ARCH模型族对上证综指收益波动的实证分析

○张文芳 张文学

(青岛理工大学经贸学院 山东 青岛 266520)

传统的金融计量经济学模型对风险或收益率波动特征的理解和描述较为简单和粗糙。一般认为方差是独立于时间变化的,但20世纪60年代以来,大量关于金融市场价格行为的经验研究结果表明:方差是随时间变化而变化的。例如对利率、汇率、通货膨胀率、股票收益率等序列建立回归模型并进行预测时,经常会发现这些序列在某个时间段变化波动幅度大,而在另一个时间段变化波动幅度又比较小。

针对方差的聚类现象,美国经济学家Engle于1982年在研究英国通货膨胀率序列变化规律时提出了自回归条件异方差模型(ARCH模型);1986年Bollerslev在ARCH模型基础上对方差的表现形式进行了直接的现行扩展,形成了应用更为广泛的GARCH模型;还有经济学家将干扰项的方差或者标准差作为影响被解释变量的一个因素引入均值方程,形成了ARCH-M模型,实际上是将风险因素直接引入金融资产的定价过程;Engle和Ng(1993)绘制了好消息和坏消息的非对称信息曲线,认为资本市场中的冲击常常表现出一种非对称效应。它允许波动率对市场下跌的反应比对市场上升的反应更加迅速,被称为“杠杆效应”;Nelson(1991)提出 EGARCH 模型,被用来研究股市波动的非对称性和杠杆效应。目前,这些模型已广泛地应用于金融时间序列的分析中。

一、数据及建模

1、数据说明

本文选取的数据为上证综合指数每日的收盘价,数据时间起始于2005年7月21日中国汇率形成机制改革至2009年10月20日。对上证综指取自然对数,股票市场的日收益率用相邻营业日上证综指对数的一阶差分表示,即:rszt=1n(pszt)-ln(pszt-1)。

由于股息红利一般相对稳定,且我国上市公司分红派息存在不规范的现象,有时还包含许多的伪信息,所以这里不予考虑。而且,Fama(1998)研究表明:股息对收益影响不大,在统计上完全可以忽略。RSZt近似于市场的平均收益率。

2、建立模型

首先定义如下变量:1npt为上证综指的对数序列(简称对数序列),rszt=d1npt=1npt-lnpt-1为上证综指对数的一阶差分序列即上证综指日收益率序列(简称收益率序列)。

(1)上证综指日收益率的统计特征(见表1)。统计结果显示,序列rszt有高峰后尾的分布特征(序列呈现偏态、峰度系数大于3)、Jarque-Bera检验显示非正态性,这些初步表明,收益率序列rszt可能存在ARCH或GARCH现象。

表1 收益率序列的统计特征

(2)单位根检验。在进行ARCH或GARCH效应检验之前,需要对收益率序列进行单位根检验,本文采用的方法为扩大的迪克-福勒检验(ADF检验)。

表2 对数序列和收益率序列的单位根检验结果

由表2可知:在显著性水平为5%和1%的条件下,序列lnpt的ADF检验值小于相应的临界值,说明序列lnpt是非平稳;而序列rszt通过检验,拒绝存在单位根的原假设,说明收益率序列是平稳的。这个结果与国外学者对发达成熟市场波动性的研究一致,Pagan(1996)和 Bollerslev(1994)指出:金融资产的价格一般是非平稳的,经常有一个单位根(随机游走),而收益率序列通常是平稳的。

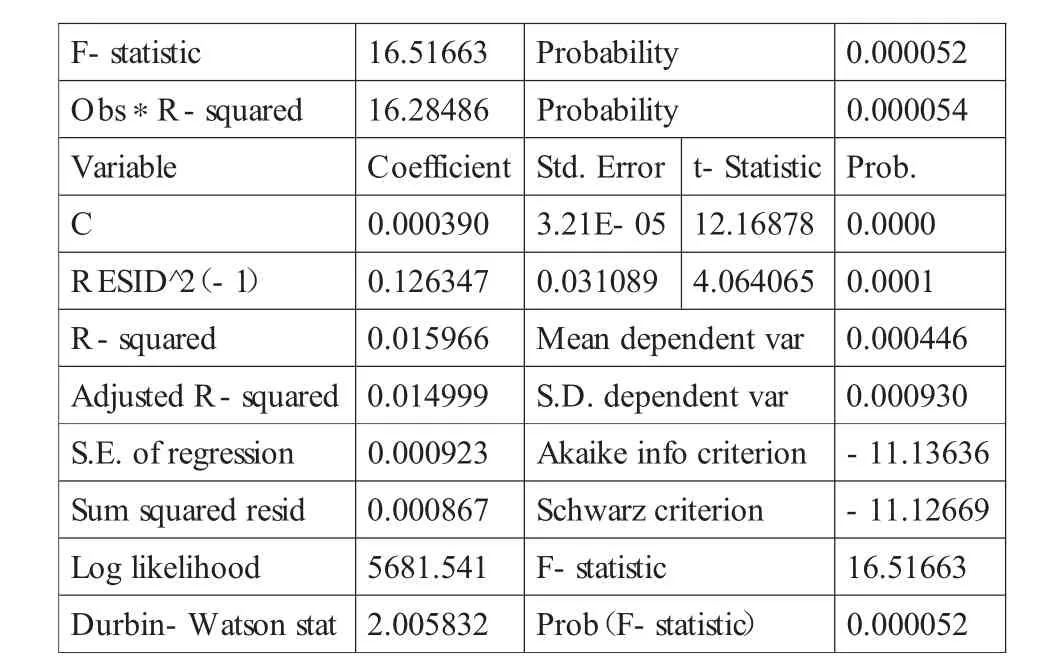

(3)ARCH-LM效应检验。上面对收益率序列的ARCH效应有了初步的判断,现在用拉格朗日乘数检验进行正式的检验(见表3)。对收益率序列的自相关性分析,经过反复计算,发现收益率序列与其滞后4项和滞后11项存在显著的自相关,均值方程如下:

表3 上证综指日收益率的ARCH检验

LM检验显示:TR2≻χ2(q)且p.值接近0,拒绝εt不存在ARCH效应的假设,即收益率序列存在ARCH或GARCH效应。在 ARCH-LM 检验中将 q 值设定为 2、3、4、5、6、7 等,LM统计量依然显著,这说明收益率序列残差存在高阶的ARCH效应,于是考虑GARCH模型。

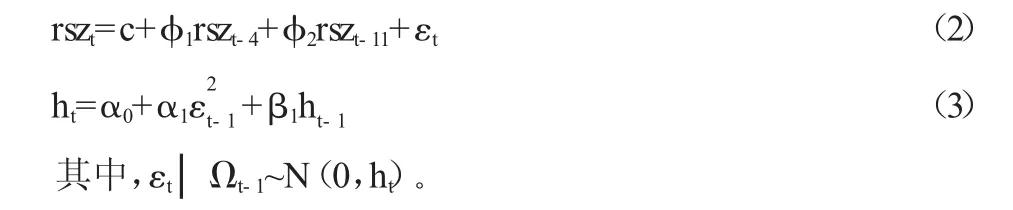

(4)建立GARCH模型。经试验,最终确定对εt建立GARCH(1,1)模型,均值方程和方差方程分别如下:

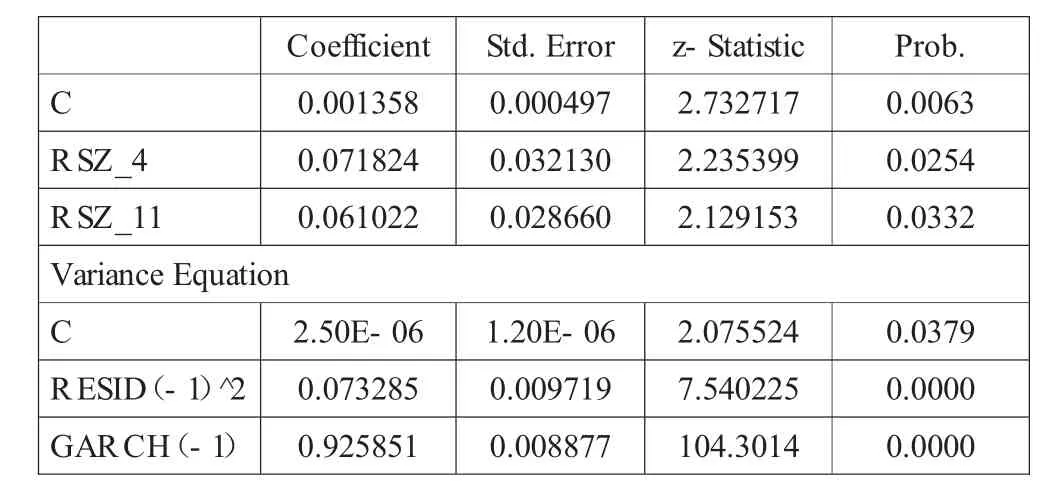

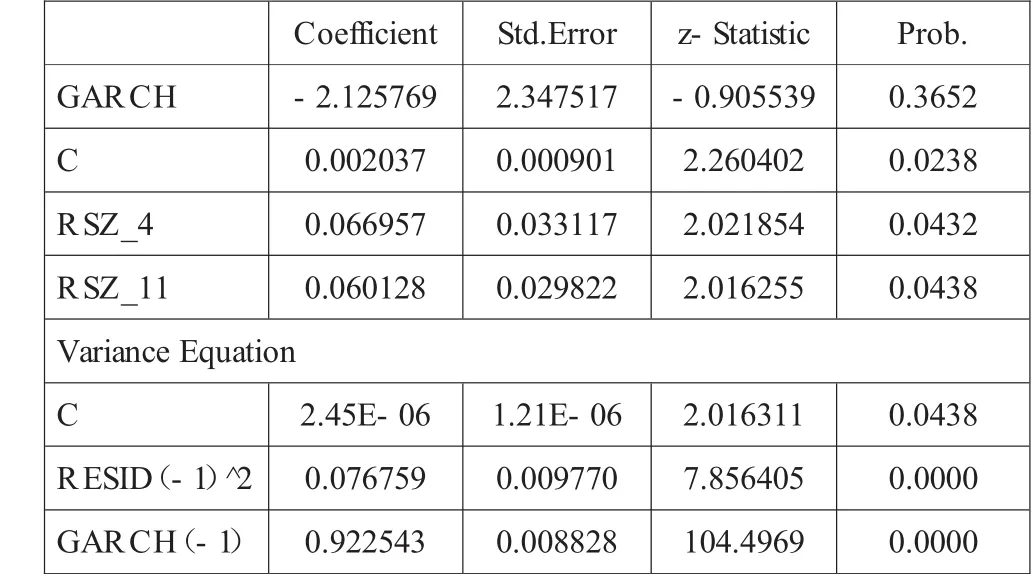

表4 上证综指日收益率的GARCH(1,1)模型结果

由模拟的结果知(见表4),α1和β1都大于零,他们之和非常接近1,这说明条件方差的扰动可以对各个时期的方差预测产生明显的影响,从预测的角度上看,波动率的影响是持久的,这种条件方差的各个时期的预测对初始值有敏感的依赖性,已被许多文献证实。

(5)建立GARCH-M模型。考虑到股票收益率受到风险水平的影响,故对收益率序列建立GARCH(1,1)-M模型(见表5)。

均值方程改为:

理论上,某种资产的风险越大,其收益相应增大,高收益是对高风险的补偿,反映在GARCH(1,1)-M模型中,δ应该大于零。但本例中δ≺0,并没有反映出期望收益和期望风险的正向关系。其原因与数据所反映的宏观经济环境有很大的关系。本文的数据选取自2005年汇率制度改革后,股指从1020点开始一路上涨,2007年股市呈现大的牛市,一年间股市翻了三倍,而后2007年底年股市狂跌,股票市场上出现了严重的羊群效应,牛市时人们往往不顾股市的高风险疯狂买进,熊市中,即使是股价已跌至很低,人们还纷纷抛售,出现了风险和收益的反常联动。

表5 GARCH(1,1)-M 模型结果

3、GARCH(p,q)模型在分析收益率波动中存在的不足

GARCH(p,q)模型不能解释股票收益和收益变化之间出现的负相关现象。GARCH(p,q)假定条件方差是过去误差平方的函数,因此,误差的符号不影响波动,即条件方差对正的价格变化和负的价格变化的反映是对称的。然而经验研究中发现:当坏消息出现时,即预期股票收益会下降时,波动趋向于增大;当好消息出现时,即预期股票收益会上升时,波动趋向于减小。但GARCH(p,q)类模型不能解释这种非对称现象。

4、模型的修正——非对称ARCH模型

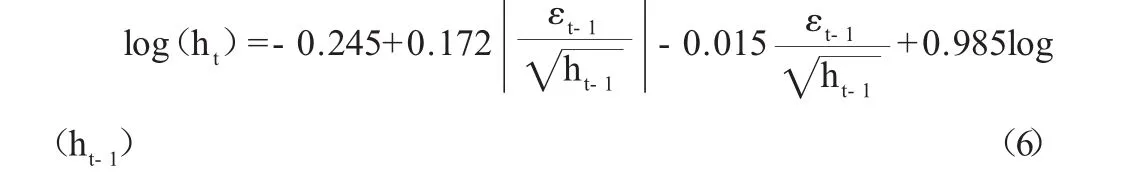

对股票市场的研究发现,利好消息和利空消息对股价有不同的影响,利空消息往往导致股价有更剧烈的波动。为了解释这种现象,可以引入非对称的ARCH模型——EGARCH模型,即指数(Exponential)GARCH 模型,由 Nelson(1991)提出,得出模型的条件方差如下:

对数似然值为 2590.6,AIC、SC 分别为 -5.061、-5.027,当出现利好消息时,对条件方差有个0.157(0.172-0.015)倍的冲击,当出现利空消息时,对条件方差有个0.187(0.172+0.015)倍的冲击,利空消息比利好消息产生的冲击更大,但是,这个结果却放宽了显著性水平。对此,值得我们深入地研究。

二、结论及建议

1、结论

(1)干扰项的 GARCH(1,1)模型系数中 α1和 β1大于零,说明上证综指实际股票波动呈现丛集性现象,具有典型的金融数据的尖峰后尾特征。过去的市场波动扰动对未来市场波动有着正向而减缓的影响,较大幅度的波动后面一般紧接着较大幅度的波动,较小幅度的波动后面一般紧接着较小幅度的波动。α1+β1接近1,显示出t时刻的冲击对未来各时期的影响将呈指数衰减,说明条件方差所收的冲击是持久的,它对未来的预测有重要作用。

(2)GARCH-M估计结果里均值方程中条件方差ht的系数估计值小于零,而且不显著,这一结果与Attanasio和Wadhwani(1989)、Friedman和Kuttne(1988)对美国股票指数序列的研究结果不符。国内,刘贤荣(1999)和张思奇(2000)等的实证结果也表明ht的系数小于零,且在统计上是不显著的。究其原因,与文章选取的数据有关。本文选取的数据是在人民币汇率改革、股权分置改革中及美国金融危机的影响,股价暴涨暴跌。这一现象也反映出,我国股票市场是新型加转轨的市场,信息纰漏、政策制定实施方面与发达国家有着一定的差距。我国股市表现为“政策市”、“消息市”,来自外部冲击给股市带来巨大而持久的冲击,甚至有放大的特征。

(3)股指日收益率波动对利好、利空消息反应的非对称性特征不明显。理论上,股价下跌,资本结构中附加在债务上的权重增加,如果这种消息泄露,资产持有者和购买者就会预期“未来资产收益率将导致更高的波动性”,从而股价进一步加大幅度向下波动。事实表明,2005-2007年中股市迎来的新一轮上涨下跌周期中,涨到6000点用了2年多的时间,而跌到3000点仅仅用了短短几个月。本文EGARCH(1,1)模型结果表明利空比利好消息的冲击剧烈,但这一结果却放宽了限制性条件。这一结果似乎没有让我们惊讶,因为只有数据本身才能解释现象的原因。在2007年的大牛市中,央行连续六次加息,股指还是一路上涨,利空消息没有想象中的可怕,这跟我国股市存在的“羊群效应”有很大关系,羊群效应对股价助涨助跌,资产价格产生泡沫。所以在应用非对称的ARCH模型时,样本数据的选择很重要,要充分考虑特定的宏观经济环境。

2、建议

(1)减少和避免行政政策干预。成熟的股市中,政府对股价的影响是通过相关政策法规的制定间接调控股价,股价由市场调节而且波动时间一般都比较长,而我国,政府对股市名为监管实则管制,股指过高过低政府都要管制,每一次政策的变动,都引起股价的剧烈变动,助长了股市的投机行为。而且,我国各个部门(央行、证监会、财政部、国资委等)制定的相关政策都是出于自身的角度,缺乏对股市统一协调的监管机制,所以部门之间应相互协调政策,避免股市应政策的变化而大幅变动。

(2)规范和完善信息纰漏制度。在对上证综指日收益率序列ARCH模型扩展回归中发现,我国股市在信息分布、信息加工和信息传递等方面都存在着许多不足,市场交易中存在大量的非理性和噪声交易,使证券市场价格产生剧烈波动,市场信息低效率,无法实现证券市场的价值发现功能和优化资源配置功能,不利于股市的健康发展。因此,必须规范信息运行机制,构建合理的信息传导机制,以确保证券市场基础信息的充分性、完整性、真实性和可靠性,从而保证股票价格能够真正反映股票的内在价值。

(3)完善股票市场的内在稳定机制,防止过度投机行为。金融市场本身具有“内在的不稳定性”,而目前我国股市又是“单边市”,没有做空机制,缺乏股指期货和融资融券等创新业务,使得股市本身存在风险敞口。由于缺乏多空两者力量的相互制衡,容易引发股市的暴涨暴跌,进一步助长股市的投机行为。目前,全球经济总量前20位的国家和地区除中国外都有股指期货,发达国家的经验表明,股指期货有熨平市场波动的职能,对股市的健康和稳定起到了非常积极的作用。股指期货推出后,机构投资者有了避险的工具,可以在市场恐慌的时候起到稳定大盘的作用。

(4)丰富证券市场产品种类,发展债券市场。在证券市场的三大原生证券(公司债券、政府债券和股票)中,公司债券占据着重要的地位。但是在我国,受多方面因素影响,公司债券迄今没能有效发展,这不仅严重制约了证券市场的发展,也严重制约了股票市场稳定健康发展。这是因为:公司债券的风险-收益介于国债和股票之间,在公司债券缺乏和国债数量有限的条件下,投资者的运作资金只能在存款和股市之间流动,当股市高涨时,资金快速涌入股市,将股市不断抬高;一旦股市连续下落,资金就快速离开股市,加速股市走低。因此,应推出公司债券,加大投资者的选择空间。

(5)引导中小投资者树立合理的投资理念。在我国股市中,中小投资者经常忽视自己的信息而受到其他投资者的影响,去模仿其他投资者的行为。近期,明星炒股或是股炒明星,散户们关注的不应是哪个明星买了那只股,而是自己该买哪只股,盲目跟风炒作风险极大。所以,缺乏相关专业知识的投资者最好是委托专业的投资机构理财(如基金公司),间接入市、降低风险。

[1]Bollerslev.Tim、Chou Ray y:Kroner Kerneth F ARCH Modeling in Finance[Z].1992.

[2]张雪莹、金德环:金融计量学教程[M].上海财经大学出版社,2007.

[3]蒋学雷、陈敏、吴国富:中国股市的羊群效应的ARCH检验模型与实证分析[J].数学的实践与认识,2003(3).

[4]张玉春:中国股市收益的ARCH模型与实证分析[J].首都经济贸易大学学报,2006(1).

[5]赵守国:我国股市的过度投机行为及其治理对策[J].经济学动态,2008(8).

[6]闫涛、孙涛:上海股票市场波动的非对称性和杠杆效应研究[J].金融发展研究,2009(6).