农村小额信贷产品、经营绩效与风险控制

杨虎锋 张 群 谢昊男

(1.中国农业大学经济管理学院,北京 100083;2.中国社会科学院农村发展研究所,北京 100732)

由于农村居民普遍缺乏有效的抵质押品、难以寻找到合格的担保人,因此很难在传统金融机构获得贷款。尤努斯创立的格莱珉银行,通过发放小组联保贷款,创新了农村贷款的发放方式,满足农户的资金需求,实现了机构的可持续发展。自1993年中国社会科学院农村发展研究所在河北易县开展小额信贷实践以来,小额信贷在中国取得了长足的进步。不仅正规金融机构,如农村信用社,在发放小额信贷,越来越多的新型农村金融机构,如小额贷款公司,也进入了农村金融市场,发放小额信用贷款。那么各类金融机构提供什么样的小额信贷产品?有何差异?是否能够在满足农户信贷需求的情况下有效控制风险?经营的绩效如何?为了能够清晰的了解小额信贷在农村金融市场中现实中的运行状况,2010年1月、5月我们对四川绵竹市和山西永济市的农村金融市场进行了实地调查,我们分别调查了绵竹市农村信用联社、邮政储蓄银行绵竹支行和中和农信项目管理有限公司绵竹分公司,永济市农村信用联社、邮政储蓄银行永济支行、永济市富平小额贷款公司,重点调查了各家金融机构的小额信贷产品、贷款发放流程、风险控制机制及经营绩效状况。

一、研究综述

农户联保贷款在不存在实物担保情况下,可以有效解决信贷配给问题(Impavido,1998),厄立特里亚和南赞比亚的联保贷款的实践,证明了其在防范金融风险方面所起到的积极作用(ThierryVan Bastelaer,HowardLeathers,2006),然而在中国的实践中,由于相互之间缺乏信任感,存在着联保小组难以自愿形成的问题(何广文,2002;熊学萍,2005)。信贷员与客户之间的关系也是保障贷款偿还的重要因素,这种关系的建立依赖于贷款制度的可预测性和透明性(ThierryvanBastelaer,2000)。家庭资产也会对客户还款产生影响,家庭资产状况较差的客户,面临信贷约束,更倾向于还款以获得再次的贷款,而资产状况较好的客户,更倾向于违约而依靠于自我融资 (JorgeLuisRodríguez-Meza,2000)。有机构在发放贷款时,以妇女作为贷款对象,由于妇女经济状况相对较差,能够承担的利率较低,使得贷款面临较大的风险(PeterR.Crabb和TimothyKeller,2004),也有学者通过对客户还款情况的分析,发现女性的贷款不良率比男性的低(HelenaMarrezandMathiasSchmit,2009),因此性别对于贷款风险的影响有待进一步探讨。玻利维亚的LosAndes要求客户以家庭财产作为抵押,如沙发、电视,对于机构来说这些资产价值非常低,但对于客户来说,不还款时失去这些对其使用价值较高的财产的威胁会促使其还款(SergioNavajsa,Jonathan ConningandClaudioGonzalez-Vega,2003)。总之,通过采取恰当的规则和管理方式,即便是风险较高的客户其贷款风险也是可控的(KlausDeininger和YanyanLiu,2009)。

二、农村小额信贷机构信贷产品分析

(一)农村金融机构的小额信贷发放形式多样

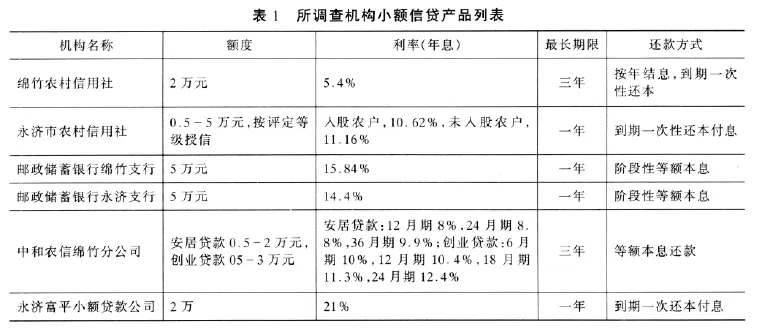

在四川省绵竹市和山西省永济市所调查的6家机构,小额贷款发放主要采用以下几种形式:(1)完全的信用贷款。永济富平小额贷款公司所提供的贷款产品,不需要客户提供任何的抵押担保,客户申请贷款,只需提供相关身份证明即可,由信贷员考察客户的还款能力和还款意愿,决定是否发放贷款;(2)对客户进行评级授信的贷款方式。山西省永济市农村信用社,首先对农村居民进行信用评级,贷款额度与所评等级挂钩,客户需要贷款时,在所授额度内可到信用社办理贷款,不需要抵押担保;(3)担保贷款。客户贷款需提供1至2名担保人,当客户无法履行贷款后由担保人承担相应责任。在担保人的要求上,机构之间有一定差异。邮政储蓄银行规定,担保人必须为由财政发放工资的人员,而中和农信绵竹分公司对担保人规定了较低的标准,具有正常经济能力、人品良好的农村居民均可作为担保人;(4)联保小组方式。邮政储蓄银行还提供小额联保贷款,由贷款户组成联保小组,银行向每个小组成员发放信用贷款。

(二)贷款额度基本在5万元以内,且不对贷款用途进行限制

富平小额贷款公司严格将贷款额度限制在2万元以内,中国农信绵竹分公司安居贷款额度为2万元,创业贷款额度为3万元,邮政储蓄银行2万元以内的贷款只需一名担保人,2-5万元的贷款需要两名担保人,由于有政府担保,绵竹市农村信用社2万元以内的贷款不需要抵押担保,2万元以上的贷款需要提供担保人;永济市农村信用社根据信用评级确定贷款额度,最高贷款额度为5万元,从贷款发放来看,绝大多数的贷款额度在2万元以内。从两地的经济发展水平来看,2007年地震前,绵竹市的人均国内生产总值达到28862元,而永济市2009年农户人均纯收入达到5090元,以家庭为考察对象,2万元以内的贷款在农户的还款能力范围内。

(三)贷款利率都在基准利率的基础上有不同程度的上浮

在所调查的6家机构中,绵竹市农村信用社的贷款利率最低,为5.4%,且期限为3年,这主要与震后政府对农户贷款提供担保有关,其余机构的贷款利率都有一定上浮。永济市农村信用社设定的利率根据客户是否入股有一定差异,贷款利率为基准利率的2倍左右,邮政储蓄银行绵竹支行的贷款利率为15.8%,永济支行的贷款利率为14.4%。永济市小额贷款公司的贷款利率为21%,但在基准利率的4倍以内。中和农信绵竹分公司规定的贷款利率在8.8%-12.4%之间,但由于还款方式采用等额本息还款,实际贷款利率较名义利率高出不少。

(四)机构之间还款方式存在较大差异

两家农村信用社和永济富平小额贷款公司采用一次性还本付息的还款方式;由于农房重建贷款最长期限为3年,绵竹农村信用社要求客户每年结息,到期一次性还本;邮政储蓄银行采用阶段性等额本息法;中和农信绵竹分公司采用等额本息还款,一方面可提高机构贷款的实际利率,另一方面也提高了贷后管理水平,加强了信贷员对客户信息的了解,可及时发现贷款的风险。

(五)各金融机构均建立了严密的贷款发放流程

各家机构的贷款发放流程,基本都按照审贷分离的原则进行设置,包括客户申请、贷前调查、贷款审批、贷款发放、贷后管理几个过程,但在具体做法上有一定的差异。永济市农村信用社由于采用评级授信的方式,按照规定只要客户获得评级都可获得相应额度的贷款,因此信用评级成为信贷发放的关键。永济农村信用社首先组织在村级成立由村干部、信贷员、村民代表、信息联络员组成的信用评级小组,对申请贷款的农户家庭进行评定,填写农户信用评级档案表,根据信息内容和质量对其做出相应打分,给予评级;然后,将信息录入系统,再由信用社审核小组(包括主任、副主任和信贷员)给予评级授信。永济富平小额贷款公司的信贷流程包括:片区信贷员初审、信贷主任复审、贷款发放、贷后跟踪管理四个阶段。整个流程相对较短,信息的传递速度较快,可以保证贷款的快速发放,正常情况下整个贷款发放流程可在7天内完成。

?

三、农村小额信贷机构贷款业务状况

(一)各金融机构小额信贷业务覆盖面状况

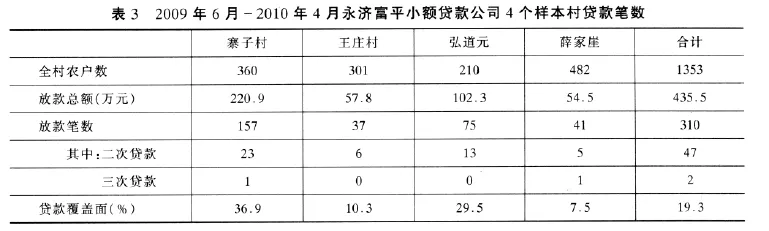

从永济市三家金融机构的情况看,农村信用社是农村金融的主力军,在所调查4个样本村中,2010年前4个月在农村信用社的贷款覆盖面约为8.9%,由于信用社一般采取“春放、秋收、冬不贷”的放款方式,该覆盖面基本能代表信用社全年的情况。2009年,邮政储蓄银行永济市支行共发放贷款4000多万元,其中农户贷款占60%,平均贷款额度在2万元左右,估计约发放农户贷款1200笔,按照全市7.8万多农户计算,贷款覆盖面约为1.5%。富平小额贷款公司在永济市蒲州、韩阳两镇开展信贷业务,2009年6月公司开展业务以来,至2010年4月共发放贷款1997笔,金额2882.3万元,从所调查的4个样本村来看,贷款的覆盖面达到19.3%。从这里我们可以发现,农村信贷市场的潜力非常大,农户有很强烈的资金需求意愿。

?

绵竹市由于处于灾后重建当中,有政府的政策支持,信贷业务发展较快,覆盖面相应较高。2009年末在绵竹市农村信用社发放的所有贷款中,农户小额贷款余额为17.2亿,农村经济组织贷余额为7300万,农村工商业贷款余额13.3亿,其他贷款占1.9亿元。从贷款覆盖面来看,绵竹全市共有农户14.52万户,农村信用社贷款农户7.35万户,贷款覆盖面达50.6%。2009年度邮政储蓄绵竹支行共发放贷款8000多万元。其中在绵竹市富新镇发放农房重建贷款2645笔,4916.2万元。2009年,中和农信绵竹分公司累计发放贷款758笔,总金额为1371.9万元。从贷款的覆盖面来看,印证了农村信用社是农村金融市场主力均的判断,但是由于农户的资金需求远远没有得到满足,为邮政储蓄银行和其他的小额贷款机够提供了业务发展的空间。

?

(二)各金融机构小额信贷贷款质量状况

整体来看农村信用社信贷资产质量相对较低,邮政储蓄银行的贷款质量较高,中和农信绵竹分公司和永济富平小额贷款公司经营至今没有出现不良贷款,甚至没有逾期贷款。2010年3月,永济市农村信用社的贷款不良率为14.61%;邮政储蓄银行永济支行90%以上的农户贷款能按期偿还,其余逾期贷款经过催收都能够还款,农户贷款的不良率为0。2009年底,绵竹市农村信用社贷款收息率在85%左右,由于贷款期限为三年,尚无法估计到期的不良率。绵竹市邮政储蓄银行,从2008年发放农户贷款,据信贷员估计到2009年底,有900多户,1000多万元,不能按期还款。

四、各机构小额信贷贷款质量差异形成原因分析

整体来看,两家农村信用社和邮政储蓄银行,对农户贷款设置了一定的风险保障措施,但贷款质量相对较差,中和农信和富平小额贷款公司设定的贷款条件较低,甚至采用完全的信用贷款,而贷款质量相对较好。在相同的金融生态环境下,各家信贷机构的贷款资产质量状况差异较大,其中原因值得研究。通过分析,我们认为这其中的主要原因在于以下几个方面:

(一)相对成立较早的机构而言,新成立的机构对贷款质量的控制更加重视

新成立的机构产权明晰,管理制度规范,工作人员责任明确,而且在成立初期对信贷业务的开展都非常谨慎,因此容易形成良好的风险控制的信贷文化。如富平小额贷款公司明确规定,如果形成不良贷款,则信贷员承担90%的责任,信贷主任承担10%的责任;而成立较早的机构,如农村信用社,因体制机制多次变迁,问题错综复杂,信贷人员受传统工作习惯影响,观念转变迟缓,再加上过去不良率一直较高,使得信贷风险控制面临较大压力。

(二)社区内招募信贷员能较好解决信息不对称问题

中和农信绵竹分公司和富平小贷公司的信贷人员100%为当地社区招募,并负责自己所在社区和周边区域的业务。这些人员长期生活在所在社区,对社区内情况熟悉,熟悉农民生产、生活,并且在社区内有一定的人际关系,非常便于开展工作,了解贷款户的情况,有利于降低信息收集的成本,解决信息不对称的问题。在这方面邮政储蓄银行相对处于劣势,虽然信贷员在学历方面较高,但对社区情况的了解远不如来自社区的信贷员,使得贷前调查的质量大受影响。农村信用社的信贷员也大都来自农村社区,但受人员编制的限制,信贷人员业务量非常大,很难有精力认真进行贷前调查。

(三)较低的贷款门槛和明确的贷款条款,有利于农户形成获得重复贷款的预期,提高还款意愿

对于大多数农户来说,通过生产经营获得的现金流与生产、生活的支出流经常不能匹配,融入资金相应成为必须,农户讲“下棋往和的下,不能把棋下死了”,农户的经济生活具有明显的互相拆借的特征,以维护自己的信誉。普通农户,融资渠道相对有限,小额资金需求可通过亲戚朋友解决,而大额资金需求较难满足。当小额信贷机构向农户提供较易融资的途径,农户非常珍惜,在加上对贷款条款的宣传,农户形成按期还款后还可获得贷款的明确预期,因此农户会非常重视在该机构信誉的维护。相反,贷款门槛较高的农户,农户想重复获得贷款相对较难,降低了农户还款的意愿,农村信用社和邮储可在这方面进行更积极的探索。

(四)贷款产品的特定条款设计能有效控制贷款风险

小额信贷的额度各机构基本控制在2万元以内,一方面控制了农户不偿还贷款的收益,另一方面也降低了农户还款的压力,有利于贷款风险的控制。还款方式的差异也会影响贷款风险的控制,中和农信的贷款产品采用等额本息还款方式,客户每月固定日期偿还确定额度的贷款,信贷人员定期与客户见面,有利于信贷人员对客户信息的了解和对风险的及时识别,并采取尽早采取措施。富平小额贷款要求签订贷款合同,须由夫妻双方签字认可,能有效的利用家庭内部的监督,降低道德风险。

(五)恰当的激励机制能有效调动员工的积极性,进而有效控制贷款风险

在小额信贷风险控制的所有环节中,信贷人员是关键。信贷人员工作积极性高,无论是贷前调查、贷款审查、贷后管理的相关流程都能更有效的运作,因此,加强对信贷人员的激励,对信贷风险的控制非常重要。中和农信绵竹分公司设计了富有吸引力的薪酬制度,充分调动了员工的工作积极性。公司为员工缴纳三险一金,解决了的员工的后顾之忧,有利于员工队伍的稳定。公司的薪酬制度规定,客户经理业务发展初期有保底工资,以后绩效工资按照回收贷款本金提成,且贷款期限越长,回收的贷款提成比例越高。有利于促进信贷员管理好贷款,防范贷款风险,促进贷款的回收。当信贷员发展的客户数超过一定程度的时候,如100个、200个,公司给与一定的奖励,有利于激励信贷员不断拓展和扩大客户群体,促进业务的不断发展壮大。

五、研究结论及对策建议

(一)主要研究结论

1.机构之间贷款条件差异明显,显示了各机构在农村金融市场的定位。农村信用社是农村金融市场的主力军,占据了农村信贷市场绝大多数的份额,信贷产品的设计也与其主力军的定位相吻合,如通过评级授信的方式,有利于满足农户普遍的信贷需求;邮政储蓄银行的小额信贷产品,要求客户提供由财政发放工资的担保人或者组成联保小组,一方面有利于控制信贷风险,另一方面相对较高的贷款门槛,也起到了对客户筛选的作用,相应其贷款对象主要为社会资本较丰富的优质客户;中和农信绵竹分公司和富平小额贷款公司,贷款门槛较低,但利率较高,其贷款客户主要为在农村信用社等银行机构不能获得贷款或贷款不能满足需要的客户,与农村信用社的市场定位存在差异。

2.机构之间小额信贷产品条款有一定差异。首先,从利率来看,农村信用社的利率最低,然后是邮政储蓄银行,富平小额贷款公司和中和农户绵竹分公司的贷款利率最高;其次,从贷款期限来看,各机构之间差别不大,一般贷款期限都在一年以内,绵竹市由于震后重建,贷款期限相对较长。再次,在还款方式上,农村信用社和富平小额贷款公司采用到期一次还本,邮政储蓄银行采用阶段性等额本息法,中和农信绵竹分公司采用等额本息还款,有利于对风险进行控制。

3.农村信用社是农村金融市场的主力军,新兴小贷机构贷款质量最好。从贷款覆盖面来看,农村信用社是农村金融市场当之无愧的主力军,绵竹市农村信用社的贷款覆盖面达50.6%,永济市农村信用社也是当地对农户信贷投放量最大的机构。但是从贷款质量来看,农村信用社的贷款质量也是各机构中排在最后的。富平小额贷款公司和中和农信绵竹分公司的贷款质量非常好,到调查时为止还没有发生过一笔逾期贷款,这与机构的信贷风险控制是有很紧密的关系的。调查中,我们很强烈地感受到,农村小额信贷的风险与机构的贷款管理方式紧密相关,农村小额信用贷款的风险完全是可控的。

4.各机构积极创新小额信贷风险控制机制,探索出了许多有益的做法。在当地社区招募信贷人员,对于解决信息不对称问题有积极作用;制定激励客户还款的制度,并积极宣传使客户了解相关制度,对提高客户的还款意愿作用突出;采用等额本息等还款方式,有利于信贷人员对客户信息的了解和对风险的及时识别;签订贷款合同要求夫妻双方签字认可,能有效的利用家庭内部的监督,降低道德风险;调动信贷人员的工作积极性,加强对信贷人员的激励,对信贷风险的控制非常重要。这些做法对于其他机构也有很强的借鉴价值,但更重要的是小额信贷机构要结合机构自身和客户的实际,积极创新,探索出适合自身业务发展的风险控制机制。

(二)对小额信贷机构的建议

1.建立客户激励机制,降低贷款风险并培育稳定的客户群体。国际上小额信贷成功的经验表明,建立有效的客户诚信激励机制,对那些讲信用的客户给予激励,激发客户内在的诚信意识,是小额信贷成功的基本要素。对客户的激励方式较多,如给予讲信用的客户获得重复贷款的机会、获得更大贷款额度的机会、利率优惠、更加灵活的还款方式、简化贷款手续和降低贷款申请出成本等,这些措施均有利于激励客户及时还款。小额信贷机构应建立类似机制,在信贷员很好地理解这些激励机制的基础上,培训客户,使客户了解这些机制的存在,进而使得客户还款行为的成为自觉行动。

2.建立风险转移和分担机制,将贷款业务与保险相结合,降低经济风险。了解客户,促进信息对称,建立客户激励机制,要求客户提供担保人等等,意在降低客户的道德风险,但是,无法避免客户的经济风险。2009年8月,中和农信在全国24个点开始实行客户团体寿险,由中和农信总公司统一投保,避免意外伤残。国内部分农村信用社采用贷款与保险相结合的办法,由客户缴纳保费,购买意外伤害保险、农业保险等,受益人设定为农村信用社,一定程度上能够降低信贷机构的经济风险。2010年4月,银监会与保监会联合发布《关于加强涉农信贷与涉农保险合作的意见》,鼓励信贷机构加强与涉农保险机构的合作,将涉农保险投保情况作为授信要素,探索保单质押拓展借款人抵质押物范围,探索开展涉农贷款保证保险。

3.加强对信贷员的挑选和培训工作,完善信贷员薪酬制度。信贷员是公司贷款业务发展的核心,是风险控制最重要的一环,公司应不断完善信贷员的考核机制,并与其薪酬相挂钩,激励信贷员保持高涨的工作热情,积极实施信贷风险控制的措施,不断拓展和扩大客户群体,促进业务的不断发展壮大。同时,在员工招聘时应加强对员工的挑选。选择员工的标准应更关注员工人品、对农户小额信贷工作的热情以及对机构经营理念的认同。

〔1〕何广文.农户小额信用贷款的制度绩效、问题及对策.中国农村信用合作,2002.11,第11-13页.

〔2〕熊学萍.农户联保贷款制度的博弈机制及其完善.理论月刊,2005.11,第 186-188 页.

〔3〕Impavido,gregorio,1998.credit rationging,group lending and optimal group size,annals of public&cooperative economics jun vol.69 issue 2.

〔4〕Thierry van bsdtelaer,Howard Leathers,2006.Trust in lending social capital and joint liability seed loans in southern zambia,journal of world development,vol.34,No.10:1788-1807.

〔5〕Peter R.Crabb,Timothy Keller,2004.A Test of Portfolio Risk in Microfinance Institutions.Draft:September 2004.

〔6〕Klaus Deininger,Yanyan Liu,2009.Determinants of repayment performance in Indian micro-credit groups.The World Bank Policy Research Working Paper.

〔7〕Thierry van Bastelaer,2000.Does Social Capital Facilitate The Poor’s Access To Credit?.The World Bank Social Capital Initiative Working Paper No.8.

〔8〕Jorge Luis Rodríguez-Meza,2000.group and individual microcreditcontractsa dynamic numericalanalysis.Graduate School of The Ohio State University,Dissertation.

〔9〕Sergio Navajsa,Jonathan Conningand Claudio Gonzalez-Vega,2003.Lending Technologies,Competition And Consolidation In The Marker For Microfinace In Bolivia.Journal of International Development.Dev.15,747-770.