资产计量模式差异研究

董必荣 李 虎

(1.南京审计学院 会计学院,江苏 南京 210029;2.南京大学 商学院,江苏 南京 210093)

随着知识经济的不断发展,无形资产与有形资产在企业战略地位、价值创造能力等诸多方面的巨大差异开始日益凸现[1],为了有效地管理无形资产并对外传递无形资产信息,学术界和实务界逐渐跳出传统的财务会计模式来研究无形资产的计量和报告问题,先后开发出了多种不同的智力资本计量和报告模式。然而,迄今为止,很少有人系统剖析无形资产和有形资产在计量模式方面的差异,有鉴于此,本文将在这方面进行初步探讨。

一、有形资产的计量模式

长期以来,有形资产计量一直采用单一的财务计量模式,即选择货币作为计量尺度,注重测量有形资产的财务价值。自从货币在人类历史上出现以后,这种以货币作为计量尺度的财务计量模式就开始被人类接受,一直到今天,无论是一个微观企业的年度报告,还是一个区域或国家的宏观经济报告,其所应用的主要计量模式都是财务计量。

(一)财务计量的特殊性

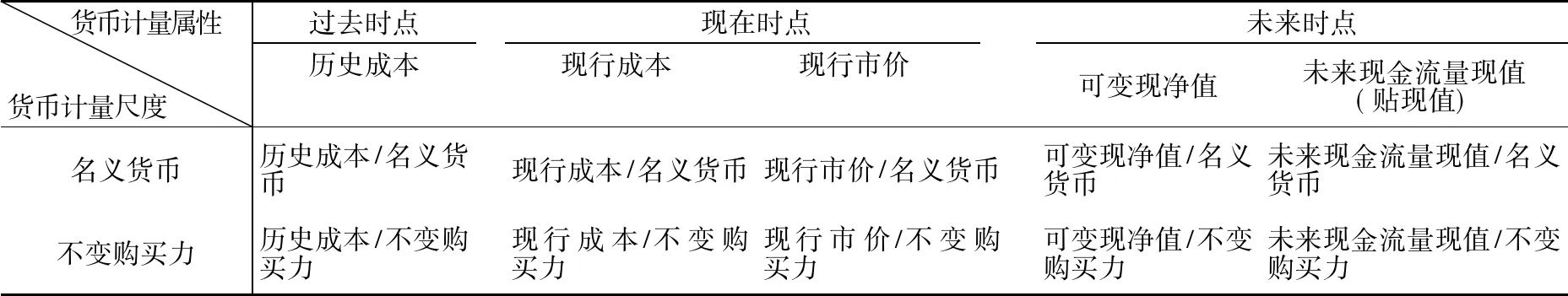

表面上看,财务计量应该是一种非常简单的计量模式,然而,现实经济生活中人们所实际使用的财务计量模式和财务估价模式却多达十几种,非常复杂(如表1所示)。之所以出现这种状况,是因为与其他各类计量模式相比,财务计量具有如下两个特殊性:(1)计量尺度本身的动态变化性。作为衡量事物某一方面性质的量化标准,计量尺度本身通常是不会变化的,如1米的长度是多少是固定的,1千克的质量是多少也是固定的,然而,作为衡量资产经济价值尺度的货币,其本身的价值(即币值)却是不断变化的,由此产生了“名义货币”和“不变购买力货币”两种不同的货币计量尺度。(2)被计量客体经济价值的动态不确定性。众所周知,由于市场供求关系的变化、人们需求偏好的变化等,同一项资产在不同时点和不同地点,其经济价值是不同的,因此,用同样的货币计量尺度(名义货币或不变购买力货币)在不同时点和不同地点测量同一项资产的经济价值,所得出的测量结果是大不相同的,由此产生了同一资产不同时点的多种不同的货币计量属性。多种不同的货币计量尺度和多种不同的货币计量属性组合起来,结果形成了如表1所示的多种不同的财务计价模式(如历史成本/名义货币、现行成本/名义货币、现行市价/名义货币、历史成本/不变购买力、现行成本/不变购买力、现行市价/不变购买力等)和财务估价模式(如可变现净值/名义货币、未来现金流量现值/名义货币、可变现净值/不变购买力、未来现金流量现值/不变购买力等)[2](P158—176)。在现实经济生活中,有形资产计量通常使用“名义货币”及其相应的财务计量或估价模式,只有在出现物价或币值剧烈变动的情况下,人们才会使用“不变购买力”及其相应的计量模式。

表1 有形资产的不同财务计价模式和财务估价模式

(二)有形资产财务计量模式的历史演进

20世纪80年代以前,在上述诸多的财务计价和财务估价模式中,有形资产计量一直选用“历史成本/名义货币”财务计价模式,之所以一直坚持采用这种模式,是因为:(1)该模式所得出的数据可靠性强。“历史成本/名义货币”计量模式用已经发生的交易或事项所形成的事实数据进行计量,不仅具有客观性,而且具有可验证性,因而这种计量模式所形成的有形资产信息具有高度的可靠性。(2)该模式可操作性强。“历史成本/名义货币”模式以已经发生的交易或事项所形成的客观资料和数据为基础进行计量,具有现实可操作性,因而,这种计量模式在实务界得到广泛应用和采纳,所计量的结果也得到了实务界的普遍公认和接受。然而,“历史成本/名义货币”这种财务计价模式的不足也十分明显,当物价或币值变动剧烈时,一段时间以后,当初采用“历史成本/名义货币”模式计量入账的资产的账面价值将与其真实的经济价值相去甚远。因此,当物价或币值变动幅度较大时,“历史成本/名义货币”财务计价模式所生成的财务信息的相关性可能较差。

20世纪80年代以来,全球经济逐渐一体化,市场竞争日趋激烈,市场价格和各种货币的币值波动幅度也越来越大,在这样的背景下,“历史成本/名义货币”这种传统财务计价模式的缺点变得异常突出。与此同时,随着全球经济的发展,各类要素市场(如金融市场、二手资产市场等)也日趋成熟,一些在20世纪80年代以前一直很难大规模应用的财务计价模式和财务估价模式的应用条件也逐步成熟。因此,从20世纪80年代开始,在原有“历史成本/名义货币”计量模式的基础上,各国开始纷纷加入其他财务计价模式和财务估价模式,如“现行成本/名义货币”模式、“现行市价/名义货币”模式、“可变现净值/名义货币”模式和“未来现金流量现值/名义货币”模式等,形成了目前的多种财务计量模式和财务估价模式并存的局面。

二、智力资本的计量模式

智力资本计量问题的兴起始于20世纪90年代,在此之前,人们一直十分关心智力资本的直接经济价值,试图模仿有形资产的计量方法来对智力资本进行财务计量,然而,传统的财务计价方法(如历史成本/名义货币、现行成本/名义货币、现行市价/名义货币等)无法应用于智力资本的计量,因为:(1)智力资本基本上都是在企业内部,在多种因素的作用下通过长期积累而逐步形成的,其历史成本既难以取得也难以归集,因此,智力资本很难用“历史成本/名义货币”这种传统的财务计价模式进行计量;(2)每一项智力资本都是特异的,既根本不存在所谓的智力资本市场,也没有类似的、成本可供参考的其他智力资本。因此,我们既不能获得公开的智力资本市场价格,也无法取得智力资本的现行成本,“现行成本/名义货币”、“现行市价/名义货币”等传统的财务计价模式也很难应用于智力资本[3]。正因为如此,人们在测量智力资本的经济价值时,通常采用一些财务估价方法,如EVA、Knowledge Capital Earnings、Tobin’s q、Makert to Book Value、Calculated Intangible Value、Human Resource Costing 和Accounting等。然而,这些财务估价方法本身在应用时就有太多的因素需要人为的估计和判断,智力资本特异性、嵌入性、所创造未来收益的不确定性等则进一步加剧了这种不确定性,由此产生的财务估价结果可靠性极差,很难令人相信。因此,采用传统的财务计量模式来测量智力资本经济价值方面的努力在现实中实际上已经陷入了一种困境。

20世纪90年代以后,随着知识经济的不断发展,智力资本在企业价值创造和竞争位势中关键作用日益凸现,并逐渐成为各国经济增长的主要驱动力量[4](P1—5),在这样背景下,人们开始逐渐认识到,智力资本计量的根本目的不是在于测量智力资本的经济价值,而是在于测量智力资本在实现企业目标过程中的关键作用及其作用机理。从20世纪90年代初开始,一些知识密集型企业开始突破传统的财务计价和财务估价模式,率先尝试采用计分卡方法来对智力资本在实现企业目标过程中的关键作用进行系统测量,与此同时,一些学者和职业团体也开始逐步介入智力资本的计量和报告问题,甚至一些发达国家的政府部门(如丹麦、挪威、日本、澳大利亚等)和国际组织(如欧盟等)也开始重视智力资本的计量、报告和管理研究问题。根据Sveiby的归纳,在各界的共同努力下,截至到目前为止,先后有30多种不同的智力资本计量和报告模式被提出来,这些计量模式大部分属于计分卡方法,如Balanced Score Card、Skandia Navigator、Intangible Aseets Monitor、Knowledge Audit Cycle、IC Rating、Value Chain ScoreboardTM、IC-dVAL等,少部分属于传统的财务计量方法[5]。

计分卡方法基本上都是基于要素层面来对智力资本进行计量的,包括Skandia Navigator、Balanced Score Card、Intangible Aseets Monitor、IC-dVAL、IC Rating、Value Creation Index等等,这些方法的基本特点是:先对智力资本进行分类或识别出智力资本的关键驱动因素,再为每一类智力资本或智力资本的关键驱动因素设计出一系列的计量指标体系。通过这些具体指标体系来反映一个企业或其他组织的智力资本状况及其动态变化情况。有些方法则在此基础上更进一步,为每一类智力资本或智力资本关键驱动因素及其具体计量指标体系赋予一定权重,计算出各类可以进行横向比较和纵向比较的智力资本指数。

财务计量方法有的是基于要素层面的,有的则是基于整个组织层面的,基本上都属于财务估价方法。基于要素层面的智力资本财务估价方法统称为“智力资本直接计量法”,包括Inclusive Valuation Methodology、The Value Explorer、Intellectual Asset Valuation、AFTF、Technology Broker、HRCA等方法,这类方法的基本特点是:根据智力资本的各个组成要素分别估计每个组成要素的财务价值,再加计各个组成要素的财务价值之和即得到企业智力资本的整体价值。基于整个组织层面的智力资本财务估价方法又可以进一步分为两类:一类是市场资本化法,这种方法认为一个企业的智力资本价值就等于这个企业的整体市场价值减去其股东权益价值,这类方法主要有Makert to Book Value、Tobin’s q、Invisible Balance Sheet、IAMV等;另一类是资产报酬率法,这类方法的基本特点是将本企业资产报酬率与行业平均资产报酬率相比,得出本企业的超额资产报酬率,再用超额资产报酬率乘以一定年限内的本企业年平均有形资产,得出年平均超额报酬,再用一个利率将每年的超额报酬进行折现求和,即得到本企业智力资本的估计价值,这类方法主要有EVA、Knowledge Capital Earnings、Calculated Intangible Value等。在上述各类智力资本计量和估计方法中,目前计分卡方法不仅备受实务界的欢迎,也受到学术界和政府部门的高度重视,并实际上已经成为实务界计量、报告和管理智力资本的主要方法,尽管实务界偶尔也会用到一些传统的财务计价方法或财务估价方法来测量智力资本,但这些方法仅仅是对计分卡方法的一种补充。

三、两类资产计量模式的主要差异

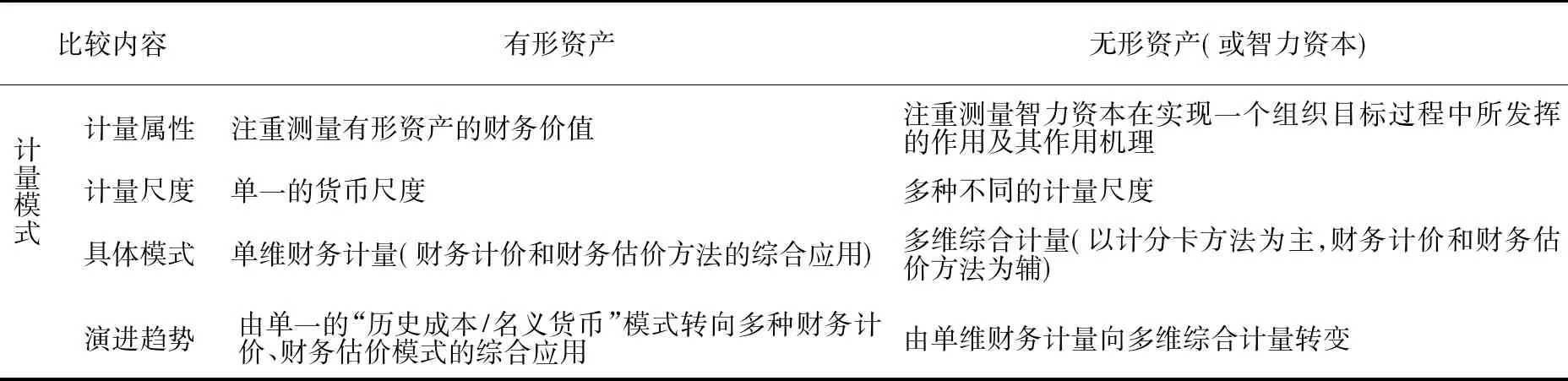

由上述分析可以看出,有形资产与无形资产(或智力资本)计量模式的差异主要表现在如下几个方面(见表2):

表2 有形资产和无形资产计量模式的主要差异

(一)计量模式不同

1.计量属性不同。人们计量有形资产的目的比较单一,就是注重测量有形资产的经济价值,而人们计量智力资本则有着多种不同的目的,如智力资本在企业价值创造过程中的作用、智力资本在企业获取竞争优势过程中的作用、智力资本在实现企业战略过程中的作用等等,归结起来说,所有这些都是为了测量智力资本在实现一个组织目标过程中所发挥的作用及其作用机理。

2.计量尺度不同。为了测量有形资产的经济价值,有些资产计量通常使用单一的计量尺度——货币,为了测量智力资本在实现组织目标过程中所发挥的多维动态作用,智力资本计量不得不使用多种不同的计量尺度。

3.具体模式不同。由于币值本身的动态变化性和被计量客体本身经济价值的动态不确定性,有形资产计量最终演变成多种财务计价模式和财务估价模式的综合应用。由于智力资本在实现组织目标过程中所发挥作用的动态复杂性,智力资本计量尝试应用了多种不同的综合计量方法和手段,并且一些新的计量方法还在不断涌现,传统的财务计量方法在智力资本计量过程中仅仅起辅助作用。

(二)演变趋势不同

长期以来,有形资产计量经历了由单一的“历史成本/名义货币”模式向多维财务计价模式和财务估价模式的演进。过去有形资产计量一直采用传统的“历史成本/名义货币”模式,最近几十年来,全球大部分各国和地区对有形资产计量逐步放松管制,允许企业同时使用“历史成本/名义货币”、“现行成本/名义货币”、“现行价值/名义货币”、“可变现净值/名义货币”、“未来现金流量现值/名义货币”等多种不同的财务计价模式和财务估价模式。与有形资产计量模式的演变趋势不同,智力资本计量则由传统的财务计量模式向多维的综合计量模式转变。过去智力资本计量一直采用各种财务计价方法或财务估价方法,近年来,智力资本计量逐步涌现出了一批与传统财务计量模式根本不同的方法——各类计分卡方法,这些计分卡方法正逐步取代传统的财务计量模式而成为智力资本计量的主流方法。

四、两类资产计量模式差异的根源分析

(一)有形资产计量模式选择及其变迁的根源分析

1.有形资产采用财务计量的原因分析。有形资产计量之所以采用财务计量模式,主要是因为:(1)有形资产的本质是物质,可以直接地(如生活资料)或间接地(如生产资料)满足人类的生理需求或心理需求,能够被人类所消耗或消费,正因此如此,拥有有形资产多少通常被人类看成其拥有多少财富的象征。由于物质财富的综合经济计量尺度是货币,因此,为了衡量各类有形资产所代表的财富总量,人们就用货币来对有形资产进行统一的财务计量。所以,选择货币来对有形资产进行财务计量是人类衡量其物质财富多少这一目的性需求的必然选择。(2)相对成熟的市场为有形资产采用财务计量模式进行事实性计量提供了客观基础。与无形资产(或智力资本)相比,自古以来,有形资产(特别是生活资料类有形资产)就一直存在着比较成熟的市场,有公开的、公认的市场交易价格,这一交易价格不仅客观地反映了有形资产的真实财务价值,也使得我们可以方便可靠地对其进行财务计量,这是我们对有形资产坚持采用财务计量的现实基础。

2.有形资产计量模式变迁的原因分析。尽管人类一直采用货币来对有形资产进行计量,但在具体计量模式方面不同历史阶段还是有着很大的差异:20世纪80年代以前,人类一直采用“历史成本/名义货币”模式来对有形资产进行计量,最近几十年来,有形资产计量逐步转向多维财务计价模式和财务估价模式的综合应用。20世纪80年代以前,有形资产计量之所以一直采用单一的“历史成本/名义货币”模式,主要原因在于:(1)“历史成本/名义货币”这种传统的财务计价模式用已经发生的交易或事项所形成的事实数据来对有形资产进行计量,不仅具有客观性和可验证性,还具有现实可操作性;(2)20世纪80年代以前,有形资产市场还不够发达,半旧的二手有形资产市场更是不够成熟,在这样环境下,我们不仅无法自由地获取有形资产在其存续期间内每个时点的现行成本或现行市价,也无法准确地预测其可变现净值和未来现金流量的折现值,只能采用“历史成本/名义货币”计量模式。

最近几十年来,有形资产计量之所以由单一的“历史成本/名义货币”模式转向多种不同的财务计价模式和财务估价模式,主要原因在于:(1)“历史成本/名义货币”模式的弊端日益凸现。最近几十年来,全球经济日趋一体化,无论是产品市场还是要素市场,市场竞争都日益激烈,由此导致各类有形资产的物价变动异常剧烈,一些原先以历史成本计量的有形资产的账面价值已经与其真实的经济价值相去甚远。为此,必须综合应用多种不同的财务计量模式对不同情况下的有形资产分别进行计量。(2)多种财务计量模式综合应用的现实经济基础已经形成。随着市场经济的深入发展,产品类有形资产的市场更加完善,要素类有形资产的市场也日趋成熟,部分有形资产的现行成本和现行市价可以自由地获取,部分有形资产的现行成本和现行市价虽难以自由地获取,但是其可变现净值和未来现金流量现值可以较为准确地估计。在这种情况下,对一些现行市价或现行成本信息可以轻易获得的有形资产采用“现行市价/名义货币”或“现行成本/名义货币”等财务计价模式进行计量、对部分条件成熟的有形资产采用“可变现价值/名义货币”和“未来现金流量现值/名义货币”等财务估价模式进行计量,可以得出更为客观、更为相关的计量结果。当然,目前各国会计准则对各类财务估价模式的应用还有着比较严格的限制,规定只有条件成熟时才可以应用,因为这些财务估价模式所生成的信息尽管相关性较好,可靠性仍然不是很强。

(二)智力资本计量模式选择及其变迁的根源分析

如前所述,20世纪90年代之前,人们一直试图采用一些财务计价和财务估价模式来计量智力资本,之所以如此,主要是因为:迄今为止,人类一直处在农业经济社会和工业经济社会里,在这两类社会中,物质资本、劳动力和土地等传统生产要素对经济的促进作用一直起着主导作用,智力资本对企业价值创造和竞争位势的关键作用还没有充分显露出来。因此,人们对智力资本的认识总体上还比较肤浅,认为智力资本在企业可能与有形资产存在类似的作用机理和作用方式,正因为如此,人们一直试图采用有形资产计量时常用的一些财务计价和财务估价方法来计量智力资本。然而,当人们对智力资本进行实际财务计量时发现:(1)智力资本的历史成本无法准确地确定,因为智力资本是在企业内部通过无数的大小决策、在各类因素的综合作用下、通过长时间积累而逐步形成的,其形成成本无法辨别和归集;(2)智力资本的现行市价和现行成本也无法公开地获取,因为每一项智力资本都是独一无二的,不仅没有类似可供参考的智力资本成本,也没有相对成熟的智力资本市场,更没有公开的市场价格。因此,在有形资产计量时常用的一些财务计价方法根本不适用于智力资本计量,智力资本计量只能勉强采用一些财务估价方法,如“未来现金流量现值/名义货币”、“可变现净值/名义货币”等。然而,由于智力资本的组织依附性和特异性,以及所创造的未来收益的高度不确定性,无论是应用“未来现金流量现值/名义货币”方法、“可变现净值/名义货币”方法,还是应用其他财务估价方法,在智力资本价值的实际测量过程中都会受到诸多人为因素的影响,所估计的结果往往与智力资本的真实经济价值存在重大差异,既不符合计量的同质性要求,也缺乏可验证性。

近年来,随着知识经济发展,智力资本不仅成为企业价值创造和竞争位势的关键驱动因素,也逐渐成为各国经济增长的关键驱动因素,人们开始认识到:智力资本计量的核心不在于计量智力资本的财务价值,而是在于测量智力资本在实现企业目标过程中所起的作用及其作用机理,智力资本计量必须跳出传统的财务计量模式,采用多维的综合计量方法。智力资本计量之所以不宜采用单一的财务计量模式,而必须采用多维综合计量模式,主要是因为:

1.智力资本本质的特殊性。智力资本与有形资产有着本质的差异,有形资产的本质是物质,最终可以被人类直接消耗或消费,因而,有形资产通常被人类作为财富的象征而进行财务计量,而智力资本的本质则是知识,知识可以在企业价值创造过程中和战略目标实现过程中发挥积极的作用,但却无法直接用于人类的生理消费或消耗,因此,智力资本的本质属性决定了智力资本计量的关键是要测量智力资本在组织目标实现中所发挥的作用及其作用机理,而不是测量智力资本的经济价值。实际上,即使我们想测量智力资本的经济价值,也无法采用一些常见的财务计价方法计量智力资本,而只能采用一些财务估价方法进行测量。由于智力资本所创造的未来收益具有极度的不确定性,因此,通过财务估价方法所测量的结果也必然倍受各类主观因素的影响,随意性强,可靠性差。

2.智力资本作用机理的复杂性。智力资本在企业的作用机理和作用方式与有形资产有着本质的不同,有形资产在实现企业目标过程中发挥作用的方式比较单一,非常直观,容易观察和理解,而智力资本在实现企业目标过程中所起的作用则是一个动态、复杂的过程,不仅作用机理复杂多变,作用方式也多种多样,因为智力资本具有:(1)嵌入性和交互关联性。智力资本的各个组成部分是相互嵌入、相互影响的,发挥作用的方式也是相互联动的,各类智力资本在实现企业目标过程中作用的发挥不仅取决于其自身状况,还取决于其他各类智力资本状况及其作用发挥情况;(2)组织依附性。尽管某些智力资本(如人力资本)具有较高的独立性,在实现企业目标过程中可以直接发挥作用,然而,大部分智力资本都具有极强的组织依附性,这些智力资本在实现企业目标过程中往往通过其所依附的载体间接发挥作用,不仅作用方式隐蔽,作用机理也复杂多变。(3)作用方式的动态多样性。智力资本在实现企业目标过程中所起的作用是多种多样的,有些智力资本能够改进企业的生产工艺,有些智力资本能够提高企业的管理效率,有些智力资本能够提高企业的产品质量等等,我们很难穷尽智力资本的各类作用方式,更难以用某种特定的模型来模拟智力资本在企业的作用机理。正因为如此,要测量智力资本在实现企业目标过程中所起的作用及其作用机理,必须从多个不同的角度采用多种不同的计量尺度对智力资本进行多维的综合计量[6]。

参考文献:

[1] 董必荣.不同资产的财务地位和战略地位差异分析[J].中国工业经济,2005,(8):97—104.

[2] 葛家澍,刘峰.会计理论——关于财务会计概念结构的研究[M].北京:中国财政经济出版社,2003.

[3] 董必荣.不同资产的报告模式差异分析[J].中国工业经济,2008,(2):95—103.

[4] 巴鲁·列弗.无形资产——管理、计量和呈报[M].王志台,唐春霞,杨明,译.北京:中国劳动社会保障出版社,2003.

[5] Karl-Erik Sveiby.Methods for Measuring Intangible Assets[EB/OL].(2010-04-27)[2010-05-16].http://www.sveiby.com/articles/IntangibleMethods.htm.

[6] 董必荣.企业对外智力资本报告研究[J].会计研究,2009,(11):53—58.