承销商的双重身份

赵雪露

承销商在IPO定价过程中扮演着信息搜集和操纵投资者预期两个角色。

在国外的IPO累计订单定价方式中,承销商在询价过程中可以根据市场和投资者的情况来自主调整价格区间,以反映信息搜集的过程,比如某A公司的初始招股说明书公布的价格区间为(4,4.8),如果在开始询价之后遇到热市以及投资者反映热烈,承销商可以向上调整价格区间到(4.4,5.3)以反映正面信息,最终确定发行价格为5.4元,在这个询价过程中,承销商通过调整价格区间以及最终的发行价格来反映信息搜集,进行价格调整。询价区间的调整(无论是上调还是下调)承销商没有根据所掌握的信息完全调整到位,而是故意只依据所掌握的信息做不完全调整就称为IPO定价的部分调整(partialadjustment)。即发行价格没有完全充分反映询价过程中的信息,股票的价格无法调整至其真实价值水平,表现为部分调整的股票在上市首日仍存在较高的抑价率。2005年加拿大皇后大学商学院的Chuanli Sun博士在其《IPO定价中的部分调整——信息或是投机?》(The Partial Adiustment of IPOPrices:Infmation or Speculation?)论文中对此现象进行了有价值的分析。

欧美国家IPO定价中累计订单定价方式的时间轴如下图所示,在定价日承销商会公布一个初始询价区间,在询价过程中,承销商根据得到的信息对询价区间进行调整,当预期最终的发行价格超出最后一次调整后的价格区间的20%以上时,即高于价格区间上限的20%或低于下限的20%,需要向SEC再次备案调整后的价格区间。

但IPO定价的部分调整现象在中国A股IPO定价中是不存在的。中国在2006年9月证监会正式颁布了《证券承销与发行管理办法》(以下简称为《办法》)。《办法》第十三条规定:“询价分为初步询价和累计投标询价。发行人及其主承销商应当通过初步询价确定发行价格区间,在发行价格区间内通过累计投标询价确定发行价格。”这一规定限制新股发行的实际价格只能在询价区间之内,即使在第二轮正式询价过程中发现了非常有利的正面信息,发行价格也只能最多调整至区间上限。也就是中国IPO定价过程中不存在价格区间再次备案的行为,因为询价区间不允许调整。同时,根据《办法》第二十几条规定,中国IPO承销商也没有对机构投资者的股票配售分配权。因此,相对于国际市场上成熟的累计订单定价方式,中国IPO承销商“自主决定权”(discretion)存在一定的缺失。

以中国银行2006年A股IPO为例,在初轮询价中共有96家询价对象进行了初步询价,报价范围在(2.7元/股,3.5元/股),而最终承销商公布询价区间为(3.05元/股,3.15元/股),也就是说机构投资者的报价集中区间在(2.7元/股,3.5元/股)的低端。在第二轮累计投标询价中,询价区间(3.05元/股,3.15元/股)是固定的不能随市场冷热情况的不同而调整的。中国银行股票最终发行定价在区间内的3.08元。但我们从累计投标的结果可以看出,由于同比例配售条款和价格区间限制的存在,机构投资者为保证自身中签率,绝大部分报价策略都采取了在累计投标询价区间价格上限报价。这样一来就使得第二轮所谓“询价”形同虚设。机构投资者“高举高打”的申购策略使得申购报价趋同,都接近于询价区间上限,因而询价制度的信息搜集作用被弱化了。

Chuanli Sun博士运用美国证券市场上在询价过程中价格区间进行再次备案的IPO(在首次招股说明书和最终招股说明书期间内对价格区间进行修正的IPO)的第一手数据,重新审视了IPO定价过程中的询价区间部分调整,发现除了之前提出的IPO价格针对公共信息进行部分调整(Loughran and Ritter(2002))之外,承销商在IPO定价过程中对待正面信息和负面信息采取了不同态度,即存在一个令人迷惑的“两阶段部分调整”:发行者在价格再次备案的过程中对负面信息进行部分调整,而在价格再次备案到最终确定发行价之间对正面信息进行部分调整(正面信息是指对股票价格有利的信息;负面信息是指对股票价格不利的信息)。这篇文章第一次发现了针对负面信息进行部分调整的实证证据,同时也向解释IPO抑价的不对称信息理论提出了挑战。而承销商和发行者对待信息前后不一致的复杂态度导致作者提出这样一个问题:IPO定价过程中的询价区间部分调整到底是一个信息搜集反映的过程还是一种策略投机手段?

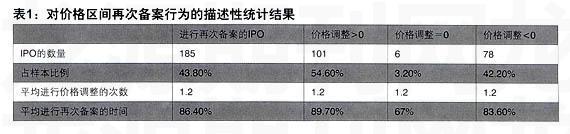

作者选取了美国证券市场从1996年5月1日至2002年9月30日共2829个IPO的数据,从中随机抽取了422个公司IPO数据作为一个子样本,以此作为本文研究的基础。在随机抽取的422个样本数据中,185个IPO(43.8%)在定价过程中有对价格区间再次备案的行为,这也说明再次备案价格区间是IPO定价过程中一个较为常见的行为(参见表1)。

子样本中进行正向,零,负向价格调整(RFPV,RefilingPriceRevision),即在再次备案过程中调整过的价格区间中点和初始价格区间中点之差,分别为54.6%、3.2%、42.2%。在再次备案的IPO中最为普遍的是进行一次价格修正的IPO,并且在进行正向或负向价格修正的IPO中,进行价格修正的次数并没有区别。

再次备案经常是发生在询价过程的后期阶段,这说明投资者倾向于更早揭示负面信息而更晚揭露正面信息,这与将再次备案作为一个正面反馈的信号论是不相符的。IPO的发行价和再次备案的价格调整方向是基本一致的,也就是说在再次备案过程中进行正向价格调整的IPO在再次备案到确定发行价格之间也会进行正向调整,而在再次备案过程中进行负向价格调整的IPO在再次备案到确定发行价格之间也会进行负向调整。

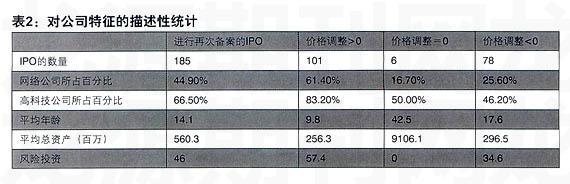

从表2中我们可以看出,在再次备案的过程中,高科技公司在进行正向价格调整的IPO中所占的比例大于在进行负向价格调整的IPO的比例;进行正向价格调整的IPO比进行负向调整的IPO公司更为年轻化,并且更多的有风险投资家的支持;而总资产和EPS则在正向和负向调整的IPO之间没有明显的差异。

最后,对于市场情况和信息外溢的因素来说,在“热市”中,IPO倾向于进行正向价格调整;而以同时期IPO的首日收益率、平均换手率和再次备案行为来衡量的信息外溢的因素在进行正向价格的IPO中均大于进行负向价格调整的IPO。

询价过程中的再次备案行为将IPO定价过程分为两个阶段,而IPO价格调整也因此分为两步,第一步为再次备案价格调整(Refiling Price

Revi sion,RFPV),第二步为后期价格调整(sub-price Revision,SubPV),即最终发行价格和在再次备案过程中调整过的价格区间中点之差。

那么,发行者和承销商是如何根据询价过程中得到的信息来决定发行价格的呢?和以往文献不同的是,为了区别再次备案过程中正向价格调整和负向价格调整对发行价格的不对称影响效果,作者引入了两个变量:RFPV+和RFPV-,即在再次备案过程中进行正向价格调整和负向价格调整。在再次备案过程中进行正向价格调整的公司在之后继续将发行价格调高,而在再次备案过程中进行负向价格调整的公司在之后继续降低发行价格;然而,作者发现部分调整在程度和显著性水平上都呈现出不对称,RFPV+对后期价格调整的回归系数为0.124,显著性水平10%,而RFPV-对后期价格调整的回归系数为0.406,显著性水平为0.001,也就是说10%的RFPV-将导致4.1%的负向后期价格调整,而10%的RFPV+将导致1.2%的正向后期价格调整,这也暗示了在再次备案的过程中,承销商对负面信息进行部分调整,而对正面信息则进行了充分的调整。

在回归分析了再次备案价格调整和后期价格调整之后,作者利用这两个变量对IPO的首日收益率进行回归分析,以此来讨论这两个变量对首日收益率的预测效果。同样是将正负价格调整区分开来,回归结果表明,在定价过程中进行更大的正向价格调整的公司上市首日收益率更大,即抑价率越高。为了进一步区分再次备案价格调整和后期价格调整两者对首日收益率的影响,作者用两个变量分别对首日收益率进行回归,可决系数的不同说明再次备案中的正向价格调整和正、负向后期价格调整对首日收益率都有显著的正面影响,这一回归结果说明似乎在IPO发行之前的很大一部分信息并没有融入IPO的发行价格之中。

并且,在IPO定价过程中的价格部分调整是在变化的,而作者将这一特征定义为“两阶段部分调整”,即发行者和承销商在价格再次备案的过程中对负面信息进行部分调整,而在价格再次备案到最终确定发行价之间对正面信息进行部分调整。发行者和承销商对正面信息和负面信息的不一致态度对不对称信息理论提出疑问,因为根据不对称信息理论发行者和承销商对负面信息没有补偿的动机。

而对IPO定价过程中这一两阶段部分调整的特征,作者提出了两种可能的解释。第一种解释认为IPO定价的抑价率有两个不同的目标,一是降低发行失败的风险,二是在后期阶段作为诱使投资者说真话的手段。因此在发行失败概率较大的前期,承销商倾向于对正面信息进行充分的价格调整而对负面信息进行部分调整,随着时间的推移发行失败风险减小,承销商则关注如何诱使投资者揭露IPO的真实价格,因此以价格补偿来作为诱饵,对正面信息仅进行部分调整,对负面信息则进行充分调整,降低了后市支持的成本。由此承销商最大化了自身利益,既保证了IPO的成功又维持了和发行者与投资者的良好关系。

第二种解释则认为IPO定价相对于投资者愿意支付的价格是抑价的,但是相对于IPO的基础价值则是高估的。承销商在IPO定价过程中扮演了信息搜集和操纵投资者预期两个角色。在早期对正面信息进行充分调整以反映IPO真实的基础价值,然而在后期,承销商则是通过对正面信息进行部分调整来掩饰对IPO价格的可能的高估。由这一解释看来,再次备案价格调整在IPO定价过程中有两个目的,一是反映信息搜集的结果,二是帮助承销商操纵投资者的预期。

从本文的研究方法来看,如果只考虑首次招股说明书的初始价格区间(中点)和最终发行价格之间的关系,则会遗漏定价过程中价格变化的很多重要信息。比如,过去文献中的传统价格正向调整和价格负向调整有可能是由不同的价格调整路径形成的。这些不同的情形一方面使得IPO定价过程显得更加复杂,但另一方面也为我们对定价过程进行分段研究提供了基础。本篇文章的独特之处之一便在于用询价过程中的再次备案价格区间的行为作为分界点,将IPO定价过程划分为两个阶段,因此也就将IPO定价过程中的价格调整分为两个:再次备案价格调整(RFPV)和后期价格调整(Sub PV),以此来探讨询价过程中信息对价格调整的作用,以及价格调整对IPO抑价的影响,由此才能得出定价过程中“两阶段部分调整”这一特征。

这篇文章同时也为将来学者对IPO的研究提供了一些启示。首先,可以通过后市表现来进一步探讨作者在文章题目中提出的问题,即IPO定价过程中的部分调整到底是一种信息搜集还是一种操纵投资者预期的投机手段。其次,本篇文章的实证结果也暗含着一些对IPO定价效率的结论,可以通过对IPO定价过程的研究提供更为有力的证据。最后,本文对两阶段部分调整的第一种解释中提到,在IPO定价的早期阶段,承销商在再次备案的价格调整过程中对负面信息进行部分调整而对正面信息进行充分调整,以保证IPO发行的成功,即再次备案行为能够降低IPO发行失败的概率,以后的学者可以通过实证检验为这一结论提供更为有力的证据。