一种新的财务报表分析工具

陈 敏 崔福立

【摘要】 IASB与FASB共同成立了“IFRS & GAAP协调项目组”。2008年10月16日发表了“改进财务报表列报咨询建议”。本文就该建议模型最终目的——提高财务报告有用性的具体方法进行了解释性论述。该模型以财务状况表为基础,按资产负债参与企业创造价值活动的功能分为经营活动、筹资活动,并将损益表项目与现金流量表项目采取同样的标准分类,以使这三张报表项目能够横向贯通。在此基础上,报表使用者可以采取财务状况调整表方法,分析期初资产负债的状态,本期损益与现金流量活动对资产负债的影响性质、影响金额以及期末资产负债余额的形成。通过分析,报表使用者能够清楚地认清企业经济活动的来龙去脉,正确评价经营者业绩、合理预测企业未来的收益、现金流量及不确定性。

【关键词】 财务状况表;综合收益表;现金流量表;财务状况调整表

引言

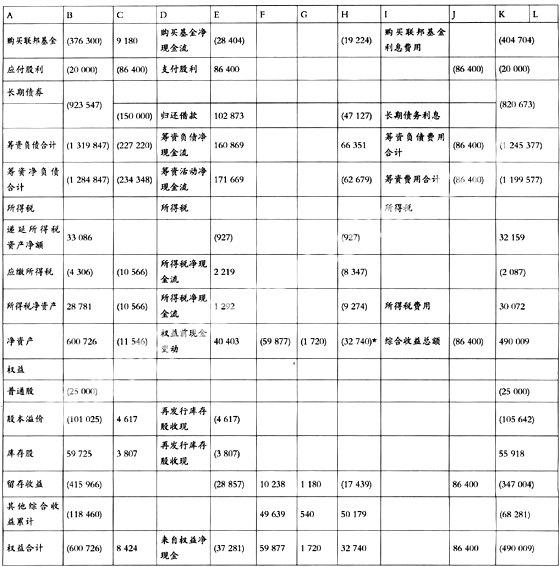

在《财务与会计》综合版第4期发表的“即将到来的财务报表革命”中,介绍了国际会计准则理事会与美国会计准则委员会协调IAS&GAAP项目组2008年末发表的“改进财务报表列报咨询建议”(简称“建议”)模型。(见表1)

这一财务报表列报框架的目标包括三个方面:

一是绘制一幅联系紧密的企业活动的财务图画,使之能够清晰地反映财务报表项目之间关系,并且尽可能地互相补充。

二是分解对未来现金流量预测的有用信息,以便评价未来现金流量的金额、时间和不确定性。为此,要对财务信息中性质相似的项目进行合理的分类。

三是有助于报表使用者评价企业的流动性与财务弹性。

流动性信息有助于报表使用者评价企业偿还到期债务的能力。

财务弹性信息有助于报表使用者评价企业适应商机与应对意外需求的能力。

上述框架中我们看到了通过按企业经济活动功能对不同角度的财务信息进行分类,使“财务状况”、“综合收益”、“现金流量”的信息能够在一张表中横向贯通,实现了报表之间的紧密联系。

上述框架仅展示了各表内财务信息的第一层次与第二层次的分类,没有详细介绍第三层次的分类——“行项目”的设置”。而第三层次的分类是实现财务报表列报第二与第三目标的关键。

本文主要以“建议”附录中的金融服务企业为例①,介绍各张财务报表信息第三层次的分类,以及三张报表②如何实现紧密联系,以提供分析、预测的有用信息。

一、“建议”增加的调整表

调整表:是对当期综合收益调整为当期现金流量关系的说明;是对期初资产负债,通过当期损益调整为期末资产

负债的说明;或者是说明当期综合收益对资产负债的影响。

调整表的作用

一是提供了现金交易和权责发生制两者间区别的直观描述,提供重估、权责发生制和非现金项目的信息。这些信息有助于报表使用者预测企业未来的现金流量和取得收益的质量。

二是以一种明晰的方式说明了现金流量表的列示项目和综合收益表之间的关系。

三是调整来自所有分部(第一层次的分类)、分类(第二层次的分类)、分项的现金流量到综合收益表的相应分部和分类,而不仅仅是经营类(权益部分除外)。

四是要求一个企业在综合收益表中列示应收款和应付款的分类变化,以便与财务状况表对应。

“建议”调整表的几种模型

“现金流量与综合收益调整表”是项目组提出的基本建议模型,用来分析收益质量的好坏。

项目组还提出了另外两种列示分解信息的多栏式调整表,以帮助财务报表使用者理解经济活动与财务状况变化的关系。这两种调整表是:

“综合收益矩阵表”,用来反映各项收入、费用影响了哪些资产负债及其影响金额。

“财务状况调整表”,用期间的现金流量和不同计量基础(有历史成本计量的交易事项的原始数据;有重新计量的公允价值、减值准备、重新估值等)的综合收益,将期初资产、负债调整到期末资产、负债。这张表将两个时点的财务状况与当期损益和现金活动紧密联系,描述了企业经济活动完整的财务图画。

笔者认为,最理想的调整表模型是“财务状况调整表”。因为这张调整表将三个维度的财务信息(财务状况、综合收益、现金流量)综合在一张表中,且将三个维度巧妙地连接起来,使财务状况、综合收益、现金流量的关系在一张表中横向贯通。通过这张表,能够使报表使用者了解企业:各项“资产”、“费用”用于何种活动;各项负债源于何种活动;各项活动与企业核心目标的关系;各项活动与企业获利能力存在何种关系;各项活动与企业现金流量存在何种关系等信息。

由于篇幅的原因,本文只介绍“财务状况调整表”内容与格式③。

二、财务状况调整表释例资料

(一)释例企业背景

该公司是一家总部设于美国的金融控股公司,主要通过商业银行的子公司,分行来开展业务。财务报表是按照美国一般公认会计原则编制的。本部报告货币是CU;公司专营对中小型企业的商业贷款,消费贷款,抵押贷款,专门贷款,其总体目标是最大限度地提高贷款组合的利润,同时保持强劲的资产质量;本部的银行和非银行附属公司的所有贷款,都是针对在美国的企业和个人的。

(二)与建议模型有关的分类信息

1. 直接与本部的商业和消费者贷款等核心经营业务相关的资产和负债,在业务分部被划分为经营类业务;

2. 管理层认为经营性资产包括贷款、交易性和可供出售金融资产、衍生工具等,这些资产是用来优化营业获利能力、减轻利率风险的;

3. 营业负债主要是由客户的存款账户和对银行集团雇员的应付工薪组成;

4. 境外投资企业A,是本集团的独立业务分部,管理层认为该投资属于本部业务的拓展,归类为营业活动;

5. A公司报表采用东道国货币计量,存在外币报表折算调整;

6. 境外投资B公司,管理层认为该投资没有取得显著的控制权,B公司是一家房地产管理公司,其业务与本部的核心业务没有直接关系;

7. 对B公司投资采用权益法核算,按公允值计量;

8. B公司报表采用东道国货币计量,存在外币报表折算调整;

9.购买联邦基金是本部筹资的重要手段之一,管理层认为这些项目与其他资金来源是可互相转换的。

因版面有限,不再单独列示传统报表的相关数据,实例中的相关数据资料直接列入“财务状况调整表”中。

三、未来财务报表列报与财务状况调整表编制模板

根据“建议”模型,结合上述相关资料,对各张报表信息进行重新分类,并将建议模型的各张新报表纳入表3:“财务状况调整表”。

*该表中期初、期末现金余额不等于传统报表的“现金及现金等价物”余额,因为不包括现金等价物,新模型将现金等价物放在了“预付款与贷款”中,作为非现金资产。新模型认为现金等价物的流动性与财务弹性明显的劣于现金。

*该表中的“综合收益总额”等于利润表中“净利润”加所有者权益变动表中的“累积其他综合收益”,包括了公允价值变动的未实现损失。本年综合收益总额-32 740=17 439+(540)+281+(49 920)。

四、“财务状况调整表”理解与使用的示意

财务状况调整表的突出作用是:清晰地展示各项资产负债变化的来龙去脉以及不同计量基础对资产负债变化的影响;为报表使用者分析收益质量,预测未来现金流量的不确定性提供有用的信息。

(一)三张表之间的关系

1. 综合收益表与财务状况表关系

综合收益=现金流量+其他资产增减或负债减少。因为,收益导致资产增加负债减少。全部资产负债的变化表现为“现金流入+其他资产增减或负债减少”。

如上表中营业活动综合收益44 013=230 668-132 558-52 377-1 720

如上表中全部综合收益(32 740)=(11 546)+40 403-59 877-1 720

2. 综合收益、现金流量与财务状况的关系

期末非现金资产余额=期初非现金资产余额+本期综合收益-本期现金流入(流入)+本期非现金或非收益。因为,综合收益会导致资产增加负债减少;全部资产增加减现金资产增加等于非现金资产增加,如果企业存在非现金非收益事项,还要加计,以反映非现金资产负债的期末余额。

如上表中的“应收利息”期初余额79 000CU;本期收益

220 320CU导致增加应收利息,但收到现金应减少应收利息

118 750CU。

180 570=79 000+220 320-118 750

但是,上表中营业活动净资产期末余额≠期初余额+本期综合收益-本期现金流入+本期非现金或非收益,即K= B+E+F+G+J

为什么K≠B+E+F+G+J,即1 627 764≠1 817 542+44 013

-230 688?

差额-3 122CU。这一差额是全部活动导致本年度现金变化净额,即上表中现金流量的第一行数字(-3 122),在计算本期现金流量时没有包括在营业活动现金流量合计中。

(二)总体分析示意

期初净资产余额600 726CU,本期确认综合收益(32 740CU),现金净流出(11 546CU),非现金非收益(864 000CU),现金净减少3 122CU导致期末净资产490 009CU(600 726-32 740+11 546

-86 400-3 122)。期末净资产减少110 716CU。原因:

1.综合收益亏损32 740CU(其中:公允价值下跌59 877CU、贷款转让损失及享有被投资企业损益等导致净资产减少1 720CU、非现金净资产增加负债减少40 403CU、现金净流出11 546CU);为什么现金净流出大大小于综合亏损,主要由于巨额的未实现的公允价值变动损失;

2.派发现金股利86 400CU,导致净资产减少;

3.再发行库存股导致净资产增加8 424CU。

合计-110 716=-32 740-86 400+8 424

该企业本年度亏损32 740CU,但净资产减少110 716CU,主要因本年度巨额发放现金股利86 400CU(在制定上一年股利政策时,没有预见到本年度金融资产公允价值大幅下跌;金融市场出现梗阻,负债筹资萎缩),如若不是再发行库存股净资产减少得将会更多。

经营活动综合收益39 213CU,质量较好:现金净流入233 368CU;应计资产减少、应计负债增加、未实现公允价值变动损失和投资B公司分担的损失(属于虚拟损失)61 597CU拖累了本期综合收益,即:

39 213=233 368-132 558-59 877-1 720

在公允价值下降年度,公允价值变动损失不会导致现金流出,不会消弱企业财务实力。

筹资活动费用62 679CU和支付现金股利86 400CU导致负债增加149 079CU,本期归还负债现金流出234 348CU,因此负债余额减少85 270CU,企业筹资出现困难,大大消弱了企业财务实力——资本的流动性与财务弹性。

所得税费用9 274CU,但预缴所得税现金流出10 566CU,所得税净资产增加1 291CU,这也是企业财务实力弱化的原因之一。

(三)项目分析示意

1. 与当期损益无关项目的分析

如经营活动的现金:期初余额25 993CU,本期现金净流出

3 122CU,导致期末经营活动现金余额22 871CU。

如经营活动的预付款与贷款(过去的现金等价物):期初余额10 279CU,本期预付款或贷款净流出现金4 924CU,导致该项目余额增加4 924CU,期末余额15 203CU。

如权益部分的库存股:期初余额59 725CU,本期再发行现金净流入8 424CU,导致“股本溢价”增加(贷计4 617CU)和股票面值增加(贷计3 807CU)导致股本溢价期末余额(贷方105 642CU),库存股期末余额55 918CU。

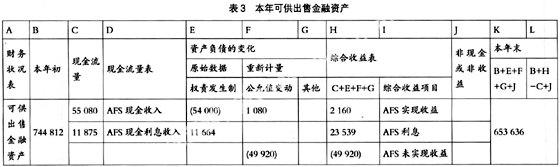

2. 与当期损益有关项目的分析

如表3:本年可供出售金融资产。

实际转让收到现金55 080CU,冲减原始价值54 000CU、本期确认实现收益2 160CU(55 080-54 000+1 080),其中有1 080CU公允价值变动收益没有收到现金;

持有AFS实际收到现金利息11 875CU,应计利息确认收益11 664CU,确认利息收益合计23 539CU,其中应计利息未来现金流量具有较大的不确定性;

持有AFS公允价值下降49 920CU导致未实现综合收益

-49 920CU。这一因素导致的损失未造成现金流出,没有消弱企业现实的支付能力,仅是假定期末卖出会导致的虚拟损失;期末资产价值的下降是估计结果,对未来现金流量的影响有较大的不确定性。

结语

“财务状况调整表”比较复杂,但逻辑关系非常严谨。正因如此,该表为我们提供了分析企业财务报表的具有很大潜力的新工具。任何新事物都是对传统观念的挑战,需要我们下大力气去理解。首先要对“财务状况调整表”消化理解;然后,挖掘“财务状况调整表”的用途;再后,才能利用“财务状况调整表”评价企业的过去,预测企业的未来。为上述目的,笔者将“建议”中的释例资料进行了较完整的翻译并加紧了我们的认识,为读者认识、理解、研究“财务状况调整表”提供了学习与探讨的空间。

本文的目的,是在传递财务报表列报革命信息的基础上,向我国会计专业人士展示“革命”的目的——提高报表有用性。●

【参考文献】

[1] 财政部.2006. 《企业会计准则》

[2] 财政部.2006. 《企业会计准则——应用指南》

[3] IASB 2008.IAS1;IFRS7

[4] BPP.2008.STUDY TEXT FOR ACCA_FINANCIAL REPORTING F7.(INTERNATIONAL).LONDON.BPP Publishing Limited

[5] IASB.2008.