关系银行、私有信息与企业融资

吴 洁

摘要:本文基于关系银行业价值理论,运用中国上市公司数据,就关系在银行信贷决策中的影响进行了实证检验。研究发现:第一,关系的事先存在对企业信贷可得性、贷款利率溢价均无显著影响;第二,若企业同时与多家银行打交道,则有助于提高企业信贷可得性、降低银行抵押要求;第三,关系对民营企业的影响不及国有企业。本文最后还针对关系及关系银行业价值在我国未得到重要体现这一结论展开了原因探讨。

关键词:关系;关系银行;私有信息;企业融资

中图分类号:F8302

文献标识码:A

文章编号:1000176X(2009)08008307

一、引言

早期的金融中介理论从交易成本角度解释金融中介的存在,认为金融中介的出现可大大降低交易成本[1]。现代金融中介理论则从信息不对称角度阐述金融中介存在的理由,提出金融中介可有效解决金融市场上的信息不对称问题[2]。Fama最先注意到,作为竞争性工具的存单、商业票据和银行承兑汇票都支付相同的回报,考虑到存单有存款准备金要求,因而实际上比商业票据和银行承兑汇票要贵,则银行必定是向借款人收取了比通过商业票据或银行承兑汇票融资更高的价格[3]。Fama推断,银行一定有某种特别之处激发借款企业支付更高价格,这一独特之处就在于银行能够获得其他金融机构所得不到的企业内部私有信息并据以作出有效信贷决策。James(1987)及Lummer & Mc Connell(1989)对Fama(1985)所提问题进行了实证检验。James发现银行贷款协议的宣布对企业股价具有积极影响[4]。Lummer & Mc Connell还进一步将新贷款与续约贷款分开研究并提出,企业股价的积极反应是由贷款续约带来的,他们指出银行长时间地投资于借款企业的信息生产以及关系银行业的价值[5]。

那么,关系银行业的价值是如何产生的呢?归纳已有理论文献可以看出:第一,关系银行业便利了银行与借款企业之间具有帕累托改进的信息交换。例如,Bhattacharya & Chiesa研究指出,在关系银行业中,借款企业可能倾向于披露比在市场型关系中更多的信息,银行也因在企业私有信息的生产中发挥着持久、主导的作用而具有投资生产这类信息的更强动力[6]。第二,银行可利用借款企业的非公开私有信息与其订立隐性、灵活、长期的合同,有关合同条款的再谈判也较容易,这些都能够增进借贷双方的福利[7-9]。第三,关系银行业允许贷款合同跨期平滑。银行既可在关系初期以相对较低的贷款利率或抵押要求对企业提供一定补贴,而在未来通过相对较高的利率或抵押要求获得补偿;也可随关系的延续以及对企业了解的增加而逐步降低贷款利率或抵押要求,长期关系的存在以及企业私有信息的运用使这一放贷策略能够得以实施。例如,Petersen & Rajan认为尽管关系初期的补贴给银行带来损失,但银行对年轻企业或新企业的信贷补贴可能降低其道德风险及信息摩擦,若能从这些借款企业获得长期租金以弥补初期损失,银行也将提供融资[10]。第四,关系银行业能够在借款企业发生财务困难时进行危机救助[11-12]。当企业陷入财务困境时,关系银行能够提供流动性保险或更好的援助方案,以降低企业破产的可能性。

不少学者对关系银行业价值理论进行了实证检验,集中关注关系对借款企业贷款合约的影响。这些实证研究表明:第一,关系对借款企业的信贷可得性具有积极影响,事先与银行有着较长或较强关系的企业,其信贷可得性更大[13-14];第二,在关系存续期间,贷款合约条款改善了,贷款利率和抵押要求会下降[15-16];第三,集中借贷有助于增加企业信贷可得性,而多重银行关系可使贷款条件恶化[13-17]。这些结论与关系银行业促进了借贷双方的信息交换且关系越长越集中则信息交换越多的理论相一致。

上述对关系银行业价值的理论和实证研究主要来自于西方国家。在中国信贷市场上,关系、私有信息及关系银行业的价值有无显著体现呢?本文认为,这是一个很值得深入探讨的问题。我国的金融体系是典型的银行主导型体制,银行是广大企业资金来源的主渠道。据中国人民银行《2007年第四季度中国货币政策执行报告》数据显示,我国企业在2007年以股票、债券方式进行的直接融资占总融资的比重仅为175%,而通过银行贷款进行的融资占789%。由此可见,我国银行业对于企业融资的重要性不言而喻。众所周知,当前我国民营中小企业面临着严峻的“融资瓶颈”制约。民营中小企业的融资难问题既有来自企业自身的原因,也有来自银行方面的原因,但归根到底,最根本的原因还是银企间的信息不对称问题。这要求我们借鉴西方国家的经验启示,并客观判断关系对国内银行业信贷业务的普遍影响,以为我国银行业的改革趋向提供理论与经验支持。

二、 计量模型及变量选取

1数据来源说明

本文使用的数据来源于中国证监会网站中国2007年度沪市和深市A股上市公司年报。上市公司年报会计报表附注中披露了短期和长期借款,本文通过如下途径对贷款数据进行了收集和筛选:只考虑2007年所发放的贷款;选取人民币贷款,剔除了外币贷款;仅考虑商业银行贷款,政策性银行、财务公司、信托投资公司、资产管理公司、世界银行等发放的贷款不计入;只考虑固定利率贷款,不考虑浮动利率贷款。最终,有效贷款样本的标准是:上市公司年报中必须同时披露了贷款银行名称、放贷起始日、贷款数额、贷款利率、贷款方式(即有无抵押或担保)的贷款。若样本中存在某家银行对一家企业发放多笔贷款,且除贷款金额以外的其他内容均相同的情形,则将这数笔贷款视为一笔贷款,贷款数额按算术平均值计算。本文最终收集了79家上市公司的249笔贷款的相关信息。

2回归模型构建

为了考察关系对企业贷款合约的影响,本文建立了如下三个回归模型:企业信贷可得性模型、贷款利率溢价模型以及银行抵押要求模型。拟检验的回归模型设定为:

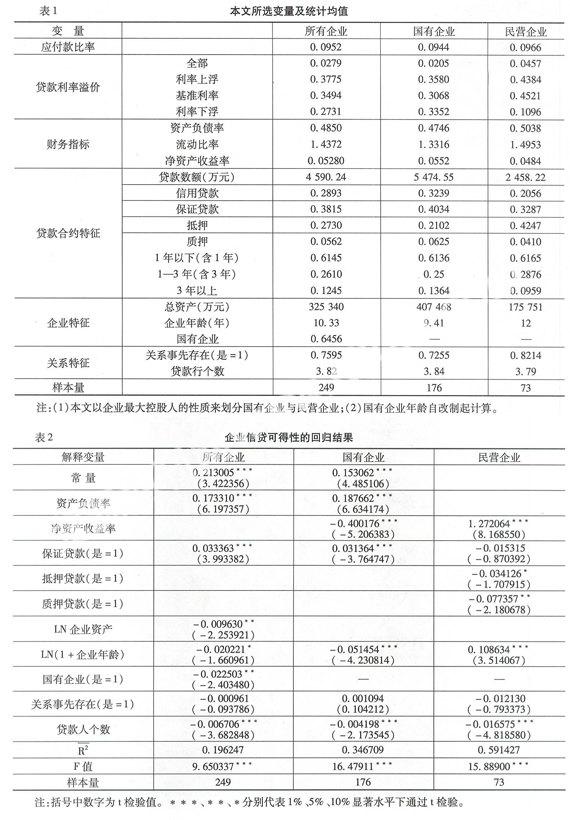

Yi=α0+α1财务指标特征+α2贷款合约特征+α3企业特征+α4关系特征+μ

其中,Yi在上述回归方程中分别代表以下三个被解释变量:企业信贷可得性、贷款利率溢价以及银行抵押要求,α0、α1、α2、α3、α4为系数向量,μ为随机干扰项。前两个模型运用OLS方法进行多元回归分析,后一模型采用logit方法进行分析。

3变量选取

有关被解释变量企业信贷可得性的计量,本文采用了Petersen & Rajan(1994)所运用的方法。Petersen & Rajan认为,不能通过企业资产负债率来直接度量其信贷可得性,这一比率可能会低估企业信贷可得性,因为较低的债务比率既可能是由于企业遭受资金供给方的约束,也可能是由于他们对外部资金的需求较少,但若银行限制了对企业的放贷,企业将从更昂贵的渠道借款。因而,从更昂贵的融资渠道借得的资金量应能够衡量在原先的金融机构所受信贷约束的程度。那么,在我国,更昂贵的融资渠道有哪些呢?企业大多拥有应付票据和应付账款,应付款项往往期限短、变化大、成本高,其中应付票据逾期将被收取罚息,应付账款提前支付将获得一定的现金折扣,故可借此间接测量借款企业的信贷可得性。基于此,本文选择了(应付票据+应付账款)/企业总资产这一指标(以下简称“应付款比率”)作为被解释变量,其数值越小,则信贷可得性越大。