豆粕、豆油套利模型研究

王 祎

摘要:豆类各品种由于其内在的相互关联性,期价变化高度趋同;然而由于其不同品种的上下游市场不同,又导致了各个品种间价差的变化。这一特性决定了豆类各品种间套利空间的存在。本文将从技术分析角度,深入发掘豆粕与豆油的套利关系。

关键词:模型;套利机会;盈亏

豆粕、豆油套利理论研究及模型的建立

理论上,在有效市场中,在大豆价格不变的情况下,豆粕、豆油存在反比变动规律。 即:

* 若大豆价格不变,则豆油涨,豆粕将会下跌,即卖豆油的盈利用来抵消卖豆粕的亏损。

* 若大豆价格不变,则豆油跌,豆粕将会上涨,即卖豆粕的盈利用来抵消卖豆油的亏损。

用公式表示为:

A=c*Mα*Yβ(1)

A、M、Y分别代表大豆、豆粕、豆油价格,c为常数,α、β分别为豆粕、豆油价格变动对大豆价格变动贡献率。

(1)式两侧同取自然对数后整理得:

lnA=α*lnM+β*lnY+lnc(2)

利用对数运算法则:当x的变动较小时,△lnx≈(x1-x0)/x0△x/x0,即α+β≈1可以约等于x的百分比变化。

根据上述运算法则,(2)式可作如下解读:

* 当豆粕(M)价格不变时,豆油(Y)价格每变动1%,大豆(A)价格将变动1%*β,一般情况下,1>β>0。

* 当豆油(Y)价格不变时,豆粕(M)价格每变动1%,大豆(A)价格将变动1%*α,一般情况下,1>α>0。

* 当豆油(Y)豆粕(M)价格同方向各变动1%时,大豆(A)价格将变动1%*(α+β) ,一般情况下,。

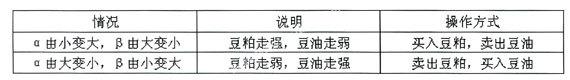

因此,豆油、豆粕的相对强弱变化关系(相对大豆价格)可以用α与β的变化来确定,具体情况如下表:

数据的选择:

* 根据不同交易周期的需要,可以选取不同的样本空间。 下文以10个交易日左右的中短周期套利为研究对象,因此数据的样本空间大小可以设定为10个交易日。即,若Xn为当前交易日,则最新样本空间为[Xn-9,Xn],前一交易日样本空间为[Xn-10,Xn-1],以此类推。

* 下文以CBOT大豆指数、豆粕指数、豆油指数收盘价作为每日标准价格进行统计分析及套利操作。

统计结果:

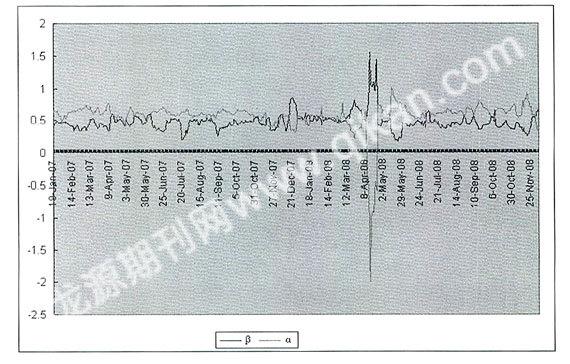

下图统计了2007.1.19 至 2008.12.8 的477个交易日中α与β的变化走势图(每个样本空间均为10个交易日)。

从图中可以清晰的看到:大部分时间里,1>β>0,1>α>0,且α与β交替变化并围绕y=0.5一线上下波动,α强则β弱,α弱则β强,α+β≈1,基本符合前文理论关系。

由图中亦可看出α≈β≈0.5,因为虽然豆粕与豆油价格变动对大豆价格变动的影响程度交替变化,即某一时间段中,大豆的价格主要由豆粕(或豆油)主导,但从长期趋势来看,其影响程度基本相当。这一点可以从对(2)式的回归分析中证实,分析结果如下(数据区间:97.2.24-08.12.8,共计2960个交易日)

lnA=0.5760716lnM+0.4539251lnY+1.985897

式中α=0.5760716,β=0.453925,α+β=1.0299967,豆粕稍强,豆油稍弱,但基本符合理论值。

在统计区间2007.1.19 至 2008.12.8内,α与β的分布情况如下:

该分布情况说明,当α与β越靠近0或1,其回调的能量越大,即距离套利入场点越近,一旦出现回调,即出现套利入场机会。

套利机会与盈亏

按照模型中交易思路,在上图统计区间内(2007.1.19 至 2008.12.8 的477个交易日),可对CBOT豆粕与豆油合约进行如下套利操作:

根据模型,在2007.1.19 至 2008.12.8 的477个交易日中,共有较显著的套利机会13次,平均每36个交易日一次,持仓长度为10个交易日左右,其中10次盈利,3次亏损,总盈利9958美金,平均每次套利盈利766美金。

注意事项:

* 本文为纯技术分析方法,对豆粕、豆油多空强弱变化的分析最好能够进一步得到基本面的印证,可大大提高盈利的概率。

* 在极端行情中,α与β的变化可能超出常规区间,例如08.4-08.5,豆油价格高涨,完全主导了大豆价格的上涨,豆粕则被动跟随。

* 本文模型选择了中短期套利,即10个交易日左右的套利区间,故模型中每个交易日的强弱指标的计算均以最近的10个交易日作为样本空间。同理,如想选择不同长度的交易周期,可自行选择样本空间的大小。

结论:

本文主要运用了大豆、豆油、豆粕之间的内在价格变动关系,即在有效市场中,在大豆价格不变的情况下,豆粕、豆油存在反比变动规律。 通过将这一规律量化,得到标准化的多空能量强弱变化指标,进而指导豆粕与豆油的套利交易。 本文改变了传统套利技术分析中对“形”的研究模式,以研究“势”的变化为主,可与基本面信息分析相印证结合,用以准确把握套利入场出场机遇或其他相关研究。

作者简介:王祎(1988—),女,辽宁抚顺人,东北财经大学国际商学院国际会计专业本科生,研究方向:期货。