金融危机对中国寿险公司的影响及应对策略

刘 聪

摘要:自2007年以来,源于美国的次贷危机逐步演变成为全球性的金融危机,给中国寿险公司造成巨大的影响。本文研究了金融危机对中国寿险公司的各方面影响,并初步探讨了中国寿险公司的应对策略。

关键词:金融危机;中国寿险公司;影响;应对策略

2007年以来,由美国次贷危机所引发的华尔街金融风暴快速席卷整个国际金融市场,演变成全球性金融危机。认清金融危机对中国寿险公司的影响,不仅能够更好的应对此次金融危机所带来的冲击,而且有利于中国寿险公司在剧烈变化的国际金融格局中占据有利地位,为长远发展奠定基础。

一、金融危机对中国寿险公司的影响

此次国际金融危机在重创投资银行、商业银行等金融机构的同时,也将触角伸向了保险行业。尽管中国寿险公司在国家政策壁垒的保护下,没有出现由于直接投资金融衍生品而带来的财务危机,受国际金融危机的波及相对较小,但这对于实施“引进来,走出去”发展战略的中国保险业来说,依然是一次不小的打击。当前,中国保险公司受到了以下四方面影响。

1.企业净利润大幅下滑

国际金融危机引发的全球投资市场疲软造成中国各寿险公司净利润大幅下降。上市公司2009年一季度季报披露,中国人寿实现净利润53.87亿元,比上年同期的34.74亿元增长了55%;中国平安实现净利润15.36亿元,比上年同期下滑66.4%;中国太平洋实现净利润2亿元,比上年同期下滑88.88%.

2.营业收入稳步提升

寿险公司积极调整了业务结构,使保险业务收入在全球经济增速放缓的背景下仍然保持了强劲的增长势头。中国人寿原保险合同保费达到2955.91亿元,较2007年同期增长50.34%。中国平安寿险原保险合同保费收入首次突破千亿元大关达到1011.78亿元,同比增长27.79%。中国太平洋保险公司原保费收入达660.92亿元,较上年增加30.39%。

3.大多数寿险公司偿付能力略有下降但依然充足

收到中国资产市场的负面影响,中国寿险公司的偿付能力略有下降,但是均高于保监会的相关规定。截至2008年末,中国人数寿险业合计偿付能力溢额1141亿元,偿付能力充足率达310%。平安保险公司集团偿付能力充足率为308%,较2007年的486.7%出现明显下滑,其寿险偿付能力在180%以上。太保人寿保险业务的偿付能力充足率为234%,较上年下降43个百分点。

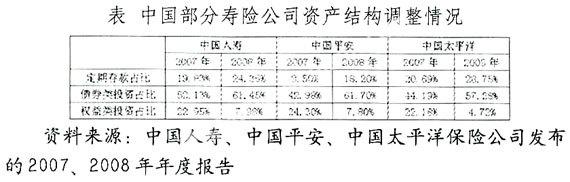

4.调整资产结构,加强实现风险管理

面对经济形势变化和宏观政策调整,中国保险业迅速做出反应,在风险控制和资产管理方面取得较好成效。面对不利的投资环境,大多数寿险公司一致的举措都是积极进行投资结构调整,如进一步加大债券类投资占比和固定存款投资占比,并缩减了投资风险较大的权益类投资占比,如下表所示。

二、中国寿险公司的应对策略

由于政策壁垒等原因是中国寿险业在此次金融危机中直接受损情况不大,但随着中国金融市场与国际金融市场的接轨,势必面临更多的机遇和挑战。因此,面对国际金融危机,中国寿险公司应该采取以下策略。

1.转变寿险公司经营理念

长期以来,中国大部分寿险公司对资金运用风险缺乏足够认识,超范围、超比例投资时有发生。此次国际金融危机对于中国寿险公司具有极强的警示作用,是一次难得的风险教育机会。中国寿险公司应该加强对金融危机的研究,强调发挥保险的保障功能,注重承保和投资的共同盈利。

2.对宏观经济形势和国家政策进行科学的研究分析,提前进行风险防范

在金融全球化背景下,为确保寿险业经营的持续性和稳健性,中国寿险公司需要关注宏观国内外经济金融形势的变化,加强对经济重大问题的深入研究,尤其是关注对保险业产生突出影响的领域,有准备地化解因经济形势变化和国家政策调整可能给寿险公司带来的不利影响。

3.加强银行合作

2008年以来证券市场出现大幅度震荡,不断走低,资本市场的资金流向因此发生了变化。银行受到紧缩货币政策的影响,适当减少贷款业务的同时,更加注重发展中间业务。中国寿险公司应该抓住银行业发展中间业务的机会,发挥银行的品牌优势和寿险的保障与投资功能,有利于扩大寿险产品的销售份额。

4.发展保障型产品

近年来,寿险行业发展迅速,但与此同时也存在着保障功能发挥不足、业务结构不尽合理、投资型产品占比过高等问题。在现今经济周期性调整的背景下,保障型保险产品受经济周期的影响相对较小,有利于保险公司更好地应对经济周期波动,应加大保障型产品的发展力度。

5.形成一支高素质营销队伍

寿险产品对销售人员素质要求较高,不仅要求其具备基本的保险知识和营销技巧,还要有法律、金融等相关知识。要根据当前实际,探索营销员分级分类管理,建立寿险销售资格制度,形成一支高素质营销队伍。

参考文献:

[1]吴定富:金融危机下中国保险业的监督和发展[J].中国金融,2009(4).

[2]王岩竹:全球金融危机对中国保险业发展的影响与启示[J].市场周刊,2009(1).