过度投资带来的经济繁荣

陆明涛

摘要:日本泡沫经济在很大程度上是由不断膨胀的投资所驱动的。随着总要素生产率(TFP)不断下降,投资的不断增长造成了过度投资。在这次经济景气期内消费却不断下滑,主要是因为家庭收入不断减少。过度投资的出现,使得日本资本存量大大高于黄金法则所要求的资本存量,出现资本积累和动态无效率。这种投资驱动型经济繁荣并不能持续太久。日本经济要走出衰退,达到动态有效,就应当通过各种手段扩大现阶段消费,使日本经济转型为消费驱动型经济。

关键词:日本经济;泡沫经济;投资驱动;黄金法则;资本存量;动态效率

引言

日本经济曾经以令人惊讶的年增长率保持了数十年的增长,同时还保持了在工业国家内最低的通货膨胀率,因此在20世纪80年代被许多分析人士和学者预期将在不久后超越美国成为世界上规模最大的经济(如Morrow, 1992 Fingleton, 1995)。但从1991年起,日本经济突然陷入崩溃,多家日本大银行宣布破产,许多其他银行也在苦苦挣扎,日经指数迅速跌至1990年价值的不足一半。这种从世界经济发展的模范转变为灾难性经济衰退的戏剧性转变,向经济学家们提出了一个问题,是什么因素造成了日本经济的崩溃?

本文对于经济泡沫的酝酿和破灭进行了考察,认为日本经济在20世纪80年代日本经济主要是由投资而不是消费驱动的,这种投资驱动的经济造成了生产与消费之间的扭曲,使得资本存量多于使得经济出现了动态无效率。这种投资驱动所引起的过度投资爆炸式增长并最终使得信用与生产循环破裂。要使经济摆脱衰退,应采用消费拉动的经济增长路径。

一、过度的投资

(1)不断增长的政府投资

日元升值以后,出于对国际贸易形势恶化、产品需求减少和GDP降低的担忧,日本当局各部门通力配合,采取了包括低利率政策、金融缓和政策以及一些结构性改革和放松管制等措施来刺激国内需求(Sato, 2002; Kusukawa, 1994)。这些措施有效地推动了本地投资,并最终导致了经济泡沫的产生。

广场协议后,日本政府积极鼓励投资以促进经济发展,这项政策十分重要但常常不被研究者注意。据Itoh (2000)的研究,日本中央政府“1987年春季脱离从紧的财政政策,采取了规模庞大的紧急支出政策,通过了一笔住用用于公共投资的总值达6万亿日元的附加预算”,地方政府“也得到中央政府的建议,建议他们扩大区域再开发计划,例如在东京地区建设海湾商业中心的计划”。同时,建设省取消了城市计划和建设方面的一些限制,鼓励国内外企业参与再开发计划(Dehesh & Pugh, 1999)。这些举动标志着积极的财政政策,并在经济中产生了大量的投资。

这些公共支出项目给相关行业,特别是建设行业、原材料和重工行业,首先带来了繁荣增长。政府宏伟的开发计划将土地价格推到了一个非常高的水平,在这些计划中,政府实际上担当了投资者和担保人的角色。国土厅开始“东京区域改建计划”将东京市中心重新开发成一个国际金融中心之后,东京市中心地价有了很明显的提高(Dehesh & Pugh, 1999)。

(2)过度投资

日本经济适应升值后的日元后,政府并未停止大规模的公共支出。1987年 相对于GDP基数的公共投资增长率达到了9.3%(Kusukawa, 1994, p.392),这个比率在经合组织国家中都是比较高的。

仅有政府支出并不能将经济推向繁荣,日本政府在泡沫破裂后所采取的政策并未能使经济复苏这一事实就是一个例证。公共投资并不是经济增长直接的发动机,而只是催化剂和担保,向公众保证了未来经济会进一步发展的前景,使公众相信地价一定会持续增长,将会有更多基础建设,国内需求也将会进一步促进。

地价在公共工程和低利率政策的刺激下急速上升,吸引了来自国内外大量资金。1985年到1990年期间住房投资和消费者耐用品消费稳步上升。同时商业固定投资也在不断上升,这被看成是经济增长的主要动力,据报道在此期间内商业固定投资几乎占了GDP的20%(Okina et al, 2001, p. 402)。

不断增加的投资将经济推向繁荣。在这段经济景气内,日本投资率“高于任何实际经济回报”,低利率政策,加上从证券市场筹集的大量资金,迫使许多大公司将大量资金投入到“多余的工厂、设备、办公楼和基础建设”、甚至娱乐公园和好莱坞制片厂中去(Katz, 1999i)。

(3)低效率的投资

投资效率可用多种指标来度量,其中全要素生产率(TFP)是最广泛使用的指标之一。它衡量的是生产所采用的边际生产要素的边际生产力,从而被国际货币基金组织(IMF)采纳为测度经济生产效率的一个指标。从全要素生产率的角度来看,不断增长的生产性投资是泡沫经济的主要元凶。Katz (2003)指出,20世纪70年代年度全要素生产率每年以2.5%的速度增长,而到80年代这一速度降低到了1.4%,这意味着经济增长步伐的放缓,但日本政府此时不是进行结构性改革,而是“投入了大量没有收益的投资”,将投资占年度GDP的份额从60-70年代的三分之一提高到了80年代的二分之一。未进行结构性改革以提高全要素生产率而进行大量投资,投资的边际收益最终逐渐消失。

而从公司层面来看,在日本企业在物质资产上进行了大量投资的同时,这些投资的回报率却保持在一个非常低的水平,具体表现为极低的生产率和极低的盈利性。日本企业资产证券的市场价值相对于其流通价值或重置价值而言处在一个相对非常低的位置(Ando et al. 2003),这一事实证实了日本企业投资效率低下这一结论。

这就是泡沫经济的繁荣给日本带来的后果。他们在经济中进行了大量投资,不仅超过了潜在消费可以吸收的投资额度,并且超过了能保证有效率的投资收益。这种投资拉动的经济繁荣是注定要崩溃的,因为投资的需求是一种派生需求,而且应当最后转换为购买和消费。

二、疲软的消费

(1)稳定但偏低的私人消费

日元升值后,为使经济远离衰退,很有必要寻找另一个经济增长点来代替出口来实现经济的继续增长。消费应该是一个理想的选择,但它在日本却没有成为经济增长点。当投资在绝对数值和所占GDP份额都在不断上升的时候,此时私人消费并没能显示出积极上涨的势头。

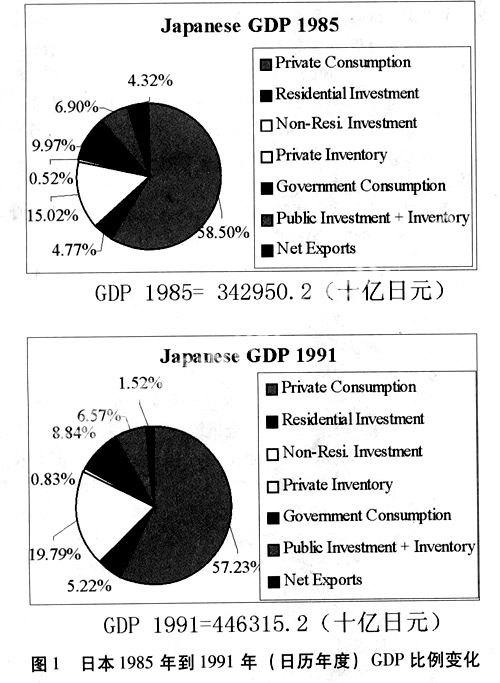

将日本1985年的GDP各组成部分所占比例的变化和1991年的相比(见图1),不难看出1985年到1991年期间经济每年以4.488%的速度增长,而私人消费所占的比例从58.5%下滑到了57.23%,这说明消费在经济繁荣期间仍然保持相对较低的比例。Katz (1999)甚至声称“这几乎是战后时期最低水平,比相当于每工人GDP产值相当的国家还要低5个百分点”。对日本经济GDP的比例变化进行仔细考察,可以发现在这一时期宏观经济学意义上的投资所起的作用要大的多。公共投资和其它投资(包括住房投资、非住房投资、私人存货投资、政府消费、公共消费、公共存货投资)快速增长,这意味着日本经济遵循着投资拉动的经济增长。

数据来源:ESRI (2001)

鉴于日本在1980已经成为成熟经济,经济发展应由消费拉动。当基础建设已足以满足经济建设之后,消费而非投资就应成为经济的动力。由于经济未能启动经济,从而投资被过分强调,孕育了经济泡沫,为后来的经济泡沫埋下了伏笔。