次贷危机的成因、影响及对中国金融业的启示

邱云波

摘 要:美国次贷危机造成的经济衰退已经演变为自“大萧条”以来最严重的世界性经济危机。次贷危机产生的根本原因是次贷市场过度发展的自我矫正,是信用风险累计酿成的信用危机。规范房地产市场发展,加强金融监管,是中国在次贷危机中得到的启示。

关键词:次贷危机;国际金融市场;金融创新;房地产金融

中图分类号:F830.99 文献标识码: A 文章编号:1003-3890(2009)01-0070-04

2007年夏季美国次级抵押贷款危机(Sub-prime mortgage crisis)的爆发,迅速向全球蔓延。美国房地产泡沫的破灭不仅导致国际金融市场的动荡,而且引发了美国房地产及其关联行业的衰退,拖累了美国乃至世界经济的增长。尽管西方主要发达国家政府采取了强有力的联合干预措施,部分缓解了危机的进一步恶化,但危机的影响至今尚未完全消除。目前,次贷危机造成的经济衰退已经演变为自20世纪30年代“大萧条”以来最严重的经济危机。次贷危机的发生,使金融创新和金融国际化的过程受到重大挫折,尤其是要重新认识房地产金融的创新对经济的影响。

一、次贷危机发生的原因

何谓次级抵押贷款?一般地,根据信用等级的不同,美国抵押贷款市场分为“优惠级”(Prime)和“次级”(Subprime)两个市场,次级抵押贷款的对象主要是针对信用级别较低和收入不高、不稳定的借款人。次级贷款主要分以下几种:第一,无本金贷款(Interest-only Payments),允许借款人在开始的5~10年无须偿还本金,只需支付利息;第二,支付可选择贷款(Pay Option),可以选择多种偿还方式,通常是可调整利率贷款,借款人可以选择多种月供方式,包括全额支付本金,只支付利息、无须偿还本金等方式;第三,混合贷款(Hybrid)即贷款合同执行初期采取固定利率,某一时期后再采取可调整利率的一种贷款方式。次级贷款抵押债券(Subprime MBS),主要是指以次级房贷为基础资产的证券,房地产金融机构通过证券化的方式,可以将风险转移给资本市场。

次贷危机经历了一个较长的过程。美国房地产业繁荣的经济背景是,20世纪90年代中期以来,美国经济增长强劲、长期利率处于低位、外来移民涌入、劳动力数量不断增加;金融背景是始于20世纪80年代金融自由化的浪潮,美国政府出台了一系列放松金融管制的法律法规,为房地产次级抵押贷款的发展创造了条件。次级贷款为信用低的人群购买住房提供了可能,因此受到普遍欢迎。互联网泡沫崩溃后,美国政府为刺激经济而实施了长期的宽松的货币政策,促使房价不断增长,其中,房地产金融产品的创新起了推波助澜的作用。金融机构将次级抵押贷款打包成次级贷款抵押证券,经过信用增强,由信用评级机构评级,最后出售给市场投资者。在房价不断上涨的条件下,投资次贷抵押贷款证券能够获得丰厚的利润,因此受到机构投资者的追捧,市场规模迅速膨胀。据统计,美国次级贷款抵押证券的规模由1995年的650亿美元增长至2006年的1.3万亿美元,占美国住房抵押贷款总额的比重由2002年的0.7%增加至2006年的20%。

近年来美国经济、金融环境已经发生了变化,导致房价上涨的势头受阻。自2004年中期开始,美国连续17次上调联邦基金利率,由1%调整至5.25%。因为美国大约75%的次贷合同都是采取可调整利率的,每2~3年就要调整一次。利率的重置使房贷利率不断攀升,导致贷款者还贷压力加大,越来越多的购房者不堪重负。受利率不断提高的影响,美国房市经过多年上涨后,从2006年中期开始冲高回落(如图1所示),房价的不断下跌使越来越多的人采取违约、停止抵押赎回权等手段逃避债务,引发了房地产金融市场的不断萎缩,最终导致国际金融市场的危机。次贷危机的直接原因是美国房价的冲高回落,导致以房贷为基础的证券资产的大幅缩水,根本原因是次贷市场过度发展的自我矫正,是由信用风险累计酿成的信用危机。以次贷市场的泡沫崩溃为契机,引发了西方国家资本市场资产价格的普遍下跌,造成资产价格危机。由于这场危机由房价下跌引发,因此美国房价的下跌程度,将决定次贷危机的进一步发展。

二、次贷危机对国际金融市场的冲击

次贷危机不仅直接冲击了国际金融市场的稳定,而且把美国经济引入了温和衰退的进程,进而影响全球经济的增长步伐。

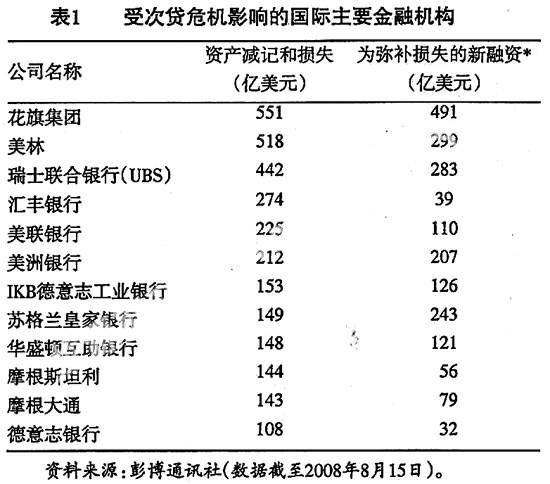

金融市场上受到次贷危机直接影响的有商业银行、抵押贷款金融机构以及投资银行、房地产投资信托(REIT)和对冲基金等机构投资者。由于借款人违约,导致这些金融机构减记账面资产、提高资产准备金而遭受巨大损失。截至2008年5月,全球金融机构已经确认的与次贷有关的资产减记和实际发生的利润损失已经达到3 790亿美元。以美国为例,美国联邦存款保险公司的8 533家成员银行,2007年第四季度总利润已由上一年同期的352亿美元降至6.46亿美元,下降了89%,是1990年以来表现最差的一个季度;2007年各家银行盈利约1 000亿美元,比2006年的1 450亿美元下降了31%;进入2008年第一季度,各家银行盈利总额由上年同期的356亿美元下降到193亿美元,下降了46%。次贷危机不仅沉重打击了美国金融业,而且迅速波及到全球的金融市场。IKB德意志工业银行率先宣布遭受次贷危机影响而发生重大损失,最后由德意志银行和德国商业银行联合救助,资金达350亿欧元,2008年2月德国政府再次提供150亿欧元的救助方案;英国第五大信贷银行——北岩银行因为次贷危机影响而发生挤兑现象,一共被提取了10亿英镑,英格兰银行向该银行注入资金,成为50年来最大救市,2008年2月最终还是被英国财政部收购,变成了国有银行;瑞士联合银行2007会计年10月发布报告称,受次贷危机影响,银行亏损超过30亿美元。2008年4月各大投资银行纷纷公布了亏损报告,其中日本瑞穗金融集团预估瑞穗证券2007年度与次级抵押贷款相关的交易损失达39亿美元;美林公司宣布2008年第1季度净亏损达19.6亿美元,亏损大于预期,且为连续第三季度亏损,该公司第1季度资产减记总额超过了65亿美元,并将再裁员3 000人;花旗集团宣布,在冲减逾130亿美元损失后,2008年第1季度净亏损51.1亿美元,合每股损失1.02美元;东京三菱日联金融集团预计,截至3月31日的1财年内,该集团在次级贷上的相关损失折合为9.21亿美元;瑞信2008年第1季度资产减值53亿瑞郎,财务状况因此转盈为亏,净亏损达到21.5亿瑞郎;摩根斯坦利2008年第1季度总的净收入下降至83.3亿美元,相比2007年同期下降17%,净利润为15.5亿美元,相比2007年同期的净利润26.7亿美元下降了42%;德意志银行也宣布近五年来首次出现净亏损。2008年4月份IMF出台的报告宣称,全球次贷危机造成的损失预计超过1万亿美元。其后这一预测结果不断被调高,纽约大学经济学家Nouriel Roubini估计,次贷危机造成的损失将达到2万亿美元。受次贷危机影响,截至2008年8月,全球超过100家大商业银行和证券公司的资产减记和信贷紧缩造成的损失已经超过5 000亿美元。受次贷危机影响的主要金融机构如表1所示。

次贷危机造成贷款抵押公司大规模破产倒闭和其他金融机构的巨额损失,相应地,股票市场也不能免遭厄运。2007年7月19日,道琼斯工业指数达到历史新高,收盘14 000点,但是次贷危机爆发后,当年8月15日该指数已经跌至13 000点。其他国家股市,包括巴西和韩国等地的股市也深受影响,2007年8月17日韩国综合股价指数KOSPI当日跌幅达8.8%,香港恒生指数也在当日一度急泻940点,跌至5个月以来的低位,次日日经平均指数亦大跌874点,是7年以来最大单日跌幅。经过近半年的冲击后,2008年1月22日亚太区股市再次大幅下挫,其中香港恒生指数当天下跌2061点,以点数计为历来最大跌幅。

三、次贷危机对中国银行业的影响

近年来中资银行加快了海外扩张的步伐,包括中国工商银行、中国建设银行、中国银行等在内的多家中资银行纷纷以参股、并购或在境外设立分支机构等方式,进军海外市场。随着次贷危机逐步深入,中资银行的海外投资损失逐渐凸现出来。次贷危机对中国银行业的影响包括直接和间接两种,前者是直接投资次级贷款抵押证券而遭受的风险,后者是参股外资银行而蒙受的潜在损失。中国银行2008年第一季度季报显示,截至2008年3月31日,中国银行持有美国次级债的账面价值为44.28亿美元,计提的减值准备14.98亿美元;工商银行公布的2008年中报显示,截至2008年6月30日,工商银行持有的与房利美和房地美有关的抵押贷款证券27.16亿美元,计提的减值准备7.02亿美元;建设银行2008年中报披露,建设银行持有与房利美和房地美有关的债券账面价值32.5亿美元,持有美国次级贷款抵押债券面值2.73亿美元,共计提的减值准备共计6.71亿美元。民生银行、国家开发银行因为入股外资金融机构也蒙受了损失。2007年10月民生银行海外收购美国联合银行,目前美国联合银行股价跌至8美元左右,较民生银行17.79美元/股的收购价少了一半以上;国家开发银行因为收购英国巴克莱银行股权也遭受次贷危机的影响,国家开发银行持有巴克莱银行3.1%的股份,收购价为7.2英镑/股,而当前巴克莱银行股价仅在3.3英镑左右,国家开发银行蒙受了较大的账面损失。

四、对金融创新的再认识

始于20世纪70年代的金融创新,资产证券化是重要的组成部分。资产证券化产品主要可以分为资产支持证券(ABS)和房屋抵押贷款证券(MBS)两大类,其中ABS又可以分为狭义ABS和抵押债务证券(CDO)两类。次级贷款抵押证券,顾名思义是指以次级贷款为基础资产的资产证券化产品。房利美和房地美,全称分别为“联邦国民抵押贷款协会(Fannie Mae)”和“联邦住房抵押贷款公司(Freddie Mac)”,都是属于美国政府主办的企业,房利美和房地美这两家住房抵押贷款公司,其业务占美国次贷市场七成的份额。它们将次级贷款打包成证券,在二级市场上出售,增加了资产的流动性,而且分散了信用风险,因此这一金融创新自1970年美国的政府国民抵押协会首次发行以抵押贷款组合为基础资产的抵押支持证券、完成首笔资产证券化交易以来,资产证券化逐渐成为一种被广泛采用的金融创新工具而得到了迅猛发展。

次贷危机使各国反思以证券化为标志的金融创新和金融国际化的进程。第一,资产证券化使贷款机构将信用风险转移给资本市场上的机构投资者,金融全球化又将信用风险传递给各国的机构投资者。资产证券化和金融全球化虽然降低了风险的集中度,在全球范围分散了信用风险,但是刺激了全球的信用膨胀。信用链条一旦断裂,容易引发一系列连锁反应,证券化使信用危机由银行系统扩展到了金融市场,对金融和经济的冲击有放大的效应,最终酿成国际性金融危机;第二,抵押贷款证券等金融衍生产品,割裂了产品本身与基础资产之间的联系,使得投资者难以对产品的风险进行客观评价,只能根据产品的历史业绩和独立评级机构提供的信用评级进行判断;第三,在证券化的收益分配链条上,由于独立评级机构、审计机构、法律咨询机构等第三方金融服务部门都是向证券发起人收取费用,这种利益结构必然会损害第三方机构的独立性和客观性,低估抵押贷款证券的潜在风险,损害投资者的利益;第四,金融机构通过各种创新手段来逃避监管和信息披露义务,这些资产不必纳入合并会计报表,容易造成监管漏洞,使金融机构倾向于投资高风险高收益的证券资产,加大了损失的可能性。

五、次贷危机对中国房地产金融的启示

中国房地产金融化始于1991年,当时上海市参考新加坡的经验建立了住房公积金制度,到了1994年,全国大中城市基本建立了完备的住房公积金制度。1998年中国开始了以货币化为标志的住房制度改革,同时中国人民银行陆续出台了《个人住房贷款管理办法》等配套政策,此后住房货币化改革进程加快,个人住房贷款规模迅速增加。2007年国内A股上市的14家银行年报显示,14家上市银行2007年度个人按揭贷款增加4 582亿元,占当年总贷款比率5.5%。截至2008年第二季度末,全国各银行住房抵押贷款余额约3.2万亿元,占银行全部人民币贷款余额的比重为11%,占银行全部人民币资产余额的比重为6%,按揭贷款已经成为中国银行信贷市场和金融市场的重要组成部分。

在中国住房信贷资产证券化方面,2005年12月中国建设银行首推建元住房抵押贷款支持证券(MBS)产品,金额为30亿元;国家开发银行发行一期开元信贷资产支持证券(ABS)41亿元,2006年4月国开行发行二期开元资产支持证券57亿元。随着国家开发银行2007年6月总规模80亿元证券化产品的发行,商业银行第二批信贷资产证券化试点拉开帷幕。浦发银行在2007年9月发行了总额为43.83亿元的证券化产品,中国工商银行在2007年10月推出了总额41.21亿元的证券化产品。总体来讲,中国资产证券化业务仍处于试点阶段,市场规模很小,房地产贷款的二级市场还不成熟。

如上所述,中国房地产金融市场仍然以个人住房按揭贷款为主,贷款主体是商业银行。个人住房按揭贷款具有收益稳定、质量优良的特点,成为各大银行优先发展的业务。而当前部分城市房地产市场成交低迷,景气下滑,令市场对银行的资产质量日益忧虑,房价波动成为房地产相关贷款的最大风险。深圳的房价大幅下跌使部分购房者“理性违约”,从而导致按揭贷款断供。据中国人民银行深圳分行统计,2008年第一季度按揭不良余额较年初上升0.81亿元至13.36亿元,不良率升至0.58%;中国人民银行北京营管部公布的2008年第2季度银行家问卷调查结果显示,16.9%的银行表示个人贷款的逾期客户数量增加,为1年来的最高占比。个人住房按揭贷款质量取决于房价跌幅,在房价高位发放的按揭贷款面临更大的风险。由房价大幅调整而造成的次贷危机,对中国银行业和房地产金融创新具有深层次的警示意义,一方面,规范房地产市场发展,抑制投机需求,整治违规房地产开发贷款,支持保障性住房建设,遏制房地产价格泡沫的进一步发展;另一方面,银行业在发放房地产相关贷款时应严格标准,如提高按揭贷款的首付比例、提高房地产开发贷款的自有资金比率等,以便在房价下跌的环境中,保持较高的安全边界。同时学习跨国银行在风险管理方面的先进经验,提高风险管理技术水平,推动商业银行优质信贷资产证券化进程,充分发挥资本市场分散风险、价格发现的功能,增强商业银行的流动性,使中国商业银行在国际竞争中立于不败之地。

参考文献:

[1]李若谷,冯春平.美国次贷危机走向及对中国经济的影响[J].国际经济评论,2008,(2):7-11.

[2]毛军华,等.价值显现,尚待时机:银行业08下半年策略[R].中金公司7月23日研究报告,2008.

[3]张明.次贷危机的传导机制[J].国际经济评论,2008,(4):32-37.

[4]Greenspan, Alan and James E. Kennedy. Sources and Uses of Equity Extracted from Homes[R]. FEDS, 2007, Working Paper No. 2007-20.

[5]Ronsengren, E.S.. A Historical Perspective on Housing Downturn[R].Federal Reserve Bank of Boston,2008,(Jan)8.

责任编辑:武玲玲

责任校对:何 军

The Causes and Impacts of Sub-prime Lending Crisis and Suggestions on Chinese Finance

Qiu Yunbo

(School of Financing, Central Finance University, Beijing 100081, China)

Abstract: The economic recession due to sub-prime mortgage lending has cause the worst crisis since the "Great Depression". The basic reason causing the sub-prime lending crisis is the self-correction of the overdevelopment of the sub-prime lending market, which caused by the accumulation of the credit venture. We should regulate the development of the real estate market, strengthen the financing supervision, which are the enlightenments of China in the sub-prime lending crisis.

Key words: sub-prime lending crisis; international financial market; financial innovation; real estate financing