公司高额持有现金的投资效率研究

张慧丽

摘 要:以中国部分上市公司为样本,通过公司高额现金持有对公司投资行为的影响进行实证分析。结果表明,高额持有现金的公司显著表现出了投资不足的高度无效率投资行为。以公司现金持有量的研究视角,为中国上市公司投资无效率的研究提供了经验证据。

关键词:高额现金持有;现金持有量;投资行为

中图分类号:F276.6 文献标识码: A 文章编号:1003-3890(2009)01-0053-04

一、引言

20世纪80年代末,西方企业出现大量持有现金和现金等价物的现象。而浏览中国上市公司的年报,同样也会发现它们同样持有大量的现金及现金等价物。现金持有虽然能满足公司日常生产经营活动以及应付紧急情况的需要,也有利于抓住瞬息即逝的投资机会,然而,大量持有现金也会带来机会成本,同时也可能引发由于经理人代理成本所造成的投资不足问题。因此,公司持有高额现金对公司投资行为的影响将会成为现金持有研究中值得深入探讨的问题。

二、理论分析

(一)信息不对称及融资优序理论

公司与外部投资者之间信息不对称的存在使得外部市场成本增大。一方面,在信息不对称的情况下,股东为了享有投资成功所带来的大部分收益,其可能会选择风险较高的投资项目,而将投资失败的损失转嫁给债权人。此时,债权人将面临较高的“资产替代”风险。所以,债权人为了保障自身的利益和资本的安全性,一是拒绝再向其提供债务融资;二是在债务契约中加入各种限制性条款。其不仅对资产处置进行限制(比如限制股利、出售资产),还对资产转换也有限制,有时还对公司的营运和现金流量实施契约控制,从而影响了管理者和股东的经营决策,使公司的价值蒙受损失(如外部融资受到阻碍,失去有风险的投资机会或有利的股利分配政策的无法落实等)。因此,由于股东和债权人之间利益的不一致,导致了公司筹资困难且成本昂贵。另一方面,信息不对称可能造成市场上企业股票价位混乱,外部资金供应者认为要确保他们不以被高估的价格购买证券,就应适当地对所购买的证券打折扣。正是由于不对称信息的存在,外部资金供应者对价格的折扣传递给管理层的信息却可能是证券价格被低估了。这样,管理层发现不发行证券可能更有利,就会相应地减少投资机会。为此,Myers和Majluf提出了融资顺序理论,认为经理人拥有公司资产价值的信息,而外部投资者却不能准确判断该信息,因此公司股票可能被错误的低估。公司如果没有充足的现金储备,现金流量不足以满足公司盈利性项目的投资需要,公司可能会被迫放弃有利的投资,造成投资不足的问题;相反,公司持有大量现金则有利于公司的投资。这些都是基于最大化公司价值的假设,但是究竟有多少公司能够做到这一点?Opleretal证实,现金持有过量的公司投资增长速度低于现金持有不足的公司投资下跌速度,现金持有过量公司主要将超额现金用于掩饰损失,而不是用于新项目投资。

(二)代理理论和自由现金流假说

从Jensen的代理成本观点和Jensen和Meckling的自由现金流量理论来看,现代企业所有权和经营权的分离,产生了经理人与股东的利益分化,利益分化使经理人往往并不追求股东利益最大化,而是更多地考虑自身的利益。公司经理人基于自身利益的考虑会持有更多的现金,当管理者手中拥有大量可处置的自由现金流时,他们更可能倾向于对净现值为负的项目进行过度投资,这些行为是以牺牲股东利益为代价或消费更多的额外津贴来增加私人利益。Harford证实,现金充裕的公司比其他公司更可能发生价值递减的购并行为,主要反映在购并宣告引起的股价下跌和购并后公司的营运业绩的下滑。许海运用Opleretal一文的研究方法,发现沪市上市公司的大量超额现金使用集中且滞后,现金使用效率可能存在问题。张凤以1998-2003年连续4年以上有资料的沪深股市的上市公司为样本,通过实证分析发现:中国上市公司现金持有过量公司与不足公司对比,更关注长期投资及固定资产投资,投资行为以及超额现金持有量影响下的投资行为低效,支持Jensen的自由现金流理论;也说明现金持有过量公司的投资行为反映经理人或控股股东的自利动机,现金持有不足公司投资行为更符合交易动机和预防动机的预期。

由于中国特有的经济制度背景,这就使得中国公司现金持有行为有了其特殊性。本文将选用中国的样本数据进行实证分析,以此来研究中国公司的高额现金持有行为是如何影响投资的。

三、研究设计

(一)样本选取与数据来源

本文以2005年为数据窗口,依据以下原则进行了筛选:(1)考虑到特殊行业的影响,剔除了金融、证券类公司,金融公司由于其自身业务特点而持有大量现金。(2)考虑到异常值的影响,剔除了年度资产负债率大于1的公司和所有连续亏损的企业(即ST、PT公司)。主要考察的是正常经营状态下公司现金持有行为,企业连续数年亏损将会导致现金持有量非正常的变化。(3)剔除了同时发行A股、B股或H股的所有公司。(4)由于本文所研究的变量较多,并不是所有的公司资料都齐全,所以把资料不全的公司排除在外。本文所使用的研究数据来源于CCER中国证券市场数据库系统和深圳国泰安公司的CSMAR财务及市场交易数据库。

(二)变量定义与计量

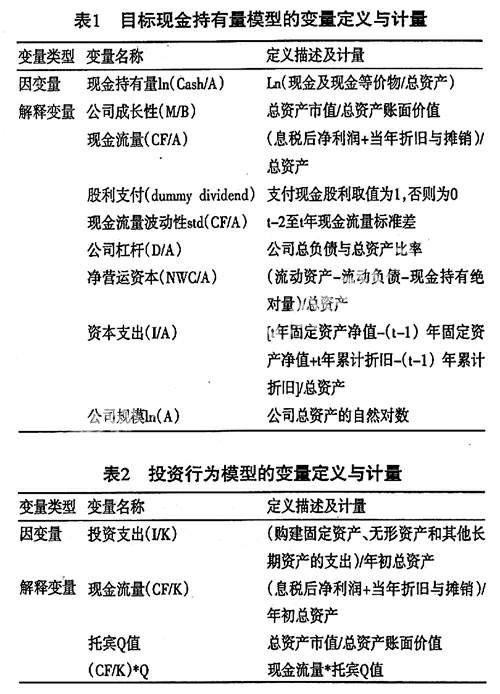

变量的意义和计量见表1,表2。

(三)研究模型设计

1. 现金持有过量与不足的判定。我们依据Opleretal(1999)、Dittmar et al(2003)、Harford etal(2004)等的静态回归分析法,以公司的成长性、杠杆、规模、盈利能力、资本支出、净营运资本等作为解释变量,以公司现金持有量(ln(cash/NA))作为被解释变量。通过模型(1)-(3)的回归分析,将现金持有实际量与估计量的残差值作为公司现金持有过量还是不足的判定依据。根据模型(1)估计出各影响因素的系数,再将各影响系数代入模型(2)估计出正常的现金持有量,最后用模型(3)计算出现金持有实际量与估计量的残差。将残差大于0的公司定义为现金持有过量公司;反之,则为现金持有不足公司。

Ln(Cash/A)it=a0+a1(M/B)it+a2(CF/A)it+a3dummydividend+a4(I/A)it+a5std(CF/A)it+a6(NWC/A)it+a7(D/A)it+a8ln(A)it(1)

EXPln(Cash/A)it=a0+a1(M/B)it+a2(CF/A)it+a3dummydividend+a4(I/A)it+a5std(CF/A)it+a6(NWC/A)it+a7(D/A)it+a8ln(A)it(2)

EC=△ln(Cash/A)it=ln(Cash/A)it-EXPln(Cash/A)it(3)

2. 现金持有量过量公司的投资行为分析。本文参照Vogt(1994)的研究方法,通过引进投资机会与现金流的相互作用变量Qit-1•CFit来检验投资对现金流敏感性背后的动因,所采用的回归方程如下:

Iit/Ki,t-1=a0+a1Qi,t-1+a2CFit/Ki,t-1+a3Qi,t-1•CFit/Ki,t-1(4)

如果相互作用变量Qit-1•CFit的系数为正,表明当公司价值提高时,现金流量对投资影响增强,这证明了信息不对称理论和融资约束假说,上市公司存在投资不足;若系数为负,表明当公司价值下降时,现金流量对投资的影响增强,结论将支持自由现金流量的代理成本理论,上市公司存在过度投资。

四、实证研究结果与分析

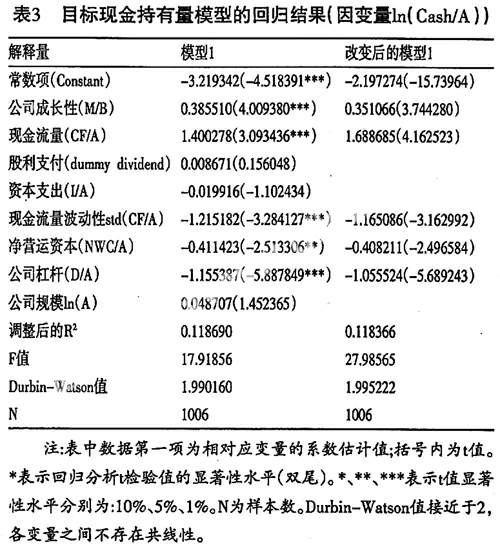

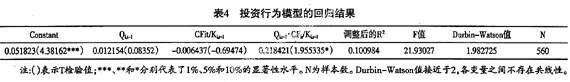

由表3模型1的结果可以看出,公司成长性和现金流量与现金持有量显著正相关(显著性水平都为1%);现金流量波动性、净营运资本和公司杠杆与现金持有量显著负相关(显著性水平分别为1%、5%、1%);股利支付、资本支出和公司规模没有通过显著性检验。由于模型1是根据以往的经验选取的变量,对于没有通过显著性检验的三个变量在本文中应予剔除,从而成为改变后的模型1。相应得模型(2)中的股利支付、资本支出和公司规模三个变量也应当去除,最后用模型(3)计算出现金持有实际量与估计量的残差。通过计算总共得出560家现金持有超额的公司。再以这560家公司为样本,应用模型4进行回归,结果见表4。

该模型中相互作用变量Qit-1•CFit的系数为正,并且通过了显著性检验(显著性水平为10%),从而可以看出这些高额持有现金的公司显著表现出了投资不足。

五、研究结论

通过以上分析我们得出以下结论:(1)公司成长性与现金持有量显著正相关,说明公司投资机会越多时,为了抓住投资机会,提高公司价值,就需要拥有较多的现金来满足投资的需求。(2)现金流量与现金持有量显著正相关,表明上市公司在未来现金流量具备良好预期的情况下,仍然倾向于持有更多的现金。这与交易成本理论提出的现金流量与现金持有之间负相关的假设刚好相反。其原因可能是中国公司现金持有的预防动机比较强。(3)现金流量波动性与现金持有量显著负相关。(4)净营运资本与现金持有量显著负相关。当公司现金持有不足时,因外部融资成本较高,公司可对变现能力较强的流动资产进行变现来满足公司的日常需求,并避免现金持有成本。(5)公司杠杆与现金持有量显著负相关。公司负债率越高,公司财务危机出现的可能性增加,公司有必要持有较多的现金减少财务危机发生的可能性。(6)投资行为模型中相互作用变量Qi,t-1•CFit的系数为正,并且通过了显著性检验。从而可以看出这些高额持有现金的公司显著表现出了投资不足。这说明中国高额持有现金的公司在投资方面显现出了高度无效率。正如Opleretal证实的那样,现金持有过量的公司主要将超额现金用于掩饰损失,而不是用于新项目投资。经理人基于职业声誉的考虑很容易引起短视行为导致投资扭曲,如管理者为了短期的业绩而大幅减少对员工的培训、客户关系的培养、固定资产维护等方面的投资,以提高公司的短期利润。

参考文献:

[1]崔萍.中国上市公司投资不足和过度投资研究[D].暨南大学博士学位论文,2006.

[2]苏晓玲.我国上市公司现金持有影响因素的实证研究[D].浙江大学硕士学位论文,2006.

[3]许海.我国上市公司现金持有量研究——基于上海A股市场的经验论证[D].上海财经大学硕士学位论文,2001.

[4]杨兴全,孙杰.企业现金持有量:文献综述与启示[J].当代财经,2006,(9).

[5]张凤.上市公司现金持有动机与投融资行为的实证分析[D].西南交通大学博士学位论文,2006.

责任编辑:关华

责任校对:孙 飞

The Study of Investment Efficiency in Companies of High Cash Holdings

Zhang HuiLi

(Economic and Trade School, Shihezi University in Xinjiang, Shihezi 832003, China)

Abstract: By analyzing the effects of the high cash holdings on corporate investment behavior by investigating some listed corporations in China, the study shows that the corporations of high cash holdings obviously display high behavior of under-investment. From the angle of corporate cash holdings, the research provides some empirical evidences about the research of corporate inefficiency investment in China.

Key words: high cash holdings; cash holdings; investment behavior