ABC公司财务报告分析

项 国

摘 要:本文通过对ABC公司财务数据进行财务比率比较分析和杜邦综合分析, 旨在准确把握和评价其偿债能力、盈利能力及资产营运能力等财务状况, 因此得出相关的结论并为ABC公司的未来发展提出建议。公司应积极调整模式,整合资源,夯实基础,立足抓好现有业务板块的内生性增长,努力保持经营和业绩平稳发展。

关键词:财务分析; 财务比率; 杜邦财务分析

中图分类号:F275 文献标识码:A文章编号:1008-4428(2009)12-59-03

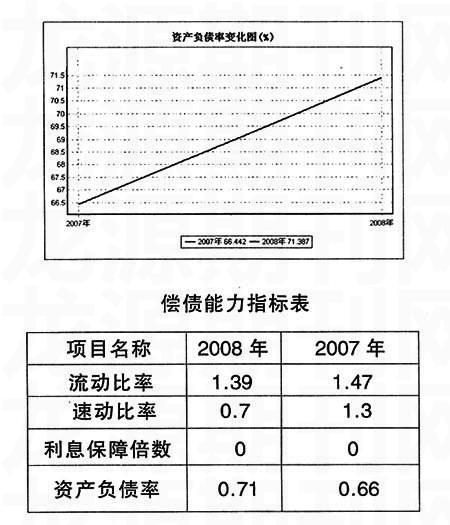

一、偿债能力分析

(一)支付能力

从支付能力来看,ABC公司2008年是有现金支付能力的。 从发展角度来看,按照当前资产的周转速度和盈利水平,公司有能力偿还短期借款。

(二)流动比率

从变化情况来看,2008年流动比率为1.39,与2007年的1.47相比略有下降。2008年流动比率比2007年下降的主要原因是:2008年流动资产为1,212,985.61元,与2007年的520,592.98元相比成倍增长,增长1.33倍。2008年流动负债为871,206.94元,与2007年的353,081.39元相比成倍增长,增长1.47倍。流动资产增加速度慢于流动负债的增长速度,致使流动比率下降。用当期流动资产偿还流动负债,没有困难,流动比率比较合理。

(三)速动比率

2008年速动比率为0.70,与2007年的1.30相比有较大下降,下降了0.60。2008年速动比率比2007年下降的主要原因是:2008年速动资产为609,939.35元,与2007年的459,558.98元相比有较大增长,增长32.72%。2008年流动负债为871,206.94元,与2007年的353,081.39元相比成倍增长,增长1.47倍。速动资产增加速度慢于流动负债的增长速度,致使速动比率下降。速动资产偏少,速动比率偏低。

(四)短期偿债能力变化情况

公司短期偿债压力增加,但公司经营业务创造现金的能力并没有下降。

(五)短期付息能力

从短期来看,公司拥有支付利息的能力。

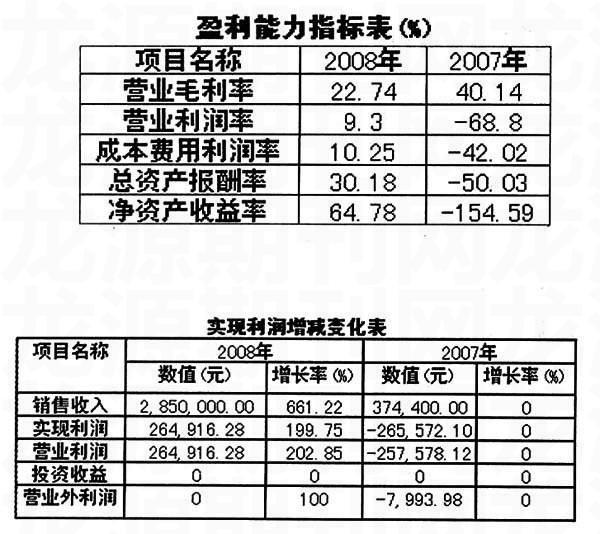

二、盈利能力分析

(一)盈利能力基本情况

ABC公司2008年的营业利润率为9.30%,总资产报酬率为30.18%,净资产收益率为64.78%,成本费用利润率为10.25%。公司实际投入到企业自身经营业务的资产为1,220,407.30元,经营资产的收益率为21.71%.

从营业收入和成本的变化情况来看,2008年的营业收入为2,850,000.00元,比2007年的374,400.00元增长661.22%,营业成本为2,107,980.00元,比2007年的211,749.41元增加895.51%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明公司经营业务盈利能力下降。

(二)内部资产的盈利能力

江苏中大建设2008年内部经营资产的盈利能力为21.71%,2007年为-48.47%。在市场份额迅速扩大的同时,公司在扭亏的基础上实现了较大幅度的利润增长,公司经营状况发生了质的飞跃,企业发展前景良好。

(三)净资产收益率

2008年净资产收益率为64.78%,2007年为-154.59%。但这种较高的资本收益率是由较高的负债水平支持的,企业经营风险是较大的。

(四)净资产收益率变化情况

2008年净资产收益率比2007年提高的主要原因是:2007年净利润亏损275,680.90元,2008年扭亏为盈,盈利170,866.28元。2008年平均所有者权益为263,767.22元,与2007年的178,334.08元相比有较大增长,增长47.91%。净利润增长速度快于平均所有者权益的增长速度,致使净资产收益率提高。

(五)资产报酬率变化情况

2008年总资产报酬率为30.18%,2007年为-50.03%。

2008年与2007年相比,2008年其他应收款占收入的比例下降。总体来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。因此与2007年相比,资产结构趋于改善。

2008年资产总额为1,220,407.30元,其中流动资产为1,212,985.61元,主要分布在存货、货币资金、应收账款等环节,分别占公司流动资产合计的49.72%、28.24%和16.49%。非流动资产为7,421.69元,主要分布在生产性生物资产和持有至到期投资。

(六)资产报酬率变化原因

2008年总资产报酬率比2007年提高的主要原因是:2007年息税前收益亏损265,888.50元,2008年扭亏为盈,盈利264,377.68元。2008年平均总资产为875,911.39元,与2007年的531,415.47元相比有较大增长,增长64.83%。息税前收益增长速度快于平均总资产的增长速度,致使总资产报酬率提高。

(七)成本费用利润率变化情况

2008年成本费用利润率为10.25%,2007年为-42.02%。2008年期间费用投入的经济效益为69.16%,2007年为-65.11%。

2008年成本费用总额为2,585,083.72元,与2007年的631,978.12元相比成倍增长,增长3.09倍。具体来说,以下项目的变动使总成本增加:营业成本增加1,896,230.59元,主营业务税金及附加增加81,694.80元,共计增加1,977,925.39元;以下项目的变动使总成本减少:管理费用减少24,597.59元,财务费用减少222.20元,共计减少24,819.79元。增加项与减少项相抵,使总成本增长1,953,105.60元。2008年营业成本为2,107,980.00元,与2007年的211,749.41元相比成倍增长,增长8.96倍。2008年营业成本占营业收入的73.96%,与2007年的56.56%相比有较大幅度的提高,提高17.41个百分点。营业成本水平有所增长,应当加强营业成本控制,降低营业成本水平。

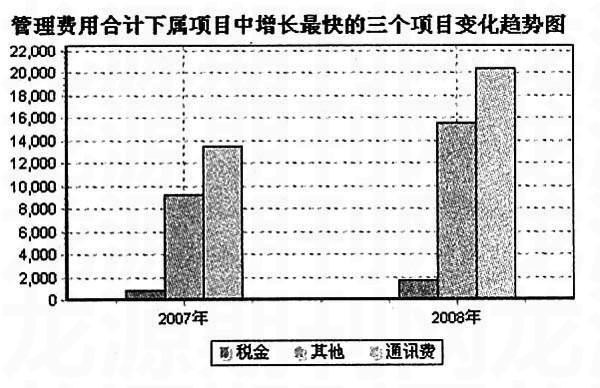

从各项目情况来看,2008年各项目有增有减,其中:税金、其他、通讯费有所增长,分别增长108.84%、69.80%、50.87%;而水电费、交通费、办公费有所下降,分别下降:89.95%、62.38%、61.28%。

(八) 经营风险分析

2008年盈亏平衡点的营业收入为1,684,805.01元,表示当公司该期营业收入超过这一数值时公司会有盈利,低于这一数值时公司会亏损。营业安全水平为40.88%,表示公司当期经营业务收入下降只要不超过1,165,194.99元,公司仍然会有盈利。从营业安全水平来看,公司承受销售下降打击的能力较强,经营业务的安全水平较高。

三、杜邦分析

(一)杜邦分析图

(二)资产净利率变化原因分析

同上期相比,资产净利率呈上升趋势,由-51.88%提高到19.51%,这主要是由于本期企业采取了加强成本控制、提高资产周转速度等系列措施而产生的结果。

(三)权益乘数变化原因分析

同上期相比,权益乘数呈上升趋势,由2.98提高到3.32,这主要是由于企业负债的增长幅度快于资产的增长幅度,使资产负债率上升,从而使权益乘数上升。

(四)净资产收益率变化原因分析

同上期相比,资产净利率和权益乘数均呈上升趋势,使净资产收益率由-154.63%提高到64.78%,这主要是由于企业采取了降低成本和提高资产负债率的结果,应当关注负债的增加给企业带来的潜在的财务风险。

参考文献:

[1]姚文颖.上市公司财务分析方法的新面孔—多元分析法[J].辽宁财税,2001.(10):35-35.

[2]郎莉君,周伟.我国企业财务分析方法及特点的比较[J].黑龙江对外经贸,2004,(2):50-51.

[3]李钰.财务分析方法体系的构建[J].佛山科学技术学院学报:社:26-33.

[4]曹小秋.上市公司公司财务分析方法[M].江西审计与财务,2002.

[5]刘凡.企业财务分析综述[J].财务与会计,2000.

[6]赵禹.企业财务报表分析[M].北京:北京工业出版社,2003,8-12.

作者简介:

项国,电子科技大学在职研究生,高级会计师,中国注册项目数据分析师,一级人力资源管理师。