外企能挤进A股市场吗?

文/马 腾

外资不能进入A股

的根本原因

并不是意识形态的戒备

外企在A股上市,乍一听,不可思议,细一想,外企不能在A股上市,才真正有些匪夷所思——外企上市A股应该说没有任何法律上的障碍,但迄今A股却仍为外企的禁地。

近来,管理层开始频频放电,"外企将挂牌A股"成为新闻焦点。有专家乐观地估计,首家在A股上市的外资企业极有可能年底在沪市亮相。

最有希望当此殊荣的联合利华,其风头压过了它华美的广告。

然而事情未必如此简单。一直以来外资不能进入A股,其根本原因并不是意识形态的戒备,来自经济层面上的顾虑其实是最大的障碍,现在也仍未消失。

管理层:“单说不练”?

早在今年7月5日,中国证监会秘书长兼上交所总经理屠光绍在出席武汉举办的“中国高新技术产业和资本市场论坛”时就指出:"将来的中国证券市场上,会看到更多的外资企业"。这是证券监管部门对外企在A股市场上市的问题首次作出较为明确的表态。

7月底,屠光绍在"亚太金融学会第七届年会"的演讲中再次表示,应鼓励境外上市企业在国内市场上市,试行允许中外合资企业和外资企业在国内市场上市,以提高市场的国际化程度。

8月中旬,国家计委副主任李子彬在外交部召开的新闻发布会上表示,我国将再次出台包括允许外资企业在国内A、B股市场上市的一系列新举措,以促进吸收外国直接投资。

9月8日外经贸部部长石广生在第四届中国投资贸易洽谈会国际投资论坛,作了题为"加强投资合作,扩大对外开放"的专题演讲。在演讲中,石广生详细列举了中国政府在鼓励外商投资方面的一系列新举措。其中也包括允许符合条件的外商投资企业在中国A股、B股市场上市。

而且值得注意的是,外企在A 股上市其操作层面上的障碍--"上市额度"已经取消。上市额度一直基本上用于国有企业,今年中国证监会取消了上市的额度限制,1997年的300亿额度的使用将截止到2001年1月1日,而且上市由审批制改为市场核准制,这显然使外企的A股之路顺畅了许多。

有媒体称,这一系列政策举措是我国证券市场朝着市场化、国际化方向迈进的有力体现。它充分地表明,管理层对外资企业在国内上市的政策"绿灯"已经亮起,外企进军国内证券市场的帷幕将徐徐拉开。

而有分析人士认为,管理层的这些表态仅仅是“意向性”的,而非真正的“政策举措”,也就是说实质性的动作仍将假以时日,而不会立竿见影。

来自联合利华的有关人士证实说,联合利华有关上市工作一直处于静候佳音的停滞状态,在相关规定没有出台之前,谈上市还是不现实的。

其实,"相关规定"倒是次要的,最重要的莫过于管理层最终决断。

决断为什么如此难下?

第一, A股市场不是一个成熟的市场,任何的风吹草动都有可能成为投机的借口。

第二, A股市场的主要功能勿庸讳言,是为国有企业的改革服务,外企的进入有没有可能减弱这一功能?

第三, A股市场面临的两个最大的现实困难:一个是国有股如何平稳实现流通;一个是如何尽可能减小二板市场对主板的资金分流。在这种情况下,虽然外企分流的资金将很有限,但有没有必要在目前这种情况下,还让外企进来分得一杯羹,让市场产生资金分流之虞?

外企:弦上放了谁的箭?

据悉,多家外企已摩拳擦掌,欲抢滩中国的A股市场,其中最惹眼的是联合利华和东亚银行。

早在两年前,联合利华总裁访华时,就曾向中国的有关领导人表达了在A股上市场的愿望。此后联合利华为此做了大量的工作,比如收购国内品牌,重组业务工作,加大本地员工比例等工作。而且公司也已向中国证监会递交了在A股上市的意向书。

联合利华驻北京办事处的负责人曾锡文先生说,联合利华在A股上市的盘子不会很大,一是因为它在中国的发展还远未到成熟期,不想太多的股权离手;二是因为联合利华未来的上市主体中外资占77%,外资方对中国的相关政策会相当谨慎。联合利华在伦敦、纽约、鹿特丹、印度、印度尼西亚、马来西亚、巴西等地都有上市地位。

曾锡文先生说,目前联合利华被告知要等待相关的规定出台,也只有这些规定出台之后才可能提交正式的申请。就时间来说,根据国内公司上市的经验,即使规定马上出台,也不可能赶在年底上市。

而东亚银行方面的情况是,近来,东亚银行主席李国宝赴上海,会见了上海证券交易所总经理屠光绍。香港媒体称,这其实是证实了东亚银行欲在上海A股市场上市的传闻。

东亚银行北京代表处的陈健先生承认,东亚银行的确将公司在A股市场上市作为内地业务最重要的一项。香港的财务顾问正在设计各种方案,公司也一直在和上交所保持联络。

目前,东亚银行的业务量在内地的外资银行中名列三甲,而且由于在国内率先开展了房地产按揭业务,成为少有的几家连续盈利的境外银行。

外企抢滩A股:仅仅是“醉翁之意”?

外资企业在本地上市,一个很堂皇的、也很拿得出手的理由就是"本地化",而总是淡化对筹资的要求。联合利华就一再表示,联合利华上市的主要目的绝对不是筹资,而是表示联合利华是本地化的公司,要改变人们对跨国公司为总部赚钱的印象。

外资企业真的是出脱了一般企业的正常欲望,仅仅意在“山水之间”?如果仅仅是为了本地化形象的目的,争相在A股市场上市的成本是不是太高了呢?

联合利华在印度的公司,在上市前亏损了50年,而上市后股价稳步上扬,公司也成为联合利华在全球最赚钱的公司,同时成为印度最大的公司,它对本地市场资金的分流显而易见。

而东亚银行则含蓄地表示,其在国内上市,有助于扩大人民币的资金来源。目前该行只能吸收境外公司、三资企业及境外人士的人民币存款。上市后具备了在A股市场筹资的能力,有利于拓展人民币贷款业务。而且上市后也有可能增加其在国内的营业网点。

显然,外企抢滩A股市场,绝不仅仅是形象问题。所有的企业都是一样的: 赚钱是天经地义的,上市筹资也是天经地义的。"我们上市绝对不是为了筹资"只是"掩耳盗铃"罢了。

这应该也正是管理层迟迟不能下决心开口子的主要原因。

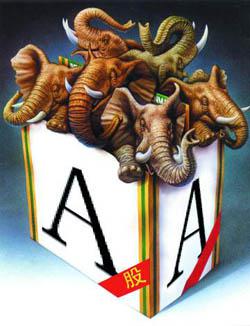

截至2000年7月底,全国累计批准外商投资企业35.37万个,合同外资金额6417.04亿美元,实际使用外资金额3277.46亿美元。如此庞大的外资企业群体在如此稚嫩的A股市场外徘徊,实在让人有些惊心。它们固然能成为我国证券市场的重要资源,但是它们中的成员会不会成为A股市场的"八国联军"?也着实让人担心。

A股市场:未成“海”焉能纳“百川”?

其实国内证券市场对外资来说早已不是铁幕一块。

1995年9月,江铃汽车发行B股时,美国福特公司认购了其中的80%。其后,江铃汽车转为外商投资股份有限公司,含A股B股。

1998年8月,深业(集团)有限公司深业将其所持有的A股上市公司赛格三星(原赛格中康)股份转让给了外资法人股东--韩国三星株式会社旗下的三星康宁投资有限公司。韩国三星实际持股比例已超过27%,成为赛格公司第一大股东。

本年7月初上市的内蒙古北方重型汽车股份有限公司(北方股份)的第二大股东为英国特雷斯设备有限公司,它的持股比例也已达到25.1%。

管理层对这些公司由来已久的默许,可以说是“以实践来证明了外资或中外合资企业在国内证券市场上市的可行性”。

应该说外资企业在A股市场上市,结果并非都令人诚惶诚恐。

最可贵的应该是它能促进我国上市公司股权结构的合理化改革。

众所周知,我国上市公司的股权结构十分不合理,一方面体现在存在可流通股与不可流通股两大部分,另一方面则是接近70%的不可流通的股本是以国有股、国有法人股的方式存在。这种局面对于建立现代企业制度、发挥证券市场资源配置功能,以及丰富投资品质等方面都造成了制约。

而外资控股的上市公司在这方面则显示了其现代企业的优势。以台资企业闽灿坤B为例,上市后至今的8年内,公司主营业务、净利润等各项经营指标都呈稳步增长势头。尤其可贵的是,上市8年来公司年年以送红股及现金的方式分红。作为一家以家电产品生产为主的企业,能够保持这种增长,以及规范运作,是许多国内上市公司无法做到的。

其次,一旦可以引入将国外资本运作的先进手段,将极大地丰富我国证券市场的内涵。

当然,它给国内企业带来的良性竞争压力,以及给投资者带来更多的选择机会更是不言而喻的。

但是A股市场要全面接纳来自五湖四海的兄弟,恐怕还远未修炼到家。美国的主板市场中,10%是外资企业,而中国要开一个1%的口子却是顾虑重重——资金有限,市场弱小,定位不清。

但是这个口子却是不得不开了——仅仅应对WTO的诘问,纵有千般理由也说不过去。

况且证监会新的领导班子一向倡导的“市场化”也不应该只是一句空洞的口号。

那么可能的情况是,管理层将以中国证券市场的一贯作法,以试点的形式,让外资企业小规模地在A股市场逐渐推出。