考虑收益预测偏差的新能源汽车企业价值评估

摘要:基于收益预测及收益看涨的角度,分析新能源汽车企业价值构成,研究考虑收益预测偏差的新能源汽车企业价值评估问题。首先基于FNPV模型和B-S模型,构建FNPV-BS估值模型,以刻画新能源汽车企业价值包括未来收益现值和看涨收益现值;其次考虑到收益预测存在偏差模糊性,运用模糊数学方法将收益预测值表示为一个区间模糊数,并先后引入到FNPV模型和B-S模型,进而构建出模糊FNPV-BS估值模型;最后将模糊FNPV-BS模型应用于比亚迪公司估值,进行案例实证分析。结果表明,模糊FNPV-BS模型比FNPV-BS模型对比亚迪公司估值更为有效,不仅估值结果更加接近公司市值,而且较好揭示市场对比亚迪公司估值存在相对较高的保守偏差倾向。

关键词:新能源汽车;企业价值评估;收益预测偏差;模糊FNPV-BS模型

0 引言

近年来,随着新能源生产技术的快速发展,新能源汽车因其较传统汽车具有燃料价格低廉、排气环保等诸多优势而日益受到欢迎。但新能源汽车的生产需要投入巨额的技术成本,使得新能源汽车企业的盈利能力较弱,很难反映企业当前价值。因此,传统的财务净现值方法很难直接用于对新能源汽车企业价值评估,亟需找到能够与新能源汽车企业价值特征相匹配的新估值方法。

新能源汽车企业价值的首要特征在于人们对其现有资产收益的远期看涨,所以基于收益法的FNPV(Financial Net Present Value)模型自然成为新能源汽车企业价值评估的基础方法。但FNPV方法作为传统的财务净现值方法,一般只适用于已进入成熟阶段的公司估值[1],而很难用于处于初创期或成长期的新能源汽车企业价值评估。因此,有部分学者从新能源汽车行业的全生命期角度,对FNPV模型进行修正,并发现修正后的模型估值能够在一定程度上降低与实际市值的偏差[2-3]。然而,尽管修正后的FNPV模型估值有一定合理性,但因忽略了新能源汽车企业价值来源于现有的有形资产和潜在的无形资产共同产生的收益,使得估值结果很难反映企业潜在的整体价值。事实上,新能源汽车企业拥有成长不确定性、无形资产占比大等显著特点[4],其价值来源不仅包含企业当前所拥有的经营性资产价值,还包括企业发展所拥有的动态选择权价值[5]。为对企业选择权价值评估,基于实物期权方法的B-S模型(Black-Scholes Model)被引入到新能源汽车企业价值评估[6-7]。于是,有学者将FNPV模型和B-S模型分别对新能源汽车企业价值评估,并将两种模型估值结果相加作为企业整体价值[8-9]。FNPV模型估值与B-S模型估值相加,虽然能从整体上刻画新能源汽车企业价值的两部分构成,但由于忽略了企业未来收益预测存在偏差,割裂了两个模型之间前后逻辑关系,使得估值结果还是很难反映企业市值在一定时间内的变化波动情况。

本文针对新能源汽车企业价值构成特征,考虑到收益预测存在偏差,运用模糊数学方法,构建模糊FNPV-BS模型,研究新能源汽车企业价值评估问题。首先,通过分析新能源汽车企业价值构成,从收益预测及看涨的角度,给出新能源汽车企业价值评估的FNPV-BS模型;其次,考虑到收益预测相对实际收益存在偏高或偏低的两种偏差,将收益预测值表示为一个具有左偏差和右偏差的区间模糊数,并先后引入到FNPV模型和FNPV-BS模型,进而构建出新能源汽车企业价值评估的模糊FNPV-BS模型;最后,将模糊FNPV-BS模型应用于比亚迪公司估值分析,以通过案例实证来检验模型有效性和可靠性。

1 新能源汽车企业价值构成与FNPV—BS模型构建

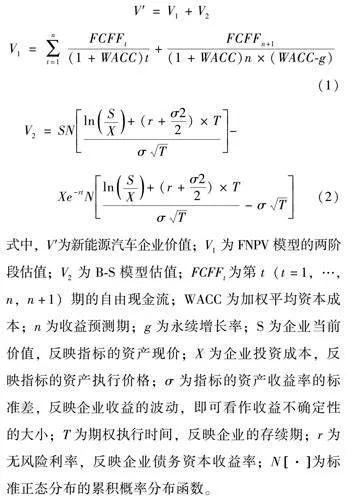

新能源汽车企业因需要对新技术和新产品的研发而存在较高的市场不确定性[10],所以随着市场环境不断变化,新能源汽车企业价值构成不仅包括企业经营而拥有的经营性资产价值,还应包括企业成长而拥有的实物期权价值。在运营收益高度不确定情境下,新能源汽车企业的高质量成长表现为拥有扩张期权、收缩期权、延迟期权与放弃期权等实物期权形式[11]。因此,对处于初创期的新能源汽车企业而言,其价值构成包括经营性资产价值和实物期权价值。对于由企业经营性资产而产生的现金流价值,可用现金流贴现的财务净现值FNPV模型表示;而对于由企业高成长性而产生的实物期权价值,可通过金融期权定价的B-S模型表示。于是,借鉴文献[5],新能源汽车企业价值可表示为两部分之和记作V1+V2,其中V1和V2

V′=V1+V2

V1=∑nt=1FCFFt(1+WACC)t+FCFFn+1(1+WACC)n×(WACC-g)(1)

V2=SNlnSX+(r+σ22)×TσT-Xe-rtNlnSX+(r+σ22)×TσT-σT(2)

式中,V′为新能源汽车企业价值;V1为FNPV模型的两阶段估值;V2为B-S模型估值;FCFFt为第t(t=1,…,n,n+1)期的自由现金流;WACC为加权平均资本成本;n为收益预测期;g为永续增长率;S为企业当前价值,反映指标的资产现价;X为企业投资成本,反映指标的资产执行价格;σ为指标的资产收益率的标准差,反映企业收益的波动,即可看作收益不确定性的大小;T为期权执行时间,反映企业的存续期;r为无风险利率,反映企业债务资本收益率;N·为标准正态分布的累积概率分布函数。

对于式(1)和式(2)表示的两种不同价值,现有的相关文献大都是分别进行计算[8,12],忽略了二者之间先后逻辑关系。事实上,新能源汽车企业价值对投资者而言,一方面表现为拥有未来收益的现值,即企业当前价值V1;另一方面如果V1较低,低于了投资成本(即V1<X),投资者持续持有公司股权的关键在于还拥有看涨收益的现值,即实物期权价值V2。因此,不妨将式(2)中参数S用V1表示,进而通过式(1)和式(2)相加,构建新能源汽车企业价值评估模型如下

V=V1+V1NlnV1X+(r+σ22)×TσT-Xe-rtNlnV1X+(r+σ22)×TσT-σT(3)

式中,V为新能源汽车企业价值评估的整体估值。为区别于式(1)和式(2),将式(3)称为新能源汽车企业价值评估的FNPV-BS模型。

2 收益预测偏差的模糊数表示与模糊FNPV-BS模型构建

根据新能源汽车企业价值构成及式(3)可知,新能源汽车企业价值评估的关键在于事先对收益现值估算。然而,新能源汽车企业的收益很难事先确定,即使能够事先预测,预测值也会与实际值存在偏差。收益预测偏差主要表现为相对实际收益存在偏高或偏低情形,但预测偏高或偏低一般很难明确界定,存在一定的模糊性。为此,运用模糊数学方法[13-14],将式(1)中的收益预测值FCFFt看作是一个模糊数,记作FCFFt,并用三角形隶属度函数刻画为

μFCFFt(x)=0, x∈[0,FCFFt-α]1-FCFFt-xα, x∈[FCFFt-α,FCFFt]1-x-FCFFtβ, x∈[FCFFt,FCFFt+β]0, x∈[FCFFt+β, +∞](4)

式中,x为收益实际值,它是不确定的;α为实际值x相对预测值FCFFt的最大左偏差,刻画FCFFt偏低的左偏度,从而使[FCFFt-α,FCFFt]表示FCFFt偏低的模糊集;β表示实际值x相对预测值FCFFt的最大右偏差,刻画FCFFt偏高的右偏度,从而使[FCFFt,FCFFt+β]表示FCFFt偏高的模糊集。

式(4)表明,当x∈[FCFFt-α,FCFFt]时,x隶属于预测偏低的可能性为μFCFFt(x)=1-(FCFFt-x)/α;当x∈[FCFFt, FCFFt+β]时,x隶属于预测偏高的可能性为μFCFFt(x)=1-(x-FCFFt)/β;而当x为其他情形时,μFCFFt(x)=0则表示x不隶属于任何模糊集。

根据式(4),如果设γ∈[0, 1]表示预测偏差的置信度,则在预测偏差的隶属度不低于置信度情形下,即μFCFFt(x)≥γ,可解得x∈[FCFFt-(1-γ)α, FCFFt+(1-γ)β]。进而,如果再令d=1-γ表示预测偏差的模糊程度(即模糊度),则在模糊度为d情形下,可将模糊数FCFFt表示为一个区间数如下

(FCFFt)d=[(FCFFt)-d, (FCFFt)+d]=[FCFFt-dα, FCFFt+dβ](5)

式中,(FCFFt)-d=FCFFt-dα为模糊数(FCFFt)d的下界,可看作是核心值FCFFt向左浮动的模糊预测值,即最保守预测值;(FCFFt)+d=FCFFt+dβ为模糊数(FCFFt)d的上界,可看作核心值FCFFt向右浮动的模糊预测值,即最乐观预测值。

式(5)表明,当对新能源汽车企业的收益预测偏差存在模糊不定时,收益预测值可看作是围绕核心值左右浮动的一个模糊区间,特别当模糊度为零时,模糊区间值即退化为核心值,即预测值是个确定值。因此,式(5)是将收益预测值表示为一个具有左偏差和右偏差的区间模糊数。

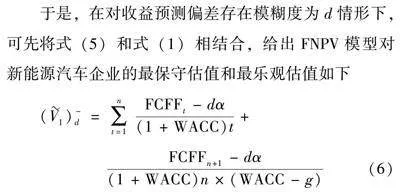

于是,在对收益预测偏差存在模糊度为d情形下,可先将式(5)和式(1)相结合,给出FNPV模型对新能源汽车企业的最保守估值和最乐观估值如下

(V1)-d=∑nt=1FCFFt-dα(1+WACC)t+FCFFn+1-dα(1+WACC)n×(WACC-g)(6)

(V1)+d=∑nt=1FCFFt+dβ(1+WACC)t+FCFFn+1+dβ(1+WACC)n×(WACC-g)(7)

根据式(6)和式(7)可知,FNPV模型的模糊估值结果可用区间模糊数表示为

(V1)d=[(V1)-d, (V1)+d](8)

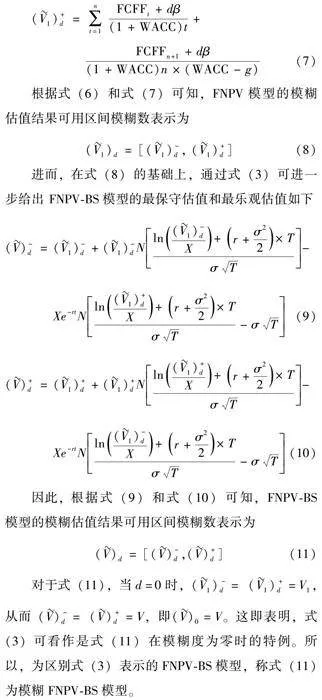

进而,在式(8)的基础上,通过式(3)可进一步给出 FNPV-BS模型的最保守估值和最乐观估值如下

(V)-d=(V1)-d+(V1)-dNln(V1)-dX+r+σ22×TσT-Xe-rtNln(V1)+dX+r+σ22×TσT-σT(9)

(V)+d=(V1)+d+(V1)+dNln(V1)+dX+r+σ22×TσT-

Xe-rtNln(V1)-dX+r+σ22×TσT-σT (10)

因此,根据式(9)和式(10)可知,FNPV-BS模型的模糊估值结果可用区间模糊数表示为

(V)d=[(V)-d,(V)+d](11)

对于式(11),当d=0时,(V1)-d=(V1)+d=V1,从而(V)-d=(V)+d=V,即(V)0=V。这即表明,式(3)可看作是式(11)在模糊度为零时的特例。所以,为区别式(3)表示的FNPV-BS模型,称式(11)为模糊FNPV-BS模型。

3 案例实证:比亚迪公司估值分析

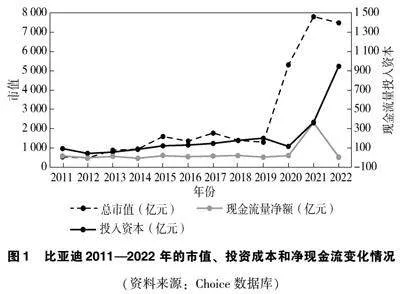

比亚迪公司自成立以来,始终坚持“技术为王,创新为本”的发展理念,凭借研发实力和创新的发展模式,于2008年全面进入新能源汽车行业,并于2011年在深交所正式上市。自上市以来,比亚迪公司的市值、投资成本和净现金流变化情况,见图1。

比亚迪公司的市值变化与其净现值变化、投资成本变化并不完全一致,甚至在近年出现较大偏离见图1。所以,传统的财务净现值FNPV模型很难通过公司盈利能力来反映其实际价值。实际上,尽管比亚迪已发展成新能源汽车行业的龙头企业,但因为主要从事技术研发和创新,所以公司近年发展表现出成本高、收益低的盈利风险。那么,面临较高的盈利风险,比亚迪公司目前为什么会表现出较高的市值?

究其原因,根据前文对新能源汽车企业价值构成分析可知,投资者不仅拥有对公司盈利的未来收益现值,而且拥有对公司成长的看涨收益现值。因此,为考察未来收益和看涨收益对比亚迪公司价值的影响,选择2022年12月30日作为评估时点,先在收益预测确定假设下运用FNPV-BS模型对比亚迪公司进行估值,然后在收益预测存在偏差情形下运用模糊FNPV-BS模型对比亚迪公司估值,最后将两种模型的估值结果进行比较分析,以揭示公司价值变化的内在机理。

3.1 收益预测确定假设下的FNPV-BS模型估值

在未来收益预测可确定的假设下,运用式(3)表示的FNPV-BS模型对比亚迪公司价值评估,主要包括FNPV模型估值、B-S模型估值和FNPV-BS模型估值。

3.1.1 FNPV模型估值

根据公式(1),FNPV模型估值过程如下:

(1)自由现金流量FCFFt预测与永续增长率g确定。

一方面,根据比亚迪公司的财务报表,计算其2012—2022年的营业收入年均增长率约为25%。注意到政府于2022年彻底退出对新能源汽车的补贴,以及新能源汽车行业竞争日益激烈、市场需求趋向饱和等因素对比亚迪公司未来收益的综合影响,预计比亚迪在2023—2027年内的年度增长率将在25%的基础上逐年递减5%,且5年后即将进入稳定增长期。另一方面,根据2018—2022年汽车制造业对拉动GDP的贡献分别为2.9%、3.35%、3.4%、6.65%、6.8%,行业年均增长率约为4.62%,以此作为比亚迪5年后的永续年金增长率,即g=4.62%。由此,对比亚迪的自由现金流进行预测,结果见表1。

(2)加权平均资本成本WACC的确定。

首先,根据公式Re=Rf+β×(Rm-Rf)确定权益资本成本。先以2022年末发行的5年期国债利率的平均利率作为无风险利率,约为Rf=2.81%;同时选取近5年深证100指数计算新能源行业几何平均收益率作为平均风险报酬率,约为Rm=10.86%;再选取比亚迪近5年的日收益率指数加权平均数作为比亚迪的贝塔系数,约为β=1.06;由此求得比亚迪股份的权益资本成本,即为Re=2.81%+1.06×(10.86%-2.81%)=11.34%。

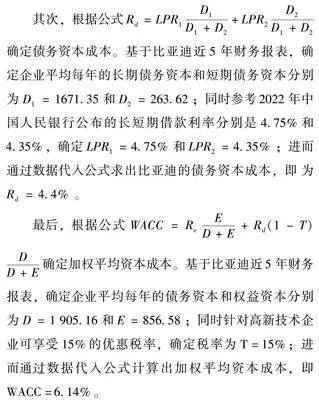

其次,根据公式Rd=LPR1D1D1+D2+LPR2D2D1+D2确定债务资本成本。基于比亚迪近5年财务报表,确定企业平均每年的长期债务资本和短期债务资本分别为D1=1671.35和D2=263.62;同时参考2022年中国人民银行公布的长短期借款利率分别是4.75%和4.35%,确定LPR1=4.75%和LPR2=4.35%;进而通过数据代入公式求出比亚迪的债务资本成本,即为Rd=4.4%。

最后,根据公式WACC=ReED+E+Rd(1-T)DD+E确定加权平均资本成本。基于比亚迪近5年财务报表,确定企业平均每年的债务资本和权益资本分别为D=1 905.16和E=856.58;同时针对高新技术企业可享受15%的优惠税率,确定税率为T=15%;进而通过数据代入公式计算出加权平均资本成本,即WACC=6.14%。

(3) FNPV模型估值。

根据式(1),编制基于FNPV模型的比亚迪公司估值表,见表2。由此,比亚迪公司在评估时点2022年12月30日的FNPV模型估值为4 545.69亿元,即V1=4 545.69亿元。

3.1.2 B-S模型估值

根据式(2),B-S模型估值过程如下:

(1)标的资产现价S。

根据式(3),将参数S用V1表示,即S=V1=4 545.69亿元。

(2)标的资产执行价X。

根据比亚迪公司的2022年财务报表,确定比亚迪在评估时点的总投资作为标的资产执行价,即X=1 498.34亿元。

(3)期权执行时间T。

鉴于新能源汽车企业的技术研发和产品创新的高风险特征,考虑到期权执行时间受到市场投资等诸多不确定性因素的影响,将比亚迪公司投资的存续期作为期权执行时间,设定为5年,即T=5年。

(4)无风险利率r。

沿用FNPV模型中的无风险利率,即r=2.81%。

(5)波动率σ。

根据Choice数据库数据,通过对比亚迪公司在2022年期间所有交易日的收盘价数据进行统计,计算出日收益率的标准差后再乘以242个交易日的平方根,作为比亚迪收益波动率,计算结果为42.93%,即σ=42.93%。

(6) B-S模型估值。

根据式(2),编制基于B-S模型的估值表,见表3。由此,比亚迪公司在评估时点2022年12月30日的B-S模型估值为3 341.61亿元,即V2=3 341.61亿元。

3.1.3 FNPV-BS模型估值

基于FNPV模型和B-S模型的估值,根据式(3)给出FNPV-BS模型对比亚迪公司估值结果为4 545.69+3 341.61=7 887.30(亿元),即比亚迪公司在2022年12月30日的整体估值为7 887.30亿元。因此,整体估值结果相对比亚迪公司市值7 480.76亿元,存在偏差为406.54亿元,偏差率达到5.43%。

3.2 收益预测偏差情形下的模糊FNPV-BS模型估值

针对未来收益预测存在偏差情形,运用式(11)表示的模糊FNPV-BS模型对比亚迪公司价值进行评估,估值过程如下。

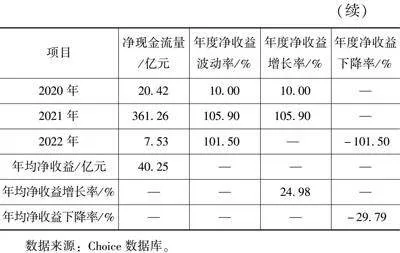

3.2.1 收益预测偏差的三角形隶属度函数μFCFFt(x)确定

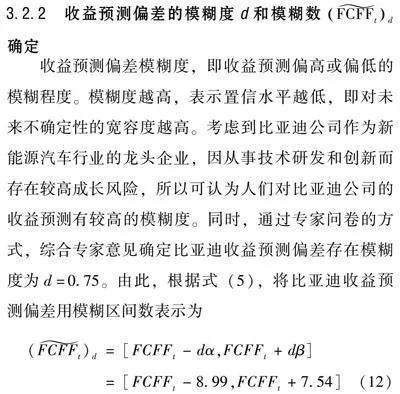

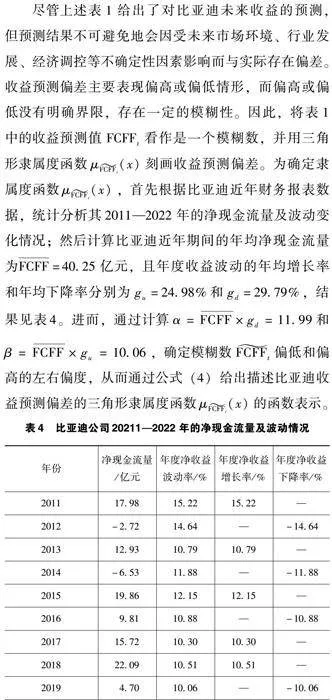

尽管上述表1给出了对比亚迪未来收益的预测,但预测结果不可避免地会因受未来市场环境、行业发展、经济调控等不确定性因素影响而与实际存在偏差。收益预测偏差主要表现偏高或偏低情形,而偏高或偏低没有明确界限,存在一定的模糊性。因此,将表1中的收益预测值FCFFt看作是一个模糊数,并用三角形隶属度函数μFCFFt(x)刻画收益预测偏差。为确定隶属度函数μFCFFt(x),首先根据比亚迪近年财务报表数据,统计分析其2011—2022年的净现金流量及波动变化情况;然后计算比亚迪近年期间的年均净现金流量为FCFF=40.25亿元,且年度收益波动的年均增长率和年均下降率分别为gu=24.98%和gd=29.79%,结果见表4。进而,通过计算α=FCFF×gd=11.99和β=FCFF×gu=10.06,确定模糊数FCFFt偏低和偏高的左右偏度,从而通过公式(4)给出描述比亚迪收益预测偏差的三角形隶属度函数μFCFFt(x)的函数表示。

3.2.2 收益预测偏差的模糊度d和模糊数(FCFFt)d确定

收益预测偏差模糊度,即收益预测偏高或偏低的模糊程度。模糊度越高,表示置信水平越低,即对未来不确定性的宽容度越高。考虑到比亚迪公司作为新能源汽车行业的龙头企业,因从事技术研发和创新而存在较高成长风险,所以可认为人们对比亚迪公司的收益预测有较高的模糊度。同时,通过专家问卷的方式,综合专家意见确定比亚迪收益预测偏差存在模糊度为d=0.75。由此,根据式(5),将比亚迪收益预测偏差用模糊区间数表示为

(FCFFt)d=[FCFFt-dα,FCFFt+dβ]=[FCFFt-8.99,FCFFt+7.54](12)

根据式(12),结合式(5),编制比亚迪公司的收益预测模糊数计算表,见表5。

3.2.3 收益预测偏差情形下的模糊FNPV模型估值

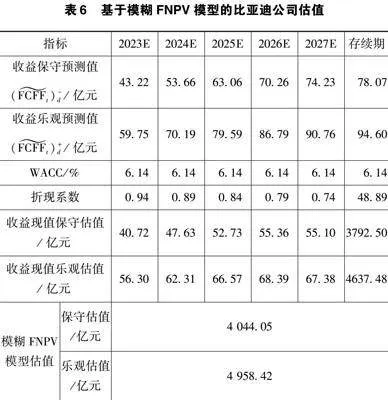

将上述相关数据分别代入式(6)和(7),编制基于模糊FNPV模型的比亚迪公司估值表,结果见表6。由此,模糊FNPV模型估值结果为4 044.05亿~4 958.42亿元之间。

3.2.4 收益预测偏差情形下的模糊B-S模型估值

根据表6计算结果,可将表3中B-S模型估值拓展为模糊B-S模型估值,结果见表7。由此,模糊B-S模型估值结果为2 861.05亿~3 740.38亿元之间。

3.2.5 收益预测偏差情形下的模糊FNPV-BS模型估值

根据上述模糊FNPV模型估值和模糊B-S模型估值,结合式(8)(9)和(10),编制基于模糊FNPV-BS模型的比亚迪公司估值表,见表8。

由表8可知,模糊FNPV-BS模型对比亚迪公司在2022年12月30日的估值为6 905.10亿~8 698.80亿元之间,估值结果较接近比亚迪公司在2022年12月的实际市值波动区间[7 341.32,7 996.91]。而且,通过对模糊估值求模糊期望或模糊平均,可确定比亚迪公司估值约为7 801.95亿元,与其市值7 480.76亿元存在偏差为321.19亿元,偏差率为4.29%。

3.3 估值结果比较与模糊FNPV-BS模型的有效性分析

3.3.1 估值结果比较

将上述不同模型的估值结果与比亚迪公司市值进行比较,其中非模糊估值可看作是期望估值,而模糊估值包括保守估值和乐观估值并可通过求模糊期望给出期望值,不同模型估值结果见表9。

由表9可知,模糊FNPV-BS模型估值结果要比FNPV-BS模型估值结果更贴近公司实际市值,较好的反映了人们对比亚迪公司的保守估值偏差远低于乐观估值偏差,揭示了市场对比亚迪投资相对较为保守。

3.3.2 模糊FNPV-BS模型的有效性分析

尽管模糊FNPV-BS模型估值更为贴近实际,但考虑到模糊参数确定是基于历史数据的分析和判断,所以为进一步检验模糊FNPV-BS模型的有效性,不妨分析模糊FNPV-BS模型估值对模糊参数α、β和d的敏感性,分析结果见表10。

表10表明,随着模糊度d的逐渐降低,模糊FNPV-BS模型的估值结果不断趋向FNPV-BS模型估值结果,特别当模糊度为零(即d=0)时,模糊FNPV-BS模型估值即为FNPV-BS模型估值,此时估值偏差最大,进而说明模糊FNPV-BS模型将FNPV-BS模型作为特例是有效的。而且,模糊FNPV-BS模型的保守估值偏差并非随模糊度减小而增加,在模糊度d=0.25时达到偏差最小,同时保守估值偏差总低于乐观估值偏差,这即说明市场对比亚迪公司的风险宽容度较低,存在风险规避的保守倾向。这主要是因为比亚迪公司因从事技术研发和创新而存在成本高、收益低的盈利风险,致使投资者对比亚迪持谨慎的、保守的投资倾向。表10还表明,在模糊度d确定情形下,模糊FNPV-BS模型的估值偏差与参数α负相关,而与参数β正相关,进一步说明了市场对比亚迪公司的保守估值倾向高于乐观估值倾向。

4 结语

近年在新能源技术发展和政府政策扶持的背景下,新能源汽车正成为人们购车的首选。但新能源汽车企业因投入巨额的技术和研发成本而存在较高的盈利风险,使得能够刻画公司盈利能力的传统财务净现值方法很难用于新能源汽车企业价值评估。本文基于收益预测及收益看涨角度分析新能源汽车企业价值构成特征,考虑到收益预测存在偏差模糊性,运用模糊数学方法,构建模糊FNPV-BS模型,研究新能源汽车企业价值评估问题。首先,基于传统的FNPV模型和B-S模型,构建FNPV-BS估值模型,以揭示新能源汽车企业价值包括未来收益现值和看涨收益现值;其次,考虑到收益预测相对实际收益存在偏差,将收益预测值表示为一个区间模糊数,并先后引入到FNPV模型和B-S模型,进而构建模糊FNPV-BS模型;最后,将所构建的模糊FNPV-BS模型应用于比亚迪公司估值分析,以通过案例实证来检验模型合理性和有效性。结果发现:第一模糊FNPV-BS模型的估值结果不仅比FNPV-BS模型的估值结果更加贴近公司市值,而且比FNPV-BS模型估值更具一般性,即FNPV-BS模型可作为模糊FNPV-BS模型的特例;第二模糊FNPV-BS模型的估值结果能够较好揭示市场对新能源汽车企业的风险投资存在乐观偏差和保守偏差的差异,即对比亚迪公司而言,市场存在相对较高的保守偏差倾向,而存在相对较低的乐观偏差倾向。本文研究结果为新能源汽车企业价值评估提供了一种新的方法借鉴,对促进新能源汽车企业稳健发展具有一定的现实意义。

参考文献

[1]李爱华,包锴.企业价值评估风险类别及控制对策[J].商业会计,2017(12):106-107.

[2]柴雪.新能源企业价值评估研究[J].合作经济与科技,2017(4):116.

[3] CAPUDER T,SPRCI E D M,ZORICII D,et al.Review of challenges and assessment of electric vehicles integration policy goals:integrated risk analysis approach [J].International Journal of Electrical Power and Energy Systems,2020,119(3):37-46.

[4]卢怡,侯雨璐,厉国威,等.初创期新能源汽车企业价值评估的市场法案例研究[J].中国资产评估,2023(9):71-81.

[5]尹国俊,徐凯.基于模糊实物期权的众创空间价值评估研究:以创业黑马为例[J].科技管理研究,2021,41(14):65-72.

[6]孙敏洁.新能源上市公司价值评估研究[J].合作经济与科技,2023(2):148-151.

[7]KARMAKER A K,AHMED M D,HOSSAIN M A,et al.Feasibility assessment amp; design of hybrid renewable energy ba`sed electric vehicle charging station in Bangladesh [J].Sustainable Cities and Society,2018,39(6):189-202.

[8]韩自超.基于实物期权法的新能源汽车企业价值评估:以蔚来汽车企业为例[J].现代工业经济和信息化,2023,13(10):254-257.

[9] RAISA P V,FELIX P G,JOAQUIN E D.Valuation of a company producing and trading seaweed for human consumption:classical methods vs.real options [J].International Journal of Environmental Research and Public Health,2021,18(10):52-62.

[10]林雨晗.基于灰色预测的新能源汽车企业价值评估研究[J].现代工业经济和信息化,2023,13(12):252-255.

[11]肖莹.实物期权估值法在纯电动汽车研发项目中的应用:以比亚迪E系汽车为例[J].财会通讯,2017(8):7-11,129.

[12]郭仪,吕怡颖.基于混合模型的汽车企业价值评估研究[J].中国资产评估,2022(11):73-80.

[13]郑征,朱武祥.模糊实物期权框架下初创企业估值[J].清华大学学报(自然科学版),2019,59(1):73-84.

[14]YAO J S,CHEN M S,LIN H W.Valuation by using a fuzzy discounted cash flow model [J].Expert Systems with Applications,2005,28(2):209-222.

作者简介:

吴孝灵,男,1978年生,博士研究生、博士后,副教授,硕士研究生导师,主要研究方向:金融资产定价与企业价值评估。

龚夕竹(通信作者),女,2001年生,硕士研究生,研究方向:企业价值评估。

谭深,男,1999年生,博士研究生在读,主要研究方向:金融资产评估。

徐卉,女,2001年生,硕士研究生在读,主要研究方向:数据资产管理。

*基金项目:教育部产学合作协同育人项目(231107542012630);江苏省研究生科研与实践创新计划项目(SJCX23_0642)。