大基金与“卡脖子”行业发展

罗党论 张思宇 杨文慧

摘 要:“解决‘卡脖子难题,强化科技创新和产业链供应链韧性”是实现高质量发展需要攻克的重点任务。产业投资基金作为政府之手与市场之手相结合的政策工具,已成为扶持行业发展的重要方式。文章以2014年国家集成电路产业投资基金(大基金)成立作为准自然实验场景,以半导体行业为例,建立双重差分模型检验产业投资基金对“卡脖子”行业发展的影响。研究发现:(1)大基金显著促进半导体行业企业发展,该结论在考虑多维度混杂影响、内生性问题等一系列可能的干扰因素后依旧成立。具体表现为企业规模扩张能力、营业收入增长能力和创新能力均显著提升。(2)相比于孵化期、成熟期的企业,大基金对成长期企业的发展促进作用更加显著。 此外,上述政策效应尤其体现在所处地区腐败程度较低的企业,进一步突出了“市场化”因素在产业投资基金运行中的重要性。(3)机制检验发现,大基金通过直接投资和引导投资缓解企业融资约束、通过发挥“信号效应”提振投资者信心等渠道助力企业多方位发展。文章的研究丰富了产业投资基金的效应分析及机制讨论,为实现我国科技自立自强提供可行的实施路径,也为进一步优化产业政策、突破国际困局以及保证国民经济稳定发展提供参考。

关键词:大基金 半导体行业 卡脖子

DOI:10.19592/j.cnki.scje.411785

JEL分类号:D21,G38,G30 中图分类号:F832

文献标识码:A 文章编号:1000 - 6249(2024)06 - 015 - 24

一、引 言

高新科技产业作为知识经济中最重要的产业之一,不仅需要追赶日新月异的技术更迭,而且面临着复杂的国际竞争环境。“卡脖子”行业是指该行业的关键节点或关键环节,具体表现为技术、资源、市场地位等关键方面,被某些企业或国家垄断,使得其他参与者难以替代或绕过,从而形成了对整个产业的掌控。西方技术封锁和市场围堵等恶性竞争手段使得我国高科技行业发展受制,直接影响到经济社会发展目标的实现及综合国力的提升。习近平总书记指出,“卡脖子”风险“就好比在别人的墙基上砌房子,再大再漂亮也可能经不起风雨,甚至会不堪一击”1。因此,如何解决“卡脖子”问题2不仅是提升产业发展水平的重点问题(Hong et al.,2016) ,而且是推动我国从经济大国向经济强国、制造强国转变的关键要素。基于此,助力“卡脖子”行业发展已成为国家发展的核心目标之一。

特别地,集成电路产业作为信息时代的基石,能够显著提升国家信息化水平、保障国家安全。然而,由于技术密集、资金密集以及市场主体尚未发展成熟等特征,半导体3行业企业自身难以形成稳定的发展路径(高玥,2020)。此外,技术封锁与产业链建设不完全也使我国半导体行业举步维艰(张果果、郑世林,2021)。作为典型的“卡脖子”行业,政府与国家给予了半导体行业发展充分的支持(周亚虹等,2015)。依据政策出台所形成的准自然实验场景,通过以半导体行业为例进行研讨,将在一定程度上帮助我们优化推动“卡脖子”行业发展的产业政策,助力经济高质量发展。

但是,值得注意的是,由于缺乏监督与效率低下,简单直接的政府资金投资很可能是无效的。例如“汉芯一号”事件,不仅造成了国家财产的巨额损失,同时也重创了我国半导体行业的发展。因此,为了有效结合市场的资源配置作用与政府的专项推动作用,合理利用政府之手与市场之手,国家集成电路产业投资基金(“大基金”)4于2014年9月正式成立。大基金是同年6月国务院发布的《国家集成电路产业发展推进纲要》中重点强调的保障措施,也是第一个实质性落地的国家级市场化运作产业基金(张果果、郑世林,2021)。作为政府支持行业发展的产业政策之一,大基金能否突破传统产业政策的弊端?是否能对“卡脖子”半导体行业的发展产生积极影响?如何才能最大化发挥大基金的支持效应?是本文重点关注的研究问题。

回顾关于产业政策的讨论,一方面作为政府支持的主要途径,产业政策对我国经济发展发挥了重要的作用(周亚虹等,2015)。具体地,通过投资审批、市场准入等直接干预措施,信贷政策、IPO发行等金融政策以及税收优惠、政府补贴等财政手段,产业政策有效地推动了相关行业的发展与产业结构的升级(余明桂等,2016;周燕、潘遥,2019;Kollman et al.,2012)。另一方面,有不少学者指出传统的产业政策保留了直接干预市场的管制性特征,不仅降低了资源配置效率(王克敏等,2017) ,而且干扰了正常的市场化运营(Aghion et al.,2015)。因此,如何实现市场之手与政府之手的有机结合,合理市场化政府行为,规避产业扶持政策的掠夺性与“优胜者选取”行为是值得探讨的理论与实践问题(Aghion et al.,2015)。

此外,随着我国政府产业投资基金进入爆发式增长的阶段,学界针对产业基金的政策效果也开展了一定的研究。一方面,多数学者重点关注创新效果。张果果、郑世林(2021)研究发现产业基金通过有效发挥机构投资者的监督作用显著提升了企业创新投入水平与创新产出水平;常丽、武小楠(2022)也证实了政府投资基金能够显著提升企业创新绩效。通过利用我国中小企业首轮风险融资事件,吴超鹏、严泽浩(2023)研究发现,相比于普通技术创新,政府引导基金能够显著促进企业关键领域核心技术创新。然而,蒋亚含等(2023)却得出了不同的结论,尽管政府基金能够提升企业全要素生产率,但该效应并非来自于创新投入的增加。另一方面,也有学者讨论了产业投资基金的资本吸引效应。通过信号揭示和产权保护,政府产业投资基金能够充分吸引私人资本的参与(郝项超、李宇辰,2022)。李善民等(2020)发现当创业投资机构获得政府引导基金后,将显著增加对科技型初创企业的投资。本文不局限于企业创新能力,将以此次大基金建立作为政策冲击,以半导体行业为例,通过构建双重差分模型,深入探讨市场化运作的国家产业投资基金是否能够促进“卡脖子”行业企业多维度发展。

本文的实证检验表明:通过建立产业基金的方式提供市场化的政府支持,能够显著促进半导体企业的发展。这说明,在解决“卡脖子”行业发展的问题中,由政府牵头、社会资本融入的专项产业政策是一次成功的政府与市场协同发挥作用的举措。该实证结果在考虑了多维度混杂影响、内生性问题等一系列可能的干扰因素后依旧成立。异质性分析结果显示,相比于孵化期、成熟期的企业,所处地区腐败程度较高的企业,大基金对位于成长期、所处地区腐败程度较低的企业的发展促进作用更加显著。机制分析发现,大基金显著缓解了半导体企业的融资约束程度;并通过加强投资者信心,督促企业造血式自发性成长。

本文可能的贡献包括:(1)丰富了产业投资基金的影响效应分析。目前关于讨论产业投资基金对有关企业影响的文献主要聚焦于企业创新水平(Bertoni and Tykvová,2015;张果果、郑世林,2021;常丽、武小楠,2022;吴超鹏、严泽浩,2023;蒋亚含等;2023)。然而,除了强化科技创新,形成产业规模、完成国产替代也是推动“卡脖子”行业发展的重要目标。本文不仅讨论了企业创新能力,而且检验了大基金对企业规模扩张能力和营业收入增长能力的影响。(2)拓展了产业投资基金可能的作用渠道。在之前的文献中,学者们重点讨论了融资约束问题的缓解(J??skel?inen et al.,2007;Lerner,2002;Brander et al.,2015;吴超鹏、严泽浩,2023)。然而,大基金作为国家队,将在极高程度上影响市场情绪,本文探索并验证了投资者信心机制。(3)为促进“卡脖子”行业企业发展提供可能的路径与改善措施。本文一方面验证了结合政府之手与市场之手的产业基金的有效性,另一方面通过分析位于不同地区、处于不同生命周期的半导体企业的影响效应,为提高资金利用效率、完善产业政策提供实证依据与政策建议。

本文其他部分安排如下:第二部分是政策背景;第三部分是理论分析与假设提出;第四部分是数据来源、样本选择、模型设定与变量说明;第五部分是实证结果及其分析;最后是本文的结论与启示。

二、半导体行业发展的政策背景

(一)半导体行业发展困境

半导体行业作为芯片时代的砥柱行业,在经历了两次产业转移后1,智能手机替代个人电脑于20世纪末成为半导体主力下游市场。我国凭借庞大的市场需求于2005年跃升为全球第一大半导体消费市场,承接第三次产业转移。但是,我国半导体行业面临着资金、技术、人才等众多缺口。由于多项关键技术尚未攻克,呈现高度的进口依赖特征。2020年我国进口集成电路5435亿块,同比增长22.1%;进口金额3500.4亿美元,同比增长14.6%;贸易逆差达到2334.4亿美元。此外,由于高新技术产业有投资周期长、投资密度高、收益不确定性等特征,一定程度上阻碍了个人及机构投资者的进入。如何有效利用政府之手,填补市场投资空缺,解决“卡脖子”问题,是亟待解决的行业痛点。

(二)国家产业投资基金

在此行业发展背景下,2014年9月在《国家集成电路产业发展推进纲要》的政策驱动与工信部和财政部的共同指导下,国开金融、华芯投资等在内的八家国有企业共同出资成立了大基金1。大基金一期共募得普通股987.2亿元,同时发行优先股400亿元,基金总规模达到1387.2亿元。大基金所有权归属于国家集成电路产业投资基金股份有限公司,整体采取公司制的经营模式。华芯投资管理有限责任公司是唯一管理人,托管行为国家开发银行。主要投资方式包括公开股权投资、非公开股权投资、协助并购以及投资相关子基金公司等。

根据公开数据统计,大基金一期累计投资74个项目2,包括23家上市公司,涉及金额达1106.09亿元。其中,集成电路设计、制造、封测领域分别投入215.69亿元、515.42亿元、115.52亿元,分别占比19.50%、 46.60%、10.44%;上游设备与材料分别投入24.68亿元、36.20亿元,占比2.23%与3.27%;产业生态投入198.58亿元,占比17.95%。另外,大基金带动的地方资金、民间资金约为其募集总资金的3倍。通过出资建立子基金、构建融资租赁公司、引导地方政府成立专项产业投资基金、吸引社会资本关注半导体行业等多元化渠道,大基金通过直接投资和间接引导投资,形成了一个从国家到地方,从社会机构资本到个人投资资金的自上而下的投融资体系。

此外,在大基金一期项目建立后,二期、三期项目也依次成立。大基金二期于2019年10月注册成立,注册资本2041.5亿元。2023年11月,国家集成电路产业投资基金股份有限公司正式宣布了大基金三期项目的成立。上述三期项目均隶属于大基金,其总体思路与战略目标均为破解半导体行业发展瓶颈,推动产业重点突破和整体提升。仅在政策指导的投资标的选取的侧重点上有所不同。具体地,一期项目更加聚焦于半导体中游的集成电路产业,二期项目则重点关注半导体上游的设备材料供应环节。我们收集了截至2020年大基金的具体投向3,事实上,两期项目的投向均涉猎了半导体中上游的各个环节。因此,本文在后文实证检验的基准模型中没有对大基金一期、二期进行严格的区分。但是,为了保证文章结论的可信度,我们在稳健性检验部分进行了进一步的探讨。

大基金的政策效应可能表现在以下四个方面。第一,关注大基金的支持方式。通过基金形式入股投资标的,一方面规避了传统政府补贴的“优胜者选取行为” (Aghion et al.,2015);另一方面非无偿性的资金投入,可以在提供稳定现金流的同时提高资金运作效率。第二,考虑大基金的社会引导作用。在大基金的带动下,截至2016年,全国共有16个省市成立了地方产业投资基金,总计规模为3500亿元(王龙兴,2018)。第三,良好的声誉效应和认证作用还将有利于带动多元化投资主体进入投资市场(Lerner and Watson,2007)。第四,明确大基金的信息效应与积极信号。大基金本质上仍为政府产业支持政策,国家资本作为投资风向标,集中性、具象性地引领社会关注半导体行业。在以“国家队”力量振奋市场信心的同时,建立起良好的行业发展环境。

但是,也可能存在某些干扰因素影响大基金效应的发挥。例如,引入市场机制后所带来的资本的短期逐利性特征,政府指导的主体地位可能引起的腐败问题等。因此,为了考察结合政府之手与市场之手的行业支持政策的有效性,本文进行更加严谨的实证检验。

三、理论分析与假设提出

(一)理论分析

高科技企业在行业发展初期承担着高额的生产成本,政府支持行为对其发展起着至关重要的作用,但是关于政府支持的有效性却存在争议。Nunn and Trefler(2010)实证表明针对于技能密集型行业的政府支持行为,能够显著提高企业生产效率。李莉等(2015)识别出政府支持信号能够有效降低高科技企业与银行之间的信息壁垒。然而,也有学者指出以发展战略性新兴产业为目标的政府补贴可能是无效的(郭晓丹、何文韬,2011),政府的科技资助经费并不能调动相关企业的研发积极性(肖兴志、王建林,2011)。

相比于传统的以政府补贴为主的政府支持行为,大基金实质上属于政府引导的产业投资基金,具有政府与市场的双重性(蒋亚含等,2023)。一方面,政策的锚定性要求明确资金的具体投向,通过补充相关投资领域的空白,大基金将有效弥补市场配置失灵的缺陷,在较高程度上缓解由于投资周期长、投资密度高、投资风险高的“卡脖子”行业企业的融资难问题(Munari and Toschi,2015;张果果、郑世林,2021)。另一方面,由于兼具了市场风险投资的特征,大基金能够有效避免传统政府补贴所带来的“优胜者选取行为”(Aghion et al.,2015)。此外,市场化的操作原则也帮助缓解了资源配置中的信息不对称问题(蒋亚含等,2023;Brander et al.,2015)。

具体地,结合企业发展的经典理论、高科技行业发展痛点以及半导体产业政策要求,本文将主要讨论以下三个企业发展能力。

(1)规模扩张能力。企业发展是指企业在日常运作中通过提升内外部资源配置效率,实现规模增长与整体效益最优化的过程。其中,规模扩张是企业发展最为直接的度量方式之一。特别地,对于高科技行业,由于缺乏持续的资金供给以及人才的高度流动性(董晓芳、袁燕,2014),在形成一定的规模之前,面临着随时的市场退出风险(王书斌、徐盈之,2016)。因此,规模扩张能力是度量半导体企业发展的重要指标之一。

(2)营业收入增长能力。营业收入增长水平反映了企业的持续经营能力和市场占有情况,是度量企业发展的重要方式之一(Porter,1985)。相比于庞大的市场需求,由于资金、技术、人才等众多缺口,我国半导体行业的产品供给明显不足1。行业内企业尽快覆盖国内需求,完成“国产”替代是亟待解决的重点问题。国家政策2也通过拟定销售目标、强调供货能力等对半导体行业的营业收入增长能力给予密切关注。因此,营业收入增长能力是度量企业发展的重要指标之一。

(3)创新能力。企业发展依托于具备异质性价值的可持续能力。半导体行业作为高科技产业,主要通过差异化战略抗衡可能的竞争力量(Porter,1997)。着眼我国半导体行业发展现状,芯片生产的关键材料进口依存度高、制造工艺与国际存在断层技术鸿沟。为了保证产业链安全、解决“卡脖子”问题,半导体企业亟需提高创新发展能力。因此,创新能力是度量半导体企业发展的重要指标之一。

(二)假设提出

根据国家集成电路产业投资基金的运作模式和投资方式,大基金除了通过公开股权投资、非公开股权投资、协助并购等渠道向相关标的企业直接注入资金;还通过出资建立子基金的方式进一步扩大资金池,并构建融资租赁公司等形成多样化的资金供给渠道。此外,政府投资基金的“认证”功能将充分发挥“引导作用”(Lerner and Watson,2007),进一步调动多元化投资主体的积极性。例如,引导地方政府成立专项产业投资基金,吸收更多的社会资本流入等;更进一步地,还可能激发个人投资者的投资兴趣。综上所述,大基金通过直接投资和间接引导投资,形成了一个从国家到地方,从社会机构资本到个人投资资金的自上而下的投融资体系(王龙兴,2018)。此外,产业政策的支持性能够提升行业内企业的融资能力,包括IPO等股权融资与银行贷款等债务融资,进一步缓解“卡脖子”行业发展所面临的融资约束问题。

首先,资金问题的高效解决将在极高程度上帮助半导体企业扩大规模。一方面,企业将具备充分的实力购置、升级生产线与专业设备等固定资产;另一方面,资金的充裕也可能促使企业加大人力资本投资与无形资产投资(Ferraz et al.,2015)。此外,资金实力是企业对外开展兼并收购活动、形成产业规模的基础。

其次,融资约束问题的缓解能够促进半导体企业提升营业收入增长能力。在产业发展的初步阶段,政府之手适当的资金帮扶能够有效降低产能成本与企业发展的边际成本,推动企业生产能力的提升(周亚虹等,2015)。大基金通过提供稳定的资金支持,还能够在一定程度上确保企业的供货能力,进而扩大企业经营业务覆盖范围,并最终反映至企业营业收入增长水平。

最后,融资困难的降低能够提高半导体企业的创新能力。相比于传统行业,高科技行业的创新活动具有更加显著的高技术门槛、高前期投资、超长周期和高收益不确定性等特征。资金实力较弱或经营稳定性较低的企业通常具有较差的创新能力,无法建立或维持长期的创新活动(Chemmanur et al.,2014)。大基金通过直接或间接地为企业提供创新基金,极高程度地支持企业研发活动、降低企业创新失败的风险、提升企业创新能力(Hussinger,2008;胡海峰等2020;吴超鹏、严泽浩,2023)。基于上述分析,本文提出假设H1:

假设H1:大基金通过缓解企业融资约束,促进半导体企业提升规模扩张能力、营业收入增长能力和创新能力。

根据社会经济学假设,经济社会是一个复杂的参与者互动系统。经济主体之间的互动行为通过影响自身的感受、改变经济个体的投资想法与投资思路,并最终反应到实际行动中、引致市场范围内的投资现象(Prechter,1999)。大基金的设立是政府释放出的对半导体行业的支持信号(Kleer,2010),相关政策文件的披露与解读一定程度上缓解了行业发展前景的信息不对称性。通过发挥“信号效应”“国家队”力量引致了高昂的社会情绪,并奠定了积极的金融和经济活动基调,尤其作用在复杂的、不确定性高的经济决策中(Forgas,1995)。

首先,投资者信心的提升能够促进半导体企业提高规模扩张能力。第一,投资者信心的加强可能导致股票价格高于其真实价值,公司会选择通过发行股票获取资金的方式进行扩张性投资(Baker et al.,2003)。第二,市场的积极反应将在极高程度上提振公司管理者的经营信心与风险承担能力,促使其进行更多的资本投资、债务融资与并购行为(Stein,1996)。第三,投资者信心的增强将进一步提高相关企业的市场关注度,进而帮助企业吸引更多长期稳定的资金。

其次,高涨的投资者信心能够提高半导体企业的营业收入增长能力。一方面,经理人存在心理压力试图进一步增强企业经营业绩与盈利水平,以匹配积极的资本市场。另一方面,提出缺乏市场认可是限制企业发展的关键要素Ferraz et al.,(2015),投资者信心打破了企业进入市场的障碍,能够帮助企业扩大业务领域,并最终实现国产替代。

最后,振奋市场投资者信心能够促使半导体企业提高创新能力。自主创新是解决“卡脖子”问题的核心要点,投资者信心的加强将显著推动企业股票价格的上涨,降低企业权益融资成本,保障企业创新资金池的建立。此外,迎合动机的存在将促使企业采取行动以满足投资者的积极预期,进而推动企业创新行为以实现技术突破(Polk and Sapienza,2009)。结合上述分析,本文提出假设H2:

假设H2:大基金通过振奋市场投资者信心,促进半导体企业提升规模扩张能力、营业收入增长能力和创新能力。

四、研究设计

(一)数据来源与样本选择

在芯片自主化迫在眉睫的背景下,国务院于2014年6月发布了《国家集成电路产业发展推进纲要》,奠定我国集成电路的发展方向,随后同年9月国家集成电路产业投资基金(“大基金”)正式成立。本文以大基金建立为外生政策冲击,选取2009—2020年中国A股上市公司为研究对象,以半导体行业为例,分析国家建立市场化专项投资基金对“卡脖子”行业发展的影响。

大基金虽以集成电路命名,但决策投资的项目不仅仅局限于集成电路企业。事实上,大基金已经覆盖包括装备,材料,集成电路设计、制造、封装测试等半导体中上游组成部分1。因此,为更加准确地衡量政策效应,本文将半导体中上游企业作为处理组进行实证检验。需要说明的是,本文并未仅仅将大基金直接投资入股企业视为处理组,原因在于以下三点。第一,大基金的大量投资标的为非上市公司,实际获得大基金入股的半导体上市企业非常有限。根据我们的统计与梳理,截至2020年末,大基金累计投资25家上市公司,剔除关键变量缺失的样本,我们的样本中共有18家半导体上市公司实际接受了大基金投资。第二,根据大基金政策背景的梳理,大基金的间接资金带动规模,包括大基金子基金、有关融资租赁公司以及地方政府专项产业投资基金等,远远高于大基金本身的资金额度。仅将大基金的投资标的作为处理组,可能会严重低估政策效应。第三,考虑到政策的“引导作用”和“信号效应”。大基金作为国家投资风向标,为金融资本投资提供了象征性的投资担保,吸引了大量社会资本积极参与到半导体产业建设中(张果果、郑世林,2021;李善民等,2020)。因此,即使没有实质性获得大基金注入的相关企业也在一定程度上享受了基金成立所带来的正外部性效应,例如贷款可得性提高、投资机会增加、投资者信心提升等。尽管如此,我们在稳健性检验中,也仅将上述18家上市公司作为处理组进行实证检验,以验证本文结论的稳健性。

综上所述,本文根据wind行业板块—半导体及中证指数行业分类(2021),选取半导体中上游企业为广义处理组,并估计政策的倾向处理效应,作为本文的主要汇报结果;同时,考虑到集成电路在半导体行业中的特殊地位以及政策的强调性,本文也将其作为处理组汇报基准回归结果。此外,由于半导体中上游企业主要分散在专用设备制造业、电气机械和器材制造业、计算机、通信和其他电子设备制造业以及软件和信息技术服务业等不同的二位数行业,本文参考张果果、郑世林(2021),将上述二位数行业中不属于半导体行业的企业作为控制组,运用双重差分模型实证研究国家集成电路产业基金对半导体企业发展的影响。

本文共获得907家上市公司,6292个年度观测样本,包括119个半导体行业企业,视为广义处理组,其余788家企业为对照组。数据来源包括CSMAR数据库、Wind数据库。为避免异常值干扰,按照惯例对所有连续变量进行1%至99%缩尾处理。

(二)模型设定与变量说明

2014年9月4日,国家集成电路产业投资基金(“大基金”)正式成立。为评估产业扶持政策的影响效应,本文选取2009—2020年A股半导体行业中上游企业作为处理组,并将其所在的主要二位数行业的其他企业作为控制组。在剔除行业维度、省市层面的个体差异,时间角度不可观测的冲击,以及不同行业在时间维度上的发展趋势等干扰因素的前提下,构建如下双重差分模型1:

[Yitdp=α+βTreati×Postt+γTreati+δControlsitdp+λt+ηd+ζp+θdt+εitdp] (1)

其中,本文的被解释变量[Yitdp]衡量处于[d]行业、位于[p]省市的公司[i]在[t]年度的发展能力。结合理论分析与假设提出中的讨论,本文选取企业规模扩张能力、营业收入增长能力、创新能力作为度量半导体企业发展的三个重要指标,具体地,本文使用总资产增长率[AssetGrowitdp](鞠晓生等,2015;李贲、吴利华,2018)、营业收入增长率[BusinessGrowitdp](方芳、蔡卫星,2016;Presutti and Odorici,2019)、研发费用投入[lnrdcostitdp](张果果、郑世林,2021;王贞洁、王惠,2022)进行衡量。

本文的核心解释变量为交互项[Treati×Postt],表示相比于控制组,大基金成立前后处理组企业各个维度发展情况的变化程度。[Treati=1]表示属于半导体行业中上游企业,即处理组;[Postt=1]表示国家集成电路产业投资基金成立,即[t≥2014]。

[Controlsitdp] 为一系列控制变量:企业产权性质(State)、第一大股东持股比例(Top1)、财务杠杆率(Lev)、公司规模(Size)、固定资产比例(RTA)、现金流水平(CF)、总资产收益率(ROA)、企业年龄(Age)。[λt、ηd]、[ζp、θdt]分别为年度、行业、省份固定效应以及行业-年度交互固定效应。[εitdp]为随机扰动项。表1为具体的变量说明。

表2 Panel A按照全样本、处理组(半导体中上游企业)、对照组企业的分组方式展示了主要变量的描述性统计。样本期内约有8.3%的观测值在时间-个体层面受到大基金政策的冲击,国有企业约占26.2%。处理组企业的非国有企业占比略高于对照组企业,其资产负债率也较高,呈现出高杠杆特征。此外,相比于对照组企业,半导体行业的总资产增长率、营业收入增长率以及创新投入水平均较优,可能与新兴产业发展有关,也在一定程度上体现了政策的有效性。其他财务指标分布合理,符合行业基本特征。

Panel B对本文主要的被解释变量进行了单变量分析。以国家集成电路产业投资基金成立年度(2014年)作为分界点,检验处理组与对照组企业平均总资产增长率、营业收入增长率、研发投入的变动程度。分析结果显示,无论是在政策实施前还是政策实施后,处理组企业的各项发展指标均高于对照组企业;除了对照组企业的总资产增长率略微下滑以外(-5.8%),其他企业的相关变量都呈现不同程度的增长。但相比于对照组企业,处理组企业的提升幅度更大。

五、 实证结果分析

(一)基准回归

本文主要考察国家集成电路产业投资基金对半导体企业发展的促进作用,主要包括规模扩张能力、营业收入增长能力以及创新能力。

1.半导体中上游企业作为处理组

根据政策文件指引与大基金实际投资标的的产业链分布情况,本文将半导体中上游企业作为政策的处理组企业。表3展示了具体的实证结果。奇数列为单变量回归结果。偶数列为加入一系列控制变量的回归结果,主要解释变量[Treat×Post]的估计系数均在1%或5%的显著性水平下显著为正。具体地,相比于对照组企业,大基金的设立使得半导体中上游企业的总资产增长率平均而言提高了22.88%、营业收入增长率平均而言提升了66.02%。此外,企业研发费用也在平均意义上增长了45.76%。充分反应了大基金的设立对半导体企业发展的推动作用。

上述实证结果表明,在其他条件不变的情况下,政府主导的国家集成电路产业投资基金,显著推动了半导体企业发展。

2.集成电路企业作为处理组

考虑到集成电路企业特殊的行业地位,以及大基金政策的直接锚定性,本文在此部分仅将集成电路企业视为处理组,建立双重差分模型。具体地,集成电路企业为半导体行业中游的主要组成部分,不仅承接了上游材料设备的技术嵌入工作,而且为下游的广泛应用奠定基础。作为信息时代的基石,集成电路已成为全球高科技国力竞争的战略必争制高点。表4为主要的回归结果。交互项估计系数均显著为正,表明产业扶持政策积极正向的影响效应,与张果果、郑世林(2021)的结论基本保持一致。大基金准确锚定集成电路企业,帮助企业扩张资本投资、扩大企业规模;并助力提升企业营业收入,打开企业成长空间;此外,企业创新投入不断增加,与自主式造血发展的政策目标有效贴合。

(二)稳健性检验

1.平行趋势检验

运用双重差分模型检验政策效果的一个关键前提假设是平行趋势假定。本文以2013年1为基期,建立多时点DID模型进行平行趋势检验。图1(a)、(b)、(c)分别展示了以总资产增长率、营业收入增长率、创新投入水平作为被解释变量的估计结果。2009—2012年,各估计系数均不显著异于0,表明政策发生前处理组企业与对照组企业不存在显著的趋势差异,平行趋势假定成立。政策发生后(2014—2020年),交互项估计系数反映了政策的动态处理效应。企业规模与业务扩张能力均呈现累积向好趋势,但大基金促进企业提高创新投入的政策效应仅在短期内有效。这可能源于创新投入相比于前两者更容易受到外界因素干扰,例如2018年之后国际形势紧张,经济环境不确定性增强等(张果果、郑世林,2021)。

2.安慰剂检验

为进一步缓解处理组的选择所带来的异质性问题,本文进行安慰剂检验。通过随机分配处理组,本文构建错误的交互项[F_Treat×Post],作为原交互项的替代变量纳入基准模型。理论上,错误交互项的随机性确保其不会对公司发展产生影响,即估计系数为0;反之,若交互项的估计系数在统计上拒绝了为0的原假设,则意味着不符合DID模型的设定。本文对上述过程进行1000次随机模拟,以排除特殊样本的干扰。图2(a)、(b)、(c)分别展示了总资产增长率、营业收入增长率、创新投入水平作为被解释变量时,错误交互项的估计系数分布及其对应的P值。基准模型的真实估计系数均在分布之外,错误交互项估计系数的均值均趋近于0,且大部分P值均大于0.1。上述结果说明基准回归的有效性及DID模型设定的可行性。

3.分离政策效应

在本文的基准回归中,着重讨论了实际的政策处理组半导体中上游企业的政策处置效应,并对政策标题企业——集成电路企业进行了单独分析。为了进一步探讨集成电路企业与半导体中上游的其他企业之间的政策处理效应差异,本文参考Lu et al.(2019),构建下述模型分离政策效应,对基准模型做以补充:

[Ysitdp=α+βDS×Postt×Treati+σDS×Postt+φDS+γTreati +δControlsitdp+λt+ηd+ζp+θdt+εitdp] (2)

其中,当企业属于半导体中上游时[DS=1],否则为0;当企业属于集成电路企业时[Treati=1],否则为0。估计系数[σ]刻度了半导体行业中上游非集成电路企业所受到的政策效应,[σ+β]则反映了集成电路企业的全部政策效应。

表5的回归结果表明,大基金的建立也显著促进了不包括集成电路企业在内的半导体中上游其余企业的全方位发展,与基金的实际投向保持一致。此外,两个估计系数之和与表4(集成电路企业作为处理组)交乘项[Treat×Post]的估计系数基本保持一致。上述回归结果一方面分离了政策处理效应,另一方面补充验证了将半导体中上游企业作为处理组的合理性。

4.多时点差分模型

在此部分,本文区分了大基金一期项目与二期项目。具体地,我们根据大基金一期、二期的政策侧重点选择处理组企业。其中,大基金一期的处理组企业为半导体中游的集成电路企业,处理时点为2014年及之后年度;大基金二期的处理组企业为半导体上游的设备材料供应企业,处理时点为2020年及之后年度1;对照组企业与原文保持一致。估计结果如表6列(1)—(3)所示,交互项估计系数均显著为正,与基准模型结果保持一致。

5.其他稳健性检验

为了确保结论的稳健性,本文进行了大量的稳健性检验1。具体包括以下内容:第一,考察大基金的直接政策效应。在此部分仅将样本期内大基金实际投资入股的18家上市公司识别为处理组,估计政策的最下限处理效应(既没有考虑大基金投资的非上市公司也没有考虑大基金的投资带动作用)。第二,排除混杂影响。在此部分我们通过调整样本范围、更改模型设定、限制样本时间跨度等方式剔除了省市专项政策、经济高质量发展、产业结构调整与结构升级、国际环境影响等干扰因素的影响。第三,内生性问题讨论。在此部分我们通过使用倾向得分方法(PSM-DID)、更换处理组、证伪检验等,尽可能削弱内生性问题的干扰,以确定大基金建立与半导体企业发展之间的因果关系。上述检验的结果均与基准模型估计结果保持一致。

(三)异质性分析

1.企业生命周期

尽管半导体行业属于新一代信息技术产业,但不同企业的进入时间及发展阶段仍存在差异,处于不同生命周期阶段的企业通常具有差异化的发展特征与成长规律(李贲、吴利华,2018)。其一,成长期企业随着业务的稳定与资本的积累,扩大经营规模,提升创新投入的意愿与能力有所提升 (Hewitt-Dundas and Roper,2010),陈红等(2019)研究发现政府补助更有利于激励成长期企业进行开发性创新活动。其二,尽管关于产业政策选取“行业优胜者”的争议不断,Aghion et al.(2015)发现当包括关税保护、优惠信贷、税收优惠以及政府补贴在内的产业政策作用于年轻、竞争性高的企业时,将显著提高企业全要素生产率。其三,根据大基金投资标的的选择策略,成长期的企业不仅克服了经营初期的高度不确定性(Jovanovic,1982),而且避免了可能的产能过剩。因此,本文认为相比于其他发展时期的企业,大基金对成长期企业的发展促进效应更强。

本文参考Dickinson(2011)和刘诗源等(2020)的划分方法并结合半导体行业发展特征,根据企业经营、投资、筹资现金流特征划分企业所处的生命周期以衡量产业基金政策对不同发展时期半导体企业的异质性影响。划分的生命周期具体包括孵化期、成长期与稳定期,分别占比47.63%、32.93%及19.44%,基本符合新兴产业生命周期分布。

表7 Panel A、B、C分别展示了处于不同生命周期阶段的半导体企业受到的政策处理效应。实证结果表明,政策的处理效应集中体现在成长期企业,交互项估计系数均显著为正;孵化期与稳定期企业各被解释变量的回归结果则基本不显著。除了上述理论分析外,我们认为还存在两种可能的原因。首先,稳定期的企业,相比于发展阶段的企业具备更加雄厚的资金基础、技术基础与人才基础。大基金作为企业发展的外部推力,与企业自身的能力形成互补关系,将对位于行业发展初期的高科技企业起到更为显著的促进作用。其次,大基金的市场化属性要求尽可能规避高度风险。孵化期的企业相比于发展期的企业,面临着更加严峻的不确定性。因此,为了保障大基金的资金安全与投资收益,大基金将更倾向于选择成长期的企业。Panel D展示了成长期企业与其余两个阶段企业政策效应的组间差异检验,除成长期与稳定期有关创新投入的检验不显著外,其余分组差异均在1%的水平下显著异于零。

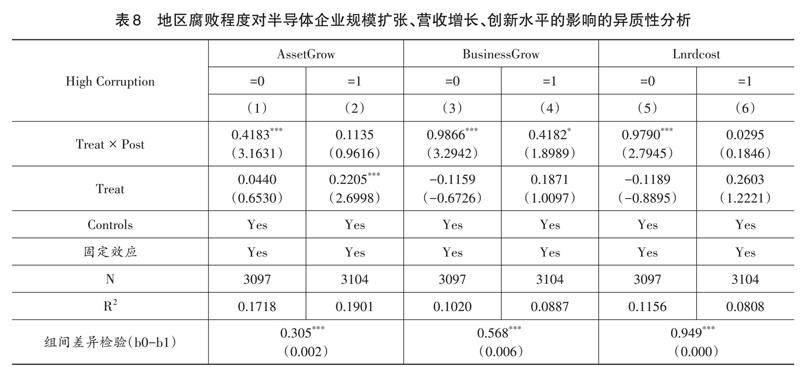

2.地区腐败程度

自2022年下半年,多位有关大基金的重要管理人员涉嫌贪污腐败被带走调查。大基金反腐浪潮引起了社会震动,“为了私人利益而滥用公共权利”的腐败行为不仅会弱化社会制度,而且也将阻碍经济与社会的发展(陈刚、李树,2012)。通常而言,腐败存在强烈的社会外部性,所在地区的腐败程度往往与企业风险行为呈正向相关关系。当地区腐败程度较高时,管理层更倾向通过贿赂、利益输送等方式实现既定目标(Liu,2016;Al-Hadi et al.,2022)。因此,我们认为腐败程度越高的地区,参与此次半导体基金腐败事件的可能性越大,即受到“腐败”引致的影响越大。

有关于腐败的影响,有关学者进行了广泛的讨论。例如,腐败会扭曲企业家活动配置,诱导企业进行更多的非生产性活动,并间接影响企业绩效(何轩等,2016);腐败也会降低政府的社会性支出效率等(陈刚、李树,2010)。此次大基金涉及的腐败问题包括违规购置、挪用公款、利益勾结等,因此,我们认为基于贿赂实现的基金投资效果将远远低于基于市场化选择的投资效果,即在腐败程度较低的地区,大基金对半导体企业发展的推动作用更强。

具体地,我们参考周黎安、陶婧(2009),以人民检察院立案侦查的贪污贿赂、渎职等腐败案件数衡量地区腐败程度。并以事前(2013年)数据划分样本,当企业所在地区腐败程度高于样本中位数时,High Corruption = 1,否则为0。

表8展示了位于不同腐败程度地区的半导体企业受到的政策处理效应。实证结果表明,处于腐败程度较低地区的半导体企业受到的政策推力明显更强,其三个被解释变量的交互项估计系数均在1%的显著性水平下显著为正。反之,位于腐败程度较高地区的半导体企业除了营业收入增长率在大基金建立后,相比于对照组企业有小幅上升外,规模扩张能力与创新投入水平均没有显著提升。上述结果均通过了组间差异检验,与本文的理论分析保持一致。

(四)影响机制分析

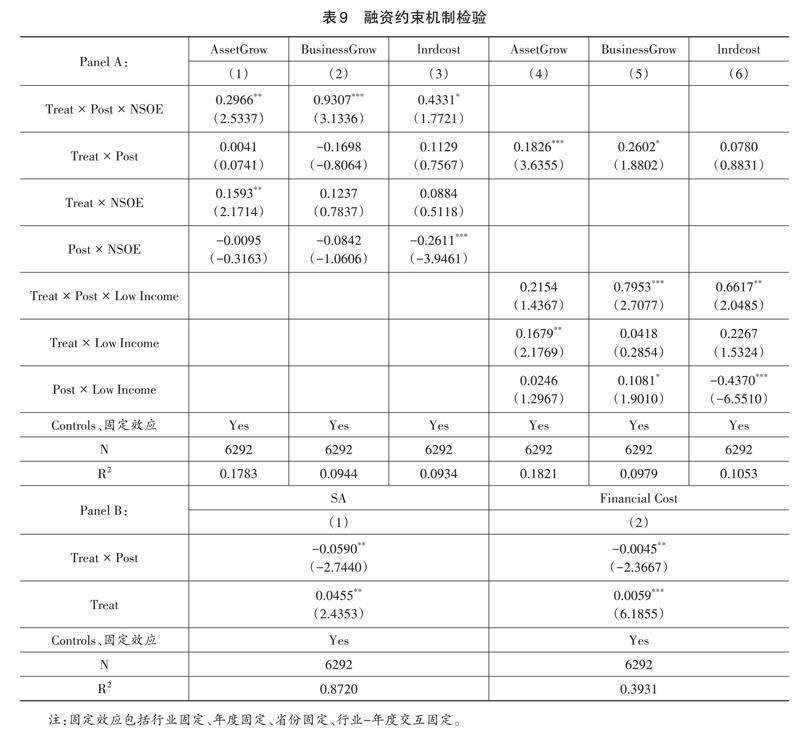

1.融资约束机制

半导体行业具有极高的资金壁垒。复杂的制造工艺、繁多的设备种类以及难以攻克的研发技术,均需要大量且持续稳定的资金供给。此外,随着集成电路制造技术日新月异的更迭,未来半导体设备不仅要满足“摩尔定律”1,还要满足以异质集成为导向的先进封装技术和物联网、智能设备及汽车电子等新兴应用领域对芯片功能多样化的追求。因此,资金问题是否解决是行业发展的重中之重。

首先,我们关注企业产权性质。产权性质引起的资源禀赋与制度逻辑的差异,使得民营企业在债券或股权融资方面均遭受不同程度的“金融歧视”(祝继高、陆正飞,2011;罗党论、甄丽明,2008),相比于国有企业,民营企业面临着更加严峻的融资约束。本文定义虚拟变量[NSOE],当企业为非国有企业时为1;否则为0。并在此基础上建立三重差分模型。表9 Panel A列(1)—(3)的实证结果表明,相比于融资约束程度较低的国有企业,民营企业所受到的政策效应更强。即大基金在一定程度上缓解了企业融资约束,并通过该机制促进企业发展。

其次,我们考察企业营业收入。营业收入作为企业稳定的资金来源,是银行信用供给的考量指标之一。拥有较高收入的企业,财务受限的可能性也更低。本文参考Fan and Liu(2020),设定虚拟变量[Low Income],当企业营业收入低于或等于样本中位数时,[Low Income=1],否则为0。表9 Panel A 列(4)—(6)汇报了三重差分的估计结果。三重交互项的估计系数均为正,表明相比于融资约束程度较低的高收入企业,低收入企业所受到的政策效应更强。

此外,本文参考张果果、郑世林(2021),肖文、薛天航(2019),通过计算企业融资约束SA指数和融资成本(Financial Cost)衡量企业融资约束程度,并将其作为基准模型的被解释变量进行实证检验。其中,SA= |-0.737×Size + 0.043×Size^2 -0.04×Age|;融资成本(Financial Cost)使用财务费用率(财务费用/营业收入)来衡量。表9 Panel B的估计结果显示交乘项估计系数均显著为负。说明相比于对照组企业,大基金的建立显著降低了处理组企业的融资约束程度。进一步验证了本文的融资约束机制。

综上所述,大基金通过缓解企业融资压力,助力半导体企业多方位发展。融资约束层面的机制成立。

2.投资者信心机制

作为“卡脖子”行业,集成电路企业长期遭受技术封锁和恶意市场挤压,尽管该行业具有广泛的发展前景,但恶劣的成长环境促使基于有限信息的有限理性投资者更倾向观望态度(李宾等,2021)。投资者信心不仅会影响资本市场股票收益(Hong and Stein,1999) ,也会对企业行为产生影响。高涨的市场情绪可以通过降低企业权益融资成本、振奋管理者信心等渠道促使企业扩大投资规模、提升风险承担能力,进而推动企业快速发展(Stein,1996;Polk and Sapienza,2009)。为了验证大基金的设立是否有效发挥“信号效应”,通过“国家队”力量提振投资者信心,并通过此机制促进行业发展,本文参考Ohlson(1995)做法,建立如下模型:

[MVit=α0+α1BVit+α2NIit+α3Treati×Postt+α4BVit×Treati×Postt +α5NIit×Treati×Postt+εit] (3)

[MVitdp=α0+α1BVitdp+α2NIitdp+α3Treati×Postt+α4BVitdp×Treati×Postt +α5NIitdp×Treati×Postt+α6Controlsitdp+α6BVitdp×Controlitdp +α8NIitdp×Controlsitdp+λt+ηd+ζp+εitdp] (4)

投资者在不同的经营条件下,将侧重不同的财务信息评估企业价值(Barth et al.,1998)。当企业前景不明朗时,投资者通常更加关注资产负债表的信息,以有效评估企业破产清算价值;而当企业发展形势良好,投资者信心高涨,则会偏向利润表信息以预测可实现的超额收益(李宾等,2021)。模型(3)中的被解释变量[MV]为企业市场价值,[BV]为企业净资产账面价值,代表资产负债表信息;[NI]为净利润总额,代表利润表信息;[Treat×Post]与基准模型保持一致,即大基金设立的外生冲击。模型重点关注三重交互项[BV×Treat×Post]与[NI×Treat×Post],它们分别反映大基金对投资者估值中两类会计信息使用的调节效应。

表10展示了投资者信心机制的回归结果。Panel A展示了以Ohlson模型为基础的检验结果。列(1)—(3)为以半导体中上游企业作为处理组的回归结果。结果表明,投资者在评估企业价值时均在不同程度上参考了资产负债表与利润表信息,并不能反映出大基金建立前后投资者信心具有明显的变化。

Panel A列(4)—(6)为以集成电路企业作为处理组的回归结果。列(4)为模型(3)的回归结果,三重交互项[NI×Treat×Post]的估计系数在1%的显著性水平下为正,而交互项[BV×Treat×Post]的系数则显著为负,表明大基金的成立显著拉升了投资者在估值过程中对利润表信息的使用,降低了对资产负债表信息的使用。即投资者更加关注企业未来发展前景,重视可能获得的超额收益,并降低企业财务风险预期,投资者整体信心得到有效提升。由于Ohlson模型本身不包含控制变量,为了确保模型的稳健性,本文首先在模型(3)的基础上加入了年度、行业、省份固定效应以及行业-年度交互固定效应,估计结果如列(5)所示。随后参考李宾等(2021),在列(5)的基础上加入了一系列控制变量以及控制变量与[BV]、[ NI]的交互项,如模型(4)所示。列(6)为其回归结果,与列(4)、列(5)基本保持一致。大基金通过改变市场预期,有效提振投资者信心,助力产业协同发展。

以Ohlson(1995)的模型验证投资者信心机制,在半导体中上游企业与集成电路企业作为处理组时出现较大的差异,可能是由于半导体行业作为高科技产业,具有天生的知识壁垒。多数普通投资者不了解产业链布局与大基金的实际投向。信息抓取仅依赖于政策标题,仅考虑到集成电路企业。此外,本文参考雷光勇等(2012)和李宾等(2021)的做法,利用企业主营业务收入增长率、市净率,以及机构投资者持股比例三个指标,使用主成分分析法构建投资者信心指数[Investor Confidence],并将其作为被解释变量纳入基准模型框架。本文还将托宾Q值作为企业市场表现的代理变量进行回归,其可以理解为上市公司基本面价值和理性泡沫价值之和(陈英楠等,2022)。表10 Panel B展示了回归结果,交互项估计系数均显著为正,表明相比于对照组企业,大基金的建立显著提高了投资者对处理组企业的发展信心,进一步验证了本文的投资者信心机制。综上所述,投资者信心机制成立。

六、结论与启示

本文将119个半导体中上游企业视为广义处理组,将国家集成电路产业投资基金设立作为外生事件冲击,以半导体行业为例,实证检验基于市场之手与政府之手相结合的产业政策对“卡脖子”行业发展的影响。在排除可能的政策干扰、内生性问题讨论等一系列的稳健性检验后,实证表明大基金对半导体行业企业发展有显著正面作用。具体表现为:第一,企业总资产增长率显著增加,企业规模迅速扩张;第二,营业收入增长率持续上升,快速占据国内需求市场;第三,创新投入显著提高,助力解决“卡脖子”问题。综上所述,半导体行业整体向好,政策有效促进企业发展。

本文进一步研究发现,相比于孵化期与成熟期企业,政策效应着重体现在成长期企业;相比于腐败程度较高地区的企业,处于腐败程度较低地区的半导体企业受到的政策推力明显更强。机制检验表明,大基金一方面通过股权投资、协助并购等方式直接注入资金;另一方面通过发挥“引导作用”,联动社会资本形成自上而下的投融资体系,有效降低了半导体企业的融资约束。此外,大基金的建立释放出行业发展的积极信号。通过发挥“信号效应”,大基金引致了高涨的社会情绪,有效加强投资者信心,进而促进企业发展。

本文的研究有如下启示:第一,根据基准回归结果,大基金的建立能够显著促进半导体行业企业多方位成长。这表明在行业发展的关键节点,市场化的政府帮扶能够在一定程度上起到助力作用。我国半导体行业虽然存在广泛的需求拉动空间,但中上游技术的局限性导致缺货风险持续存在。政府通过实施产业政策设立专项基金可以有效弥补资本缺失,实现资源优化配置。在“新常态”经济发展格局下,国家引导产业基金为解决“卡脖子”问题、布局高新技术产业提供依据。

第二,增强半导体上游企业的政策支持。本文研究发现大基金发挥作用的一个重要渠道是提振投资者信心。然而,目前产业基金着重强调集成电路企业,囿于高新科技产业的知识壁垒,多数普通投资者难以厘清半导体产业链的具体布局与基金的实际投向,往往会忽略了承担材料、设备供应端的上游企业,进而阻塞了市场力量的发挥。因此,为布局产业整体发展,政府应加大对上游企业的扶持力度,构建完整的产业链闭环。

第三,加大芯片反腐力度、加强基金内部管理和人员审查。自2022年下半年,多位大基金的重要管理人员涉嫌贪污腐败被立案调查。一时间,大基金的有效性备受争议。本文研究发现,大基金的政策效应主要体现在腐败程度较低的地区。因此,为了有效提升产业基金的资金效率,应当进一步加强基金内部的市场化管理,尽可能避免由政府指导所带来的寻租问题。

参考文献

常丽、武小楠,2022,“政府投资基金对初创期企业创新绩效的影响研究——基于政府配置资源市场化改革视角”,《会计研究》,第8期,第135-148页。

陈刚、李树,2010,“中国地方政府的社会性支出:效率及其决定因素”,《南方经济》,第10期,第3-17页。

陈刚、李树,2012,“官员交流、任期与反腐败”,《世界经济》,第2期,第120-142页。

陈红、张玉、刘东霞,2019,“政府补助、税收优惠与企业创新绩效——不同生命周期阶段的实证研究”,《南开管理评论》,第3期,第187-200页。

陈英楠、丁倩文、刘仁和、林腾,2022“中国A股市场存在理性泡沫吗?——基于供给方法的直接检验”,《经济学(季刊)》,第3期,第727-748页。

董晓芳、袁燕,2014,“企业创新、生命周期与聚集经济”,《经济学(季刊)》,第2期,第767-792页。

方芳、蔡卫星,2016,“银行业竞争与企业成长:来自工业企业的经验证据”,《管理世界》,第7期,第63-75页。

高玥,2020,“高技术产业扶持政策阶段性特征及效果研究——以中国芯片产业为例”,《经济体制改革》,第1期,第128-134页。

郭晓丹、何文韬,2011,“战略性新兴产业政府R&D补贴信号效应的动态分析”,《经济学动态》,第9期,第88-93页。

郝项超、李宇辰,2022,“政府产业基金吸引私人风险资本的政策效果与机制研究”,《南开经济研究》,第10期,第143-161页。

何轩、马骏,朱丽娜、李新春,2016,“腐败对企业家活动配置的扭曲”,《中国工业经济》,第12期,第106-122页。

胡海峰、窦斌、王爱萍,2020,“企业金融化与生产效率”,《世界经济》,第1期,第70-96页。

蒋亚含、李晓慧、许诺,2023,“政府引导基金投后赋能与实体企业发展——来自被投企业的经验证据”,《经济管理》,第3期,第44-62页。

鞠晓生、卢荻、黄朝峰、管瑞龙,2015,“正规金融体系改革、内部资金乘数效应与中国企业总资产增长——以1994—2011年中国上市公司数据为例”,《经济学(季刊)》,第2期,第507-534页。

雷光勇、王文、金鑫,2012,“公司治理质量、投资者信心与股票收益”,《会计研究》,第2期,第79-86+97页。

李贲、吴利华,2018,“资源依赖还是创新制胜?——基于组织‘烙印作用的新企业生存研究”,《外国经济与管理》,第2期,第35-50页。

李宾、彭牧泽、杨济华、曾雅婷,2021,“雾霾降低了企业投资者信心吗——基于Ohlson模型的检验”,《会计研究》,第10期,第97-107页。

李莉、高洪利、陈靖涵,2015,“中国高科技企业信贷融资的信号博弈分析”,《经济研究》,第6期,第162-174页。

李善民、梁星韵、王大中,2020,“中国政府引导基金的引导效果及作用机理”,《南方经济》,第8期,第1-16页。

刘诗源、林志帆、冷志鹏,2020,“税收激励提高企业创新水平了吗?——基于企业生命周期理论的检验”,《经济研究》,第6期,第105-121页。

罗党论、甄丽明,2008,“民营控制、政治关系与企业融资约束——基于中国民营上市公司的经验证据”,《金融研究》,第12期,第164-178页。

王克敏、刘静、李晓溪,2017,“产业政策、政府支持与公司投资效率研究”,《管理世界》,第3期,第113-124+145+188页。

王龙兴,2018,“中国国家与地方集成电路产业投资基金状况分析”,《集成电路应用》,第5期,第1-4页。

王书斌、徐盈之,2016,“信任、初创期企业扩张与市场退出风险”,《财贸经济》,第4期,第58-70页。

王贞洁、王惠,2022,“低碳城市试点政策与企业高质量发展——基于经济效率与社会效益双维视角的检验”,《经济管理》,第6期,第43-62页。

吴超鹏、严泽浩,2023,“政府基金引导与企业核心技术突破:机制与效应”,《经济研究》,第6期,第137-154页。

肖文、薛天航,2019,“劳动力成本上升、融资约束与企业全要素生产率变动,《世界经济》,第1期,第76-94页。

肖兴志、王建林,2011,“谁更适合发展战略性新兴产业——对国有企业与非国有企业研发行为的比较”,《财经问题研究》,第10期,第25-31页。

余明桂、范蕊、钟慧洁,2016,“中国产业政策与企业技术创新”,《中国工业经济》,第12期,第5-22页。

张果果、郑世林,2021,国家产业投资基金与企业创新”,《财经研究》,第6期,第76-91页。

周黎安、陶婧,2009,“政府规模、市场化与地区腐败问题研究”,《经济研究》,第1期,第57-69页。

周亚虹、蒲余路、陈诗一、方芳,2015,“政府扶持与新型产业发展——以新能源为例”,《经济研究》,第6期,第147-161页。

周燕、潘遥,2019,“财政补贴与税收减免——交易费用视角下的新能源汽车产业政策分析”,《管理世界》,第10期,第133-149页。

祝继高、陆正飞,2011,“产权性质、股权再融资与资源配置效率”,《金融研究》,第1期,第131-148页。

Aghion, P., Cai, J., Dewatripont, M., Du, L., Harrison, A. and Legros, P., 2015, “Industrial Policy and Competition”, American Economic Journal: Macroeconomics, 7(4): 1-32.

Al-Hadi, A., Taylor, G. and Richardson, G., 2022, “Are Corruption and Corporate Tax Avoidance in the United States Related?”, Review of Accounting Studies, 27(1): 344-389.

Baker, M., Stein, J.C. and Wurgler, J., 2003, “When Does the Market Matter? Stock Prices and the Investment of Equity-Dependent Firms”, The Quarterly Journal of Economics, 118(3): 969-1005.

Barth, M.E., Bever, W.H. and Landsman, W.R., 1998, “Relative Valuation Roles of Equity Book Value and Net Income as a Function of Financial Health”, Journal of Accounting and Economics, 25(1): 1-34.

Bertoni, F. and Tykvová, T., 2015, “Does Governmental Venture Capital Spur Invention and Innovation? Evidence from Young European Biotech Companies”, Research Policy, 44(4): 925-935.

Brander, J.A., Du, Q. and Hellmann, T., 2015, “The Effects of Government-sponsored Venture Capital: International Evidence”, Review of Finance, 19(2): 571-618.

Chemmanur, T.J., Loutskina, E. and Tian, X., 2014, “Corporate Venture Capital, Value Creation, and Innovation”, The Review of Financial Studies, 27(8): 2434-2473.

Dickinson, V., 2011, “Cash Flow Patterns as a Proxy for Firm Life Cycle”, The Accounting Review, 86(6): 1969-1994.

Fan, Z. and Liu, Y., 2020, “Tax Compliance and Investment Incentives: Firm Responses to Accelerated Depreciation in China”, Journal of Economic Behavior and Organization, 176(1): 1–17.

Ferraz, C., Finan, F. and Szerman, D., 2015, “Procuring Firm Growth: The Effects of Government Purchases on Firm Dynamics”, (No. w21219), National Bureau of Economic Research.

Forgas, J.P., 1995, “Mood and Judgment: The Affect Infusion Model (AIM)”, Psychological Bulletin, 117(1): 39-66.

Hewitt-Dundas, N. and Roper, S., 2010, “Output Additionality of Public Support for Innovation: Evidence for Irish Manufacturing Plants”, European Planning Studies, 18(1): 107-122.

Hong, H. and Stein, J. C., 1999, “A Unified Theory of Underreaction, Momentum Trading and Overreaction in Asset Markets”, The Journal of Finance, 1999, 54(6): 2143-2184.

Hong, J., Feng, B., Wu, Y. and Wang, L., 2016, “Do Government Grants Promote Innovation Efficiency in Chinas High-tech Industries?”, Technovation, 57: 4-13.

Hussinger, K., 2008, “R&D and Subsidies at the Firm Level: An Application of Parametric and Semiparametric Two‐step Selection Models”, Journal of Applied Econometrics, 23(6): 729-747.

J??skel?inen, M., Maula, M. and Murray, G., 2007, “Profit Distribution and Compensation Structures in Publicly and Privately Funded Hybrid Venture Capital Funds”, Research Policy, 36(7): 913-929.

Jovanovic, B., 1982, “Selection and the Evolution of Industry”, Econometrica:Journal of the Econometric Society, 50(3): 649-670.

Kleer, R., 2010, “Government R&D Subsidies as a Signal for Private Investors”, Research Policy, 39(10):1361-1374.

Kollmann, R., Roeger, W. and Veld, J., 2012, “Fiscal Policy in a Financial Crisis: Standard Policy versus Bank Rescue Measures”, The American Economic Review, 102(3): 77-81.

Lerner, J., 2002, “When Bureaucrats Meet Entrepreneurs: The Design of Effective ‘Public Venture Capital Programmes”, The Economic Journal, 112(477): F73-F84.

Lerner, J. and Watson, B., 2007, “The Public Venture Capital Challenge: The Australian Case”, Venture Capital, 10(1): 1-20.

Liu, X., 2016, “Corruption Culture and Corporate Misconduct”, Journal of Financial Economics, 122(2): 307-327.

Lu, Y., Wang, J. and Zhu L., 2019, “Place-Based Policies, Creation, and Agglomeration Economies:Evidence from Chinas Economic Zone Program”, American Economic Journal:Economic Policy, 11(3): 325-360.

Munari, F. and Toschi, L., 2015, “Assessing the Impact of Public Venture Capital Programmes in the United Kingdom: Do Regional Characteristics Matter?”, Journal of Business Venturing, 30(2): 205-226.

Nunn, N. and Trefler, D., 2010, “The Structure of Tariffs and Long-term Growth”, American Economic Journal: Macroeconomics, 2(4): 158-194.

Ohlson, J.A., 1995, “Earnings, Book Values, and Dividends in Equity Valuation”, Contemporary Accounting Research, 11(2): 661-687.

Polk, C. and Sapienza, P., 2009, “The Stock Market and Corporate Investment: A Test of Catering Theory”, The Review of Financial Studies, 22(1): 187-217.

Porter, M.E., 1985, “Technology and Competitive Advantage”, Journal of business strategy, 5(3): 60-78.

Porter, M.E., 1997, “Competitive Strategy”, Measuring Business Excellence, 1(2): 12-17.

Prechter, R.R., 1999, “The Wave Principle of Human Social Behavior and the New Science of Socionomics”, (No Title).

Presutti, M. and Odorici, V., 2019, “Linking Entrpreneurial and Market Orientation to the SME's Performance Growth: The Moderating Role of Entrepreneurial Experience and Networks”, lnternational Entrepreneurship and Management Journal, 15(3): 697-720.

Stein, J.C., 1996, “Rational Capital Budgeting in an Irrational World”,(No. w5496), National Bureau of Economic Research.

National IC Industry Investment Fund and “Bottleneck” Industry Development

—Evidence from Listed Companies in the Semiconductor Industry

Luo Danglun Zhang Siyu Yang Wenhui

Abstract: “Addressing bottlenecks, enhancing scientific and technological innovation, and improving the resilience of industrial and supply chains” represent pivotal objectives in achieving high-quality development. Industrial investment funds, serving as a policy tool that harmonizes government intervention and market forces, have become instrumental in advancing industrial progress. This paper focuses on the establishment of the National IC Industry Investment Fund in 2014 and takes the semiconductor industry as a case study. Employing a Difference-in-Difference model, the study aims to assess the impact of industry investment funds on industries facing critical challenges, often referred to as “bottleneck” industries.

Our study reveals the following findings:(1) Market-oriented government support through the establishment of industrial funds significantly fosters the development of semiconductor enterprises. This demonstrates that addressing the challenge of stagnant industry development requires a collaborative approach between the government and the market, with a special industrial policy integrating government initiatives and social capital proving to be a successful measure. The empirical results remain robust even after accounting for various potential interference factors, including multi-dimensional confounding effects and endogeneity issues.Notably, the funds contribute to enhancing the scale expansion, operating income growth, and innovation capabilities of these enterprises. (2) In contrast to enterprises in the incubation and mature stages, the impact of industrial funds on the development of companies in the growth stage is more pronounced. This alignment with policy goals. In addition, this effect is particularly evident for businesses located in regions with lower corruption levels, which underscores the significance of “marketization” factors in the operation of industrial investment funds. (3) Besides, the funds play a crucial role in fostering enterprise development through multiple channels. They alleviate financing constraints by means of direct investment and guided investment, and enhance investor confidence through the “signal effect.”

This study significantly contributes to the analysis of the impact of industrial investment funds. It not only examines the innovation ability of enterprises but also assesses the influence of funds on the capacity of enterprises to expand their scale and increase operating income. Moreover, it broadens the potential functional channels of industrial investment funds. Recognizing that industrial funds, often considered the national team, wield a substantial influence on market sentiment, this paper explores and validates the investor confidence mechanism. Furthermore, it presents a practical avenue for achieving self-sufficiency and technological advancement in China. Additionally, it offers guidance for enhancing industrial policies, overcoming global challenges, and ensuring the stable growth of the national economy.

Keywords: National IC Industry Investment Fund; Semiconductors; “Bottleneck” Industry

(责任编辑:谢淑娟)

*罗党论,中山大学岭南学院,E-mail:luodl@mail.sysu.edu.cn,通讯地址:广东省广州市海珠区新港西路135号行政中心,邮编:510275;张思宇(通讯作者),中山大学岭南学院,E-mail:zhangsy76@mail2.sysu.edu.cn,通讯地址:广东省广州市海珠区新港西路135号伍舜德图书馆,邮编:510275;杨文慧,中山大学岭南学院,E-mail:yangwh6@mail2.sysu.edu.cn。感谢匿名审稿人的建设性意见,作者文责自负。

基金项目:本文受国家自然科学基金“救助”抑或“接盘”:政府纾困基金运行的动因、机制与效果研究(72272157),广东金融学会2023—2024年度基础课题“政府引导基金与‘卡脖子行业发展”(JCKT202305),教育部哲学社会科学研究重大课题攻关项目(20JZD014),国家社会科学基金重点项目(21AGL011)与中山大学中央高校基本科研业务费专项资助(22wklj03)资助。

1 创新加速度丨只争朝夕突破“卡脖子”问题,央视新闻,https://news.cctv.com/2022/08/19/ARTIPUUYTSFcokocOL61dm5T220819.shtml。

2 《科技日报》于2018年发表系列文章,报道制约我国发展的35项“卡脖子”的关键技术。

3 半导体指常温下导电性能介于导体与绝缘体之间的可控性材料,人们常以集成电路芯片产业代指半导体行业。

4 后文以“大基金”指代国家集成电路产业投资基金。

1 20世纪70年代末,日本率先研发出随机存取存储器,及时满足了个人电脑普及的技术端变革要求,形成第一次产业转移; 20世纪90年代,韩国实现DRAM标准化生产、中国台湾战略性切入晶圆代工领域,双双完成“弯道超车”,完成第二次产业转移。

1 大基金最初的发起人包括:国开金融有限责任公司、中国烟草总公司、北京亦庄国际投资发展有限公司、中国移动通信集团公司、上海国盛(集团)有限公司、中国电子科技集团公司、北京紫光通信科技集团有限公司、华芯投资管理有限责任公司。同年12月,武汉经济发展投资有限公司、中国电信、中国联通、中国电子、大唐电信、武岳峰资本、赛伯乐投资集团等7家机构参与增资扩股。

2 数据统计截至2019年10月。

3 出于文章篇幅的考虑,具体投向的详细名单未放于文中,如有需要请向作者索要。

1 2015年我国集成电路进出口逆差达1614亿美元。IC insight的数据显示,2015年国内的半导体自给率仅为13.5%。

2 国务院发布《中国制造2025》强调“形成关键制造设备的供货能力”;《国家集成电路产业发展推进纲要》强调“2020年全行业销售收入年均增速超过20%”。

1 半导体行业的上游包括:装备、材料;半导体行业的中游包括:集成电路设计、集成电路制造、集成电路封测。

1 由于本文控制了年度固定效应,完全吸收了变量[Postt],因此未将[Postt]单独项纳入回归模型中。

1 大基金于2014年成立,以其前一期作为基期。

1 图(a)、(b)所采用的显著性水平为5%,图(c)所采用的显著性水平为10%。

1 大基金2期于2019年10月22日注册成立,但在2019年尚未开始投资(张果果、郑世林,2021)。

1 出于文章篇幅的考虑,该部分详细内容未放于文中,如有需要请向作者索要。

1 摩尔定律指集成电路上可以容纳的晶体管数目大约每经过18个月便会增加一倍。