省市税收分享影响全国统一大市场建设了吗?

康明 踪家峰

摘 要:打破市场分割,健全市场竞争机制,对形成双循环新发展格局,助推经济高质量发展具有重要意义。文章基于地级市面板数据,利用价格法构建了市场分割指数,实证分析了税收分享对城市间市场分割的影响。结果表明:省市间更高的税收分享比例改善了地方政府财力,保障了对交通基础设施的资金投入,减弱了政府间的税收竞争,有助于打破市场分割。在使用移动份额法构造的Bartik工具变量来解决内生性问题后,所得结论依然成立。异质性分析表明:东中西部地区政府财力以及基础设施建设等方面存在差异,其差别将影响商品的价格和流通,使得东中西部地区的地方市场保护政策存在差异。税收分享对东部地区市场分割的影响更大。进一步分析发现,官员任期与税收分享对市场分割的影响具有一定的替代效果,官员任期的增加弱化了税收分享对市场分割的影响。本文为促进城市间市场一体化发展提供经验证据,适时调整税收分享比例能够加快市场一体化进程,同时政策调整需因地制宜,不能一刀切。

关键词:税收分享 市场分割 官员任期

DOI:10.19592/j.cnki.scje.411852

JEL分类号:C51, H77, P35 中图分类号:F812

文献标识码:A 文章编号:1000 - 6249(2024)06 - 039 - 18

一、引 言

改革开放以来,中央与地方的财政关系经历了从财政包干制到分税制的转型,这种以财政分权为核心的制度变迁将经济利益引入到地方政府的财政目标,重塑了央地之间的治理模式。分税制改革后,一些税种的税收收入按照一定比例央地共享,在一定程度上稳定了中央和地方政府间的利益分配格局,明确了纵向政府间的利益边界。在财政分权体制下,经济建设被视为政府官员的重要职能,地区经济增长状况成为官员晋升的重要考核指标。面对晋升激励,地方政府具有充足的动机保护本地市场,以期在短期内促进地方经济的高速增长。随着分税制改革进程的推进,地方政府间恶性竞争以及市场保护等与分税制有较强联系的重大经济问题逐渐显现。这种渐进式改革模式在优化激励机制,推动中国经济高速增长的同时,也引发了不同城市间以邻为壑的市场分割。

市场分割阻碍国内大循环与市场效率的发挥,制约着要素流动以及经济的高质量发展。为此打破市场分割,建立全国统一大市场,对形成双循环新发展格局,助推经济高质量发展具有重要意义。税收分享制度作为分税制的重要制度和重要的激励机制,是影响和制约地方政府税收收入的重要因素(范子英、周小昶,2022)。地方政府的决策和行为选择离不开财政支持,政府间税收分享比例与地方政府可留存的税收资源挂钩,决定了地方政府对市场的保护动力强弱。如何通过调整和完善政府间税收分享规则,健全市场竞争机制,统一竞争秩序,引导各级政府减少对市场的干预已势在必行。那么,省市间税收分享政策如何影响城市间的市场分割?关于税收分享与市场分割的因果关系并没有得到足够的实证检验。为此,本文从税收分享对城市间市场分割的影响展开实证分析,为解释城市间市场分割的影响因素提供一个新视角。

本文的边际贡献主要有以下方面。首先,区别于现有文献对省域内城市间市场分割展开的研究,本文聚焦于城市经济空间上的分割,使用价格法将全国286个城市纳入市场分割指数度量体系,共形成40755对城市组合,用以更好地反映出城市间市场分割特征。其次,分析了税收分享与城市间市场分割的因果关系及其影响机制,打开税收分享对市场分割的影响“黑箱”,为从财政角度解释地方市场分割的形成提供经验证据。最后,探究了税收分享与官员任期的交互作用,并利用工具变量解决了税收分享对市场分割影响研究中可能存在的内生性问题,使研究结论更加可靠。

本文后续结构安排如下:第二部分为文献综述;第三部分是计量模型与数据说明;第四部分为实证分析;第五部分为结论与政策建议。

二、文献综述

改革开放以来,财政分权体制成为中国经济体制改革的主要特点,由此形成的财政激励构成了地方政府激励行为的重要组成部分。在财政分权体制下,经济增长的作用日益重要。地方政府基于自身财政收入和地方经济增长目标的考量,利用税收工具开展税收竞争。由于地方政府与上级政府之间纵向税收竞争的谈判力较弱,进而使得税收竞争主要为发生在相同层级政府之间的横向税收竞争,地方政府间为税收而竞争加剧了地方保护主义的市场特征(范欣、宋冬林,2020)。与此同时,分权体制赋予了地方政府较强的资源配置权力,由于本地资源更多地被地方政府行政管制,地方政府为充实税基,获取更多的税收收入,有较强动机提高本地市场的准入门槛,限制外地具有比较优势的产品进入本地市场,以此谋求地方利益,维持地方经济的持续发展(Qian and Weingast,1997)。随着分权改革的推进和地区间竞争白热化的加剧,地方政府对地方经济的管理方式随之改变,地方主导型产业政策逐渐兴起。地方政府通过动用价格杠杆对外地商品设定歧视性收费标准,进而控制外地商品流入本地市场,削弱外地商品在本地市场的竞争力,同时用一些超经济手段以出台政策文件的方式变相增加消费者对本地商品的消费,提高本地商品的竞争力,这体现出很强的以政府选择替代市场机制和限制竞争的特征(刘志彪、孔令池,2021)。可以看出,在财政分权体制下,地方政府基于自身财政收入和地方经济增长目标的考量,利用以邻为壑的地方保护策略对市场一体化进程产生影响。对地方政府而言,以邻为壑的地方保护政策有利于经济在短期内快速增长,是一个占优策略(吕越等,2018)。然而,地方政府以市场分割的方式短期内会获得地方经济的快速增长,长期则会导致资源的无效配置,在一定程度上限制企业的经济收益,有损于国内市场的规模经济效应(陆铭、陈钊,2009)。

随着对中国式财政分权认识的不断深化,税收分享也成为一个衡量政府间财政分权的重要指标(毛捷等,2018)。作为分税制的重要制度和激励机制,税收分享比例影响不同层级政府间的税收划分,能够很好地反映出财政激励效应(赵永辉等,2019)。吕冰洋、贺颖(2019)通过分析省以下分权、分税对省内地级市的市场分割影响发现,市县政府的财政收入分成比例会影响地方政府间的税收竞争,进而影响政府对省内市场的干预。可以看出,地方政府的行为决策离不开财政支持,财政激励在促进地方政府实现其政府职能的同时,也使得地方政府行为发生变异。此外,税收分享制度作为影响地方政府税收收入的重要因素,会对地方政府财政支出行为产生重要影响(马光荣等,2019)。由于地方经济增长对地方官员的政治前途有显著的影响,而交通基础设施建设是经济增长的重要条件,地方政府本着对上负责,实现提高财政收入和GDP增长目标的核心追求,会优先将政府财力投入对经济拉动明显的交通基础设施建设。省市间税收分享比例的改变会显著影响地方交通基础设施建设(康明、踪家峰,2022)。潘爽、叶德珠(2021)研究发现交通基础设施建设的发展产生了时空压缩效应,有助于打破城市地理空间距离增加造成的信息壁垒,促进市场一体化进程。可以看出,政府间税收分享比例的高低会对地方政府产生不同的财政激励,影响政府间的税收竞争以及交通基础设施建设,进而对市场一体化进程产生影响。为此,可用交通基础设施建设和税收竞争作为桥梁,揭示省市间税收分享对市场分割的影响。因此,本文提出假说:

H1 更高的税收分享比例改善了地方政府财力,有助于增加对交通基础设施的资金投入,削弱地方政府因税收竞争开展的地方市场保护,降低城市间的市场分割程度。

中国东中西部地区政府财力以及基础设施建设等方面存在较大的差异,使得东中西部地区对地方市场保护政策存在差异(范欣、宋冬林,2020)。东部地区凭借市场化导向以及自身发展优势使其步入了经济发展的快车道,交通基础设施建设领先中西部地区。交通等基础设施建设的快速发展能够有效的促进经济增长以及资源的跨区域流动(刘勇政、李岩,2017)。随着东部地区发展步伐的不断加快,资源配置效率和税收征管能力也会更高,对地区间基础设施建设以及商品流动还会形成很强的马太效应。受市场经济体系以及资源禀赋等因素的制约,中西部地区的交通基础设施建设较为薄弱,这对中西部地区的商品流动和资源配置效率产生较大的影响,致使税收分享对中西部地区市场分割的传导机制受限。此外,在财政分权体制下,经济增长成为官员晋升的重要考核指标,地方政府官员作为地方经济发展的经济参与人,关注地方的经济利益,具有强烈的动机推动地方经济增长(马光荣等,2019)。相较于东部地区,中西部地区政府财力较弱。为满足自身的财政支出需求,以期在短期内促进本地的经济增长,中西部地方政府更倾向采取以邻为壑的地方保护政策(吴华强等,2022),导致税收分享对中西部地区市场一体化的改进作用有限。因此,本文提出假说:

H2 相比中西部地区,税收分享对市场分割的影响在经济发展较好的东部地区作用更大。

三、计量模型与数据说明

(一)计量模型

为了实证检验税收分享对市场分割的影响,本文采用地级市层面的面板数据。通过豪斯曼检验结果拒绝原假设,故选择固定效应模型。构建模型如下:

divideit=β0+β1shareit+β2Xit+ui+λt+εit (1)

其中,i代表地级市,t代表年份。divideit为被解释变量,即表示为第i个城市t年的市场分割指数。shareit为核心解释变量,即第i个城市t年的税收分享。Xit为影响市场分割的其他因素。μi为城市固定效应,λt为时间固定效应,εit为随机误差项。考虑到误差项可能存在序列相关或空间相关,本文将标准误聚类到城市一级。

(二)变量选取及说明

1.被解释变量

在现有文献中,地区间市场分割程度的测算方法主要包括生产法、贸易法以及价格法。生产法的基本思路是通过分析地区间产业结构差异的变化趋势来间接推断地区间市场分割变动(Young,2000)。贸易法通过分析地区间的贸易流量和结构,反映由市场分割导致的贸易壁垒对地区间贸易的阻碍,以此对地区间市场分割进行测度(Poncet,2003)。

Parsley and Wei(2001)认为妨碍自由贸易的政策使得区际商品市场违背一价定律,因此可以使用商品的价格差异来衡量市场分割程度。价格法源于“冰川成本”模型,并对一价定律进行了修正。以i,j两地为例进行说明,假定在i城市某类商品售价为Pi,在j城市同类商品售价为Pj,由于商品在两城市间交易会有一定程度的损耗,存在交易成本。假定该损耗可以表示为每单位价格的一个比例c(0< c< 1)。当条件Pi

首先,构造三维(t×m×k)的面板数据集,其中,t为年份,m为城市集合,k为商品。为了保持数据齐整性,本文选取食品、烟酒、衣着、家庭设备、医疗保健、交通和通信、娱乐教育文化、居住8类连续统计的商品。定义i,j两城市间8类商品的相对价格为:

Δ?kijt=ln(Pkit/Pkjt)-ln(Pkit-1/Pkjt-1) (2)

由上式可以看出,i,j两城市商品价格位置调换将导致相对价格符号反向变化,为了避免因城市商品价格置放顺序不同对度量产生影响,进一步对相对价格取绝对值得到:

|Δ?kijt|=| ln(Pkit/Pkjt)-ln(Pkit-1/Pkjt-1)| (3)

在中国,地方政府官员处于晋升锦标赛之中(耿曙等,2016),为了获得更多的晋升机会,地方政府官员不仅与省内地方政府官员进行竞争,也会与全国其他省份城市地方政府官员进行竞争。为了更好地体现城市间的市场分割情况,本文将全国286个城市纳入度量体系,用以更好地反映出城市的市场分割特征。根据度量市场分割城市样本数据中40755对城市组合以及8类商品的价格指数,可以计算得到8类商品共3586440个差分形式的|Δ?kijt|。

其次,由于城市间商品价格的变动可能源于商品自身的某些特性,并非全部由城市间市场环境差异所致,不同城市间商品价格的变动可能包含商品异质性导致的不可加效应。为此,本文进一步采用Parsley and Wei(2001)提出的去均值法对相对价格绝对值进行处理。假定|Δ?kijt|=ak+εkijt,其中ak为第k类商品自身某些特性所引起的价格变动,而εkijt与i,j两城市特殊的市场环境相关。为消除商品自身特性对价格变动的影响,本文将40755对城市组合,在t年份,对k类商品的相对价格绝对值进一步求平均值得到|Δ?kt|,再分别用|Δ?kijt|减去|Δ?kt|,对相对价格绝对值去均值后可得:

qkijt=|Δ?kijt|-|Δ?kt|=εkijt -εkijt (4)

上式中qkijt为最终计算方差的相对价格变动部分,它仅与城市间的市场分割因素以及一些随机因素有关,与自身特性无关。

最后,计算每两个城市间8类商品的相对价格波动qkijt(k=1,2,…,8)的方差Var(qijt),将三维数据转化为二维数据,并将相对价格波动的方差按照城市合并,这样便得到各城市的市场分割指数Var(qnt)=[i≠jVar(qijt)N] ,其中,n表示城市,N表示合并的城市之间的组合数目。市场分割指数越小,国内市场越趋向一体化。为了防止回归系数过小,本文将所有市场分割指数的计算结果均乘以100。

2.解释变量

本文核心解释变量是税收分享。分税制改革后实行了分税制财政管理体制,一些税种的税收收入央地共享。分税制改革设计了中央与省级之间的财政分配格局,但并未统一安排省以下政府的财政关系。由于各省省级政府被赋予了相对独立确定本省财政体制的权力,省级政府会参照中央与省级的分税方式对省以下政府的税收分享比例进行适应性的调整。税收分享的形式以及比例可以说一省一式,具有较大的差异,但同一省份各地级市的税收分享比例差异较小,往往是一视同仁的(谢贞发等,2019)。本文参考马光荣等(2019)省以下税收分享的度量方式,采用省内地级市税收收入总和与该省实现的税收收入之比来构建税收分享指标,同一省份地级市税收分享比例相同,不同省份地级市税收分享比例存在差异,这种差异为从实证上识别税收分享对市场分割的影响提供了便利。

税收分享=(该省地级市税收收入总和/该省实现的税收收入) (5)

3.相关控制变量

回归模型中的控制变量包括:经济发展水平、人口因素、招商引资、人力资本、物质资本和政府市场干预能力。其中,城市经济发展水平影响市场要素的生产潜能以及城市在区域市场分工中的地位,同时也会影响地方基础设施建设和税收收入,进而影响地方政府对市场的保护策略,本文用人均GDP(lnpgdp)来衡量城市经济发展水平。一个地区的人口因素与城市的各类商品需求以及地方税收密切相关,本文用人口密度(lnpopen)反映人口因素。人力资本水平反映城市劳动力供给质量以及劳动力在市场中的配置结构,同时也对地方税收产生影响,用本专科生在校生人数占常住人口比重(hcapital)反映城市的人力资本水平。外商直接投资作为城市外来资本的一部分,是拉动城市经济增长的重要因素,也是地方政府的竞争对象。国际贸易往来改变城市贸易结构的同时也影响着城市经济,本文采用外商直接投资与地区生产总值之比来表示招商引资水平(FDI)。固定资产水平影响企业的生产规模和发展,是拉动城市税收和经济增长的影响因素,本文以固定资产净值年均余额占地区生产总值比重反映物质资本水平(minvest)。地方政府是公共财政分配的主体,在财政分权的背景下,地方政府有激励直接参与和干预本地的市场经济活动,地方政府对地方市场的干预会影响城市的经济发展,影响市场一体化进程,本文用市辖区公共管理和社会组织就业人员与常住人口之比反映地方政府市场干预能力(official)。

(三)数据来源与描述性统计

本文旨在研究税收分享对城市间市场分割的影响。数据来源于各省市《统计年鉴》《中国区域经济统计年鉴》《中国城市统计年鉴》以及Wind数据库。官员数据整理于人民网、新华网和百度百科公布的官员简历。度量市场分割指数的原始价格指数数据从各市《国民经济和社会发展统计公报》中整理得到。2016年后部分城市《国民经济和社会发展统计公报》公布数据中食品与烟酒合并为一个价格指数,出于统计口径一致性和价格指数的连续性考虑,本文将样本年限限制到2015年。对数据缺失严重城市样本剔除后,最终实证检验以2005—2015年256个地级市的面板数据为基础。为减弱异方差影响,本文对部分变量进行对数化处理。同时为消除极端异常值的可能影响,对连续变量在1%水平上做winsorize缩尾处理。主要变量的描述性统计如表1所示。

四、实证分析

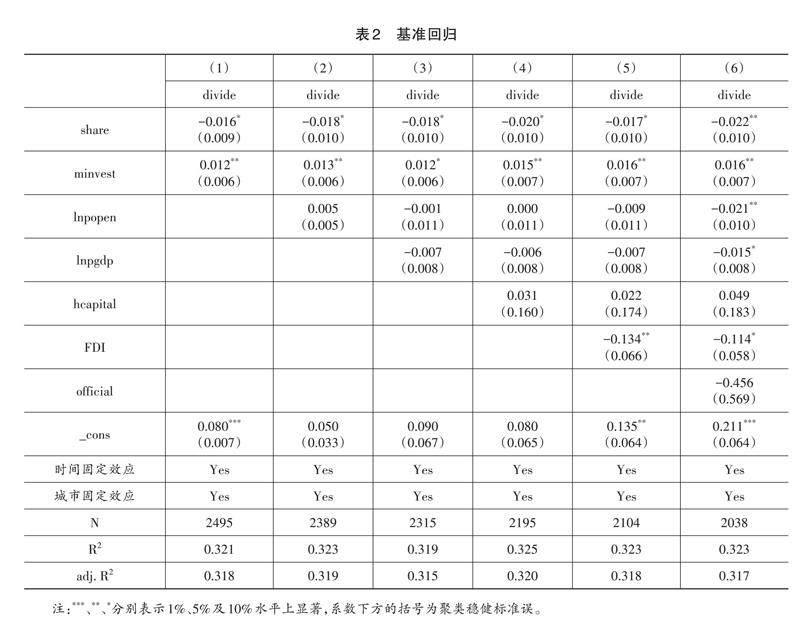

(一)基准回归

表2列(1)至列(6)展示了基准回归结果。由回归结果可以发现,在控制城市固定效应和时间固定效应的情况下,税收分享对市场分割指数的估计系数显著为负,随着逐渐加入控制变量,税收分享对市场分割指数的负向影响呈增强趋势。由列(6)回归结果可以发现,在加入全部控制变量后,税收分享每上升0.1,市场分割指数降低0.0022。基准回归结果表明,更高的税收分享比例显著降低了市场分割指数,有助于市场一体化进程。

随着财权的向上集中,事权的层层下放,分税制改革激发了地方政府发展经济的积极性(范子英、周小昶,2022),同时财权与事权的错位也使激励作用产生一定程度的扭曲,地方政府承受较大的财政压力。面对较大的财政压力地方政府往往会基于短期经济发展和税收增长目标,采取提高本地市场的准入门槛,限制具有比较优势的产品进入本地市场,以此培育本地产业,避免外来产品的冲击。地方政府基于短期自身利益最大化而采取的策略行为形成了地方保护主义的市场特征,加大了区域间的产品贸易壁垒,不利于产品的跨区域流动和区域经济的协调发展,带来了市场分割的问题。由于交通基础设施建设的快速发展有助于地区间市场的信息交流以及商品的跨区域流动,具有明显的正外部性。刚性的支出责任使得地方财政捉襟见肘,影响交通等基础设施的发展。更高的税收分享比例在一定程度上改善了地方政府财力,削弱了地方政府因税收收入开展的以邻为壑的地方市场保护,同时改善了地方政府因财力不足导致对交通基础设施的投入约束,有助于降低城市间的市场分割程度,促进市场一体化进程。

从控制变量可以发现:经济发展水平、人口密度以及招商引资水平的提高有助于降低市场分割指数,促进市场一体化进程。由于经济欠发达城市在区域市场分工中处于劣势地位,更偏向采取分割市场的策略,以实现后发赶超。随着经济发展程度的提高,市场要素的生产潜能和经济主体创造终端价值的能力也在提升,更完善的基础设施建设以及良好的就业环境更有利于开展地区间合作。同时,外商直接投资的增加提升了城市经济发展动力,有利于激发市场活力,约束政府对市场的非理性干预。随着外商投资水平的提高,促进了市场制度不断完善,地方政府倾向于获取专业化的利益,减少了对市场的保护。此外,现代工商业多集中在城市,人口密度的增加,增加了商品的需求,带动了城市经济发展,对市场一体化进程产生一定的驱动作用。

(二)稳健性检验

基准回归结果表明,税收分享对市场分割具有显著的负向影响。考虑到一些可能存在的因素对基准回归结果产生影响,本节从多个角度对基准回归结果进行稳健性检验,以排除其他因素对估计结果的可能影响,增强结论的可信度。

第一,增值税作为地方税收的主力税种,其税基广泛,涉及各个行业和各类经济活动,在地方财政收入中占比较大。增值税分享比例会对地方财政收入产生较大影响,自然成为各级政府关注的焦点。考虑到核心解释变量的指标选取可能对基准回归结果产生影响,对此本文采用省内地级市增值税收入总和与该省实现的增值税收入之比来衡量增值税分享水平,对基准回归结果进行稳健性检验。由表3列(1)回归结果可以发现,增值税分享对市场分割指数的回归系数显著为负,更高的增值税分享比例显著降低了市场分割指数,与基准回归结果保持一致。

第二,由于中国独特的政治制度和行政体系,城市行政级别会左右资源再分配的流向。高行政级别的城市在财税汲取能力、经济发展权限以及基础设施建设等方面更有优势,拥有更多的财政资金用于基础设施建设,同时还可以利用城市的行政地位成为全省的交通枢纽,而这些有利因素又将进一步影响地方税收和经济环境(江艇等,2018)。可以看出,城市行政级别影响市场经济的发展和政府的经济发展策略。相对于普通地级市,省会城市具有资源禀赋以及行政地位优势,往往具有更多的政策便利和战略资源,其特殊性可能会对估计结果产生影响。因此,为避免省会城市样本对回归结果产生影响,本文将样本中省会城市剔除后重新进行回归估计。由表3列(2)实证结果表明,剔除省会城市样本没有对回归结果产生较大冲击,与基准回归结果基本保持一致。

第三,1994年分税制改革形成了增值税和营业税并存的税制格局。随着中国经济的快速发展,营业税和增值税两税并存的弊端日益凸显,出现了重复征税以及征收困难等问题。为了应对经济形势变化和优化现行税收制度,加快形成良性经济发展循环,进一步减轻企业税收负担,自2012年以后部分省市和行业陆续实施了营改增政策试点。减税降费降低了企业的税收负担,同时也增加了地方政府的财政压力。考虑到营改增政策的冲击可能会对基准回归结果产生影响。为此,进一步将样本期限定在2005—2011年,以排除营改增政策冲击对估计结果的可能影响。从表3列(3)回归结果来看,在排除营改增政策影响后,税收分享对市场分割指数的回归系数依旧显著为负,回归结果依旧稳健。

第四,为了验证基准回归结果未受样本选取因素的影响,借鉴Cai et al.(2016)的做法,从256个城市中随机有放回抽取90%的城市样本构建回归样本,通过随机选取样本城市的检验方式进一步验证税收分享对市场分割的影响。基于随机抽取的样本组,由模型(1)可得到相应的估计系数。将上述有放回的随机抽样重复1000次,可获得1000个估计系数和相应的p值,由此做出估计系数的核密度图。通过核密度图可以发现,随机抽样的估计系数分布在基准回归结果两侧。此外,1000次有放回随机抽样的估计系数均值为-0.022,标准差为0.003,并且有912次p值小于0.1。通过有放回随机抽样构造样本组的回归结果可知,税收分享对市场分割指数的回归结果不受样本选取因素的影响。

(三)内生性检验

中国自上而下的财政体制改革模式在一定程度上决定了税收分享制度的外生性特征。同时考虑到基准回归模型可能面临反向因果或某些随时间变化的不可观测因素同时影响了税收分享和城市间的市场分割,导致基准回归结果产生偏差。为此本文采用工具变量法来解决可能存在的内生性问题。参考赵奎等(2021)的做法,采用移动份额法构建工具变量。移动份额法构造的工具变量也被称之为Bartik工具变量,被学者用于研究就业(Charles et al.,2019;Beaudry et al.,2018)以及税收(Fajgelbaum et al.,2019)等问题,其基本的思路是,用分析单元的初始份额和总体增长率来模拟出历年的估计值,该估计值和实际值高度相关,但与其他的残差项不相关。因此,Bartik工具变量可以很好地解决由于反向因果等原因导致的内生性问题。在本文中,移动份额法构造的工具变量如式(6)所示。

其中,share_ivkt为模拟出t时期k省份省市间税收分享的估计值。用I表示五类税收收入i的集合,包含增值税收入、营业税收入、企业所得税收入、个人所得税收入以及其他税收收入。 [city_taxkit0] 表示在初始年份t0(即本文的2005年),k省地级市的i类税收收入总和。git为全国i类税收在t时期相对于初始年份t0的增长率。[province_taxkt0] 表示在初始年份t0,k省实现的税收收入。gt为全国税收在t时期相对于初始年份t0的增长率。那么,share_ivkt通过初始状态t0时期的各类税收收入与其外生的全国增长率交乘计算得到,与实际税收分享比例高度相关。同时,在控制城市和年份层面的固定效应后,该变量不会与其他影响市场分割的残差项相关。

表4展示了移动份额法构造工具变量的回归结果。需要说明的是,工具变量的不可识别问题采用Kleibergen-Paap rk LM检验;为避免弱工具变量可能导致的估计偏误,采用Kleibergen-Paap rk Wald F检验。由表4可知,Kleibergen-Paap rk Wald F 统计量大于10,表明不存在弱工具变量问题。从Kleibergen-Paap rk LM检验的结果来看,工具变量不存在不可识别的情况。在工具变量的回归模型中,税收分享对市场分割指数的回归系数显著为负,且使用工具变量估计的负向影响大于基准回归结果,表明在不考虑内生性的情况下会低估税收分享对市场分割的影响。由工具变量估计结果可以看出,即使在考虑内生性问题的情况下,税收分享与市场分割之间的因果关系依旧具备稳健性,本文的结论仍然成立。

(四)异质性分析

至此,本文得到的基本结论是更高的税收分享比例显著降低了城市间的市场分割程度,促进了市场一体化进程。由于我国东中西部地区的市场整合能力、税收征管能力、资源禀赋以及政策环境等方面存在差异,其差别将影响商品的价格和流通,可能使得税收分享对东中西部市场分割的影响存在差异。因此本文继续立足区域经济非均衡发展视角,将样本进一步划分为东中西部,继续深入探讨在经济发展水平不同的地区税收分享对市场分割的影响差异。

由表5回归结果可知,在东部地区,税收分享对市场分割指数的回归系数显著为负,对中部和西部地区而言,税收分享对市场分割指数的回归系数不显著。由于经济发展水平不同的东中西部地区税收征管能力以及政府财力存在梯度且基础设施建设等基础条件差异明显,这就使得东中西部地区地方政府面对经济发展和税收增长目标时采取的地方保护策略并非一致(范欣、宋冬林,2020)。东部地区凭借市场化导向以及自身发展优势加大了对优势资源的吸纳,使其步入了经济发展的快车道,政府财力以及基础设施建设都领先中西部地区。作为经济相对发达的东部地区,市场发育程度高于中西部地区,税收征管能力和资源配置效率也会更高,其凭借资源禀赋、区位优势以及成熟的市场体系,为打破市场分割、促进市场一体化创造了良好的环境。此外,东部地区各城市之间的区域合作比中西部地区更为广泛和深入,其聚集优势资源的能力以及资源配置效率也会更高,大大减少了东部地区同级政府之间的财政竞争效率损失。凭借区域经济集聚的“锁定效应”,对地区间基础设施建设以及商品流动还会形成很强的马太效应,使得东部地区促进市场一体化的成本降低。

对中西部地区而言,受资源禀赋以及市场经济体系等相关因素的制约,基础设施建设和经济发展水平明显落后于东部地区,这对地区间的资源配置和商品流动效率产生了很大的影响,区域合作深度和广度远不如东部地区。除此之外,中西部地区的交通等基础设施建设较为薄弱,与比较优势相违背,制约着要素资源在中西部地区间转移以及商品流动,致使税收分享对中西部地区市场一体化的传导机制受限,削弱了税收分享对中西部地区市场分割的影响。与此同时,在财政分权体制下,地方政府官员具有较强的晋升激励,为了在晋升竞争中获得好的绩效,有强烈的动机去推动地方GDP增长。中西部地区地方政府自身财政收入有限,财政独立性低于东部地区。由于市场分割可以在短期内促进本地经济的发展,中西部地方政府为短期内获得更高的经济增长,提高本地经济的相对表现,更倾向采取以邻为壑的地方保护政策(吴华强等,2022)。地方政府实施以邻为壑的地方保护政策,降低了地区经济资源配置效率,不利于区域经济的协调发展,导致税收分享对中西部地区市场一体化的改进作用有限,这也是造成税收分享在东中西部地区对市场分割作用差异的一个重要原因。因此在同一个激励框架之下,税收分享对东部地区市场一体化进程的影响较大,而中西部地区的区域整合则陷入了“囚徒困境”,税收分享对市场一体化进程影响甚微。

(五)机制分析

根据前文分析可知,交通基础设施的发展以及政府间税收竞争的减弱有助于降低城市间的市场分割。税收分享比例的高低影响地方政府财力,进而影响对交通基础设施建设的资金投入以及政府间的税收竞争,对市场一体化进程产生影响。因此,可以用交通基础设施建设和税收竞争作为桥梁,揭示税收分享对城市间市场分割影响的内在逻辑。为此,本部分构造交通基础设施建设以及政府间税收竞争两个指标,进一步实证考察税收分享对城市间市场分割的影响机制。

1.交通基础设施建设

参考陈硕(2010)的做法,选用万人公路里程(lnroad)反映交通基础设施建设,用以实证检验税收分享对市场分割影响机制的第一个表现形式。由表6列(1)回归结果可知,税收分享对万人公路里程的回归系数显著为正。税收分享比例的增加有助于交通基础设施建设。受自然因素的影响,城市间地理空间距离的增加会形成隔绝城市间贸易交往的壁垒,提高交易双方的搜寻成本,阻碍商品以及要素的跨区域流动,进而形成两个分割的市场(范欣等,2017)。交通基础设施的发展产生了时空压缩效应,使得不同地区间的信息不对称程度降低,从而缓解因地理距离产生的信息不对称导致的资源错配问题(潘爽、叶德珠,2021)。与此同时,交通基础设施为商品和要素流动提供物质支撑,交通基础设施的快速发展有助于促进经济要素的跨区域配置和流动,减少传统交易中的贸易壁垒,降低不同城市间商品贸易的运输成本,提高市场交易效率(Liu et al. 2023)。可以看出,交通基础设施的快速发展对地区经济增长和打破市场分割有着重要作用。

分税制改革后,央地之间的财权分配关系得以重塑,中央政府的财政状况得到了很大的改善,由于事权没有得到相应的调整,地方基础设施建设的主要责任依旧由地方政府承担(马光荣等,2019)。交通基础设施建设的资金投入依赖地方政府的税收收入,刚性的支出责任致使地方政府不得不采取地方保护策略以期实现债务平衡,限制了地方政府对交通基础设施的投入(范欣等,2017)。税收分享比例的提升改善了地方政府财力,保障了对交通基础设施的资金投入,有助于交通基础设施的发展(康明、踪家峰,2022)。交通基础设施的迅猛发展加快了商品的跨区域流动,促进地区市场间的信息交流与区域间的分工合作,加快了市场一体化进程。

2.税收竞争

参考肖叶、刘小兵(2018)的做法,从税收总量和税收结构两个维度来构建地方政府间的税收竞争指标,检验税收分享对市场分割影响机制的第二个表现形式,度量方式如式(7)所示。Taxt为t年全国税收收入;GDPt为t年全国GDP;Taxit /GDPit反映了t年i城市实际平均税率。因此,competeit表示t年全国实际平均税率与i城市的实际平均税率之比。可以看出该城市的相对税率越高,则税收竞争competeit越小,地方的税收竞争程度越低;反之,则越高。由表6列(2)回归结果可以发现,税收分享对税收竞争的回归系数显著为负,税收分享比例的提升显著降低了政府间的税收竞争。

[competeit=(Taxt/GDPt)(Taxit/GDPit)] (7)

分税制改革调动了地方政府发展经济的积极性,改善了地方经济资源的配置效率,促使地方政府有强烈的动机不断提高财政收入,促进地方经济增长。在财政分权背景下,经济增长成为地方政府的主要目标,保增长成为各级地方政府的普遍共识。然而,财权和事权的错位使得地方政府面临较大的财政压力。面对财政压力和经济高速增长目标,有限的财政收入迫使地方政府利用税收工具开展税收竞争,偏离了地方经济长期发展路径,造成了地方政府的短视行为。地方政府竞争所产生的地方保护阻碍商品及要素的流动,导致市场价格信号只在局部有效(魏楚、郑新业,2017),扭曲了资源在地区间的有效配置,加剧了市场分割(范欣、宋冬林,2020)。更高的税收分享比例改善了地方政府财力,降低了地方政府间的税收竞争,进而促进了市场一体化进程。

(六)扩展分析

中国地方政府存在以经济绩效为核心的相对绩效考核机制,在任期间良好的经济增长绩效能够显著提高地方官员晋升和连任的概率(Li and Zhou,2005)。在职官员往往会在任期内进行策略规划,极大化任职回报。根据《中华人民共和国地方各级人民代表大会和地方各级人民政府组织法》(2004)与中共中央发布的《党政领导干部职务任期暂行规定》(2006)“地方各级人民政府与党政领导职务每届任期五年”,理论上,中国地方官员为固定任期制。然而实际上,地方官员调动十分频繁,其中大多数并未做满法定任期(耿曙等,2016)。官员任期是官员的机会集合,更会影响其行为激励与施政方向以及对地方的保护策略。为考虑官员任期的影响,在基准回归模型基础上引入税收分享与官员任期交乘项,修正的计量模型见式(8)。

divideit=γ0+γ1shareit+γ2shareit×lntermit+γ3lntermit+γ4Xit+ui+λt+εit (8)

由表7展示的回归结果可知,税收分享与官员任期的交乘项系数显著为正,且官员任期与税收分享对市场分割指数的回归系数均显著为负,地方政府官员任期的增加削弱了税收分享对市场分割的影响。在相同的政治竞争环境下,政府官员面临的晋升激励是其采取地方发展策略的主要动力源。地方官员为在任期内获得更大的晋升概率,需要政绩加持,有强烈的动力和激励去发展经济。从法规上看,中国地方官员为固定任期制。然而实际上,地方官员调动十分频繁,具有“任期弹性,随时迁调”的性质(耿曙等,2016)。任期短的官员接任不久便须争取政绩凸显,基于理性抉择往往会干预经济增长目标的制定,设置更高的目标任务,采取地方保护策略以期在较短任期内推动经济增长,增加升迁概率,对降低市场分割的努力会大幅减弱。随着官员任期的增加,地方官员人脉逐步拓展,市场整合的正外部溢出效应使其采取合作行为带来的潜在收益将更加凸显,更加倾向于放弃分割策略。可见官员任期与税收分享对市场分割的影响具有一定的替代效果,官员任期与税收分享的增加均有助于降低市场分割。进一步以官员任期为调节变量绘制税收分享对市场分割指数的边际效应图(如图2)。不难看出,官员任期的增加弱化了税收分享对市场分割的影响,与表7回归结果保持一致。

五、结论与政策建议

打破市场分割,建立全国统一大市场,是充分发挥经济规模效应,推动经济高质量发展的必由之路。本文将税收分享与市场分割联系起来,分析了税收分享对城市间市场分割的影响。研究发现,税收分享与市场分割指数存在显著的负向关系。更高的税收分享比例改善了地方政府财力,有助于减弱政府间的税收竞争,促进交通基础设施的发展,打破城市间的市场分割。异质性分析发现,受政府财力以及基础设施建设等因素影响,我国东部地区经济发展较快,其区域间合作和商品流通效率也会更高,为东部地区要素流动打下良好的基础,税收分享对东部地区市场分割的影响更大。进一步分析表明,官员任期与税收分享对市场分割的影响具有明显的替代作用,官员任期的增加弱化了税收分享对市场分割的影响。

在中国当前资源配置双轨制背景下,受为增长而竞争激励机制所驱动,地方政府为短期内获得经济和税收增长,制造贸易壁垒,形成地方市场保护主义特征,这并非是规模经济的内在要求,而是一种以邻为壑的经济发展模式。市场分割阻碍了相关产业的跨地区转移,延滞区域协调发展战略的实现,不利于经济长期高质量的发展。首先,需加快健全完善省以下税收分享办法,合理设计税收分享制度。充分发挥税收分享制度的财政激励作用,通过财税手段促进区域经济协调发展,实现经济增长和区域协调发展的双赢,更好地服务于经济高质量发展的长远目标。其次,地方政府应合理调整地方经济发展策略,加强城市间的跨区域协作,充分发挥城市间的比较优势,逐步转变地方政府传统的地方保护思想,建立起长期有效的合作机制,减缓分城而治的市场分割现象。最后,不同地区基础设施建设与政府财力等条件差异较大,从制度上打破市场壁垒,加快商品在地区间的配置和流动,需根据不同地区因地制宜,推进市场一体化进程不能一刀切。

参考文献

陈硕,2010,“分税制改革、地方财政自主权与公共品供给”,《经济学(季刊)》,第4期,第1427-1446页。

付成林、王德新,2023,“数字经济与统一大市场的因果效应与作用机制——基于有效市场和有为政府视角”,《南方经济》,第12期,第107-127页。

范子英、周小昶,2022,“财政激励、市场一体化与企业跨地区投资——基于所得税分享改革的研究”,《中国工业经济》,第2期,第118-136页。

范欣、宋冬林,2020,“税收竞争与市场分割”,《商业研究》,第4期,第93-102页。

范欣、宋冬林、赵新宇,2017,“基础设施建设打破了国内市场分割吗?”,《经济研究》,第2期,第20-34页。

耿曙、庞保庆、钟灵娜,2016,“中国地方领导任期与政府行为模式:官员任期的政治经济学”,《经济学(季刊)》,第3期,第893-916页。

康明、踪家峰,2022,“钱多一定改善民生吗——基于税收分享视角”,《山西财经大学学报》,第5期,第29-41页。

刘志彪、孔令池,2021,“从分割走向整合:推进国内统一大市场建设的阻力与对策”,《中国工业经济》,第8期,第20-36页。

刘勇政、李岩,2017,“中国的高速铁路建设与城市经济增长”,《金融研究》,第11期,第18-33页。

吕冰洋、贺颖,2019,“分权、分税与市场分割”,《北京大学学报(哲学社会科学版)》,第3期,第54-66页。

吕越、盛斌、吕云龙,2018,“中国的市场分割会导致企业出口国内附加值率下降吗”,《中国工业经济》,第5期,第5-23页。

陆铭、陈钊,2009,“分割市场的经济增长——为什么经济开放可能加剧地方保护?”,《经济研究》,第3期,第42-52页。

马光荣、张凯强、吕冰洋,2019,“分税与地方财政支出结构”,《金融研究》,第8期,第20-37页。

毛捷、吕冰洋、陈佩霞,2018,“分税的事实:度量中国县级财政分权的数据基础”,《经济学(季刊)》,第2期,第499-526页。

潘爽、叶德珠,2021,“交通基础设施对市场分割的影响——来自高铁开通和上市公司异地并购的经验证据”,《财政研究》,第3期,第115-129页。

江艇、孙鲲鹏、聂辉华,2018,“城市级别、全要素生产率和资源错配”,《管理世界》,第3期,第38-50+77+183页。

吴华强、才国伟、何婧,2022,“新发展格局下的全国统一大市场建设”,《南方经济》,第7期,第54-68页。

魏楚、郑新业,2017,“能源效率提升的新视角:基于市场分割的检验”,《中国社会科学》,第10期,第90-111+206页。

谢贞发、朱恺容、李培,2019,“税收分成、财政激励与城市土地配置”,《经济研究》,第10期,第57-73页。

肖叶、刘小兵,2018,“税收竞争促进了产业结构转型升级吗?——基于总量与结构双重视角”,《财政研究》,第5期,第60-74+45页。

赵奎、后青松、李巍,2021,“省会城市经济发展的溢出效应——基于工业企业数据的分析”,《经济研究》,第3期,第150-166页。

赵永辉、付文林、冀云阳,2020,“分成激励、预算约束与地方政府征税行为”,《经济学(季刊)》,第1期,第1-32页。

Beaudry, P., Green, D.A. and Sand, B.M., 2018, “In Search of Labor Demand”, American Economic Review, 108 (09): 2714-2757.

Charles, K.K., Hurst, E. and Notowidigdo, M.J., 2018 “Housing Booms,Manufacturing Decline and Labour Market Outcomes”,The Economic Journal, 129(617): 209-248.

Cai, X., Lu, Y., Wu, M. and Yu, L., 2016, “Does Environmental Regulation Drive Away in Bound Foreign Direct Investment? Evidence from A Quasi-natural Experiment in China”, Journal of Development Economics, 123: 73-85.

Liu, D., Sheng, L. and Yu, M., 2023,“Highways and Firms' Exports:Evidence from China”, Review of International Economics, 31 (02): 413-443.

Li, H. and Zhou, L.A., 2005,“Political Turnover and Economic Performance: the Incentive Role of Personnel Control in China”, Journal of Public Economics, 89(9-10): 1743-1762.

Genevieve, B.D. and Wei, S.J., 2004, “Can China Grow Faster? A Diagnosis of the Fragmentation of Its Domestic Capital Market”, IMF Working Paper.

Fajgelbaum, P.D., Morales, E., Suárez Serrato, J.C. and Zidar, O.M., 2018, “State Taxes and Spatial Misallocation ”, Review of Economic Studies, 86(01): 333-376.

Poncet, S., 2003,“Measuring Chinese Domestic and International Integration”, China Economic Review, 14(01): 1-21.

Parsley, D.C. and Wei, S.J., 2001, “Explaining the Border Effect: The Role of Exchange Rate Variability, Shipping Costs, and Geography”, Journal of International Economics, 55(01): 87-105.

Qian, Y. and Weingast, B.R., 1997, “Federalism as a Commitment to Perserving Market Incentives”, Journal of Economic Perspective,11(04): 83-92.

Young, A., 2000, “The Razor's Edge: Distortions and Incremental Reform in the People's Republic of China”, The Quarterly Journal of Economics, 115(04): 1091-1135.

Has Provincial and Municipal Tax Sharing Affected the Construction of a Unified

National Market?

—Data Analysis Based on 256 Prefecture Level Cities

Kang Ming Zong Jiafeng

Abstract: The tax sharing system, as an important system and incentive mechanism for intergovernmental income distribution, is an important factor that affects and restricts local government tax revenue. The intergovernmental tax sharing ratio is linked to the amount of tax resources that local governments can retain, which determines the strength of the local government's motivation to protect the local market. This article is based on panel data of prefecture level cities and uses the price method to construct a market segmentation index between cities, empirically analyzing the impact of tax sharing on market segmentation between cities. The results indicate that the estimation coefficient of market segmentation index by tax sharing is significantly negative, and a higher proportion of tax sharing between provinces and cities helps to reduce market segmentation between cities. After using the Bartik instrumental variable constructed by the shift-share method to solve endogeneity problems, the conclusion still holds.

Mechanism analysis reveals that tax sharing will exert influence on the market segmentation between cities through two channels: transportation infrastructure construction and tax competition. The development of transportation infrastructure and the weakening of tax competition between governments can help reduce market segmentation between cities. A higher tax sharing ratio has improved the financial resources of local governments, ensured their investment in transportation infrastructure construction, and weakened tax competition among local governments, promoting the process of market integration.

Heterogeneity analysis shows that there are differences in market integration ability, tax collection and management ability, resource endowment, and policy environment in the eastern, central, and western regions of China. These differences will be mixed into commodity prices and circulation, resulting in differences in the impact of tax sharing on market segmentation in the eastern, central, and western regions. Compared to the central and western regions, tax sharing has a greater impact on the process of market integration in the eastern region.

Further analysis reveals that the tenure of officials and tax sharing have a significant substitutive effect on market segmentation. Officials with shorter terms aim to promote economic growth and increase the probability of promotion in the short term, their efforts to narrow market segmentation will be greatly weakened. The increase in the tenure of local government officials has weakened the impact of tax sharing on market segmentation. This article provides empirical evidence to promote the development of intercity market integration. Timely adjustment of tax sharing ratio can accelerate the process of market integration. At the same time, policy adjustments need to be tailored to local conditions and cannot be a one size fits all approach.

Keyword: Tax Sharing; Market Segmentation; Official Tenure

(责任编辑:柳阳)

* 康明,南开大学经济学院,E-mail:kming_mz@163.com,通讯地址:天津市南开区南开大学经济学院,邮编:300071;踪家峰(通讯作者),南京大学长江产业经济研究院,E-mail:ure2016@126.com,通讯地址:江苏省南京市鼓楼区南京大学长江产业经济研究院,邮编:210008。感谢编辑部和审稿专家的宝贵建议,作者文责自负。

基金项目:本文受教育部人文社会科学规划项目“经济‘双循环视阈下东北地区价值链提升的驱动机制与路径突破研究”(21YJA790011)和教育部高校人文社会科学重点研究基地重大项目“统一大市场建设与长三角区域高质量一体化发展研究”(22JJD790033)资助。