全球经济政策不确定性对国际资本异常流动的影响

杨继梅 邱雨佳

摘 要:全球经济政策不确定性上升会提高国际投资的风险和成本,加上“外国劣势”的影响,投资者会减少对外投资,从而使国际资本出现本土化倾向的异常流动。采用24个发达经济体、25个新兴和发展中经济体2005年第三季度至2022年第四季度的跨国面板数据,将国际资本异常流动分为外逃、撤回、激增、中断4种类型,运用Probit模型分析发现:在样本期间,发达经济体的资本异常流动少于新兴和发展中经济体;全球经济政策不确定性上升会降低资本外逃和激增的概率,并增加资本撤回和中断的概率;全球经济政策不确定性对发达经济体4种异常流动的影响都显著,而对新兴和发展中经济体只显著影响了资本外逃和激增;全球经济政策不确定性会显著影响其他投资的4种异常流动,并显著影响直接投资的外逃和激增、证券投资的外逃和撤回;金融开放水平较低时,金融开放会强化全球经济政策不确定性对国际资本异常流动的影响,但当金融开放水平较高时,全球经济政策不确定性的影响不再显著。因此,应建立国际资本异常流动监测平台,完善国际投资监管机制,并积极推进高水平金融开放。

关键词:经济政策不确定性;国际资本流动;资本外逃;资本激增;资本撤回;资本中断

中图分类号:F113;F831.7 文献标志码:A 文章编号:1674-8131()0-0009-15

一、引言

自20世纪90年代以来,世界各国金融市场开放和融合不断深化,国际资本在全球范围内的流动规模和速度不断提升,显著提高了国际资本配置效率,促进了各国经济发展。但国际资本流动的负面影响也不容小觑,其流动方向和方式的急剧变化可能会导致资本异常流动频发,并产生资产泡沫,破坏国际金融市场稳定,引发金融危机(Gelos et al.,2022)[1]。近年来一系列国际重大事件连续爆发,国际环境日益复杂,全球经济政治的不确定性不稳定性显著增加,世界面临百年未有之大变局。在此背景下,短时间内大量避险性资本快速流动会引起国际资本市场大幅震荡,严重威胁全球经济和金融安全。改革开放以来,我国经济发展迅速,成为全球最大的新兴经济体和发展中经济体,国际资本的流入和流出也日益频繁。中国特色社会主义进入新时代,必须积极推进高水平对外开放,要依托我国超大规模市场优势,以国内大循环吸引全球资源要素,增强国内国际两个市场两种资源联动效应,提升贸易投资合作质量和水平。在推进高水平对外开放过程中,应注意完善跨境资本流动管理框架,加强监管合作,提高开放条件下的风险防控和应对能力。因此,深入研究全球经济政策不确定性对国际资本异常流动的影响,并探讨金融开放水平在其中的调节效应,对于我国在全球经济政策不确定性上升和推进金融高水平开放双重背景下,防范和化解国际资本异常流动风险具有重要意义。

国际资本异常流动的驱动因素可分为推动因素和拉动因素两类(Calvo,1998)[2]。推动因素是指各个经济体共同面临的外部因素,如全球经济发展状况和趋势、全球利率水平、国际金融风险等(程立燕 等,2021;占韦威 等,2023)[3-4]。拉动因素是指各经济体内部的经济、金融因素,如一国的经济增速、金融开放水平、汇率稳定性等(张明 等,2014;李翘楚 等,2023;孙志红 等,2023)[5-7]。一般来讲,推动因素对新兴和发展中经济体资本异常流动的影响大于拉动因素,而发达经济体受推动因素和拉动因素的影响较为均衡(阙澄宇 等,2020)[8]。进入21世纪以来,随着世界经济发展中不稳定不确定因素的增加,学者们开始关注不确定性对国际资本异常流动的影响(Schmidt et al.,2015;Gulen et al.,2016;Steinberg,2019;Choi et al.,2019;Forbes et al.,2021)[9-13]。谭小芬等(2018)[14]研究发现,全球经济政策不确定性对新兴经济体资本流动的影响是非线性的。刘玚等(2020)[15]运用面板Logit模型分析表明,新兴经济体的资本异常流动规模随着全球经济政策不确定性的上升而减少。杨海珍和杨洋(2021)[16]运用面板Probit模型分析发现,全球层面和国家层面的宏观不确定性对跨境资本流动急停和外逃均有显著影响,且主要作用于证券投资和其他投资的急停或外逃。曾松林等(2022)[17]采用多维固定效应模型研究发现,经济政策不确定性上升会导致银行信贷撤回现象,但金融发展水平提升能缓解经济政策不确定性冲击时跨境银行资本撤回的影响。与此同时,较多学者也关注到金融开放水平对国际资本异常流动的影响。赵艳平和张梦婷(2021)[18]利用系统GMM方法对比分析长期性资本管制和短期性资本管制对资本流动规模的影响,发现临时性资本管制对资本流入的影响较小,但可以有效减小证券投资和其他投资的波动性。李翘楚等(2023)[6]分析发现,金融开放水平上升会显著增加跨境资本的极端波动,且由直接投资和其他投资两类资本主导的极端波动与金融开放水平显著正相关。

总体上看,已有研究分别探究了全球经济政策不确定性和金融开放对国际资本异常流动的影响,但鲜有文献将三者纳入同一分析框架进行研究,对于在全球经济政策不确定性影响国际资本异常流动的过程中,金融开放所发挥的作用缺乏深入探讨。有鉴于此,本文在现有研究的基础上,进一步探究全球经济政策不确定性对不同类型国际资本异常流动的影响以及金融开放的调节作用,并采用49个经济体2005年第三季度至2022年第四季度的数据进行实证检验。本文的边际贡献主要在于:第一,将国际资本异常流动划分为外逃、撤回、激增和中断4种类型,考察了全球经济政策不确定性对不同类型国际资本异常流动的影响,并利用边际效应函数图探讨了金融开放的调节效应,丰富和深化了不确定性对国际资本流动的影响研究,有助于正确认识全球经济政策不确定性增加背景下的国际资本流动趋势和规律;第二,分析了全球经济政策不确定性对不同发展水平经济体(发达经济体、新兴和发展中经济体)、不同类型投资(其他投资、直接投资、证券投资)国际资本异常流动的异质性影响,为通过推进高水平金融开放来有效防范化解全球经济政策不确定性冲击提供了有益的启示。

二、理论分析与研究假说

1.全球经济政策不确定性对国际资本异常流动的影响

当全球经济政策不确定性上升时,投资者的决策和行为会发生改变。实物期权理论认为投资具有前瞻性和不可逆性,这使得投资者需在当前投资和未来投资间进行选择,未来投资可视为一个看涨期权,而政策不确定性会影响看涨期权的价值,从而影响投资者的投资决策(Dixit et al.,1994;Gulen et al.,2016)[19] [10]。全球经济政策不确定性上升会导致国际投资回报率下降,国际金融市场波动加剧,投资者进行国际投资的预期收益趋于下降,这会使得投资者延迟、收缩对外投资,甚至放弃新的对外投资,并撤回原有对外投资,以减小损失,等到外部环境变好后再进行投资。本文从投资者角度将国际资本异常流动分为4种类型,即由国内投资者决定的资本外逃(对外投资异常增加)和资本撤回(对外投资异常减少)、由国外投资者决定的资本激增(境外投资异常增加)和资本中断(境外投资异常减少)。由于存在“外国劣势”,跨境投资者往往不能充分得到东道国的政策优待及法律和政治保护,因而对政策环境较为敏感(Dixit,2011;刘玚 等,2020)[20] [15],并会认为全球经济政策不确定性上升给本国市场带来的不利冲击要小于给国外市场带来的不利冲击。因此,当全球经济政策不确定性上升时,由国内投资者决定的资本外逃事件会减少而资本撤回事件会增多,由国外投资者决定的资本激增事件会减少而资本中断事件会增多,即国际资本异常流动会表现出本土化倾向。

基于上述分析,本文提出假说H1:全球经济政策不确定性上升时,资本外逃事件和资本激增事件发生的概率会下降,资本撤回事件和资本中断事件发生的概率会上升。

2.国别异质性和投资类型异质性

发达经济体拥有较为成熟的金融市场和较为完善的市场机制,可以为投资者提供更为多元化的投资服务和更好的投资机会,总体上投资风险相对较低,投资回报相对稳定。因此,当全球经济政策不确定性上升时,在规避投资风险动机的作用下,发达经济体的国际资本异常流动在国内投资者和国外投资者的资本流出和流入两个方面都表现出明显的本土化倾向,即国内资本流出事件减少(外逃减少、撤回增加),国外资本流入事件也减少(激增减少、中断增加)。新兴经济体和发展中经济体,一方面对外部经济有较高的依赖性,另一方面国内市场和金融体系不够完善,导致外部不确定性冲击对其负面影响更为显著(Converse et al.,2023)[21]。然而,随着新兴和发展中经济体之间的合作加强,新兴和发展中经济体对发达经济体的经济依赖降低,同时其还会采取较为严格的资本管制、宏观审慎政策等措施来维护国内经济金融的稳定。因此,当全球经济政策不确定性上升时,新兴和发展中经济体的国际资本异常流动虽然也表现出明显的本土化倾向,但主要是体现在资本外逃和激增的减少上,即相对更多的国内资本留在本国市场和相对较少的境外资本流入国内市场,而国内市场的相对不成熟以及较强的资本管制可能使国内资本的撤回并不积极,国外资本的中断也可能因成本过高而较难发生。

基于此,本文提出假说H2:全球经济政策不确定性对发达经济体的4种国际资本异常流动都有显著影响;全球经济政策不确定性上升会显著降低新兴和发展中经济体的资本外逃和激增事件发生概率,但对新兴和发展中经济体的资本撤回和中断事件发生概率没有显著影响。

国际资本投资包含直接投资、证券投资、金融衍生工具和雇员认购权、其他投资4类 由于金融衍生工具和雇员认购权数据的年份较短且大多数国家缺失,故本文主要研究直接投资、证券投资、其他投资3类投资,不对金融衍生工具和雇员认购权进行分析。。其他投资大多属于短期投资,不仅对经济基本面因素比较敏感,也受到套汇套利投机交易的驱动作用,具有较强的逐利性、波动性和逆转性,是导致经济不稳定的重要因素(阙澄宇 等,2020)[8];当全球经济政策不确定性上升时,市场信息不对称加剧,投资成本增加,投资者为了规避风险和降低成本会及时调整其他投资行为,导致其他投资的外逃、撤回、激增、中断事件发生概率均有显著变化。直接投资主要关注投资环境、投资前景等长期性因素,投资期限长且不可逆程度较高,是比较稳定的资本类型;当全球经济政策不确定性上升时,新增的对外直接投资会减少(资本外逃和激增减少),但已经进行的直接投资受到投资期限和违约成本的限制,发生撤回和中断事件的概率较小。证券投资是为了获取债券和股票中的股息红利,主要受到国际投资者的信念和收益预期的影响;当全球经济政策不确定性上升时,投资者会减少对境外的证券投资(资本外逃减少),并重新规划投资组合,保留低风险投资,撤回高风险投资(资本撤回增加),但由于中断证券投资带来的损失较大,发生中断事件和激增减少的概率较小。

基于上述分析,本文提出假说H3:全球经济政策不确定性会显著影响其他投资的4种国际资本异常流动,并显著影响直接投资的外逃和激增、证券投资的外逃和撤回,而对直接投资的撤回和中断、证券投资的激增和中断影响不显著。

3.金融开放水平的调节效应

不同经济体的资本异常流动受全球经济政策不确定性的影响存在明显差异,原因是某些国内因素在其中发挥了调节作用(Ghosh et al.,2014)[22]。国际资本异常流动与各国的金融开放水平密切相关,一方面,一国的金融开放水平提高说明该国的国际资本流动规模和结构受到的限制减少,对境外投资者的吸引力增强,境外资本能够以较低的交易成本快速流入或者流出,导致各种套汇套利交易增多;另一方面,金融开放水平上升也为国内投资者提供了更为开放自由的投资环境,促使国内投资者的对外投资行为增多。因此,当经济体的金融开放水平较高时,投资环境的自由开放使得国际资本大规模地频繁流入或流出,面对全球经济政策不确定性的冲击,国际资本发生异常流动的概率也就较大。

基于上述分析,本文提出假说H4:金融开放水平对全球经济政策不确定性影响国际资本异常流动具有正向调节作用,即金融开放水平的提高会强化全球经济政策不确定性对国际资本异常流动的影响。

三、实证研究设计

1.模型设定与变量测度

由于被解释变量为虚拟变量,本文采用面板Probit模型进行实证检验。根据国际资本异常流动的“

推动—拉动”框架,设定如下基准模型:

Prob (eventji,t = 1) = F(β0 + β1GEPUt + β2Xpulli,t-1 + β3Xpushi,t-1 + μi + vq) + εi,t

其中,i、t、j分别代表经济体、季度和资本异常流动类型。被解释变量Prob(eventji,t=1)为“国际资本异常流动”,表示第i个经济体在第t季度发生国际资本异常流动事件(包括“外逃”“撤回”“激增”“中断”)的概率;F(·)表示标准正态分布的累计分布函数;核心解释变量GEPUt 为“全球经济政策不确定性”,采用Baker等(2016)[23]基于文本数据方法构建的全球经济政策不确定性指数来衡量,由于全球经济政策不确定性会影响当期的资本流动,该变量不做滞后处理;X表示控制变量,Xpulli,t-1为拉动因素,Xpushi,t-1为推动因素,为了缓解模型潜在的内生性问题以及政策不确定性对控制变量的影响,对所有控制变量进行滞后一期处理;μi为个体固定效应,νq为时间固定效应(为了避免样本自由度损失过多,将时间固定效应控制在第一季度、第二季度、第三季度和第四季度),εi,t为随机误差项。

本文依据国际资本流动驱动因素的“推动—拉动”框架来选取控制变量。(1)拉动因素包括5个变量:一是“经济增长率”,采用各样本经济体的季度GDP同比增长率来衡量,GDP增长率越高,表明经济发展状况越好,对国际资本流入的吸引力越大。二是“汇率”,采用实际有效汇率指数(经本国与所选国家间的相对价格水平调整的名义有效汇率)的自然对数值来衡量,实际有效汇率不包含通货膨胀,下降意味着本币贬值,会导致国际资本流入。三是“金融发展水平”,采用IMF金融发展数据库中的金融发展指标来衡量,该指标越大,表明金融发展水平越高,越有利于国际资本流入。四是“汇率稳定性”,采用Aizenman等(2008)[25]测算的The Trilemma Indexes中的汇率稳定性指数来衡量(数据来源于https://web.pdx.edu/~ito/trilemma_indexes.htm),该指数越大,汇率越稳定。五是“金融开放水平”,采用对外资本的资产存量与负债存量之和与 GDP的比值来衡量,其值越大金融开放水平越高,资本异常流动的概率也越大。(2)拉动因素包括3个变量。一是“美国经济增长率”,采用美国季度GDP同比增长率来衡量,美国的经济增长率越高,国际资本越倾向于流入美国,可能导致流入其他经济体的资本减少。二是“美国利率水平”,采用美国联邦基金利率来衡量,美国利率水平越高,流入美国的国际资本越多。三是“全球金融风险”,以美国标准普尔500波动率指数为代理变量,其值越大则国际金融市场波动越大。

2.数据来源与描述性统计

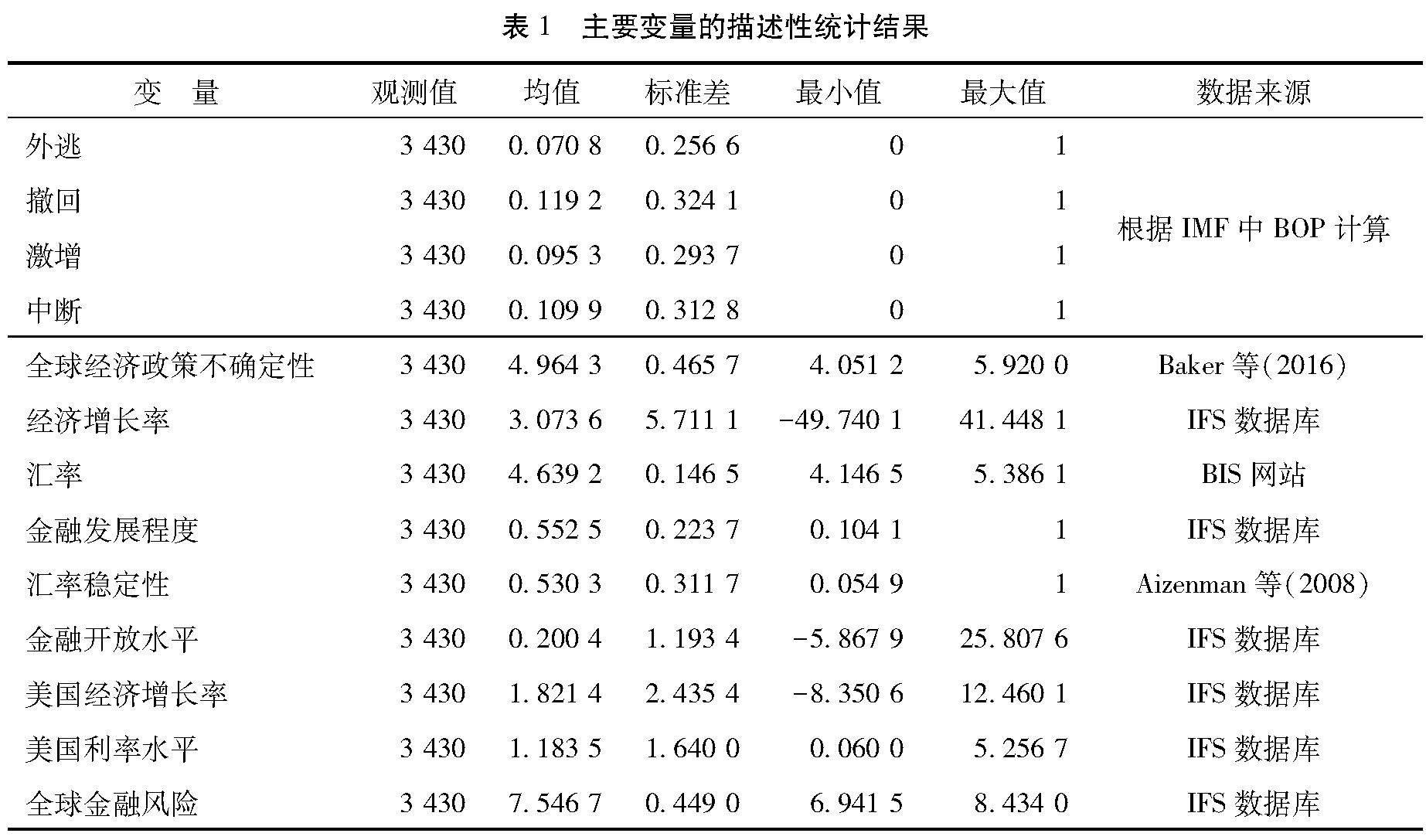

基于所有数据的可得性,本文选取24个发达经济体、25个新兴和发展中经济体 24个发达经济体包括:澳大利亚、加拿大、丹麦、爱沙尼亚、芬兰、法国、德国、冰岛、以色列、意大利、日本、韩国、荷兰、挪威、葡萄牙、新加坡、斯洛伐克、斯洛文尼亚、西班牙、瑞典、英国、美国、希腊、瑞士;25个新兴和发展中经济体包括:阿根廷、巴西、保加利亚、智利、哥伦比亚、克罗地亚、捷克、匈牙利、印度、哈萨克斯坦、拉脱维亚、立陶宛、马耳他、墨西哥、北马其顿、菲律宾、罗马尼亚、俄罗斯、南非、泰国、土耳其、乌克兰、中国、亚美尼亚、哥斯达黎加。其中,亚洲经济体13个、非洲经济体1个、北美洲经济体4个、南美洲经济体5个、欧洲经济体25个、大洋洲经济体1个,基本可以反映全球资本异常流动情况。2005年第三季度至2022年第四季度的跨国面板数据来进行实证检验,主要变量的描述性统计结果如表1所示。“全球经济政策不确定性”的均值为4.964 3,最小值为4.051 2,最大值为5.920 0,说明不同时期的全球经济政策不确定性存在较大差异。本文进一步测算了24个发达经济体、25个新兴和发展中经济体在样本期间发生资本外逃、撤回、激增和中断事件的频次(见表2)。在发达经济体样本中,撤回的频次高于外逃,中断的频次高于激增,说明在样本期间发达经济体出现大规模资本回流现象。在新兴和发展中经济体样本中,外逃、激增和中断的发生频次高于发达经济体,撤回的发生频次低于发达经济体,表明国际资本更倾向于大规模流入或流出新兴和发展中经济体。总的来说,新兴和发展中经济体发生资本异常流动的频次高于发达经济体。

四、实证检验结果分析

1.基准模型回归

方差膨胀因子分析和单位根LLC检验结果显示(见表3),单个解释变量的VIF值均小于5,不存在严重的多重共线性问题,所有变量均是平稳的,可以进行回归分析。基准模型检验结果见表4。“全球经济政策不确定性”对“外逃”和“激增”的回归系数显著为负,而对“撤回”和“中断”的回归系数显著为正,表明全球经济政策不确定性上升会显著降低资本外逃和激增的概率,并增加资本撤回和中断的概率。进一步的边际效应估计结果显示,全球经济政策不确定性指数每增加一个单位,资本外逃和激增发生的概率分别降低10%和11.2%,资本撤回和中断发生的概率分别上升4%和4.7%。由此,本文提出的假说H1得到验证。从控制变量来看,推动因素对国际资本异常流动的影响总体上比拉动因素更为显著。

2.稳健性检验

为验证基准模型分析结果的可靠性,本文进行以下稳健性检验:一是更换模型。分别采用Logit模型和能够较好拟合偏态分布数据的Cloglog模型重新进行检验。二是替换核心解释变量。由于全球经济政策不确定性与美国经济政策不确定性存在一定的同步性,且大部分经济体都会受到美国经济政策不确定性的影响,将“美国经济政策不确定性”作为“全球经济政策不确定性”的代理变量重新进行检验。三是剔除国际金融危机期间的样本。当发生国际金融危机时,国际资本流动会受其显著影响,为了保证样本选取具有随机性和代表性,剔除2008年第三季度至2009年第二季度的数据后重新进行检验。上述稳健性检验结果如表5所示,核心解释变量系数的符号未发生变化且均显著,表明本文的分析结果具有较好的稳健性。

3.异质性分析

(1)经济发展水平异质性。将样本划分为“发达经济体”和“新兴和发展中经济体”两组,分组检验结果见表6。“发达经济体”组的检验结果与基准模型一致,当全球经济政策不确定性上升时,发生资本外逃和资本激增的概率显著降低,发生资本撤回和资本中断的概率显著上升。而“新兴和发展中经济体”的检验结果显示,当全球经济政策不确定性上升时,发生资本外逃和资本激增的概率显著降低,但对资本撤回和资本中断事件的发生概率没有显著影响。由此,假说H2得到验证。

(2)投资类型异质性。根据国际资本异常流动的投资类型,分别以其他投资、直接投资、证券投资的“外逃”“撤回”“激增”“中断”为被解释变量进行模型检验,回归结果见表7。从其他投资来看,检验结果与基准模型相似,“全球经济政策不确定性”对“外逃”和“激增”的回归系数显著为负,而对“撤回”和“中断”的回归系数显著为正;从直接投资来看,“全球经济政策不确定性”对“外逃”和“激增”的回归系数显著为负,但对“撤回”和“中断”的回归系数不显著;从证券投资来看,“全球经济政策不确定性”对“外逃”的回归系数显著为负、对“撤回”的回归系数显著为正,但对“激增”和“中断”的回归系数不显著。可见,全球经济政策不确定性上升,对资本外逃事件发生概率的降低作用存在于其他投资、直接投资和证券投资中,对资本撤回事件发生概率的增加作用存在于其他投资和证券投资中,对资本激增事件发生概率的降低作用存在于其他投资和直接投资中,而对资本中断事件发生概率的增加作用仅存在于其他投资中。由此,假说H3得到验证。

4.调节效应检验

为了检验金融开放在全球经济政策不确定性影响国际资本异常流动中是否具有调节作用,在基准模型中引入“全球经济政策不确定性”(GEPUt)和“金融开放水平”(OPENi,t-1)的交互项,构建如下调节效应检验模型:

Prob (eventji,t = 1) = F(β0 + β1GEPUt + β2Xpulli,t-1 + β3Xpushi,t-1 + β4DEGPt×OPENi,t-1 + μi + vq) + εi,t

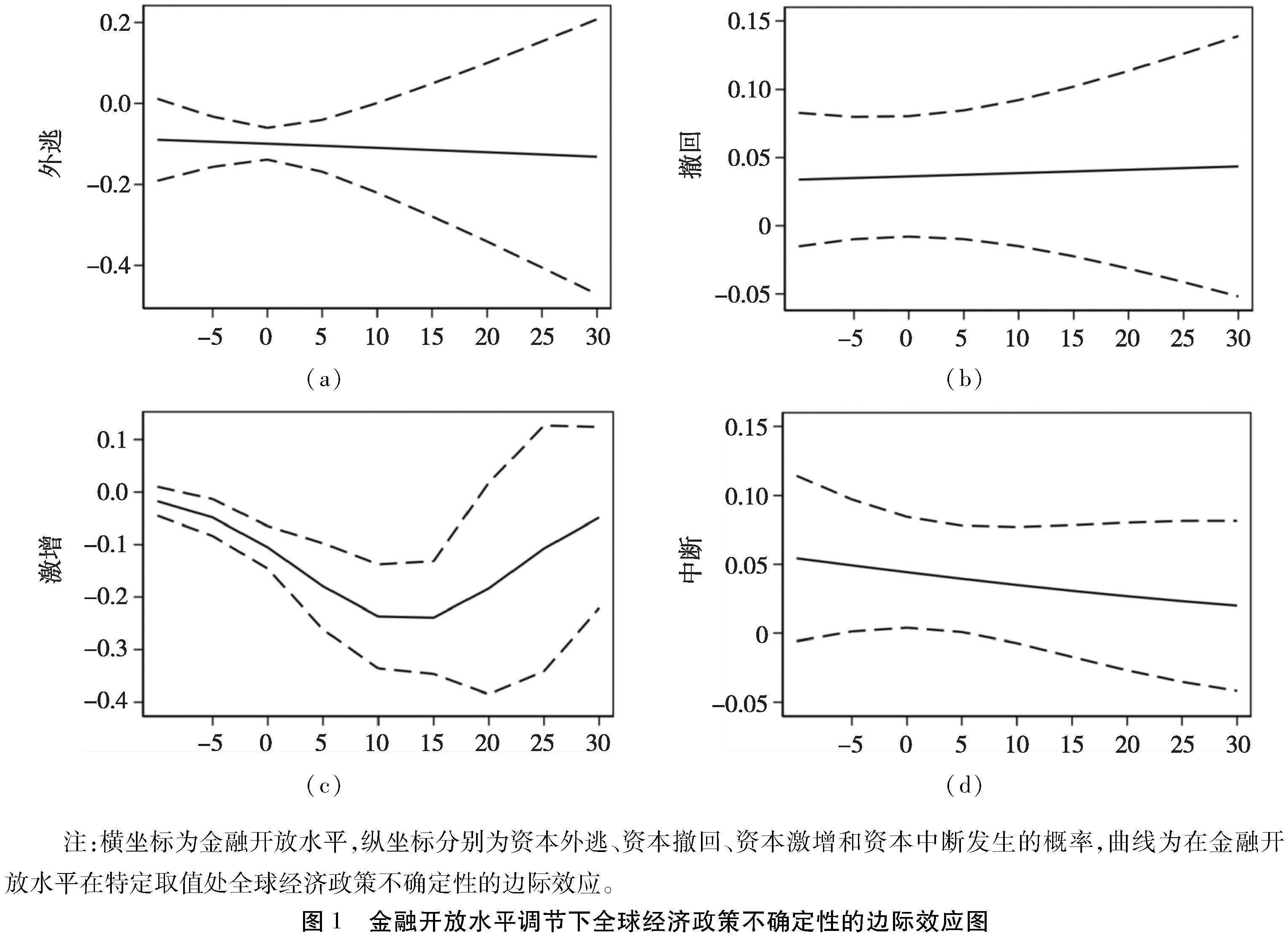

鉴于二值选择模型使用线性方法计算出的边际效应取决于概率密度函数(·)、β1、β2、β4和GEPUt的共同作用,本文参考程立燕和李金凯(2020)的研究[3],通过计算在金融开放水平特定取值处的边际效应,绘制全球经济政策不确定性的边际效应函数图来解释调节效应。由图1可以看出:当金融开放水平较低时,金融开放水平上升会显著增强全球经济政策不确定性对资本外逃和资本激增的负向影响,但随着金融开放水平的进一步提高,全球经济政策不确定性对资本外逃和资本激增的影响不再显著。由此,假说H4得到部分验证,即在金融开放水平较低的情形下,扩大金融开放会加剧全球经济政策不确定性上升导致的国际资本异常流动。值得注意的是,当金融开放水平较高时,全球经济政策不确定性对国际资本异常流动的影响反而较弱,其原因可能在于:一方面,金融开放水平越高往往金融体系越完善,越能够通过自身的调整来消化外部政策变化带来的不利影响;另一方面,金融开放水平越高意味着国际资本流动的规模越大、频率越高,全球经济政策不确定性上升导致的国际资本异常流动占其国际资本流动总量的比例就越小,因而表现为总体效应不明显。因此,虽然随着金融开放水平的提高,全球经济政策不确定性对国际资本异常流动的影响可能会增强,但并不意味着应放缓金融开放步伐,高水平的金融开放不仅会带来更多的优质资本流入,促进传统产业转型升级和新兴产业发展壮大,而且可以优化金融体系,稳定资本市场,并增强抵御外部风险的能力。

五、结论与启示

全球经济政策不确定性上升会导致世界经济发展的不稳定因素和不确定因素增加,并加剧国际金融市场风险,增加国际投资成本,加上“外国劣势”的普遍存在,投资者往往会通过减少对外投资来规避投资风险,从而使国际资本的异常流动表现出本土化倾向。本文采用24个发达经济体、25个新兴和发展中经济体2005年第三季度至2022年第四季度的跨国面板数据,将国际资本异常流动分为外逃、撤回、激增、中断四种类型,运用Probit模型实证检验全球经济政策不确定性对国际资本异常流动的影响,结果发现:(1)在样本期间,发达经济体资本异常流动的频次少于新兴和发展中经济体;(2)总体上看,全球经济政策不确定性上升会使资本外逃和激增事件发生的概率显著降低,而资本撤回和中断事件发生的概率显著上升;(3)全球经济政策不确定性上升对资本外逃和资本激增概率的降低作用在发达经济体、新兴和发展中经济体中均显著,而对资本撤回和资本中断概率的增加作用仅在发达经济体中显著;(4)全球经济政策不确定性上升对资本外逃概率的降低作用存在于其他投资、直接投资和证券投资中,对资本撤回概率的增加作用存在于其他投资和证券投资中,对资本激增概率的降低作用存在于其他投资和直接投资中,而对资本中断概率的增加作用仅存在于其他投资中。(5)当金融开放水平较低时,扩大金融开放会强化全球经济政策不确定性对资本外逃和资本激增的影响,但当金融开放水平较高时,全球经济政策不确定性对资本外逃和资本激增的影响不再显著。

基于以上研究结论,得出以下启示:第一,关注外部环境变化,积极应对国际经济形势和政策的变化。随着对外开放的不断深化,作为全球最大的新兴经济体和发展中经济体,我国经济发展受国际因素影响的程度不断提高,必须加强对国际形势的研究和预判,提前做好防范预案,有效化解各种不确定性冲击带来的负面影响。监管部门应密切关注主要发达经济体的宏观经济政策及国内外市场的资本流动趋势,定期召开新闻发布会,加强与其他国家的经济政策和信息沟通,提高经济政策的透明度和稳定性,提升政府管理效能。第二,建立国际资本异常流动监测平台,完善国际投资监管机制。监管部门应定期与IMF等国际金融机构进行信息沟通,采用多种指标对直接投资、证券投资和其他投资等进行事前监测,建立完善国际资本异常流动的预警评估体系。应加强对各种国际投资的引导和监管,明确监管职责,加强监管合作,不仅要监管资本流动总量,也要监管资本结构变化,尤其应对其他投资进行重点监测和监管。第三,积极推进高水平金融开放,不断完善国内金融市场。目前,我国金融市场较为脆弱,发展尚不健全不完善,金融开放必须结合国内外经济金融环境,遵循宏观审慎和微观稳健的原则。推进高水平金融开放,不仅要稳步扩大金融开放领域,更要切实提高金融开放质量,并积极推动金融体制改革,形成与金融开放水平相适应的制度环境。同时,还要完善金融监管体系,加大金融监管力度,提高金融监管的有效性。

参考文献:

[1]GELOS G,GORNICKA L,KOEPKE R,et al. Capital flows at risk:taming the ebbs and flows[J]. Journal of International Economics,2022:134.

[2] CALVO G A. Capital flows and capital-market crises:the simple economics of sudden stops[J]. Journal of Applied Economics,1998,1(1):35-54.

[3] 程立燕,李金凯.全球金融周期视角下国际资本异常流动的驱动因素[J].国际金融研究,2021(6):45-55.

[4] 占韦威,裴平.全球金融周期对国际资本异常流动的影响[J].国际金融研究,2023(7):61-72.

[5] 张明,肖立晟.国际资本流动的驱动因素:新兴市场与发达经济体的比较[J].世界经济,2014,37(8):151-172.

[6] 李翘楚,李延喜,何超,等.金融开放对跨境资本极端波动的影响研究——基于“一带一路”沿线国家的实证分析[J].大连理工大学学报(社会科学版),2023,44(6):53-63.

[7] 孙志红,苗蕊.全球金融周期影响了国际资本异常流动吗——基于“三元悖论”有效性视角[J].国际商务(对外经济贸易大学学报),2023(5):96-114.

[8] 阙澄宇,程立燕.国际资本异常流动驱动因素的异质性研究[J].世界经济研究,2020(10):105-120+137.

[9] SCHMIDT T,ZWICK L. Uncertainty and episodes of extreme capital flows in the Euro Area[J]. Economic Modelling,2015,48: 343-356.

[10]GULEN H,ION M. Policy uncertainty and corporate investment[J]. The Review of Financial Studies,2016,29(3):523-564.

[11]STEINBERG J B. Brexit and the macroeconomic impact of trade policy uncertainty[J]. Journal of International Economics, 2019,117:175-195.

[12]CHOI S,FURCERI D. Uncertainty and cross-border banking flows[J]. Journal of international money and finance,2019,93:260-274.

[13]FORBES K J,WARNOCK F E. Capital flow waves—or ripples? Extreme capital flow movements since the crisis[J]. Journal of International Money and Finance,2021,116.

[14]谭小芬,张凯,耿亚莹.全球经济政策不确定性对新兴经济体资本流动的影响[J].财贸经济,2018,39(3):35-49.

[15]刘玚,徐晓萌,王学龙.政策不确定性、隐性市场干预与资本异常流动:基于15个新兴经济体面板数据的研究[J].世界经济研究,2020(5):123-134+137.

[16]杨海珍,杨洋.政策、经济、金融不确定性对跨境资本流动急停和外逃的影响研究:20世纪90年代以来的全球数据分析与计量[J].世界经济研究,2021(5):38-52+135.

[17]曾松林,刘周熠,黄赛男.经济政策不确定性、金融发展与双边跨境银行资本流动[J].国际金融研究,2022(10):61-71.

[18]赵艳平,张梦婷.临时性资本管制能够抑制国际资本流动吗?:基于临时性资本管制与长期性资本管制的对比分析[J].世界经济研究,2021(1):62-75+135.

[19]DIXIT A K,PINDYCK R S. Investment under uncertainty[M]. Princeton University Press,1994.

[20]DIXIT A. International trade,foreign direct investment,and security[J]. Annu. Rev. Econ.,2011,3(1):191-213.

[21]CONVERSE N,LEVY-YEYATI E,WILLIAMS T. How ETFs amplify the global financial cycle in emerging markets[J]. The Review of Financial Studies,2023,36(9):3423-3462.

[22]GHOSH A R,QURESHI M S,KIM J I,et al. Surges[J]. Journal of International Economics,2014,92(2):266-285.

[23]BAKER S R,BLOOM N,DAVIS S J. Measuring economic policy uncertainty[J]. Quarterly Journal of Economics,2016,131(4):1593-1636.

[24]FORBES K J,WARNOCK F E. Capital flow waves:surges,stops,flight,and retrenchment[J]. Journal of international economics,2012,88(2):235-251.

[25]AIZENMAN J,CHINN M D,ITO H. Assessing the emerging global financial architecture:measuring the trilemmas configurations over time[R]. National Bureau of Economic Research,2008.

The Impact of Global Economic Policy Uncertainty on

Abnormal International Capital Flows

Abstract: Against the background of financial globalization and a significant increase in uncertainty, studying the impact of global economic policy uncertainty on the abnormal flows of international capital and exploring the regulatory effect of financial openness in it are of great practical significance. However, existing literature mainly focuses on the direct impact of global economic policy uncertainty on abnormal flows of international capital, or the effect of financial openness on such flows, overlooking the moderating role of financial openness in the impact of global economic policy uncertainty on abnormal flows of international capital.

The article employs the IMF database and draws on the method of calculating abnormal international capital flows from Forbes & Warnock (2012), categorizing them into four types: flight, retrenchment, surge, and stop. The frequencies of flight, retrenchment, surge and stop events for 49 economies are calculated, and a Probit model is constructed to investigate the impact of global economic policy uncertainty on abnormal flows of international capital and its heterogeneity. Furthermore, the moderating role of financial openness is explored. The empirical study finds that: when global economic policy uncertainty rises, the events of capital flight and surge decrease significantly, and the events of capital retrenchment and stop increase significantly; the impact of global economic policy uncertainty on capital surge in emerging and developing economies is smaller than that in developed economies, and the impact of global economic policy uncertainty on capital flight in emerging and developing economies is larger than that in developed economies; global economic policy uncertainty affects the abnormal flows of international capital mainly through affecting other investments; the level of financial openness rises, and the impact on international capital flows is more heterogeneous than that in developed economies; an increase in the level of financial openness strengthens the negative impact of global economic policy uncertainty on capital flight and surges.

Compared with previous literature, this paper expands in three aspects: firstly, it studies the impact of global economic policy uncertainty on abnormal flows of international capital from the perspective of financial openness, enriching the research perspective on the relationship between global economic policy uncertainty and abnormal flows of international capital; secondly, it systematically investigates the impact of global economic policy uncertainty on abnormal flows of international capital from the perspectives of national heterogeneity and capital type heterogeneity, enriching the empirical evidence of this research; thirdly, through marginal effect function analysis, it is found that the level of financial openness plays a moderating role in the impact of global economic policy uncertainty on abnormal flows of international capital, providing decision-making references for preventing and resolving the impact of global economic policy uncertainty.

The research in this paper reveals, to a certain extent, the internal logic of global economic policy uncertainty and abnormal international capital flows, which can provide a reference for the government to formulate policies for preventing and resolving the risk of abnormal international capital flows against the background of rising global economic policy uncertainty and the promotion of a high level of financial openness.

Key words:economic policy uncertainty; international capital flows; capital flight; capital surge; capital retrenchment; capital stop