“三阶段”利润指标设计,还原经营本质

张彤 朱剑敏

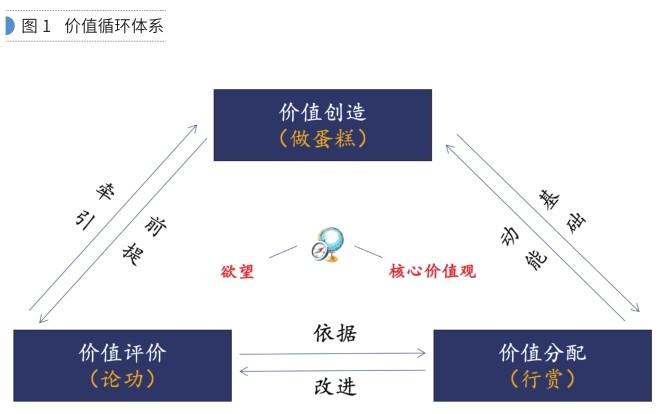

企业的经营机制,说到底是一种利益的驱动机制。即全力创造价值、正确评价价值、合理分配价值,构建价值创造、价值评价与价值分配的良性循环机制(如第28页图1示例)。

但是,价值循环机制的良性运行有一个很重要的前提,即需要明确什么是真正的价值。一般而言,企业的价值直观表现为经营结果的盈亏,而检验企业盈亏的重要指标之一便是利润。业务单元作为企业利润的直接创造者,其业务阶段、业务模式、考核机制等都不尽相同,且利润是一个综合性指标,涉及营收、成本等多个影响因素,因而业务单元利润衡量的科学性和准确性将直接影响企业经营结果的真实性,一旦设计存在短板,就易造成企业“虚假繁荣”的假象。

那么,究竟何种利润指标才能真正体现业务单元的价值创造?本文从利润指标设计的“三阶段”切入,深入探讨符合企业经营本质的利润指标。

第一阶段:基于直接成本的利润核算

在常规的价值评价中,大多依据财务会计准则选取毛利润、营业利润、净利润、核心利润等指标,此类利润指标均属于基于直接成本所核算的利润。此种核算方式以利润表(如第29页表1)为核算基础,管理要求相对较低。

基于利润表,可核算出各项利润指标,但是不同的利润核算方式有不同的局限性。

●毛利润

毛利润是业务单元获取利益的初步体现,根据核算公式可以看出,影响毛利润的成本只含营业成本,不含销售费用、管理费用、财务费用等其他成本科目。如此的核算方式易因成本统计口径的不同而造成毛利润虚高或虚低,从而使得毛利率缺乏可比性。毛利润的计算公式为:

毛利润=营业收入-营业成本-营业税金及附加

●营业利润

营业利润是业务单元最终收益的衡量标准,这一指标的核算口径在毛利润的基础上进一步扣除了销售费用、管理费用、财务费用等其他成本,一定程度上弥补了毛利润因成本核算口径不同而带来的误差,但同时需关注到,营业利润加入了投资收益,而投资收益通常归属非经营性收益,且具有一定的偶然性,因此,营业利润一定程度上难以反映业务单元真实的经济效益与盈利能力。营业利润的计算公式为:

营业利润=毛利润-销售费用-管理费用-财务费用±投资收益

●净利润

净利润反映了业务单元发展及经营状况的全貌,较为全面地考虑了营业利润及营业外利润,同时扣除了所得税费用,衡量了业务单元真实的盈利能力。但是这一指标的局限性在于,当业务单元为非子公司组织形式时,业务单元不具备独立计算所得税资格,所得税费用也就无法计算。因此,净利润指标在业务单元利润核算中的运用受组织形式的限制。净利润的计算公式为:

净利润=营业利润+营业外收入-营业外支出-所得税费用

●核心利润

核心利润被认为是反映经营活动成果的重要指标,可用以评估业务单元的盈利能力、稳定性及成长潜力。因此,在业务单元不具备独立计税资格时,可采用核心利润指标衡量业务单元的经营效率。但此种核算方式仍然处于基于会计科目核算利润的初级阶段。核心利润的计算公式为:

核心利润=营业收入-营业成本-营业税金及附加-销售费用-管理费用-财务费用

第二阶段:基于完全成本的利润核算

完全成本是直接成本与间接成本之和,即在核算业务单元成本时,除反映在会计账目中的直接成本外,进一步考虑了业务单元运营过程中由共享使用总部平台的资金、品牌等资源所产生的间接成本。常见间接成本计算方式有根据业务单元所发生的应收账款和预付账款参考银行贷款利息折算,也有的将总部后台的所有管理成本按一定比例分摊折算。

基于完全成本核算的利润通常被称为考核利润或管理利润。此种核算方式的基础除财务报表外,通常还需要建立管理报表,对管理能力有一定要求。考核利润/管理利润的计算公式为:

考核利润/管理利润=核心利润-间接成本

业务单元间接成本通常以总部成本分摊的形式出现,分摊方式以按人头分摊、按营收分摊、内部结算三种方式最为常见。

●按人头分摊

此种分摊方式看上去很公平,但当不同业务单元的生产模式存在差异时,劳动密集型业务会因人员数量较多而产生不公平感。此种分摊方式下业务单元间接成本计算公式为:

业务单元间接成本=总部成本×业务单元人数/总人数

比如,笔者所服务过的Z 公司为一家专注于提供多样化专业检验检测服务的企业,旗下不同业务单元专注于不同类型的检验检测服务,包括食品检验检测、软件检验检测、金银检验检测等。Z公司过往的总部成本分摊方式即按人头进行分摊,此模式下,食品检验检测作为劳动密集型产业,部门人数最多,所分摊的成本自然也最多,加之行业本身利润较薄,Z公司食品检验检测业务单元经常出现成本分摊后利润直接为负的情况。对此,部门负责人也是怨声连连,觉得很不公平。

●按营收分摊

此种分摊方式的局限性在于营收与成本并不具有直接相关性,按营收占比分摊无法真实衡量业务单元对总部资源的实际消耗。此种分摊方式下业务单元间接成本计算公式为:

业务单元间接成本=总部成本×业务单元营收/总营收

比如,对于常规业务单元与战略性业务单元,常规业务单元营收相对稳定,对总部资源的需求也相对固定;而战略性业务单元由于长期发展和重点投入的特殊属性,短期营收预期较低,但对总部资源的需求非常大。如果仅按营收占比进行成本分摊,会影响对于战略性业务单元实际盈利能力的判断。

●内部结算

内部结算是一种基于实际服务或资源使用量的成本分摊方式,即总部对提供给业务单元的服务或资源进行定价,按业务单元实际使用数量和价格进行定期结算和分摊。阿米巴的单位时间核算方式便是内部结算的典型代表(如第30页表2示例)。

比如,某软件公司的内部结算方式:公司内有研发体系和营销体系,营销体系会从研发体系购买软件后再向市场进行售卖。因此,在核算营销体系的利润时,营销体系在内部向研发体系购买软件的费用是不可忽略的一项成本科目。

综上,内部结算使得总部可以评估每个业务单元在扣除共享资源成本后的经济效益,因而被认为更加真实地评估了业务单元的盈利能力和经营效率。

第三阶段:基于全面成本的利润核算

在完全成本的核算基础之上,机会成本这一成本要素越来越成为在利润核算时不可忽视的关键点。

在现代经济中,企业很难做到“鱼与熊掌兼得”, 在面临多种方案“多选一”的决策时,必然要做一些舍弃,被舍弃的选项中潜在的最大利益便是企业的机会成本。当总部选择将资金投于某一新的业务单元时,必然面临着所舍弃的其他投资方式可能带来更大收益的风险。因此,机会成本是企业不可忽视的一项重要成本,在完全成本的基础上进一步追加机会成本所得到的总和即为全面成本。

或许一个案例能够更加直观地反映企业运营过程中机会成本的重要性(如第31页图2示例)。

案例中,从考核利润来看,A2业务单元所创造的价值显著高于A1业务单元,但综合总部投入来看,显然A1业务单元的投入产出比要高于A2业务单元。

那么,基于全面成本核算的利润通常被称为贡献利润或净贡献,是一个衡量业务单元真实价值创造的“纯粹”指标,其计算公式如下:

贡献利润/净贡献=考核利润-机会成本

综合考虑机会成本后的业绩评估方式常见有EVA和ROE两种。

●EVA(附加经济价值)

EVA,一般译为附加经济价值,是基于剩余收益思想发展起来的一种新型价值模型。EVA的一般公式如下:

EVA=税后利润-资本费用

EVA核心在于权益资本(即投资者投入的资本金)作为一项重要资本来源,是具有机会成本的,只有当实现的利润在扣除包括权益资本在内的所有资本成本之后仍然有剩余,才能说明盈利了;反之,则意味着不但没有盈利,股东权益还受到了侵蚀。

对业务单元而言,总部的资本投入即为权益资本,只有其利润在扣除这部分资本成本后仍然有剩余,才能真正说明业务单元是盈利的。

●ROE(净资产收益率)

ROE,意为净资产收益率,是指股东投入的净资产能够为其带来的净利润。基于ROE核算的贡献利润/净贡献公式为:

贡献利润/净贡献=考核利润-净资产×ROE

ROE具体额度与股东诉求相关,只有将股东预期收益扣除后仍有利润剩余,才意味着业务单元是真正盈利的。

比如,你和朋友们合伙开了一家小型咖啡馆。每个人都投入了一定的资金,这些资金是用于咖啡馆运营和发展的基础。月底时,你们开始核算这个月的经营情况。进行核算时,首先需要计算每个投资者从咖啡馆运营中获得的投资回报收益,这就是ROE。扣除掉投资回报后才能进一步计算投资咖啡馆所带来的净贡献,结果甚至有可能不如找一份工作的性价比高。

除ROE外,ROIC(投入资本回报率)也是一种常见的资产收益的指标,与ROE本质相同,在此不再赘述。

综上所述,业务单元作为企业利润增长的核心引擎,其利润指标设计的科学性直接关系到企业经营成果展现的真实性。因此,在设计利润指标时,需紧密围绕企业的经营逻辑,确保两者高度契合,以免陷入“要利润而不得利润”的困局。

作者单位 南京德锐企业管理咨询有限公司