美国货币政策对中国的溢出效应

——基于TVP-VAR 模型的实证分析

林未鼎

(苏州大学商学院 江苏苏州 215000)

1 引言

2020年初的新冠疫情爆发后,美国实施了极为宽松的财政政策和货币政策,美国联邦储备委员会于2020年3月再次将利率降至接近零的水平,旨在鼓励借款和消费,以促进经济增长和稳定金融市场。同时,美联储的“无上限”量化宽松政策,持续购买国债和抵押贷款支持债券,并向机构、公司和个人提供援助和贷款,不设额度上限,使得美国资产负债表在短短两个月内扩张了2万多亿美元。

在大规模财政货币刺激的推动下,美国经济从疫情造成的衰退中迅速复苏。经济增速显著高于潜在增速,加上国内消费复苏快于生产复苏,以及2022年2月24日爆发的俄乌冲突,使得通货膨胀率进一步恶化。美国CPI同比增速不断上升,在2022年6月达到9.1%,创下1981年以来的新高。在经济增长强劲、劳动力短缺、能源和商品成本上涨及通胀高企等前提下,美联储不得不加快收紧货币政策。

在美元的霸权地位下,美国的货币政策变动不仅会对本国经济造成影响,还会通过国际资金流动溢出至世界各国,给世界经济前景带来明显的负面效应。因此,我国应全面地认识货币政策的外溢效应,明确各阶段中国的反应机制,在确保我国经济稳定增长的同时,有效防范输入性风险更为关键。

2 文献综述

美联储的操作作为市场关注的重点,国内外众多学者对美国货币政策溢出效应的影响和渠道等方面进行了分析。

(1)关于美国货币政策对中国存在溢出效应的研究。梅冬州和张咪(2023)[1]通过建立SVAR模型发现,美国货币政策主要通过利率平价条件影响中国的利率,并在金融加速器的作用下,放大对中国产出的溢出效应。温博慧、牛英杰(2021)[2]基于下行ΔCoES、反事实SVAR和因果中介效应模型的角度,得出美国数量型货币政策的实施会对中国系统性风险形成正向溢出;刘洋(2021)[3]构建TVP-VAR模型得出,相比美联储前三次量化宽松,此次“无限量”量化宽松通过贸易渠道传导的溢出效应无明显变异,而通过汇率传导的溢出效应存在明显变异;黄禹喆等(2022)[4]进一步构建MS-VAR模型,得出在短期内美国货币政策不确定性冲击将引起中国宏观经济波动,对实体经济与金融市场造成负向冲击。

(2)关于美国货币政策对中国溢出效应渠道的研究。许志伟等(2020)[5]采用扩展的VAR系统,分析得出美国的紧缩性货币政策通过汇率传导效应使中国的进口品价格下降,并引起中国国内生产成本下降、物价下跌和产出上升。朱荃等(2022)[6]通过TVP-SV-VAR模型,分析美国货币政策不确定性对中国经济的溢出影响。实证结果表明,美国货币政策不确定性短期内作用于人民币升值、净出口下降和金融市场波动,引起我国产出下降和通胀紧缩。汪洋等(2023)[7]对美国的财政政策、货币政策等对中国经济的动态效应进行了讨论,证明均能通过利率、汇率及资产价格等渠道对中国经济产生动态溢出效应。

3 模型构建

3.1 模型介绍

由于模型参数会随着时间的推移发生变化,传统的VA R 模型无法捕捉这些参数之间的动态特征。Primiceri(2005)[8]在对美国货币政策的研究中首次提出了TVP-VAR模型,模型中的参数是随时间变动的,这种时变参数可以很好地刻画出模型的时变特征和非线性特征,从而分析得出货币政策传导机制的变化。

TVP-VAR模型基本设定如下:

式(1)中:系数βt、参数矩阵At和∑t均随时间变化。αt为下三角矩阵At中非0非1的元素拉直为列向量。令ht=(h1t,…,hkt)',且h1t=logσit2,i=1,…,k,t=s+1,…,n,假设模型参数服从下随机游走形式:

式(2)中:βs+1~N(μβ0,Σβ0),αs+1~N(μα0,Σα0),hs+1~N(μh0,Σh0)。假设这些时变参数不相关,且Σβ、Σα、Σh为对角矩阵。式(2)假定所有参数均符合随机游走过程。张华初、王徐铖(2023)[9]认为,该假设可以捕捉数据量适中的数据可能的短期结构性变化;根据Nakajima(2011)[10]的研究,本文采用马尔可夫链蒙特卡洛(MCMC)方法进行估计。

3.2 变量选取和数据来源

为进一步分析美国货币政策对中国经济外溢的渠道,本文选取以下美国货币政策和中国经济变量指标,如表1所示。

表1 变量说明

由于我国的存贷利率具有一定的局限性,本文参考钱晓霞(2023)[11]、王金明和杨祚(2023)[12]的方法,选择七天银行间同业拆借利率的月加权平均值(Shibor)作为货币市场的基准利率进行分析。在汇率渠道方面,本文选择直接标价法下人民币兑美元的月平均汇率(ER)来衡量美元加息的溢出效应。

本文选择样本区间为2015年1月—2023年7月,数据均来自Choice金融终端对汇率进行取对数处理,实证部分借助Eviews 11和Matlab R2023a完成。

3.2.1 平稳性检验

为避免回归分析中存在伪回归,在进行模型拟合时,需要对每个系列的数据进行平稳性检验。因此,本文选取ADF检验法对各变量进行平稳性检验。检验结果发现,FFR、Shibor、ER和CPI在5%的显著性水平上为非平稳序列,而EP为平稳性序列。在进行一阶差分项后,检验结果均为平稳。因此,各变量均满足一阶单整。

3.2.2 确定最优滞后阶数

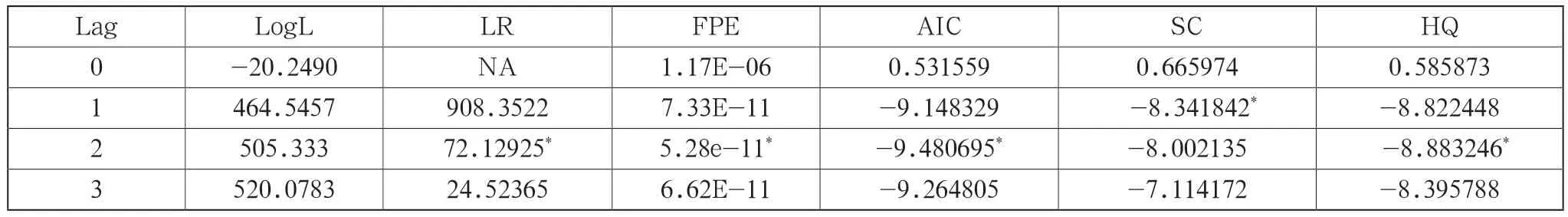

由表2可知,SC标准下的最优滞后阶数为1阶,而LR、FPE、AIC、HQIC标准下的最优滞后阶数均为2阶,因此本文选取2阶作为滞后阶数。

表2 最优滞后阶数检验结果

4 实证分析

4.1 MCMC参数检验

为了使TVP- VAR模型估计更准确,本文通过Matlab R2023a进行马尔可夫链蒙特卡罗方法(MCMC),以估计后验概率函数。因此,需要连续进行10000次抽样,舍弃前1000次预烧抽样,所有参数的Geweke检验值均小于1.96,表明在5%的显著性水平上均未拒绝原假设,且参数无效影响因子数值均未超过100,最大值仅为31.06,对后续模型估计的有效样本数已足够多。

4.2 等间隔时变脉冲响应分析

本文选择1个月、3个月和6个月作为滞后期,分别代表美国货币政策变化对中国经济溢出效应的短期、中期和长期响应,脉冲响应图像如图1所示。

图1 中国各经济变量等间隔脉冲响应图

(1)关于美国联邦基金利率对我国银行同业拆借利率的冲击。在中短期内,我国银行同业拆借利率受美国联邦基金利率变动的影响并不大,但是长期内影响增大,且在大多数情况下表现为正向冲击,说明我国利率会随着美国基准利率的变化而相应变化,但是美国货币政策的溢出效应具有一定的时滞。

(2)关于美国联邦基金利率地对人民币汇率的冲击。美国联邦基金利率对人民币汇率均表现为正向冲击,说明美元加息会导致人民币汇率上升,即人民币贬值。以2015年12月—2018年6月的美元加息周期为例,对人民币汇率总体上呈现正向冲击,影响从短期到长期逐渐增强。然而,抛补利率平价理论认为,本国利率上升,超过利率平价所要求的水平,本币将会预期贬值。对此,有学者认为,主权风险不但是引致远期溢价的主要原因,而且风险上升对远期溢价的边际影响大于风险下降的边际影响[13]。

(3)关于美国联邦基金利率对我国CPI的冲击。从图中可以看到,美国联邦基金利率对我国CPI总体呈现正向冲击,其中期影响最为明显,短期次之,说明美元加息对我国通货膨胀的影响有限,并会随着时间的推移逐渐减弱到零。

4.3 特定时点时变脉冲响应分析

在特定时点的选取上,本文选择第13期(2016年1月)、第74期(2020年2月)和第100期(2022年4月)三个时点,分别代表2015—2018年的美元加息周期、新冠疫情爆发后美国的量化宽松政策和2022年至今的美元加息周期的脉冲响应,作为样本序列的“前段”“中段”和“后段”,既保证了样本选择的全面性,又考虑了重要事件的影响,特别是新冠疫情爆发后各变量之间的联系。

如图2所示,在新冠疫情爆发前,美国基准利率对我国银行同业拆借利率总体上呈正向冲击,说明我国货币政策会随着美国的变化而变化。在新冠疫情爆发后,虽然在开始的0.5期内仍对我国的基准利率有正向影响,但在之后多期内的影响转为负向,说明在新冠疫情放开之后,中国经济慢慢进入增长期,但仍面临着内外部环境的不确定性和复杂性。因此,我国实行了与美国相反的较为宽松的货币政策,目的是促进消费和投资,以实现经济稳定增长。

图2 中国银行同业拆借利率的特定时点脉冲响应图

总体来说,美国联邦基金利率的改变均会先对中国CPI有一个正向冲击,在6~8期后逐渐变为负向冲击。但是如图3所示,在新冠疫情放开后,美元加息对我国的通货膨胀水平的影响作用明显小于新冠疫情爆发之前,说明在经历三年疫情之后,我国并未出现报复性消费,国内市场的需求还未完全恢复。

图3 中国CPI的特定时点脉冲响应图

5 结语

5.1 结论

综上所述,美国联邦基金利率在中短期内并不会显著影响我国国内利率的变化,但从长期来看,影响逐渐增强。与此同时,甚至在新一轮的美元加息周期呈现出相反的变化,表明我国货币政策具有相当的独立性,这与我国庞大的经济体量和双循环的发展格局紧密相关[14]。

美国联邦基金利率对人民币汇率和中国资产价格的影响基本符合现有理论。同时,美国联邦基金利率对中国CPI基本呈正向影响,从长期来看影响有限,并未显著提升中国的通货膨胀水平。结合特定时点时变的脉冲响应分析,美元加息甚至在一定程度上抑制了中国的通货膨胀现象,很有可能是经历了三年疫情后,国内的储蓄过剩,消费依旧有所疲软,未达到之前的消费水平。

5.2 政策建议

维持人民币汇率在合理区间内,通过双向浮动的“基准篮子”汇率体系来维护人民币汇率的稳定,基准篮子汇率由多个货币组成,人民币围绕其均衡水平浮动,以实现市场汇率的稳定[15]。保持货币政策的独立性和针对性,货币政策的目标是稳定物价、经济增长、充分就业、平衡国际收支,不能一味地盯着美元汇率而随之改变货币政策,应依据具体情况确定经济政策的目标和指标。