货币政策、企业经营风险与资本结构调整

张毓芝 白仲林

摘 要:本文以2008—2022年A股上市企业为研究对象,采用交互效应模型回归进行分析,结果发现,在债务违约风险和流动性风险影响下,货币政策对资本结构具有逆周期调节效应;货币政策对国有企业资本结构的周期性调节并不受债务违约风险和流动性风险的影响,而货币政策对非国有企业资本结构的周期性调节不受流动性风险影响。结果表明,扩张性货币政策对资本结构具有逆周期性调节效应,并且受债务违约风险和流动性风险的影响,这对党的二十大提出的“质的有效提升和量的合理增长”和“把发展的着力点放在实体经济上”系列改革有重要启示。

关键词:债务违约;经营风险;货币政策;资本结构;周期性;货币政策;国有企业

本文索引:张毓芝,白仲林.<变量 2>[J].中国商论,2024(07):-164.

中图分类号:F820.3 文献标识码:A 文章编号:2096-0298(2024)04(a)--04

1 引言

2008年以来,我国政府不断加大货币政策实施力度。近年来,央行大量投放货币以支持实体企业发展,但金融机构与企业存在结构性融资困难、其可能导致经营风险对企业持续经营和财务状况造成诸多负面影响。因此,本文从债务违约风险和流动性风险视角出发,实证分析货币政策对资本结构的逆周期性调节作用。

本文以2008—2022年A股上市企业为研究对象,在全样本采用控制行业固定效应后的交互效应模型,结果发现,在债务违约风险和流动性风险影响下,货币政策对资本结构具有逆周期调节效应;货币政策对国有企业资本结构的逆周期性调节并不受债务违约风险和流动性风险的影响,而货币政策对非国有企业资本结构的周期性调节不受流动性风险的影响;在排除政策颁布、特殊突发事件和替换货币政策衡量指标后,上述结果依然稳健。

2 理论分析与研究假设

2.1 债务违约风险影响下,货币政策对资本结构的周期性调节

近年来,实体企业债务违约规模和数量不断上升,并且出现了评级较高的国有企业债务违约的情况。研究发现,低盈利能力的企业债券违约风险较高,对资产收益率有负向影响(Campbell, Chichernea & Petkevich,2016)。从财务困境角度出发,企业盈利能力、资产负债率和公司规模对陷入困境的企业有显著影响(吕长江等,2004)。由此可见,由企业经营决策变动或现金流量变化引起的风险会削弱货币政策对资本结构的调节效果,本文提出假设:

H1a:企业债务违约风险影响货币政策对资本结构的逆周期调节。

H1b:由行业类型引起的企业债务违约风险差异,影响货币政策对资本结构的调节效果。

2.2 流动性风险影响下,货币政策对资本结构的周期性调节

企业流动性表示企业所拥有的,可以随时满足的资金需求。企業需要源源不断的资金,用以投融资选择和生产获利(张家明,2019)。企业的流动性越弱,可供使用的资金越少,其进一步负债的可能性就越高(李青原等,2008)。目前学者对于企业流动性与资本结构之间的关系所持观点不同,一些学者认为流动性风险高的企业融资约束较大,债务成本高。由此可见,货币政策对资本结构的传导机制受到流动性风险影响,本文提出假设:

H2a:企业流动性风险影响货币政策对资本结构的逆周期调节;

H2b:由行业类型引起的流动性风险差异,影响货币政策对资本结构的调节效果。

2.3 货币政策与企业资本结构

货币政策是我国宏观经济调控的重要手段,央行通过影响货币供给量调节社会总供求,进而起到维持金融经济稳定、促进我国经济高质量发展的作用。已有大量文献从多个角度研究货币政策对资本结构的影响,可以归纳为内部渠道和外部渠道。内部渠道表现在货币政策与微观企业主体的财务状况有非常密切的关系(姜国华和饶品贵,2011)。外部渠道表现在货币政策通过融资环境对资本结构产生影响,例如金融机构信贷意愿强弱(peek & Rosengren,2010)和宏观审慎监管的变化(Borio & Zhu,2012)。因此,企业性质决定了其防范和化解风险的能力,使货币政策对资本结构的周期性调节各有差异,本文提出假设:

H3a:货币政策对国有企业资本结构周期性调节不受经营风险影响。

3 研究设计

3.1 模型设定

为验证提出假设,本文构建如下交互效应模型进行分别估计:

上述模型中,Cs表示企业资本结构,M2表示货币政策的代理变量,EDF为企业违约风险的代理变量,Lr为企业流动性风险的代理变量,Controls为控制变量,包括宏观层面和企业层面,同时控制行业效应(),模型(1)和模型(2)中的交互项则表示企业分别在债务违约风险和流动性风险影响下,货币政策对资本结构的逆周期调节机制。

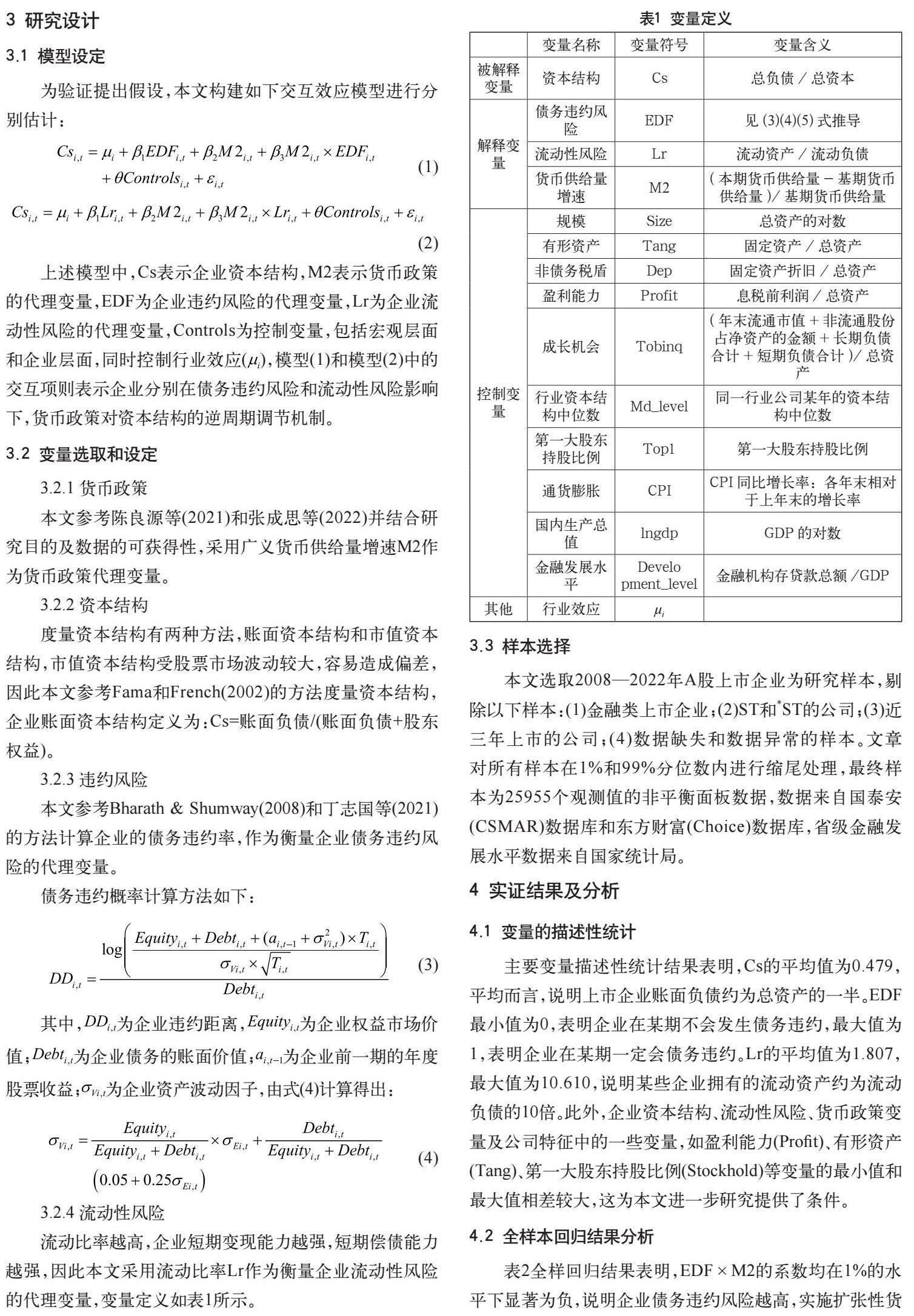

3.2 变量选取和设定

3.2.1 货币政策

本文参考陈良源等(2021)和张成思等(2022)并结合研究目的及数据的可获得性,采用广义货币供给量增速M2作为货币政策代理变量。

3.2.2 资本结构

度量资本结构有两种方法,账面资本结构和市值资本结构,市值资本结构受股票市场波动较大,容易造成偏差,因此本文参考Fama和French(2002)的方法度量资本结构,企业账面资本结构定义为:Cs=账面负债/(账面负债+股东权益)。

3.2.3 违约风险

本文参考Bharath & Shumway(2008)和丁志国等(2021)的方法计算企业的债务违约率,作为衡量企业债务违约风险的代理变量。

债务违约概率计算方法如下:

其中,为企业违约距离,为企业权益市场价值;为企业债务的账面价值;为企业前一期的年度股票收益;为企业资产波动因子,由式(4)计算得出:

3.2.4 流动性风险

流动比率越高,企业短期变现能力越强,短期偿债能力越强,因此本文采用流动比率Lr作为衡量企业流动性风险的代理变量,变量定义如表1所示。

3.3 样本选择

本文选取2008—2022年A股上市企业为研究样本,剔除以下样本:(1)金融类上市企业;(2)ST和*ST的公司;(3)近三年上市的公司;(4)数据缺失和数据异常的样本。文章对所有样本在1%和99%分位数内进行缩尾处理,最终样本为25955个观测值的非平衡面板数据,数据来自国泰安(CSMAR)数据库和东方财富(Choice)数据库,省级金融发展水平数据来自国家统计局。

4 实证结果及分析

4.1 变量的描述性统计

主要变量描述性统计结果表明,Cs的平均值为0.479,平均而言,说明上市企业账面负债约为总资产的一半。EDF最小值为0,表明企业在某期不会发生债务违约,最大值为1,表明企业在某期一定会债务违约。Lr的平均值为1.807,最大值为10.610,说明某些企业拥有的流动资产约为流动负债的10倍。此外,企业资本结构、流动性风险、货币政策变量及公司特征中的一些变量,如盈利能力(Profit)、有形资产(Tang)、第一大股东持股比例(Stockhold)等变量的最小值和最大值相差较大,这为本文进一步研究提供了条件。

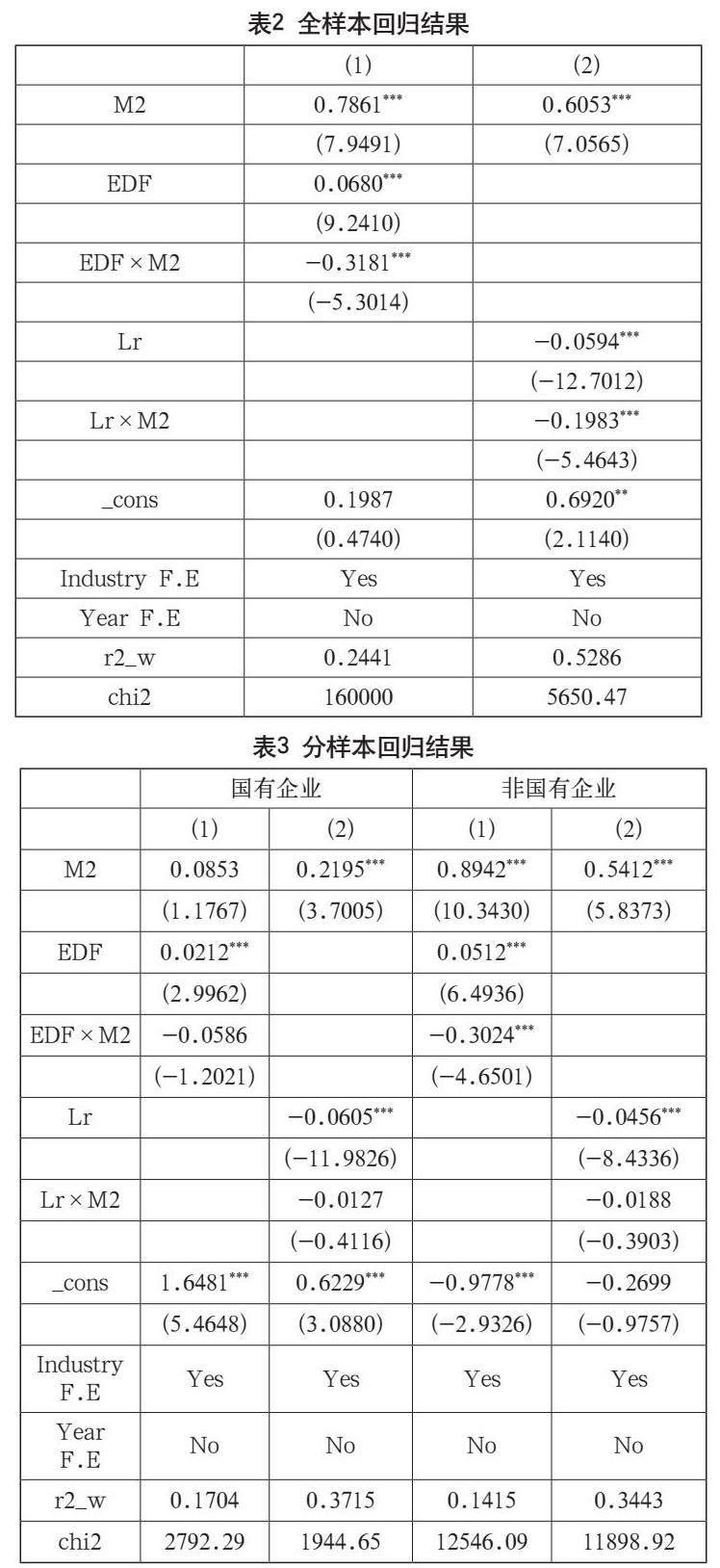

4.2 全样本回归结果分析

表2全样回归结果表明,EDF×M2的系数均在1%的水平下显著为负,说明企业债务违约风险越高,实施扩张性货币政策对资本结构的影响逐渐削弱,即M2增速较快时债务违约风险较高的企业减少杠杆,M2增速放缓时反而继续加杠杆,货币政策对资本结构呈现逆周期性。证实了全样本固定效应的回归结果,从而印证了研究假说H1a。

Lr×M2的系数均在1%的水平下显著为负,说明企业流动性风险越高,实施扩张性货币政策会降低企业杠杆率,即M2增速较快会引起流动性风险较高的企业杠杆率降低,央行加大货币供给量的投放力度并不会促进企业积极融资,此时货币政策对资本结构呈现逆周期性。首先,从供给端来看,由于银行不愿承担风险贷款,因此企业资金可获得性较小;其次,从需求端来看,较少的流动资金直接影响企业投融资选择,即使在实施扩张性货币政策时,企业由于流动资金紧张反而很难增加杠杆;再次,根据货币供应量理论,由于产品价格上涨,企业购置原材料成本增加,存货积压导致资金周转困难,很难与业绩较好的企业竞争,企业价值受到影响导致融资困难。综上所述,在流动性风险影响下,货币政策对资本结构具有逆周期性调节效应,证实假说H2a。

4.3 企业性质分样本:国有和非国有

通过对国有和非国有企业分样本回归,表3结果表明国有企业EDF×M2和Lr×M2两项系数与非国有企业EDF×M2和Lr×M2两项系数的方向一致,说明货币政策对资本结构的逆周期性效应并没有因为企业性质不同而发生改变;其次,表明货币政策对国有企业资本结构的逆周期性调节效应并不敏感,非国有企业资本结构调整更具有逆周期性特点。这可能是由于国有企业承担了国家宏观调控的职能,比如就业、经济发展和社会稳定等,即使在生产经营中出现亏本状况,也要积极配合国家政策。同时,国有企业具有受信息不对称影响较小和享受政府优惠政策扶持的优势,有利于生产经营、资金周转和防范风险。正是因为有国有企业这类积极“执行者”的存在,使国家宏观调控目标响应更加及时有效,货币政策实施效果更加精准,有利于社会经济发展和控制金融市场风险,维护金融市场稳定和经济高质量健康发展。

4.4 稳健性检验

首先,剔除特殊年份的样本数据来排除政策颁布和特殊突发事件对回归结果的干扰,如2016年我国实施去杠杆政策和2020年新冠疫情冲击。

其次,將M2增速替换为社会融资规模,进一步考察债务违约风险和流动性风险影响货币政策对资本结构的逆周期性调节作用。实证表明替换后回归结果基本一致,再次支持了本文的研究结论。

5 结语

防范和化解经济金融风险是中国金融监管的重要目标和根本任务。然而,现有关于在经营风险影响下,货币政策对资本结构逆周期性调节作用的研究还显不足。基于此,本文以2008—2022年A股上市企业为研究对象,采用交互效应模型回归。研究发现,在债务违约风险和流动性风险影响下,货币政策对资本结构都具有逆周期性调节效应;按企业性质分类后结果表明,货币政策对国有企业资本结构的逆周期性调节并不受债务违约风险和流动性风险的影响,非国有企业在债务违约风险影响下,货币政策对资本结构仍具有逆周期调节效应。

货币政策直达实体经济的重要影响因素是企业经营风险,尤其是在我国当前经济恢复基础尚不牢固、三重压力较大的背景下,深入理解企业经营风险在货币政策对资本结构中的周期性调节机制具有重要价值。企业应完善和健全风险预警体系,在合理范围内控制信贷规模,货币当局在保持广义货币供给量和社会融资规模增速的基础上,应继续引导小微企业、绿色发展等领域的支持力度,加强金融支持实体经济发展改革方案。本文的研究结论契合了2023年中央经济工作会议中“提振市场信心,守牢风险底线”的会议精神,为中国货币政策的宏观调控提供启示。

参考文献

姜国华,饶品贵.宏观经济政策与微观企业行为: 拓展会计与财务研究新领域[J].会计研究,2011(3):9-18+94.

江龙,宋常,刘笑松.经济周期波动与上市公司资本结构调整方式研究[J].会计研究,2013(7):28-34+96.

金龙,丁志国,刘欣苗.债务违约事件对企业投资结构偏向的影响[J].财经论丛,2021(4):72-82.

吉红云,干杏娣.我国货币政策的产业结构调整效应: 基于上市公司的面板数据分析[J].上海经济研究,2014(2):3-10+22.

李青原,彭飛,彭小微.资产流动性与公司资本结构: 来自中国A股上市公司的经验证据[J].财会通讯(学术版),2008(8):3-6+129.

吕长江,徐丽莉,周琳.上市公司财务困境与财务破产的比较分析[J].经济研究,2004(8):64-73.

王竹泉,王苑琢,王舒慧.中国实体经济资金效率与财务风险真实水平透析: 金融服务实体经济效率和水平不高的症结何在?[J].管理世界,2019,35(2):58-73+114+198-199.

张家明.恒瑞医药轻资产结构流动性管理的财务逻辑: 基于财务分析视角[J].财会通讯,2019(8):83-85.

Borio C and Zhu H. Capital regulation, risk-taking and monetary policy: a missing link in the transmission mechanism?[J]. Journal of Financial stability, 2012, 8(4): 236-251.

Campbell, T. Colin, Doina C. Chichernea, and Alex Petkevich. Dissecting the bond profitability premium[J]. Journal of Financial Markets 27 (2016): 102-131.

Cook D O and Tang T. Macroeconomic conditions and capital structure adjustment speed[J]. Journal of corporate finance, 2010, 16(1): 73-87.

Flannery, Mark J., and Kasturi P. Rangan. Partial adjustment toward target capital structures[J]. Journal of financial economics 2006,79(3).

Morris J R. On corporate debt maturity strategies[J]. The Journal of Finance, 1976, 31(1): 29-37.

Peek J and Rosengren E S. The role of banks in the transmission of monetary policy[M]. Oxford: Oxford University Press, 2010.