货币流入资产领域的实证及理论研究

张逸辰,韩汉君

(上海社会科学院经济研究所,上海 200020)

一、引言及文献综述

中国的货币供给增速长期高于产出与物价增速之和,目前已有的理论及实证研究对于上述问题的解答主要集中在:中国财富的货币化进程降低了货币流通速度,货币发行量与物价水平、总产出相脱钩;在全球范围内,包含证券、房地产的资产吸收了货币增量,维持了生活资料与生产资料价格的相对稳定;中国的价格指数存在低估。这些研究从不同视角解释了在中长期观测到的货币供给增速与产出、通胀相背离的现象。然而,部分研究表明,中国的货币化进程在1995年左右便已完成,且若将资产价格等因素纳入价格指数,将造成价格波动过大,对“中国的货币之谜”解释力度有限。因此,解决该问题的一个合理突破口便是资金增量被日益扩大的资产存量所吸收。

以往的文献研究成果已部分解释了货币流入资产领域的逻辑,实证上也通过货币政策影响资产单价部分验证了这一观点。Quadrini&Vincenzo(2017)认为金融机构通过扩大负债来提供安全资产,以帮助家庭面对无法对冲的异质性风险[1]。郑忠华、邸俊鹏(2012)发现房地产需求偏好冲击推高了房价,但会导致消费低迷、产出下降等后果[2]。何青等(2015)在DSGE 模型中施加抵押约束后发现房地产市场和借贷约束的相互影响关系放大了各种冲击的影响[3]。Feng 等(2021)发现由于房地产具有储值特点,收入的不确定性冲击增加了房地产需求,从而导致房地产行业的顺周期繁荣[4]。上述文献从不同角度(需求偏好、借贷约束、资产回报确定性) 分析了房地产行业影响实体经济的微观机制,但这些模型都未引入货币,与货币相关的内容无从讨论。部分文献在含有房地产部门的DSGE 模型中引入了货币,例如:梅冬州等(2018)将房地产行业的溢出效应与地方财政进行结合,更为细致地刻画了货币政策传导机制[5]。王先柱等(2023)引入异质性房地产企业,发现货币政策调控会对中小型房地产企业作用较大,而对大型房地产企业作用较小,造成房地产市场供给结构失衡[6]。郭克莎、沈少川(2023)发现加强和完善预期管理政策来稳定和引导市场预期是促进房地产行业健康发展的途径[7]。上述文献在引入货币时均采取的是货币进入效用函数(MIU)的方式,已隐含了货币中性的假定,无法进一步讨论货币在经济体中的流向。同时,上述文献均使用价格型政策,货币当局对货币的总量控制无法体现。因此,现有文献在设定和模拟过程中都有值得进一步改进的空间,例如:以现金先行约束(CIA)代替货币进入效用函数(MIU)设定、以货币总量控制作为模拟的出发点。文章参考上述文献,进一步深化研究了货币供给变化对房地产行业以及经济体其他部门的影响。

在实证研究领域,大部分文献以向量自回归或其衍生模型对货币、房地产以及通胀进行研究。关于货币政策影响房地产以及经济系统的机制,周京奎(2006)发现,货币供应量对银行拆借利率与贷款余额具有显著影响,亦是资产价格波动的源头[8]。韩冬梅等(2007)发现紧缩的货币供应量能够抑制房地产价格泡沫,但同时也会作用于实体经济[9]。张红、李洋(2013)发现货币供给量的增长会推动各地区工业产出和房地产投资,但在长期将形成对消费和房价的抑制[10]。这些文献虽然结论略有差异,但均揭示出房地产与经济系统之间存在复杂的关联机制,货币政策本身并不单独作用在房价、物价、房地产产出以及总产出四者之一。关于利率与货币供应量对房价的影响,沈悦等(2011)通过FAVAR 模型对房价在货币政策传导机制中的作用进行研究后发现,利率对房价的影响比货币供应量更为显著[11]。徐忠等(2012)也得出了类似的结论[12],他们发现货币供给增速对房价和通胀有显著影响,价格型货币政策工具对房价的抑制作用大于数量型货币政策工具。持相同观点的还有张龙等(2021)[13]。而郭娜、翟光宇(2011)则提出了相反的观点,即在较长的时间跨度下,货币政策可以显著影响房价和房地产投资,而货币供应量相较于利率具有更显著的调控效果。出现这一现象的主要原因是利率政策对房地产价格传导渠道的失效[14]。潘海峰(2020)从经济发展的不同阶段讨论了这个问题,他发现在房价波动较高时期,采用价格工具比数量工具对房价有更好的调控效果,而在房价波动较小时期则反之[15]。这些文献都着重讨论了货币政策如何影响单位资产的价格,却未研究资产领域吸收的总量货币与这一传导链条的机制。若以货币供给影响商品房销售额而不是单价作为出发点,将有利于解释货币流入资产领域。

文章的边际贡献在于:一是对货币供给、商品房销售额、通胀、名义产出进行了混频向量自回归,在实证上验证了货币流入房地产市场并被“窖藏”。二是通过构建动态一般均衡模型,为家庭在货币发行量增加时选择房产作为资产配置构建了微观机制。三是模拟分析了当发生房产需求冲击时,数量型货币政策和价格型货币政策的差异性以及对社会整体福利的影响。

二、货币流向房地产领域的经验事实

为了验证货币供给在一定程度上流入房地产市场,导致总产出增速与货币供给增速之间的缺口并未能被通胀所解释,文章构建混频向量自回归(MF-VAR)模型对货币供给、商品房销售额、通胀、名义产出进行回归分析。

标准向量自回归模型要求模型中的所有变量具有相同的频率,然而,现实中的宏观经济数据通常具有不同的统计频率,例如:居民消费者物价指数CPI 通常以月度的频率统计,国内生产总值GDP 通常以季度的频率统计。对此,第一种处理方法是将高频率数据聚合成低频率数据,不仅丢弃了高频数据的信息量,还引入人为的季节调整,造成一定程度的信息损失及扭曲。第二种处理方法是为每个高频率变量创建多个低频率变量从而保持高频率精度将增加模型变量个数并牺牲自由度,该方法的优点在于模型设定简单且估计方便,但缺点是无法分析在同一低频区间的高频变量之间的统计关系。第三种处理方法是利用状态空间模型,将低频数据视为无法观测的高频数据聚合而成,采取卡尔曼滤波的方式进行参数估计。综合比较而言,文章采用的是第二种处理方法。

文章选取月频的货币供给增速M2、居民消费者物价指数CPI、房地产销售额同比增速HouseSell 作为高频变量,并以季频的名义国内生产总值同比增速GDP 作为低频变量。在货币供给增速方面,采用广义货币M2 的月末同比增速进行回归;居民消费者物价指数CPI 采用当月同比数据;房地产销售额采用房地产开发企业商品房销售额,对累计值进行一阶差分后得到当期值并在此基础上得到同比增速。上述数据来源于2010年3月至2023年6月中国人民银行和国家统计局,各变量均通过平稳性检验与协整检验。

在模型设定方面,文章令YL,tL=GDPtL代表季频变量在季末tL的取值,YH,tL,t=[M2tL,tCPItL,tHouseSelltL,t]T代表月频变量在季度tL中第t 个月的取值,然后将这些变量进行堆叠并进行滞后p 期的混频向量自回归:

由于变量进入VAR 模型的顺序会影响脉冲响应结果,因此文章根据变量的外生性依次决定排序。在上述变量中,货币供给的外生性最强。文章假定,当货币供给的变化首先影响物价水平,其次传递到房地产销售并最终影响国内经济生产总值。因此,变量进入模型的顺序可设定为M2、CPI、HouseSell、GDP。

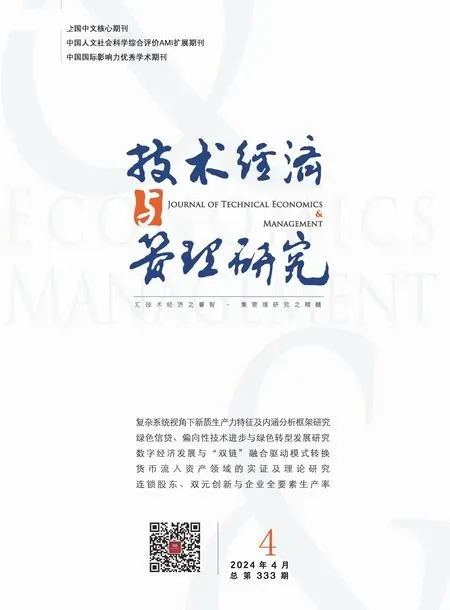

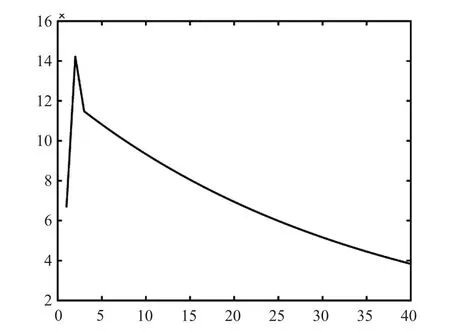

根据SIC 准则,文章将VAR 模型的滞后阶数设定为1。模型特征根均在单位圆内,表明模型稳定。从脉冲响应上看,季中首月的货币供给冲击,会在短期内拉升次月的商品房销售,之后迅速回落至负值(见图1)。这表明整体而言,短期内货币供给对商品房销售具有一定的拉动作用,而长期来看这种正向效应被抵消。

图1 HouseSell2 对M21 冲击的响应

三、纳入房地产与货币的动态一般均衡模型

文章假定货币当局和商业银行体系共同完成了货币供给过程,家庭决定了货币最终进入消费抑或房地产领域。为了区别进入资产领域被部分“窖藏”的货币与继续参与流通的货币,文章将经济循环中关于房地产部门的生产、投资、消费划归为资产领域,而将其他部门的经济活动划归为传统流通领域。以此建立了由家庭、房地产开发商、其他商品生产商、中央银行组成的动态一般均衡模型。其中,家庭向两类企业提供互为替代的劳动,从中获得工资并作出消费决策;货币当局向经济体投放货币或以调节名义利率的形式对经济体作宏观调控,以此影响产出、价格水平以及家庭的消费、投资决策。为简化模型设定并聚焦于货币流向,模型未纳入银行体系以及政府的行为。

1. 家庭

文章假设家庭由无数个同质化的家庭组成,每个家庭的消费给家庭带来正效用,同时,家庭付出带有负效用的劳动,劳动和消费加性可分。家庭对消费Cit、劳动Nit、现金Mit、房产Hit+1、资本Kt+1、负债杠杆et进行选择,以最大化终身效用:

为简化推导,参照Feng 等(2021)的做法[4],将效用函数中消费设为对数效用,而劳动设为线性效用,即效用函数Ut=lnCit-ψNit。家庭的预算约束采取如下实际约束形式:

其中,Pt为t 期价格水平,qt为房产的相对价格,st为房产的需求冲击,满足lnst=ρslnst-1+eb,δh为房屋折旧系数,Xit为当期收入, it-1为上一期的名义利率,为上期抵押贷款的本利和。令收入Xit满足:。

其中,wt为实际工资;为资本回报率;为房屋租金回报率,并且令=τqt;δk为资本折旧系数;反映了房屋的交易成本;bit为本期抵押贷款,且满足始终成立的抵押约束bit=etqtHit+1,et为传统文献中的抵押率。从家庭的角度看,可将et看作是购房的贷款比率,et降低时意味着家庭杠杆的下降。令et满足如下动态过程:et=et-1+ρe(es-et)。其中es为抵押率的初始稳态,ρe反映了贷款比率回归初始稳态的速度。

文章采用何青等(2015)的假设[3]:家庭每一期获得贷款、工资、利润分红以及资本收益,用于支付上一期本息和、购买房产,而家庭的消费由期初现金决定(CIA 设定):

因为模型设定中家庭具有同质性,得到的总量优化问题等同于上述个体优化问题,内生变量的角标i可去除。基于预算约束以及现金先行约束,对家庭的终身效用进行最优化,可以得到Ct、Nt、Kt+1、Ht+1、Mt、et的一阶条件。

2. 房地产开发商

某一时刻房产的存量由房产积累过程所决定:

式(4)中,每一期新生产的房产由ht表示。对于房地产开发商而言,建造新的房屋需要用到资本Kh、劳动Nh以及土地L。由于土地因素并非文章关注重点,且在大部分文献中L 被外生设定为1,不参与到模型动态的演进过程,因此文章将土地设为1,房产生产函数设定为基于资本和劳动的Cobb-Douglas 形式:

式(5)中,αh是房产生产函数中资本的份额。房地产开发商对每一期的利润进行最大化,得到关于Nht以及Kht的一阶条件。

3. 其他厂商

文章将房地产开发商之外的所有生产厂商定义为其他厂商,沿袭了实际商业周期的文献,设定这类企业使用资本Kp以及劳动Np进行生产,并得到总产出:

式(6)中,αp是其他厂商生产函数中资本的份额。由于这部分产品的价格被标准化为1,厂商利润可以表示为。对厂商利润求最大化后可以得到关于Npt以及Kpt的一阶条件。

接下来,对房产部门和其他部门设定了同一个工资率以及同一个资本回报率,这与家庭决策设定中,不同资本之间完全替代、不同劳动之间完全替代的设定一致,并起到简化问题的作用。

4. 中央银行

理性家庭的最优化结果中CIA 约束取等号,即有Mt-1=PtCt,等式两边同时除以Pt-1可得实际货币需求:

为了研究经济体中货币供给变化的作用,定义实际货币供给增速gmt=lnmt-lnmt-1。实际货币供给增速作为政策目标,满足:

式(8)中,ρm为货币增速的持续性参数,πs为稳态通胀,εm为货币供给增速冲击。该货币政策规则的核心是数量型货币政策(McCallum 规则)。作为参照,文章亦将价格型货币政策(Taylor 规则) 引入CIA 模型,货币供给由名义利率决定,呈现出一定的内生特质:

式(9)中,is、πs、Ys分别为名义利率、通胀、产出的稳态,it为名义利率,ρi表示了利率对于上一期的延续性,φπ、φy分别是利率对于通胀缺口、非房产产出缺口的响应。

5. 加总与一般均衡

将下标κ∈{p,h}的变量进行加总得到χκt,其中χ∈{K,N,Y}。资本和劳动的市场出清条件意味着:

定义总产出Yt=Ypt+qhtht,总量资源约束为:

其中It=Kt+1-(1-δk)Kt。同时,定义各部门投资为Iκt=Kκt+1-(1-δk)Kκt,其中κ={p,h},可以推出这一等式为推导结果,并不构成一般均衡所必需的方程,在此罗列仅做示意。一般均衡由一系列加总变量和价格组成,不同部门求解各自的最优化问题并完成所有市场出清。

6. 其他方程

为研究经济系统的特点,文章设置了如下指标:房产价值与消费之比、房地产开发占GDP 之比、货币总流通速度、流通领域货币流通速度、实际利率、社会杠杆率。各指标定义如下:

式(13)中的房产价值消费比为家庭当期持有的房产价值与消费之比,该比率的变化可以反映家庭固定资产占总财富的比率。式(14)中的房地产开发占GDP的比值为当期房地产行业产值与经济总产出之比,该比率体现了在特定冲击下房地产部门的相对生产情况。式(15)和式(16)均为货币流通速度的计算,差别在于式(15)的分子用了总产出,而式(16)的分子用了非房地产部门的产出,前者是通常意义上的货币流通速度,而后者是文章定义的流通领域的货币流通速度。式(17)是以费雪方程式定义的实际利率。式(18)为社会总杠杆率,即总负债与总产出之比。

四、参数校准

由于文章主要关注于存在房地产市场情况下家庭、企业应对货币政策的反应,因此主要对表示两部门行为的参数进行了校准。参数选取主要参考了国内外文献,校准结果如表1 所示。

表1 参数校准结果

五、模拟结果与分析

1. 货币供给冲击

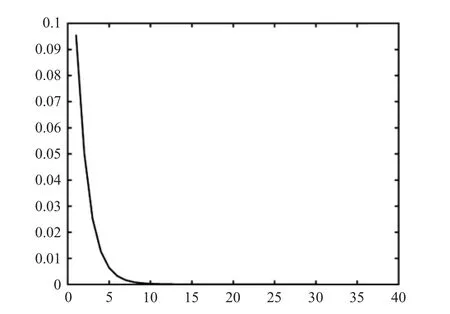

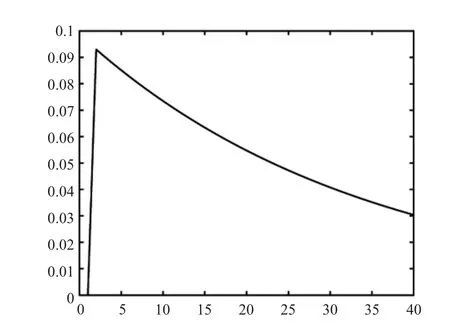

在采取数量型货币政策时,选用式(8)来调控货币供给增速。当给予货币供给增速1%的一次性冲击时,可以发现货币增速将直接作用于同期的实际货币存量以及通胀率,进而影响家庭的选择。从图2 来看,通胀随着冲击的到来呈现出跳跃性上升,随后迅速回落至负值并缓慢趋于稳态。由于CIA 约束式(7)的存在,当期通胀和上期实际货币共同决定了当期消费。于是消费呈现出向下跳跃偏离稳态,并在随后的时期缓慢恢复(见图3)。由于现金持有的机会成本上升,家庭减少现金会增加效用,于是家庭转而投向房产、资本和闲暇。通胀和消费的响应与陈彦斌等(2015)的结果一致,这是由CIA 约束的内生结构所决定的。

图2 通胀的供给冲击响应

图3 消费的供给冲击响应

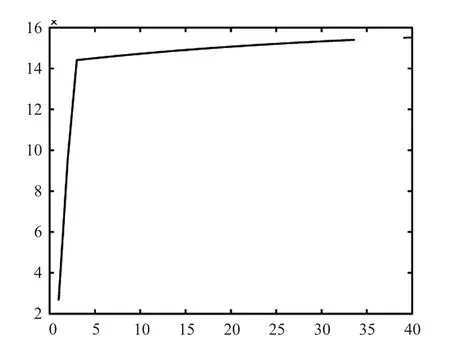

从家庭持有的房产来看,随着货币供给增速冲击,家庭将在短时间内迅速完成房产的配置。在家庭的最优化问题中,家庭选择下一期的资本和房产,这导致了房产存量并不是在货币供给增速冲击的当期发生变化。图4 显示,房产存量在冲击发生的第二期向上跳跃,随后缓慢恢复稳态。

图4 房产存量的供给冲击响应

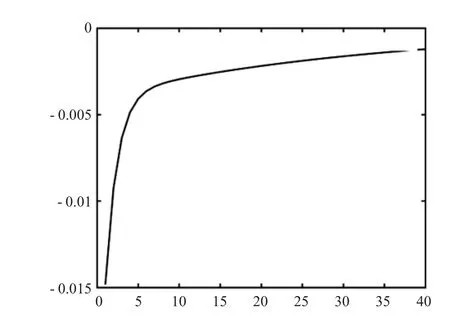

图5 显示,在面对货币供给增速冲击时,货币流通速度下降且恢复到稳态的速度较慢。该结论已证实了文章的假定,货币中有一部分进入了资产领域形成“窖藏”,从而退出经济循环。在这种情况下,价格与总产出的增速便与货币存量增速脱节,体现为货币流通速度的下降。另外,在给予经济体的一次性货币供给冲击的情况下,货币流通速度的恢复十分缓慢,若增加冲击的持续性(增大ρm) 或者增加冲击的力度,那么货币流通速度将呈现更大幅度、持续时间更久的下降。价格型货币政策与数量型货币政策在本模型中具有一定的相似性,差异仅体现在面对冲击时名义利率的响应方向以及各变量恢复速度方面,限于篇幅原因不再赘述。

图5 V 的供给冲击响应

2. 房产需求负向冲击

由于在本模型设定下不同货币政策对大部分内生变量的作用方向一致,此处仅给出数量型货币政策时的房产需求冲击响应。图6 表明,当房产需求发生负向冲击时,家庭对房产的需求下降。与此同时,消费将在一段时间内得到提升(见图7),而通胀始终维持在一个较低的水平(见图8)。上述结果表明居民的购房意愿本身也是影响消费、物价的原因。

图6 房产存量的负向冲击响应

图7 消费的负向冲击响应

图8 通胀的负向冲击响应

为进一步厘清当房产需求发生冲击时两种货币政策的优劣,文章计算了两种情况下的福利损失。根据Woodford(2003)[20]的设定,冲击造成的福利损失总量为:

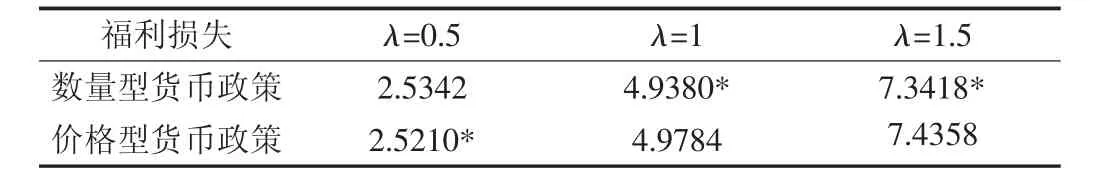

其中,π~为通胀缺口,y~为通胀缺口,λ 是相对权重。参考卞志村、胡恒强(2015)的做法,针对λ 的不同取值,计算了40 期内冲击造成的福利损失总量,如表2 所示。

表2 福利损失(×10-5)

表2 结果表明,在应对房产需求波动时,福利损失中产出缺口的相对权重λ 决定了哪种货币政策更为占优。当通胀缺口被予以更高的权重时(λ 较小),价格型货币政策能使总福利损失更小,因而占优。当产出缺口具有更高的权重时(λ 较大),数量型货币政策具有更好的效果。在实际操作中,利率与货币供给指标应同时关注,既要控制总量阀门,又要确保利率在合理区间,从而制定出使整体福利损失最小的政策。

六、研究结论及政策建议

文章采用混频向量自回归模型实证检验了广义货币供给、商品房销售额、CPI 与名义总产出之间的关系,并且将货币与房地产同时纳入动态一般均衡模型,模拟货币增量流入资产领域的微观机制。研究发现:

第一,货币供给增量对商品房销售额具有显著的解释力,但其对通胀的作用不显著。该实证结论直接印证了文章提出的假设:一部分货币增量没有进入经济体进行流通并影响物价,而是进入资产领域成为价值储藏的手段。

第二,家庭在货币供给增速变大时选择房产作为安全资产,降低了货币需求并抑制了消费。该结论表明家庭的资产配置决策是货币进入不同部门的重要因素,货币供给的增加通过家庭资产配置渠道,间接导致部分货币进入资产领域行使价值储藏职能。

第三,由于货币供给存在一定比例进入资产领域,这部分货币便如同“窖藏”一般退出了流通,造成了货币流通速度的下降。

鉴于上述结论,文章提出以下政策建议:

第一,在房地产需求接近饱和时,为家庭拓展新的安全资产品类,防止过量货币进入流通领域提升通胀。当前,房产不再具备和过去相同的稀缺性,其作为安全资产行使价值储藏的作用越来越小。与此同时,家庭对安全资产的需求并不会减弱。在这种情况下引导货币进入新的安全资产品类,提升家庭财富,避免过量的流通货币提高通胀具有必要性。

第二,在房地产需求发生波动时,既要关注货币总量降低总产出波动,又要盯紧名义利率控制通胀,以达到福利损失最小化的目的。国家金融机构应从两方面着手,其一是调节资金价格,对社会投资以及通胀进行把控;其二是通过投放基础货币和引导信贷资金流向控制货币总量,防止房地产行业波动对整体经济造成过大的影响。