从金融周期看货币政策

彭文生

文章为作者在中国财富管理50人论坛(CWM50)于3月30日举办的“美日欧等主要央行政策展望”专题研讨会上的演讲记录稿。(编者注:有删减)

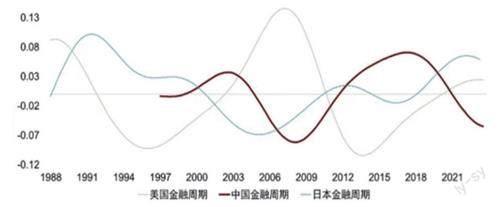

中、美、日金融周期的对比

下图是我们最新估算的中美日金融周期的对比。在这张图中,往上表示信贷扩张、房价上升,往下表示信贷紧缩,房价下跌。首先看日本,日本的金融周期从1991年房价泡沫破裂的顶点至2005年左右触底,这一调整过程花了约15年时间。2005年以来,日本经历了持续至今的金融周期整体上行,近段时间改善迹象更加明显,这可能也为日本央行货币政策的正常化提供了内在动能。

美国在2008年次贷危机顶点以后,金融周期下行调整比日本快一点,大概花了5、6年时间,从2013年低谷到现在十多年时间持续上行,现在还没有看到明显的拐点。这可能是尽管近期市场预计美国将大幅降息,但美联储依旧采取相对鹰派态度的原因之一,美国正处于金融周期上行阶段的事实一定程度上反映了经济的内生动能。

2017年全国金融工作会议以后,中国的金融周期开始往下调整,现在经济内生动能下行压力也比较大,因此需要强调宏观政策。特别值得注意的是,本世纪初中国金融周期呈现下行趋势,但同期中国并未见明显的房价下跌和信贷紧缩。这是因为当时人民银行外汇占款增多、货币扩张速度较快,但同期中国对信贷的控制实际上比较紧,所以把信贷和房地产放在一起看,中国那时候金融周期是往下的。这说明,不是所有的金融周期都一定和经济衰退、金融危机联系在一起,还要看背后的成因。

在这样的背景下,为什么强调金融周期?在过去30-40年间全球金融自由化期间,经济周期的波动特征已经不再明显。2009年至2019年,美国经济并未出现衰退,是战后美国经济复苏持续最长的一段时间。2020年,尽管疫情带来了一定的负面影响,但2021年后美国经济复苏表现强劲,此前市场预期的衰退也并未发生。美国经济的这一表现更多反映的是金融顺周期性带来的中期波动影响,显示出金融周期相对传统经济周期的重要性上升。

中国和美国的利率对比

当前我们面临一个重要的问题就是,我们怎么思考美国的利率和中国的利率,前者是否太低、后者是否过高?思考利率有两个视角:

一是弗里德曼的通胀预期视角,认为实际利率等于名义利率减去通胀预期。但是通胀预期难以衡量,所以实际计算中一般使用过去12个月CPI数据的平均值。这一视角强调的是,预期价格下跌会导致消费推迟,预期价格上涨会导致消费提前。换言之,实际利率高会导致推迟消费、需求不足的问题。中国和美国十年期国债的实际收益率差距正在缩小,但是当前中国的实际利率还是略高于美国。此外,也有观点认为美国的实际利率高,因为过去一年多美国名义利率在美联储加息下大幅上升,但其实美国现在的实际利率水平与过去十几年相比并不高。这可能也是我们在思考美联储下一步降息何时启动、降息幅度有多大的一个视角。

图:中美日金融周期对比

來源:BIS,Wind,中金研究院

第二个视角是凯恩斯流动性偏好。现实中,影响经济主体行为的不是单一的利率,而是整个利率体系。从利率体系的角度来讲,凯恩斯流动性偏好认为安全资产(货币)收益率是零,所以增加货币的供给就会促使大家向风险资产配置,如股票、房地产,甚至实体的投资,而并不取决于我们一般理解的实际利率,即名义利率和通胀的差值。换句话讲,不管通胀水平多少,只要名义利率下降、基础货币和安全资产的供给增加,就会通过流动性偏好渠道促进风险资产配置。

所以,利率第二个概念是风险资产相对于安全资产收益率的风险溢价的概念,强调资产配置这一渠道,而非通胀预期影响消费的渠道。从这个角度看,美股风险溢价现在很低,因此实际利率水平低;A股的风险溢价超过十年期国债收益率4个点以上,说明风险资产相对安全资产的收益率差距很高,实际利率较高。以上两个实际利率的视角对我们思考中美货币政策未来走势有帮助。

中国和美国的经济走势与政策对比

美国经济现在似乎在一个不错的状态,劳动力市场表现强劲,通胀也已出现缓和的迹象。虽然最近降息预期有所下降,但是美股一直到最近表现很好。如何解释美国经济这种现象?这里面有几个可能的原因。

第一个是人工智能(AI)的效应。第二个因素是美国劳动力市场调整,这有两种解释,一是疫情对美国劳动力市场的清洗效应,另外一个解释是“去中心化”和制造业回流。

制造业投资大幅上升,需求和就业增加,按道理来讲通胀也应该增加,但却没有。这里引出了第三个原因,即中国的低价出口可能帮助了美国控制通胀。过去几个季度,中国的出口整体表现不错,但更细分来看这主要是源于出口量的增加,整体出口价格有所下滑。换句话说,中国向美国出口了比较便宜的实体资源。这一点也可以在贸易差额数据中得到印证,中国的顺差代表单期实体资源向美国转移,低价的中国出口对于美国控制其国内通胀水平是有帮助的。中美作为全球最大的两个经济体,虽然美国有国际储备货币优势,但中国是第一大贸易国,两国之间货币条件通过实体(贸易)渠道相互影响。

针对当前中国需求较弱的问题,一个值得关注的现象是过去几年政策性金融的作用,包括在基建、制造、普惠、绿色等领域,但是这些对经济的拉动作用比较小。原因在于这些信贷主要是在帮助企业,但企业投资只是中间需求,经济的最终需求只有消费和出口。所以,政策性金融帮助企业越多,可能越会导致产能过剩、内部通缩压力和低成本出口等。

央行增加购买国债对于宏观经济的含义是什么?如果财政赤字增加,促进总需求增长,国债发行降低基础货币,而央行购买国债投放基础货币,名义利率不变,但实际利率因为通胀预期上升而下降。如果财政赤字不增加,对经济的影响主要是投放基础货币和广义货币,名义利率下降,促进信贷需求和风险资产需求,对股市是利好因素。但在金融周期下半场,顺周期性可能要求较大的利率下降幅度才能达到刺激需求的作用,而利率可能面临其他的约束,比如汇率。总之,如果没有财政扩张的配合,央行购买国债可以增加流动性供给,但对总需求的促进作用可能有限。