2023年中国成品油行业运行特点与近期展望

孙仁金,石红玲,董秀成

(1.中国石油大学(北京)经济管理学院;2.对外经济贸易大学国际经贸学院)

1 2023年中国成品油市场分析

2023年中国迎来新冠病毒疫情防控转段,经济复苏成为包括中国在内的各国关键词,但疫情留下的“疤痕效应”却难以完全退去。大国博弈愈演愈烈,俄乌、巴以等地缘冲突加剧,通胀、贸易摩擦、美联储加息、产供链风险等因素叠加,考验着各国经济的韧性与复苏动力。全年全球经济复苏乏力,增速仅为2.9%,同比下降了0.5个百分点。中国经济顶住外部压力,积极克服内部困难,经济回升向好,全年实现国内生产总值126.1万亿元,同比增长5.2%。

面对复杂严峻局面,中国石油流通行业积极应对诸多超预期因素冲击,政策频出激发主体活力,成品油行业总体平稳有序运行,品牌化、数字化和综合能源化成为石油流通行业发展的新方向。2023年,中国炼油能力再创新高,国内炼化产业转型升级持续加快,布局不断优化,持续推进“油转化”“油转特”,成品油产量持续增加,成品油价格整体呈现下降趋势,成品油需求持续恢复。

1.1 炼油能力增长缓和,炼厂开工率回升

2023年,中国千万吨及以上炼油厂增加至36家,一次装置平均炼油规模达641万吨/年,与世界平均水平的差距进一步缩小。2021年10月,国务院发布的《2030年前碳达峰行动方案》中明确指出,2025年国内原油一次加工能力控制在10亿吨/年以内,故炼油能力增速放缓。据卓创资讯数据,2023年中国炼油产能再创新高,全年炼油能力达到9.5亿吨/年,同比增长1.3%,增速放缓1.9个百分点(见图1),约占全球炼油能力的18.3%。据国家统计局数据,2023年中国原油加工量为7.3亿吨,同比增加9.3%,其中,主营炼厂原油加工量占比71.9%,独立炼厂原油加工量占比28.1%;原油进口规模创下历史新高,全年进口原油5.6亿吨,同比增加11.0%,原油对外依存度回升至72.4%,增加1.2个百分点。

图1 2019-2023年中国炼油能力

2023年,全国炼厂平均开工率为72.4%,增加4.6个百分点,成品油收率为60.5%,汽柴油收率为53.8%。落后产能加速淘汰,不符合国家产业政策的200万吨/年及以下常减压装置有序淘汰退出,进一步推动行业转型升级。主营炼厂积极应对各种挑战,坚持以销定产、以效定产,动态调整优化产品结构,开工率维持在70%以上的较高水平,全年平均开工率77.9%,提高3.6个百分点。随着管控政策松绑、经济活跃度逐步恢复,国内成品油市场需求回升且原料价格波动回归平稳,独立炼厂平均开工率为64.0%,增加6.4个百分点(见图2)。

图2 2023年1—12月中国炼厂原油加工量和开工率

随着经济运行稳中有进,中国成品油产量实现较快增长。中国石油与化学工业联合会的数据显示,2023年中国成品油产量为42835.8万吨(见图3),同比增长16.4%。其中,汽油产量为16138.4万吨,同比增加10.1%;柴油产量为21729.0万吨,同比增加13.3%;煤油产量为4968.4万吨,同比增长68.3%。全年主营炼厂成品油产量平稳增长,共计30109.8万吨,同比上涨3.1%。其中,主营炼厂汽油产量同比增长7.2%;柴油产量同比增加5.4%;煤油产量同比增加54.9%。全年独立炼厂成品油产量为11499.0万吨,同比增长12.4%。作为独立炼厂的主要分布地,山东独立炼厂汽油总产量达到3007.1万吨,柴油总产量达到5625.3万吨,炼油能力占山东省总炼油能力的75.0%。总体来看,随着2023年中国原油产量的增加和炼油能力的上涨,成品油产量较快增长,国内成品油供应能力得到有力保障。

图3 2019-2023年中国成品油产量

1.2 成品油消费量恢复至疫情前水平,航空煤油消费量明显恢复

2023年,中国经济恢复增长,物流运输和交通出行已经恢复正常,成品油消费基本恢复至疫情前的水平。中国石油与化学工业联合会的数据显示,2023年中国成品油表观消费量为38698.8万吨,同比增长15.5%(见图4)。终端用油行业的差异和表现,使汽、煤、柴3个品种呈现不同的恢复进程,其中航空煤油消费恢复明显。中国石油与化学工业联合会的数据显示,2023年中国汽油表观消费量为14910.2万吨,同比增长11.3%。这一方面缘于汽油用油基本盘继续扩大,2023年全国汽油车保有量增至3.4亿辆,同比增加8000万辆;另一方面,随着居民消费热情释放,道路出行需求回补性增长,高速公路汽车通行量超出疫情前水平,共同拉动汽油消费回升。在经济性明显改善、需求逐渐恢复的市场环境下,柴油实现了一定程度的增长,全年柴油表观消费量为20365.2万吨,同比增长12.3%。随着航空业的快速复苏,航空煤油实现了持续且快速增长。2023年,民航全行业共完成运输总周转量1188.3亿吨千米、旅客运输量为6.2亿人次、货邮运输量为735.4万吨,同比分别增长98.3%、146.1%和21%,为航空煤油消费的恢复注入了动力。2023年航空煤油表观消费量为3423.4万吨,同比大幅上升73.6%。

图4 2019-2023年中国成品油表观消费量及供需差量

2023年,中国炼油能力过剩,下游需求市场有所扩大,但需求增速不及产量增速,导致成品油供需差量扩大,打破了往年有明显改善的趋势,供需矛盾加剧。分品种看,汽油、柴油和煤油仍存在供需矛盾这一问题,但呈现不同趋势。与2022年相比,2023年汽油供需差量收窄,表明汽油市场在向平衡方向发展;柴油和航空煤油供需差量扩大,供需矛盾加剧。由于终端用油行业的差异和表现,汽油、柴油、航空煤油的需求量走势受不同市场的需求影响,导致它们的供需状况存在差异。

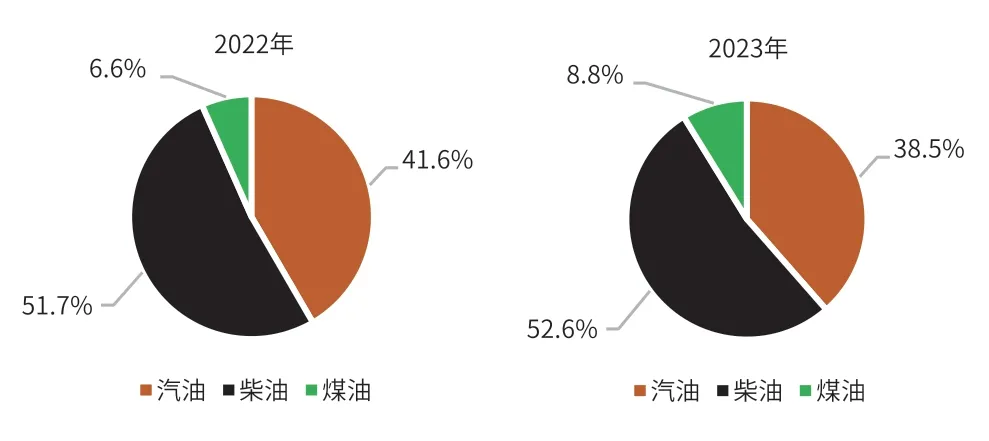

2023年,汽油、柴油、煤油消费量占比相较于2022年发生了明显变化,呈现“汽降、柴增、煤增”的特点(见图5)。受益于各产业恢复,居民私家车出行频率上涨,带动汽油消费增加,但国内新能源汽车销量及占有率的提升,加速了汽油消费达峰,汽油消费量占比为38.5%,下降3.1个百分点;工矿基建等工程复工复产,物流运输业运行逐渐稳健,进一步拉动柴油消费需求,柴油消费量占比为52.6%,增加0.9个百分点;经济复苏、政策宽松引发消费热情,旅游业活跃度提升,带动煤油消费量明显增长,煤油消费量占比为8.8%,增加2.2个百分点。

图5 2022年与2023年中国各类成品油消费量占比

1.3 国际原油价格高位宽幅震荡,国内成品油批发价格小幅增长

2023年,国际油价虽然总体回落,但仍在高位宽幅震荡,全年均价为70~90美元/桶。全年WTI原油均价为77.7美元/桶,同比下降17.8%;布伦特原油均价为82.6美元/桶,同比下降18.4%;普氏迪拜原油均价为82.1美元/桶,同比下降14.8%(见图6)。上半年,欧美通胀水平下降缓慢、美联储及欧洲央行持续加息对经济产生负向影响,增加了全球经济衰退的风险。尤其是3月份,爆发的欧美银行业危机更加剧了油价的跌势。4月,“欧佩克+”产油国相继宣布大幅自愿减产计划,合计减产规模超过160万桶/日,止住了油价下滑态势;下半年,在“欧佩克+”延续减产的背景下,叠加美国进入成品油消费旺季,在供应紧张和需求旺盛的加持下,油价持续上涨。9月,美联储加息预期升温,以及高利率环境对经济带来实质性的压力,需求预期下降,油价进入下跌通道。

图6 2023年1—12月国际油价走势

2023年,中国成品油零售限价共经历25次调价窗口,其中12次下调、10次上调、3次不作调整。国内成品油零售价格呈现“M”型走势,全年汽柴油-原油裂解价差保持高位,多次刷新同期新高。隆众资讯的数据显示,汽油市场年初价格为7477.6元/吨,年末价格为8460.0元/吨,上涨982.4元/吨;柴油市场年初价格为7180.2元/吨,年末价格为7189.6元/吨,上涨9.4元/吨。

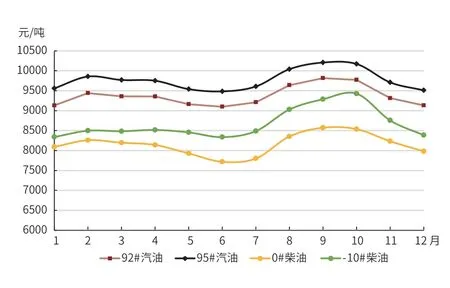

2023年,中国成品油批发均价呈现出与国际油价相似的走势,整体呈现增长趋势(见图7)。隆众资讯的数据显示,全年92号汽油批发均价为9368.7元/吨,同比增长0.7%;95号汽油批发均价为9966.0元/吨,同比增长3.7%。2022年,汽油批发价格一度触及“每吨万元”高位,柴油也突破9000元/吨关口,上涨的主要时间节点在7—10月,主要缘于国际原油价格上涨,高成本导致高价格。分区域看,2023年中国成品油批发价格区域性特征明显,西北地区92号汽油及95号汽油批发平均价格最高,西南地区柴油批发平均价格最高,华东地区的92号、95号汽油和0号柴油批发平均价格均处于最低。西北地区与华东地区95号汽油价差高达724.53元/吨,价差最高;西北地区92号汽油和95号汽油批发价格每月均高于全国平均价格,且与全国平均价格价差最高。柴油批发平均价格西南地区最高,华东地区最低(见图8)。

图7 2023年1—12月中国成品油月度批发均价

图8 2023年1—12月中国分区域成品油批发均价

1.4 成品油商业库存汽跌柴涨,油库建设需求旺盛

2023年,中国经济逐步恢复,成品油表观消费逐步上升,成品油库存整体下降,其中汽油需求恢复性增长,库存震荡下跌,柴油需求不及预期,库存呈“M”形走势(见图9)。截至2023年12月28日,中国汽油商业库存量为1336.3万吨,环比上涨0.02%;柴油商业库存量为1511.6万吨,环比上涨0.44%。但从总体看,2023年汽油商业库存量平均为1362.2万吨,同比下降15.7%;柴油商业库存量平均为1608.3万吨,同比增长12.0%。

图9 2023年中国成品油库存走势

2023年,中国油库建设需求依旧旺盛,很多重点优质工程建设开工(见表1)。在众多油库中,中国石油和中国石化两家公司在成品油油库市场占据主导地位。作为成品油加工能力不断提升的“新生军”的重要代表——中国海油,通过在惠州炼厂周边建设油库以及在浙江等消费地收购社会经营单位,掌握了多个大规模的油库,对市场的影响力正在逐步增加。与此同时,中外合资的成品油库也在不断涌现。由于外资公司在中国的成品油库建设方面起步较晚,库容较少,主要依赖于与国内成品油经营单位合资建设。bp、壳牌等国际石油巨头在中国均有油库分布。

表1 2023年中国部分油库新建和改造项目

1.5 成品油出口量上升,进口量骤降,俄罗斯和新加坡分别是中国成品油主要进口国和出口国

2023年,中国成品油(汽油、柴油、煤油)进口量大幅下降,出口量大幅上升。国家海关总署的数据显示,全年中国成品油进口量为64.7万吨,同比下降59.6%;出口量为4189.9万吨,同比增长21.3%(见图10)。分品种看,汽油累计进口17.4吨,同比下降99.9%;柴油累计进口13.1万吨,同比下降70.0%;煤油累计进口34.2万吨,同比下降60.8%。汽油累计出口1228.3万吨,同比下降2.9%;柴油累计出口量1376.9万吨,同比增长25.9%;煤油累计出口1584.7万吨,同比增长45.4%。

图10 2019-2023年中国成品油进出口量及净出口量

国家海关总署的数据显示,2023年中国成品油进口来源国前六名为俄罗斯、韩国、阿联酋、卡塔尔、印度、科威特,占比分别为27.1%、18.9%、16.36%、8.3%、6.6%、6.2%。从进口来源国的情况来看,俄罗斯是中国最大的成品油进口来源国,由于西方国家对俄罗斯原油及石油制品的限价及海运制裁都已进入实施阶段,俄罗斯原油以较大的折扣力度继续向亚洲市场转移出口。

2023年,新加坡、中国香港、菲律宾、孟加拉国、马来西亚、澳大利亚等国家和地区是中国成品油的主要出口目的地,占比分别为24.7%、13.2%、9.8%、8.5%、4.8%、4.6%(见图11)。

图11 2023年中国成品油进口国占比和出口国占比

2 2023年中国成品油行业政策环境

2023年,中国成品油市场政策频出,激发了市场主体活力,推动成品油行业高质量发展,保障了成品油市场有序运行。

2.1 指导行业平稳运行,驱动成品油行业高质量发展

2023年,为指导行业平稳运行,推动石油化工行业高质量发展,中国主要出台了两项相关政策:一是《石化化工行业稳增长工作方案》,二是《关于促进炼油行业绿色创新高质量发展的指导意见》。8月,工业和信息化部、国家发展改革委和财政部等七部门联合发布《石化化工行业稳增长工作方案》,确定了稳增长的主要目标,提出了扩大有效投资、丰富优质供给、稳定外资外贸、强化要素供给、激发石化企业活力5项主要工作举措,并有配套保障措施。该方案的发布实施将为推动石油化工行业平稳运行、实现高质量发展奠定扎实基础。10月,国家发展改革委、能源局、工业和信息化部和生态环境部联合发布《关于促进炼油行业绿色创新高质量发展的指导意见》,首次提出了研究建立炼油企业碳排放与产品碳足迹数据库。该意见以促进炼油行业绿色创新高质量发展为目标,为行业发展提出了较为全面的总体规划和政策指引。

2.2 深入推进低碳转型,加强化石能源清洁高效开发利用

随着低碳转型的进一步深入,化石清洁能源高效开发利用亟待加强。2023年,中国主要出台了两项相关政策以保障进一步推进化石清洁能源开发利用效率:一是《2023年能源工作指导意见》,二是《工业重点领域能效标杆水平和基准水平(2023年版)》。4月,国家能源局发布《2023年能源工作指导意见》提出坚持积极稳妥推进绿色低碳转型。深入推进能源领域碳达峰工作,加强煤炭清洁高效利用,重点控制化石能源消费,扎实推进能源结构调整优化。该意见坚持加强化石能源清洁高效利用,推动煤炭和新能源优化组合,稳步推进能源绿色低碳发展。6月,国家发展改革委等部门联合发布《工业重点领域能效标杆水平和基准水平(2023年版)》(简称《能效水平2023年版》),对工业重点领域节能降碳改造做出进一步部署。《能效水平2023年版》继续发挥能效标杆水平的引领作用和基准水平的约束作用,通过节能降碳改造升级,不断提升石化工业重点领域的绿色低碳发展水平。

2.3 多项市场专项整治方案出台,规范成品油市场运行

2023年,为进一步整顿和规范成品油市场经营秩序,严厉打击违法、违规经营成品油行为,确保安全经营,保障经营者和消费者的合法权益,全国出台多项成品油市场专项整治方案,对成品油市场环保监督检查等方面进行重点整治。相关政策主要有《2023年成品油(燃料油)非国营贸易进口允许量申领条件、分配原则及相关程序》《关于部分成品油消费税政策执行口径的公告》和《综合治理加油机作弊专项行动方案》等。

1)市场经营管控方面:1月,商务部制定了《2023年成品油(燃料油)非国营贸易进口允许量申领条件、分配原则及相关程序》,实行先来先领的分配方式,有助于进一步规范成品油市场行为。6月,商务部下发《成品油流通管理办法(征求意见稿)》,该《办法》共分为6章35条内容,主要包括行政备案和准入许可、企业经营规范、监督管理和法律责任等,有助于成品油市场向市场化、规范化发展。

2)消费税管控方面:7月,财政部、国家税务总局发布《关于部分成品油消费税政策执行口径的公告》,将烷基化油(异辛烷)、石油醚、粗白油等化工产品将纳入成品油消费税征收范围,有助于进一步规范成品油市场的消费行为,有助于推动市场的公平化发展。

3)加油站管控方面:8月,市场监管总局、公安部、商务部、税务总局下发关于《综合治理加油机作弊专项行动方案》,要求坚决遏制加油机作弊,严厉打击计量作弊、偷逃税等违法行为。该《方案》有助于进一步规范成品油市场的经营行为,保护消费者的合法权益。

2.4 推进油气管网互联互通,完善原油、成品油管网布局

2023年,为进一步推动油气管网布局、促进互联互通。国家能源局组织召开了油气管道规划建设和保护工作会议,国家管网集团发布了《国家管网集团托运商准入管理实施细则》。4月,国家能源局在江苏常州组织召开2023年全国油气管道规划建设和保护工作会议。会议指出,全国油气管道规划建设和保护以油气产供储销体系建设为引领,不断完善油气行业战略规划、实施方案、年度计划,形成重大工程层层推进的工作体系。该会议对油气管道规划建设和保护工作具有重要指导意义。10月,国家管网集团发布《国家管网集团托运商准入管理实施细则(征求意见稿)》,明确了托运商准入申请流程、基本条件、信息公开、权利义务、监督管理、退出管理等要求,向社会公开征求意见。该细则有助于进一步推动油气管网设施公平开放,维护公平竞争市场秩序,规范国家管网集团托运商准入管理,促进行业健康发展。

2.5 绿色高质量发展进一步推进,产能结构和生产力布局进一步优化

2023年10月,国家发展改革委等部门发布《关于促进炼油行业绿色创新高质量发展的指导意见》,提出到2025年国内原油一次加工能力控制在10亿吨以内的目标,并强调要提升能源利用效率,降低污染物排放和碳排放强度,进一步优化产能结构和生产力布局。对于炼油行业而言,虽然有一定难度,但可通过进一步优化产能结构布局,严控新增炼油产能、推进炼厂改造升级、加快淘汰落后产能等措施,落实“双碳”政策,助力绿色创新高质量发展。

3 2024年中国成品油行业发展展望

2024年是“十四五”规划实施的关键阶段,中国经济坚持稳中求进的工作总基调,强调“巩固和增强经济回升向好态势,持续推动经济实现质的有效提升和量的合理增长”。随着后疫情时代的到来,国内经济的持续增长,成品油市场需求将继续实现稳步增长,构建新型能源体系、推动数字化和智能化转型,将是成品油行业发展的必然选择,成品油行业监管体系建设也将进一步加强和完善。

2024年仍是中国成品油市场监管持续完善与成果巩固之年。国内成品油行业监管体系的持续完善将从原油流通、成品油生产、批发零售等全流程,对现存的非合规资源进行更为有效和彻底的清除和管理,使行业运行秩序持续得到规范,为行业长期健康稳定运行提供保障。

炼油行业继续扩能,成品油产量继续增长。2024年,中国炼油产能将进入新一轮扩张期,预计2024—2027年还将有8500万吨/年产能开工,国家将进一步整顿落后炼油产能约3500万吨/年,预计2024年中国原油一次加工总能力将维持9.8亿吨/年,炼油平均规模进一步上升。而在“双碳”目标下行业环境不断变化,加之政策监管逐渐趋严,结合炼油行业最新指导意见再次明确的“国内原油一次加工能力需在2025年控制在10亿吨以内”,炼化行业需要进一步克服炼油产能过剩问题。“减油增化”持续推进,提升产品利用率,加速淘汰落后产能,行业布局将进一步优化,绿色高质量发展继续推进,智能化转型进一步加快。随着炼油产能规模持续扩大,成品油产量也将继续增长,但未来中国炼油能力增长空间有限,叠加严控新增产能等多重因素影响,成品油产量增速或将放缓。

成品油消费将回归低速增长通道。2024年,随着经济社会持续回暖,高质量发展稳步推进,成品油需求仍将继续增长,但在燃油车保有量中低速增长、国际航线逐步恢复正常、新能源替代力度日渐加大的前提下,成品油消费将回归低速增长的正常增长通道。预计2024年中国成品油表观消费量将超过4.0亿吨。由于新能源汽车持续发力,传统汽油需求增长受到限制,汽油需求增速将显著放缓,预计2024年汽油表观消费量约为1.5亿吨,涨幅在1.2%左右。基建投资增加推高客货运需求,提振柴油消费,但在“双碳”目标的推动下,柴油需求增速将进一步放缓,预计2024年柴油表观消费量为2.2亿吨,约同比增长0.1%。随着国内外航空业的复苏和航班数量的逐渐增加,预计航煤需求将继续增加,增速回归正常。预计2024年中国航煤表观消费量为3850万吨,同比增长12.5%。总体上,2024年中国成品油市场将继续展现出多元化和平稳增长的特点。

国际原油价格宽幅震荡,加剧成品油市场价格波动风险。2024年乌克兰危机、巴以冲突以及红海危机等国际事件仍将影响全球能源市场。地缘政治风险加大原油价格震荡区间,综合各方情况,全年油价在70~85美元/桶。在全球经济下行压力下,美联储降息预期增强,美元指数走弱,加剧原油价格走弱对国内成品油价格带来的下行压力。另外,市场监管力度将进一步加强、危化品管理将更加规范、产品税收及仓储设施产权从严管控、机动车辆排放标准提高等因素,或将加剧成品油市场价格波动风险。汽油市场供需宽松,年均批发价为9000~9500元/吨;柴油市场供需偏紧,年均批发价为7900~8300元/吨。未来成品油批发市场必然向多元化、差异化、竞争化、合规化方向发展。