私有信息、 个人投资者行为与股价异常波动①

孔 傲, 李昊骅, 李心丹, 朱洪亮

(1. 南京财经大学金融学院, 南京 210023; 2. 南京大学工程管理学院, 南京 210093)

0 引 言

股价暴涨暴跌,也称股价异常波动,是股票价格短期内严重偏离其正常范围的现象.在收益方面,股价异常波动会带来远大于普通交易日的收益或损失;在风险方面,频繁的股价异常波动极易引发投资者的恐慌,导致个股流动性风险,甚至可能造成股市的动荡.因此,股价异常波动一直以来都是投资者和监管者最为关注的问题之一.厘清股价异常波动的原因是投资者优化交易决策和监管机构制定有效监管政策的重要前提.

从消息层面来看,股价异常波动一般认为与宏观政策、公共事件或公司公告等的消息冲击相关[1, 2].不过,一些研究指出股市中只有不到一半的价格异常波动日伴随着公开消息的发布[3-5],同时这些研究还发现公开消息并非一定会引发股价异常波动,因此尚未厘清股价异常波动的底层动因.

股票市场价格的变动最终取决于投资者的交易行为.根据信息获取和挖掘能力的强弱,市场中的投资者可以划分为信息优势和信息劣势投资者.信息优势投资者不仅可以获得劣势投资者无法获得的非公开消息,还可以对公开消息进行更专业的解读.在现实中,机构投资者是典型的信息优势投资者.有研究表明他们会利用所掌握的信息操纵股市、泡沫骑乘,有时也会表现出羊群行为,是股价大幅涨跌的助推器[6-10].不过也有研究认为,机构投资者是流动性的提供者,是稳定股市的重要力量[11-14].

与之相对,个人投资者是典型的信息劣势投资者.一些观点认为,个人投资者尤其是中小个人投资者具有显著的羊群行为,采取顺势交易策略,追涨杀跌加剧股市波动[15-18].另一些观点则认为个人投资者会通过频繁的限价指令或逆势交易为市场提供流动性,起到了稳定了市场的作用[7, 19-23].目前,关于机构投资者和个人投资者在个股波动时所扮演的角色,学术界仍存在很大争议.此外,这些研究大多针对普通的股价波动、长期的股价泡沫或市场整体的流动性危机,而较少针对个股异常波动.与上述事件不同,股价异常波动是股价短时间内的特质性的极端表现,与之相关的信息层面的特征和投资者的表现都可能有显著的特异性.因此与现有文献不同,本文研究机构投资者和个人投资者在股价异常波动这一极端事件下的行为和作用.

机构投资者在挖掘和利用信息后,他们的订单会传递出一些特质的信息,即私有信息[24].私有信息可能源于机构投资者对公开消息的不同于公众的解读和利用,或是源于其所掌握的不为公众所知的内幕消息.我国股市对股价异常波动采取了严格的监管,机构投资者的信息挖掘和交易会尽量减小对市场的冲击,因此私有信息是否以及如何引发股价异常波动是一个值得深入探讨的问题.机构投资者的信息挖掘行为难以被直接观测,只有当他们的信息挖掘反映到了股价中,形成了私有信息,才可以被个人投资者观测到.因此,与现有文献直接研究知情交易概率或机构投资者的订单模式不同,本文基于信息挖掘、信息传播和信息反馈的过程,考虑机构投资者传递的私有信息,研究私有信息与股价异常波动的关系.机构投资者和个人投资者的博弈是中国股市的主旋律.如果说私有信息一般是机构投资者传播的,那么个人投资者在股价异常波动中起到了什么作用?中国A股市场有超过2亿的个人投资者,持股市值约占市场总额的25%,贡献超过60%的交易(1)数据来自上海证券交易所年鉴、深圳证券交易所年鉴..个人投资者是市场活力的重要来源,这启发本文考虑私有信息传播下个人投资者的中介作用.

本文首先基于个股高频交易数据中提取的平均每日高频订单中的私有信息检验私有信息与股价异常波动发生概率的关系,从而检验机构投资者的信息挖掘行为与股价异常波动的关系.其次,考虑机构投资者和个人投资者的博弈,则机构投资者交易的达成需要个人投资者的配合,个人投资者也可能由于感受到了私有信息而采取进一步的行动推动股价波动,因此基于主动成交订单、成交订单和委托订单的买卖量考察个人投资者是否在私有信息与股价异常波动的关系中起到了中介作用.最后,考虑到买卖量只反映了个人投资者的交易活跃度而无法反映个人投资者买卖相抵之后的净交易方向对股价的推动作用,进一步以主动成交订单、成交订单和委托订单的买卖不均衡反映个人投资者的交易行为,基于隔日正/负反馈模型考察个人投资者在私有信息与股价异常波动的关系中的具体作用.

本文可能的边际贡献为:1) 现有关于机构投资者和个人投资者行为的文献较少针对股价异常波动这一典型事件,考虑机构投资者的信息挖掘优势,不仅发现其信息挖掘行为传递的私有信息显著增大了股价异常波动的概率,同时发现个人投资者对于私有信息的反馈在这一过程中起到中介作用.这一结果表明机构投资者的信息挖掘和个人投资者活跃的交易共同影响股价异常波动;2) 关于个人投资者行为,现有研究大多发现其行为模式呈现单纯的正反馈特征或是单纯的负反馈特征.与现有文献不同,本文排除市场因素的影响之后,发现个人投资者在股价上涨时表现出正反馈的交易特征,在股价下跌时表现出负反馈的交易特征.此外,私有信息与股价异常波动概率呈现正相关性的具体原因是私有信息增强了个人投资者的正反馈行为、减弱了其负反馈行为.

1 文献综述和研究假说

股价异常波动是新信息融入市场的结果.宏观政策、公司公告、公共事件等公开消息是典型的信息形式.不过很多研究指出,股市中只有不到一半的股价异常波动可以由公开消息冲击解释.比如,Kapadia和Zekhnini[3]、Patel和Michayluk[4]指出在美国和澳大利亚等股市大约只有30%~45%的异常波动与公开消息有关;刘志东和杨竞一[5]发现上海证交所的股票中只有20%的异常波动与公开信息披露有关.

除公开消息冲击外,一些学者指出流动性冲击是股价异常波动的原因[5, 25],但并未指出流动性冲击的具体来源.Jin和Myers[26]从理论上证实了内部管理者和外部投资者之间在私有信息上的信息非对称会导致股价暴跌;此后的很多学者为这一理论提供了实证证据[27-30],不过这些研究主要关注股价暴跌,且大多基于年度或季度低频数据.

在高频层面上,一些研究发现无论是否有公开消息发布,股价异常波动前都存在一些交易指标的异常变动,他们猜测股价异常波动可能存在知情交易[31, 32].龚朴和杨博理[33]发现在中国股市,股价的异常波动程度与知情交易概率之间有显著的相关关系.Van Ness等[34]也发现在美国股市高频数据中体现出的私有信息含量与股价异常波动同期的正相关性.另一方面,许静霞等[35]、苏冬蔚和彭松林[36]发现卖空交易者在利空公告前就提前进行了卖空交易,在利好公告前则显著减少卖空头寸;孟庆斌等[37]发现公司重大公告或公司传闻发布前就存在异常交易量;叶彦艺等[38]指出股灾年间降息降准的货币政策公布前也存在知情交易.这些研究说明即使是公开消息发布之前也存在信息泄露和内幕交易.

鉴于此,针对中国股市,本文猜测无论是否有公开消息发布,股价异常波动时都存在显著的私有信息的传播.特别地,对于与公开消息无关的股价异常波动,信息优势投资者的价格操纵、知情交易或内幕交易等可能是推动股价的主要原因,在这种情况下股价异常波动的概率与订单中私有信息含量的关系更加密切.由此,本文提出假说H1a和H1b.

H1a订单中的私有信息含量与股价异常波动概率正相关.

H1b相比有公开消息的情形,无公开消息时订单私有信息含量与股价异常波动概率的正相关性更强.

机构投资者和个人投资者的博弈始终是中国A股市场的主旋律.机构投资者是信息优势投资者,一般认为是信息挖掘的主要力量,是私有信息的传播者.机构投资者在信息利用的过程中会尽量掩饰其交易,减小其交易对股市的冲击,但市场中仍能观测到价差、交易量、内外盘差、委比等一些微观指标的异常变动[31, 32],这些异动的指标是个人投资者可以感知和利用的交易信号.

很多研究都表明,在信息不对称的市场中,以个人投资者为代表的非知情交易者在交易过程中容易受到市场信号的影响,会模仿其他交易者进行交易.比如,许泳昊等[39]发现中国股市的中小散户会追随大单买入信号进行交易,从而推高股价;高昊宇等[40]发现个人投资者会追随机构投资者的卖出行为,从而导致股价暴跌;刘燕和朱宏泉[41]也认为机构投资者对个人投资者的行为有一定的示范作用.股价异常波动常常伴随着异常大的交易量和随后的价格反转,这暗示股价异常波动可能与个人投资者的羊群行为或过度反应相关[42-44].此外,张寒漪和齐玉录[42]还发现,投资者在异常波动时的反应过度与知情交易概率值之间有显著的相关关系.Kaniel等[19]、Kelley和Tetlock[20]、Boehmer等[22]发现,个人投资者可以挖掘到一些未公开的公司层面的信息.因此,一个合理的猜测是在排除公开消息的影响后,股价异常波动与个人投资者对私有信息相关的市场信号的反应有关.据此,本文提出假说H2.

H2订单私有信息含量与股价异常波动的关系中,个人投资者交易起到中介作用.

中国股市股价异常波动存在显著的暴涨强于暴跌的非对称性,这种非对称性在无公开消息股价异常波动中更为强烈.中国股市虽然存在卖空限制,但是机构投资者持有大量股票,可以间接卖空,同时他们也可以通过融券机制卖空,那么从机构投资者的角度难以解释股价异常波动的非对称性.如果H1和H2得到证实,一个合理的推测是个人投资者在私有信息与股价异常波动的关系中起到了非对称的中介作用.

中国股市有T+1的交易限制,因此前一日的股票行情是个人投资者决策的重要依据,这一决策的行为模式常常用正/负反馈模型来刻画.在国外市场,一些研究指出,个人投资者的交易行为在日度上具有显著的正反馈或负反馈特征[20, 21, 45].特别地,关于中国市场,一些研究认为个人投资者处于信息和技术劣势,且非理性程度高,常常表现出追涨杀跌的正反馈交易特征[15, 39, 46-48];进一步,有学者发现,中国股市投资者的正反馈交易整体表现出显著的追涨强于杀跌的不对称性[49].他们认为这种不对称性是由于大量投资者难以达到融券的门槛、处置效应较强,更倾向于通过买涨而非卖跌获利,同时在亏损时不愿放弃股票;不过他们在实证过程中并没有区别个人投资者和机构投资者.在国外市场,近期的研究还发现,当市场出现股价暴跌时,个人投资者却增加了交易量,起到了稳定市场的作用[21, 23].尽管现有文献对于个人投资者的交易模式并未达成共识,但结合H1和H2以及中国股市股价暴涨暴跌的非对称性,本文给出推测H3.

H3个人投资者交易的中介作用在股价暴涨和暴跌时具有非对称性.

2 数据和方法

2.1 数据

本文以A股股票为研究对象,所使用的Level-1高频数据来自于深圳点宽网络科技有限公司AT-edu量化研究交易平台,记录了个股每3秒钟更新一次的五档申报数据和最近一次成交数据.所使用的投资者账户数据由某中型券商提供.由于高频数据和账户数据的可得性的限制,本文研究的时间跨度为2014年1月~2017年8月.此外,利用Python编写的程序从百度指数查询页面抓取了2014年1月~2017年8月各股票的每月的百度搜索量,搜索关键词为证券简称.本文使用的其它数据均下载于国泰安数据库.

研究样本中剔除金融行业股票和ST、PT股票.为了保证个股建模数据的充足,剔除交易天数少于100 d的股票,最后共保留2 993只股票.

2.2 变量定义

本文的核心变量包括股价异常波动,个股每日高频交易订单中蕴含的私有信息含量,个人投资者的买卖交易量等.所有变量的定义描述如下.

1) 股价异常波动

借鉴多数文献[3, 27],定义股价异常波动为无法被现有定价模型解释的个股特质收益中的极端值现象.首先计算每只股票的特质收益率

(1)

(2)

参考主流风险管理软件制造商RiskMetrics的建议以及中国市场的有关研究[50, 51],这里λ取值为0.94.最后,基于如下规则定义个股收益率的日度异常波动识别指标

(3)

J(th)i,t=1表明第i只股票在第t日发生了异常波动.

本文将异常波动识别的临界值设置为th=3和th=2,以Fama-French三因子定价模型识别出的异常波动为主线展示实证研究结果,基于其他定价模型的相关结果列在稳健性检验中.

2)私有信息含量

采用Hasbrouck[24]提出的方法测度股市交易中的私有信息含量.利用个股3秒频率的level-1高频数据构建滞后10期的VAR模型,并将其转化为如下的VMA模型

(4a)

(4b)

(5)

3) 个人投资者的交易行为

本文基于主动买卖成交量aggBvoli,t和aggSvoli,t,买卖成交量exeBvoli,t和exeSvoli,t、买卖委托量quotBvoli,t和quotSvoli,t衡量个人投资者的交易行为.主动买卖订单包括市价订单和立刻成交的限价订单(如Li等[53]提到的刺激性限价订单);成交订单不仅包括主动成交的订单,还包括被动成交的订单(被动成交的订单指没有立刻成交的限价订单);委托订单不仅包括成交订单,还包括未成交的订单.

对于买卖总成交量和买卖委托量,本文未能获得全市场的数据,因此以某中型券商提供的近172万个账户的逐笔交易数据作为全市场数据的抽样样本进行研究.需要说明的是,有研究指出个人投资者中的大户具有信息优势,与其他个人投资者的行为不同[18],因此在本研究过程中尽量排除这些大户个人投资者,从而使其更能够代表中国股市占绝对比重的中小投资者.本文基于每个账户在整个交易时间段的最大账户余额(作为投资者账户资本的近似估计量),将资本高于500万元的账户从样本中剔除(占所有账户的0.5%).

对于主动买卖成交量,国泰安数据库提供了全市场不同大小订单的主动买卖成交量数据;本文将单笔订单小于20万的主动成交订单作为个人投资者主动成交订单的近似量(约占每日主动交易量的60%).虽然机构投资者也会利用算法交易策略拆单提交小笔订单,但在2017年前我国使用算法交易的机构还很少,因此使用2017年之前的数据时这种近似的误差不会太大.

为了研究个人投资者行为的非对称性,进一步计算个人投资者第t日在第i只股票上的主动买卖成交不均衡

aggImbi,t=(aggBvoli,t-aggSvoli,t)/

(aggBvoli,t+aggSvoli,t)

(6)

类似地,将式(6)中的aggBvoli,t和aggSvoli,t对应替换为exeBvoli,t和exeSvoli,t或quotBvoli,t和quotSvoli,t计算买卖成交不均衡exeImbi,t和买卖委托不均衡quotImbi,t.

4) 其它变量

在异质性分析中,将交易日分为与公开消息相关和与公开消息无关的两类.对于公开消息,由于排除了市场风险的影响,只考虑公司公告.某个交易日前后3d内有公司公告发布,则认为此交易日受到公开信息的影响,即有公开消息交易日.据此构造虚拟变量ifnoannouni,t,如果当日股票i没有受到公开消息的影响,则ifnoannouni,t=1,否则ifnoannouni,t=0.在稳健性检验中用到了融资融券资格ifmargini,t.ifmargini,t是虚拟变量,当日该股票可以融资融券则ifmargini,t=1,否则取0.此外,还用到了股票i在第m个月的百度搜索指数searchi,m,这一指数用于每个月将股票分为高搜索组和低搜索组.

2.3 实证设计

为了检验H1a,构造个体固定面板Logit模型分析股票每日平均每笔交易的私有信息含量与股价异常波动的关系

P(Ji,t=1)=Φ(μi+αprivi,t+

(7)

考虑到2015年股灾期间包含在本文的样本期间内,可能造成H1a的检验结果受到极端市场环境的影响,因此为了检验该结果的稳健性,对剔除了2015年6月15日~2015年9月30日的样本重新进行了式(7)回归.进一步,考虑到误差项的标准化分布及样本选择的随机性导致的随机效应,本文同时使用基于Probit的随机效应模型进行稳健性检验.此外,私有信息含量与股价异常波动之间的回归可能存在由互为因果引发的内生性问题,因此本文再利用工具变量法进行检验.借鉴毛杰和刘红忠[54],本文选用股票是否可以融资融券作为私有信息的工具变量,这是因为股票是否为融资融券标的与股价异常波动的发生没有直接关系,但是股票的融资融券交易可能增加股市中的私有信息含量.如果两个检验中privi,t的系数依然显著为正,则可以进一步证实H1a.

为了检验H1b,在式(7)中引入虚拟变量ifnoannouni,t对比有/无公开消息发布时私有信息含量与股价异常波动的关系

ifnoannouni,t+α3ifnoannouni,t+

(8)

如果privi,t×ifnoannouni,t的系数显著为正,则证实了H1b.

为了检验H2,构造下式检验私有信息含量与个人投资者交易的关系

Bvoli,t(或Svoli,t)=μi+λt+αprivi,t+

(9)

式中Bvoli,t为aggBvoli,t、exeBvoli,t或quotBvoli,t,Svoli,t为aggSvoli,t、exeSvoli,t或quotSvoli,t.该面板回归控制了个体效应和时间效应.考虑到已经控制了时间效应,因此与式(7)相比控制变量剔除了mkvolt和Tuet、Wedt、Thurt、Frit.如果式中privi,t的系数显著,则可以证实私有信息含量会影响个人投资者的行为.

为了进一步证实H2,设计以下两个异质性检验.首先,在中国股市,个人投资者获取公司信息的主要途径是网络搜索,因此可以通过比较一只股票的网络搜索量来比较非知情交易者对这只股票的关注度.投资者只有关注了一只股票,才会交易这只股票,也会更加仔细观察股票交易中的微观动态.因此,如果H2成立,那么私有信息对股价异常波动的影响作用在高搜索量的股票中应该相对更强.故在每个交易日t,按照上个月股票百度搜索量将股票样本分为高、低搜索量两组,构造虚拟变量ifhighsearchi,t.ifhighsearchi,t=1表明股票归类为高搜索量一组,ifhighsearchi,t=0表明股票归类为低搜索量一组,在式(7)中引入交乘项privi,t×ifhighsearchi,t构造下式

ifhighsearchi,t+α3ifhighsearchi,t+

(10)

如果privi,t×ifhighsearchi,t的系数显著为正,则可以进一步证实H2.其次,创业板实行投资者适当性管理制度,规定在创业板开立账户的投资者前20个交易日证券账户及资金账户内的资产日均不低于人民币10万元,有两年以上的证券交易经验,这就将一些个人投资者排除在了创业板的股票交易之外,而这些个人投资者又恰恰是经验不足、信息劣势最为明显一类个人投资者.因此,如果H2成立,那么相对于主板股票,私有信息对股价异常波动的影响作用在创业板股票中应该相对较弱.故构造虚拟变量ifgemi.ifgemi=1表明股票在创业板上市,ifgemi=0表明股票在主板上市.在式(7)中引入交乘项privi,t×ifgemi构造下式

(11)

如果privi,t×ifgemi的系数显著为负,则可以进一步证实H2.

为了检验假设H3,首先构造下式进一步研究个人投资者基于前一日市场行情的正/负反馈交易模式

(12)

在式(12)的基础上,构造下式检验私有信息对个人投资者交易行为的影响

(13)

3 实证分析

3.1 变量的描述性统计

本文在式(3)中分别令th=3和th=2,识别出样本数据上的个股异常波动,将这两个集合分别记为J(3)和J(2),描述性统计如表1所示.从表中可以看出,在所有股票约180万个样本交易日(2 993只股票,896 d,剔除无交易日天数)中,以th=3为标准识别的异常波动日大约为3.2万,占所有交易日的1.8%,暴涨日数量大约是暴跌日数量的6.9倍,暴涨幅度超过暴跌0.5%以上;以th=2为标准识别的异常波动日约占5.8%,暴涨日数量大约是暴跌日数量的3.3倍,暴涨幅度超过暴跌0.7%以上.

表1 个股异常波动的描述性统计

本文排除了市场风险的影响,在公开消息方面只考虑公司公告.公司公告包括经营交易、股东大会、定期报告、融资、股权变动或并购重组、董事会与监事会会议以及董监高变动等不同类型.

表2进一步将股价异常波动分为有消息异常波动(Ji,t=1且ifnoannouni,t=0)和无消息异常波动(Ji,t=1且ifnoannouni,t=1).从表中可以看出,以th=3为标准识别出的32 175个异常波动日里,有19 258个有消息的异常波动日,以th=2识别出的104 257个异常波动日里,有63 156个有消息异常波动日,这说明大约有40%的异常波动无法由公开消息解释.由于本文认定前后3 d有公司公告发布的交易日即为有公开消息日,这一宽松的匹配可能低估了这一比例.

表2 公开消息与个股异常波动

同时,从表2中可以看出,在th=3时,无消息暴涨日数量大约是暴跌日数量的9倍,暴涨暴跌日的幅度差为1.45%,均高于有公开消息日的5.54和1.07%.当th=2时,暴涨暴跌日的数量比和幅度差在无公开消息日分别为3.61和1.16%,也都高于有公开消息日.

本文所使用变量的描述性统计展示在表3中.在核心变量中,私有信息含量为负数,这是因为在构造该变量时就取了对数.无论从主动成交量、成交量还是委托量来看,个人投资者的买卖量的均值差异不大,方差均较小,说明一般情况下个人投资者的买卖量基本持平.在控制变量里,公有信息含量为负数也是因为取了自然对数,同时可看出公有信息含量的均值大于私有信息含量,但方差小于私有信息含量.股票的市值账面比、波动率和换手率,以及市场波动率的方差与均值相比都较大,表明股票的价值、波动性、交易活跃度和市场整体的波动较大.

表3 变量的描述性统计

3.2 私有信息与个股异常波动

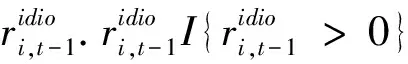

表4的第1列和表4第2列报告了基于Logit模型的式(7)的回归结果.从结果中可以看出,无论是否包含控制变量,私有信息含量priv的回归系数均为显著的正数,支持假设H1a,即订单中的私有信息含量与个股异常波动的概率正相关.

表4 私有信息与个股异常波动的关系检验

表4第3列报告了式(8)的回归结果. 可以看出,priv×ifnoannoun的系数为显著的正数,表明无公开消息时,私有信息与股价异常波动的相关性更强.同时无论ifnoannoun取值为1还是0,priv的系数(α1+α2ifnoannoun)始终为正数,表明无论是否有公开消息,私有信息与股价异常波动都是正相关性,支持H1b.

3.3 个人投资者的中介作用

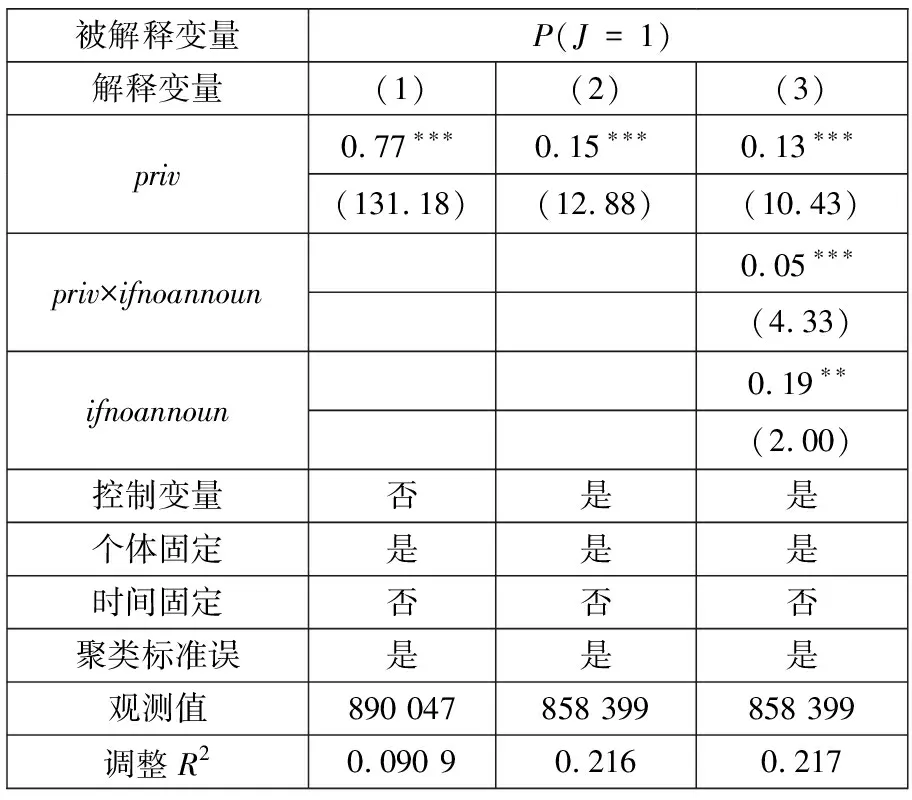

表5展示了式(9)的回归结果.从表5第1列和表5第2列中可以看出,在对个人投资者主动成交买量Bvol和卖量Svol的回归中,私有信息含量priv的系数为显著的正数,表明私有信息含量越高,个人投资者主动买和主动卖的交易越活跃.类似地,表5第3列~表5第4列、表5第5列~表5第6列的结果表明,私有信息含量对于个人投资者成交量和委托量也有显著正向的影响.

表5 私有信息对个人投资者行为的影响检验

主动成交单指市价订单或可立刻成交的限价订单,提交这类订单的投资者一般为急于成交的激进型投资者.成交单不仅包括主动成交单,还包括被动成交单.被动成交单指限价订单,提交这类订单的投资者一般为耐心的投资者,通过等待主动成交单达成交易.委托单既包括成交单,又包括未成交的订单,而能够成交的订单一般比未能成交订单的价格更为合理,即能够成交的订单提交者更为理性.因此,表5的结果表明,三类订单所代表的激进的个人投资者、理性的个人投资者和所有的个人投资者,其行为都受到私有信息的正向影响,从而支持假设H2,即个人投资者在私有信息与个股异常波动的关系中起到了中介作用.

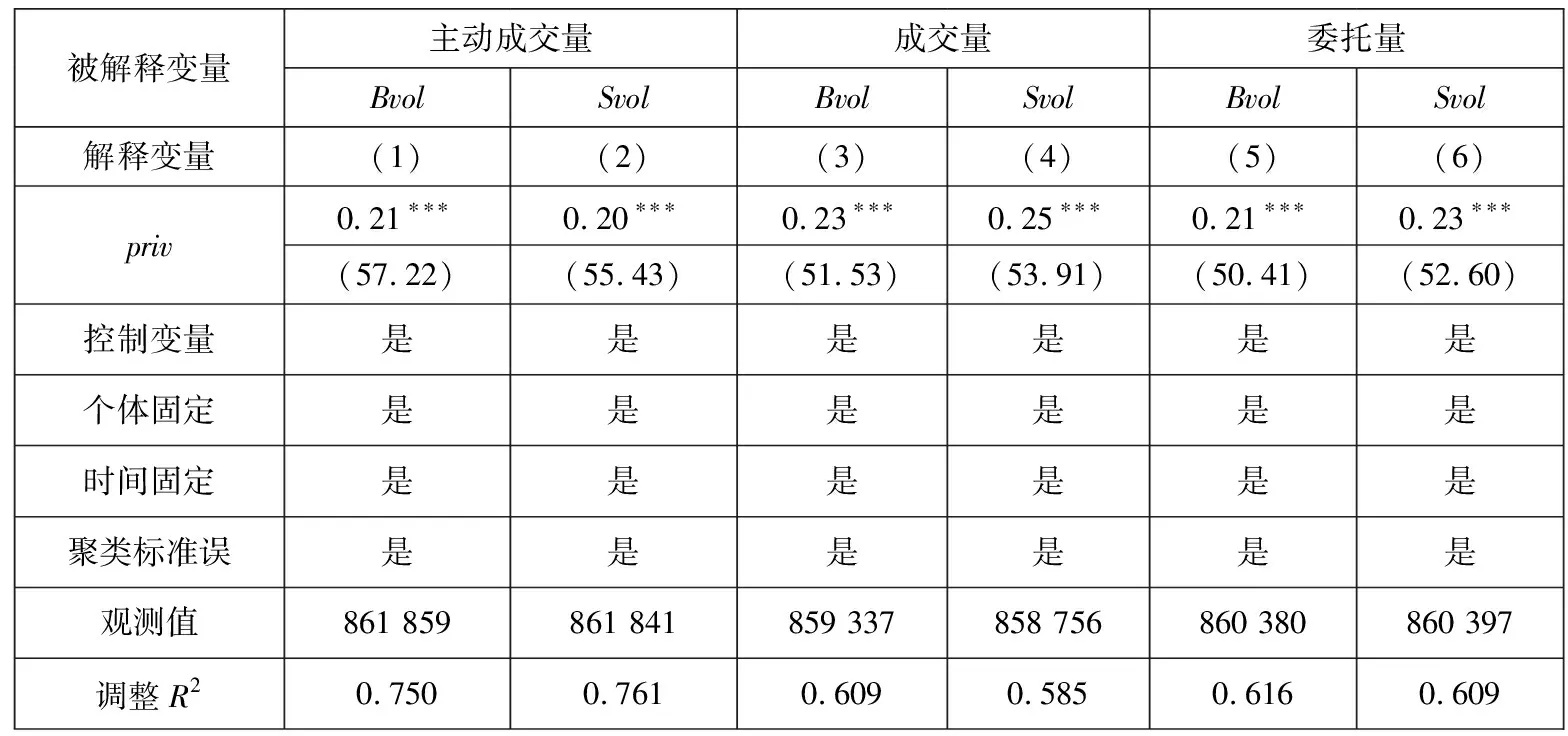

为了进一步证实H2,表6的第1列和表6第2列分别展示了式(10)和式(11)的异质性检验的结果.从第1列的结果中可以看出,priv×ifhighsearch的系数为显著的正数,表明高搜索量股票中私有信息与股价异常波动的正相关性更强.高搜索量意味着个人投资者的高关注.如果个人投资者会受到私有信息的影响而交易股票,那么显然会更倾向于交易其关注的股票.因此这一回归结果可以间接佐证个人投资者在私有信息与个股异常波动关系中的中介作用,即支持假设H2.从表6第2列的结果中可以看出,priv×ifgem的系数为显著的负数,表明在创业板股票中私有信息与股价异常波动的正相关性更弱.如果个人投资者由于信息劣势而会受到私有信息的影响,那么信息劣势越明显的个人投资者,其跟随私有信息进行投资的行为应该更为强烈.创业板将信息劣势最明显的一部分个人投资者排除在外,在这一情形下,私有信息与个股异常波动的正相关性更弱的回归结果符合假设H2的逻辑,也可以间接佐证H2.

表6 私有信息与个股异常波动关系的异质性检验

3.4 稳健性检验

1)考虑股灾影响、模型设定和内生性

本文对剔除了2015年6月15日~2015年9月30日的样本重新进行了式(7)的回归,结果报告在表7的第1列中.为了排除模型设定的问题,基于Probit的随机效应模型重新进行式(7)的回归,结果报告在表7的第2列中.为了排除内生性问题,基于工具变量法和Probit模型基于式(7)进行二阶段回归,结果报告在表7的第3列和表7第4列.从表7第1列、表7第2列、表7第4列中可以看出,priv的回归系数为显著的正数,与表4的结果一致,进一步证实了假设H1a.值得注意的是,在工具变量回归的两阶段结果中,股票是否可融资融券ifmargin的系数在两个回归中都为显著的正数,这一结果与融资融券交易会增加股市中的私有信息含量一致,表明ifmargin确为有效的工具变量.

表7 私有信息与个股异常波动的关系的稳健性检验: 考虑股灾、模型设定和内生性

2)考虑股价异常波动识别标准

以上结果针对以th=3为标准识别的股价异常波动.基于以th=2识别的股价异常波动对表4和表6的结果进行稳健性检验,结果与两张表一致,进一步证实了假设H1a和H2,由于篇幅限制文中不作展示,结果留存备索.

3)考虑股价异常波动识别基准模型

以上结果针对以Fama-French 三因子为定价模型识别的股价异常波动.基于CAPM和Fama-French 五因子(FF5)模型识别的股价异常波动对表4和表6的结果进行稳健性检验,结果与两张表一致,也进一步证实了H1a和H2,由于篇幅限制文中不作展示,结果留存备索.

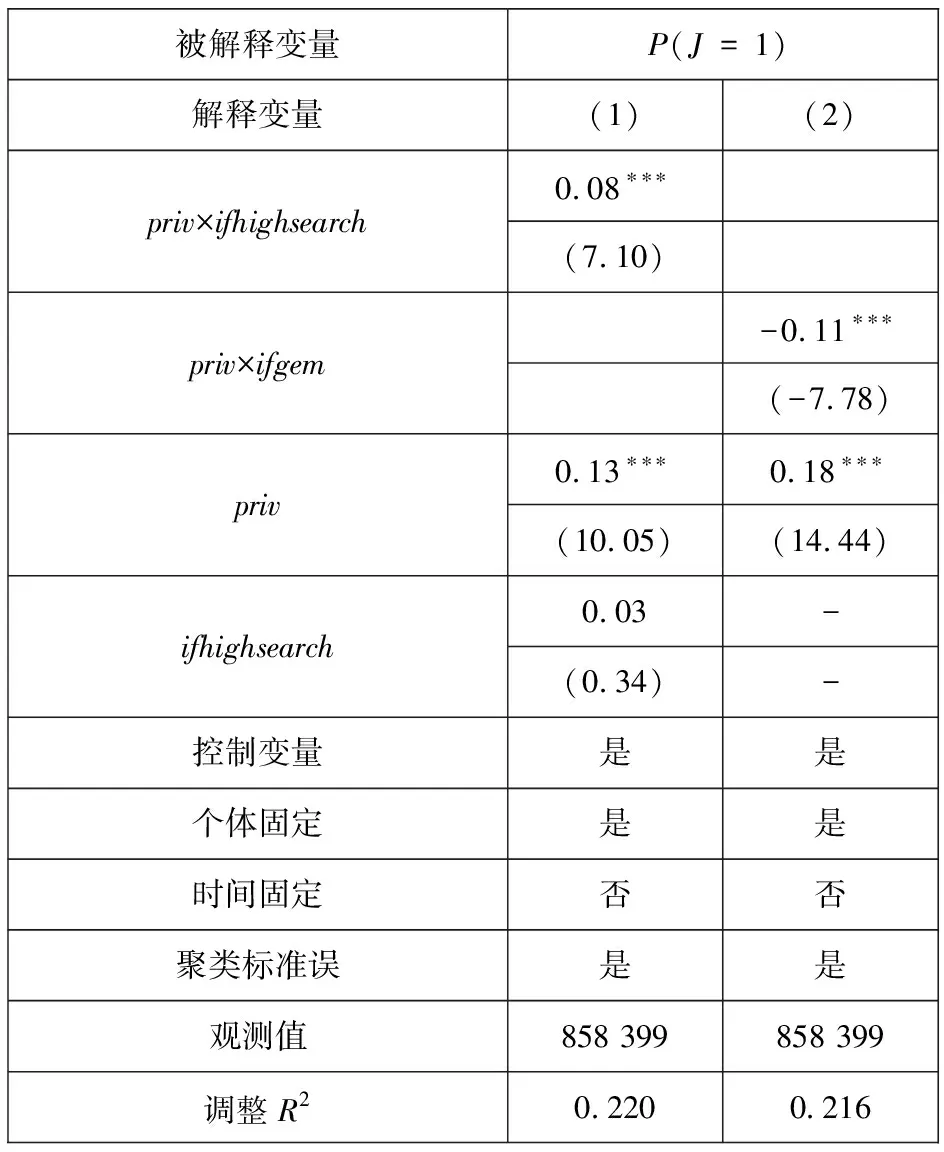

3.5 私有信息影响下的个人投资者反馈交易

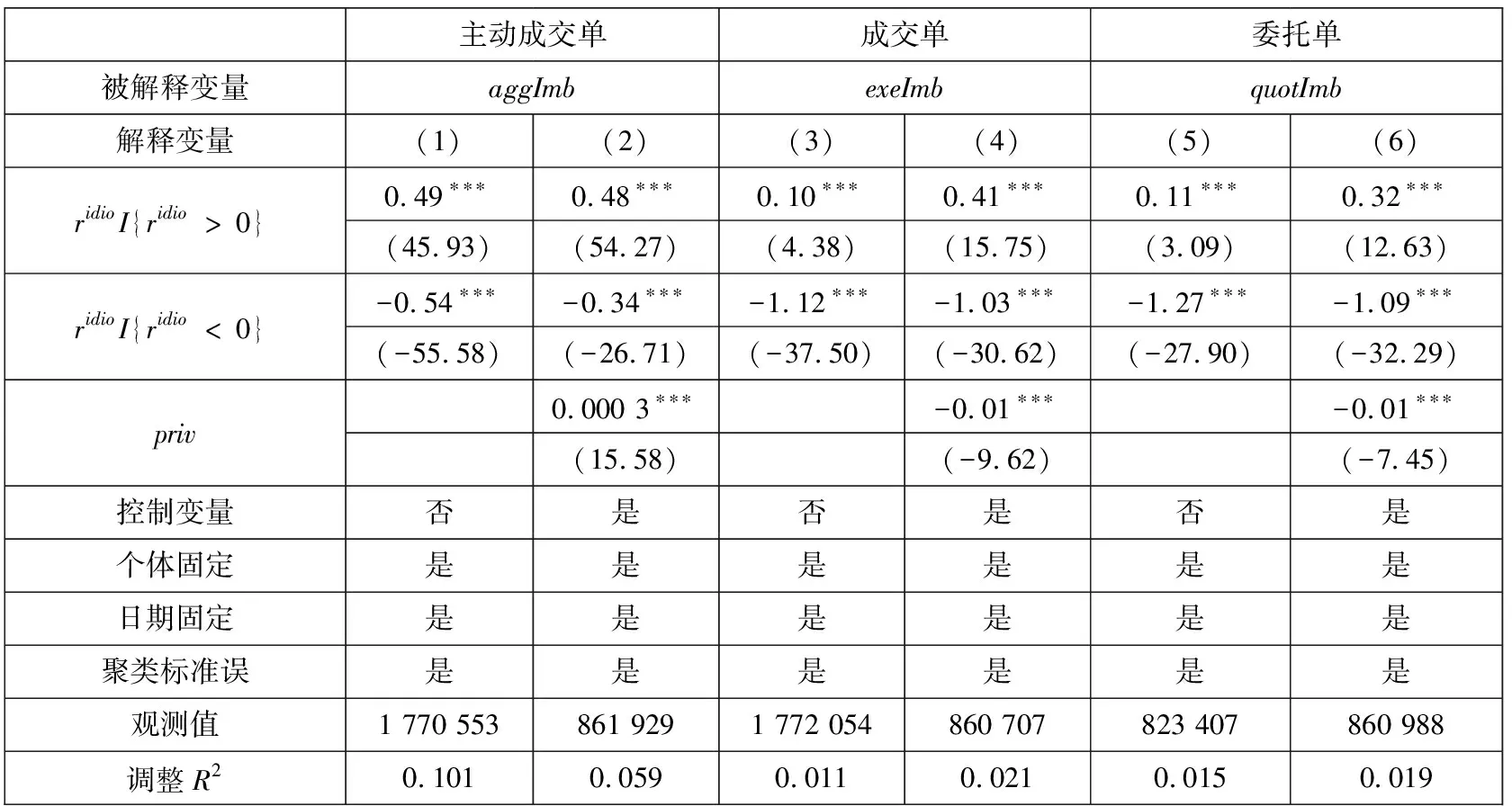

表8展示了式(12)的回归.可以看出,无论基于主动成交单、成交单还是委托单,回归结果中ridioI{ridio>0}的系数都为显著的正数,而ridioI{ridio<0}的系数都为显著的负数,说明当前一日股价上涨时,个人投资者的买多于卖,平均来看呈现正反馈交易特征,而当前一日股价下跌时个人投资者也是买多于卖,平均来看呈现负反馈交易特征;也就是说,前一日股票特质收益越极端,个人投资者整体越倾向于买入该股票.Wan 等[49]发现中国股市投资者整体存在追涨强于杀跌的非对称交易特征,而与之不同,本文发现个人投资者追涨并追跌的非对称交易特征.这可能是由于一方面我国股市存在卖空限制,个人投资者难以跨入融券门槛,导致看空的个人投资者难以实现卖空交易;另一方面,一些个人投资者在股价上涨时盲目跟风,而在股价下跌时又想要通过抄底获得收益.

表8 个人投资者的反馈交易

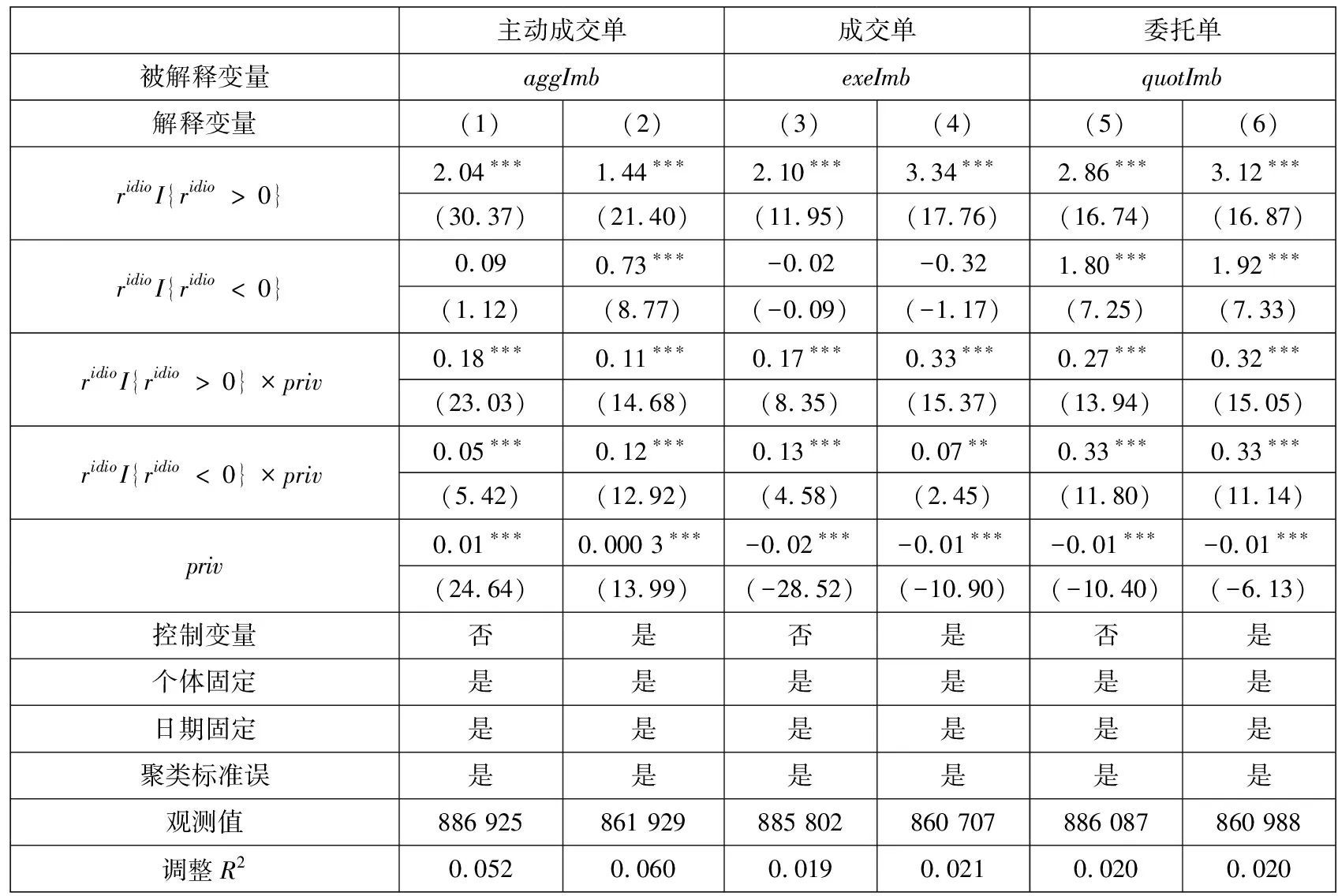

表9报告了式(13)的回归结果.可以看出,无论是对于主动成交单、成交单还是委托单,ridioI{ridio>0}×priv系数均为显著的正数,证实了私有信息对个人投资者在股价上涨时的正反馈交易有显著正向影响,即私有信息越强烈,个人投资者整体的买涨热情越高.而ridioI{ridio<0}×priv的系数也为显著的正数,证实了私有信息对个人投资者在股价下跌时的负反馈交易有显著的反向影响,即私有信息越强烈,个人投资者整体买跌的热情越低.私有信息对个人投资者追涨和追跌行为的非对称影响可能是因为当私有信息较为强烈时,个人投资者可以基于私有信息正确判断股价走势,从而增强了个人投资者跟风买涨的热情,但却使其抄底买跌的行为更为理性.而私有信息正是通过增强个人投资者的买涨行为和抑制其买跌行为增大了股价异常波动的概率。通过简单计算还可以看出,当priv较大时(75%的分位数为-8.874),ridioI{ridio>0}的系数α1+α3privi,t为正数,ridioI{ridio<0}的系数α2+α4privi,t为负数,这表明个人投资者在私有信息较为强烈即股价异常波动概率较大时仍然表现出买涨和买跌的非对称反馈交易特征.

表9 私有信息对个人投资者的反馈交易的影响检验

现有很多研究证实,中国股市个股异常波动前就存在市场微观指标的异常变动,即使是与公开消息发布相关的股价异常波动,之前也存在信息泄露和内幕交易[31, 32,35-38].本研究仿照万谍等[31]的方法也做了类似的研究,发现收益率、有效价差、成交量、成交次数、每次成交量和内外盘差等指标在股价异常波动前一日的确存的显著的异常变动,且收益率的变动与股价异常波动日同向。同时,本文也基于T-检验将股价异常波动前一日的私有信息含量与普通交易日进行了对比,发现异常波动前一日就存在比普通交易日强的私有信息传播.这些结果表明,股价异常波动前,信息优势投资者就已经提前行动,股价异常波动伴随着私有信息的愈演愈烈.由于篇幅限制,文中不作展示,结果留存备索.结合上述结论,可以认为个人投资者在私有信息强烈时的买涨行为起到了推动股价进一步上涨的作用,而买跌行为起到了抑制股价进一步下跌、稳定股市的作用,从而证实了H3.

本文的这一结论与现有关于个人投资者交易模式的研究结果均不相同.现有文献认为个人投资者的交易行为具有单纯的正反馈交易模式或负反馈交易特征[7,15-23],而本文发现个人投资者在股价上涨时的正反馈交易特征和股价下跌时的负反馈交易特征.换句话说,前一日的股价变动越大(无论方向),个人投资者越倾向于买入股票,这在一定程度上可以解释我国股市个股涨强于跌的非对称性.无独有偶,Barber等[55]在美国市场也发现一些小户个人投资者受到交易平台公布的股票涨跌排行榜的影响,倾向于交易最受关注的股票,无论股票上一期是涨是跌,这与本文的结论有一定的相似性.

4 结束语

基于股市高频数据中提取的股票交易私有信息含量,本文考察了私有信息与中国股市个股异常波动概率的关系,发现私有信息含量与个股异常波动概率显著正相关,在无公开消息发布时,这一正相关性更为显著.私有信息与以机构投资者为代表的信息优势投资者的交易相关,这一结果的启示是机构投资者在股价暴涨暴跌时起到了推动作用.

同时,基于个人投资者的主动买卖、成交买卖和委托买卖交易数据,本文发现三类订单所代表的激进个人投资者、理性个人投资者以及所有个人投资者的交易行为都受到私有信息的影响;同时,本文发现私有信息和个股异常波动概率的正相关性在个人投资者关注度高、以及个人投资者多的股票市场中更为显著,这些结果表明个人投资者的交易行为受到私有信息的影响,并在私有信息与股价异常波动中起到了中介作用.

中国股市交易有T+1的限制,因此个人投资者的交易行为会受到前一日股市的影响.本文的研究发现,个人投资者的交易行为与前一日的股价趋势相关,具有股价上涨时买涨和股价下跌时买跌的非对称反馈特征.进一步,私有信息会影响个人投资者的这一非对称交易特征:当市场中的私有信息含量较高时,个人投资者买涨的正反馈特征增强,买跌的负反馈特征减弱,这两种效果都会导致股价暴涨暴跌概率的增大.考虑到现有研究以及本文关于股价异常波动前信息泄露和市场微观异动的结论,中国股市中的个人投资者可能在股价异常波动前的就感知到了私有信息的传播,从而采取跟风买涨或抄底买跌的交易策略;而次日私有信息含量越大,个人投资者跟风买涨的热情越高,但抄底买跌的行为却受到了一定的抑制.不过即便如此,个人投资者在股价下跌时仍然表现为净买入行为,提供了流动性.因此可以说,个人投资者在股价暴涨时跟随机构投资者交易,起到了推动股价波动的作用,而在股价暴跌时虽然受到机构投资者的影响,但仍起到了稳定股价的作用.

本文以上的结论有助于帮助市场监管者客观认识到机构投资者和个人投资者在股价异常波动过程中所起的作用,对于规范交易机制和市场监管,促进股市健康发展有重要的指导意义.