企业ESG 表现对财务风险的影响

——基于数字化转型的调节效应

余国梦, 宋 利

(安徽理工大学 经济与管理学院, 安徽 淮南 232001)

随着“双碳”目标的提出,环境、社会责任、公司治理(Environmental, Social and Governance, ESG)受到广泛关注。近年来,因ESG 高度契合“五位一体”的总体布局和新发展理念,政府部门出台了一系列以其发展理念为导向的政策,希望以此为突破口,提升企业价值,实现社会高质量、可持续发展。2020年发布的“数字化转型伙伴行动”中提出构建联合推进机制,构建数字化产业链和生态体系,积极推进企业数字化转型,降低生产运营成本,从而降低风险。

在ESG降低企业财务风险方面,国外研究发现,对于高风险公司,ESG 表现较好会降低系统性风险;对于低风险公司,披露相关信息越多有助于降低系统性风险[1]。在此基础上,Hassan[2]发现董事会性别的多样性与ESG争议会对总风险和系统性风险产生调节作用。国内有研究发现,ESG表现有助于降低财务风险,且这种影响随着自身风险水平的提高而减弱[3],ESG 表现通过降低企业信息、代理和财务风险[4]来影响债务融资成本。在数字化转型降低企业财务风险方面,数字化转型通过其信息效应、赋能效应和范围规模效应,提高全要素生产率[5],进而促进信息的传播,以提高社会对企业的关注度[6],且技术的运用助力企业实现高效率[7],降低了债务融资成本,从而降低财务风险。

总体上看,学术界普遍认为良好的ESG表现有助于降低财务风险,但是在ESG降低财务风险的研究中,很少结合数字化转型去研究。鉴于此,本文以中国A股上市公司为对象,研究ESG表现对财务风险的影响及数字化转型在其中的调节效应。

1 理论分析与假设提出

1.1 ESG表现与财务风险

从利益相关者角度,企业良好的ESG 表现有助于降低财务风险。首先,企业承诺积极参与环境的建设并履行社会责任,恪守商业道德,向外部传递友好信号,有利于与利益相关者保持良好关系,在竞争中容易获得资源和信息,从而降低风险;其次,ESG提升了信息透明度[8],利益相关者可以通过查看企业披露的信息更加全面了解企业情况,降低了信息不对称的情况,从而加强对企业的监督管理,规范并约束企业不正当行为,不仅降低企业的违法成本,也降低利益相关者的不确定性。良好的ESG表现还可以树立品牌形象、积累声誉,向外界传递良好信号,当面对外部冲击时,更易得到利益相关者的支持,获得银行的优惠贷款[9]以渡过难关。最后,ESG 表现较好的企业风险管理水平较高,能够提前预警和对风险进行管控,因为法律事件的频发会导致公司股价的波动,因此在法律事件方面如诉讼争议和处罚事件,会严加防范,从而面临更少的回撤和尾部风险。基于上述理论分析,本文提出假设:

H1良好的ESG 表现可以显著降低企业财务风险。

1.2 ESG 表现、数字化转型与财务风险

发展和应用数字信息技术为企业提高ESG表现提供了有效的技术手段,成为促进ESG发展的重要技术力量。首先,ESG中环境方面要求企业要采用绿色环保低碳的工艺流程[10],引导企业的资源如资金和生产要素,向绿色节能产品流动[11],而数字化转型能够赋能ESG相关产品线,促进绿色技术创新与应用,在清洁生产和节能减排等方面发挥重要作用,使得企业在完成绿色产品的开发上更加快捷和智能化,实现决策智能化和生产要素集中化。其次,数字化转型有利于提高ESG信息披露水平,增强信息披露的全面性、真实性、及时性[12],缓释内部信息不对称水平和交易成本[13],提升ESG信息管理运营的高效性和便捷性,且利益相关者能够及时掌握全面的信息从而缓解企业的融资约束,降低企业风险。最后,数字化转型有利于提高资源配置和使用效率,在记录生产经营活动时,运用大数据分析技术对企业信息进行跟踪与管理,可大大降低内部管控与创新交易成本,提高决策和运营管理效率[14],降低决策失误的风险,增强企业ESG实践能力。基于此,本文提出以下假设:

H2数字化转型可正向调节ESG 表现和企业财务风险之间关系。

通过以上分析,确立了本文的基本观点:ESG表现越好,企业财务风险越小,数字化转型可加强ESG表现与财务风险之间的关系。

2 实证研究

2.1 样本选择与数据来源

以中国A 股上市公司为研究对象,期间选为2015—2021年,处理如下:① 剔除资产负债率大于1或数据不完整的企业;② 剔除关键指标缺失的企业;③ 剔除金融、保险类企业,并对所有变量进行上下1%的缩尾处理,最终共18102个观测值。数据来自CSMAR 数据库,ESG 表现来源于Wind数据库。

2.2 变量定义与描述

2.2.1 被解释变量 财务风险。参考已有文献[15],本文采用财务风险Z值衡量财务风险,Z值越大,企业的财务风险越小。参照Z值评分法,对其进行重新赋值:若Z值大于2.67,则为0,表明风险较小;若Z值介于1.81~2.67,赋值为1;若Z值小于1.81则为2,表明风险较大。在稳健性检验中,采用财务杠杆进行替换。

2.2.2 解释变量 ESG表现。华证ESG评级分为AAA、AA、A、BBB、BB、B、CCC、CC、C 9档,从高到低分别赋值9~1。分数越高,说明ESG表现越好。

2.2.3 调节变量 数字化转型。目前对于数字化转型的衡量主要通过统计上市公司公布的“数字化转型”关键词频数来计量。借鉴文献[16],将年报中汇总得出的“数字化转型”关键词频数加1进行对数化处理。

2.2.4 控制变量 本文选取股权性质、企业规模、资产负债率作为控制变量。此外,设置其他固定效应变量来控制年度效应和行业效应。

2.3 模型设定

为研究ESG表现对财务风险的影响,构建模型1为

为探究数字化转型的调节效应,构建模型2为

式中:Zi,t为某企业某年度的财务风险,下标i为企业,t为时间;α、γ为待估计参数值;Ei,t为某企业某年度的ESG 表现;Di,t为某企业某年度的数字化转型;Ci,t为控制变量;εi,t为误差项。

2.4 数据分析

描述性统计结果见表1。ESG表现的均值是3.972,表明平均评级介于CCC 到B,标准差为1.236;财务风险的均值为0.661,标准差为0.852;数字化转型均值为1.571,可见我国企业数字化转型整体处于中等偏下,基本符合现实情况;资产负债率的最值相差极大,说明不同企业资本结构差距极大。此外,方差膨胀因子(VIF)最大值为1.51,远小于10,说明变量间不存在多重共线性。

3 实证结果及分析

3.1 回归分析

模型1、模型2的回归结果如表2所示。列(1)未控制其他变量和固定效应,列(2)只加入了控制变量,列(3)同时加入控制变量和固定效应。列(1)回归系数为-0.027,在1%水平上显著,H1得到验证;增加相关条件后,模型的拟合优度有所提升,进一步证明H1合理性。模型2的结果由表2列(4)可知,ESG与数字化转型的交互项的回归系数为-0.015,与财务风险显著负相关,表明数字化转型对ESG表现与企业财务风险关系间起到了正向调节的作用,H2得到验证。

表2 回归结果

3.2 数字化转型调节效应的异质性检验

从国有与非国有两个维度,考察数字化转型调节效应的异质性,如表3所示。数字化转型的调节效应在产权性质不同的企业中表现出明显差异,在国有企业组中,ESG 与数字化转型的交互项系数显著为负;在非国有企业组中为不显著。

表3 数字化转型的调节效应——产权性质异质性

3.3 稳健性检验

3.3.1 内生性检验 为控制ESG 表现与企业财务风险之间的双向因果问题,本文将滞后一期的财务风险和滞后一期的ESG 表现分别重新回归,结果均表明良好的ESG 表现能显著降低财务风险,与前文保持一致,研究结果具有稳健性。

3.3.2 替换被解释变量 本文将财务风险替换为财务杠杆。稳健性检验结果如表4所示。由表4可知,ESG的回归系数为-0.039,且在1%的水平上显著负相关,说明ESG 表现越好,财务杠杆越小,财务风险越小,检验结果与基准回归结果一致,表明结论具有稳健性。

表4 稳健性检验结果

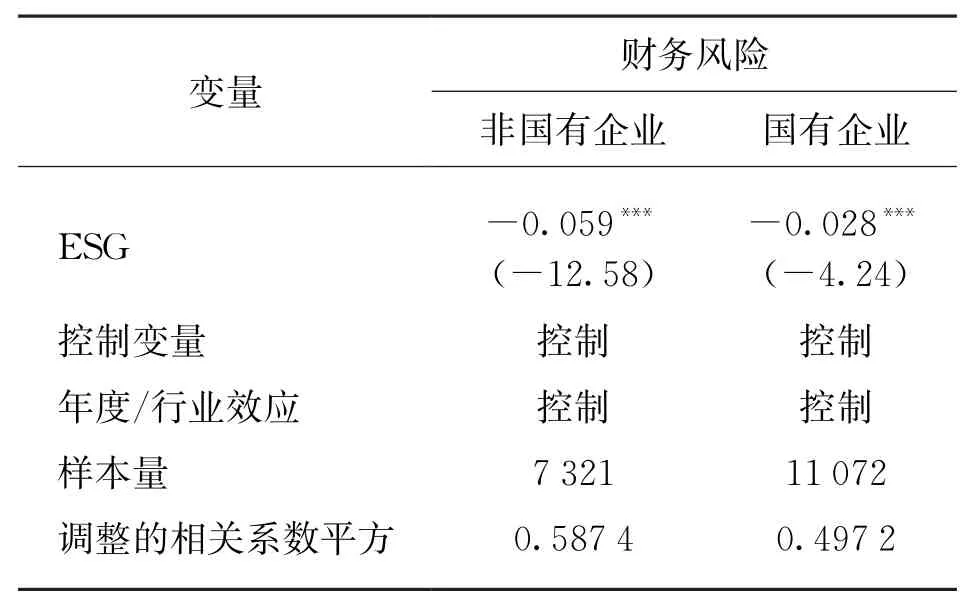

3.4 产权异质性分析

为研究不同产权结构下ESG表现对企业财务风险的影响,结果如表5所示。国有和非国有的ESG表现均与财务风险之间存在着显著的负相关关系,进一步证实H1成立。相比国有企业,非国有企业ESG表现对降低企业财务风险的效应更大。

表5 产权性质对ESG表现与财务风险的影响

究其原因,从中国的实际情况来看,企业产权属性差异明显,面临的融资环境不对称,国有企业因其特殊政治关联,更易得到政府资金支持和金融机构的优惠贷款,外部融资约束较弱,融资成本也更低,财务风险也较低,所以偏向采取稳健的经营策略。但对非国有企业来说,难以获得丰富的经济资源,人才储备也没有国有企业充足,在市场中难以竞争过国有企业,面临的风险较高,因此只有响应国家号召,积极披露企业ESG表现,更加注重市场化的竞争战略,吸引社会关注和媒体的正面评价,通过曝光和声誉效应,在缓解融资约束的同时降低财务风险。

4 结论与建议

本文基于2015—2021年A 股上市公司的样本数据,实证检验了ESG 表现对企业财务风险的影响,得出如下结论:① 良好的ESG 表现可以显著降低企业财务风险;② 企业数字化转型可正向调节ESG表现与财务风险之间的关系;③ 进一步研究发现,相比国有企业,非国有企业ESG表现对降低财务风险的效应更大。

基于上述研究得出如下启示:对于企业而言,在管理中应完善ESG顶层规划,将ESG全面纳入机制设计和文化建设中,注重贯彻可持续发展观念,承担更多的环境和社会责任;加快建立符合“双碳”的ESG信息披露制度,缓解信息不对称问题;抓住数字化转型的机遇,通过数字赋能提高经营发展水平,实现企业稳健发展。对于政府而言,应积极推动国家数字治理的改革进程,加强数字化转型政策,进一步推动企业实施数字化转型发展,不断完善数字化发展保障机制。