美联储加息对中国宏观经济的溢出效应

郑志伟

摘 要:美联储作为主要经济体,其加息会对全球经济体间接产生溢出效应,对新兴经济体的影响则更加明显。文章选取我国宏观经济指标数据,构建VAR向量自回归模型,分析美联储加息的溢出效应程度,通过脉冲响应和方差分解实证检验美联储加息政策对我国的影响,最后用格兰杰因果关系检验进一步确认。研究表明:美联储加息对我国经济波动具有显著的溢出效应,主要体现为国际资本流入和股市下跌。

关键词:美联储加息;宏观经济;VAR模型;溢出效应;汇率

中图分类号:F015文献标识码:A文章编号:1005-6432(2024)03-0007-05

DOI:10.13939/j.cnki.zgsc.2024.03.002

1 引言

2023年6月,美国通货膨胀高达9.1%。为给40年来最热通胀降温,美联储持续加息,同时以前所未有的速度缩减资产负债表、收回市场流动性。美联储2023年已经五度加息,分别在3月加息25个基点、5月加息50个基点、6月加息75个基点、7月加息75个基点以及9月加息75个基点。目前已经将利率上调至3%,创下美联储40多年最快加息纪录。其中,6月及之后的75个基点的加息幅度为1994年11月以来最大单次加息幅度。而离岸人民币汇率也随着美联储加息,从6.3升至7.2,最高达7.3,为历史汇率最高点。美联储主席鲍威尔在新闻发布会上表示,为了将通胀率拉回2%并保持稳定,将致力于提高利率并将利率保持在高位,直到通胀率下降。

出于遏制通胀、稳定本币汇率等考虑,世界多国央行纷纷宣布加息,全球掀起新一轮“加息潮”。对此,世界银行警告称,全球范围的“加息潮”将把全球经济推向衰退,尤其是发展中国家将面临一连串的金融危机风险和“持久伤害”。就我国而言,将可能面临人民币贬值、资本外流、A股承压等一系列问题[1]。

因此,文章研究的重点是美联储历史性加息对我国宏观经济会产生怎样的影响。

2 文献回顾

国外学者Maggiori和Gabaix(2015)[2]在分析国际金融市场的实证研究中发现,发达国家央行对新兴市场货币施加压力推动了大规模全球资本总额流动。这也导致外债国货币对全球金融冲击的脆弱性增加,包括美联储货币政策加息决定和美联储政策的不确定性。Aizenman和Binici(2016)[3],Eichengreen和Gupta(2015)[4],Rai、Suchanek(2014)和Fratzscher等人(2013)研究美联储缩减计划对新兴市场金融指标(如资本流动,利率和股市回报)的影响。

国内学者则集中研究美联储加息对中国的影响。例如:邓道才和查芬(2022)构建TVP-VAR模型,分析美联储加息的溢出效应,从金融变量和经济变量两个维度比较溢出效应程度,研究表明:美联储加息对金砖五国经济具有显著的溢出效应,且存在时变特征和结构性变动。肖卫国和兰晓梅(2017)利用时变参数向量自回归模型研究美联储加息、缩减资产负债规模通过资本流动渠道、汇率渠道以及利率渠道对我国物价、产出、房价以及股价均产生了显著影响。

3 理论框架

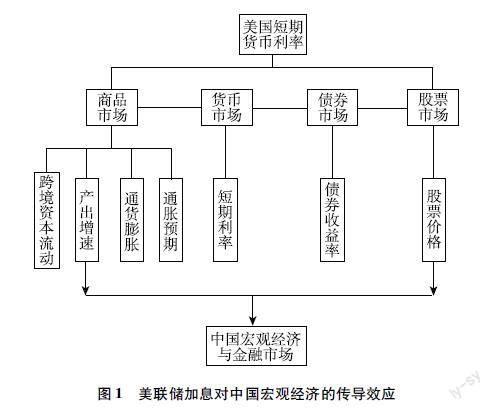

美联储加息吸引外资,导致美元升值,人民币兑美元汇率上升至历史新水平。对新兴经济体国家产生资金外流、货币贬值、经济增长放缓等壓力。我国作为全球经济规模最大的新兴经济体国家,美国加息引发的国际金融动荡必定也将波及我国。

图1 美联储加息对中国宏观经济的传导效应

4 计量模型

通过VAR向量自回归,估计通货膨胀、跨境资本流动、产出、股票价格指数、短期货币利率、短期债券利率、预期和美国联邦基金利率之间的动态关系。

假设Y1,t,Y2,t,…,Yn,t(n=1,2,…,8)之间存在关系,采用联立的形式,建立8个变量Yn,t(n=1,2,…,8)之间的关系。VAR模型的结构与两个参数有关,一个是所含变量个数N,另一个是最大滞后阶数k。公式如下:

Yt=μ+∏1Yt-1+∏2Yt-2+…+∏tYt-k+ut,ut~IID(0,Ω)

其中:

Yt=(y1,t y2,t … y8,t)′

μ=(μ1 μ2 … μ8)′

ut=(u1,t u2,t … u8,t)′

∏j=π11.jπ12.j…π18.jπ21.jπ22.j…π28.j…………π81.jπ82.j…π88.j

j=1,2,…,k。其中k为最大滞后阶数1。{ut}为白噪声序列,不存在自相关。

5 数据说明

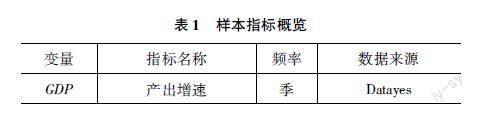

文章重点分析了美联储加息措施对商品市场、货币市场、债券市场、股票市场、外汇市场、银行信贷市场以及预期等宏观经济因素的影响(见表1)。基于美联储在2016—2019年多次连续加息,故选取近7年指标数据进行分析。

6 计量方法

文章对变量Y:GDP,CPI-PPI,CCI,USA.OLR,CHN.OLR,Bond,Stock,CA构建一阶滞后项VAR向量自回归模型。

6.1 估算出参数值的模型

建立VAR模型之前需要对各时间序列变量进行平稳性检验。若各时间序列均是平稳序列,则可建立 VAR 模型;否则得到的向量自回归模型是伪回归。若各数据不满足平稳性,但通过了协整检验,也可建立向量自回归模型;不同滞后阶数的比较,可根据不同滞后阶数的各信息准则结果,找到一个较优的滞后阶数;建立VAR模型并对参数进行估计;之后需要对模型进行稳定性检验,在检验通过后,才能进行脉冲响应分析和方差分解。

6.2 对所研究的经济体系内潜在的相互关系进行结构分析

利用偏微分原理进行比较静态分析,即对模型的两个均衡点进行对比:一个是原来达到的均衡点,另一个是当只有一个内生变量或结构参数(冲击变量)的数值发生变化而其他情况不变时,模型达到的新均衡点,两点对比可以看出内生变量或参数值变化时对其他内生变量产生多大影响,以便了解和解释有关的经济现象。即美联储没有加息前中国宏观经济达到的均衡点和美联储加息(冲击变量)后中国宏观经济再次达到的均衡点,两者均衡点进行比较,得出对中国宏观经济各项指标(受冲击变量)的影响。

6.3 预测

用已经估算出系数值的简化式进行,因为简化式的因变量都是受冲击变量,自变量都是冲击变量,把预期将来某时期冲击变量可能达到的数值代入简化式,就可以得到有关的受冲击变量在将来同时期的预测值。或者进行方差分解,看每一个内生变量对其中一个变量标准差的贡献程度,来推测主要影响因子并作出预测。

6.4 规划政策

把代表各种政策方案的冲击变量(又称政策变量,如加息)在将来某时期的各种不同数值代入模型,然后计算作为因变量的受冲击变量(即政策目标,如国民收入)的各种相应预测值,以便对比,实际上是一种以政策变量的给定数值为条件的预测。

7 回归结果

7.1 输出结果

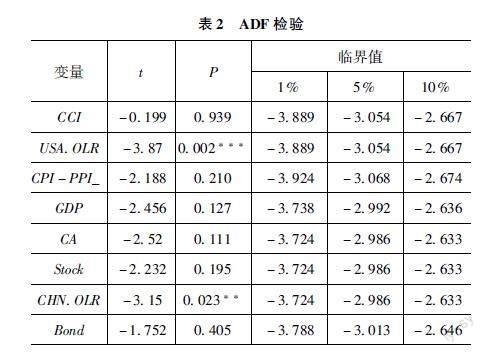

表2说明:①上表格包括变量、T检验结果、AIC值等,用于检验时间序列是否平稳。②若 P<0.05,则说明序列是平稳序列;若 P>0.05,则说明序列是非平稳序列。

如表2所示,美国有效联邦基金利率和同业拆借加权利率合计的显著性P值分别为0.002***和0.023**,水平上呈现显著性,拒绝原假设,该序列为平稳的时间序列。其他变量指标的P值则均大于0.05,水平上不呈现显著性,不能拒绝原假设,为非平稳的时间序列。

说明该序列存在多个非平稳的时间序列,为避免得到的向量自回归模型是伪回归,需进行协整检验,得到各变量变化序列。

7.2 输出结果2

通过ADF检验后,文章采用Johansen Cointegration Test对输出结果1中的非平稳时间序列进行协整检验。

结合原假设H0:存在协整关系。根据迹统计量小于5%的临界值,则无法拒绝原假设,认为存在协整关系。可以进行模型模拟分析,即解释变量与被解释变量之间存在长期趋势。

综合而言,基于单位根检验和协整检验的结果,文章选择的样本指标和样本经济体适宜基于经典向量自回归模型VAR模型。

7.3 输出结果3

表4说明:上表格展示了滞后p阶的向量自回归模型的信息准则,用于选择较优的滞后阶数。包括logL、FPE、AIC、SC、HQ,其中logL参与到FPE、AIC、SC、HQ的计算,最终通过对FPE、AIC、SC、HQ的指标进行评价,选择最优滞后阶数有以下两个规则:

若某一滞后阶数有最多的*,建议选取该滞后阶数建立VAR模型。

若有阶数带有的*数量相同,那么就选择尽可能小的阶数。

由FPE、AIC、SC、HQ四项评价指标的结果看,滞后阶数建议选一阶,即建立VAR(1)模型。

7.4 输出结果4

7.5 输出结果5

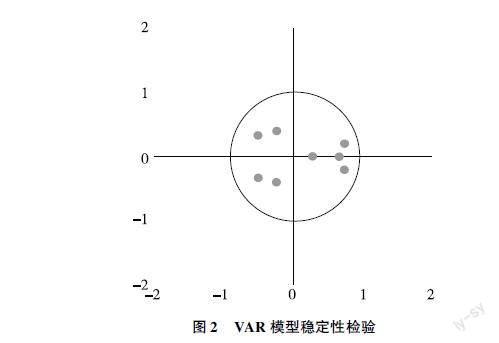

图2展示了VAR模型中的AR根图。所有的点都位于单位圆内,由此可判断VAR系统是稳定的,模型可以进一步做脉冲响应分析和方差分解。

7.6 输出结果6

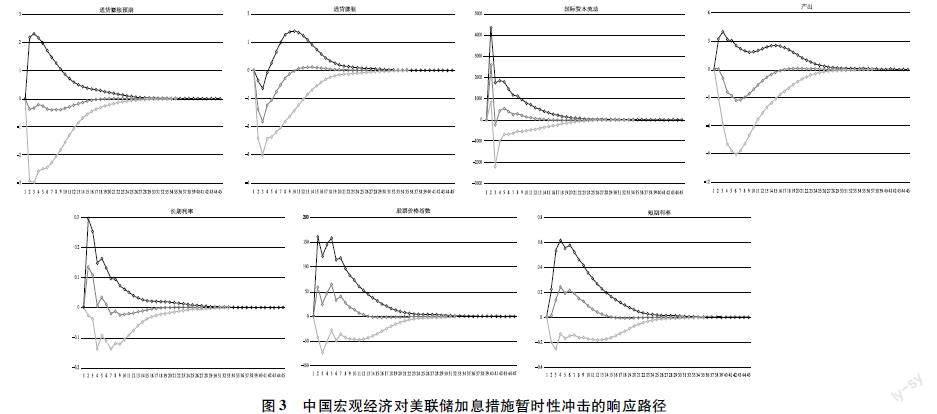

脉冲响应结果显示,美联储加息措施主要影响中国跨境资本流动以及股票价格指数的波动,对短期利率、长期利率等金融指标波动的影响相对较小,对产出、通货膨胀以及消费者通货膨胀预期等因素的影响也相对较弱。中国跨境资本流动对美联储加息措施的响应在期初为正向,且反应剧烈,在第2个季度和第3个季度时分别在正向和负向上达到最大响应强度,并在第3期以后表现为正向响应,随后逐渐震荡回归长期均衡水平,表明美联储加息措施会导致中国出现国际资本净流入。就股票价格指数而言,美联储加息措施对中国股票价格相对波动率的冲击在初期为相对较强的正向拉升,并保持45个单位高度正向响应,较长时间后才开始收敛,说明美联储加息对我国股市产生了稳定持久的影响。与之相比,美联储加息冲击对中国短期利率、长期利率以及私人信贷增速等金融市场中介变量的影响相对较小,其对美联储加息措施单位冲击的最高响应程度均不超过0.3个单位,而产出、通货膨胀以及通货膨胀预期对美联储加息措施单位冲击的最高响应程度均未超过3个单位。

综合而言,美联储加息措施对中国实体经济波动以及金融市场波动的影响主要体现在对中国跨境资本流动以及中国股市的波动存在较强影响,我国货币市场、债券市场、信贷市场以及商品市场的供需未明显受到美联储加息措施的冲击。

7.7 输出结果7

我国国际资本流动和股票市场的波动除了主要受自身的影响外,还受到其他宏观经济指标的影响。例如,国际资本流动主要受到通货膨胀和预期通货膨胀的影响;股票市场主要受到预期通货膨胀、国际资本流动和债券市场的影响。说明美联储加息除了对我国宏观经济产生直接影响外,对我国各经济指标也产生内在联动影响机制,即产生内循环传导效应。

8 结论

美联储加息直接导致美元强势升值,人民币汇率上升至7.3历史高位,对我国宏观经济,尤其是国际资本流动和股票市场产生重大影响。导致出现国际资本净流入,利好我国出口企业,但也利空进口型、房地产、金融行业;另外也導致国内市场的投资资金外流到国外市场,减少市场资金,股票市场成交量缩减,同时,会导致国内投资者看淡市场的情绪,交易不活跃,股价普遍下跌。但是,我国外汇储备量大、美元债务占比低等特点有助于自身缓解来自美元加息的冲击。基于研究结果,预测美联储加息的可能性依然存在,将造成我国股市、外贸波动,我国企业的融资成本会相应大幅提高,中国经济面临巨大压力,现提出以下建议。

第一,未來汇率走势难以预测,支持企业购买汇率避险产品规避汇率风险,降低生产经营的不确定性、实现主营业务盈利为目的,而不应以外汇衍生品交易本身盈利为目的。

第二,出于稳定人民币汇率预期,避免人民币汇率顺周期贬值的考量,央行可以下调外汇存款准备金率来释放外币流动性,使市场上外汇供给增多。此外,还可以增加离岸人民币票据的发行,提高境外人民币的利率与做空人民币的成本。

参考文献:

[1]严瑜.美联储激进加息引发全球“加息潮”[N].人民日报海外版,2022-10-01(6).

[2]XAVIER G,MAGGIORI M.International liquidity and exchange rate dynamics[J].The quarterly journal of economics,2014(3).

[3]JOSHUA A,BINICI M.Exchange market pressure in OECD and emerging economies:Domestic vs.external factors and capital flows in the old and new normal[J].Journal of International Money and Finance,2016(66):65-87.

[4]BARRY E,GUPTA P.Tapering talk:The impact of expectations of reduced Federal Reserve security purchases on emerging markets[J].Emerging markets review,2015(25):1-15.