基于演化仿真的碳排放政策复合机制设计

顾倩倩

(上海师范大学天华学院, 商学院, 上海 201815)

0 引言

我国碳排放权交易市场(以下简称“碳交易”)在促进企业低碳转型方面取得了一定成效,但只能覆盖到重点碳排放单位,在实施过程中暴露出了诸多问题[1]。由此可见,单一的碳交易政策无法长期有效地降低企业碳排放,吴力波等[2]的研究也表明,碳交易机制更适用于现阶段的中国。《联合国气候变化框架公约》提出,基于市场机制的碳交易和碳税是最重要的两项碳减排措施[3],随着未来我国减排力度增强,可考虑引入碳税来弥补现有碳排放政策的不足。碳税政策按照二氧化碳排放量向排放主体征税,会覆盖所有的碳排放源,且政府可直接调控税率,灵活性较强。再者,碳税可以直接依托现有税收体系,管理和实施成本较低。在低碳发展效应方面,徐文成等[4]发现碳税可以有效减少碳排放量,推动低碳经济发展。

在应对全球气候变化的背景下,碳交易与碳税相结合的复合政策比单一政策的减排效果更优[5]。虽已有学者对复合碳政策开展了一些研究,但忽视了碳税较强的负外部性和政策实施过程中政府的监管效用。企业在面对高额的碳排放成本时,可能会选择违规排碳行为,因此,在复合碳排放机制设计时,要充分考虑政策强度对企业决策的影响,并辅以适当的政府监管作为保障。由此本文充分考虑企业对政策的耐受程度,创新性地提出碳交易为主、碳税作为惩罚性补充手段的碳排放复合机制的设计思路,借助演化博弈理论,将政府作为监管主体纳入博弈模型,探究有效政府监管下碳交易与碳税的复合政策同企业低碳减排策略之间的互动关系,以期为我国碳排放政策的路径优化提供理论借鉴。

1 研究假设与建模

地方政府与碳排放企业都是有限理性的个体,且具有策略选择、学习和模仿的能力。在长期交互过程中,政府的策略集为{严格监管,宽松监管},企业的策略集为{低碳减排生产,传统生产}。在时刻t,政府选择严格监管策略的概率为y,企业选择低碳减排策略的概率为x,0≤x,y≤1,且x,y均为时间t的函数。

政府建设复合碳机制的成本为C,无偿分配给企业的碳排放配额为E,制定的碳税税率为t3。政府对企业行为的监管成本为αC1,其中α为监管概率,当α=1时,代表政府选择的是严格监管策略。

当企业选择低碳生产时,需投入技术研发等减排成本C2,获得基本收益R。减排后,企业可将多余的碳配额ΔE1以价格p在碳市场出售,其中ΔE1=E-E1。此时,企业无需缴纳碳税,还可以享受所得税优惠税率t1。企业的低碳技术不仅可以改善环境,还会为政府带来招商引资等经济效益,记为Re。

当企业选择传统生产时,获得额外收益r,但不能享受税收优惠政策,只能按照正常税率t2缴纳所得税,此时的碳排放量E2也会超过碳配额。如果企业自觉遵守碳政策,则需以价格p在碳市场购买ΔE2的排放额,其中ΔE2=E2-E;如果企业为节省成本,选择偷排等违规行为,则设偷排概率为β,若被政府部门发现,需缴纳罚款ΔE2t3,即为超配额碳量的碳税税金。

上述要素是政企之间的共同知识,其中0≤α、β≤1,双方的收益矩阵如表1所示。

表1 政企演化博弈模型的收益矩阵

(1)

根据Malthusian复制动态方程的定义和求解方法[6],企业策略选择的复制动态方程为

(2)

结合式(1)(2),H1(x,y)可整理为

H1(x,y)=x(1-x){(R+pΔE1)(1-t1)-(R+r)(1-t2)+[(1-β)p+αβt3]ΔE2-

(3)

C2+(1-α)βΔE2t3y}

同理,可得到政府策略选择的复制动态方程H2(x,y):

H2(x,y)=y(1-y)(1-α)[(βΔE2t3-C1)-βΔE2t3x]

(4)

2 演化博弈系统的稳定性分析

由企业和政府的复制动态方程构成的方程组,即为演化博弈复制动态系统,它描述了这2个博弈主体策略演化的动态过程。

(5)

其中,

(6)

(7)

(8)

(9)

将5个均衡点分别代入矩阵A,可得到对应的Det(A)和tr(A),如表2所示。为简化表述,令

表2 各均衡点对应的Det(A)和tr(A)的表达式

T1=(R+pΔE1)(1-t1)-(R+r)(1-t2)+

[(1-β)p+αβt3]ΔE2-C2

(10)

T2=(R+pΔE1)(1-t1)-(R+r)(1-t2)+

[(1-β)p+βt3]ΔE2-C2

(11)

S1=(1-α)(βΔE2t3-C1)

(12)

S2=-(1-α)C1

(13)

如果均衡点满足Det(A)>0且tr(A)<0,则该点为系统的演化稳定点,其对应的策略则为演化稳定策略(ESS)[8]。经求解,均衡点(1,1)和(x0,y0)都不是系统的演化稳定点。接下来,对其余3个均衡点的局部稳定性进行分析。具体结果如下:

(1) 当T1>0,S1<0或S1>0时,(1,0)是系统的演化稳定点,表示在政府的宽松监管模式下,企业自主选择低碳策略,这是政企合作博弈中最优的ESS,也是碳排放政策的期望调控目标,称之为系统演化的“目标状态”。从演化均衡条件可知,在政府宽松监管下,企业低碳转型后的净收益T1是影响政企策略选择的实质性条件。

(2) 当T1<0、S1<0,T2<0或T2>0时,(0,0)是系统的演化稳定点,对应的ESS为(传统生产,宽松监管)。

(3) 当T1<0、T2>0、S1>0时,系统不存在演化稳定点,政企双方的演化路径是围绕中心点(x0,y0)的闭环轨道进行周期性震荡。

(4) 当T2<0、S1>0时,(0,1)是系统的演化稳定点,表示在政府的严格监管模式下,企业渐进稳定于传统生产策略,这是政企非合作博弈中最糟糕的一种稳定状态,称之为“政策失灵状态”,这对政策成本造成严重浪费。

3 数值仿真实验

为更直观的展现碳交易与碳税的复合政策对企业低碳减排行为的影响,本文参照张爽等[7]的仿真数据设置规则,依据分析结果中的演化均衡条件,利用MATLAB来开展政策效果模拟和敏感性分析,仿真结果如图1~图5所示,图中曲线为政企系统策略选择的演化路径,横坐标为企业选择“低碳减排生产”策略的概率,纵坐标为政府选择“严格监管”策略的概率。

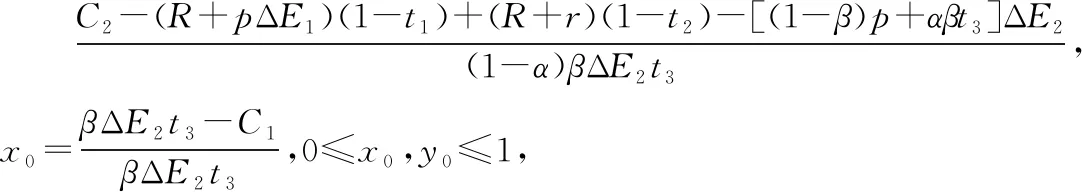

图1 不同力度碳交易政策下政企策略选择的演化路径

3.1 碳交易政策模拟

模型中与碳交易政策相关的参数包括碳价p、企业的碳交易量ΔE1、ΔE2,因此可采用控制变量法来模拟不同力度碳交易政策对系统演化结果的影响。以基准情形,即“政策失灵状态”下系统的参数值为对照组,其中C1=1、C2=8、R=1、r=3、ΔE1=6、ΔE2=10、p=0.6、t1=0.3、t2=0.5、t3=0.5、α=0.6、β=0.5。此时,系统的演化稳定点为(0,1),即处于“政策失灵状态”,仿真结果为图1中的对照组曲线。维持其他参数值不变:① 在实验组1中,降低3个参数的取值,设定p=0.3、ΔE1=3、ΔE2=5(见图1),系统的演化稳定点仍为(0,1),该政策力度未能使系统向“目标状态”演化,这说明当碳价降低、企业的碳交易量减小时,无法改善企业采用传统技术的困境,此时碳交易政策的激励作用非常有限;② 在实验组2中,提高3个参数的取值,设定p=0.9、ΔE1=9、ΔE2=15(见图1),此时系统的稳定点演化为(1,0),该政策力度可以引导企业开展低碳减排,使系统由“政策失灵状态”转化为“目标状态”,这说明当碳价提高、企业的碳交易量增加时,可实现政策的预期调控目标。

碳价主要受碳市场供求关系的影响,碳交易量则受制于企业减排能力和产品市场竞争,均不属于政府调控范畴。因此,当碳交易政策的激励机制失灵时,需借助其他手段进行补救。有学者认为面对异常波动或长期低迷的碳价,政府依法、科学地调控碳价是非常必要的[9]。受其启发,现对碳价p进行敏感性分析。以基准情形中p=0.6为参照,维持其他参数取值不变,单一提高或降低p的取值,来模拟系统双方的演化趋势(见图2),其中p=0.3/0.9/1.2是设置的3个实验值。从仿真结果可得,当p=0.3时,系统的演化稳定点为(0,1),与基准情形p=0.6一致,系统仍处于“政策失灵状态”,但当p=0.9/1.2时,系统逐渐演化稳定于(1,0)点,即“目标状态”,这说明提高碳价可以有效改善系统的演化困境,使系统渐进收敛于稳定点(1,0)。通过对比p=0.9和p=1.2的曲线还发现,碳价越高,系统向均衡点的演化速率越快。

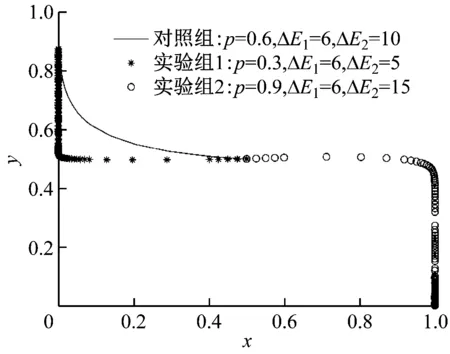

图2 不同碳定价机制下政企策略选择的演化路径

进一步分析发现,碳交易政策中存在一个碳价阈值(仿真数值下的阈值是0.8478),当碳价低于阈值时,政策强度不足以改变企业的策略选择,政策不能发挥其预期作用;反之,企业会主动执行碳减排,即趋向于选择低碳减排策略。该结论也与图2的仿真结果一致。

碳价对碳交易政策的实施效果有重要影响,但碳价主要受市场机制调节,存在失灵可能,因此,碳交易政策无法稳定有效地激励企业开展低碳减排。

3.2 碳税政策模拟

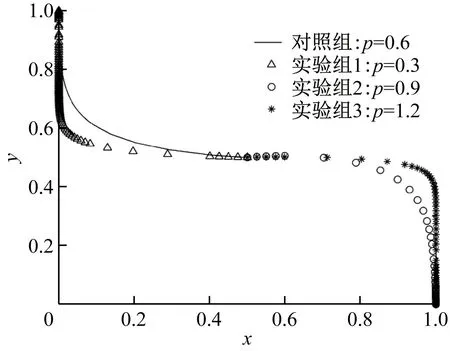

本文设定的碳税政策是具有惩罚性质的碳规制,政策效果主要受政府监管力度α和碳税税率t3的影响。下文通过数值仿真实验对参数α进行敏感性分析,当参数值设定为C1=1、C2=8、R=1、r=3、ΔE1=6、ΔE2=10、p=0.6、t1=0.3、t2=0.5、t3=1.27、α=0.6、β=0.5时,系统的演化路径为图3中的α=0.6曲线。接着,以当前设定值为参照,维持其他参数值不变,提高或降低α的取值来模拟系统双方的演化趋势。从仿真结果可知,当α=0.3时,系统无渐进稳定点,政企双方的策略选择呈闭环运动状态,但当α=0.9时,系统会渐进收敛于(1,0)点,稳定于“目标状态”,且演化速率高于α=0.6。

图3 不同政府监管力度下政企策略选择的演化路径

进一步分析发现,政府监管概率α存在一个阈值(仿真数值下的阈值是0.5953)。当监管概率小于阈值时,系统无演化稳定状态;反之,系统会渐进稳定于“目标状态”,这说明一定程度的政府监管是保证惩罚性碳税政策效果的必要前提。该结论也与图3中的仿真结果一致。

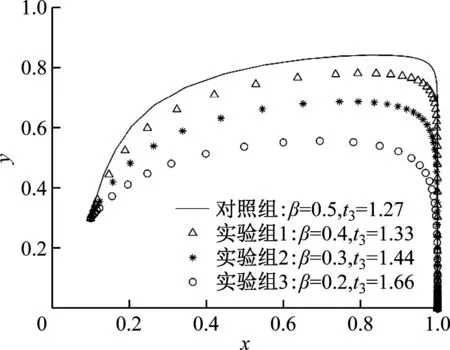

3.3 碳交易与碳税的复合机制模拟

政府部门对虚报、瞒报、拒报温室气体排放报告行为的最高罚款只有3万元,这对有限理性的高产值碳排放企业往往起不到应有的惩罚和警示作用。在利益驱使下,传统生产型企业的偷排概率β很可能处于较高水平,即其选择碳交易的概率(1-β)相对较小。也就是说,偷排概率能从侧面反映碳交易政策的强度,而碳税税率可直接反应碳税政策的强度,因此,可通过β与t3之间的相互关系来探究复合政策对企业低碳减排激励的协同影响机制。

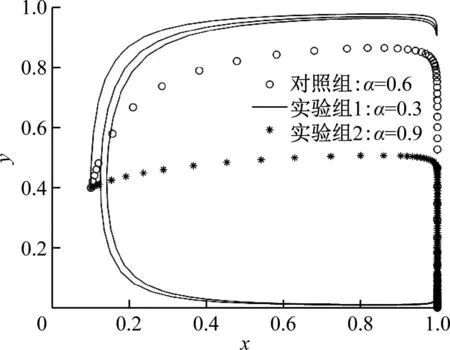

将基准情形中的参数值C1=1、C2=8、R=1、r=3、ΔE1=6、ΔE2=10、p=0.6、t1=0.3、t2=0.5、α=0.6、β=0.5代入能够使系统达到“目标状态”的演化稳定条件T1>0,可得使系统稳定于“目标状态”的最低碳税税率t3=1.27,仿真结果如图4中的对照组曲线。维持其他参数值不变,设定不同的β,可求得相应的最低碳税税率t3,3组实验值及仿真结果如图4所示。

图4 不同力度的复合政策下政企策略选择的演化路径

从实验数据可知,随着企业偷排概率的增加,促使其选择低碳减排策略的最低碳税税率呈下降趋势。从政策效果来看,企业偷排概率的增加,弱化了碳交易政策的激励力度,但图中四条曲线的演化稳定点均为(1,0),说明碳税的强化效应高于碳交易政策的减弱效应。换言之,当碳交易政策效果有限时,政府可借助惩罚性碳税政策激励企业减排。因此,碳交易与碳税协同互补的复合政策能有效激励企业低碳减排,助力实现“双碳”目标。

3.4 所得税优惠政策激励效应模拟

经政府认定的高新技术企业,其所得税税率可降至15%[10],据此,本文在模型设定时,对低碳减排企业设置了所得税优惠政策。同3.3节,将参数值C1=1、C2=8、R=1、r=3、ΔE1=6、ΔE2=10、p=0.6、t1=0.3、t2=0.5、t3=1.27、α=0.6、β=0.5作为基准设定,其仿真结果为图5中的对照组曲线。维持其他参数值不变,设定不同的t1,可求得相应的最低碳税税率t3,3组实验值及仿真结果如图5所示。

图5 不同所得税优惠税率与碳税税率组合下政企策略选择的演化路径

结果显示,当政府对低碳减排企业设置所得税优惠政策后,促使企业选择低碳减排策略的最低碳税税率逐渐减小,但不影响系统双方向目标稳定点(1,0)演化。这说明税收优惠政策的正向激励效应在一定程度上可以代替较高强度的碳税惩罚效应。从政策效果来看,税收优惠可直接提高企业收益,引导资源合理配置,有效激发企业减排活力,实现企业、环境的双重红利。

4 总结

本文提出了一种碳交易为主导、碳税为辅助的复合政策机制,在政府的有效监管下可以长效地激励企业低碳减排。研究结果及相关建议如下。

(1) 碳交易政策效果主要受碳价和企业碳交易量等因素的影响,而碳交易量又会直接影响碳价。因此,政府要进一步优化配额分配方式,使碳配额更加符合企业的实际需求,以利于形成合理的市场化碳价。此外,政府可尝试建立碳价调控机制。基于市场需求的动态变化,对碳价进行适当的调控和干预,使市场碳价高于阈值而又不长期处于过高水平,以有效发挥政策的减排激励作用。

(2) 碳税政策效果受碳税税率直接影响,并受政府监管概率调控,且碳税税率与政府监管成本呈负相关。在实际中,政府可参考同等经济发展水平的国家的碳税税率,在阈值以上范围确定税率,并以降低监管成本为目标,不断创新监管方式以提高监管质效。

(3) 在实施碳交易与碳税的复合政策时,要充分体现碳税对碳交易政策的补充作用,只有当碳交易政策失灵,即企业有违规排碳行为时,才对其征收惩罚性碳税,以倒逼企业进行低碳减排。

(4) 当政府对低碳减排企业设置所得税优惠政策时,企业减排收益增加,碳交易政策效果得以强化。“双碳”目标是我国经济社会发展的中长期规划,而企业低碳转型的投资回报周期长,因此长期性的激励政策非常有必要。政府应加快建设低碳技术标准,对通过标准认证的企业设置所得税优惠税率,以减轻税负,激发企业减排动力。