拆解中美上市公司实力,透视现代化产业体系发力点

刘鲜花

若以中美两国的上市公司来透视产业的竞争力,可以看到,中国上市公司数量是美国的1.5倍,营收达到美国上市公司的8成,净利润和人均产值达到7成,均达到甚至高于GDP为美国7成的水平。不过,中国上市公司的研发费用不足美国公司的1/3,总市值也仅为其38.5%。

分产业来看,中国上市公司在工业制造领域的基础优势明显,营收是美国公司的1.7倍,研发为其2倍,但由于美国公司占据航空、精密制造等高端制造领域,中国上市公司的净利潤只有美国同行的7成;在信息技术领域,美国上市公司拥有绝对优势,仅苹果一家公司的市值能抵全部1290家中国公司的总和。

美国消费龙头的产品行销全球,也渗透至我们的日常生活,全部美国消费公司创造的营收是中国上市公司的2.6倍,净利润更达3.5倍。

美国农业规模效应显著,28家农业上市公司中,市值前三的龙头贡献了8成营收,且牢牢把握住了农机设备、农产品加工制造、种子等关键领域,研发投入更10倍于中国龙头。

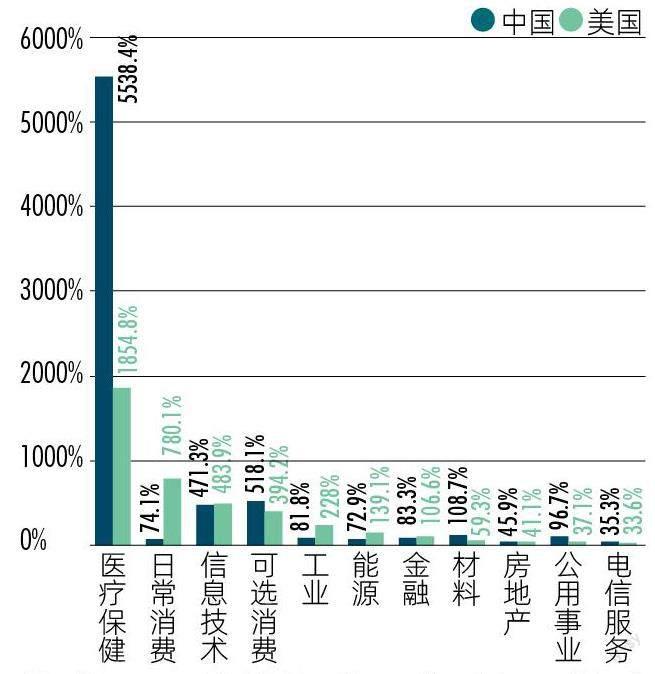

不过,中国公司的赶超步伐更快。美国上市公司近3年营收平均增长率为538.8%,而中国上市公司达到了772.2%,以中位数增速衡量,中国的32.3%也超过美国的29.3%,它们以更快的增速在医疗保健、信息技术、可选消费、材料等产业上进行追赶。

产业是经济之本,加快建设以实体经济为支撑的现代化产业体系,关系国家未来。美国拥有一批成熟的产业作为经济支撑,对比美国,中国的产业优势在哪里,差距又有几何?在面向未来的产业发展上,如何选准发力点?

上市公司是产业的优秀代表,也是经济的支柱力量。美国和中国分别拥有全球第一和第二大资本市场,从两国上市公司的数量、质量和结构等维度进行比较,或可管中窥豹,一定程度上透视两国不同产业的发展水平,为追赶与超越提供参照。

基本面:营收已达美国公司8成,研发投入不足1/3

截至2023 年8 月23 日,包含A股、港股、中概股(除港澳台地区的公司外)在内的全部中国上市公司共有6750 家,总市值为133.6 万亿元;全部美国资本市场上市的公司(不含OTC)共有6156家,其中,注册地在美国本土的上市公司共有4582家,总市值达到346.8万亿元。

我们且以全部中国上市公司(简称“中国上市公司”)和注册在美国本土的上市公司(简称“美国上市公司”)作为样本进行比对。

总体来看,中国上市公司的数量约为美国上市公司的1.5 倍,但总市值约为后者的38.5%。

2022年,中国的GDP为121万亿元,美国则达到25.46万亿美元,若以上市公司总市值与GDP的比值来计算资产证券化率,中国的资产证券化率为110%,美国为190%。虽然中国上市公司数量多,但资产证券化率仍不及美国。

再来对比营收水平。2022年,中国上市公司的营业收入总计为117.6万亿元,美国上市公司合计为147.6万亿元,前者约为后者的80%。

净利润指标上,中国上市公司合计为8.7万亿元,美国上市公司为12.4万亿元,中国公司为美国的70.2%。

从员工数量看,中国上市公司的员工合计达到4948.3万人,美国上市公司的员工总计为4320.5万人,中国公司是美国公司的1.1倍。

若以营收/员工数来计算人均产值,则中国上市公司的人均产值为237.6万元,美国上市公司为341.6万元,美国公司是中国公司的1.4倍。

从经济学理论看,经济增长的本质是人均收入水平不断提高、物质不断丰富;而人均收入提高的前提,是劳动生产率不断提高;劳动生产率的提高,又依靠技术创新和产业升级。

1952年,美国全员劳动生产率曾是中国的66.5倍;1953至2018年,美国全员劳动生产率年平均增长1.58%,中国这一指标年平均增长5.97% ;到了2018年,中美之间全员劳动生产率的差距已经被缩小到4.03倍。

从时间轴纵向看,中国劳动生产率不断提高,无疑得益于技术投入的增长;而从国别比较的横向看,中国公司的技术投入仍有提升空间。

2022年,全部中国上市公司的研发费用总计为1.2 万亿元,美国上市公司合计为4.4 万亿元,中国公司为美国公司的28%。

若以研发费用/总营收来计算研发强度,则中国上市公司的研发强度为1%,而美国上市公司达到了3%。

可以看到,中美上市公司的营收差距已经低于GDP总量的差距,中国上市公司的营收、净利润和人均产值指标已达到美国的七八成。以上市公司为代表的现代化产业实力,正是中国总体经济竞争力的有力支撑。

与此同时,中国上市公司的市值仅为美国公司的38.5%,研发费用更不足美国公司的1/3,在各项指标中为数最低(表1)。研发费用影响企业的科创竞争力,是关系企业中长期增长的重要指标,这显示,国内上市公司仍待提升研发投入力度,向更高的产业链条升级。

从构成看产业重心:中国的工业,美国的金融和科技

为了更详细地对比中美产业重心,我们再以Wind行业分类为标准,将目光投向医疗保健、信息技术、房地产、消费、工业制造、农业等11 个一级行业的上市公司,比较两国在各个产业的实力。

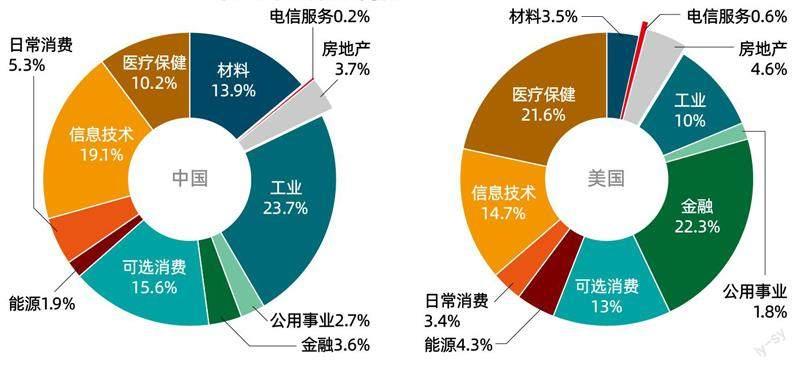

从行业结构来看,中国上市公司以工业、信息技术领域的企业居多,其分别为1601 家和1290 家,占比分别达到23.7%和19.1% ;其次为可选消费,共有1054家公司,占比为15.6% ;材料行业的上市公司也有937家,占比为13.9% ;医疗保健行业的上市公司达到689家,占比为10.2%(图1)。

表1:中美上市公司的市值、营收、净利润指标对比(单位:亿元)

数据来源:Wind,新财富整理

表2:中美上市公司的行业实力对比

数据来源:Wind,新财富整理

中国目前有世界上规模最大的工业体系,2022年中国制造业增加值达到33.5万亿元,占GDP的比重达到27.7%,连续13 年位居世界首位。制造业的综合实力也体现在上市公司身上,工业制造领域的上市公司数量占比接近1/4。

反观美国上市公司,金融和医疗保健企业数量最多,分别达到1024家和992 家,占比均超过20% ;信息技术、可选消费、工业三大行业的公司占比均在10%以上,分别有627 家、596家和458家。由此也可看出中美两国在优势产业上的差异,中国以工业和信息技术行业为主导,而金融、医疗和科技是美国产业的主导和竞争力所在。

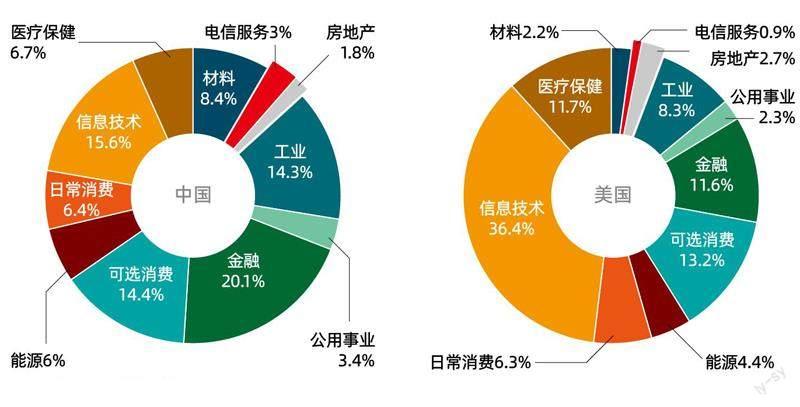

若以市值的指标来看,中国上市公司中,虽然工业公司数量最多,但市值最高的却是金融业,金融行业的上市公司以3.6%的数量贡献了20.1%的总市值,246家金融业上市公司收获了26.8 万亿元总市值;信息技术、可选消费、工业行业的公司总市值大致相当,约为20万亿元,占比在14%-15%之间;材料和医疗保健行业的上市公司总市值占比低于数量占比,分别为8.4%和6.7%。

美国上市公司则呈现了相反的气象。虽然金融类上市公司数量最多,占比近1/4,但总市值的占比却仅为11.6%,相较数量占比折半;而信息技术行业的上市公司总市值占比则超过了1/3,672家公司的总市值达到126.3 万亿元,接近6750 家全部中国上市公司的市值之和,美国在信息技术领域的实力由此可见一斑。

图1 :各行业中美上市公司的数量构成

数据来源:Wind,新财富制图

图2 :各行业中美上市公司的市值比较

數据来源:Wind,新财富制图

此外,美国可选消费、医疗保健和金融行业的上市公司总市值均超过40万亿元,占比也均在10%以上;与之对比,美国458家工业上市公司的总市值也达到28.6万亿元,虽然在全部上市公司中仅占8.3%,但依旧是中国超过1600家工业上市公司19万亿元总市值的1.5倍(图2)。

从市值看产业成色:信息技术、医疗公司市值不足美国1/4

市值综合反映企业的经营状况、市场景气、成长性等状况,我们再从各行业上市公司的市值,来看两国产业的成色。

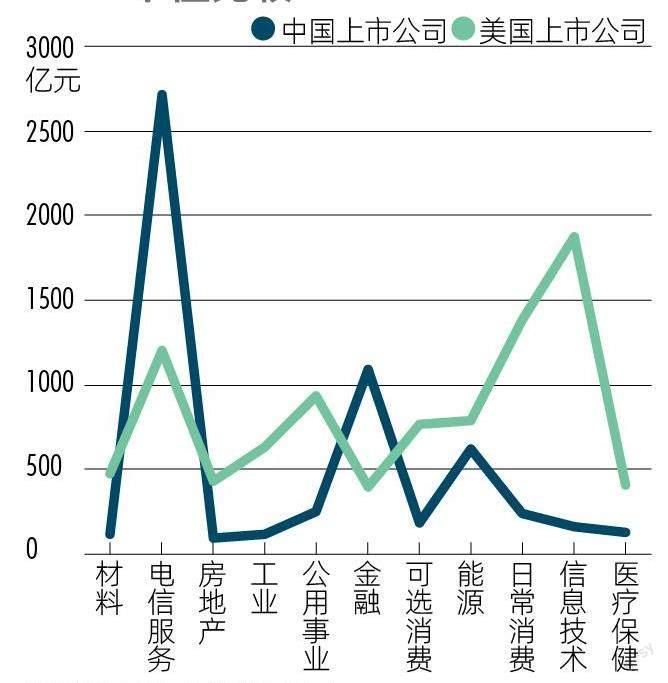

中国仅材料和电信服务两个行业上市公司的总市值高于美国。中国材料行业的上市公司不仅数量是美国的5倍多,市值也是其1.5倍。这一行业的紫金矿业(601899/02899.HK)、万华化学(600309)、恒力石化(600346)、海螺水泥(600585/00914.HK)等明星公司,市值均在千亿元以上(表2)。

中国的电信服务行业同样具备优势,虽然从数量上看,电信行业的15家中国上市公司数量比不上美国的26 家,但其总市值超过4 万亿元,是美国公司的1.3 倍。中国移动(600941/00941.HK)的总市值超过1.3万亿元,中国电信(601728/00728.HK)的市值也在5000 亿元以上。当然,美国也有2家万亿市值的电信服务公司,包括威瑞森电信(Verizon,VZ.N)和T-MOBILE US(TMUS.O),前者是美国最大的本地电话和无线通信公司,后者是一家无线通信运营商。

在工业制造领域,中国的上市公司数量是美国的3.5 倍,但市值相当于美国的66.8% ;金融领域,中国上市公司数量为美国的1/4,但总市值也达到了美国的66.5% ;公用事业和能源领域,中国上市公司的市值约为美国公司的一半;可选消费和日常消费领域,中国公司的市值约是美国公司的40% ;房地产领域,中国公司市值则约为美国公司的1/4。

两国上市公司在医疗保健和信息技术领域的差距最大:中国医疗保健上市公司的数量为美国的69%,总市值仅为美国的22% ;中国1290 家信息技术行业上市公司的总市值为20.8万亿元,虽然数量是美国上市公司的两倍,但市值仅为美国的16.5%。

再从平均市值来比较,或可进一步看到差距。

中国仅有电信服务、金融行业上市公司的平均市值超过美国,且均是美国公司的2倍以上;能源行业上市公司的平均市值也达到美国公司的近8成;医疗保健行业上市公司的平均市值为美国公司的31.6% ;其余7个行业上市公司的平均市值均不足美国公司的3成,其中,工业制造领域公司的平均市值不足美国上市公司的20%,日常消费仅为17.4%,信息技术更仅为8.6%。科技是美国经济长期繁荣的支撑,也是目前中国在奋力追赶的方向(图3)。

整体来看,投资者给予中国的材料和电信服务业上市公司较高的估值?其中,材料行业公司的市场竞争力强,电信服务则非完全竞争行业,而在工业、金融、能源、消费、房地产、医疗保健、信息技术等9个行业,中美两国公司的市值差距仍然不小。

工业:营收是美企的1.7倍,净利润和市值仍待赶超

图3: 各行业中美上市公司的平均市值比较

数据来源:Wind,新财富制图

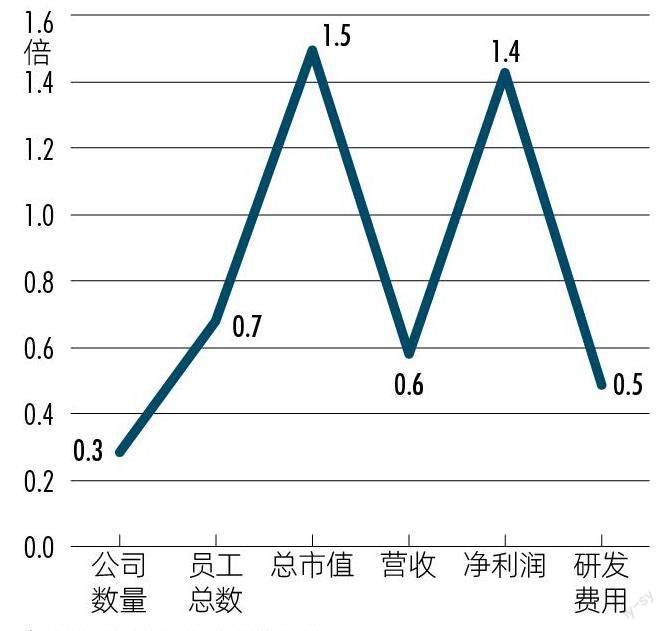

图4:工业领域美国相对中国上市公司各指标比值

数据来源:Wind,新财富制图

“中国制造”享誉全球,工业也是中国经济之基石。自2010年以来,中国连续13年稳居世界第一工业大国地位,2022 年,中国工业增加值达到40.2 万亿元,占GDP的比重达到33.2%,其中,制造业增加值达到33.5万亿元,超过包括美国、英国、法国、德国、日本、意大利、加拿大在内的G7国家制造业增加值之和。

在产业广度方面,中国拥有41个工业大类、207个工业中类和666个工业小类,是全世界唯一拥有联合国产业分类中全部工业门类的国家,建立了独立、完整的现代化工业体系。

然而,中国制造业整体虽强,个体却长期以蚂蚁雄兵居多,高端龙头仍为数有限。反映在上市公司表现上,是中国公司的市值和净利润与美国相比,均存在差距。

总体来看,美国有458家工业上市公司,总市值為28.7万亿元。它们的员工总数为691.8 万人,2022 年的营业收入总计15.5万亿元,净利润之和为1.18万亿元,研发费用合计1576.2亿元。

对比中国,共有1601 家工业上市公司,总市值为19.2万亿元。它们贡献的就业总人数为1016.3万人,2022年的营业收入总计为26.6万亿元,净利润之和为8254亿元,研发费用总计为3250.5亿元。

表3:工业制造领域的中美龙头对比(单位:亿元)

数据来源:Wind,新财富整理(市值数据截至2023年8月23日,以下同)

可以看到,中国工业公司在企业数量、员工人数、营收、研发费用四个指标上均对美国上市公司形成了绝对优势,但市值和净利润两项指标仍逊于美国公司,美国公司分别是中国公司的1.5倍和1.4倍。而在公司数量上,美国上市公司仅为中国上市公司的3成,员工数是7成,营收仅相当于6成,研发费用是5成。美国上市公司的市销率是中国公司的2.6倍,市盈率为1倍(图4)。

近年,美国正在推进制造业“回流”,2022 年,美国制造业增加值占GDP的比重以及占全球制造业的比重均边际抬升,分别回升至11%、17.1%,已经恢复至疫情前水平。这一态势下,对于中国而言,打造高端制造龙头,夯实制造业竞争力颇为重要。

目前,美国工业领域市值前五的公司包括丹纳赫(DHR.N)、波音(BA.N)、卡特彼勒(CAT.N)、雷神技术(RTX.N)、霍尼韦尔国际(HON.O),它们分别是工业仪器及设备商、航天航空与国防、建筑机械制造商,可以说是全球高端制造的代表。而美国市值前十的公司中,还有通用电气(GE.N)、迪尔(DE.N)、洛克希德马丁(LMT.N)、艾默生电气(EMR.N)等高端制造品牌(表3)。

在中国上市公司中,工业领域市值前五的公司包括宁德时代(300750)、汇川技术(300124)、阳光电源(300274)、三一重工(600031)、中航沈飞(600760),它们分别来自动力电池制造、工业自动化、可再生能源研发和制造、装备制造和航空制造领域。

从体量上看,中美龙头公司在各项指标上还存在3倍左右的差距,美国工业制造龙头的员工人数是中国龙头的3.3 倍,总营收更是中国龙头的3.5倍,净利润是2.9倍,研发费用为2.3倍,总市值达到3.2倍。

仔细分析可以看到,中国工业龙头中,仅宁德时代达到万亿市值,可与波音、卡特彼勒等美国龙头比肩,超10万的员工数也与卡特彼勒相当,3000 亿元级别的营收也高于霍尼韦尔国际,净利润有300亿元级别,净利润率可达近10%,与美国龙头的水平相当,155亿元的研发费用高于卡特彼勒和丹纳赫。

而除此之外,中国市值前五的其余4家龙头在营收、净利润、研发费用和市值上与美国龙头均有近10倍的差距。

虽然中国工业制造在整体规模上高于美国,上市公司的营收是美国公司的1.7倍,但仍有净利润、市值两座大山需要跨越。这或有两方面的原因。

其一,美国拥有一批老牌的制造企业,它们发展历史久,历经市场淘洗,已站上产业链顶端,拥有高科技和全球销量优势,营收规模和净利润率高企。中国的蚂蚁雄兵在向高端制造爬坡的过程中,虽然已经有诸如宁德时代这样的龙头,但有实力的企业数量较之美国还有差距。

其二,中美企业所处的产业链不同。从工业下的三级行业来看,美国的上市公司有17%来自于航空领域,而中国航空领域的上市公司占比不足美国的一半。中国工业类上市公司集中在电气设备和机械制造领域,占比超过一半。美国工业制造凭借着科技优势,主要占领了利润率较高的航空、高端机械设备等高端领域,而中国工业的基本盘还落在电气设备、机械等基础制造的领域。

高端制造企业数量少,也意味着,中国的产业整合与升级仍有巨大空间。

信息技术:营收接近美国公司一半,研发仅为1/7

现代产业体系覆盖先进制造业、现代服务业、现代农业,其中,先进制造业是根基,高新技术与战略性新兴产业是制高点,也是中国当下需要努力爬坡的领域。

信息技术产业涵盖了科技和互联网两大门类,这也是美国经济繁荣的重要支撑。对比来看,中国有1290家信息技术业上市公司,总市值为20.9 万亿元,美国有672 家相关上市公司,总市值达到126.3万亿元;数量上,中国上市公司是美国的2倍,但总市值是美国的1/6。

从创造就业来看,信息技术行业的美国上市公司共有员工650.6万人,中国上市公司的员工总计543.8万人,美国公司是中国公司的1.2倍。

从营收规模来看,信息技术行业的中国上市公司2022年营收总计9.4万亿元,美国上市公司总计21.6万亿元,美国公司是中国公司的2.3倍。

从净利润指标来看,中国公司的净利润之和5783.3亿元,仅相当于美国公司31544.7亿元的1/5。

再从研发费用来看,1290 家中国公司总计为3183.2亿元,仅相当于美国公司23841.3亿元的1/7。

也就是说,在信息技术行业,中国上市公司数量是美国公司的2倍,营收不足美国公司的一半,员工数为美国公司的8成,净利润为1/5,总市值是1/6,研发费用则仅为其1/7(图5)。

继续从龙头来看,中国上市公司只有腾讯控股(00700.HK)一家为万亿市值,其截至2023年8月23日的市值达到了2.8万亿元。而美国有15家万亿市值的信息技术公司,腾讯的市值放到美国同行中,只能排到第8。

美国信息技术行业市值Top5的公司,也是这一领域全球市值最高的公司,分别是苹果(AAPL.O)、微软(MSFT.O)、谷歌(GOOGL.O)、英伟达(NVDA.O)和脸书(META.O)。

美国科技五巨头的员工总数达到66.4万人,2022年营业总收入达到7 万亿元,净利润为1.8 万亿元,研发费用为9028.5亿元,总市值更是超过了62万亿元。其中,一个苹果的市值几乎抵得上所有中国信息技术上市公司的市值之和,净利润更比所有中国公司之和还高出1195亿元。

中国上市公司中,市值前五分别是腾讯控股、网易(NTES.O)、工业富联(601138)、海康威视(002415)和百度(BIDU.O),它们的市值均超过3000亿元。

图5:信息技术行业美国相对中国上市公司各指标比值

数据来源:Wind,新财富制图

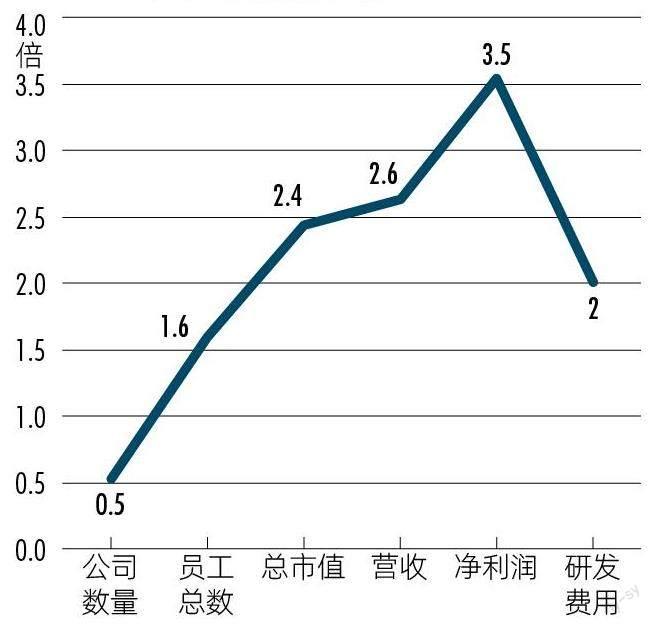

图6:消费行业美国相对中国上市公司各指标比值

数据来源:Wind,新财富制图

表4 :信息技术行业的中美龙头对比(单位:亿元)

数据来源:Wind,新财富整理

这5 家龙头的员工总数为43.8万人,总营收为1.37 万亿元,净利润总和为2490.5 亿元,研发费用合计997.6亿元,总市值达到4.36万亿元。在这几个指标上,美国五巨头的总值分别相当于中国五龙头总值的1.5倍、5.1倍、7.3倍、9.1倍和14.3倍,在创造就业、營业收入、净利润、研发费用、总市值指标上优势依次递增(表4)。

再进一步看中国被卡脖子的半导体行业,中国有196家相关上市公司,总市值为4.6万亿元,总营收为1.6万亿元,净利润合计2008亿元,研发费用总计178.5亿元。

而美国有73家相关公司,总市值19.5万亿元,营收合计2.3万亿元,净利润总计5393.7亿元,研发费用总和为3743.2亿元。其中,英伟达作为半导体龙头,市值已经突破8万亿元,其最新发布的2023年第二季度财报显示,业绩大超预期;此外,博通(AVGO.O)、超威半导体(AMD.O)、德州仪器(TXN.O)亦是美国半导体龙头。

由此来看,中美科技龙头的差距更大,特别是在营收、净利润和研发费用等指标上,美国龙头相当于中国龙头的5-9 倍。美国公司在信息技术领域目前仍具有绝对优势。

消费:美国全球性消费品牌的营收是中国龙头的5倍

美国拥有众多市场触达全球的国际性消费品牌,这些品牌的扩张,不仅驱动美式流行文化辐射全球,也使得美国消费领域的上市公司竞争力仅次于科技。

表5 :消费行业的中美龙头对比(单位:亿元)

数据来源:Wind,新财富整理

美国有754 家消费行业上市公司,其市值之和达到67.8万亿元,仅次于信息技术,员工总数达到1862.5万人,贡献的就业接近美国所有上市公司的一半,2022 年的总营收为43.76万亿元,净利润之和为2.13 万亿元,研发费用合计为6782.6亿元。

再来看中国,消费行业的上市公司共有1409家,总市值为27.8万亿元。它们贡献的就业人口数为1166.4 万人,2022年的营收合计16.65万亿元,净利润之和为6025.7亿元,研发费用总计3378.6亿元。

对比各项指标,美国消费公司的数量约为中国的一半,但贡献的就业是中国公司的1.6倍,总市值是2.4倍,营收为2.6 倍,净利润达到3.5 倍,研发费用为2倍(图6)。

进一步从龙头来看,美国市值Top10 的消费公司,包括亚马逊(AMZN.O)、特斯拉(TSLA.O)、沃尔玛(WMT.N)、宝洁公司(PG.N)、家得宝(HD.N)、可口可乐(KO.N)、百事(PEP.O)、开市客(COST.O)、麦当劳(MCD.N)、康卡斯特(CMCSA.O)等,其中既有互联网零售商、汽车制造商、零售商,也有软饮料、家庭用品和家庭装潢零售商。它们都坐拥万亿市值,并打造了众多人们耳熟能详的全球性品牌。

以其中市值前五的公司来比较,包括亚马逊、特斯拉、沃尔玛、宝洁、家得宝在内的5家美国公司,员工总数合计434.7万人,2022年的总营业收入达9.3万亿元,净利润总计3593.4亿元,仅亚马逊一家的研发费用就超5000亿元,总市值达到23.3万亿元(表5)。

反观中国消费龙头,市值前十分别为贵州茅台(600519)、阿里巴巴(09988.HK)、拼多多(PDD.O)、美团(03690.HK)、比亚迪(002594)、五粮液(000858)、农夫山泉(09633.HK)、京东(JD.O)、美的集团(000333)和泸州老窖(000568)。这10家公司所在的细分行业非常有意思,4家为互联网零售商,3家白酒,1家软饮料,1家家用电器和1家汽车制造,互联网零售商和白酒厂商占据主导。

市值前五的中国公司,员工总数为94.2 万人,2022 年的总营收为1.7万亿元,不足亚马逊一家的1/2,净利润之和为1664.4亿元,研发费用总计为1058亿元,市值加总为6万亿元。

由此来看,美国消费龙头的员工数是中国的4.6倍,总营收达到5.4倍,净利润是2.2 倍,研发费用是5 倍,总市值为3.9倍。

如果说,在工业制造行业,美国上市公司占据的是高端制造领域,那么在消费行业,美国上市公司则渗透了我们的日常生活,其产品涵盖洗发水、沐浴露、牙膏、纸巾、衣服、鞋子、可乐、快餐等方方面面。这些公司诞生有年,却历久弥坚,而中国生产洗发水、牙膏的老牌上市公司,如上海家化(600315)、两面针(600249)等,还在寻找转型升级之道。参透美国巨头基业长青的秘密,有助更多国潮品牌的崛起。

农业:含科量高的美企龙头,营收是中国龙头7倍以上

美国是科技强国,也是农业强国,其拥有超过200万个农场,粮食产量占到了世界总量的1/5,是全球第一大农作物产品出口国。美国每年向全世界出口约1.5 亿吨粮食。其大豆出口曾占全世界出口总额的1/3 以上,玉米曾占全世界出口总额的40%以上,小麦曾占全世界出口总额的20%以上……美国农业同样创造了一组组惊人的数字。

聚焦上市公司,以Wind四级行业分类标准来看,美国有28家农业类的上市公司,其总市值为1.75万亿元,业务以农产品为主,有16家农产品上市公司,8家化肥与农用化工厂商,4家农用农业机械厂商。它们的员工总数为20.6 万人,2022 年的营收总计1.54万亿元,净利润之和为1438.2亿元,研发费用总计为225.9亿元。

再来看中国,农业上市公司共有124家,总市值为1.1万亿元。其中,化肥与农用化工的上市公司最多,有64家,市值超过6300亿元,农产品上市公司有53 家,农用农业机械有7 家。124家农业公司的员工总数为54.3万人,2022年的营业总收入为1.18万亿元,净利润之和为759亿元,研发费用总计为30.7亿元。

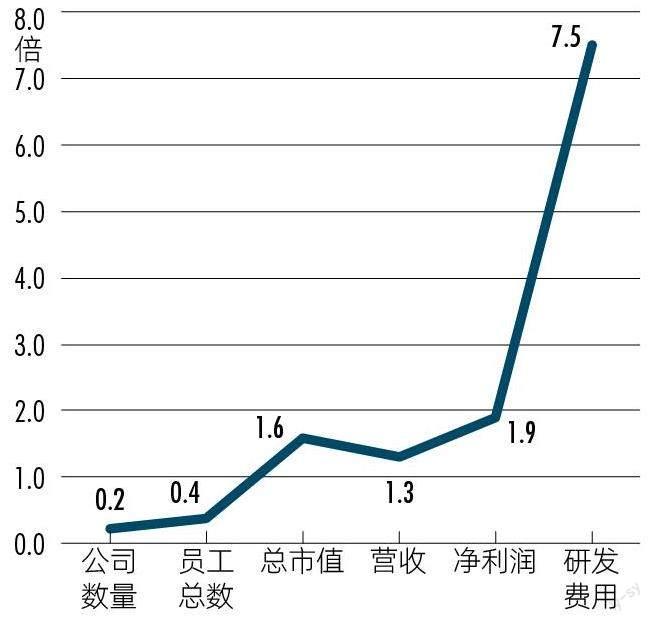

对比来看,美国农业上市公司的数量是中国的1/5,员工数量是中国的4成,但总市值却达到了中国的1.6倍,营收是中国的1.3 倍,净利润为中国的1.9倍,研发费用更是中国的7.5倍。

或许正是因为含科量高,美国农业的產量更高,上市公司的营收和净利润也处于较高水平。值得一提的是,美国农业机械化程度高,且劳动生产率全球最高(图7)。

从龙头来看,美国有4家千亿市值的农业上市公司,市值Top3的公司分别为迪尔、ADM(ADM.N)、科迪华(CTVA.N)。迪尔是农机设备和金融服务公司,ADM是全球四大粮商之一,以油籽、玉米及小麦加工闻名于世;科迪华是全球种子和作物保护市场的引领者,有高质量的种质资源。它们的员工总数有14.5 万人,2022年的营业收入总计1.17万亿元,净利润之和为893.4 亿元,研发费用总计221.8亿元,总市值为1.39万亿元。这3家龙头的营收占全部美国农业上市公司营收的80%,龙头效应非常显著(表6)。

反观中国农业龙头,市值前三的分别是盐湖股份(000792)、海大集团(002311)和华鲁恒升(600426)。它们的核心业务以化肥、水产饲料等原料为主,员工总数为4.76 万人,2022 年的营收合计为1638亿元,净利润之和为248.1 亿元,研发费用总计为19.8亿元,总市值为2397.8亿元。

或许正是细分领域、业务模式的差异,中美农业龙头的营收和净利差距更为显著。美国三大巨头的员工数是中国三龙头的3.1倍,营收是7.2倍,净利润是3.6倍,研发费用是11.2倍,总市值是5.8 倍,美国龙头的市销率和市盈率均较中国上市公司更高。

而且,美国仅有28家农业上市公司,市值Top3的龙头营收之和占了全部农业股的8成,市场集中度和规模效应十分显著。

从产业链的角度来看,美国龙头牢牢把握住了农机设备、农产品加工制造、种子等关键领域,在研发上大笔投入,从而把握住了产业优势;中国的上市公司虽然数量多,但规模效应不足,化肥和农用化工公司居多,龙头也主要是化肥、水产饲料等原料公司,与美国农业公司主业形成显著差异。

回顾过去,农业对GDP的贡献降低,是中国产业升级的指征,而与此同时,农业关系着国计民生,在国家发展和国际关系中有着关键地位。2022年,中国第一产业增加值占国内生产总值的比重为7.3%,化肥、农业等工业和农田水利基础设施的进步从技术上支持了農业效率的增长,酒、食品、饮料、服装等农产品加工业、餐饮服务业的发展,又从需求上打开了农产品的增长空间。因此,尽管农业占GDP的比重不高,但与农业相关的工业、服务业和消费的产值增长远远超过农业。

在如今的高科技引领和工业创新时代,农业仍举足轻重。美国第一产业占GDP的比重,常年保持在0.9%左右,但美国依然是全球一流的粮食大国,农业成为其维持国家竞争优势的重要支撑。对比美国,中国农业仍需进一步加大科技投入,在机械智能化、规模化、种业、粮食加工等方面提升竞争力。

医疗健康:美企龙头的营收和研发是中国龙头的30倍

从中美上市公司的市值比较来看,医疗保健行业的差距仅次于信息技术,美国公司是中国公司的4.6倍。

图7:农业领域美国相对中国上市公司各指标比值

数据来源:Wind,新财富制图

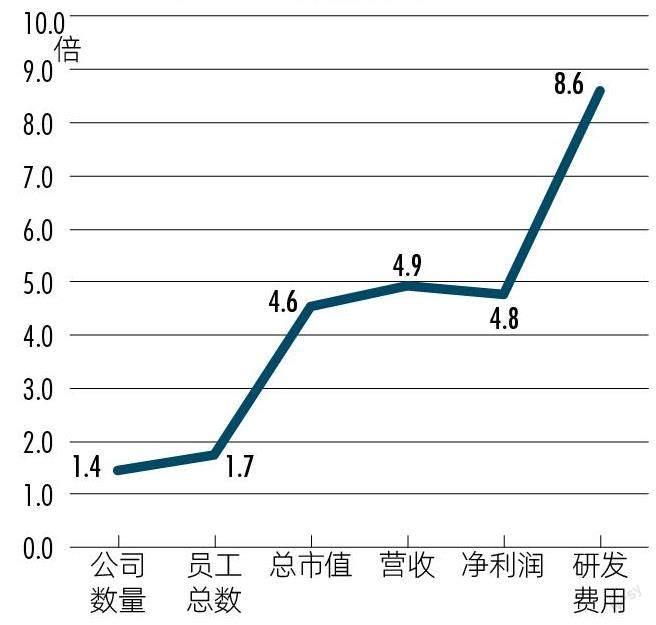

图8:医疗健康行业美国相对中国上市公司各指标比值

数据来源:Wind,新财富制图

表6:农业领域的中美龙头比较(单位:亿元)

数据来源:Wind,新财富整理

美国是走在生物医药研发最前沿的国家之一,其企业在全球确立了绝对竞争优势。在美国上市公司中,有992 家医疗健康公司,其总市值达到40.5 万亿元,员工数总计403.3 万人。它们2022年的总营收合计为19.4万亿元,净利润总和为8357.8 亿元,研发费用总计为1.1 万亿元,高于净利润。

再看中国,医疗健康行业公司有689 家,其总市值为8.9 万亿元,共有员工232.5 万人,2022 年的总营收合计为3.94万亿元,净利润总计为1758亿元,研发费用之和为1280.2亿元。

对比来看,美国医疗健康上市公司的数量是中国公司的1.4倍,员工数是1.7倍,总市值是4.6倍,净利润是4.8倍,营收达到4.9倍,研发费用更达到8.6倍,差距逐渐扩大(图8)。

进一步来看龙头,美国医疗健康行业市值Top6的公司分别是礼来(LLY.N)、联合健康集团(UNH.N)、强生(JNJ.N)、默克(MRK.N)、艾伯维(ABBV.N)和辉瑞制药(PFE.N),均是世界知名的品牌,其员工总数达到了79.68 万人,2022 年的营业总收入达到4.6 万亿元,净利润合计为7106.3亿元,研发费用总计为3710.7亿元,总市值为15.5万亿元(表7)。

在中国,医疗健康行业市值Top6的公司分别是迈瑞医疗(300760)、恒瑞医药(600276)、药明康德(603259)、片仔癀(600436)、爱尔眼科(300015)和药明生物(02269.HK)。它们的员工数总计为12.5万人,2022 年的营业收入合计为1304.3 亿元,净利润之和为317.44 亿元,研发费用总计为123.37亿元,总市值为1.3万亿元。

对比来看,龙头差距更为明显。在医疗健康行业,美国龙头的员工数是中国龙头的6.4 倍,营收是中国的35.5倍,净利润也达到22.4倍,研发费用是30.1倍,市值的差距是11.9倍。

除员工数外,市值的差距反而最小,也就是说,人口老龄化时代,处于追赶中的医药健康领域,中国上市公司的估值更高。那么,其业绩何时能与之相称?

房地产:美国龙头净利润率达30%,中国为5%

在市值差距上,地产仅次于信息技术和医疗,美国上市公司是中国上市公司的近4倍。

美国有214家地产上市公司,其总市值达到9.3万亿元,员工数合计为43.65万人。它们2022年的营业收入合计为1.95万亿元,净利润之和为2678亿元,研发费用总计为234.4亿元。

在中国,房地产上市公司有253家,其总市值为2.4万亿元,员工数合计为278.2万人。它们2022年的营业总收入为5.6万亿元,净利润总计亏损2545亿元,研发费用之和为77.9亿元。

比较来看,虽然美国房地产公司的市值是中国公司的近4倍,研发费用是中国同行的3倍,但在公司数量、营收和创造就业上,中国上市公司分别是美国公司的1.2倍、3倍和6.4倍。不过,从净利润指标看,中国地产公司2022 年合计亏损2545 亿元,美国公司净利润之和为2678亿元,境遇差距颇大。

中美房地产上市公司在营收和净利润上的差距,一大原因或来自于业务模式的不同。

从Wind房地产三级行业分类来看,213家美国房地产公司,80%的业务为股权房地产投资信托(REITs),20%为房地产管理和开发;而252家中国房地产公司,只有优客工厂(UK.O)一家被归入REITs领域,其余251家的业务均为房地产管理和开发。

表7:医疗健康行业的中美龙头比较(单位:亿元)

数据来源:Wind,新财富整理

表8:房地产行业的中美龙头比较(单位:亿元)

数据来源:Wind,新财富整理

继续从龙头来看,美国市值Top3的地产公司市值均超过5500亿元,分别是安博(PLD.N)、爱彼迎(ABNB.O)、美国电塔(AMT.N)。它们的员工总计1.57 万人,2022 年的总营收为1747 亿元,2022 年的净利润为489.2亿元,净利润占营收的比例达到30%,总市值之和近2万亿元。其中,安博是世界领先的物流配送设施和服务投资开发商,爱彼迎是全球民宿短租公寓预订平台,美国电塔则是一家无线通讯以及广播基础设施公司,从事开发、租赁无线和广播通信塔等业务。

中国房地产上市公司市值Top3分别是保利发展(600048)、万科A(000002)、贝壳(02423.HK),它们的员工总数达到29.76 万人,2022 年营业收入总计为8331.5亿元,净利润之和为395.8 亿元,净利润与营收的比例只有5%,这3 家龙头的总市值为4523.8亿元(表8)。

由此看,中美房地产龙头由业务模式的差异而展现出不同的气象,员工数上,美国龙头仅为中国龙头的5%,营收为中国的21%,但净利润是中国龙头的1.24倍,研发费用达2.34倍,总市值更达到4.4倍。

美国80%的房地产上市公司,业务是REITs,它们的业务模式广泛,涉及物流设施投资开发、经营租赁无线基础设施等。而中国房地产上市公司几乎全部是开发商,业务模式较为单一。在房地产产业逻辑重构及存量房时代,美国公司的经验或可为中国地产商借鉴。

成长性:医疗保健营收增速最快,中国公司追赶更急

纵观中美上市公司,哪些行业近年营收增长最快?两国产业是否呈现相同的成长趋势?

图9:中美上市公司近3 年营收平均增长率

数据来源:Wind,新财富制图(注:以美国上市公司各行业增长率从高到低排序)

虽然中国上市公司的营收、市值与美国公司还有一定差距,但数据显示,美国上市公司近3年的营收平均增长率为538.8%,而中国上市公司达到了772.2%,高出233%。超高的平均增速主要来自医疗健康、可选消费、信息技术等领域高成长,若以中位数来衡量,中国上市公司近3年营收增速中位数为32.3%,同样超过美国的29.3%。这说明,中国上市公司以更快的增速在各个行业进行追赶。

从Wind一级行业看,中美上市公司中,近3年营收平均增速最快的行业均是医疗保健。进一步看,中国医疗保健公司近3年的营收增速达到了5538.4%,是美国公司1854.8%的3倍。

美国上市公司近3 年营收平均增速第二的行业是日常消费,达到了780.1%,而中国日常消费公司的平均增速是74.1%,美国上市公司增速是中国公司的10倍以上。

不过,在可选消费上,中国上市公司近3 年518.1%的营收平均增速是美国上市公司的1.3倍,这其中有包括理想汽车(LI.O)、零跑汽车(09863.HK)、小鹏汽车-W(09868.HK)、蔚来-SW(09866.HK)、比亚迪等新能源汽车厂商带来的增量,它们的营收增速位居前列(图9)。

美国上市公司近3 年营收增速居第三的行业是信息技术,增速为483.9%,中国同行业公司的增速大致与其相当,也达到了471.3%,特别是半导体与半导体生产设备等细分行业公司的增长较快。

在工业领域,美国上市公司近3年的营收平均增速达到了228%,是中国上市公司81.8%的近3 倍;能源和金融领域,美国上市公司的营收增速是中国上市公司的近2倍和1.3倍;不过,在材料、房地产、公用事业和电信服务领域,中国上市公司近3年的营收平均增速均要快于美国公司。

由此来看,在医疗保健、信息技术、可选消费等美国上市公司近3年营收增速靠前的行业,中国公司已形成了赶超之势,但在日常消费、工业、能源和金融领域,则与美国上市公司还有一定差距,特别是日常消费领域的增速差距高达10倍。

各个行业的对比数据也表明,相较于总市值和研发总费用高达七八倍的差距,中美上市公司的营收差距在2-5倍之间,相对缩小。

未来竞争力:加码研发,仍是关键变量

多维对比显示,中国上市公司虽然近年增长强劲,但与美国龙头仍有差距。好在,如今是一个变革的时代,技术与模式的创新,可望为中国公司弯道超车提供机遇。

那么,不同行业的公司未来如何发力,才能取得更好的产业链地位,在中国现代化产业体系的建设中发挥更大作用?

在工业领域,产业升级与智能制造仍是中国公司的主要方向。

虽然中国工业基础雄厚,但制造业公司整体仍处于全球产业链偏下游的位置,提升產品附加值、随微笑曲线上行仍是产业升级的主要方向。

与此同时,随着5G、物联网、人工智能等新兴技术的发展,工业4.0时代悄然而至,智能制造成为工业发展的强劲新主题。过去10 年间,中国制造业已由劳动密集型向资本密集型、技术密集型转换,但目前仅在基础化工、电力设备、新能源汽车产业链上实现突破。可喜的是,美的集团、工业富联等龙头已在“All in”智能制造,推动制造全链条的数字化、智能化,华为、阿里巴巴、腾讯等科技公司也在奋力拓展TO B的产业互联网服务。随着龙头的示范,越来越多企业将加入“数智化”重塑业务链条的大潮,产业互联网服务的成本将大大降低,模式将日益成熟,中国的工业生产将在这一过程中全面重塑。

在信息技术领域,以科技赋能产业,或是企业拓展增量市场的关键;深入无人区,研发底层技术,则是保持长期竞争力的核心。

中国IT企业强在应用,过去20年,围绕医食住行等C端应用场景,涌现出众多龙头。如今,在C端市场逐渐饱和之际,B端的巨大商机开始展现。与美国相比,中国虽有无数B端中小企业,但缺乏像甲骨文、SAP、微软这样的重量级企业端科技服务商。不过如今,华为、阿里巴巴、腾讯、百度、平安等正加速进入这一赛道,构筑赋能B端企业的新格局。同时,这些科技企业也开始将创新重心从商业模式向底层技术延伸,在基础科学研究中加大投入。假以时日,越来越多原创技术将喷涌而出,成就一系列崭新的商业化故事。

在农业领域,规模化和数字化故事,也值得期待。AI、5G等技術,正在改写“面朝黄土背朝天”的传统农业。有数据显示,全球农业数字化市场的规模由2018年的73亿美元上升至124亿美元,复合增长率达到14.16%,且有极大的增长潜力。目前全球服务业数字经济占比达到43.9%,工业数字经济占比为24.1%,而农业数字经济占比仅为8%。美国农业企业借助科技和数字化,规模效应显著,市值前三的龙头收获了全行业8成营收。数量众多的中国农业上市公司,未来也可借技术升级提升规模效应,如先正达一般,进一步跻身国际龙头之列。

在消费行业,国潮品牌要晋级国际品牌,也需研发投入。消费赛道长坡厚雪,中国又有人口优势,加之Z世代对国产品牌认同感强,国内品牌善于借电商、社交媒体有效触达消费者,国潮崛起已成现实。但其中不少品牌的成长,在于营销费用的高投入,完美日记、花西子均是如此。而从国潮到国际品牌,研发仍是关键,李宁、安踏的市场份额持续提升,且具有较高的溢价能力,正得益于此,其他后来者大可借鉴。

在房地产行业,美国企业在存量时代的运作模式值得参考。美国地产龙头的净利润率能达到30%,而中国龙头只有5%。盈利能力的差距来自于业务模式的差异,美国80%房地产公司的业务是REITs,中国公司则以房地产开发为主。在中国地产商告别高增长时代的高负债、高杠杆、高周转的“三高”模式之时,不仅精细化运作值得探索,美国企业的持有型物业模式如何实现良性运营,也可以学习。

在医药行业,真正具有创新能力、差异化研发管线的企业将迎来广阔空间。当前,医药行业整体处于加速转型期,产业结构调整步伐加快。国家和地方带量采购继续扩围深入,令传统仿制药企业的收入和利润进一步承压,审评审批政策的不断优化和医保目录的动态调整,则让创新药产业迎来快速发展。

从在研药物的数量分布看,中国位列第二,第一名美国的全球份额一直稳定在50%以上,且拥有世界上约一半的生物药公司和一半的生物药专利。不过,中国药企正在研发版图上稳健开拓,在incoPat创新指数研究中心发布的全球生物医药发明专利Top100榜单中,恒瑞医药已进入第13名。提升医药创新能力,仍是中国企业赶超美国同行的使命。

事实上,在中美差距最大的领域,赶超势头也最足。美国上市公司近3年增速居前的医疗健康、信息技术、消费、工业和能源赛道,中国上市公司正铆足马力,凭借与其相当或成倍的速度行进,以求增强竞争力,在全球新一轮产业竞争中掌握主动。