企业社会责任对投融资影响的实证研究

黄炜东

文章以2010~2022年我国上市公司中非金融、非ST的湖南省企业为样本,针对企业社会责任对投融资的影响进行实证研究,探究了不同条件下“影响”的异质性。结果表明,企业积极履行社会责任对促进投融资有正向影响;异质性检验后发现,因为所有权性质不同,国有企业履行社会责任对投融资的影响更显著。此外,风险管理投入高,企业履行社会责任对投融资的影响更加显著。

一、绪论

企业履行社会责任是有效调节市场、政府、社会三方关系的重要途径,对落实新发展理念起着重要的推动作用。在新发展理念指引下,我国企业也从过去片面追求速度、规模,转变为更加注重可持续发展,企业家也更有家国情怀、责任担当,崇尚义利并举,注重回馈社会。不仅通过管理赋能、科技创新、产业升级创造更多商业价值,还主动在生态环保、社区建设、公益慈善等方面承担更多社会责任。在企业 ESG 建设方面提升水准、增加投入、主动作为、不懈努力。基于此,企业履行社会责任对投融资的影响有多深?企业如何有效使用现有资源,缩小投资规模偏差,提升投融资效率?为了研究探讨这一系列问题,本文以2010~2022年湖南省上市公司为样本,系统分析企业履行社会责任对投融资的影响,以及所有权性质、风险管理投入在此影响中起到的调节作用。

二、理论背景

(一)利益相关者理论

根据企业社会责任的利益相关者理论,企业社会责任绩效和信息不对称显著负相关,而信息透明度与投融资规模正相关。企业履行社会责任越多,则信息透明度越好,投融资规模显著提升。

(二)代理理论

委托人与代理人之间的代理成本是社会责任信息披露的一大动机,并呈显著的正相关系,即企业社会责任信息披露能够显著降低权益资本成本,从而提高投融资规模。企业通过履行社会责任能够降低代理成本,尤其是进行社会责任信息披露,有助于提高投资的有效性,降低信息不对称程度,从而降低企业融资难度,提高投融资规模。

三、文献综述与假设

(一)有关企业社会责任对投融资影响的研究

国内外学者大多认为,企业积极履行社会责任对于企业投融资具有促进作用。企业社会责任报告是企业向外部释放信息的重要载体。社会责任可以通过信号传递效应为企业吸引更多创新资源,进而对企业融资起到一定积极作用。企业履行社会责任可以减少信息不对称现象,从而提高投资效率和筹资能力。

企业进行社会责任披露对企业融资能力有明显的提升作用,这种提升作用是通过树立企业良好的外部形象、提高声望实现的。当企业面临融资困难时,企业会树立社会责任形象并且经常对外界披露企业的社会责任报告,努力在外部投资者中树立良好形象。如果企业对外发布的信息报告被各方投资者接受,那么企业后续融资将容易实现。有关投融资的研究,为企业社会责任对投融资的影响提供了理论支持,由此提出假设1。

假设1:企业履行社会责任对企业投融资能力有积极的影响。

(二)所有权性质不同造成的影响

为了进一步探讨企业履行社会责任与投融资关系的理论问题,结合我国具体国情,文章重点从企业特征所有权性质和市场特征市场化程度两个方面加以分析。

在中国现行制度背景下,国有企业和非国有企业在融资和寻找资源方面存在很大差异。研究发现,产权性质影响了上市公司发放股利的决策,进而对投资决策产生一定影响。此外,国有企业与非国有企业融资约束情况不同,寻求外部融资时也存在较大区别。

国有企业承担更多的社会责任,虽然要舍弃一部分的近期利益,却有助于公司长远利益的实现,增强公司的实力,提升企业的投资规模,由此提出假设2。

假设2:在国有企业中,企业履行社会责任对投融资能力的提升效果将更加显著。

(三)风险管理重视程度不同造成的影响

在企业进行各项决策如投资、融资时,对于风险的评估是不可缺少的,这就是企业的风险管理。

当企业拥有良好的风险管理机制时,对企业的声望有正向影响,同时企业做出的种种选择将有助于推动企业的可持续发展。通过增加风险管理费用,能使企业对资金的利用更加合理和高效,提升资金利用效率与利用质量,避免投资混乱导致的经济损失,降低融资约束。

消除风险源头和控制风险变化等举措必须及时落实,将风险降到最低,这是各个行业的目标之一。一般来说,在企业面临承担较高风险时,会倾向于降低投资规模,因而投资不足的程度就会增大。所以,通过提高风险管理投入能提升企业投融资水平,由此提出假设3。

假设3:风险管理费率越高的企业,履行社会责任对投融资能力的提升效果将更加显著。

四、研究设计

(一)资料收集

本研究采用中国上海证券交易所和深圳证券交易所的湖南省上市公司A股数据为样本,各项财务数据主要来源于CSMAR数据库。企业社会责任数据是以2010~2022年和訊网对A股上市公司社会责任的评分作为衡量指标,手工收集。研究对象中剔除金融行业的上市公司。剔除2010~2022年出现ST、*ST以及PT的上市公司,而且对于存在财务状况异常情况的上市公司超出非正常值上下1%异常数据进行了整合。

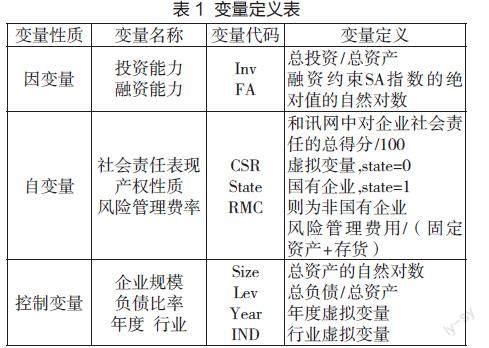

(二)变量定义

融资能力是因变量,记为FA,融资能力数据来自CSMAR数据库2010~2022年收录的数据,FA指数为SA指数绝对值的自然对数,现有研究中关于融资约束的主流度量方式有以下三种:投资-现金流敏感度、KZ指数和SA指数。本文选择SA指数度量融资约束。

企业社会责任是本文的自变量,本文采用和讯网中各企业社会责任总得分进行分析。

本文通过参考相关研究对其他主要因素进行了控制,以消除其对投资决策的影响,主要是企业规模、企业负债比率、年度和行业虚拟变量。

五、实证分析

(一)描述性统计

由表2可以看出,企业社会责任评分最大值为0.7721,最小值为0.0466,均值为0.2751,中位数为0.2328,标准差为0.1618,说明样本呈右偏状态,总体企业社会责任履行表现不佳而且具有较大的内部差异。

(二)相关性分析

表3列示了主要变量相关性检验结果,企业履行社会责任与投资能力以及融资能力正相关,且通过了5%水平的显著性检验。通过共线性检验VifMean值为1.37且各变量VIF值均小于10,故各变量之间不存在多重共线性的问题。

(三)回归分析

根据表四模型1、2的回归分析结果可以看出企业积极履行社会责任对投融资的影响程度。模型1的投资能力回归系数是0.0385,并且在0.01的显著性水平,模型2的融资约束回归系数是0.053,并且在0.05的显著性水平。回归结果与假设1一致。模型3、4对应假设2,在国有企业中,企业履行社会责任对企业投融资能力的提升效果将更加显著。模型3、4的STATE×CSR相乘项均在0.05的显著性水平,回归结果与假设2一致。模型5、6对应假设2,风险管理费率越高的企业,履行社会责任对投融资能力的提升效果将更加显著。模型5的RMC×CSR相乘项在0.05的显著性水平,模型6的RMC×CSR相乘项在0.01的显著性水平回归结果与假设3一致。

(四)稳健性检验

为了防止因为测度指标导致的偏差,本文将自变量企业社会责任的数据采用润灵环球公司公布的企业社会责任评分数据(CSRN)作为和讯网企业社会责任评分数据的替代变量再次进行检验(表5)。结果显示,主要变量的系数和显著性水平没有发生明显变化,依然证明假设成立,说明本文的研究结论具有稳健性。

结语:

文章以企业投融资为研究对象,选取湖南省上市公司2010~2022年的数据,通过理论验证与实证验证,研究了企业履行社会责任对投融资的影响,同时加入所有权性质、风险管理费用等调节变量,研究在各个变量影响中企业社会责任对投融资的影响作用的变化。实证研究得出具有稳健性的结论:第一,企业积极履行社会责任对促进投融资有正向影响,企业通过履行社会责任,能够提高社会声誉,树立良好的企业形象,有效提高投融资能力;第二,在国有企业中,企業履行社会责任对投融资的影响更加显著;国有企业的社会责任不仅关系企业自身发展,同时还影响着国有企业的社会形象。结合我国国有企业现有的实际情况,国有企业在为国家创造经济价值承担企业的经济责任时,还要适量承担企业的社会责任;第三,风险管理费用在企业社会责任对投融资影响中起着调节的作用。相对于风险管理投入较低的企业,风险管理投入高的企业,企业履行社会责任对投融资的影响更加显著。