J 集团并购D 集团的动因及绩效探究

孙海锋

(作者单位:天华君泽(北京)咨询管理有限公司)

并购是企业实现发展壮大的重要手段之一,已成为很多企业实现战略转型、寻求可持续发展的重要手段。企业可以通过并购重组整合优势资源,实现产业升级,也可通过兼并收购上下游企业进行纵向资源整合,实现规模效应,降低经营成本,推动企业多元化发展。如何最大化发挥企业并购效应,是实务界与学术界探讨的重要议题[1]。

在并购活动中,并购效果是并购双方最关心的话题,企业并购的最初目的是获取协同效应,但如何衡量并购行为是否带来好的协同效应尚无固定的方法[2]。本文根据J 集团并购D 集团前后的财务绩效变化情况,分析J集团此次并购的效应,结合分析结果对此次并购案例存在的问题进行探究,并提出优化并购整合的建议。

一、J 集团并购D 集团案例介绍

(一)J 集团与D 集团简介

1.J 集团

J 集团成立于2005 年12 月,于2009 年7 月在香港联合交易所主板成功以H 股方式上市,并于2011 年3 月在上海证券交易所境内A 股市场成功挂牌上市,其业务模块包括水泥及预拌混凝土、新型建材与商务贸易、房地产开发与物业等,覆盖了与建筑有关的大部分产业。J 集团处于我国建筑类企业中的第一梯队,也是北京地区实力最强劲的房地产开发和物业投资管理企业之一。

2.D 集团

D 集团成立于1996 年,于2010 年8 月改制为国有控股公司,唐山市国资委为D 集团主要控股股东。D 集团业务范围包括水泥、混凝土、装备工程和房地产,是一家跨行业、跨区域、跨所有制、跨国界的综合性企业集团。

(二)J 集团并购D 集团的历程

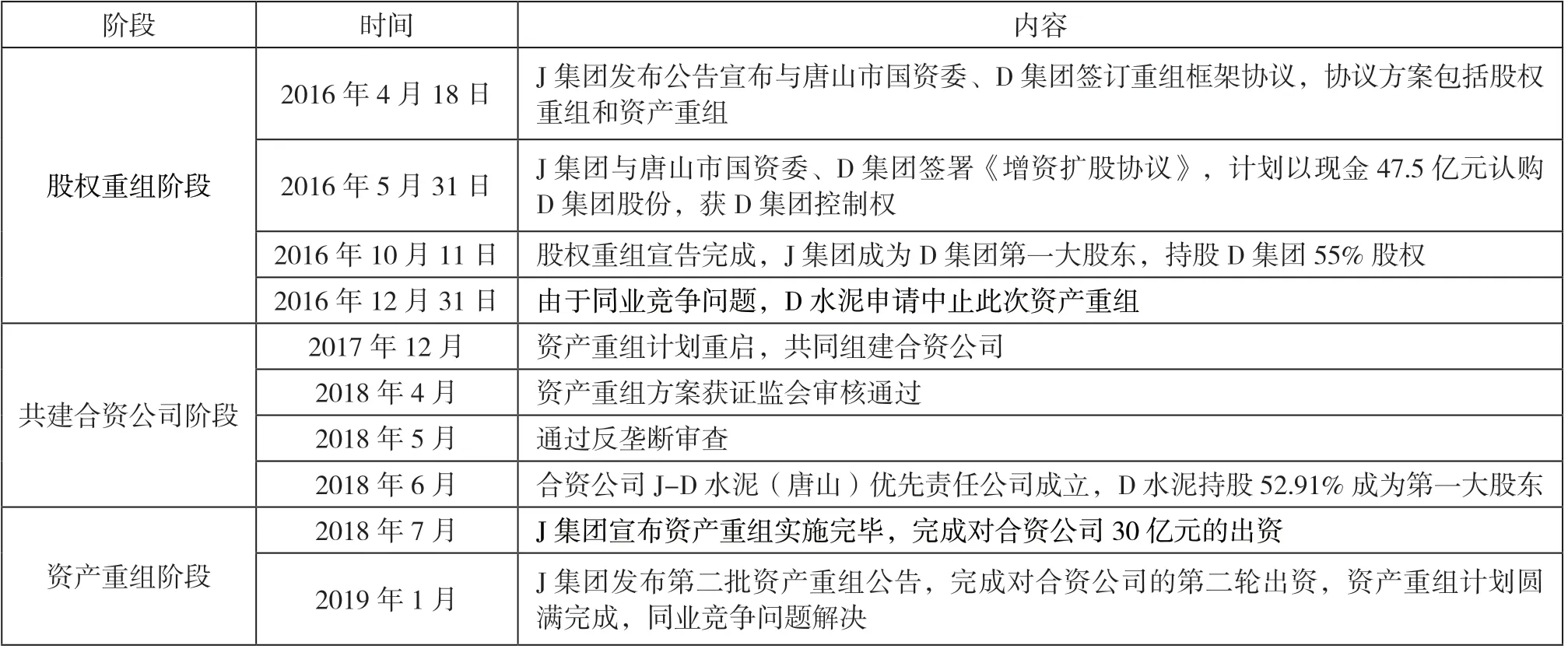

J 集团并购D 集团的历程可以划分成三个阶段,具体划分如表1 所示。

表1 J 集团并购D 集团的阶段划分

(三)J 集团并购D 集团的动因

1.扭转持续亏损态势

随着房地产行业市场逐步饱和,建材行业也受其影响整体陷入下行通道,整体行业低迷,市场利润也日渐减少[3]。D 集团和J 集团在激烈的市场竞争中未能获得预期市场地位和利润,D集团在2014年和2015年连年亏损,且亏损额有不断增加的态势,而J 集团虽然在2014 年盈利,但在2015 年也转盈为亏。从J 集团的角度来看,J集团旗下相关行业企业大多是通过并购和新建的方式成立的,盈利能力尚不强。而J 集团通过收购D 集团,能够整合优势资源,对各个业务板块进行全面评估,确定哪些业务板块亏损严重,并找出导致亏损的原因,采取针对性措施,这有助于J 集团从整体上提高自身盈利能力,扭转亏损态势。

2.减少区域恶性竞争

J 水泥主要布局在京津冀地区,与D 集团旗下的D水泥在京津冀地区的产能相当,这不可避免地导致两家企业在京津冀地区的市场竞争。两家企业都通过价格战的方式抢占市场,这种竞争方式最终会导致企业发展陷入恶性循环。而J 集团通过收购D 集团,不仅能够减少在价格战上的投入,还能够加强与供应商的合作,并与优质供应商建立长期稳定的合作关系,确保自身供应链畅通和成本可控。

3.实现协同效应

第一,实现经营协同效应。J 集团在混凝土市场经营时间较长,但在其他产业协同上存在空白,这导致J 集团水泥业务板块毛利率远低于行业平均水平;而D 集团恰恰与其相反,D 集团旗下的水泥业务毛利率高于J 集团,但混凝土业务的盈利情况不乐观,影响企业整体效益。J 集团通过并购D 集团,能够有效地对华北水泥资源进行整合,优化资源配置。同时,J 集团通过并购D 集团,能够提高自身不同产业链的供应商议价能力,由此产生的规模效应能够有效降低生产成本,从而实现经营协同效应。

第二,实现管理协同效应。2016 年,J 集团并购D集团后,D 集团成为J 集团的下属公司,但在水泥领域,双方拥有各自独立的经营管理体系,在财务管理上未实现完全融合,这降低了财务管理效率。J 集团与D 集团为进一步整合水泥业务的内部管理机制,实现管理上的高度统一,提高管理效率,在2017 年重启资产重组计划,共同组建合资公司。

4.增强市场势力

水泥行业市场较为分散,可能存在无序竞争,企业之间的价格战有可能导致市场低利润,企业并购的形式应运而生。同时,近年来建筑行业发展低迷,对水泥的需求不旺盛。而J 集团通过合并D 集团,能够拥有京津冀地区水泥市场的话语权,获得有利的市场地位。此外,D 集团旗下的D 水泥经营年限较长,市场口碑良好,J 集团并购D 集团后,能够利用D 水泥的品牌效应开拓市场,获得市场认可。

二、J 集团并购D 集团的绩效

2018 年7 月,J 集团与D 集团资产重组实施完毕,为分析此次重组是否带来较好的效应,本文对J 集团并购D 集团前后的偿债能力、营运能力、发展能力及盈利能力的变化情况进行分析,评估其重组的绩效。

(一)偿债能力分析

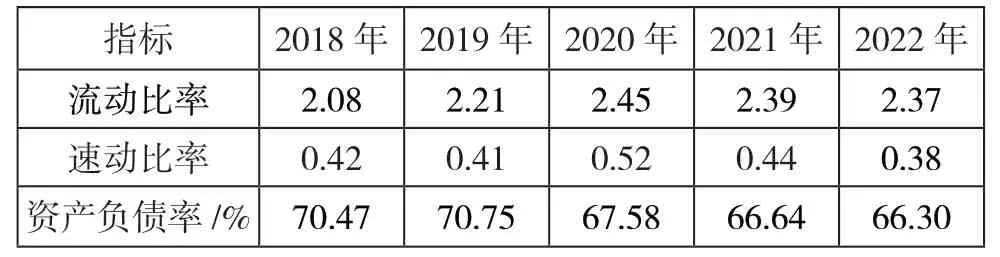

企业偿债能力是指企业偿还到期债务的潜在能力,包括短期偿债能力和长期偿债能力。分析企业的偿债能力,能够识别出企业的潜在财务风险。J 集团并购D 集团前后偿债能力变化情况如表2 所示。

表2 J 集团2018—2022 年偿债能力变化情况

从短期偿债能力来看,J 集团流动比率和速动比率在并购D 集团后得到显著上升,但在2020—2022 年整体出现了小幅下滑,并购重组未明显增加J 集团的短期偿债压力。

从长期偿债能力来看,2018—2022 年,J 集团资产负债率整体呈下降趋势,从2018 年的70.47%下降到2022 年的66.30%。由此可见,J 集团资本结构得到改善,长期偿债能力提升明显。

(二)营运能力分析

营运能力反映企业资产管理水平和资产使用效率。衡量企业营运能力的常见指标包括应收账款周转率、存货周转率、总资产周转率等。J 集团并购D 集团前后营运能力变化情况如表3 所示。

表3 J 集团2018—2022 年营运能力变化情况

J 集团2018—2022 年应收账款周转率、存货周转率、总资产周转率整体呈下滑趋势,尤其是应收账款周转率下滑比较明显。此次并购重组扩大了J 集团的资产规模,而资产规模的扩大一定程度上对企业资产运营提出了更高的要求,运营能力不力导致资产管理效率下降。

(三)发展能力分析

企业发展能力也称企业的成长性,指企业凭借自身生产经营活动和竞争力优势形成的可持续发展能力。J 集团并购D 集团前后发展能力变化情况如表4 所示。

表4 J 集团2018—2022 年发展能力变化情况

由表4 可知,J 集团2018—2021 年营业收入保持较高速度增长,此次并购一定程度上解决了同业竞争问题,实现了较好的财务协同,但净利润增长率从2020 年开始明显下降,总资产也处于缩水状态。2022 年,J 集团发展能力的各项指标均出现较大幅度下滑,虽然这与房地产行业发展停滞有关,但也说明随着时间的推移,此次并购的协同效应也在不断减弱。

(四)盈利能力分析

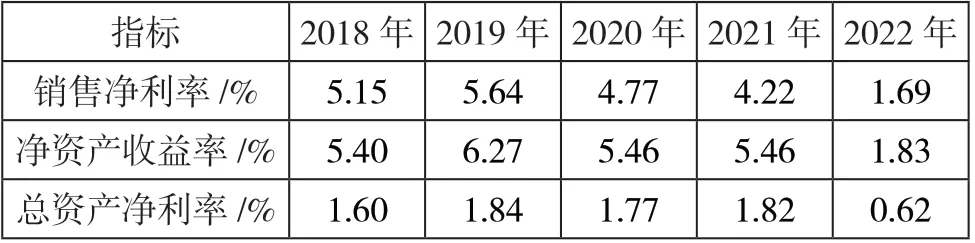

盈利能力是指企业创造利润的能力,它能够体现出企业发展目标的实现程度以及企业给投资者的回报力度。J 集团并购D 集团前后盈利能力变化情况如表5 所示。

表5 J 集团2018—2022 年盈利能力变化情况

由表5 可知,J 集团盈利能力各项指标变化不明显,说明此次并购对J 集团盈利能力提升不明显。

三、研究结论及建议

(一)研究结论

本文围绕J 集团并购重组D 集团的案例,对并购双方的基本情况、并购重组的过程进行介绍,在此基础上,从偿债能力、营运能力、发展能力及盈利能力等方面分析此次并购重组给J 集团带来的绩效变化。通过研究得出:

第一,从并购动因来看,J 集团此次并购主要是为了扭转持续亏损态势、减少区域恶性竞争、实现协同效应及增强市场势力。

第二,从并购绩效来看,此次并购一定程度上改变了行业发展态势,为并购双方的持续发展提供了保障,但受我国房地产行业及建筑行业低迷的影响,此次并购给J 集团带来的财务绩效改变并不明显。首先,从偿债能力来看,此次并购较好地处理了并购过程中的资金需求,并购重组未增加J 集团财务压力,未见明显偿债压力,且一定程度上改善了J 集团的资本结构。其次,从营运能力来看,J 集团此次并购重组扩大了自身资产规模,但企业管理能力及资产营运能力未得到提升。再次,从发展能力来看,J 集团净利润增长率在并购两年后明显放缓,总资产也处于缩水状态,说明随着时间的推移,此次并购的协同效应也在不断减弱。最后,从盈利能力来看,在并购后的几年内,J 集团各项盈利能力指标变化不明显,说明此次并购对J 集团盈利能力提升不明显。

(二)建议

第一,加强多方合作,形成行业共识。在全国房地产去库存的大背景下,并购双方要加强行业间信息沟通,避免盲目生产与竞争,采用限产能、去库存等方式实现行业有序竞争。同时,在保证自身经营的情况下,并购双方要加大研发投入力度,不断创新产品和技术,提高产品质量和竞争力,通过引进先进的生产技术和设备,提高生产效率和产品质量,从而降低生产成本[4]。

第二,加大行业间重组力度,提高产业集中度。企业之间可以通过并购重组、产能置换、托管、交叉持股等手段实现利益联结,增强产业集中度,同时要立足发展全局,加强行业之间的合作,提高区域内产业集中度,增强自身竞争力和话语权[5]。