异质机构投资者退出威胁对公司创新效率的影响

范海峰,郭葆春

(1.华南农业大学 经济管理学院,广东 广州 510642;2.暨南大学 管理学院,广东 广州 510641)

0 引言

自2006年我国提出自主创新、建设创新型国家战略以来,技术创新及其影响因素成为国内学界研究的热点。近年来,A股市场机构化发展趋势越来越明显,截至2020年第二季末,我国机构投资者合计持有高达20%的A股流通市值,成为我国上市公司主要非控股大股东。因此,机构投资者能否影响以及如何影响公司创新能力,成为亟待研究的重要问题。

现有研究指出,大股东发挥治理作用的链条已由传统“用手投票”和“用脚投票”拓展为“用手投票”“退出威胁”及“用脚投票”[1]。在机构投资者对公司研发强度等技术创新绩效的影响方面,不少研究[2-4]从机构投资者持股角度展开,其隐含假设为我国机构投资者是“用手投票”的积极投资者,这与现实未必相符,也忽视了机构投资者可以通过退出威胁的治理方式对技术创新产生显著影响。

1 文献回顾

本文研究机构投资者退出威胁对创新效率的影响,由于机构投资者是主要大股东,因而从大股东退出威胁对技术创新的影响以及机构投资者对技术创新的影响两个方面进行文献回顾。

1.1 大股东退出威胁对公司技术创新的影响

大股东退出威胁虽然是新的公司治理方式,但现有研究较少涉及。针对大股东退出威胁的治理效应,现有研究发现,大股东即使不真正退出公司,仅通过退出威胁导致股价下降也能加强对控股股东或管理层的监督,显著抑制控股股东和管理层的私利行为[5],进而提高企业财务报告质量[6],减少盈余管理[7],降低公司代理成本(陈克兢,2019),提升民营企业而非国有企业投资效率[8]。相关研究显示,公司股票流动性和持股比例是大股东退出威胁的两个主要决定性因素[9-11]。

在大股东退出威胁对公司技术创新的影响方面,相关研究显示,退出威胁能够通过减少管理层短视化决策或缓解公司代理问题等途径,显著提升研发强度和专利产出等公司创新绩效。其中,Helling[11]发现,即使大股东持股期限较短,美国大股东持股与市场流动性结合导致的大股东退出威胁也能抑制公司管理层短视化倾向,显著促进公司研发强度提升;李壮壮等[12]发现,大股东退出威胁能够通过降低第二类代理成本、提高公司透明度和媒体关注度,显著促进国有企业而非民营企业发明专利和总体专利授予数量提升;陈克兢等[1]研究发现,外部大股东退出威胁可以有效促进企业创新投入和专利产出,不同类型的外部大股东治理效应存在差异,长期战略型外部大股东退出威胁的治理效应更显著,而短期逐利型外部大股东退出威胁的治理效应较弱;王爱群等[13]发现,非控股大股东退出威胁能够促进企业创新投资,企业产品市场竞争程度越低且管理层和控股股东财富集中度越高,非控股大股东退出威胁对研发投资促进作用越显著。

综上所述,国内外学者在非控股大股东退出威胁对公司治理和技术创新的影响方面取得了较多研究成果,但忽视了大股东异质性问题,特别是作为主要大股东的机构投资者研究。非控股大股东是包括法人投资者、机构投资者和个人大股东在内的集体,不同大股东在投资激励和投资风格等方面存在差异,导致其退出威胁对企业技术创新的影响不同。

1.2 机构投资者对企业技术创新的影响

在机构投资者对技术创新的影响方面,现有研究主要基于机构投资者持股角度展开,有3种观点,即机构投资者短视论、机构投资者是精明投资者与积极投资者[14]。机构投资者短视论认为,机构由于缺乏公司长远价值评估信息,难以准确衡量公司长远价值[15],加上业绩考核等原因,会更关注短期业绩指标。公司经理为了避免机构抛售股票导致公司股价下降,会减少导致短期利润下降的研发投资[16]。机构投资者是精明投资者的观点认为,机构具备信息优势,能够根据公开信息合理估值公司研发投资,不会反对可能对公司价值提高至关重要的研发支出。公司经理为了吸引机构投资者,会增加研发投资[17]。机构投资者是积极投资者的观点认为,由于持有大量股票会承担较大的流动性风险,机构无法在不蒙受损失的情况下退出,会通过股东大会投票等方式积极监督公司决策,进而促进公司创新[18],并且发现机构投资者促进公司创新的机理符合职业生涯假设,而非平静生活假设[2,19]。

综上所述,相关研究关注机构投资者持股“用手投票”的治理方式,忽视了机构投资者可以通过退出威胁等方式对技术创新产生显著影响。相对于已有研究,本文可能的贡献如下:第一,实证研究发现,我国机构投资者即使没有实质“用手投票”,仅通过退出威胁也可以对创新效率产生显著影响。这一发现既可为机构投资者优化对公司治理和创新效率的影响方式提供新的依据,也可为大股东退出威胁对创新效率的影响提供新的证据。以往研究基于非控股大股东整体角度展开[1,13],非控股大股东种类繁多,可能有部分与控股股东是一致行动人或其他有关联关系的股东,这会影响其退出威胁的作用发挥[5]。将所有非控股大股东作为整体进行研究会影响结论的可靠性,导致相关结论难以反映机构投资者作为专业投资者对公司创新效率的影响。第二,变量选取方面的创新。自变量方面,除持股比例外,本文分析投资同一家公司的机构投资者数量对创新效率的影响,并发现两者具有显著正相关关系。以往研究主要从持股比例角度研究大股东退出威胁对公司治理和创新的影响,鲜少基于大股东数量角度分析退出威胁对创新影响的研究。本文持股机构数量数据来自Wind数据库,数据更为可靠。因变量方面,除专利产出外,本文重点研究基于创新投入产出比例的创新效率,而现有研究仅关注研发投入和专利产出。第三,在异质性方面,本文发现,机构投资者退出威胁对创新效率的影响具有显著异质性。稳定型机构投资者作为长期持股的投资者,相对于短期持股的交易型机构投资者,其退出威胁对公司创新效率的促进作用更显著,但上述促进作用仅局限于非国有企业和市场化程度较高的公司,对国有企业和市场化程度较低公司无显著影响。第四,本文验证机构退出威胁对创新效率的影响,即管理层财富业绩敏感性在机构退出威胁对创新效的影响过程中发挥显著正向调节作用,并且现金股利支付率与两类代理成本在机构退出威胁对创新效率的影响过程中发挥显著部分中介作用。

2 理论分析与研究假设

针对股东在公司治理中发挥的作用,Hirschman等[20]指出,当股东对公司不满时,他们可能通过两种方式表达不满,即积极干预公司决策(voice,用手投票)和退出公司(exit,用脚投票)。相对于控股股东,非控股大股东持股比例较小,无法直接干预公司决策,只能通过出售股票表达不满[21]。大股东退出会导致公司股价下降,向市场传递公司前景悲观的信号,进一步加大股价下行压力,最终导致公司成为并购目标。大股东由于持股规模较大,退出时股价下行会给大股东带来较大损失。因此,在真正退出公司前,大股东会通过退出威胁监督公司控股股东或管理层。

大股东退出威胁能够发挥治理作用的原因在于,大股东退出给股价带来的下行压力会加大公司被并购风险以及被并购后管理层失业风险,同时给重视市值管理的控股股东或财富业绩敏感性较高的经理带来财富损失。根据社会心理学理论,公司控股股东或经理会关注大股东退出对自身财富和工作岗位的不利影响,进而采取行动确保大股东留在公司。此时,即使大股东不真正抛售公司股票,也可以通过退出威胁约束管理层行为[9-10,22]。

技术创新具备高风险、长期限和高投资等特征,受所掌握的信息和短期财务绩效偏好的影响,机构投资者退出威胁可能对创新效率产生促进或阻碍作用。

首先是促进作用,即机构可能是具备信息优势的大型知情投资者[23],为了确保长期投资收益,会积极收集公司创新项目质量信息,并通过退出威胁促使公司努力投资高质量创新项目,而放弃低质量创新项目。公司控股股东或管理层重视机构退出威胁带来的股价下行压力,进而迎合机构投资者追求公司长期价值的要求,提高自身创新效率。机构投资者可以通过退出威胁解决两类代理问题,如管理层在职消费和控股股东通过关联方交易掏空公司等机会主义行为,降低公司代理成本与融资约束,增加公司可以用于创新的资源,确保高质量创新项目投入所需的大量资源,从而显著促进公司创新效率提升。因此,本文提出以下假设:

H1a:在其它条件相同的情况下,机构投资者退出威胁与公司创新效率显著正相关。

其次是阻碍作用,即机构投资者是短视投资者,由于缺乏公司长远价值评估信息,难以准确衡量公司长远价值[15],会更关心公司短期财务业绩指标。由于机构投资者短期决策带来的压力,公司经理会减少研发投资[16],专注于提高短期财务绩效,导致创新项目无法得到有效资金,从而对公司创新效率产生不利影响。由此,本文提出以下竞争性假设:

H1b:其它条件相同的情况下,机构投资者退出威胁与公司创新效率显著负相关。

3 研究设计与实证分析

3.1 变量设置

在因变量方面,创新效率采用反映绝对量创新产出和相对量投入产出比例两方面的指标进行测量。创新产出常用测量指标是公司专利申请量,我国公司专利分为3种,即发明专利、外观设计专利和实用新型专利。借鉴江轩宇[24]的做法,选择创新性最强的发明专利申请总数的自然对数PATENT(发明专利申请总数+1的自然对数),同时参考Lanjouw等[25]、权小锋等( 2017) 的做法,选择常用相对量指标PATRD(3类专利总数除以研发支出的自然对数)。创新需要一定时间才能发挥作用,因而本文使用滞后一年发明专利申请数和创新效率作为测量指标。

在退出威胁衡量方面,机构投资者等大股东持股比例越高,公司股票流动性越强,其退出威胁对股价的影响越大,治理作用越显著[10-11]。除持股比例外,投资同一家公司的机构投资者数量可能加大退出威胁,根据Edmans等[22]的观点,如果公司只有一个大股东(机构),后者就会策略性地限制其订单,以减少私人信息泄露。相比之下,如果有多个大股东,他们就会积极交易以争夺利润。与垄断市场相比,持有同一家公司股票的机构投资者数量较多,股票总交易量越大,股票价格中包含的信息越多,越能反映公司基本价值和管理者的努力。因此,持有同一家公司的机构投资者数量越多,越能提升其通过交易及退出威胁等方式进行治理的有效性。因此,借鉴Edmans[10]、Helling 等[11]的做法,采用机构投资者持股比例与公司股票流动性的乘积项(INS_LIQ)衡量退出威胁。为了反映持有同一家公司股票的机构投资者数量的公司治理作用,本文使用其与公司股票流动性的乘积项(INSN_LIQ)作为衡量指标。对于流动性,参考陈辉等[26]的做法,本文使用股票年度成交额的自然对数衡量。

在控制变量方面,除机构投资者持股比例(INS)或持股机构数量(INSN)、股票流动性(LIQ)外,参照冯根福等[27]的做法,根据技术创新影响因素,本文选择第一大股东持股比例(TOP1)、公司营业收入增长率(GROW)、公司上市年限(AGE,定义为公司上市年限的自然对数)、总资产经营现金净流量比率(CASH)、董事会规模(DIR,董事会总人数)及公司产权属性(STATE)作为控制变量。其中,第一大股东持股比例(TOP1)能够反映公司控股股东股权集中度对创新效率的影响,控股股东持股比例越高,享受的创新收益越多。因此,第一大股东持股比例(TOP1)与因变量正相关。公司营业收入增长率(GROW)能够反映公司投资机会,成长性越高,公司创新机会越多,创新效率越高。公司上市年限(AGE)能够反映公司成熟度,公司越成熟,投资机会越少,创新效率越差。总资产经营现金净流量比率(CASH)能够反映公司内部融资约束对创新效率的影响,公司可用资金越多,创新效率越高。董事会规模能够反映公司决策机构的专业能力和社会资源,董事会规模越大,能够吸引的专业和技术人员越多,享有的社会资源越多,创新效率越高。其它控制变量选择公司资产规模(SIZE)、经营杠杆率(LEV)和公司产权属性(STATE)。公司资产规模(SIZE)能够间接反映公司投资机会,资产规模越大,公司发展越成熟,创新机会越少,创新效率越差。经营杠杆率(LEV)能够反映公司财务杠杆,公司负债率越高,公司融资约束程度越高,创新效率越差。公司产权属性(STATE)能够反映公司实际控制人的产权属性,相较于非国有上市公司,由于政府补助水平较高,国有上市公司创新动力不足,其创新效率较低。另外,本文选择行业哑变量和年度哑变量,以控制不同时期与不同行业背景下,宏观环境对机构投资者退出威胁的影响。

综上,本文变量定义如表1所示。

表1 变量定义Tab.1 Variable definitions

根据以上变量,本文构建基本实证模型如下:

INNOVATIONi,t+1=β1INS_LIQi,t或INSN_LIQi,t+γcontroli,t+ηIND+λYEAR+ε

(1)

式中,INNOVATION是指发明专利申请数(PATENT)和研发效率(PATRD)。

3.2 样本选取与数据来源

本文以2014—2019年数据为样本,除专利数据来自于中国研究数据服务平台(CNRDS)外,其它数据主要来自于WIND金融数据库和国泰安数据库。为了确保实证结果的稳健性,本文剔除上市不满一年的企业样本,以及金融行业上市公司和ST类上市公司。为了避免极端值的影响,本文对连续变量进行1%双向缩尾处理。

3.3 描述性统计与相关性分析

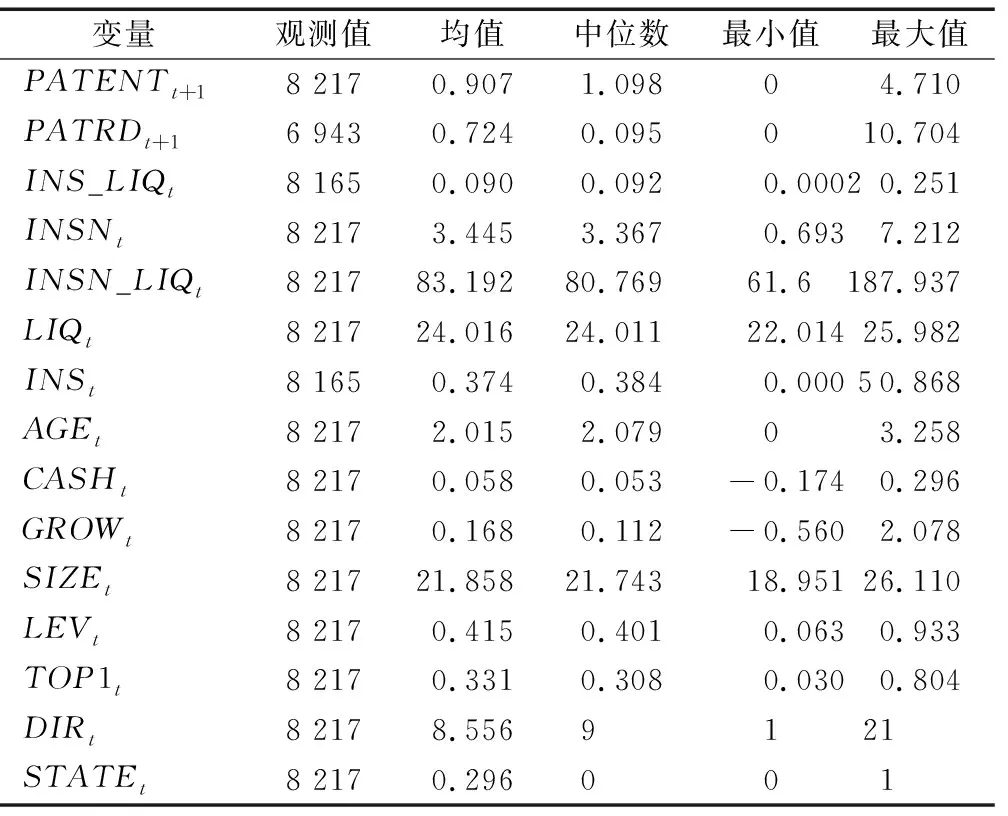

相关变量描述性统计结果见表2。

表2 描述性统计结果Tab.2 Descriptive statistics

从表2可以看出,样本公司发明专利申请数(PATENT)最大值为4.71,最小值为0,研发效率(PATRD)最大值为10.704,均值为0.724,说明不同公司创新效率差别较大。INS_LIQ最大值为0.251,最小值为0.000 2,INSN_LIQ最大值为187.937,最小值为0,说明机构投资者退出威胁在不同公司间存在较大差异。INS最大值为0.868,最小值为0.000 5,均值达到0.374,说明机构投资者已经成为上市公司的重要股东,即使不积极参与公司治理,其退出威胁也可能对公司治理和创新产生重要影响。本文主要变量的Pearson相关性分析结果见表3。

表3 主要变量Pearson相关性分析结果Tab.3 Pearson correlation analysis of main variables

从表3可以看出,INS_LIQ、INSN_LIQ均与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关,说明机构投资者退出威胁能够显著提高公司发明专利申请数与研发效率,机构投资者持股比例越高、持有同一家公司股票的机构投资者数量越多,其退出威胁越大,对公司创新效率的促进作用越显著,从而初步验证假设H1a。其它结果如下:机构投资者总体持股比例(INS)、持有同一家公司股票的所有机构投资者数量(INSN)与股票流动性(LIQ)显著正相关,说明机构投资者倾向于投资流动性较强的公司。

3.4 基准回归结果

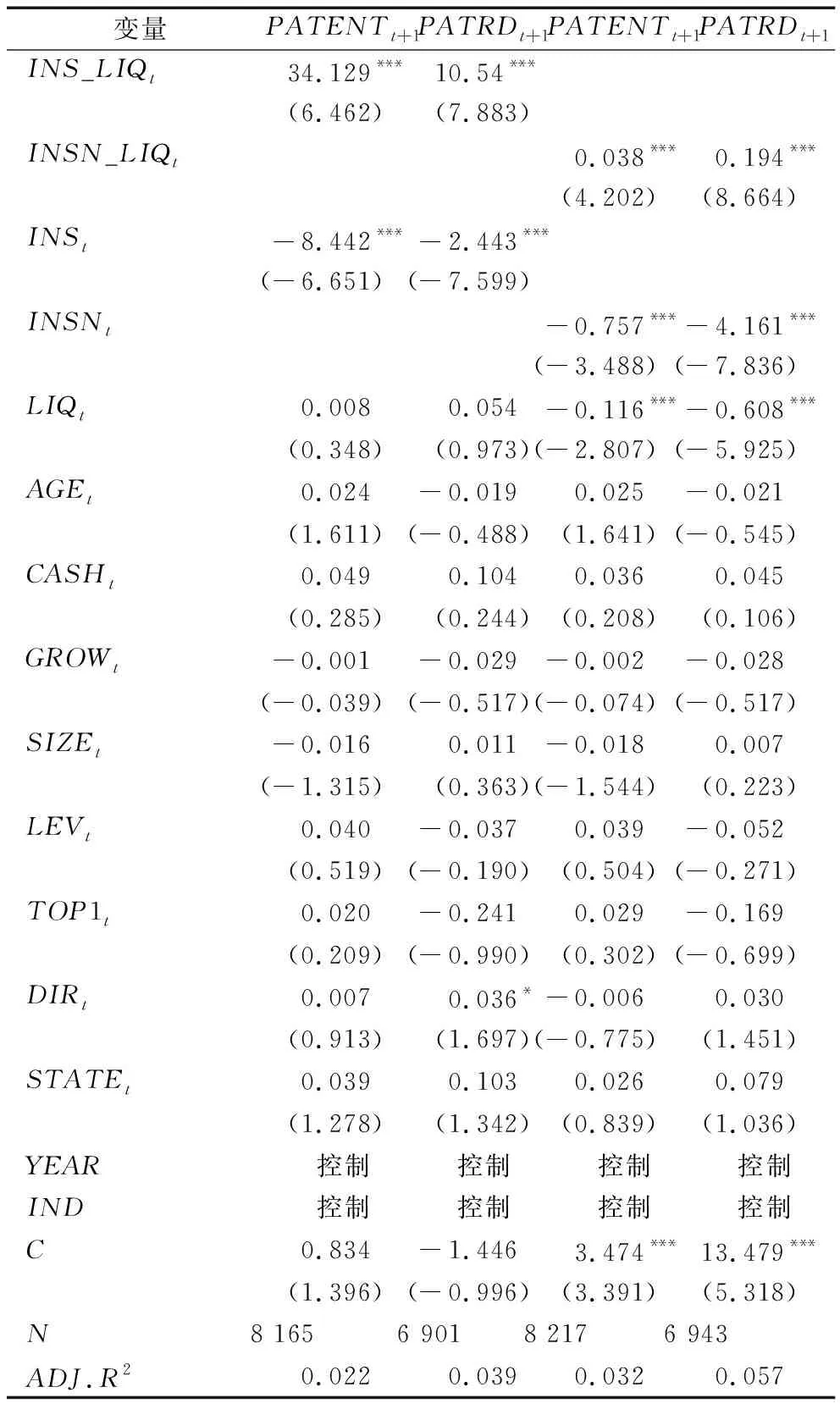

为了验证机构投资者退出威胁对创新效率的影响,本文根据机构投资者总体持股比例(INS)和持有同一家公司股票的所有机构投资者数量(INSN),使用模型(1)对发明专利申请数(PATENT)与研发效率(PATRD)进行回归,结果如表4所示。

表4 机构投资者退出威胁与创新效率回归结果Tab.4 Regression results of institutional investors exit threat and innovation efficiency

从表4可以看出,INS_LIQ、INSN_LIQ与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关,说明机构投资者整体作为知情投资者,能够识别公司研发项目质量,其退出威胁能够促使样本公司选择高质量研发项目,放弃低质量研发项目,进而有效抑制公司在职消费和掏空等机会主义行为,提高公司创新效率。由此,验证了假设H1a。

3.5 异质性研究

3.5.1 机构投资者异质性的影响

在机构投资者异质性方面,已有研究表明,机构投资者之间在业务联系、资金来源和投资期限等方面存在显著差异[28]。创新具有投资大、期限长和风险高等特征,一般需要较长时间才能产生效果,短暂持股的机构投资者由于关注公司财务绩效带来的短期投资收益,既不会努力收集公司创新方面的信息,也无法通过退出威胁促进公司创新效率提升,进而给创新带来负向影响[29]。长期持股的机构投资者能够享受创新带来的长期价值增值,会积极收集公司创新项目质量等方面的信息,加强对公司的监督,促进公司技术创新[30]。因此,长期持股机构能够通过退出威胁促使企业增加对高质量创新项目的投资,抑制低质量项目投资,以及在职消费或掏空等机会主义行为,最终显著促进企业创新效率提升。

借鉴牛建波等(2013)和李争光等(2015)的做法,本文基于时间和行业两个维度,将机构投资者分为稳定型和交易型机构投资者。稳定型机构投资者是指持股比例高、交易不频繁,看重公司长期经营绩效的长期持股机构投资者;交易型机构投资者是指持股比例低、交易频繁的短期持股机构投资者。具体计算公式如式(2)所示。

(2)

其中,INSit为公司i在t年的机构投资者持股比例,STD(INSit-3,INSit-2,INSit-1)表示公司前3年机构投资者持股比例的标准差,SDit能够基于时间角度衡量机构投资者持股稳定性。STABLEit为哑变量,表示从行业维度度量机构投资者异质性。如果SDit≥MEDIANij(SDij),则STABLEit=1,表示公司i在t年的机构投资者是稳定型机构投资者,否则为0,表示公司i在t年的机构投资者是交易型机构投资者。接下来,采用STABLE替代模型(1)中的INS并进行回归,相关结果见表5。

表5 异质机构投资者退出威胁与创新效率回归结果Tab.5 Regression results of exit threat of heterogeneous institutional investors and innovation efficiency

从表5可以看出,STABLE_LIQ与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关,说明相对于短期持股的交易型机构投资者,稳定型机构投资者会加强对公司创新效率的监督,其对公司创新效率的促进作用更显著。

3.5.2 产权异质性的影响

相对于民营企业,国有企业在融资和市场准入等方面长期享受政府部门的特殊补助,所面临的融资约束较小。此外,由于缺乏有效的激励约束机制,国有企业容易受代理问题的影响[31],创新动力不足[32]。终极控制权研究认为,国企经理需要承担创新活动失败的风险,因而没有足够的创新动机[33]。因此,不论从资源依赖角度还是代理问题角度,机构投资者退出威胁能够发挥的监督作用都很小。民营企业普遍存在融资难问题,市场化经营程度较高,因而机构投资者通过退出威胁所发挥的监督和约束作用显著。接下来,本文针对不同产权性质样本进行分组回归,结果见表6。

表6 基于公司产权性质的分组回归结果Tab.6 Regression results grouped by nature of company property rights

从表6可以看出,针对STATE=1的分组,INS_LIQ与发明专利申请数(PATENT)及研发效率(PATRD)关系不显著;针对STATE=0的分组,INS_LIQ与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关。上述结果说明,机构投资者退出威胁的治理作用主要在非国有企业中显著,在国有企业中则受到限制。上述结论与余怒涛等[8]的研究结论类似。

3.5.3 市场化进程差异的影响

机构投资者退出威胁的治理作用受市场流动性的影响较大,当企业所处市场发展水平较高时,其股票流动性较强,因而机构投资者退出威胁的治理作用显著。市场化程度较高地区,其经济发展水平较高,法制较健全,上市公司治理体系完善,因而机构投资者发挥的治理作用显著。因此,本文使用《中国分省份市场化指数报告(2018)》中的市场化指数(MARKET) 衡量市场化程度,市场化指数(MARKET) 越大,公司所处地区市场化程度越高,机构退出威胁的治理作用越显著。当市场化指数(MARKET)小于同年度中位数时,取值为1,否则为2。本文根据市场化程度(MARKET)对样本进行分组回归,结果见表7。

表7 基于市场化进程差异的分组回归结果Tab.7 Regression results grouped by differences in marketization process

从表7可以看出,在市场化指数(MARKET)取值为1的组别,INS_LIQ与发明专利申请数(PATENT)及研发效率(PATRD)的关系均不显著;在市场化指数(MARKET)取值为2的组别,INS_LIQ与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关。上述结果说明,样本公司所处市场越发达,市场流动性越强,机构投资者退出威胁对创新效率的促进作用越显著。

3.6 影响机理

根据大股东退出威胁对公司治理的影响机理以及创新效率的影响因素,本文从管理层财富业绩敏感性、现金股利政策和代理成本等角度,检验机构投资者退出威胁对创新效率的影响路径。

3.6.1 管理层财富业绩敏感性的调节作用

大股东退出威胁能够发挥治理作用的主要原因在于,其退出会给股价带来下行压力,进而对大股东或管理层的财富产生不利影响[9-10]。由此,管理层会重视机构投资者退出威胁,努力提高公司创新效率。因此,管理层财富业绩敏感性越高,机构投资者退出威胁越大,对公司创新效率的促进作用越显著。

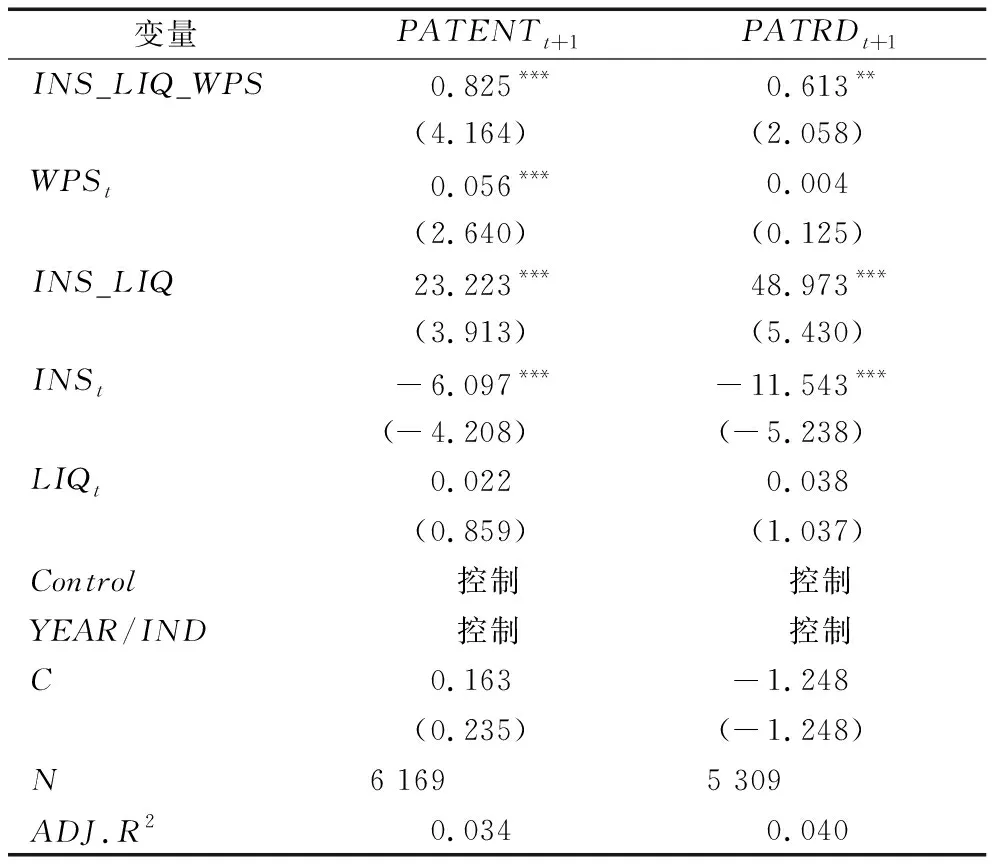

借鉴陈克兢等[7]的做法,本文使用机构投资者持股当年的管理层持股比例作为管理层财富业绩敏感性(WPS)衡量指标。为了避免WPS极端值对回归结果的影响,将管理层财富业绩敏感性(WPS)转化为离散型变量,分别赋值1~5,并构建交叉项INS_LIQ_WPS代入模型(1)进行回归,结果见表8。

表8 管理层财富业绩敏感性(WPS)调节作用回归结果Tab.8 Moderating effects based on WPS

从表8可以看出,INS_LIQ_WPS与发明专利申请数(PATENT)、研发效率(PATRD)显著正相关,说明随着管理层财富业绩敏感性(WPS)提升,INS_LIQ对发明专利申请数(PATENT)与研发效率(PATRD)的促进作用增强。因此,管理层财富业绩敏感性(WPS)在机构投资者退出威胁对发明专利申请数(PATENT)和研发效率(PATRD)的影响过程中发挥显著正向调节作用,即随着公司管理层财富受股价变动的影响越来越大,管理层为了避免股价下降带来财富损失,会努力提高研发项目质量和创新效率。

借鉴Bharath等[9]的观点,机构投资者通过积极干预产生的治理效应与管理层财富业绩敏感性无关。表8中,管理层财富业绩敏感性(WPS)发挥显著正向调节作用,说明机构投资者的治理效应并非来自其“用手投票”的积极干预,而是来自于退出威胁。

3.6.2 现金股利的中介作用

根据杜金岷等[34]的观点,当现金股利分配水平较高时,公司代理成本下降,有利于促进企业创新产出增加,并且机构投资者能够促进公司现金股利水平提升。由此,实证研究机构退出威胁能否通过促进公司现金股利分配提高创新效率。接下来,以现金股利支付率(DPRt,每股股利除以每股收益计算)反映公司现金股利水平,并采用Baron&Kemiy(1986)的中介效应模型进行检验,相关结果见表9。

表9 现金股利的中介作用检验结果Tab.9 Mediating effects of cash dividends

从表9可以看出,列(1)中,INS_LIQ与现金股利支付率(DPR)显著正相关,列(2)(3)中,现金股利支付率(DPR)与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关。同时,列(4)(5)中,现金股利支付率(DPR)、INS_LIQ与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关。上述结果说明,现金股利支付率(DPR)在机构投资者退出威胁对发明专利申请数(PATENT)及研发效率(PATRD)的影响过程中发挥部分中介作用,即机构投资者退出威胁能够促进公司提高现金股利发放水平,降低公司代理成本并提高现金使用效率,从而促进公司创新效率提升。

3.6.3 代理成本的中介作用

我国上市公司同时存在两类代理问题,第一类代理问题的典型表现是公司管理层通过在职消费牟取私利,第二类代理问题主要表现为控股股东通过关联方交易掏空公司以牟取私利。上述两种代理问题都会浪费公司可用资源,导致公司创新效率降低[15]。如果机构投资者退出威胁能够有效抑制代理问题,就可以降低公司代理成本,提高公司创新效率。由此,代理成本可能在机构退出威胁对创新效率的影响过程中发挥中介作用。其中,第一类代理问题是股东和管理层间的代理问题,一般采用管理层在职消费衡量。对于在职消费的衡量,Johnson 等(2005)认为,在所有会计科目中,管理费用是在职消费最合适的度量指标。因此,本文采用管理费用率(MCOST,管理费用除以当年营业收入,具体取值为MCOST的负数MCOST1)作为在职消费的替代变量。第二类代理问题是指控股股东与中小股东间的代理冲突,一般采用控股股东掏空行为衡量。借鉴李增泉等(2004)的观点,本文以公司关联方交易占营业收入的比重(RELATE)作为掏空行为的替代变量,并采用Baron&Kemiy(1986)的中介效应模型进行检验,实证结果见表10。

表10 代理成本的中介作用检验结果Tab.10 Mediating effects of agency cost

从表10可以看出,列(1)中INS_LIQ与管理费用率(MCOST1)显著正相关;列(2)(4)中,管理费用率(MCOST1)与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关;列(3)(5)中,INS_LIQ、MCOST1与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关。结合表4中INS_LIQ与发明专利申请数(PATENT)及研发效率(PATRD)显著正相关,说明管理费用率(MCOST1)在INS_LIQ对发明专利申请数(PATENT)及研发效率(PATRD)的影响过程中发挥显著部分中介作用,即机构投资者是具有信息优势的大股东,能够有效监督并通过退出威胁抑制公司管理层的机会主义行为,降低公司代理成本,进而增加公司可用资源,促进创新效率提升。实证结果表明,公司关联方交易占营业收入的比重(RELATE)在INS_LIQ对发明专利申请数(PATENT)及研发效率(PATRD)的影响过程中发挥显著部分中介作用,由于篇幅限制未列出结果。

3.7 稳健性分析

为了进一步验证研究结论的稳健性,本文采用Heckman分析与替换因变量等方法进行验证。

3.7.1 Heckman两步法

为了避免样本自选择对研究结论的影响,借鉴陈克兢[1]的做法,本文采用 Heckman 两阶段模型进行重新检验。

第一阶段,构建机构投资者退出威胁决定因素模型,采用Probit进行回归估计,计算出逆米尔斯比率(IMR),见模型(3)。其中,DET为机构投资者退出威胁的虚拟变量,当INS_LIQ大于中位数时为 1,否则为 0。其它控制变量定义与前文一致。

DETit=βcontrol+ηIND+λPERIOD+ε

(3)

第二阶段,将逆米尔斯比率(IMR )作为控制变量纳入模型(1)进行回归分析,见模型(4)。

innovationi,t+1=β1INS_LIQ+ρIMRit+γcontrol+ηIND+λPERIOD+ε

(4)

相关回归结果见表11。

表11 Heckman两步法回归结果Tab.11 Heckman two-step regression results

从表11可以看出,逆米尔斯系数(IMR)的回归系数显著,说明样本选择偏误会对回归结果产生显著影响。在控制样本选择偏误后,INS_LIQ、发明专利申请数(PATENT)及研发效率(PATRD)的回归系数方向和显著性与前文基本相同,说明本文结论具有稳健性。

3.7.2 替换因变量

采用滞后一年的PATENT23(实用新型专利和外观专利总数+1的自然对数)替换PATENT,并以滞后一年的PATENTARD(发明专利、外观专利和实用新型专利总和除以研发投资除100万)替换PATRD代入模型(1)进行回归,结果见表12。

表12 稳健性检验结果(替换因变量)Tab.12 Robustness analysis(substituting the dependent variables)

从表12可以看出,INS_LIQ、INSN_LIQ与PATENT23及PATENTARD的回归系数方向及显著性均未发生实质性变化,说明本文结论不受因变量选择的影响,结论具有稳健性。

4 结语

4.1 结论

(1)基于退出威胁视角验证了机构投资者对公司治理和创新效率产生影响的新方式,即无论是机构投资者持股比例还是持有同一家公司股票的机构投资者数量均能显著促进公司创新效率提升。上述结论表明,我国机构投资者作为具有信息优势的大型专业投资者和非控股大股东,能够掌握公司创新项目质量信息,即使没有实质性“用手投票”,也可以通过退出威胁抑制公司资金浪费,进而显著提高公司创新效率。

(2)不同机构投资者退出威胁对公司创新效率的影响存在显著异质性。相对于短期持股的交易型机构投资者,长期持股的稳定型机构能够享受技术创新带来的好处,其退出威胁对公司创新效率的促进作用更显著。公司产权性质或所处地区市场化程度等方面的差异均影响机构投资者退出威胁对创新效率的促进作用,而且促进作用仅限于非国有上市公司和市场化程度较高地区的上市公司。

(3)验证了机构投资者退出威胁对公司创新效率的影响机理,即管理层财富业绩敏感性在机构投资者退出威胁对创新效率的影响过程中发挥显著正向调节作用,现金股利支付率和两类代理成本在机构退出威胁对创新效率的影响过程中发挥显著部分中介效应。

4.2 政策建议

(1)机构投资者即使不积极监督公司决策,仅通过退出威胁也能显著促进公司创新效率提升。因此,我国有必要大力培育机构投资者,发挥我国资本市场对公司治理和技术创新的促进作用。

(2)相对于交易型机构投资者,稳定型机构投资者通过退出威胁对公司创新效率的促进作用更显著。因此,我国有必要规范机构投资者的投资行为,促使其树立正确的价值投资理念,提升稳定型机构投资者的市场份额。

(3)管理层财富业绩敏感性在机构投资者退出威胁对技术创新的影响过程中发挥显著正向调节作用。因此,我国有必要加大管理层股权激励力度。

(4)机构投资者退出威胁对公司技术创新的促进作用仅限于非国有上市公司和市场化进程较高的公司。由此,我国有必要加大国有企业混合所有制改革力度,促进国有企业市场化经营,并加快欠发达地区市场化进程。

4.3 不足与展望

本文存在以下不足:首先,未进一步分析不同类型机构投资者,如证券投资基金、合格境外机构投资者(QFII)和社保基金退出威胁的影响。不同类型机构投资者在资金来源、技术优势和激励机制等方面存在较大差异,未来有必要对其作进一步研究。其次,未针对机构投资者持股规模对其退出威胁进行分析。其中,小规模机构投资者退出威胁的治理作用可能部分来自跟随大型机构投资者交易行为的“羊群效应”。最后,本文使用专利申请数量衡量公司创新效率,可能无法精确反映公司技术创新质量,相对而言,新产品销售收入等指标可能更重要。