金融集聚、金融风险对区域经济发展的空间效应研究

——基于空间计量模型的实证分析

赵 峰,邹 悦

(山东科技大学 经济管理学院,山东 青岛 266590)

一、引言

金融集聚可以通过集聚效应强化本区域的经济实力,并在扩散效应的作用下带动邻近区域的经济发展,金融集聚也会促使金融集聚区内和区外产生经济发展差距,提高金融集聚风险的发生概率,进而阻碍本区域和邻近区域的经济发展进程。现有的经济学理论认为,短期内适度的金融风险会拉动经济发展,但如果长期不能化解这些风险,则会使区域内金融发展处于不安全状态,这反而会对区域经济发展产生负面影响,一旦这些风险顺着金融集聚网络蔓延到区域外,则会对区域内外的经济发展产生抑制作用,严重时会诱发区域内外的金融危机,甚至是全国性的经济危机。所以,金融集聚、金融风险是一把双刃剑,其既能够促进经济的快速发展,也会在一定程度和一定范围内对经济发展产生逆向作用。因此,研究金融集聚、金融风险与区域经济发展之间的关系存在现实意义。

在金融集聚和区域经济发展的关系研究中,丁艺等人基于中国省域样本,测算出了各省份的金融集聚度,并深刻地剖析了金融集聚对区域经济发展进程的推动机制[1],而赵晓霞则将研究样本聚焦于国际金融中心及我国的大型城市,其认为只有充分发挥金融集聚对大型城市经济的带动机制才能优化我国的经济增长方式[2]。陈林心等将金融、经济与生态纳入同一分析体系,通过构建空间面板模型对金融集聚、经济发展以及生态效率三者之间的关系进行了研究,发现金融集聚对经济发展水平确实起到了促进作用[3]。此外,Changhua等将中国长江经济带77个城市设置为样本,发现长江三角洲经济带具有金融集聚特征,金融集聚能够促进人口城市化和经济城市化[4],而张玄等则以东、中、西三个区域为研究样本,通过构建空间杜宾模型研究了空间层次上金融集聚对民营经济所发挥的重要作用[5]。

金融风险也会对区域经济发展状况产生影响,张震宇和周松山从整体角度出发对新发展局势下如何防范化解金融风险以促进城市经济向好发展提出了自己的观点[6],而王荫林等则从个案角度出发研究了山西省临汾市经济结构转型与金融风险之间所存在的动态相关性,发现宏观层面上的经济波动将会影响经济转型的结果,并导致金融风险的发生[7]。此外,部门之间或者部门内部是否存在金融风险呢?为了探究该问题,宋凌峰和叶永刚以我国31个省(市、自治区)为研究对象,通过构建部门金融风险的指标体系并选取面板数据模型进行了实证分析[8]。此外,Abdelkader利用边际预期缺口研究了2007年金融危机后欧洲银行所发生的系统性风险[9],黄乃静和于明哲则进一步比较了几种常见的系统性金融风险指标,他们认为当系统性金融风险的发生概率提高时,未来实体经济下行的风险也会提高[10]。

针对金融集聚与金融风险的关系,Porteous D J剖析了金融风险的发生原因,他认为信息不对称会引发金融风险,金融集聚要想发挥对金融风险的抑制效能,应加强信息对称程度[11],黄佳军和蒋海在此基础上做了更深层次的拓展,他们认为金融风险之所以出现是由于存在信息缺陷,在金融集聚过程中,信息不完全和不对称均会增强金融风险的发生概率[12]。蔡森则进一步探究了金融集聚风险的传导机制,他认为不正当竞争会积聚金融风险,在良好的经济发展状况下,盲目的投资或者无节制的消费会导致金融体系崩溃,进而引发金融风险[13]。除此之外,黄倩等探究了金融杠杆作用于金融风险的原理,他们认为适当的金融杠杆对区域经济发展是有利的;相反,如果金融杠杆过高,金融风险的发生概率会提高[14]。

概括而言,现有文献关于金融集聚、金融风险和区域经济发展关系的研究较为丰富且透彻,但却忽视了金融集聚、金融风险与区域经济发展三者之间的内在关联,未深入剖析金融集聚和金融风险对本区域经济发展所产生的空间影响以及对邻近区域的外溢效应。同时,现有文献也未探究金融集聚与金融风险两者关系的非线性特征。基于此,为了弥补上述不足,本文将从以下两个方面进行研究:(1)将金融集聚、金融风险与区域经济发展纳入模型分析体系,从省域角度出发,收集2007至2019年的面板数据并按照地理方位将这些省份划分成四个区域,借助空间计量模型从我国整体角度以及区域角度分别探究金融集聚和金融风险对本区域经济发展所产生的空间效应以及对周边区域的外溢效应;(2)考察金融集聚和金融风险之间的非线性关系,通过引入金融集聚的二次项,探究当金融集聚程度提高时金融风险所具有的变化趋势,根据两者的作用关系图像来揭示金融集聚对金融风险的非线性影响,从而丰富金融集聚与金融风险之间的关系研究。

二、理论分析与研究假设

(一)金融集聚对区域经济发展的作用机理

金融集聚是指在一定的时空中,各类金融资源向着同一目标区域靠拢聚合的过程。当金融主体和资源在这一区域集聚时,该区域会形成金融中心,区域经济发展水平也会发生一定程度的改变。金融集聚主要通过以下两个效应作用于区域经济发展。

第一,集聚效应。金融主体和金融机构在某一区域聚集使得金融主体能够从多方吸纳资金,同时各种金融资源会源源不断地流入集聚区,金融知识也会在金融机构之间扩散,从而改善金融机构的运营效率,助力实现规模经济;此外,高素质人才也会流入集聚区,这不仅会加速金融知识的传播进程、诱导前沿技术创新,也会促进区域内产业结构的优化升级,从而助力经济增长。

第二,扩散效应。金融核心区内资源充足,各种资源的聚集会促进本区域金融产业的升级以及经济的发展,也可能会减缓相邻地区的金融发展进程,从而导致核心区内外的经济发展速度和水平有差异,但是随着时间的推移,金融核心区会逐渐地向周边区域扩张,金融资源也会随之外溢,区内的各类产业不断地向外辐射,从而推动周边区域的经济发展。

根据上述的理论分析,本文提出了假设1。

假设1:金融集聚能促进区域经济发展。

(二)金融风险对区域经济发展的作用机理

随着经济的进一步发展,金融在经济运行中的作用越来越重要,由于金融活动具有虚拟性和信用性的特点,因此金融风险已变成经济发展过程中最重要的风险。我国东中西部地区的经济发展水平存在较大差别,经济发展的不均衡致使各区域的金融政策存在差异,从而导致金融风险具有明显的区域特征。短期内适度的金融风险会产生正向的经济效应,一旦金融风险程度超过了区域的可承载能力,则会威胁该区域的金融状况,从而抑制经济增长。总而言之,金融风险主要通过以下两个效应作用于区域经济发展。

第一,累积效应。该效应诱导区域内部金融风险的形成,其根本原因是资本扩张的需求,加之区域金融监管的不规范、政府干预的不及时等因素,这些因素会加剧金融风险的发生规模和频率,并对区域经济发展产生负向影响。

第二,传导效应。该效应诱导区域内外关联性金融风险的形成,不同区域的金融机构和金融资产存在交叉现象,若某个区域的经济活动诱发了金融风险,则风险会随着区域关联网络传导到相邻区域,从而对邻近区域的经济状况产生负面影响[15]。

根据上述的理论分析,本文提出了假设2。

假设2:金融风险会抑制区域经济发展,并会产生负向溢出效应影响周边区域经济发展状况。

(三)金融集聚对金融风险的机理分析

金融主体以及金融资源朝着同一目标区域聚合,金融集聚核心区应运而生。在集聚效应下,金融信息迅速汇聚,金融主体可以从多方面了解交易信息。同时,在扩散效应下,金融集聚红利会向周边区域辐射,且随着各种信息传播工具和手段的涌现,金融信息快速蔓延,各金融主体可以依据大数据掌握整体的经济动态以及其他相关主体的行为倾向,进而做出最优决策,这在一定程度上降低了金融风险的发生概率。当信息过量时不可避免地会出现信息失真问题。也就是说,金融主体在面临大量信息时无法识别最有价值的信息,伪信息会诱导金融主体做出错误的决策,一旦决策失利便可能会造成金融主体的损失,诱发金融风险,同时金融风险会在累积效应和传导效应的作用下发生外溢,从而致使周边区域发生金融风险,此时如果不及时予以措施的话,很可能会发生区域性乃至全国性的金融危机。

根据上述的理论分析,本文提出了假设3。

假设3:金融集聚对金融风险的作用过程中存在先抑制后促进的非线性特征。

三、模型构建

(一)金融集聚水平测度模型

金融集聚是随着时空的变迁,各种金融资源在某一区域内发生聚集的过程,在集聚区内,金融资源配置不断得到优化,金融机构的运营效率也得以提高,从而促进该区域实现外部规模经济并拉动区域内的经济发展。同时,随着集聚区内金融资源的集聚,高水平人才也会在核心区聚集,这不仅促进了隐性的金融智力资源在集聚区内的传播,也促进了技术的创新,进而促进集聚区内的产业结构优化;而且,随着金融集聚活动的开展,区内金融资源也会发生外溢,从而对邻近区域的经济活动和金融发展起带动作用。因此,考察金融集聚对本区域和相邻区域经济发展的空间效应关系,有必要对各个区域的金融集聚水平进行测度,基于对现有成果的综合考量,本文选择指数测算法,利用其中的区位熵指数来测算各区域的金融集聚度[16-17],其测算公式如下:

(1)

公式(1)中,LQij是第j个省市的金融业区位熵,qij和qj分别指示第j个省份的金融业增加值和地区生产总值,qi和q则分别代表我国整体的金融业增加值和总产值。

(二)金融风险水平测度模型

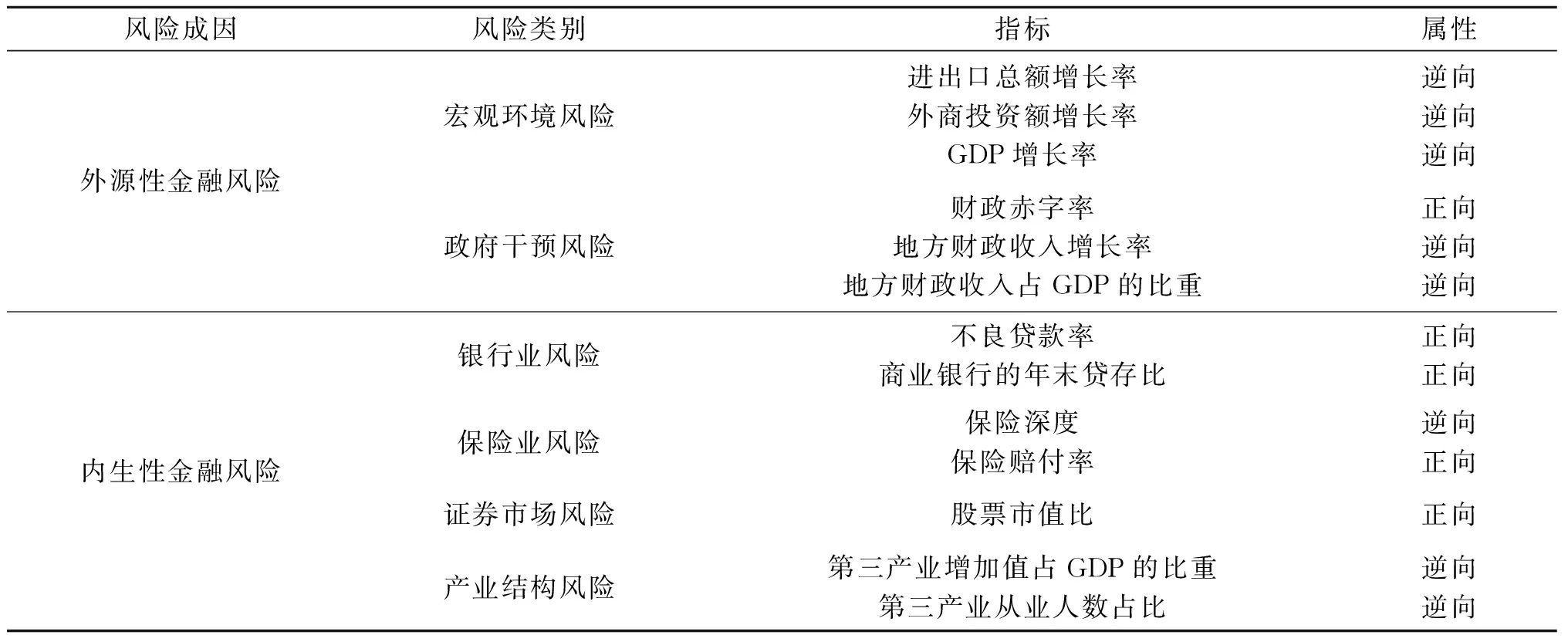

金融风险是金融资产在经济活动中发生减值的概率。本文在此借鉴陶玲和朱迎[18]、沈丽等[19]的指标选取方法,并结合前文金融风险对区域经济发展的作用机理,按照指标具有代表性、指标具有可测性与指标存在有效性的原则,首先将金融风险划分为外源性金融风险和内生性金融风险两大类,然后在这两大类下面分为六小类,如表1所示。其中,宏观环境关乎区域金融的健康发展,当经济环境较好时,区域金融业和其他经济行业便可以平稳运行,从而促进区域经济发展。一般而言,政府的财力状况与金融风险存在紧密的联系,政府的合理干预有助于降低金融风险。此外,银行业、保险业和证券业是金融产业的重要组成部分,这三个行业是否稳定有序也会直接关系到金融风险,从而影响区域经济发展状况。同时,产业结构风险也是评判金融风险水平的重要因素,着力推动产业结构高级化和合理化水平有助于防范化解金融风险,推动区域经济进步。

表1 我国金融风险水平评价指标体系

表1中的测度指标均为一般意义上的测度指标,如不良贷款率指标,可用不良贷款额除以所有贷款额之商来表示,年末贷存比则表示为年末的贷款余额与存款余额之比;再如,为了衡量区域保险业所面对的风险,本文选取的测度指标为保险深度和保险赔付率,其中保险深度可以用保费收入除以GDP所得的商来表示,保险赔付率则用赔款支出除以保费收入来表示;为了衡量区域证券市场存在的风险,本文将利用股票市值比来测度,即股票市值总额除以GDP之商。此外,由于其他指标的含义及计算公式具有普遍意义,这里不再赘述。

基于上述指标,本文将采用熵值法[20-21]对金融风险水平进行测算。先根据指标属性对收集到的指标数据进行处理,以防止因量纲不同而无法计算的局面。

第一,对于正向指标:

(2)

第二,对于逆向指标:

(3)

其中,rij为第i年的第j个指标值,(i=1,2,L,n;j=1,2,L,m)。

第三,测度第i年的第j项指标占所有年份第j项指标值加和的比重,即:

(4)

第四,计算第j项指标的熵值,即:

(5)

第五,计算熵冗余度,即:

dj=1-ej, j=1,2,L,m

(6)

第六,计算各指标的权重,即:

(7)

(三)空间自相关模型

由于区域与区域之间联系紧密,因此有必要开展空间自相关检验以评判变量之间是否相关,为了探究整体层面上区域经济发展水平之间是否存在关联,本文会开展全局空间自相关检验,具体公式如(8)所示。此外,局部空间自相关检验可以用来探究本区域与邻近区域之间的关联程度,因此本文将以局部莫兰散点图的形式描绘各个省份经济发展水平之间的相关性,局部莫兰指数的计算公式如公式(9)所示。在测算之前,应选择采用何种空间权重矩阵,由于事物之间总是存在某些程度上的关联性,离得越近则越相似,关系也就越密切,因此本文将采用空间相邻权重矩阵来做进一步探究。

(8)

(9)

其中,Zi与Zj代表经标准化处理之后得到的观测值,wij则是指标准化后得到的空间相邻权重矩阵,以0为分界线,若公式(9)中局部莫兰I的值比0大,则表明本区域与相邻区域具有正相关性,若比0小,则具有负相关性。

(四)空间计量模型

为了剖析金融集聚和金融风险对区域经济所产生的空间影响,还需要借助空间滞后(SAR)模型[22]、空间误差(SEM)模型[23]以及空间杜宾(SDM)模型[24-25]进行检验,公式(10)(11)与(12)分别为上述模型的基本形式,公式中的Y表示因变量,X则为与之相对应的自变量,ρ与W分别表示空间回归分析中的相关系数和所采用的空间相邻权重矩阵,λ和δ则分别指代空间误差系数和邻近区域对本区域产生的影响,ε表示需要考虑的误差项。

Y=ρWY+βX+μ

(10)

Y=βX+μ,μ=λWμ+ε

(11)

Y=ρWY+βX+δWX+μ

(12)

对于研究空间效应问题而言,上述三种模型具有普遍意义。因此,本文根据以上三种模型的基本表达式,剖析了金融集聚和金融风险对区域经济发展所产生的空间效应,从而构建三种相应的空间计量模型如公式(13)(14)(15)所示。其中,被解释变量为区域经济发展状况,为了计算简便,缩小数据之间的绝对差异以及避免极端值对实验结果造成的影响,本文将以人均GDP的对数值来衡量该变量,即公式中的lnEDit,解释变量为金融集聚度和金融风险水平,即公式中的FCit和FRit。同时,本文所选用的控制变量分别为人力资本、产业结构以及进出口贸易,即式中的lnTNit、lnLIit及lnFTit,公式中的WX表示本区域的经济发展水平受周边地区人力资本、产业结构以及进出口贸易影响的测度值。

lnEDit=ρWlnEDit+βX+μit, X=FCit+FRit+lnTNit+lnLIit+lnFTit

(13)

lnEDit=βX+μit, μit=λWμit+εit, X=FCit+FRit+lnTNit+lnLIit+lnFTit

(14)

lnEDit=ρWlnEDit+βX+δWX+μit, X=FCit+FRit+lnTNit+lnLIit+lnFTit

(15)

四、实证分析

(一)样本选择与数据来源

为了评价金融集聚和金融风险对本区域及周边区域经济发展所产生的空间关联程度,本文收集了2007年到2019年我国30个省份的金融及经济发展的面板统计数据,由于西藏自治区、香港特别行政区、澳门特别行政区和台湾地区的某些指标数据缺失,且找寻较为困难,所以本文在展开研究时将不予考虑这些地区。此外,本文所用到的金融和经济方面的数据大部分摘取自《中国统计年鉴》(2007—2019年)、《中国金融年鉴》(2007—2019年)以及各省区的《统计年鉴》(2007—2019年),少部分摘取自中国银监会官方网站公布的数据。

(二)金融集聚度和金融风险水平综合测评

为了研究金融集聚和金融风险对经济发展的空间影响,我们需要测算出各个省区的金融集聚度和金融风险水平,基于上述的金融集聚水平测度模型及金融风险水平测度模型,把各自的面板数据分别代入模型中,便可得到表2中的测评结果,表2应呈现2007年到2019年我国四个区域中各省区的金融集聚度和金融风险水平测度值,但由于所研究的样本年限较长,且样本数据测评结果较多,因此这里只列示了2007年、2013年和2019年的样本数据的测评结果。

表2 我国30个省份的金融集聚度和金融风险水平

(三)空间自相关实证分析

1.全局空间自相关检验

本文将运用全局Moran’s I指数来反映各省域间经济发展水平的相关性,该指数的取值范围在-1与1之间。具体而言,如果该指数的区间范围为(0,1],则表明各省域的经济发展水平之间具有正相关关系;相反,若该指数的测算结果落在[-1,0)区间内,则各省域经济发展水平之间具有负相关关系。当然,Moran’s I指数的测度结果也可能为0,这种情况则表明各省域的经济发展水平在空间层面上不存在相关关系。根据此原理,本文将各省域的经济发展水平数据导入到Stata 15软件中,通过命令运算,便可导出反映我国2007年到2019年各省域间经济发展水平相关性的全局莫兰指数,如表3所示。在表3中,虽然Moran’s I指数在样本年度内发生了不同程度的波动,但该指数始终介于0和1之间,且P值均小于或等于0.001,这充分地说明了我国各省域的经济发展水平在样本年度内具有空间层面上的正相关性。

表3 2007—2019年省域经济发展水平的全局Moran’s I指数

2.局部空间自相关检验

为研究局部范围内经济发展水平之间的相关性,本文将采用莫兰散点图来测度,在此列示出了2007年到2019年的莫兰散点图如图1、图2所示。观察图1、图2可知,每个图中均存在四个象限,每一个象限都表示一种区域与区域的聚集模式,第一象限属于“高—高”聚集,即本区域和相邻区域的经济发展状况都很好;第二象限属于“低—高”聚集,即本区域的经济发展状况较差或者说经济发展滞后,而相邻区域的经济发展状况良好;第三象限属于“低—低”聚集,也就是说本区域及邻近区域的经济发展状况都很落后;第四象限属于“高—低”聚集,换言之,本区域的经济发展状况良好而周边地区的经济滞后。

图1 2007—2012年的莫兰散点图

图2 2013—2019年的莫兰散点图

从图1至2可以看出,在2007年到2019年,我国大多数省区的Moran’s I指数分布于第一、三象限内,少数省区的Moran’s I指数分布于第二、四象限内,这表明我国大部分省份的经济发展水平在空间层面上具有集聚分布特性且具有明显的正相关性,这贴合于全局空间自相关检验的结果。

(四)空间计量模型检验

为了确定本文中的变量是否适用空间误差(SEM)以及空间滞后(SAR)模型,需要分别检验LM和Robust LM中的两个统计量,若二者均显著,则说明应采用空间计量模型进行分析;反之,则需要选取非空间计量模型进行实证分析。利用Stata15软件进行LM和Robust LM检验,相关结果呈现在表4中。

表4 LM检验结果

由表4可知,SAR模型与SEM模型的LM检验和Robust LM检验的结果均显著,这表明SAR模型和SEM模型均通过了检验,也说明的确需要采用空间计量模型进行实证检验,然后对这两个模型进行LR检验,在LR检验结果中,SAR模型的LR统计量显示为53.08(p=0.000),SEM模型的LR统计量显示为139.40(p=0.000)。由于两者均显著,因此无法将SDM模型转化为其他两种模型,需要对三种空间计量模型分别进行回归分析,以使实证结果更加可靠。

为了顺利地进行空间回归分析,必须确定所需要采用的模型类别,本文采用Stata软件进行Hausman检验,检验结果在Stata中呈现为:Prob>chi2=0.0000,可见固定效应模型是最优选择,接着再利用软件分别对SAR、SEM和SDM模型展开空间回归检验,回归检验结果如表5所示。

表5 空间回归结果

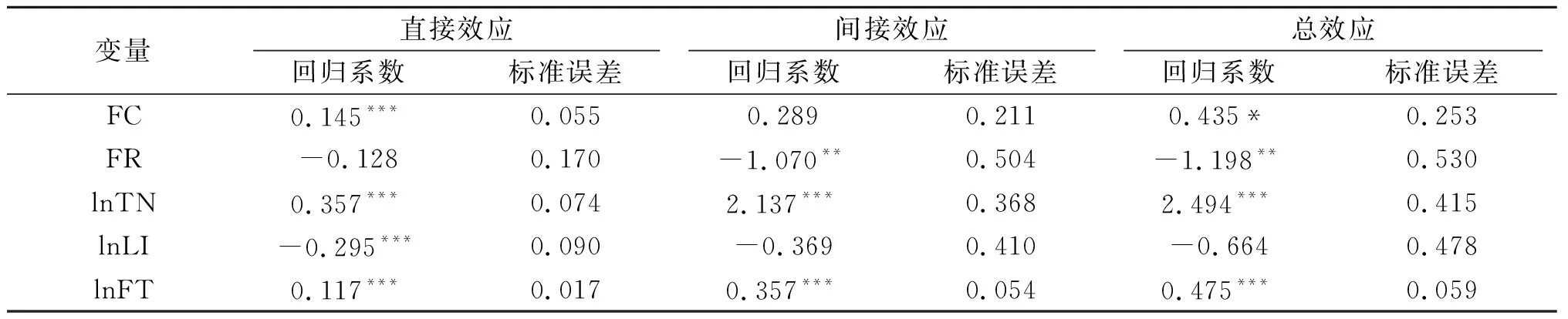

通过比较三个模型中的R2及logL可知SDM模型的拟合效果最好,因此SDM模型是接下来进行实证分析的最优模型,表6则是采用SDM模型从全国角度对各个变量进行空间效应分解的相关结果。

表6 全国30个省的SDM空间效应分解结果

从全国视角来看,金融集聚的总效应为正,这表明金融集聚整体上会促进经济发展,因此假设1成立。金融集聚的直接效应为正且显著,而间接效应不显著,这表明金融集聚能积极助力本地区的经济进步,但对相邻地区经济发展的溢出效应比较有限。金融风险的总效应为负,这表明金融风险总体上会对经济发展起到显著的负向阻碍作用,由此假设2成立。金融风险的直接效应不显著,间接效应具有负向显著性,这表明金融风险能够抑制周边地区的经济发展,但对本地区经济发展的影响作用有限,应重点关注金融风险在不同区域间的空间依赖性。人力资本和进出口贸易均会显著提升本区域和相邻区域的经济发展水平;对于产业结构变量而言,其三个效应均为负值,但只有直接效应显著,这表明我国目前的产业结构会显著抑制本地区的经济发展水平,但对周边区域的外溢效应有限。为了研究我国四个区域中的各个变量是如何对本区域经济发展产生影响的,本文分别对各区域的空间效应进行了分解,结果如表7至表10所示。

表7 东部地区SDM空间效应的分解结果

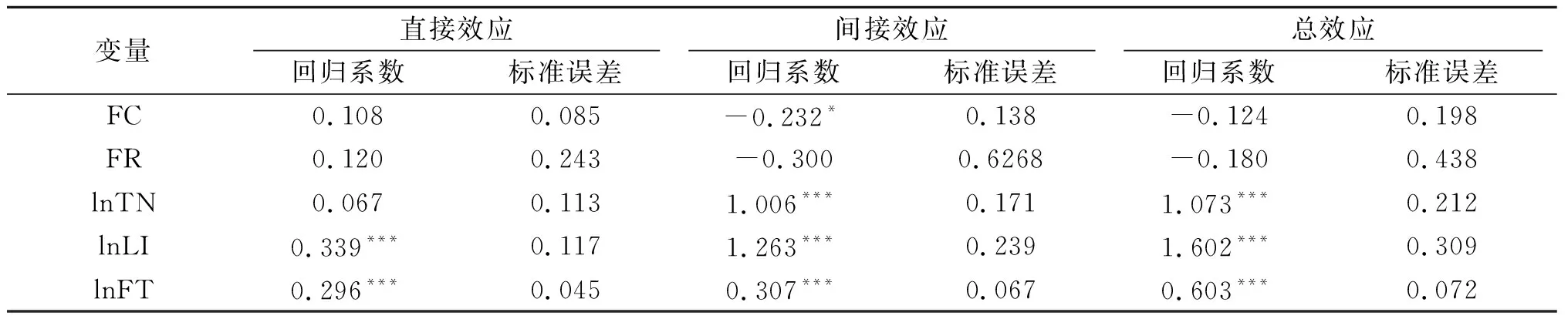

由表7可知,我国东部地区的金融集聚会对相邻区域的经济效益产生显著负向的抑制作用。与此同时,该区域金融风险的直接效应、间接效应和总效应均不显著,这表明金融风险对该区域经济发展的作用水平有限。此外,东部地区的产业结构与进出口贸易政策均会对本区域产生正向的经济效应,并显著带动相邻地区的经济发展,虽然人力资本总体上会促进经济发展,但其对本地区经济发展的正向促进作用有限,更多地表现出对周边地区的外溢效应。

据表8可知,我国中部地区的金融集聚不仅能够对本区域经济发展产生显著的正向效应,而且对相邻区域经济发展也会发挥促进效能,而金融风险的直接效应和总效应均为负且显著,间接效应为负不显著,这表明金融风险会对中部地区的经济发展发挥显著的抑制效应,但不会对周边地区的经济发展产生显著的外溢效应。此外,该地区所拥有的人力资本会驱动本地区的经济发展进程,但还无法辐射到周边区域。与此同时,中部地区的产业结构会对周边地区的经济发展产生负向溢出效应,进出口贸易政策会对周边地区的经济发展发挥正向溢出效应。

从表9可以看出,我国西部地区金融集聚对本区域经济发展的正向促进作用有限,但其所引发的溢出效应会助力临近区域的经济进步;该地区的金融风险会显著抑制本区域和周边区域的经济进步。西部地区的产业结构和进出口贸易政策均能正向促进相邻地区的经济发展,该地区目前的人力资本会对周边地区的经济发展产生负向的溢出效应,与此同时,也无法发挥对本区域经济发展的促进作用。

表9 西部地区SDM空间效应的分解结果

由表10可以看出,我国东北部地区的金融集聚能够为本地区和相邻地区带来正向的经济发展效应,但对于金融风险而言,其总效应和间接效应均小于零,这表明金融风险总体上会限制经济发展水平,且会通过其特有的传导效应抑制相邻地区经济的向好发展。同时,该区域的人力资本还无法助推区域内外的经济发展进程,产业结构只能助推周边区域的经济发展进程,而该地区目前的进出口贸易只能改善本区域的经济发展状况,而无法辐射到邻近区域。

表10 东北部地区SDM空间效应的分解结果

(五)金融集聚对金融风险的影响分析

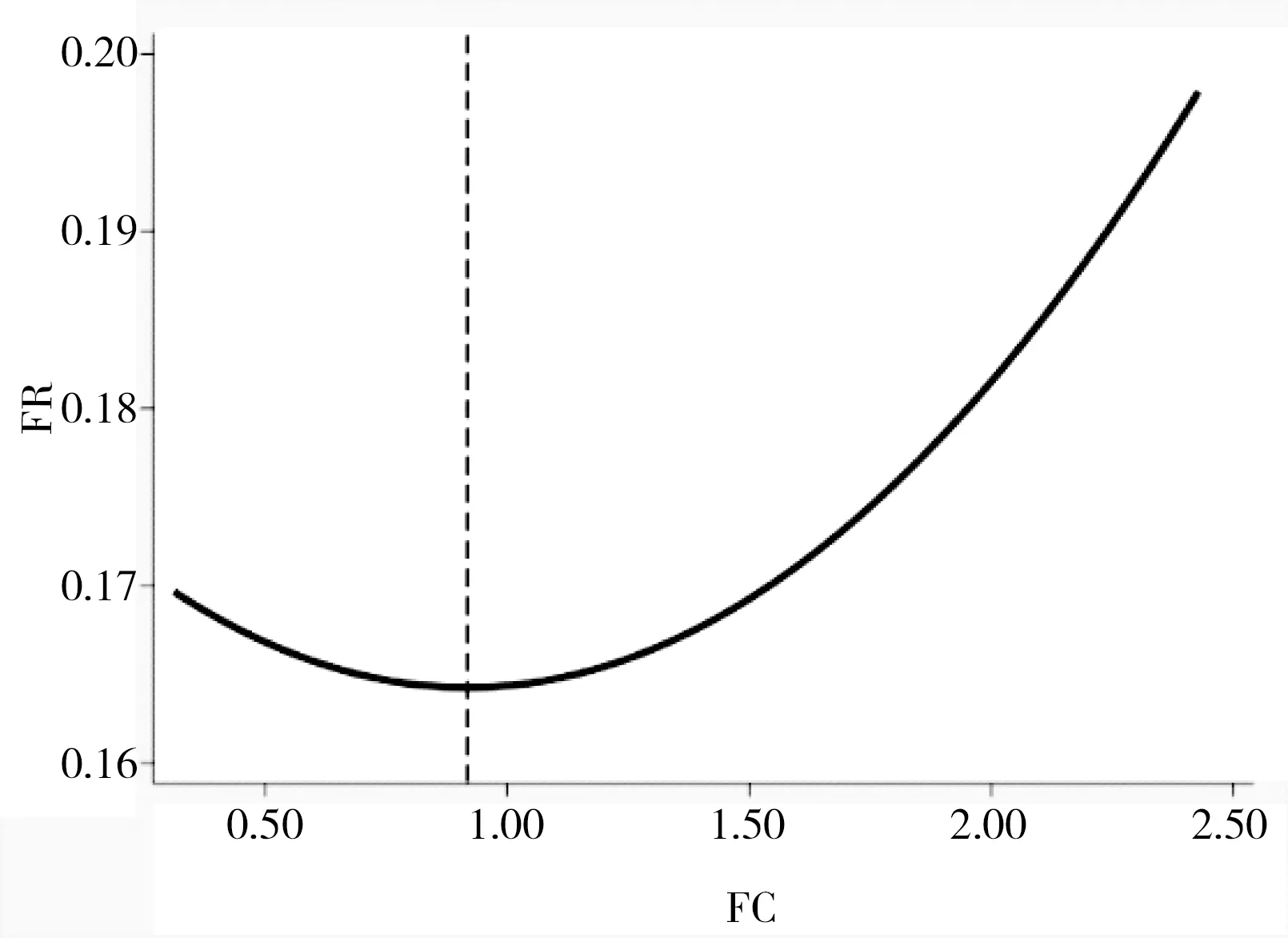

以上研究运用空间计量模型从全国层面以及区域层面剖析了金融集聚和金融风险对区域内外经济发展产生的影响,那么金融集聚和金融风险之间存在怎样的关联呢?根据前述的理论分析,在此以金融风险为因变量,以金融集聚为自变量,并引入自变量的二次项,然后进行空间回归分析,相关图像如图3所示。该图像对称轴对应的金融集聚度为0.918,当金融集聚度小于0.918时,金融集聚能抑制金融风险的发生与发展,而当金融集聚度大于0.918时,金融集聚会提高金融风险的发生概率,因此金融集聚对金融风险存在先抑制后促进的非线性影响,由此,假设3成立。

图3 金融集聚与金融风险的关系图

(六)内生性与稳健性检验

1.内生性检验

为了避免内生性对实证结果造成影响,本文将选取金融集聚度和金融风险水平的滞后一期作为工具变量来检验研究结果是否具有可靠性,表11(1)即为相关结果。由表11(1)可知,金融集聚具有正系数而金融风险存在负系数,这表明金融集聚会促进区域经济发展,而金融风险则会对区域经济发展起到抑制作用。因此,前述分析得出的研究结论依然成立。

2.稳健性检验

本文主要采用以下两种方式来检验实证结果的可靠程度:其一,将本文所使用的权重矩阵更换为经济距离空间权重矩阵;其二,将被解释变量的衡量指标换为GDP的对数值,两种方式对应的效应分解结果分别如表11(2)与(3)所示。在表11(2)与(3)中,新数据各个变量的系数符号与原数据的变量符号一致,且具有相同的显著性水平,这表明本文的研究结果是可靠和稳定的。

五、研究结论

本文通过收集2007至2019年30个省区的面板数据,采用空间计量模型剖析了金融集聚、金融风险对本区域经济发展的空间效应以及对邻近区域的外溢效应,探究了金融集聚对金融风险的非线性影响。通过实证分析,本文得出以下三点重要结论。

第一,基于空间自相关检验结果,全局空间自相关检验中的Moran’s I指数均介于0与1之间,并在1%的水平下显著,这表明我国各省份的经济发展水平之间具有较强的正相关性;观察局部空间自相关检验的Moran’s I指数散点图可以发现,大部分省区分布于第一、三象限,即这些省份处于“高—高”聚集或“低—低”聚集状态,这也表明省区之间的经济发展在空间上具有较强的集聚分布特征。

第二,从全国范围而言,金融集聚总体上会促进经济发展,但更多地表现为对本区域的促进作用,而对相邻地区带来的经济效应是有限的;金融风险总体上会降低经济发展水平,但更多地表现为周边地区的抑制效应,因此应当重点关注金融风险在不同区域间的空间依赖性;人力资本和对外贸易政策均会对本地区和相邻地区的经济发展状况起到显著改善作用,但是我国目前的产业结构还不足以对经济发展起到正向作用。此外,整体层面上金融集聚对金融风险存在先抑制后促进的非线性影响。

第三,从区域视角而言,不同地区的金融集聚和金融风险所带来的经济效应具有异质性,如东部地区的金融集聚会对相邻区域的经济效益产生显著负向的抑制作用,而金融风险对区域经济发展的作用水平有限;中部地区的金融集聚会为本地区和邻近区域带来正向经济效应,虽然该地区的金融风险会显著抑制本区域的经济发展,但不会对周边区域经济发展产生溢出效应;西部地区金融集聚对本区域经济发展的正向促进作用有限,但其所引发的溢出效应会助力临近区域的经济进步,与此同时,该地区的金融风险会对区域内外经济发展起抑制作用;东北部地区的金融集聚会对区域内外经济会产生助推效应,而该地区的金融风险总体上会限制经济发展,且会通过风险传导效应阻碍相邻地区经济的向好发展。