国际“金融大鳄”正成为往事

谭保罗

2023年9月11日,全国外汇市场自律机制专题会议召开。

外汇市场自律机制于2016年成立,涉及主体主要是外汇及相关市场参与者。从名称上看,会议有着较浓的市场化色彩,但考虑到当下特殊的国际金融形势,会议讨论的内容无疑十分重要。

会议讨论了近期外汇市场形势和人民币汇率问题。在提到保持人民币汇率基本稳定时,会议提到,该出手时就出手,坚决对单边、顺周期行为予以纠偏,坚决对扰乱市场秩序行为进行处置。会议还指出,坚决杜绝投机炒作、煽动客户等扰乱外汇市场秩序的行为。

这些措辞富有特色,充分表达了金融监管部门稳定人民币汇率的决心和信心,同时也信息量巨大。

进入9月份以来,人民币汇率出现了一些波动,在岸和离岸人民币汇率一度跌至年内的低点。一些市场机构认为,在离岸人民币市场,少数国际金融炒家可能存在做空行为。

会议召开之后,在岸、离岸人民币的汇率均出现反弹。汇率的回升,充分说明了人民币币值有着坚实的实体经济基础,也说明中国金融监管部门在稳定人民币汇率方面,有着充足的经验和能力。

但也不可否认,当下的国际金融市场的确处在波动之中,跨国资本流动和国际投资领域,出现了一些新趋势。

索罗斯的隐退

乔治·索罗斯曾是很多国家和经济体货币当局的共同“敌人”,但他已经逐步隐退。

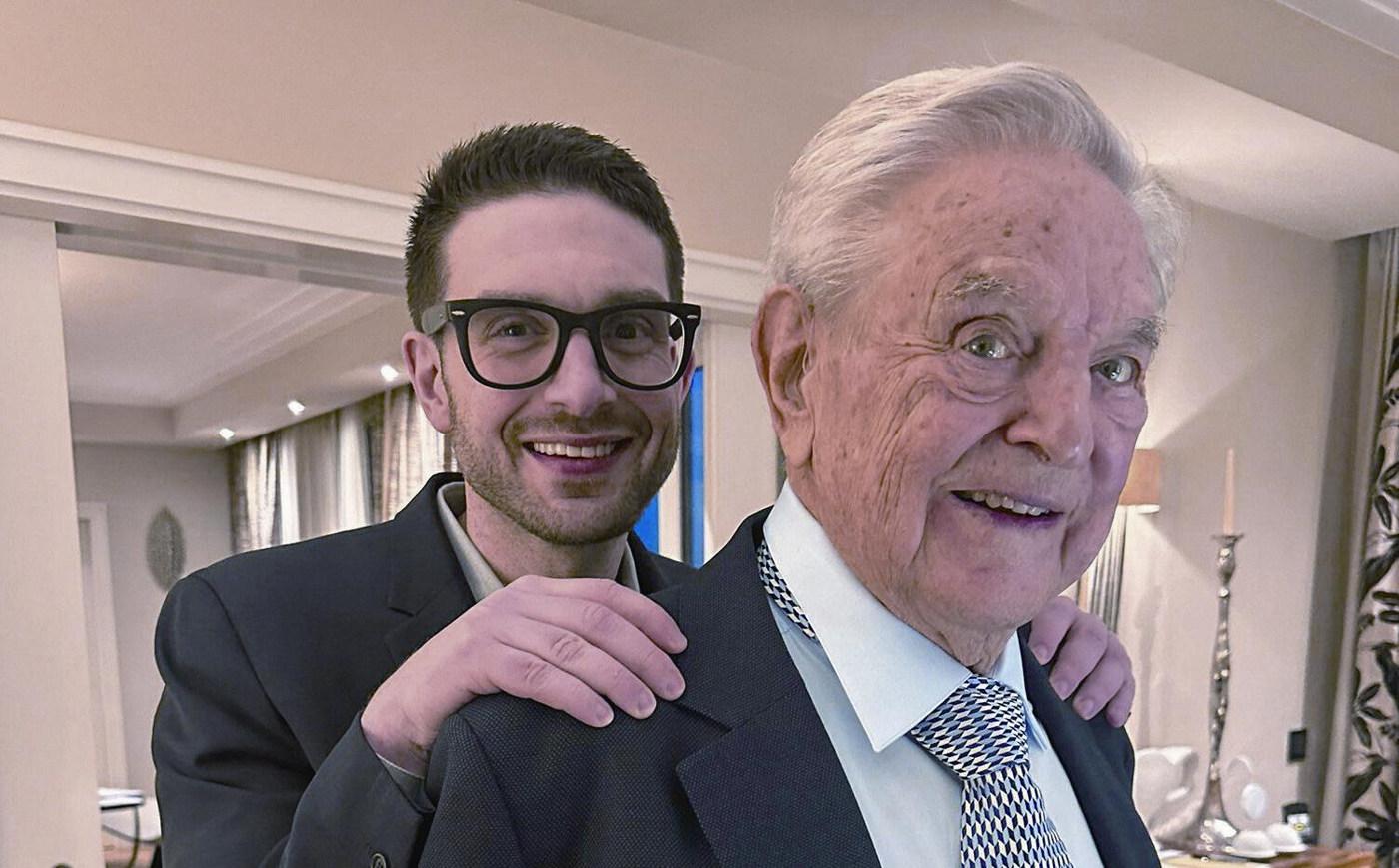

2023年6月,索罗斯将自己的金融帝国交给了37岁的儿子亚历克斯·索罗斯。索罗斯没有把事业交给自己更年长的儿子们,却交给了不到40岁的第四个儿子。一些解读仅仅将这件事当成了家族事业的接班问题,其实,它也代表国际炒家“索罗斯模式”的落幕。

出生于1930年的索罗斯已经93岁。他是一位大器晚成的金融家,成名之战是在1992年“做空英镑”,此战让他赚取了超过10亿美元的利润。梳理他做空英镑的过程,才能理解为什么“索罗斯模式”可能不再灵验。

1990年代初,欧洲还没有欧元,必须等到10年之后的2002年,欧元才开始正式流通。二战之后,随着经济复苏,欧洲各国为了促进内部贸易,一直都希望将各国货币之间的汇率固定下来。

固定汇率的最大好处是,可以让该国的进口商和出口商规避汇率变化带来的风险。欧洲虽然经济发达,但都是中等强国和小国构成的市场,大家都有独立的主权货币。货币林立的结果是,一遇到汇率波动,各国的贸易商便苦不堪言。

于是在1979年,欧洲成立了欧洲汇率机制,规定各国的货币实行一种近似固定汇率的汇率制度,即保持各国货币汇率在一个固定的区间内波动,不能超过这个区间。如果外汇市场有压力,汇率可能冲破这个区间,那么该国央行就必须采取措施将汇率重新拉回来。

在欧洲汇率机制成立时,德国早已从战后恢复,是欧洲第一大经济体和第一出口大国。因此,欧洲各个主权货币其实都是围绕着联邦德国马克在波动,各个主权货币对德国马克的汇率波动区间,被确定在上下6%的范围。

欧陆国家加入这个机制很积极,但英国人和欧洲大陆人总是很不一样。他们对欧洲大陆的变化总是观望,同时对英镑的强大也有很强的自豪感。因此,直到1990年,英国才宣布加入欧洲汇率机制。当然,他们捍卫这个机制的决心也并不坚决。索罗斯看到了这一点。

1992年是个特殊的时间,此时距离东西德统一已经差不多2年。为了统一德国,对经济相对落后的原东德地区进行转移支付,德国的货币政策出现了持续的宽松。于是,统一后的德国通胀率变得很高。接着,为应对通胀,德国中央银行开始加息。从本质上讲,加息意味着货币的价格提高,于是德国马克对英镑升值了。

这时候,索罗斯看准了时机,开始在外汇市场大举抛售英镑,买入德国马克。一旦之后英镑贬值,马克升值,那么他就能赚到差价。但风险也显而易见,如果英镑停止贬值,甚至价格回升,而马克停止升值,那么他就会亏钱,并且会血亏。

这时的索罗斯已经62岁,什么大风浪都经历过,他更深谙国际政治和国际金融市场中的“人性”,知道欧洲汇率机制在特定的国家之间,根本就无法持续下去。

这时的索罗斯已经62岁,什么大风浪都经历过,他更深谙国际政治和国际金融市场中的“人性”,知道欧洲汇率机制在特定的国家之间,根本就无法持续下去。

实际上,在这种情况下,如果要维持和德国马克之间的汇率,英国央行不光应该加息,还应该在外汇市场抛售德国马克,买入英镑,从而双管齐下去影响汇率。与此同时,德国则应该先停止加息,并降低利率,好让英镑对马克的汇率回到原来区间。

但结果是,英国的确加息了,但用处不大。而且,英国的外汇储备并不足以支撑这场战斗。最后,英国央行用尽了储备,依然没有止住英镑的跌势。此外,英国国内也在质疑,继续捍卫这个德国人和法国人创立的汇率机制是否有意义,对英国到底有什么好处。

德国也直接拒绝了降低利率的请求。此时,德国国内民众对通胀已经怨声载道,一些西部的德国人对国家向东部进行的转移支付颇有怨言。因此,如果通胀不解决,这将是一个严重的“政治问题”。德国的政治家和中央银行管理者都有很大压力,只能硬着头皮不降息,而不是考虑欧洲汇率机制還能否留住英国。

结果,英镑持续下跌,英国最后宣布退出这个汇率机制。索罗斯满载而归,一战成名。

然而,30年前管用的“索罗斯模式”,现在却不一定行得通。

力量对比在变化

现在的国际金融市场和外汇市场,早已不是当年的光景。索罗斯能“击败”一个国家,尤其是工业强国的中央银行的前提,已经不复存在。

索罗斯能“击败”英国央行的原因,在于两点。一是英国央行的外汇储备并不充足,为应对英镑对马克的贬值,其可动用的外汇比较有限。进入20世纪以来,英国不再是出口强国,而是转型为金融和科技强国,经济也不是有利于出口创汇的那种模式,外汇储备不多,并不奇怪。

并不充裕的外汇储备是一个天生的“软肋”,会使得央行在维持本币汇率的过程中,“子弹”很快就不够用。同时,由于外汇储备本身就稀缺,用得太多也会在国内产生一定的政治压力。而且,如果外储耗尽,还会影响进出口商正常的贸易结算。因此,英国央行最后根本无法打长期战。

另一个原因是,当时的国际金融市场存在严重的信息不对称,索罗斯和他背后的国际金融炒家刚好是有信息优势的一方,而英国央行等中央银行却是存在信息劣势的一方。

1990年代,对冲基金还是一个全新的概念,国际金融市场更没有爆发过类似的汇率对决战。这个时候,很多国家和经济体的中央银行会将自己持有的外汇储备定期公布,国际金融炒家对别人的“子弹”一目了然,但央行却不知道国际金融炒家到底能调动多少资金,持有多少头寸。索罗斯的成功,很大程度就在于“我在暗处,敌在明处”。

如今,两个条件都已经被瓦解。工业化国家的外汇储备动辄千亿,多则数万亿美元,“子弹”十分充足,根本不惧怕任何国际炒家。

1997年,索罗斯把“击败”英国央行的经验移植到泰国,开始做空泰铢。索罗斯的路子和当年如出一辙,也是“赌”泰铢对美元的贬值,最后,泰国放弃了捍卫固定汇率,改为有管理的浮动汇率制度。之后,泰铢暴跌,成为东南亚金融危机的开端。泰国没有成功的原因,不仅在于外汇储备的不充足,也在于国内政治的掣肘,导致了其捍卫汇率的决心和能力不够。

差不多在同时,索罗斯借着做空东南亚货币的东风,打算做空港元就没有成功。因为,有中央政府的坚决支持,香港的货币当局可动用的外汇储备非常雄厚,战胜国际炒家的决心也十分坚定。因此,索罗斯最后放弃了做空港元。1997年,光是我国香港的外汇储备就达到了928亿美元。如果算上内地可以支持的外储数量,“子弹”规模更加可观。

除了各国央行的外储更加充足之外,信息技术的发展和国际金融市场玩家的增加,也使得国际炒家的信息优势开始减弱,在更多的时候,央行成为了有信息优势的一方。

现在,和1990年代相比,各国的外汇储备更是上了新的数量级。不用说中国这样的超级工业大国,即使是泰国这样的新兴工业国家,2022年的外汇储备也达到了1955亿美元,和亚洲金融危机的时候对比,早已不是一个维度。其他东南亚国家,比如马来西亚、印度尼西亚和越南,外汇储备也都在1000亿美元以上,并且还在不断增长。对付国际金炒家,大家的“子弹”是基本上够用的。

除了各国央行的外储更加充足之外,信息技术的发展和国际金融市场玩家的增加,也使得国际炒家的信息优势开始减弱,在更多的时候,央行成为了有信息优势的一方。各国央行之间不断深化的合作机制,使得它们对国际金融市场的信息,开始有着越来越全面的洞察和掌握。

聪明的索罗斯显然知道,时代变了。实际上,进入新世纪以来,索罗斯旗下的基金也开始做起了价值投资,他投资过谷歌和特斯拉,并且大赚一笔。他将位子传给了更年轻的第四个儿子,而不是年龄接近60岁的其他儿子们,一定程度也是因为他认识到,时代变了。

索罗斯曾经的对手,即各国和各经济体的货币当局正在变得越来越强大。金融市场需要更多新一代金融家的玩法,那种以主权货币为做空对象的盈利模式,在很多地方,恐怕无法再大行其道。

对大国来说,无论是在岸市场,还是离岸市场,货币当局维持主权货币坚挺的能力是超乎寻常的。比如,8月22日,中国人民银行在香港招标发行350亿元央行票据,创3年来新高。此后,人民银行又宣布,将于9月19日在香港发行150亿元的央票。发行央票等于回收人民幣,减少人民币供给,从而达到提升人民币汇率的目的。如此规模巨大的操作,充分显示了我们维持市场稳定、捍卫人民币币值的决心和能力。

截至2023年8月末,我国外汇储备规模为3.16万亿美元,全球第一。任何国际金融炒家,在坚挺的人民币面前,必然懂得知难而退。