“双碳”目标背景下光伏产业政策及外部性收益研究

叶恺慧

(中国能源建设集团广东省电力设计研究院有限公司,广州 510000)

0 引言

在碳达峰、碳中目标(下文简称为“‘双碳’目标”)背景下,国家发展和改革委员会针对能源电力行业提出了以下脱碳路径:电源侧方面,利用高比例清洁能源发电装机替代传统煤电装机;电网侧方面,通过特高压电网实现大电网互联;用户侧方面,倡导用电能替代化石能源主导能源消费,实现高电气化水平的能源使用场景,从而构建清洁低碳、安全高效的现代能源体系和以新能源为主体能源的新型电力系统。预计到2030年,新增电力需求将全部由清洁能源满足;到2060年,清洁能源装机容量将达到96%,煤电装机退出电源供给侧,光伏发电装机将成为最主要的电源供应类型。

面对“双碳”目标带来的清洁能源大发展时代,未来新能源发电装机将呈现爆发式增长。各大发电央企纷纷加快向清洁能源转型的步伐,在“十四五”期间均大幅提高了各自的清洁能源规划装机规模,但受光照资源、土地资源和消纳条件等多因素制约,未来光伏发电增量市场规模有限,存量市场并购成为发电央企的重点关注领域。但目前受央企监管要求、补贴拖欠等因素影响,并购估值测算边界条件趋紧,测算对价普遍偏低[1]。因此,对发电行业投资者而言,未来光伏行业的政策走势、商业模式发展和增量效益挖掘成为值得关注的重点。本文从光伏行业的政策与商业模式出发,对目前光伏行业发展中的困境和未来政策走势进行总结和分析;同时针对目前光伏发电项目并购估值偏低的问题,提出碳排放权交易市场(下文简称为“碳市场”)等环保外部性收益,并以南方区域某集中式光伏电站为例进行实证分析。

1 光伏行业发展中的困境和未来政策走势

1.1 多渠道拓宽可再生能源收入来源

1.1.1 配额制与绿证

国家发展和改革委员会、财政部、国家能源局于2017年1月18日发布了《关于试行可再生能源绿色电力证书核发及自愿认购交易制度的通知》(发改能源[2017]132号)[2],拟进行新能源绿证的核发和认购工作;进而财政部、国家发展和改革委员会、国家能源局又于2020年1月20日发布了《关于促进非水可再生能源发电健康发展的若干意见》(财建[2020]4号)[3](下文简称为“《意见》”),确认从2021年起全面扩大绿证交易的规模,并拓宽绿证的交易场景和方式,可再生能源企业可以通过绿证来替换拖欠的国补。

该《意见》的全面推行,一方面是为了解决新能源发电企业补贴拖欠的问题,新能源发电企业可以将自己的补贴电量以1 MW为单位认购成绿证出售,一旦售出的电量不再享受国家可再生能源电价补贴。另外,在买家方面,绿证作为配额制的补充制度,当某个单位无法完成当年指派的最低消纳责任权重时,可以通过绿证交易市场来解决消纳缺口。

但从绿证交易制度实施情况来看,根据中国绿色证书认购交易平台数据显示,截至2021年底,中国累计核发风电和光伏发电绿证超过0.27亿张,但实际成交量不足4.2万张,仅占核发总量的约0.15%。绿证成交量偏低的主要原因在于替代补贴的绿证价格偏高,以光伏发电为例,近年来光伏发电绿证的价格最高为2017年,达到了0.745元/kWh,2021年光伏发电绿证的均价为0.668元/kWh,在当前可再生能源平价上网的环境下,替代补贴的绿证价格远高于各地标杆上网电价水平。因此,新能源发电企业放弃补贴,用出售绿证的方式回收资金缺乏可操作性[2]。

1.1.2 碳排放权交易

2021年,国家生态环境部印发《碳排放权交易管理办法(试行)》(生态环境部令2020年第19号)[4](下文简称为“《办法》”),明确了碳市场的交易办法,同时以发电企业为主的企业碳排放指标也将制定并下发,煤炭、石油、天然气等化石能源使用大户,将迎来新的碳排放挑战。

在《办法》的框架内,超标排放企业主要有3个解决路径:1)投入资金进行减碳技术研发,避免超标排放罚款;2)超标排放后通过碳市场交易购买碳配额;3)超标排放后接受罚款[4]。

从实施情况来看,在2021年,中国区域碳市场成交量达到1.79亿t,成交金额达76.61亿元,为2020年各个试点交易所交易总量的3倍。随着《办法》的实施,至“十四五”末,碳排放权交易量有望继续翻番。从价格方面来看,全国市场碳配额均价呈显著上升趋势,根据上海环境能源交易所数据显示,自2021年7月全国碳市场上线交易以来,截止2021年12月31日,收盘价达到了54.22元/t,较首日开盘价增长了13%。

要使学生掌握抽象数学对象、发现和提出数学问题的方法,要将此作为教学的关键任务,以实现从“知其然”到“知其所以然”再到“何由以知其所以然”的跨越.

在目前“双碳”目标背景下,对于超标排放企业,在应清缴配额5%的范围内,可通过国家核证自愿减排量(CCER)进行抵消,作为新能源发电企业,则可通过出售CCER来帮助控排企业解决超标排放问题,如果传统煤电企业同时拥有新能源发电项目作为抵消,就可以节约这部分碳配额交易的支出。在操作层面,可根据国家发展和改革委员会发布的《中国区域电网二氧化碳基准线排放因子OM计算说明》的碳排放因子系数,按煤电项目全生命周期的平均年发电量折算为碳减排量,从而计算全生命周期的碳收益,可以作为传统煤电企业投资新能源发电企业的一个外部性收益。

1.2 多政策解决新能源补贴拖欠问题

多年来,中国可再生能源行业的发展令全球瞩目,开发利用规模不断扩大,财政补贴为可再生能源的快速发展提供了有力支持,但由于补贴资金来源不足、行业发展初期一些企业或地区非理性投资等原因,补贴资金的缺口越滚越大,而补贴的长期拖欠又令全行业负重前行。

截至2021年底,可再生能源电价补贴资金缺口累计达到3000亿元以上。据测算,目前每年征收的可再生能源电价附加资金为当年电价补贴需求资金的一半左右。

近年来,光伏行业出现民企甩卖光伏电站的热潮,原因之一就是企业深陷补贴拖欠困局、资金链紧张。如何彻底解决巨额且不断增加的存量项目的补贴资金缺口,已成为影响行业长期发展的关键问题。下文总结并分析了近期出台的最新政策趋势,提出未来补贴拖欠问题的解决思路。

1.2.1 应收账款申请确权贷款

2021年2月,国家发展和改革委员会等五部委联合下发了《关于引导加大金融支持力度促进风电和光伏发电等行业健康有序发展的通知》(发改运行[2021]266号)[5],针对新能源电价补贴拖欠问题,给出了新的解决思路:已进入各批国补目录的新能源项目企业,对已确权应收未收的财政补贴资金,可申请补贴确权贷款;同时,通过核发绿证来适当补贴贷款产生的财务费用。

1.2.2 拖欠补贴置换新项目开发权

2021年5月,国家能源局发文提出,全国统一可再生能源电力消纳责任权重将从2021年的29.4%上升到2030年的40.0%,其中非水可再生能源电力消纳责任权重从2021年的12.9%上升至2030年的25.9%;同时,对各省2021—2030年的非水可再生能源消纳目标提出要求,在2021年消纳目标的基础上,要求各省非水可再生能源电力消纳责任权重年均提升1.25%左右,并遵循“只升不降”原则[6]。

在此背景下,为完成“十四五”开局之年的可再生能源电力消纳责任权重,国家能源局于2021年2月26日发布《关于2021年风电、光伏发电开发建设有关事项的通知(征求意见稿)》(下文简称为“《征求意见稿》”),提出各省应围绕“以非水可再生能源电力消纳责任权重目标来确定年度风电、光伏发电新增并网规模和新增核准(备案)规模”的思路,对风电、光伏发电项目建设做出规划;同时,针对消纳的保障机制、存量项目建设、分散式风电发展等方面做出指引。

《征求意见稿》指出,原则上各省应有不少于1/3的保障性并网规模,定向用于存在欠补的企业,以减少追讨应发的欠补(下文简称为“减补”)来获得保障性并网资格。也就是说,将新项目绑定老项目,新项目建设规模可通过降低老项目补贴的方式获得。该内容为新能源发电企业的保障并网规模提供了灵活空间,新能源发电企业可根据自身需要来获得保障性并网资格,有利于“十四五”期间的并网容量向目前装机规模较大的新能源发电企业倾斜;但该内容同时会对新能源发电企业存量项目收益造成不利影响,在后续的正式发文中也未采用这样的做法,因此该内容可作为欠补企业一种可探索的办法和路径,减补与并网额度之间的兑换机制也有待探索。

1.3 “光伏+储能”将成为光伏电站的主流开发模式,但受储能造价和平价上网影响,目前经济性不足

大规模新能源并网将带来电力系统“双峰双高”和“双侧随机性”的问题,即电网夏季、冬季负荷高峰,高比例可再生能源、高比例电力电子装备;风电、光伏发电的波动性和间歇性带来的电源侧出现随机波动,能源电力系统由传统的需求侧单侧随机系统向双侧随机系统演进。“双峰双高”和“双侧随机性”将会影响电网的稳定运行、电能质量和经济调度,在此背景下,为保证电力系统的稳定运行,电化学储能的需求呈快速增长趋势,通过储能装置的调节,可以改善负荷走向、降低峰谷差、增大新能源电力的接入比例,通过参与系统频率的调节改善电网的稳定性。从政策层面看,多个省份已出台政策鼓励甚至强制新能源配置储能,配置比例为5%~20%;其中安徽省、湖南省、山东省和新疆维吾尔自治区要求的配置比例高达20%以上,未来“光伏+储能”有望成为光伏电站的主流开发模式。

从经济性的角度考虑,目前储能造价仍然是制约光伏电站配置储能的主要因素。磷酸铁锂电池受材料价格上涨影响,短期内单位造价不会低于2元/W,目前按政策配比要求,将会给光伏电站带来约10%以上的初始投资造价提升;由于储能装置在电源侧主要提供削峰填谷和平滑出力曲线的功能,获得的主要是调峰收益,目前储能商业模式中经济性较好的套利和调频收益很难取得,测算得到项目全生命周期内部收益率将低于国家长期贷款利率。对于新能源投资企业而言,除非国家针对新能源配置储能提供有力的补偿措施,否则目前投资“光伏+储能”项目的投资收益表现不佳[7]。

1.4 “隔墙售电”政策有望落地,分布式光伏发电迎来新的盈利增长点

2017年10月,国家发展和改革委员会、国家能源局印发了《关于开展分布式发电市场化交易试点的通知》(发改能源[2017]1901号),提出分布式光伏发电项目可以进行“隔墙售电”,直接售电给电力用户并向电网支付过网费,但由于申报材料出具、过网费标准等问题,“隔墙售电”试点实施一直未落地。2019年底,江苏省率先发布并实施有关“隔墙售电”落地配套文件,提出35 kV以下电压等级、装机规模小于等于20 MW的分布式光伏发电项目,可以与配电网内就近及符合要求的电力用户进行交易,并明确过网费计价方式。

相比“自发自用、余电上网”项目,“隔墙售电”用户选择灵活,解决了自发自用项目用户用电不稳定这一痛点;相比全额上网项目,“隔墙售电”模式可以获得一个相对较高的交易电价;而与常规电力交易相比,“隔墙售电”模式是买卖双方都可得利的模式,免交最高电压等级输配费用和交叉补贴减免带来的空间,使买卖双方都能从中获益。相信等未来“隔墙售电”相关政策明朗后,分布式光伏发电项目“隔墙售电”模式将成为光伏投资者的重要盈利增长点。

2 外部性收益实证分析

光伏发电项目的外部性收益主要包括碳减排、节约标准煤和减少污染物排放等方面,本文选取南方区域某集中式光伏电站的相关数据进行外部性收益的实证分析。该项目并网容量为150 MW,全生命周期为25年;按0.5%衰减系数计算,该项目经营期内平均每年输送电量合计16.87万MWh。

2.1 碳减排

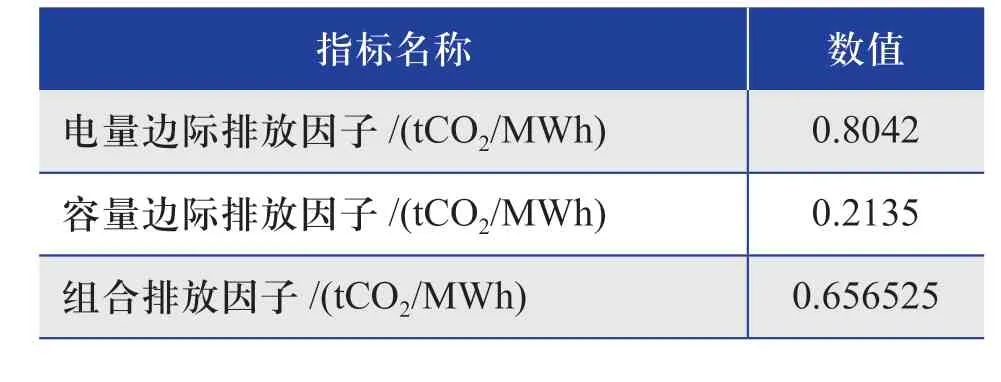

该集中式光伏电站作为可再生能源发电项目,相对传统燃煤电厂,具有减碳节能的优势,因此本项目的基准线情景为由南方区域电网所连接的并网电厂及其新增发电源替代提供同等电量。根据国家发展和改革委员会应对气候变化司发布的《中国区域电网二氧化碳基准线排放因子OM计算说明》,南方区域电网二氧化碳排放因子指标值如表1所示。

表1 南方区域电网二氧化碳排放因子指标值Table 1 Index values of CO2 emission factors in the southern regional power grid

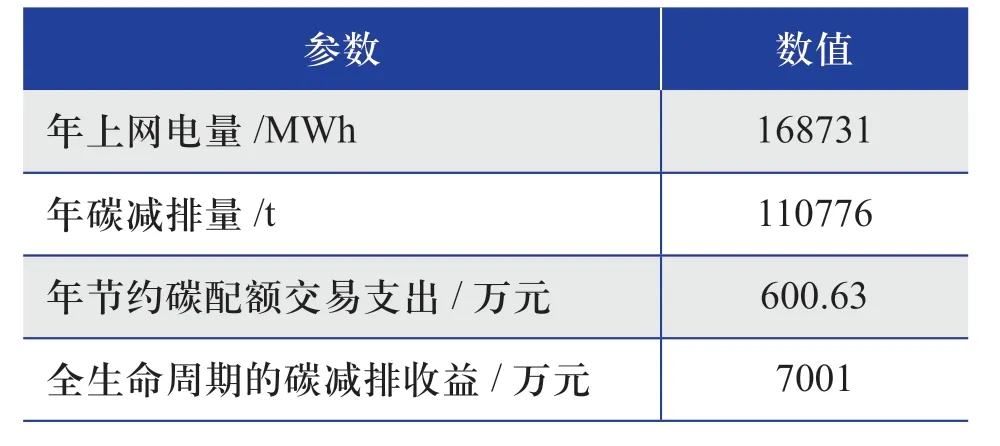

根据表1的组合排放因子,可计算得出目标并购项目的碳减排量。选取2021年12月31日的收盘碳排放权交易价格(54.22元/t),计算得出该项目每年节约碳配额交易支出共600.63万元。进而考虑2%的通胀系数,在7%折现率下,项目全生命周期的碳减排收益为7001万元,可以作为传统煤电企业投资新能源发电企业的外部性收益参考。集中式光伏电站碳减排收益计算结果如表2所示。

表2 集中式光伏电站碳减排收益计算结果Table 2 Calculation results of carbon reduction benefits of centralized PV power station

2.2 节约标准煤

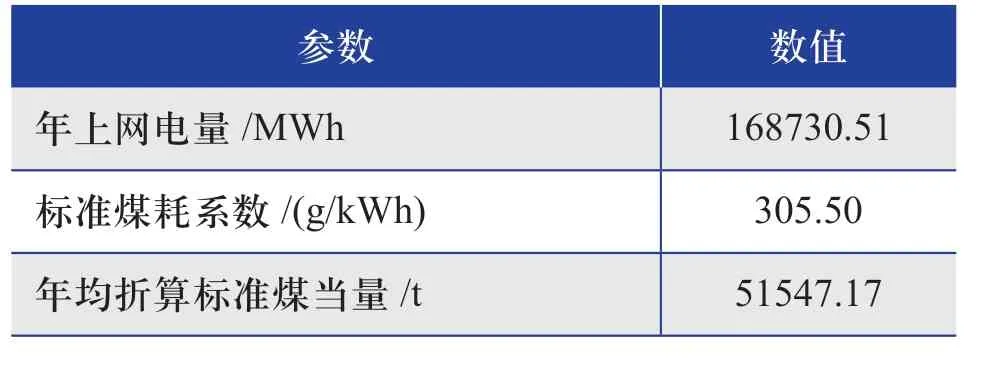

由于光伏电站的能源来源为可再生的自然光照资源,相对于传统燃煤电厂而言,光伏电站所发电力起到了节约燃料和减少有害气体排放的作用。选取全国火力发电标准煤耗值作为计算分析的基础数据,根据中国电力企业联合会公布的全国6000 kW及以上电厂供电标准煤耗,计算该集中式光伏电站经营期内节约的能源折算标准煤当量,结果如表3所示。

表3 集中式光伏电站经营期内年均节约标准煤计算结果Table 3 Calculation results of average annual savings of standard coal during operation period of centralized PV power station

从表3可以看出:该集中式光伏电站节约的能源折算标准煤当量合计为5.15万t。

2.3 减少污染物排放

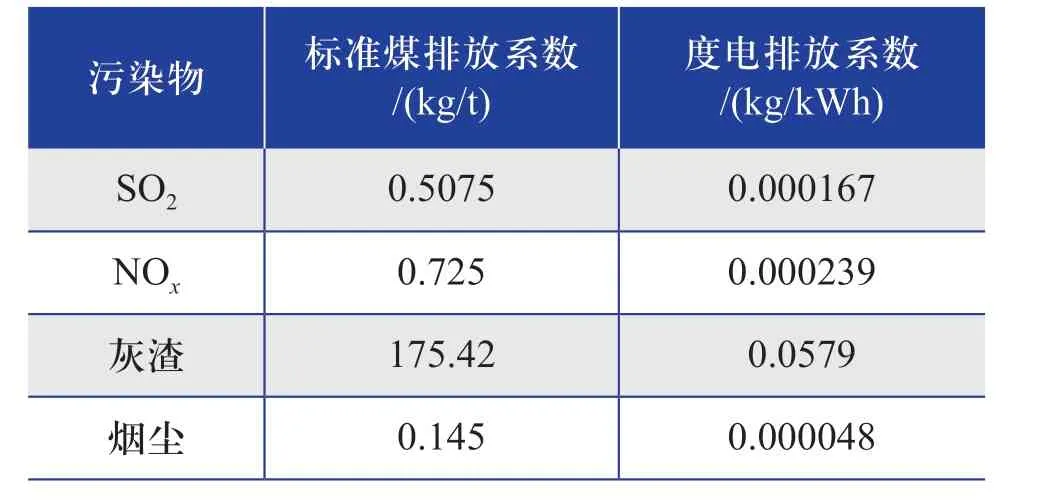

根据《中国区域电网二氧化碳基准线排放因子OM计算说明》,每吨标准煤产生的烟气量约为14500 Nm3,排放浓度按《煤电节能减排升级与改造行动计划(2014—2020年)》(发改能源[2014]2093号)中规定的超洁净达标排放限值要求,即烟尘浓度低于10 mg/Nm3、SO2浓度低于35 mg/Nm3、NOx浓度低于50 mg/Nm3,计算燃煤发电排放系数,具体如表4所示。

表4 燃煤发电排放系数参照表Table 4 Reference table for emission factors of coal-fired power generation

根据表4中的参数及发电标准煤当量,计算该集中式光伏电站每年减少的污染物排放量,计算结果如表5所示。

表5 集中式光伏电站每年减少的污染物排放量计算结果Table 5 Calculation results of annual reduction in pollutant emissions of centralized PV power station

从表5可以看出:该集中式光伏电站每年可实现SO2减排28.18 t,NOx减排40.33 t,灰渣减排769.50 t,烟尘减排8.10 t。计算结果说明该项目的减排效果突出,环境效益明显。

3 结论与展望

国家“双碳”目标发布以来,发电央企和地方能源企业均把新能源开发投资作为“十四五”乃至更长一段时间的主攻方向,受用地权和光照资源情况的影响,新增市场受到制约,存量市场的并购成为各大发电企业的重点关注对象。与此同时,新能源补贴持续拖欠、中央发电企业并购参数较高均制约了光伏发电项目的并购估值,影响了企业并购决策。本文从光伏行业的政策与商业模式出发,分析研究了补贴拖欠问题的多种解决路径,多渠道挖掘了光伏发电项目的收益类型,提示碳市场交易将成为未来新能源发电企业的主要外部性收益来源,并以南方区域某集中式光伏电站为例进行了实证分析,可为光伏行业投资者提供决策参考。

对于各大发电企业而言,可积极利用现有政策,重点关注应收账款申请确权贷款和拖欠补贴置换新项目开发权的方式助力发电企业摆脱经营困境。对于并购企业来说,在“双碳”目标背景下,收购决策可考虑纳入碳排放权交易等节能减排外部性收益,适当放宽收购边界条件。

——天津的“零碳”探索