固收出身权益基金经理优缺点并存 崇尚绝对收益思维分散投资成双刃剑

王骅

股票资产的长期年化收益率是较高的,但其自身波动也较大,如果回撤控制不好,将对中长期收益造成不利影响。而固收出身的基金经理通常绝对收益思维深入骨髓,大类资产配置能力突出,能够在控制回撤的基础上追求更好的收益。不过这样的基金经理通常需要较长的成长周期,对其综合能力要求很高。

平衡老将“意外翻车” “固收思维”偏向传统行业

股债双全的基金经理通常的职业路径是从固收研究投资开始,逐渐转成“固收+”基金以及股票基金投资,包括易方达张清华、博时过钧、招商王景等基金经理均是类似的职业发展路径。

其原因可能在于,固收基金经理需要始终关注和深度研究包括货币政策在内的宏观变量以及各行业公司信用状况,往往有着更广的宏观和产业分析视角。这种成长路径,能够帮助他们在权益类产品的管理中,更好地通过自上而下的角度判断产业景气度变化,从而和绝大部分自下而上挖掘个股的股票基金经理形成差异化,最终获得超额收益。

以过钧管理的博时新收益为例,在今年之前,博时新收益历史收益亮眼,夏普比率高,成功实现跨界。对博时新收益进行业绩归因,首先是基金历史具备了不错的资产配置能力,股票仓位调整比较灵活:在2017 年的白马蓝筹行情中,股票持仓从2016 年底的7.16% 大幅提高至2017 年底的41.26%;在2018 年持续下行的行情中,将股票仓位降至年底的18.89%;2019 年再度提高股票持仓,2021 年二季度末高达73.53%,充分捕捉了结构性机会。

随后股票仓位始终维持相对高位,与之相应的是每个季度都可以看到基金经理在季报的运作分析中对宏观环境、疫情变量以及外部影响的思考,以及阶段性的行业调整。例如2022 年四季度基金增加了广汇能源、宁波银行、南方航空等疫情后复苏预期受益品种,今年一季度则在金融、航空以及材料周期品的基础上,新进了IT 股常山北明。不过,伴随广汇能源、中国国航等顺周期品种近两月超过20% 的下跌,该基金近三月的跌幅也在10% 以上。

这实际上反映了固收基金经理路径依赖的问题,首先债券投研出身的基金经理在宏观的分析上有独到之处。但是在他们过去的投资中,或多或少地将重心放在了资源、基建相关的大型企业,因为这些企业需要持续发债来维持公司运营或者资本开支,因此债券投研的基金经理大多对传统周期板块、“中特估”企业更加熟悉。而当今年出现一些非传统宏观能够解释的变量,如“中特估”行情潮起潮落时,这些基金经理的应对可能会稍显滞后。

分散投资之殇 超额收益来自阶段性超额暴露

固收基金大多强调安全和持续,那么在基金经理的投资框架中分散就是非常重要的一环,毕竟债券投资如果遇到风险事件可能面临本金的巨大损失,不少基金经理也将分散的思路带到权益基金管理中。

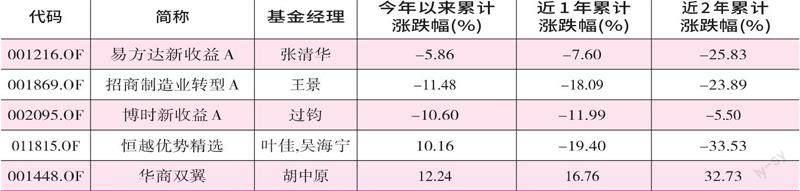

附表 部分固收出身基金经理所管混合基金业绩表现一览

数据来源:Wind 截至2023-6-14

招商基金王景单独管理的招商制造业转型,如果拿近一年披露的两期全部持仓观察,除了医药板块的占比达到22%,基础化工、计算机、电力设备与新能源等行业均在10%附近。张清华单独管理的股票基金易方达新收益也是类似的行业配置比例,近一年电子占比居多,化工、医药等其他行业比例在10% 左右。行业分散的意义是平抑风险,但是反过来也有平抑波动的可能,在过去两年行业轮动加剧、基金抱团股下跌的行情中,即使该基金有加仓医药、消费、机械、有色等顺周期行业,减持新能源的轮动操作,分散持有各行业龙头的结果可能就是很难抓住各个阶段的机会,对于净值反而不利。

反观一些在今年跑出业绩的基金,他们的特点是阶段会重仓一到两个主题,并不断进行性价比的考量和调仓。比如胡中原管理的华商双翼,在基金经理管理开始的2020年初,布局最多的是半导体设备,接着是特斯拉产业链和信创,下半年布局新能源、白酒和医药,2021 年基金逐渐切换至旅游、养殖等周期品,持有一段时间之后,又切换到了航空、机场等板块,今年则加入了算力概念的寒武纪,多数时间段都在进行大的行业轮动,而在轮动过程中获得了阶段性的行业选择超额收益。

该基金的行业轮动实际上是寻找性价比的过程,一方面是股价跌很多,估值也处在历史低位,行业又在可预见的未来,景气度可能面临着反转的左侧位置;另一方面是处在景气度很高的右侧阶段。在行业波动较大的局面下,有所取舍的行业布局可能才是超额收益的重要来源。

整体来看,与传统挖掘个股的基金经理不同,固收出身的基金经理往往能够给出自上而下的投研框架,但是也存在着诸如“路径依赖”等问题,未必能够适合所有市场。进行选择时还是考虑自身需求,在注重挖掘暂时不被主流观点推崇的品种或者进行灵活调整时,这类基金经理可能略显欠缺;但如果需要进行大类资产估值比较和配置,注重尋找风险和收益平衡点的投资者可以适当关注。(文中所提基金仅为举例,不作为买入推荐。)