如何看待物价走低

廖宗魁

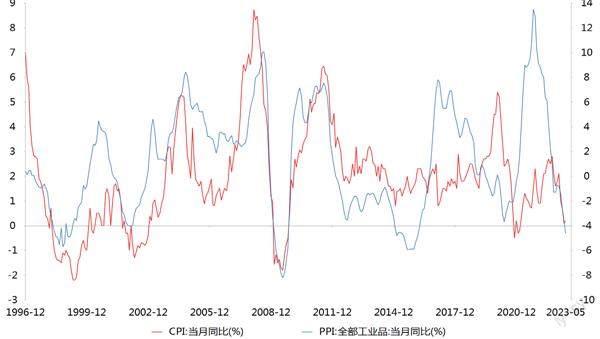

当欧美还在为高通胀而头疼时,中国的通胀却在不断走低,甚至有人担心会不会有通缩的风险。国家统计局数据显示,5月份CPI同比增长0.2%,连续3个月处于1%以下;5月份PPI同比下降4.6%,连续8个月负增长。

目前通胀的下行与经济动能的边际放缓相伴随,但与年初以来信贷的高增长又有所背离,而且近几个月国际大宗商品价格也相对稳定。如何看待CPI通胀的走低和PPI的持续负增長呢?是否存在通缩的征兆呢?

市场上经常会泛起通缩的论调,但大家在谈论通缩时并未对这一概念有清晰的界定。4月20日,人民银行举行2023年一季度金融统计数据有关情况的新闻发布会,货币政策司司长邹澜明确指出,“通缩一般具有物价水平持续负增长、货币供应量持续下降的特征,且常伴随经济衰退。”

也就是说,通缩需要从物价、货币供应量和经济增长三个维度综合去判断。以当下的环境看,CPI增速只是连续几个月偏低,还远没有持续负增长;货币供应量增速近几个月是持续攀升的;经济的同比增长仍较好,只是环比增速有所放缓,更谈不上衰退。所以,仅仅根据CPI增速的短暂下行就贸然判断出现了通缩,显然是有失偏颇的。

邹澜表示,经济基本面和高基数等因素使得近期物价有所回落。一方面,供给能力较强。在稳经济一揽子政策有力支持下,国内生产持续加快恢复,物流畅通保障到位,特别是“菜篮子”、“米袋子”供给充足。另一方面,需求恢复较慢。疫情伤痕效应尚未消退,消费意愿尤其是大宗消费需求回升需要时间。

央行在《2023年第一季度中国货币政策执行报告》中也指出,“今年以来物价涨幅阶段性回落,主要与供需恢复时间差和基数效应有关。”而且判断,基于“供需缺口有望趋于弥合,预计下半年 CPI 中枢可能温和抬升,年末可能回升至近年均值水平附近”。

这意味着,当前物价的下行并没有明显偏离正常轨道,是由于一些短期因素(供需恢复时间差、基数)所致,并不存在长期通缩的基础。这也是思考未来一段时期宏观政策的关键基本面。

图:中国CPI与PPI走势

数据来源:Choice

如何看待PPI负增长

物价稳定是央行的首要任务。但衡量物价的指标有很多个,比如CPI、PPI、GDP平减指数等,在大多数时候这些指标的指向是一致的,但有时这些指标也会有错位。在不同国家的中央银行,都会有较为侧重的通胀指标,比如美联储重点通过PCE和CPI来考察物价。

在3月初的新闻发布会上,央行行长易纲指出,“近年来实施稳健正常的货币政策,为物价稳定提供坚实基础。我国去年CPI涨幅2%,是非常理想的通货膨胀水平,过去5年平均通货膨胀水平也是2%左右,过去10年(2013-2022年)中国CPI平均也是2%,这非常不容易。”这表明,中长期CPI保持在2%左右,是央行认可的一个合意水平;央行更注重用CPI来衡量物价的稳定情况。

PPI只是反映物价的一个侧面。从过去10多年的历史来看,PPI由于受国际大宗商品的影响,对供给的反应更敏感,导致其波动要远大于CPI,而且较容易出现负增长。PPI分别在2019年7月至2020年12月出现了18个月负增长、2012年3月至2016年8月曾连续54个月负增长,而这两个时期CPI都没有出现持续负增长。

当然,这也不是说,PPI的变化不重要,它也是反映物价变化和经济走势的一个重要指标。从历史上看,货币政策很少会对PPI的短暂负增长直接反应,而会根据当时的经济情况综合考虑。在2012年3月至2016年8月的PPI负增长中,一直到了2014年年底,随着经济下行的压力不断加大,央行才开启了降息,此时PPI已经负增长了近30个月。但在2019年7月至2020年12月,央行于2019年8月就开始了降息,一直延续到2020年上半年,这可能更多是由于2018年开始经济逐步下行,这一阶段的降息只是2019年年初以降准为起点的货币宽松的开始。

央行货币政策执行报告指出,“2000 年以来有近四成月份 PPI 同比涨幅处于负值区间,且曾出现较长时间的负增长。但PPI 下行并不代表总体物价水平的持续下降,国际上衡量通胀水平主要使用 CPI。”

仔细观察也会发现,PPI的走势往往是滞后于经济的。比如,2009年年初中国经济已经开始“V型”反转,但直到2009年底PPI增速才得以转正;2016年初经济已经开始恢复,但PPI直到2016年9月才告别负增长;在疫情冲击的2020年,经济在年中就开始恢复,但PPI直到年底才结束负增长。

本轮经济复苏主要由消费驱动,它是一个慢变量, 导致整体经济复苏的斜率弱于以往, 物价上涨也就变得滞后了。

鉴于此,当前PPI的负增长更多是2022年较高的国际大宗商品价格产生的高基数下的滞后反应。

华创证券结合M1和美元指数判断,M1同比领先PPI同比9个月,美元指数领先PPI半年左右,再加上三季度翘尾因素对PPI的拖累会大幅缓解,预计下半年PPI将有所回升。

货币与物价的背离

著名经济学家弗里德曼有句名言,“通货膨胀,在任何时间,在任何地点,都是一个货币现象。”这一规律在近几年的欧美经济中得到了很好的应验,美国的M2增速从疫情前的不到7%快速上升到2021年年初的27%,最终埋下了高通胀的种子。2022年以来,美联储疯狂加息试图控制一度失控的通胀。

但在国内,这一规律似乎没有那么灵验。2021年下半年以来,中国的M2增速从8%左右一度上升到2023年2月的12.9%;但这一时期CPI增速并没有走高,反而在近期逼近零水平。是什么原因导致这种货币和物价的背离呢?

央行货币政策执行报告中指出,近期 M2 增速与通胀和经济增速间存在一定缺口,主要是政策效果显现、需求恢复存有时滞所致。

邹澜表示,货币信贷较快增长与物价回落并存,本质上是受时滞影响。稳健货币政策注重从供给侧发力,2022年以来支持稳增长力度持续加大,供给端见效较快。但实体经济生产、分配、流通、消费等环节的效应传导有一个过程,疫情反复扰动也使企业和居民信心偏弱,需求端存有时滞。总体看,金融数据领先于经济数据,实际上反映出供需恢复不匹配的现状。

为什么这一轮经济周期中,需求的恢复要慢于以往呢?在过去的周期中,经济复苏主要由基建和房地产来带动,其见效快、拉动效应大。在信贷与货币上升后,能迅速的通过基建和地产转化为需求,带动整体经济的快速回升和物价的上行。但本轮经济复苏主要由消费驱动,它是一个慢变量,再加上疫后的“伤疤效应”,消费的复苏也存在一定的反复,导致整体经济复苏的斜率弱于以往,物价上涨也就变得滞后了。

另外,中国的CPI受猪周期的影响也很大。近期猪肉价格持续维持周期底部,在一定程度上对CPI形成了不小的压制,但这种猪周期的影响,未必与经济需求密切相关。