集团化经营与企业费用粘性

——基于代理问题视角的分析

张天舒 洪 昀

(1.上海对外经贸大学,上海 201620;2.广东外语外贸大学,广东 广州 510420)

一、引言

企业集团这一经营组织模式在世界各国普遍存在,并在新兴市场中扮演着重要角色(Granovetter,1994;Khanna et al.,2000;Claessens et al.,2006)。据Khanna et al.(2007)关于世界各国企业集团占比数量的统计,集团化企业占一国企业数量的比例在20%至67%之间。在我国经济中企业集团也占据着举足轻重的地位。截至2020年底,我国最大的500家企业集团营业收入总和为89.83万亿,资产总额达到343.58万亿,雇佣了近3340万员工(1)资料来源:2021中国企业500强榜单出炉!. https://baijiahao.baidu.com/s?id=1711865188558201481&wfr=spider&for=pc.。鉴于企业集团在我国经济中扮演的重要角色,深入探究其经营行为特征具有重要的理论和实践价值。然而,现有研究主要围绕企业集团的构建、绩效及与经济增长的关系展开,关于集团内部的经营讨论较少。为此,本文从成本性态角度对企业集团的费用粘性进行考察。

企业费用粘性是指企业费用在业务量上升时增加幅度要显著大于业务量下降时减少幅度的非对称现象。现有研究发现,不论是在成熟市场还是新兴市场,企业都存在显著的费用粘性现象(Anderson et al.,2003;孙铮 等,2004)。理论上,集团化经营对企业费用粘性的影响存在正反两方面的效应。一方面,企业集团构建了一个内部市场,可以在成员企业间进行资金借贷,并共享信息、技术和服务,由此提高企业内部资源配置的效率,这抑制了费用粘性的产生。但另一方面,企业集团常采用股权金字塔和交叉持股等形式,并涉足多元化经营,这种复杂的组织结构和经营业务难以为外部投资者监督,由此导致更严重的代理问题,扩大了企业费用粘性的程度。因此,关于集团化经营对企业费用粘性的影响需要进行实证检验。

本文的边际贡献如下:首先,现有研究主要考察企业集团的构建动因和经营绩效,对集团内部的运营讨论较少。如,从抑制机会主义、缓解融资约束和弥补制度空隙等视角对企业集团的构建进行了剖析(Leff,1978;Masulis et al.,2011;Khanna et al.,2007),并探讨了集团化经营对企业绩效的作用(Lins et al.,1999;Khanna et al.,2000;Claessens et al.,2006)。不同于已有研究,本文从费用粘性角度对企业集团的经营进行分析,拓展了对企业集团运营行为的研究。其次,费用粘性作为成本性态的一种表现形式,揭示了企业生产经营的重要特征,现有文献主要从宏观环境、行业或部门属性、管理层特征、公司治理等角度考察企业费用粘性的产生(Balakrishnan et al.,2008;Banker et al.,2010;Banker et al.,2013;刘武,2006;马永强 等,2013;崔学刚 等,2013;梁上坤 等,2015)。有别于已有研究,本文从企业组织视角探究了费用粘性的影响因素,证实了代理问题会导致企业集团产生更高的费用粘性。

二、文献综述

作为一种介于市场与单一企业间的经济组织,企业集团一直是学术界讨论的焦点。首先,就生产投资而言,企业集团有效地对各种资源投入进行了组织生产,而且,对行业冲击的反应也更积极(Siegel et al.,2012)。并且相对于独立上市公司,隶属集团企业的投资效率更高,且过度投资的价值减损效应更不明显(辛清泉 等,2007)。Larrain et al.(2021)分析发现,隶属集团的企业IPO后投资了盈利更高的项目。胡芊芊等(2022)研究认为,企业集团的资本异地配置提升了下属子公司的资金使用效率,由此提高了集团整体投资效率。黄俊等(2011)指出,企业集团研发投入显著高于非企业集团,这一影响在产权保护越弱的地区更明显。王亮亮等(2022)研究证实,企业集团现金在母子公司间的分散程度与创新产出呈倒U形关系。Choi et al.(2019)考察认为,集团企业的社会责任履行情况优于非集团企业。其次,就融资活动而言,Buchuk et al.(2014)提供了集团内部资本市场更具效率的经验证据,他们发现,企业集团内部的资金获得方一般都是规模小、资本密集型企业,且获得资金后企业经营业绩获得提升。基于股权投资的方式,集团内部的资金从低成长性企业流向了高成长性企业,并由此导致企业集团在金融危机后更好地把握住了投资机会(Almeida et al.,2015)。Kabbach-de-Castro et al.(2022)分析指出,当企业集团面临融资约束时,内部资本市场将资金分配到更具对外融资功能的企业,由此实现更大规模的投资。李焰等(2007)研究显示,通过降低与外界的信息不对称和减少逆向选择成本,集团化经营提高了企业融资能力,缓解了企业融资约束。综合而言,由于弥补了外界资本、劳动力和技术市场的不足,企业集团会计业绩和股票收益显著优于单一经营企业(Khanna et al.,2000)。武常岐等(2011)分析指出,隶属集团国有企业的管理费用与销售收入之比显著低于非隶属集团国有企业。

尽管上述研究证实了企业集团经营的优势,但也存在相反的研究结论。首先,企业集团存在较严重的“掏空”行为。资本市场对集团企业的并购存在负向反应,原因是这种并购通常成为集团控股股东侵占中小股东利益的一种方式(Bae et al.,2002)。也有文献通过对企业集团控股股东的“掏空”行为进行刻画发现,控股股东存在将集团利益从现金流权较低的下属企业转移到现金流权较高的下属企业的行为(Bertrand et al.,2002)。一项针对泰国企业集团的分析显示,创业者后裔为了从家族企业中获取更大利益而导致“掏空”盛行,由此造成企业集团经营业绩下降(Bertrand et al.,2008)。由于“掏空”行为的存在,集团企业债券发行利率显著更高于非集团企业(Cheng et al.,2022)。纳鹏杰等(2017)研究证实,集团化经营扩大了下属企业的财务风险和市场风险,且主要通过集团内关联交易、担保、债务等路径产生。已有研究亦发现,企业集团内部的信用风险与违规处罚存在传染效应(张金林 等,2020;余玮 等,2021)。张强(2023)分析指出,投资激进、经营不善、高杠杆高负债驱动增长、隐匿表外负债等是大型企业集团陷入财务危机的重要原因。其次,部分文献对集团内部资本市场的作用提出了质疑。Gopalan et al.(2007)研究指出,集团成员企业间的借贷并不具效率,资金获得方通常盈利较差、负债较高且有形资产占比较少。企业集团内部的资本配置并不是从提升集团整体价值出发,而是控股股东追求自身利益最大化的结果(杨棉之 等,2010)。由于内部资本市场的存在,隶属集团企业获得了更多的自由现金流,由此导致过度投资现象的存在,且程度更严重(窦欢 等,2014)。

由上文献可以看出,学界对于企业集团的研究较为丰富,但关于企业集团化经营的优劣还存有争议,且尚未有研究从成本性态角度对企业集团的经营进行探究。为此,本文针对企业集团这一经济组织,考察了集团化经营对费用粘性的影响。这对于认识企业集团的经营行为具有重要理论价值,亦有助于政府部门制定相关监管政策,以促进企业集团的规范、有序和健康发展。

三、研究假说

集团化经营如何影响企业费用粘性?首先需要对费用的范畴及其粘性的产生进行分析。基于会计记账的角度,与物化到产品中的成本不同,费用是一种期间化的资源流出,即费用在发生的当期即被计入利润表,直接体现为当期的损益。据本文统计,费用占中国上市公司销售收入的17.63%,Anderson et al.(2003)关于美国上市公司的统计更是高达26.4%。因此,对费用进行操纵成为上市公司盈余管理的重要手段。如,美国的安然、世通、施乐,我国的郑百文、东北制药等会计舞弊案,都存在着不同程度虚减当期费用的行为。

企业费用粘性的存在引发了理论界关于其成因的讨论,主要有“效率观”和“机会主义观”。“效率观”认为,企业改变生产要素投入时,存在调整成本,企业费用变化不仅取决于当期业务量,也取决于对未来业务量的预期。由于经济运行本身处于一个动态过程,某些微小的波动可能仅是暂时的,如果立刻调整企业的资源配置,会使企业发生巨大的调整支出,从而导致不必要的损失。“机会主义观”从代理问题角度对企业费用粘性进行了解释。该观点认为,由于公司所有权和控制权的分离,经理人在进行生产决策时存在自利动机,由此造成企业成本习性与最优资源配置不一致。例如,当业务量上升时,经理人大量提高相关费用,最大化自身可控资源;而当业务量下降时,经理人又不希望可控资源减少太多,企业费用没有相应降低,从而导致费用粘性的产生。综合而言,费用粘性代表了管理层一种深思熟虑的行为,既可能是由于调整成本的存在,也可能是管理层自利性行为的驱动(Anderson et al.,2003)。

针对企业集团这一经济组织,现有研究指出其可能存在较严重的代理问题。首先,集团复杂的组织结构难以为外部投资者监督,更易发生自利性交易行为(Bae et al.,2002;Bertrand et al.,2008)。其次,企业集团有更多的机会和工具通过关联交易将公司资源转移出去。企业集团常伴随着股权金字塔和交叉持股的广泛运用(Masulis et al.,2011),而且常常涉足多元化经营,构建庞杂的商业网络(Khanna et al.,2000)。第三,集团内部的运作机制存在非市场化特征。表现为集团内部话语权更大的CEO所在的企业能够获得更多集团资源(Glaser et al.,2013),且与CEO社会关系更为密切的分部经理能够取得更多资本预算(Duchin et al.,2013)。

当企业集团面临较严重的代理问题时,可能会影响其费用粘性。首先,基于Jensen et al.(1976)的委托代理理论,当企业集团管理层与股东间存在代理问题时,管理层可能会为了追求个人私利而损害股东利益。例如,Jensen(1986)指出,公司管理层存在帝国建造的动机,为了增加其所控制的资源,管理层在公司业务量上升时会大幅增加相关费用,相反,在公司业务量下降时却不减少或者少降低相关费用,由此导致费用粘性的产生。其次,企业集团复杂的组织结构和内部资本市场的构建将进一步强化代理问题对企业费用粘性的影响。一方面,当企业集团构建了复杂的股权关系及存在广泛的关联方交易时,管理层行为不容易受到监督,这在投资者保护较弱的新兴市场中更为突出(Claessens et al.,2006;郑国坚 等,2017),会加剧企业费用在业务量上升和下降时的非对称变化。另一方面,企业集团的一个重要特征是构建内部资本市场,分部门可以实现资金的相互借贷(Hoshi et al.,1990;李焰 等,2007)。内部资本市场的存在给企业集团经营提供了资金支持,业务量上升时可以大幅增加费用支出,而当业务量减少时可以减少甚至不减少费用支出,由此产生较严重的费用粘性现象。最后,由于集团内部非市场化的运作机制,企业集团非效率的经营行为会一直存在(Scharfstein et al.,2000;杨棉之 等,2010)。在此情况下,企业集团管理层在业务量下降时不减少相关费用的行为得不到及时制止,企业费用粘性现象将进一步加剧。综合而言,我们认为企业集团存在程度更高的费用粘性,由此提出:

假说1:相比非企业集团,企业集团的费用粘性程度更高。

四、研究设计

(一)样本选择与数据来源

本文以2005—2018年沪深A股上市公司为初始样本,并对样本进行了如下筛选:剔除金融行业公司;剔除费用与销售收入变动不同方向的公司;剔除公司治理和财务数据缺失的公司。经过如上筛选,得到26427个样本观测值。本文用到的财务数据、股权结构数据和公司治理等数据来自CSMAR数据库和WIND数据库,企业集团数据通过查阅上市公司年报获得。

(二)检验模型

借鉴Anderson et al.(2003)的方法,构造如下模型检验本文的假说:

(1)

其中:SGAi,t表示公司i在第t期支出的费用,具体为管理费用与销售费用之和;Revi,t代表公司i在第t期取得的销售收入;Di,t是哑变量,当t期的销售收入低于t-1期的销售收入时取值为1,否则为0;Groupi,t为企业集团变量,当公司i为整体上市的企业集团,取值为1,否则为0。在模型中还控制了其他可能影响费用粘性的因素,包括:财务杠杆(Lev),用总负债与总资产的比值衡量;经营性现金流(CFO),采用经营活动现金流量净额除以总资产衡量。此外,Chen et al.(2012)和Kama et al.(2013)研究表明,管理层盈余操纵的动机将影响企业成本费用粘性,因此模型中还纳入了可操控性应计(DCA)。最后,模型还控制了行业(Industry)和年份(Year)的作用。

上述回归中,若β2显著为负,则说明企业费用在销售增加时的变化率要大于销售减少时的变化率,存在“粘性”特征。进一步,根据前文研究假说,本文预期β3显著为负,即相对于非企业集团,企业集团费用粘性的程度更高。

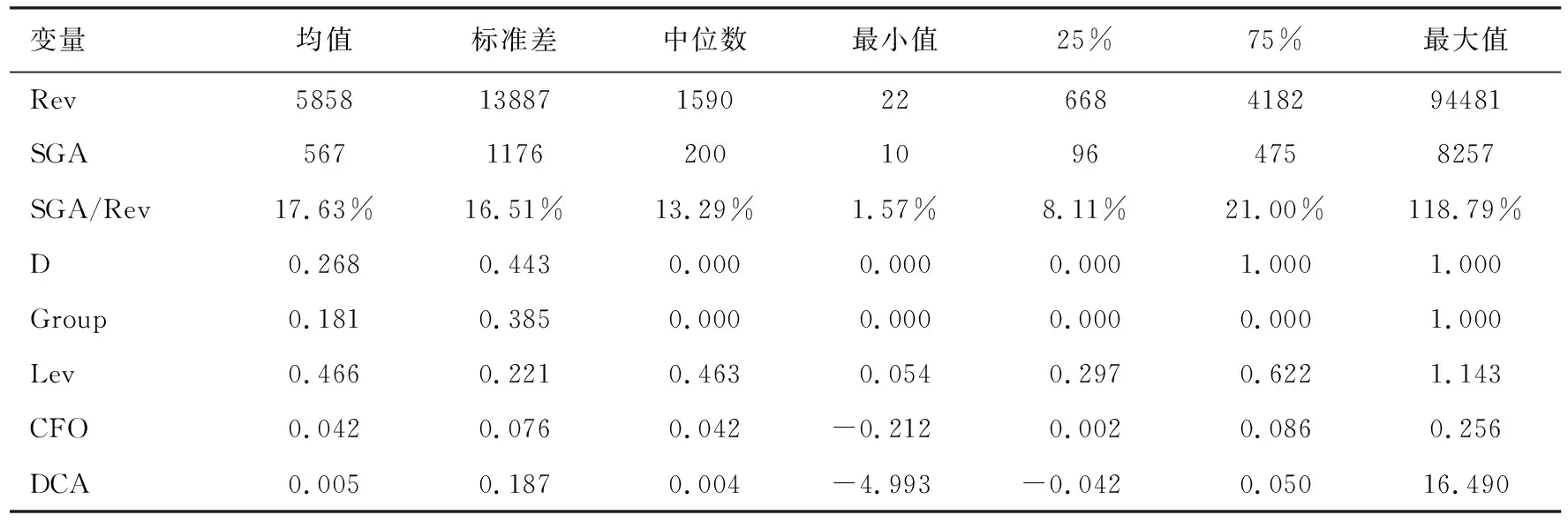

(三)描述性统计

主要变量的描述性统计结果见表1。样本公司年度营业收入的均值(中位数)为58.58(15.90)亿元,年度销售费用与管理费用之和的均值(中位数)为5.67(2.00)亿元,占营业收入比值的均值(中位数)为17.63%(13.29%)。Anderson et al.(2003)统计美国上市公司费用占销售收入之比的均值为 26.41%(中位数为 22.62%),说明我国上市公司费用占销售收入的比重相对较低。业务量下降的公司样本比例为26.8%,整体上市企业集团的样本比例为18.1%。公司资产负债率的均值(中位数)为0.466(0.463),经营性现金流的均值(中位数)为0.042(0.042),可操纵性应计的均值(中位数)为0.005(0.004),说明样本公司总体上存在正向应计盈余管理。

表1 主要变量描述性统计

进一步,本文还对企业集团和非企业集团进行了对比分析(2)限于篇幅,结果未详细列示,留存备索。。企业集团的营业收入和管理费用都显著大于非企业集团公司,反映了集团公司规模更大。企业集团费用收入占比均值为17.13%,略低于非企业集团公司费用收入占比均值(17.74%)。企业集团负债水平更高,说明集团化经营有助于提高企业融资能力。企业集团应计盈余操纵高于非企业集团。

五、实证结果与分析

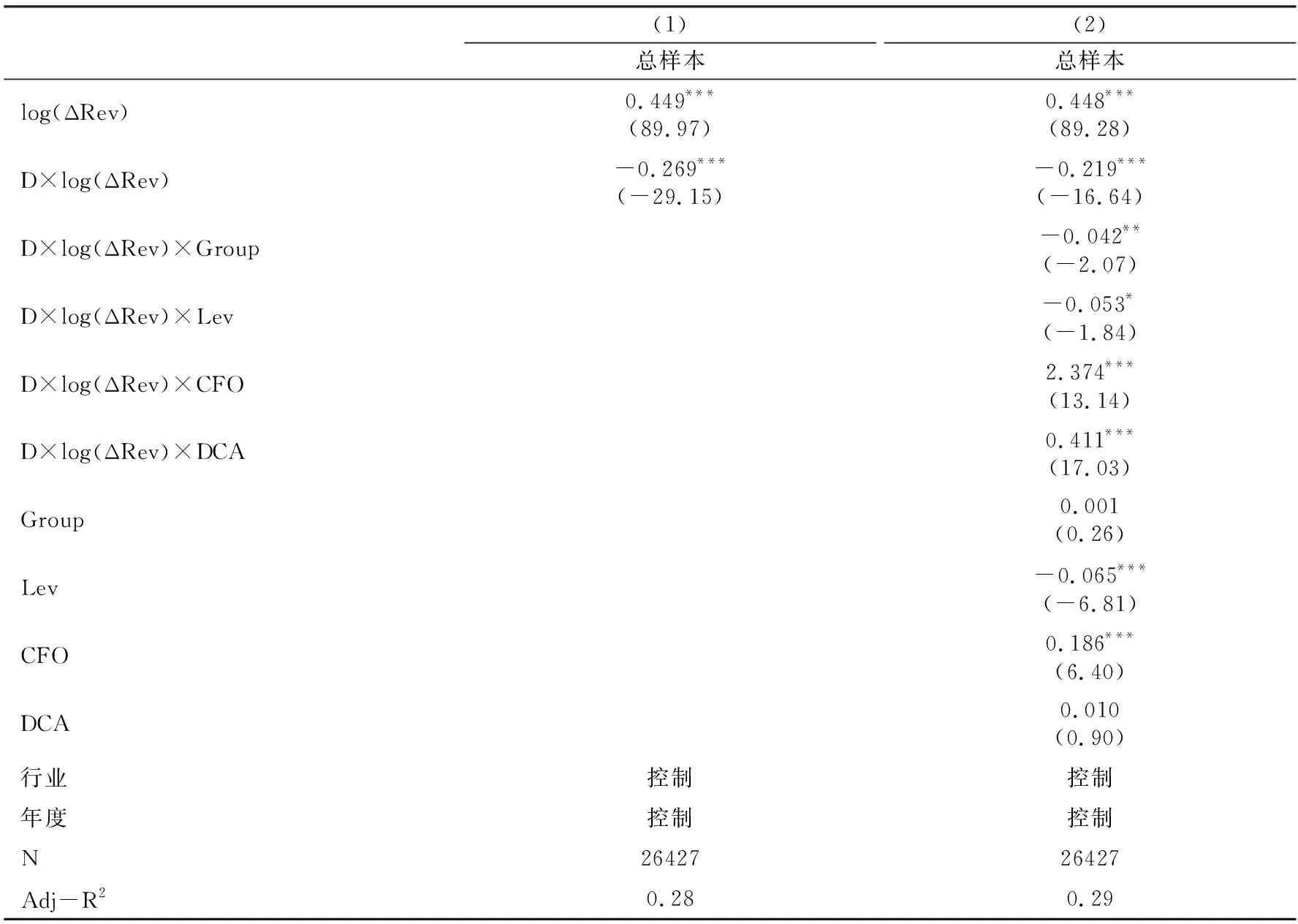

(一)集团化经营与费用粘性

上述模型(1)的检验结果如表2所示。列(1)回归中,交乘项D×log(ΔRev)的系数显著为负,表明,样本公司存在显著的费用粘性现象。具体的,公司营业收入增加1%,费用增加0.45%,而营业收入减少1%,费用只减少0.18%。回归结果与Anderson et al.(2003)相似,他们发现,美国上市公司销售收入每增加1%,费用增加0.55%,而销售收入每减少1%,一般项目管理费用仅减少0.35%。列(2)进一步考察企业集团和非企业集团费用粘性的差异,交乘项D×log(ΔRev)×Group的系数为-0.042,在5%水平上显著,表明企业集团的费用粘性显著高于非企业集团。回归结果说明,由于复杂的组织结构及监督的弱化,企业集团存在更严重的代理问题,造成企业费用在业务量上升和下降时的非对称变化,由此产生更高的费用粘性。

表2 集团化经营与企业费用粘性

(二)代理成本的差异

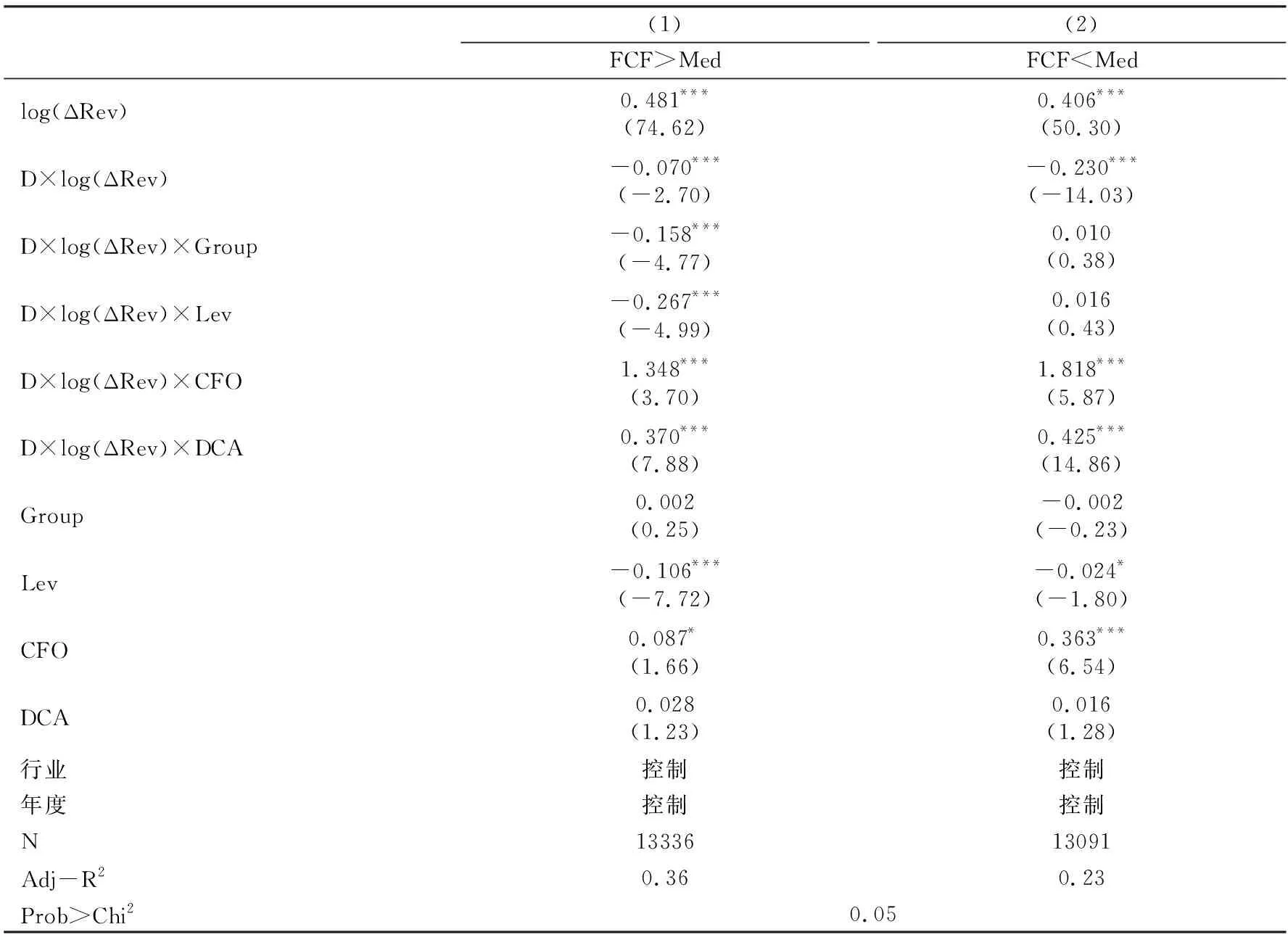

1.自由现金流

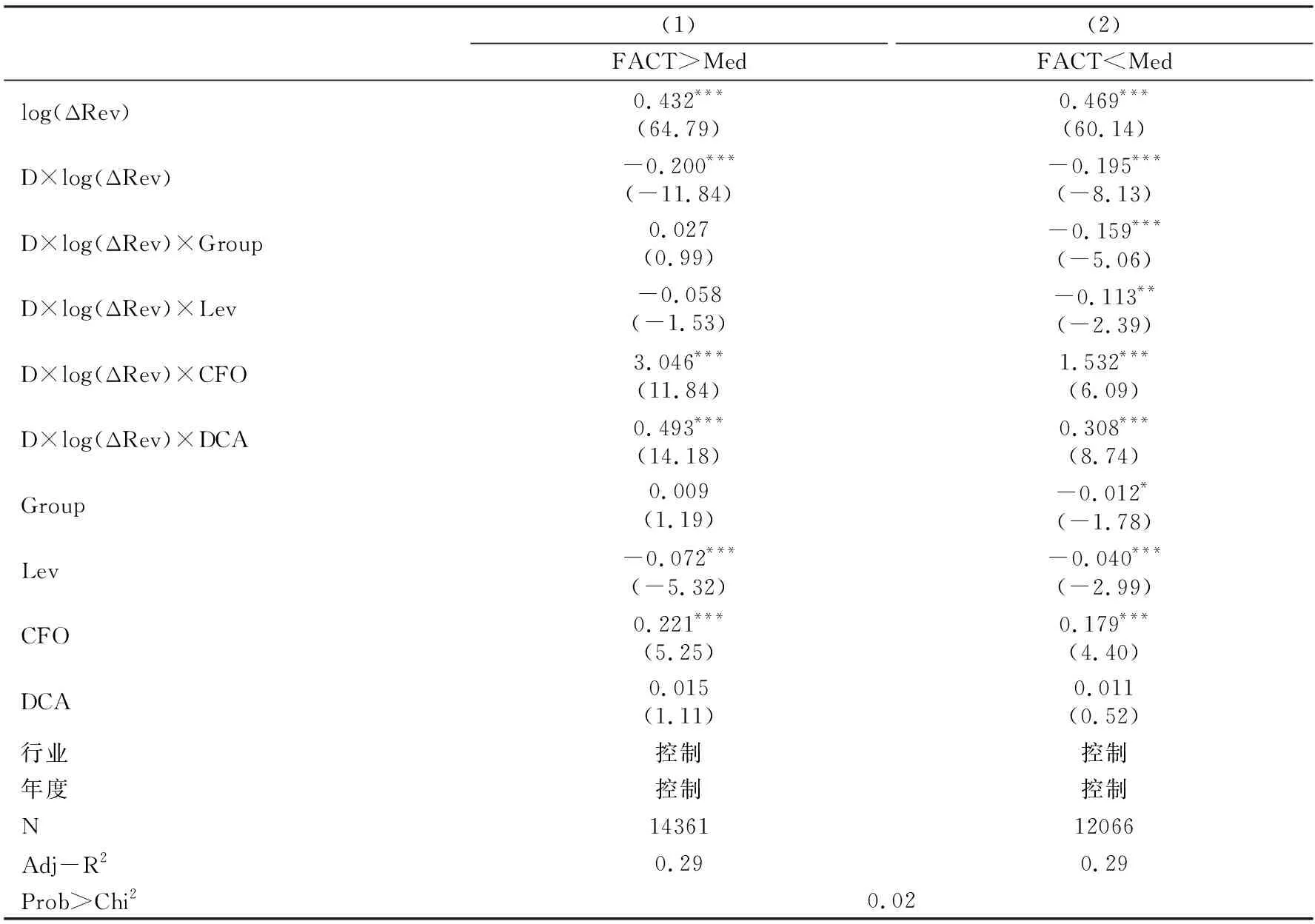

若是代理问题造成企业集团更高的费用粘性,我们预期在代理成本越大的企业集团中,企业费用在业务量上升和下降时的非对称变化越大。参考Bertrand et al.(2002)、Chen et al.(2012)的研究,使用自由现金流FCF衡量企业所面临的代理成本。FCF=CFO-Im-Iexp,其中CFO等于现金流量表中的经营性活动现金净流量除以年末总资产,Im等于现金流量表附注中固定资产折旧和无形资产摊销之和除以本年度总资产,Iexp为Richardson(2006)预期投资模型的预测值。依据FCF数值的大小,区分高代理成本和低代理成本企业,然后进行分组回归,结果见表3。结果显示,自由现金流大于中位数样本组,交乘项D×log(ΔRev)×Group系数为-0.158,在1%水平上显著,而在自由现金流小于中位数样本组,交乘项D×log(ΔRev)×Group不显著。上述结果表明,对于代理问题越严重的企业集团,费用粘性现象表现得更明显。

表3 集团化经营、自由现金流和费用粘性

2.公司治理

若代理问题是造成企业集团费用粘性加剧的原因,那么,好的公司治理将有助于缓解企业集团的代理问题,从而降低企业费用粘性。为此,我们进一步分析了不同治理结构下集团和非集团企业费用粘性的差异。借鉴靳庆鲁等(2008)的研究,分别从董事会特征、股权特征和市场特征三个方面构造了描述上市公司治理水平的综合指标,指标的具体说明如下:独立董事比例是独立董事占董事会人数的比值;“四委”设立个数指公司设立战略委员会、审计委员会、薪酬与考核委员会以及提名委员会的个数;董事会规模表示的是董事会人数;董事会会议次数是年度内召开的董事会会议次数;股东大会会议次数是年度内召开的股东大会会议次数;董事长是否兼任总经理为衡量董事长是否兼任总经理的虚拟变量,如果兼任设为1,否则为0;第一大股东持股比例为公司第一大股东持股占上市公司全部股份的比例;Z指数是公司第一大股东与第二大股东持股比例的比值;董事持股比例指公司董事持股占上市公司全部股份的比例;高管持股比例指公司高管持股占上市公司全部股份的比例;基金持股比例指基金持股占上市公司全部股份的比例;机构持股比例指包括基金在内的机构投资者持股占上市公司全部股份的比例;是否同时发行B股或H股为衡量公司是否同时具有A股和B股或A股和H股的虚拟变量,如果有B股或H股设为1,否则为0。

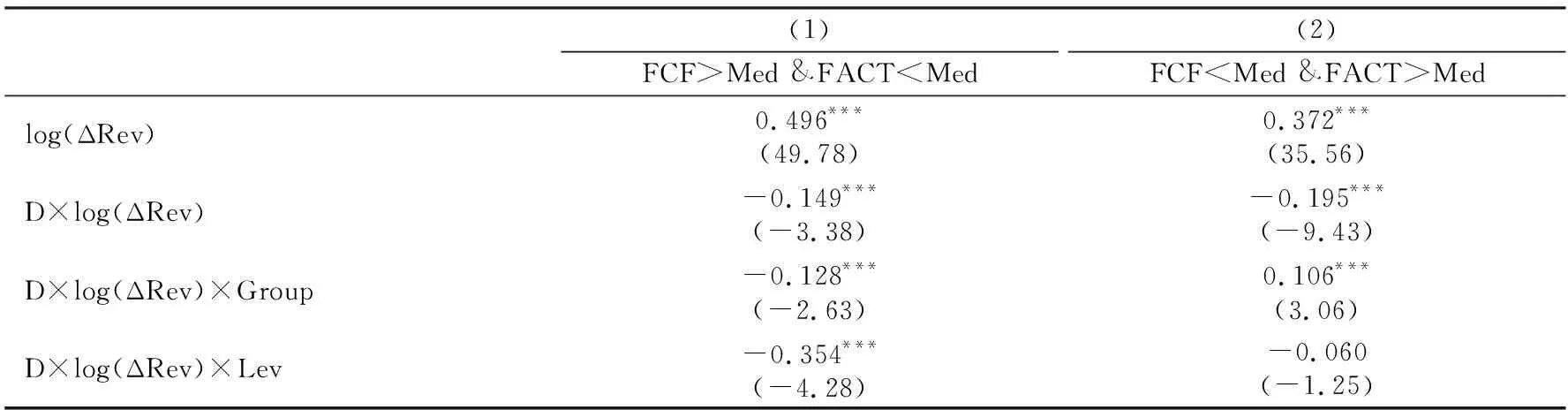

基于上述各公司治理变量,本文构造了一个综合的公司治理指标FACT。依据公司治理指标FACT数值的大小,区分较优治理结构和较差治理结构样本,然后进行分组回归,结果如表4所示。可以看到,在较好公司治理样本组,交乘项D×log(ΔRev)×Group系数不显著,而在较差公司治理样本组,交乘项D×log(ΔRev)×Group系数为-0.159,且在1%水平上显著。回归结果说明,对于治理结构较差的企业集团,由于代理问题更为严重,其费用粘性显著高于非企业集团。上述分析证实,好的公司治理有助于抑制企业集团的代理问题,缓解费用粘性的发生。

表4 集团化经营、公司治理与费用粘性

3.双重影响

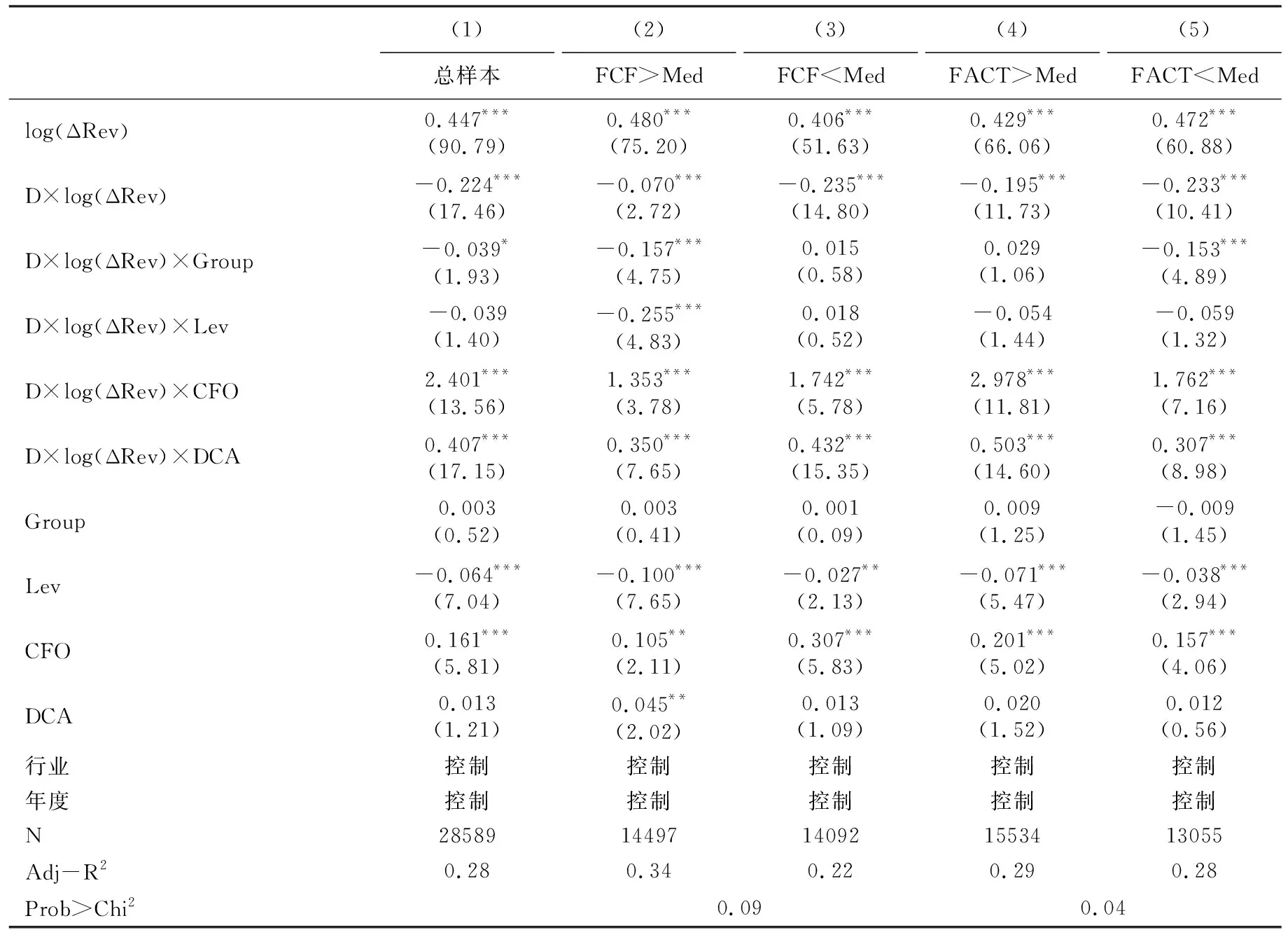

本文对比了自由现金流高、治理结构差公司和自由现金流低、治理结构好公司的差异,结果见表5。其中,列(1)为自由现金流高、公司治理差的样本组,交乘项D×log(ΔRev)×Group的系数为-0.128,在1%水平上显著。列(2)为自由现金流低、公司治理好的样本组,交乘项D×log(ΔRev)×Group的系数显著为正。两组回归系数比较的卡方检验在6%水平显著。回归结果说明,集团化经营对费用粘性的影响对于代理成本高、治理结构差的企业更显著,相反,当公司代理成本低、治理结构好时,企业集团费用存在反粘性的现象,即在业务量下降时更显著地削减企业费用。

表5 公司代理成本、治理结构的综合比较

(三)稳健性检验

1.改变研究样本

上述研究中,删除了费用与销售收入变动不同方向的公司,为验证本文结论,本部分通过加回此类公司,然后重新进行回归,结果如表6所示。

表6 改变研究样本的回归

列(1)为全样本回归,交乘项D×log(ΔRev)×Group的系数为-0.039,在10%水平上显著,证实企业集团的费用粘性显著高于非企业集团。列(2)和列(3)代理成本分组回归的结果显示,在自由现金流高的样本组,交乘项D×log(ΔRev)×Group的系数显著为负,而在自由现金流低的样本组,交乘项D×log(ΔRev)×Group不显著。回归结果表明,当企业集团代理问题越严重时,表现出更显著的费用粘性。列(4)和列(5)比较了不同治理结构的差异,列(4)为公司治理好的样本组,交乘项D×log(ΔRev)×Group的系数不显著,而在列(5)公司治理差的样本组,交乘项D×log(ΔRev)×Group的系数为-0.153,在1%水平上显著。结果表明,集团化经营对费用粘性的提升作用在治理结构差的企业集团中更显著。

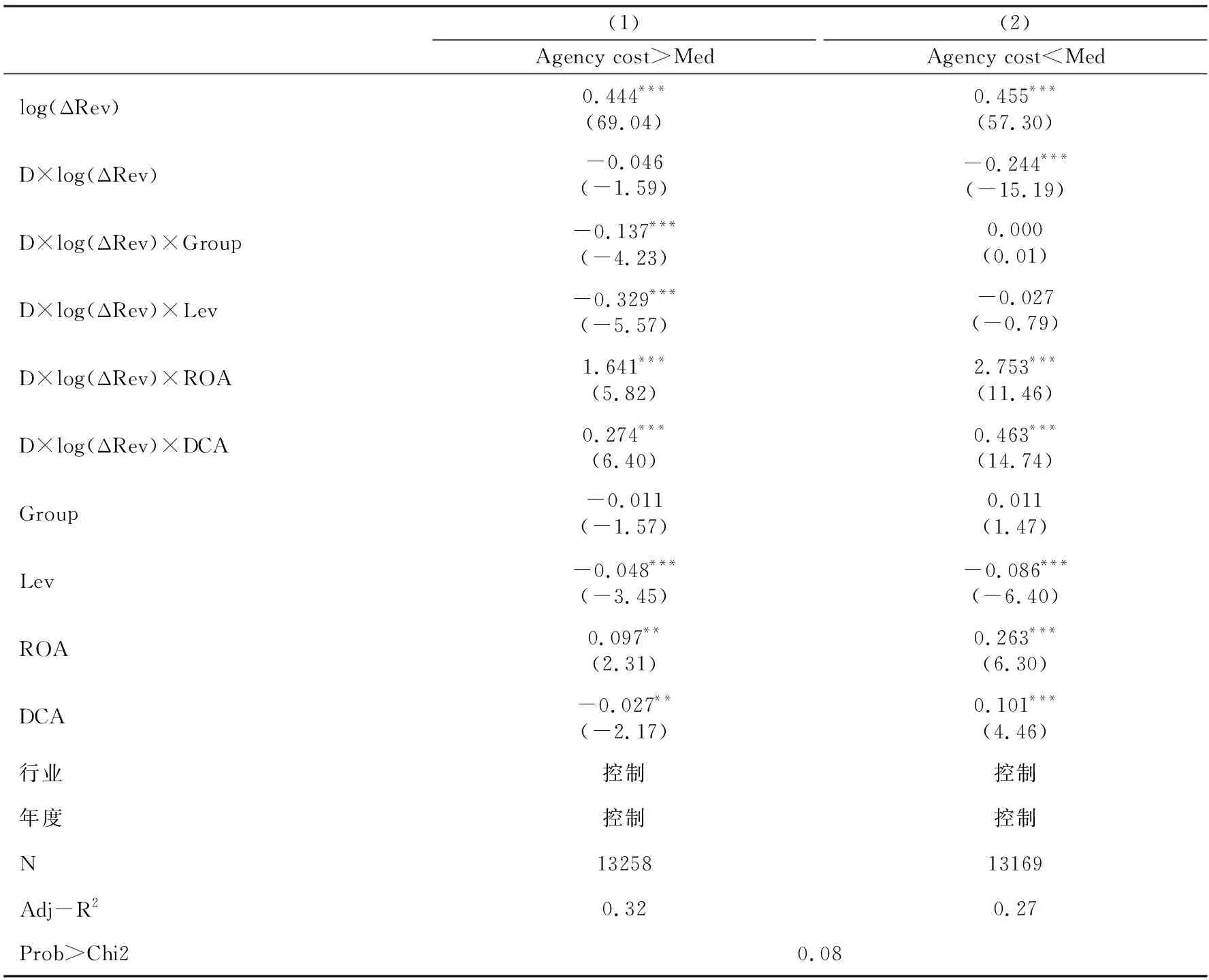

2.替换代理成本变量

本文也采用了另一种衡量公司代理成本的方法。参考苏治等(2011)的研究,从管理层激励、股权结构、债务水平、控制权和外部监督五方面对公司的代理成本进行估算,然后将样本公司分成代理成本高和代理成本低两组样本。表7分组回归的结果显示,在代理成本高的样本组,交乘项D×log(ΔRev)×Group的系数显著为负,而在代理成本低的样本组,交乘项D×log(ΔRev)×Group的系数不显著,由此进一步验证了本文结论,即对于代理问题严重的企业集团,费用粘性提升得更明显。

表7 其他代理成本衡量方法的回归

六、结论与启示

(一)研究结论

本文利用2005—2018年中国上市公司年报数据,基于费用粘性视角对企业集团的内部经营进行了分析。研究发现,相比非企业集团公司,企业集团公司的费用粘性更高,即费用在集团业务量下降时减少的幅度显著低于集团业务量上升时增加的幅度。进一步分析显示,企业集团更高的费用粘性主要源自代理问题。具体表现为,当企业集团的自由现金流越多时,费用粘性程度提高;当企业集团的治理结构越好时,费用粘性程度降低。

(二)管理启示

本研究的启示是,对于企业集团这一介于市场与单一企业的经济组织,在看到其避免市场交易成本、提供融资便利等经营优势的同时,也需关注其经营存在的不利方面,因代理问题而导致更严重的费用粘性就是一种具体表现。鉴于企业集团在我国经济中占据重要地位,应努力减轻企业集团的代理问题,如通过规范股利发放而减少自由现金流。此外,本文研究发现,通过加强公司治理的建设,可以减轻企业集团的代理问题,降低其费用粘性的程度。因此,为了更好发挥企业集团经营优势,应强化其公司治理建设,如避免董事长与总经理两职合一,聘请更多独立董事,提高董事或高管持股比例。最后,本文研究揭示,组织经营模式与企业费用粘性相关联,因此,企业费用的管理不应忽视组织结构这一重要因素。从加强企业费用管理的角度出发,企业应关注组织结构对费用的影响,并通过不断优化组织经营模式,降低企业费用的产生,提高经营管理效率。