浅议“递延所得税”账户的设置及应用

梁建强

为了方便税务机关计税和会计人员核算,同时达到简化会计处理、丰富会计理论、减少会计人员工作量的目的,根据“客观、规范、简化、创新、高效”的原则,运用比较研究和归纳论证的方法,在丰富共同类账户的基础上,提出了运用“递延所得税”共同类账户处理递延所得税业务的方法,并将运用“递延所得税资产”和“递延所得税负债”两个账户处理递延所得税业务的八种模式精简为两种模式,既方便了递延所得税业务的处理,又方便了相关会计理论的学习与理解,实现了会计与税务的双赢。在科学分析的基础上,为了保证资产负债表的稳定与美观,建议将“递延所得税”项目在非流动负债的长期应付款项目和专项应付款项目之间列示。

一、设置“递延所得税”账户的意义

(一)简化会计理论,有利于会计人员的学习、掌握和运用

“资产负债表债务法”之所以复杂,就在于它衍生了许多会计理论,如资产、负债的计税基础和“递延所得税资产”“递延所得税负债”账户;并产生了大量的计算,如应纳税暂时性差异、可抵扣暂时性差异、转回的应纳税暂时性差异、转回的可抵扣暂时性差异、应纳税所得额、应纳所得税等等。如果用“递延所得税”账户替代“递延所得税资产”和“递延所得税负债”两个账户,不仅简化了会计理论,而且只需考虑“暂时性差异”,不需要再通盘考虑应纳税暂时性差异、可抵扣暂时性差异、转回的应纳税暂时性差异、转回的可抵扣暂时性差异四个方面,使得“资产负债表债务法”具有一一对应性,更加有利于会计人员对于递延所得税业务的相关理论的学习、掌握和应用。

(二)方便会计实践,能够大大减轻会计人员的工作量

从辩证法的角度来讲,“递延所得税”核算的复杂性是税务机关为了减轻其核税人员的工作量造成的。税务机关的主要任务是足额收税,所以当企业会计人员在核算期间确认企业所得税减少时,税务人员就必须审查这种减少是因为“应纳税暂时性差异”减少了而减少,还是因为“已确认的可抵扣暂时性差异”发生了转回,税务人员要想弄清楚这些方面的原因,无疑只能通过增加会计人员的工作量来实现。比如,企业“转回已确认的可抵扣暂时性差异”10000元,其递延所得税影响额是2500元,其会计处理应贷记“递延所得税资产”2500元,在其他因素不变的情况下,企业因转回2500元的可抵扣暂时性差异所得税影响额,核算期间可以少交2500元的企业所得税。企业在核算期间转回的可抵扣暂时性差异所得税影响额2500元,相当于企业在核算期间发生了应纳税暂时性差异所得税影响额2500元,同样也会使企业在核算期间少交2500元的企业所得税,用“递延所得税”账户予以核算,应是贷记“递延所得税”2500元。这样,作为会计人员,不需要对于暂时性差异进行分类记忆并核算,只需要核算清楚是借方暂时性差异还是贷方暂时性差异就可以了,对应记入“递延所得税”账户的借方或者贷方,大大减轻了会计人员的工作量。

二、“递延所得税”账户

“递延所得税”账户的性质是共同类账户,借方核算因可抵扣暂时性差异而形成的未来能够抵扣企业所得税的金额、因应纳税暂时性差异的转回而形成的未来能够减少交纳的企业所得税金额,贷方核算因应纳税暂时性差异而形成的未来需要交纳的企业所得税金额、因可抵扣暂时性差异的转回而形成的未来需要交纳的企业所得税金额,其余额若在借方,则表示企业在未来可以抵扣的企业所得税的金额;其余额若在贷方,则表示企业在未来应该交纳的企业所得税的金额。

三、“递延所得税”账户的应用

(一)存在“应纳税暂时性差异”情况下的应用

例1 恒玉有限责任公司是一般纳税人,2020年12月10日购入一台不需安装的生产设备A,价格600000元,增值税额78000元,投入一车间使用,款项通过银行转账已付清。公司核定该生产设备的使用寿命为5年,选择平均年限法计提折旧。由于该设备是用新材料建造,税务文件规定可以使用年限总和法计提折旧,该设备无残值。适用企业所得税税率25%。

例1 中生产设备A在2021年年末的账面价值是480000元,2021年年末的计税基础是400000元,由此产生了应纳税暂时性差异80000元,其账务处理是:

借:所得税费用 20000

贷:递延所得税 20000

(二)存在“可抵扣暂时性差异”情况下的应用

例2 恒玉有限责任公司是一般纳税人,2018年12月15日购入一台不需安装的自动化生产设备B,价格750000元,增值税额120000元,投入一车间使用,款项通过银行转账已付清。公司核定该生产设备的使用寿命为5年,公司认为该自动化生产技术具有不确定性,选择年限总和法计提折旧。税务机关认为该设备不符合可以利用加速折旧法计提折旧的范围,应当使用平均年限法计提折旧,该设备无残值。适用企业所得税税率25%。

例2中自动化生产设备B在2019年年末的账面价值是500000元,2019年年末的计税基础是600000元,由此产生了可抵扣暂时性差异100000元,其账务处理是:

借:递延所得税 25000

贷:所得税费用 25000

(三)同时存在“应纳税暂时性差异”和“转回已确认可抵扣暂时性差异”情况下的应用

例3 恒玉有限责任公司是一般纳税人,适用企业所得税税率25%。公司2018年12月15日以750000元购入一台不需安装的自动化生产设备B,采用年限总和法计提折旧;2020年12月10日以600000元购入一台不需安装的生产设备A,采用平均年限法计提折旧。其他资料同上例。

例3中的生产设备A在2022年年末的账面价值是360000元,2022年年末的计税基础是240000元,由此产生应纳税暂时性差异120000元;自动化生产设备B在2021年年末累计可抵扣暂时性差异是150000元,2022年年末应确认的累计可抵扣暂时性差异是100000元,因此2022年年末應转回可抵扣暂时性差异50000元。2022年年末的账务处理是:

运用“递延所得税资产”账户和“递延所得税负债”账户情况下的账务处理是:

借:所得税费用 42500

贷:递延所得税资产 12500

递延所得税负债 30000

运用“递延所得税”账户情况下的账务处理是:

借:所得税费用 42500

贷:递延所得税 42500

(四)同时存在“可抵扣暂时性差异”和“转回已确认应纳税暂时性差异”情况下的应用

例4 恒玉有限责任公司是一般纳税人,适用企业所得税税率25%。2016年12月10日以600000元購入一台不需安装的生产设备A,采用平均年限法计提折旧;公司2018年12月15日以750000元购入一台不需安装的自动化生产设备B,采用年限总和法计提折旧。其他资料同以上例题。

例4中自动化生产设备B在2020年年末的账面价值是300000元,计税基础是450000元,应确认可抵扣暂时性差异50000元;生产设备A在2019年年末的累计应纳税暂时性差异是120000元,2020年年末应转回应纳税暂时性差异40000元。2020年年末的账务处理是:

运用“递延所得税资产”账户和“递延所得税负债”账户情况下的账务处理是:

借:递延所得税资产 12500

递延所得税负债 10000

贷:所得税费用 22500

运用“递延所得税”账户情况下的账务处理是:

借:递延所得税 22500

贷:所得税费用 22500

四、“递延所得税”的列报

《企业会计准则第18号—所得税》关于“递延所得税”的列报是要求将“递延所得税资产”和“递延所得税负债”分别作为非流动资产和非流动负债在资产负债表中列示。为了方便税务机关确认、检查企业的应交所得税税款的情况,同时考虑到会计科目代码的运用和资产负债表的稳定和美观,笔者建议将“递延所得税”在非流动负债的“长期应付款”和“专项应付款”两个项目之间列报,若是表示“递延所得税负债”,则以正数列示;若是表示“递延所得税资产”,则以负数列示。

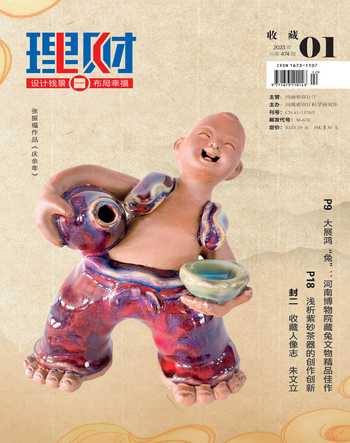

文博小知识

有趣的象生瓷

北京故宫的陶瓷藏品中有一类模仿花果和动物形象的瓷器,惟妙惟肖,称为“象生瓷”。明代江苏宜兴窑以各色紫砂泥制作的紫砂陶像生器已颇具声誉,到了清乾隆时期,景德镇陶工对釉、彩配方及烧窑技术的掌握达到了炉火纯青的境界,才能做到随心所欲地仿烧各种物品。