河北省城市商业银行竞争力研究

王子晴

截至2021年年底,河北省共有11家城商行,作为我国城商行数量最多的省份之一,却没有一家上市,出现虽多但不强的问题。另外,城商行出现合并趋势,原因是小型城商行自身效率低,抵御风险能力差。因此,河北省各城商行必须弥补自身发展的不足,积极探寻提升自身竞争力的途径。基于此,本文以河北省城商行为研究对象,构造竞争力评价体系,采用主成分分析法比较河北省城商行之间的竞争力差异,针对问题提出相关建议。

一、河北省城市商业银行发展现状

因衡水银行年报不对外披露,故选择河北省可获取数据的10家城商行作为研究对象。

规模状况方面,河北银行资产规模最大,达4416亿元。张家口银行、廊坊银行、唐山银行和邯郸银行突破2000亿元,其余5家城商行超过1000亿元,保定银行总量最少。机构数量中,张家口银行超过河北银行,达到282家。秦皇岛银行只有57家,规模最小。

盈利状况方面,承德银行体量虽不起眼,但在收益率指标上却超过其他9家城商行位列第一。邢台银行和张家口银行收益率表现欠佳。另外,监管要求商业银行净资产收益率不应低于11%,河北省城商行的盈利能力普遍不强。

资产质量方面,唐山银行不良贷款率两年里均为最低。邢台银行、张家口银行和保定银行不良贷款率较高,邢台银行2021年不良贷款率较上一年有所下降,但降幅较小;张家口银行不降反升,资产质量下行;保定银行作为体量最小的银行,资产质量得不到保证,若不加大整改力度,将为日后发展埋下隐患。

风控能力方面,唐山银行拨备覆盖率达540.47%,远超省内其他城商行,较高的拨备覆盖率体现出较强的风控能力,但也存在较高的机会成本。而张家口银行拨备覆盖率仅有142.84%,低于监管最低要求150%,且该行不良贷款率较高,可见风控能力亟须加强。在资本充足率指标上,各城商行的资本充足率水平较好,均高于8%的监管要求。

流动性状况方面,各城商行的流动性比例均大于25%,其中承德银行等5家城商行的流动性比例超过100%,流动性充裕固然很好,但比例过高也会在一定程度上影响盈利能力。

二、 河北省城市商业银行竞争力评价

(一)指标选取

在可行性、重要性、可比性等指标体系构建原则的前提下,选用总资产X1、员工数X2、存款总额X3、贷款总额X4、不良贷款率X5、拨备覆盖率X6、资本充足率X7、流动性比例X8、存贷比X9、资产收益率X10、资本收益率X11、收入利润率X12、总资产增长率X13、存款增长率X14、非利息收入占比X15、单一最大客户贷款比X16、人均GDPX17和人均可支配收入X18等个指标构成竞争力评价体系。

(二)竞争力测度

测度分析前对数据进行正向化和标准化处理,以保证分析结果的精确性和数据的可比性。

1.适度性检验

通过KMO和巴特利特检验得出KMO值为0.661>0.5,巴特利特检验P值为0.000<0.05,数据适合做主成分分析。

2.主成分提取

依据特征值>1的原则,SPSS共提取5个主成分,累计方差贡献率为78.160%。具体表现为:5个主成分的特征值分别为5.705、3.047、2.134、1.742、1.441;5个主成分分别解释:31.695%、16.930%、11.853%、9.678%、8.004%。

3.主成分得分

将提取的5个主成分用F表示,根据成分矩阵中载荷的高低对各主成分进行解释。主成分F1在总资产、员工人数、存款总额、贷款总额和非利息收入占比上有较高载荷,主要反映经营规模和创新能力;F2在不良贷款率、拨备覆盖率和存贷比上载荷较高,主要反映资产质量;F3在总资产收益率、净资产收益率、收入利润率和单一最大客户贷款比上的载荷较高,主要反映盈利能力和信贷风险管理能力;F4在流动性比例、人均GDP和人均可支配收入上的载荷较高,主要反映流动性和银行所在地区的宏观环境;F5在资本充足率、总资产增长率和存款增长率上的载荷较高,主要反映资本充足性和成长能力。

根据成分矩阵,计算各主成分得分计算公式:

F1=0.226ZscoreX1+0.241ZscoreX2+……+0.026ZscoreX18

F2=0.058ZscoreX1+0.015ZscoreX2+……-0.047ZscoreX18

F3=0.080ZscoreX1+0.058ZscoreX2+……+0.021ZscoreX18

F4=-0.008ZscoreX1-0.166ZscoreX2+……+0.346ZscoreX18

F5=0.019ZscoreX1+0.098ZscoreX2+……-0.042ZscoreX18

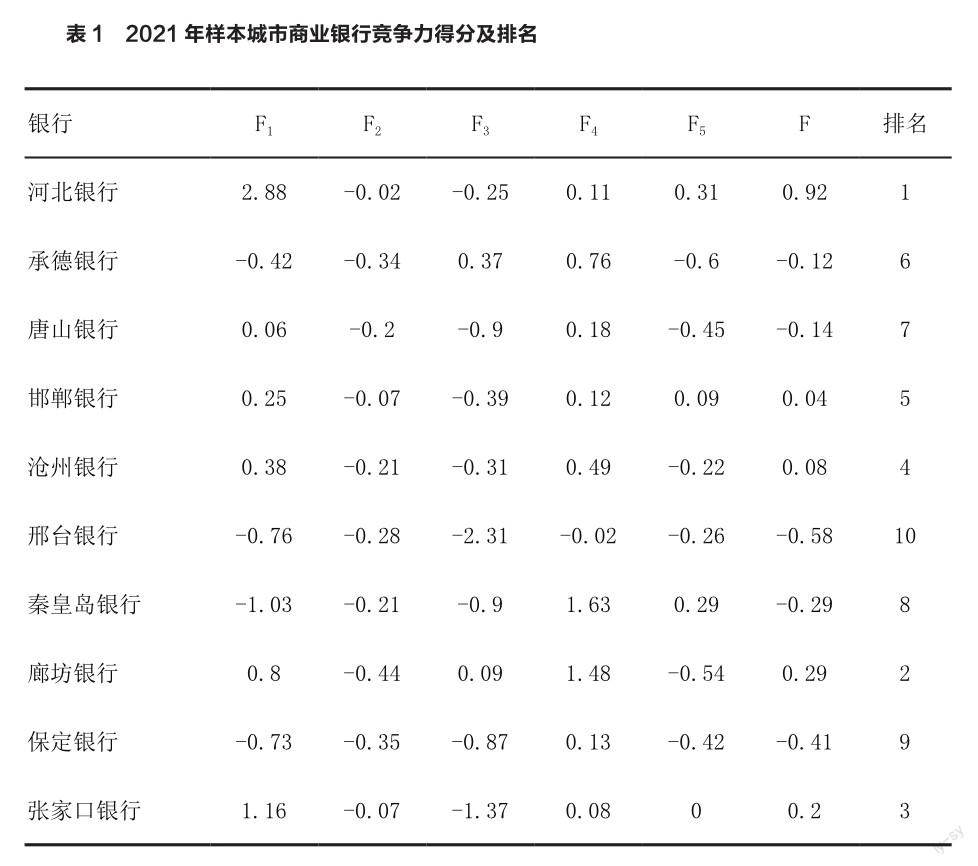

结合主成分对应的方差贡献率得出总得分公式:F=0.3170F1+0.1693F2+0.1185F3+0.0968F4+0. 0800F5,计算河北省竞争力主成分得分和综合得分,具体如表1所示。

由表1可以看出,在F1上,河北银行、张家口银行和廊坊银行得分较为靠前,秦皇岛银行和邢台银行得分较低;在F2上,河北省所有城商行得分均为负值,说明各行的资产质量都有很大提升空间;在F3上,承德银行和廊坊银行得分最高,邢台银行得分最低;在F4上,秦皇岛银行和廊坊银行得分较高,邢台银行排在最后;在F5上,河北银行得分最高,承德银行得分最低。

三、提升河北省城市商业银行竞争力的建议

(一)合理扩大经营规模,切勿“激情”扩张

各城商行可通过增设网点、加强同其他金融机构合作、依靠上市获取融资来提高市场占有率,不过不能盲目扩张,应结合市场环境和自身能力合理建设,注重自身经营和资产质量,否则会增加管理成本,埋下经营隐患。

(二)加强风险管理,提高资产质量

各城商行应加强对风险资产的处置与回收,建立不良贷款分析機制,总结信贷业务开发与管理的经验。另外,加强对员工业务操作规范和办理质量的业绩考核。严格审查借款人的信用水平及还款能力,做好融资过程的动态监督,对风险业务早发现、早处理。积极维护优质客户资源以促成长期合作。地方政府也要加强对各行的监督与考核,提高其风险管理责任意识,对执行不力与违规的单位给予严厉处罚。

(三)加大创新力度,发展中间业务

各城商行应充分进行市场调查,根据地域特色和中小企业市场定位制订针对不同行业、不同规模和不同风险偏好的特色贷款方案,为客户提供一揽子个性化的金融套餐服务。主动进行数字化转型,吸收同业创新经验,坚持独创与仿制并举,设计专属数字化产品。不过不能盲目推进数字化,城商行作为中小银行能力有限,应从小项目做起,在了解客户数字化需求的前提下循序渐进。同时不断创新营销模式,不断挖掘客户的需求,提高新产品的市场覆盖率和社会认可度。

在金融改革不断深化、金融监管日趋严格的背景下,河北省各城商行应充分详细地考虑自身的现实情况和发展战略,积极选择适合自己的竞争力提升方案,从而不断提升品牌知名度和自身竞争力。