跨境融资市场年度回顾与展望

文/张明生 编辑/王亚亚

2022年,受美联储快速加息、全球贸易回落、避险情绪升温等因素影响,离岸美元流动性趋紧,带动美元汇率走强和国际市场融资成本快速上升。与此同时,国内经济也面临疫情持续反复、消费和有效投资不足、就业压力增加等多重困难,市场主体信心和活力不足,融资需求疲软。在此背景下,跨境债券和股票市场整体融资规模有所下降。展望2023年,随着美联储加息预期减弱、市场主体跨境投融资信心复苏,预计跨境融资市场交易有望企稳回升。

2022年国内外监管环境分化

一是国内积极推动人民币跨境债权融资及跨境股权融资发展。2022年,监管部门积极推动人民币跨境融资功能提升,人民银行和外汇局联合发布了《关于银行业金融机构境外贷款业务有关事宜的通知》,进一步明确境内商业银行为境外借款人发放本外币贷款的制度依据,引导和鼓励对有实际需求的境外企业优先采用人民币贷款;银行间市场交易商协会发布了《关于开展熊猫债注册发行机制优化试点的通知》,进一步提高境外发行人发行熊猫债的便利程度,推动熊猫债市场高质量发展。

在跨境股权融资方面,我国证监会发布《境内外证券交易所互联互通存托凭证业务监管规定》,将“沪伦通”机制进一步升级扩容为“中欧通”,与瑞士、德国建立互联互通机制,为中企出海上市融资提供了更便利的政策支持;我国证监会、财政部与美国公众公司会计监督委员会(PCAOB)签署审计监管合作协议,就双方对相关会计师事务所合作开展监管检查和调查活动作出了明确约定,形成了符合双方法规和监管要求的合作框架,为中企跨境上市营造了良好的监管环境。

二是境外监管环境整体趋严。2022年以来,多国政府出台限制外国直接投资和供应链转移的保护主义政策,并加强外商投资国家安全审查和审计监管力度,地缘政治、区域保护主义可能长期影响全球跨境投资活动。根据联合国贸发组织2022年6月发布的《2022年世界投资报告》,发达国家扩大对战略公司的保护,使其免受外国收购,延续了加强投资监管的趋势。另据联合国贸发组织统计,2022年全球跨境新建项目投资和跨境并购交易规模同比分别下降21%和13%。

“走出去”融资规模整体下降,绿色可持续和人民币跨境融资成亮点

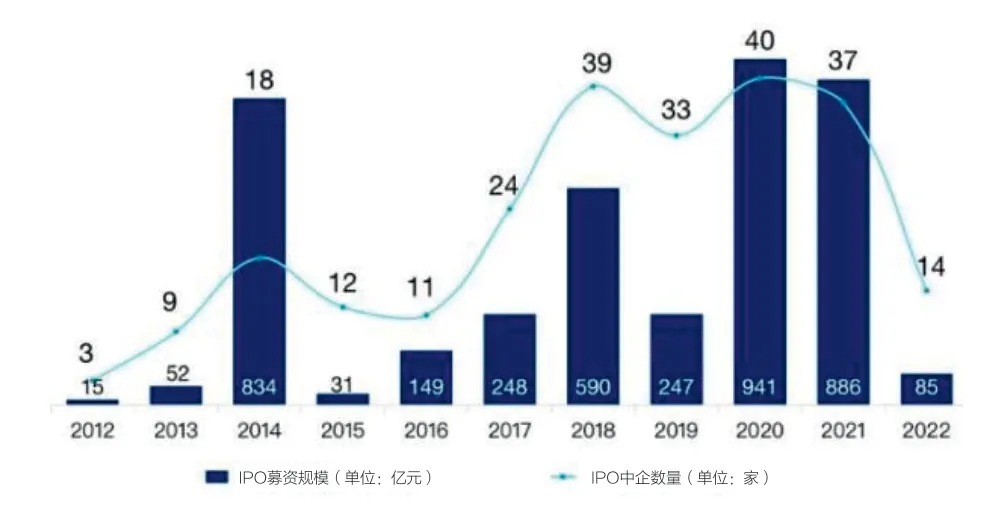

一是境外首次公开募股(Initial Public Offering,IPO)整体下降,发行全球存托凭证(Global Depository Receipts,GDR)方兴未艾。2022年,全球主要经济体的股指均出现较大幅度下行,纳斯达克指数、恒生科技指数等一度跌幅超过35%,美国市场募资额下降超过九成,纳斯达克和纽约证券交易所10年来首次在全球募资榜退居第9位和第11位。与此相对应,全球IPO市场急转直下。2022年12月底安永会计师事务所发布的《中国内地和香港首次公开募股(IPO)市场调研报告》显示,2022年全球IPO数量1338宗,筹资额1800亿美元,与2021年相比分别下降了45%和61%。在这样的背景下,中企境外IPO的数量和规模均整体大幅下滑。据投中研究院数据,2022年,有73家中企在中国香港IPO,同比下降23.16%,募资规模共计817亿元,同比下降66.91%(见图1);全年共14家中企在美国IPO,IPO数量同比下降62.16%,募资规模共计85亿元,同比下降90.41%(见图2)。

图1 中企港股IPO交易规模

图2 中企美股IPO交易规模

值得注意的是,2022年中概股延续了回归港股的趋势,全年共有11家在美上市的中概股回归港股上市,较2021年增加4家,其中7家以双重主要上市方式登陆港交所,4家在港实现第二上市。此外,在“中欧通”机制下,GDR成为中企出海上市的新路径。2022年有42家A股上市公司官宣赴欧发行GDR,其中,10家A股上市公司成功完成了GDR发行,募集资金超38亿美元。

二是国际银团规模下行,可持续发展挂钩银团逆势增长。据彭博(Bloomberg)统计,2022年,全球市场银团贷款规模4.7万亿美元,同比下降16%,主要受融资成本上升和地缘政治风险上升影响。从资金用途看,用于收购、过桥融资的银团规模下降幅度最大,同比分别下降34%和31%,绿色和可持续银团降幅相对较低。

据Bloomberg统计,2022年,中企“走出去”国际银团市场交易规模2063亿元(见图3),同比下降17%,与全球银团市场整体下行的趋势基本保持一致。从中资借款人行业看,制造业、金融业、大消费、技术、公用事业等排名居前;从借款用途看,再融资、资本支出、一般公司用途、补充运营资金等排名靠前。

图3 中企“走出去”国际银团贷款交易规模(单位:亿元)

值得注意的是,“双碳”背景下,可持续发展挂钩银团贷款越来越受中企重视。据Bloomberg统计,2022年中企共筹组可持续发展挂钩国际银团38笔,累计融资金额204亿美元,同比增长270%。此外,随着境内人民币融资成本优势凸显,以及人民币国际化持续推进,境内外企业筹组的以人民币计价的国际银团规模逆势小幅增长,2022年人民币国际银团规模同比微增2%。

三是境外发债下降,点心债发行和存量规模创历史新高。据Bloomberg统计,2022年,全球债券发行规模4.8万亿美元,同比下降19%,其中,企业债发行规模1.9万亿美元,同比下降33.74%,金融债发行规模2.8万亿美元,同比下降5.72%。2022年中资境外债券发行总规模1658亿美元,同比下降44%。按发行结构划分,直接发行债券205.62亿美元,占比从2021年的36%上升至42.48%;担保发行(含维好协议等)132.06亿美元,占比从2021年的44%下降至27.28%;备用信用证结构发行146.35亿美元,占比从20%上升至30.24%。分行业看,2022年城投公司在离岸资本市场新发行债券同比增长27.88%,是唯一实现融资净流入的行业,而房地产企业由于信用风险事件及流动性收缩等一系列因素导致融资受阻,发行规模同比大幅下降。

值得注意的是,2022年,受国际大型银行和公共部门发行量大幅增长提振,境外点心债发行量逆势上升,全年发行量4090亿元(见图4),年末存量规模7000亿元,发行和存量均创有史以来最高,成为境外发债市场一大亮点。

图4 2010—2022年点心债发行量和存量情况

“引进来”融资规模保持在历史高位

2022年,我国境内债券市场保持较低的融资成本,对熊猫债发行市场形成较好支撑,但美元走强,一定程度上降低了部分发行人在熊猫债市场融资的意愿。2022年度熊猫债发行规模较2021年有所回落,但仍保持在历史高位。据万得(Wind)统计,全年共有20家主体累计发行熊猫债52期,发行规模总计850.7亿元,发行主体、发行期数和发行规模分别同比下降16.67%、27.78%和20.08%(见图5)。

图5 2005—2022年熊猫债发行情况

从发行主体看,2022年,中资背景企业的熊猫债发行主体占比连续第三年上涨,其熊猫债发行规模占总发行规模的66.42%,较2021年上涨13.86个百分点。受此影响,熊猫债发行主体注册地进一步向开曼群岛和我国香港集中。从行业看,日常消费行业企业熊猫债发行占比显著上升,成为发行份额最高行业,而金融和超主权机构、公用事业企业市场份额也相对较高。

新一年业务展望

当前,我国跨境融资市场发展面临的机遇与挑战并存。一方面,中企“走出去”、外商在华发展依然具有内在动力,加之金融市场双向开放不断深化、人民币跨境业务稳步推进,跨境融资业务具备新动能;另一方面,地缘政治和全球经济的不确定风险整体上升,对中企和金融机构开展跨境业务和融资活动提出新的挑战。展望2023年,随着美联储加息预期减弱、市场主体跨境投融资信心复苏,预计新一年我国跨境投融资市场规模整体有望企稳回升。

一是“走出去”融资环境有望改善,跨境融资业态向多元化发展。在美国经济衰退和加息预期减弱的影响下,美债长端收益率预计将逐步震荡回落。与此同时,国内经济预期修复将推动国债长端利率中枢上移,中美利差的倒挂幅度有望收窄,企业境外投融资成本劣势逐渐改善,预计中资企业筹组国际银团和境外发债的意愿会逐渐回升。在境内金融机构境外贷款业务逐步推广、债券通“南向通”机制逐步完善、人民币资产稳定性和避险属性发挥以及资本市场对ESG投资关注度日益提升等因素共同利好下,以人民币计价的国际银团、点心债以及绿色可持续相关题材跨境融资增速在2023年有望持续高于平均水平。此外,随着跨境股票市场互联互通机制不断完善,港交所、瑞交所等在对境内发行人开放度、相对估值水平以及吸引境外投资者等方面的优势将进一步凸显,中企港股IPO和赴欧发行GDR交易规模有望进一步提升。

二是“引进来”融资市场有望继续稳中有升。从国内市场环境看,2023年人民银行工作会议指出,新一年要精准实施好稳健的货币政策,综合运用多种货币工具,保持流动性合理充裕,多措并举降低市场主体融资成本,预计2023年国内债券市场融资成本或将继续小幅下降。国际范围看,全球利率回到2008年金融危机前的水平,虽然部分国家通胀出现见顶迹象,但是短期内预计较难回落至长期通胀目标区间,2023年主要国家央行货币政策可能仍将偏紧。中国境内债券市场相较全球主要市场,仍将具有阶段性融资成本优势,有利于提升熊猫债市场对境外发行人的吸引力。此外,中国经济逐步回暖有助于提振人民币汇率走势,人民币国际化程度持续提升。随着当前境内熊猫债市场规则与国际债券市场不断接轨,熊猫债在注册发行、募集资金使用、信息披露等环节的便利化程度日益提高,这都为熊猫债市场稳步发展提供了良好机遇和有力支撑。