经济政策不确定性对我国对外直接投资的影响研究

孙林 董成明

摘 要:投资环境的不确定性会影响企业对外投资的战略和决策,尤其是投资东道国经济政策的调整,已成为影响企业“走出去”投资战略的重要因素。本文通过构建中介效应面板数据模型,检验投资东道国经济政策不确定性对我国对外直接投资(OFDI)的影响以及投资东道国贸易开放水平的中介效应。理论和实证研究结果均表明:投资东道国的经济政策不确定性对OFDI有直接抑制作用;贸易开放水平表现出显著中介效应,即投资东道国经济政策的不确定性下降会通过提高贸易开放水平,进一步拉动OFDI增长;经济政策不确定性通过出口贸易开放度对OFDI的间接影响略低于通过进口贸易开放度对OFDI的间接影响。基于以上结论,从宏观层面对促进我国对外直接投资提出政策建议。

关键词:东道国经济政策;对外直接投资;直接影响;间接影响;面板数据

中图分类号:F830 文献标识码:A 文章编号:1674-2265(2023)03-0030-08

DOI:10.19647/j.cnki.37-1462/f.2023.03.005

一、引言

2008年金融危机以后,世界经济一体化进程逐步加快,国际间经济贸易往来、跨境投资等经济活动日益频繁,我国OFDI已成为推动全球跨境投资增长的重要引擎。商务部统计数据显示,2020年中国OFDI流量规模为1537.1亿美元,是2008年的2.8倍,首次位居全球第一;OFDI存量规模为2.58万亿美元,是2008年的14倍,占全球存量规模的6.6%,仅次于美国和荷兰;近3万家中国企业在全球189个国家或地区设立OFDI企业,境外企业资产总额近8万亿美元。与此同时,投资环境的不确定性使我国OFDI面临诸多挑战。一方面,我国OFDI波动幅度明显增大,2015年以来受中美贸易摩擦、英国脱欧、逆全球化和贸易保护主义思潮等因素的影响,经济政策变动频繁,外部环境复杂多变,经济政策不确定性水平上升成为常态,导致我国OFDI在2016—2019年连续三年出现负增长。另一方面,贸易开放对我国OFDI的影响也愈发明显。随着经济全球化的持续推进,国际间经济联系更加紧密,贸易开放水平不断提高,外商投资企业已成为我国对外贸易的主力军。2020年我国外商投资企业进出口规模为1.8万亿美元,占比38.7%。从宏观角度看,地缘政治风险、中美贸易摩擦和贸易保护主义等风险因素,使各国经济政策和贸易开放水平的不确定性升级,进而影响经济主体的投资决策和投资行为。从微观角度看,经济主体在跨境投资决策中首先考虑的因素是经济政策的稳定性,经济政策不确定性降低会有效提升经济主体的投资意愿。因此,在我国加快构建开放型经济新体制的新形势下,关注经济政策不确定性通过影响贸易开放水平进而对我国OFDI行为产生的影响,显得十分必要。

二、文献综述

(一)OFDI动机理论和影響因素研究

OFDI是指一国为了自身长远利益,而选择在其他国家和地区开办并经营企业的投资活动。关于OFDI的研究最早可以追溯至20世纪50年代,S.Hymer在其博士论文《国际经验:外国直接投资研究》中认为跨国公司需具备一定垄断优势才能进行OFDI。二战之后,伴随全球经济一体化的迅速发展,OFDI动机的理论研究得到丰富和发展,田耘和申婷婷(2007)[1]从传统、修正和新兴三个阶段对跨国公司OFDI动机理论进行了较为全面的梳理;曹永峰(2010)[2]从宏观、中观和微观三个方面对西方OFDI理论开展评述。

金融危机以后,学者们多侧重OFDI影响因素的研究。如张远鹏和杨勇(2010)[3]研究发现,我国企业在选择对外投资东道国时优先考虑其资源要素;Chang(2014)[4]认为东道国的市场规模、技术水平和双边贸易量等因素会影响企业OFDI的决策;王永钦等(2014)[5]认为我国企业在OFDI决策时更关心东道国的制度质量、税收和自然资源等因素;吴先明和黄春桃(2016)[6]通过对顺向和逆向投资进行比较,研究发现我国企业具有强烈的市场寻求动因和自然资源寻求动因;谭小芬和张文婧(2017)[7]从企业微观层面研究指出,单个企业OFDI主导渠道与企业自身财务状况有很大关系。

(二)经济政策不确定性与OFDI

经济政策不确定性不仅包含经济不确定性,还包括政策不确定性。最初相关学者通常使用其他代理指标来衡量经济不确定性,如申慧慧等(2012)[8]提出的经济指标的标准差和方差,王义中和宋敏(2014)[9]提出的经济周期指标等。但通过这种方法得出的研究结果通常会存在一定偏差,为了更好地衡量经济不确定性和政策不确定性对经济造成的影响,斯坦福大学和芝加哥大学的Scott R.Baker、Nicholas Bloom和Steven J.Davis依据主流新闻媒体信息,经过统计处理后编制了包含美国、中国、英国、法国等世界主要国家和地区的经济政策不确定性指数(EPU),该指数获得了当前众多学者的认可和应用。

学者们普遍认为经济政策的频繁变动会对OFDI造成影响。从投资母国角度来看,Bloom等(2007)[10]发现本国政策环境变动时,投资者会因无法判断市场未来走向和政策效果而推迟投资;谭小芬和张文婧(2017)[7]认为,我国宏观环境不确定性有可能通过实物期权机制和金融摩擦两种渠道阻碍企业进行OFDI;饶品贵等(2017)[11]研究发现经济政策不确定性上升会明显抑制企业投资规模,但企业为降低潜在投资风险,会通过调整投资策略提升投资效率;杨永聪和李正辉(2018)[12]应用GMM估计方法研究发现我国在东道国的OFDI规模与国内经济政策不确定性水平显著正相关,而与东道国经济政策不确定性水平显著负相关。但也有学者认为投资母国经济政策不确定性并不一定会对企业OFDI产生负面影响。Nguyen和Kim(2017)[13]发现东南亚8国政策环境不稳定时,国内企业会加快海外投资步伐;杨柳和潘镇(2020)[14]探讨了东道国制度发展对我国上市公司对外投资的影响,认为企业更愿意在制度发展缓慢、不规律和不同步的地区开展投资。从投资东道国角度来看,祁春凌和邹超(2013)[15]研究发现东道国的经济和法律制度的优越性对我国企业OFDI具有较大的吸引力。但也有学者认为投资东道国的制度环境尚不成熟时,也会吸引投资。

(三)贸易开放水平与OFDI

对贸易开放水平的研究最早可追溯到20世纪中期,学者侧重研究贸易开放对技术进步的影响。2008年金融危机以后,全球经济遭受巨大冲击,政府和学术界开始重点关注贸易开放水平的影响效应。陈继勇和陈大波(2017)[16]使用贸易开放度指标分析发现贸易开放度是影响我国“一带一路”沿线国家或地区经济增长的重要因素;Marta等(2020)[17]研究发现欧盟11个新成员国的贸易开放水平和金融发展之间呈负相关关系。

关于贸易开放水平和OFDI之间的关系,多數学者认为贸易开放水平对OFDI形成了正向促进作用,贸易开放水平越高,OFDI规模越大。Mundell的投资与贸易理论认为,有完全的自由国际贸易就不会有跨国资本的流动,有完全的跨国资本流动就没有国际贸易,在不存在贸易壁垒的情况下,贸易与投资相互排斥;20世纪70年代末,日本学者小岛清结合日本的实践经验,认为OFDI和对外贸易具有明显的互补关系,但不具备替代效应;张静等(2018)[18]通过系统GMM方法实证发现,贸易成本对我国企业OFDI具有抑制作用;郭卫军和黄繁华(2020)[19]研究发现贸易开放度正向影响中国OFDI规模,东道国较高的经济开放水平将有利于中国OFDI的流入。

通过对上述文献进行梳理总结,可以发现已有文献往往是直接分析经济政策不确定性、贸易开放水平对企业OFDI的影响,鲜有文献将二者结合起来通过微观传导机制研究中介效应,从而更深入地探讨经济政策不确定性对企业OFDI的影响。因此,本文研究了经济政策不确定性、贸易开放水平和OFDI三者的关系,找出影响我国企业OFDI的主要因素,为提升经济政策在刺激对外投资、提高贸易开放水平方面的有效性提供政策建议。

三、理论模型与假设提出

企业在OFDI过程中,无一例外都会面临政策变动、经济环境波动、汇率波动、价格竞争、关税壁垒等不可控风险,相应地,经济政策的不确定性也会影响企业的预期收益。因此,我们参考Dixit和Pindyck(1994)[20]描述制造业跨国公司OFDI的三个特征,即部分或完全不可逆、投资时机的可选择性和收益回报的不确定性,进一步分析经济政策不确定性、贸易开放水平与OFDI的关系。

参考于津平(2007)[21]等的理论框架,假设企业第[t]期的OFDI规模为[Kt],[δ]为折旧率,均雇佣投资东道国当地劳动力开展生产,同时假设劳动力和资本的替代性较弱,[k]为资本和劳动力投入比,则[Kt]需要的劳动力量为[Ktk]。若投资东道国拥有充足的劳动力供给,则资本量是制约生产的主要因素。

考虑到企业进行OFDI决策时更多考虑预期收益,经济政策具有不确定性,更能体现企业投资决策需求,因此,使用经济政策不确定性[Epun]作为影响对外投资的关键指标。基于里昂惕夫生产函数,用[Cn]表示单位资本产出,于是第[n]期的产出为[CnKn];[Pn]表示第[n]期用投资东道国货币衡量的商品价格,则用投资东道国货币衡量的销售收入为[(1-Epun)PnCnKn];若投资东道国的劳动力单位成本为[ln],则用投资东道国货币衡量的劳动力成本为[(1-Epun)lnKn/k]。那么,企业OFDI的预期会计利润[Eπn]用公式表示为:

如果投资东道国经济政策不确定性[Epun]增大,则会降低预期会计利润;反之,则会增加预期会计利润。

企业进行投资决策时通常以本国预期净收益为依据,假定第[t]期投资[Kt]可用于未来生产,[c]为资本成本,则预期净收益[Πt]等于未来收益现值减去当前投资成本:

在理性人假说中,风险厌恶是必要假设前提,经济主体在进行决策时首先考虑的是预期效用的最大化原则。同时,投资东道国的贸易开放水平是衡量OFDI风险厌恶偏好的重要指标,我们参考Petrie(1994)[22]的研究结论,假定企业在跨境投资过程中满足风险厌恶偏好的前提,跨境投资与贸易开放会呈现互补或替代效应。因此,我们参考孙林和李讯(2022)[23]的理论框架,使用“预期收益波动/贸易依存度”作为调整指标。预期效用最优化问题可以表述为:

其中,[open]为贸易开放水平,[θ]为风险规避系数,[EU(Πt)]为预期效用。[ω>0]代表OFDI与贸易开放度呈现互补效应,随着贸易开放度增加,投资预期收益增加,投资风险厌恶下降;[ω<0]代表OFDI与贸易开放度呈现替代效应,随着贸易开放度增加,投资预期收益下降,投资风险厌恶增加。

假设投资东道国的经济增长率和劳动力成本变化率为零,经济政策不确定性方差为[σ2t],综合(1)、(2)、(3),可以得到:

考虑经济政策不确定性会通过影响贸易开放水平对OFDI产生间接影响,对模型进行进一步改进:

将最优OFDI规模(5)对经济政策不确定性系数[Eput]求导:

其中,经济政策不确定性对OFDI的直接影响系数为:

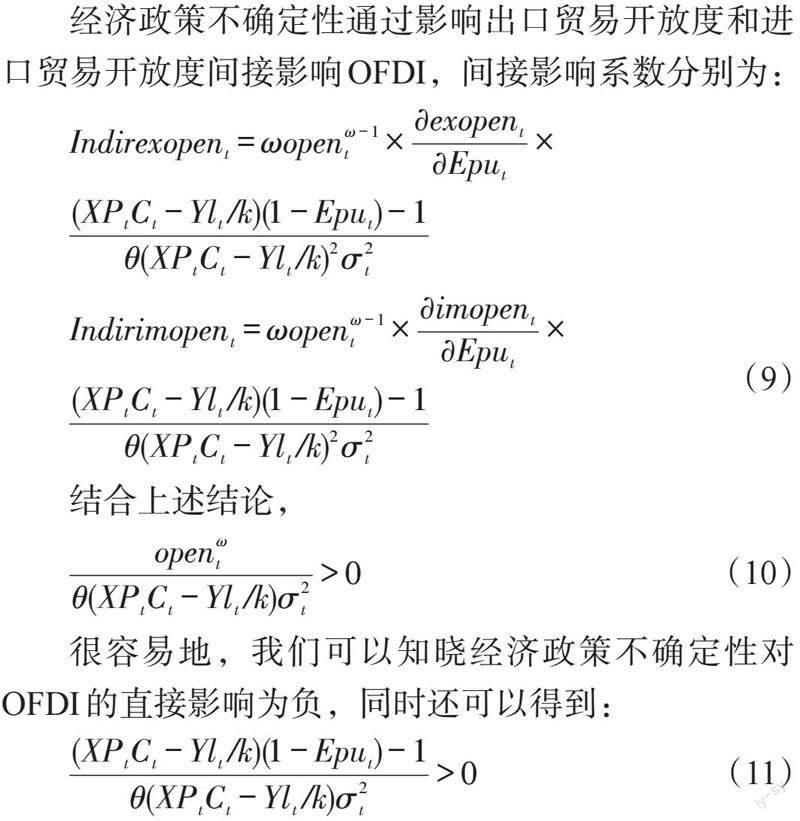

经济政策不确定性通过影响出口贸易开放度和进口贸易开放度间接影响OFDI,间接影响系数分别为:

考虑到投资东道国的经济政策不确定性水平升高不仅会抑制我国贸易出口(杨勇等,2020)[24],而且与我国企业的OFDI规模显著负相关(张馨月和吴信如,2022)[25]。从东道国角度看,其经济政策不确定性水平升高会抑制本国贸易进口。因此,预计东道国出口贸易开放度和进口贸易开放度与经济政策不确定性系数的关系满足[?exopent/?Eput<0],[?imopent/?Eput<0],且东道国经济政策不确定性通过其进口贸易开放度对OFDI的间接影响大于通过出口贸易开放度对OFDI的间接影响。为此,我们提出两个实证研究假设:

H1:投资东道国经济政策不确定性降低有助于我国OFDI增长。

H2:投资东道国经济政策不确定性降低通过影响本国贸易开放水平增长间接影响我国OFDI增长,其中通过进口贸易开放度对我国OFDI的间接影响可能大于通过出口贸易开放度对我国OFDI的间接影响。

四、实证模型分析

(一)变量定义

1. 核心被解释变量。本文的核心被解释变量是OFDI。考虑到数据的代表性和可获得性,借鉴杨永聪和李正辉(2018)[12]选取样本国家的标准,剔除了中国香港、英属维尔京群岛、开曼群岛、新加坡等被普遍认为是“避税天堂”的国家或地区,选取2008—2020年我国对美国、德国、英国、日本、澳大利亚、加拿大、法国、意大利、荷兰、爱尔兰、西班牙、智利、韩国、俄罗斯、印度、巴西等16个国家的实际OFDI存量数据,相关数据来源于商务部、国家统计局、国家外汇管理局公布的历年《中国对外直接投资统计公报》。

2. 核心解释变量。第一组核心解释变量是经济政策不确定性指数(EPU),是主要反映世界各大经济体经济和政策不确定性的月度频率指数,本文通过算数平均法将月度指数转换成年度指数。目前,国内外许多研究均使用该指标分析经济政策不确定性对中国OFDI、企业投资行为、全球贸易等的影响,如杨永聪和李正辉(2018)[12]、许锐翔等(2018)[26]。第二组核心解释变量是投资东道国出口贸易开放度(EXOPEN)和进口贸易开放度(IMOPEN),反映各国家或地区经济对外开放的程度,其中EXOPEN为投资东道国出口总额占其GDP的比重,IMOPEN为投资东道国进口总额占其GDP的比重,相關数据均来源于万得数据库。

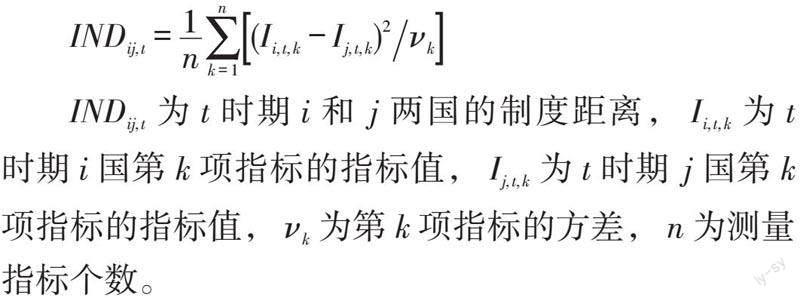

3. 控制变量。本文共选取5个控制变量,分别为投资东道国币种兑人民币汇率(ER)、投资东道国国内生产总值(GDP)、我国国内生产总值(CGDP)、国内外利差(PIR)、我国与投资东道国的制度距离(IND)。其中,投资东道国货币兑人民币汇率(ER)使用各国币种兑人民币汇率,没有直接标价的,通过美元间接标价转换。投资东道国国内生产总值(GDP)和我国国内生产总值(CGDP)是衡量各国家或地区经济状况和发展水平的重要指标。国内外利差(PIR)使用中美十年期国债收益率正向利差衡量。我国与投资东道国的制度距离(IND)包括我国与投资东道国之间在公众话语权与问责制、政治稳定与杜绝暴力及恐怖主义、政府效率、监管质量、法治水平、腐败控制等六个方面的差异,参考黄新飞等(2013)[27]的计算方法进行处理,具体计算公式为:

投资东道国币种兑人民币汇率(ER)、投资东道国国内生产总值(GDP)、我国国内生产总值(CGDP)、国内外利差(PIR)相关数据均来源于万得数据库,我国与投资东道国的制度距离(IND)数据来源于世界银行全球治理指标数据库。为了避免极端值影响,本文应用Winsor方法对所有变量进行1%水平缩尾处理。

(二)模型设定

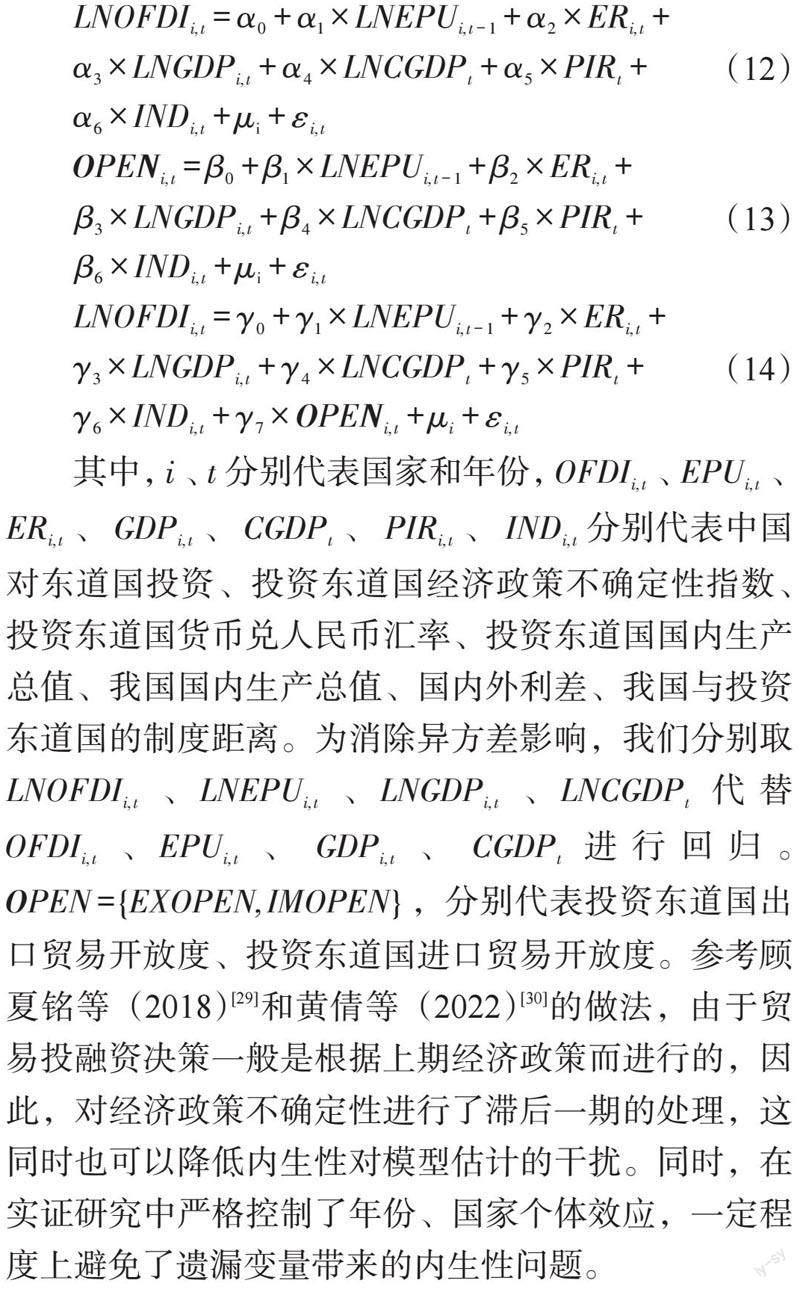

基于理论分析,参考孙林和李讯(2022)[23]、周凯轩和袁潮清(2019)[28]设定的中介效应模型,我们分别将出口贸易开放度(EXOPEN)和进口贸易开放度(IMOPEN)作为中介变量,构建回归模型方程如下:

[ERi,t]、[GDPi,t]、[CGDPt]、[PIRi,t]、[INDi,t]分别代表中国对东道国投资、投资东道国经济政策不确定性指数、投资东道国货币兑人民币汇率、投资东道国国内生产总值、我国国内生产总值、国内外利差、我国与投资东道国的制度距离。为消除异方差影响,我们分别取[LNOFDIi,t]、[LNEPUi,t]、[LNGDPi,t]、[LNCGDPt]代替[OFDIi,t]、[EPUi,t]、[GDPi,t]、[CGDPt]进行回归。[OPEN={EXOPEN,IMOPEN}],分别代表投资东道国出口贸易开放度、投资东道国进口贸易开放度。参考顾夏铭等(2018)[29]和黄倩等(2022)[30]的做法,由于贸易投融资决策一般是根据上期经济政策而进行的,因此,对经济政策不确定性进行了滞后一期的处理,这同时也可以降低内生性对模型估计的干扰。同时,在实证研究中严格控制了年份、国家个体效应,一定程度上避免了遗漏变量带来的内生性问题。

(三)回归结果

为了探讨贸易开放水平在经济政策不确定性对OFDI影响中的中介效应,本文基于Stata14.0,分别将国别和时间设为虚拟变量,采用LSDV法查看个体效应,经检验大多数个体虚拟变量均很显著(P值为0.000),说明存在个体效应,进一步通过豪斯曼检验发现,可以使用固定效应模型。

先对模型(12)进行回归分析,回归结果如表1所示,经济政策不确定性指数对我国OFDI的影响系数为-0.217,并在10%的水平上显著,说明投资东道国经济政策不确定性上升,会明显降低我国企业OFDI意愿,一定程度上降低了OFDI规模。

对模型(13)进行回归,考察经济政策不确定性指数对出口贸易开放度和进口贸易开放度的影响,回归结果如表2所示,经济政策不确定性指数对出口贸易开放度和进口贸易开放度的影响系数均为-0.042,并均在10%的水平上显著,符合继续检验贸易开放水平中介效应的条件。

对模型(14)进行回归,考察受经济政策不确定性指数影响,贸易开放水平对我国OFDI的中介作用,回归结果如表3所示,出口贸易开放度以及进口贸易开放度对我国OFDI的影响程度分别为3.546、3.875,分别在5%和1%的水平上显著,表明投资东道国的贸易发展与OFDI流出呈现明显正相关性,说明近年来我国企业在OFDI时会考虑投资东道国的贸易开放程度,一个国家的贸易开放度越高,则该国在贸易、资本、人员、信息等方面的限制越少,企业进行直接投资的政策风险和经济风险越小。在出口贸易开放度中介效应下,经济政策不确定性指数对我国OFDI的影响系数为-0.201,在10%的水平上显著;在进口贸易开放度中介效应下,经济政策不确定性指数对我国OFDI的影响系数为-0.125,同样在10%水平上显著。

综合上述回归结果可以证明,经济政策不确定性显著影响我国OFDI,即投资东道国经济政策不确定性增加将会抑制我国OFDI增长,同时其中一部分影响会通过对贸易开放水平的影响作用进行传导,我们可以进一步计算出口贸易开放度以及进口贸易开放度的中介效应占总效应比例:

[出口贸易开放度中介效应/总效应=-0.042×3.546/(-0.217)=0.686]

[进口贸易开放度中介效应/总效应=-0.042×3.875/(-0.217)=0.75]

区分出口和进口来看,东道国经济政策不确定性指数通过进口贸易开放度对OFDI的间接影响略高于通过出口贸易开放度对OFDI的间接影响。

(四)稳健性检验

1. 关于内生性的讨论。考虑到可能存在的经济政策不确定性作为核心解释变量的内生性问题,我们主要借鉴了顾夏铭等(2018)[29]的解决方法,在前文实证研究采用经济政策不确定性滞后一期的做法,有效避免了可能存在的反向因果关系。同时,前文实证研究中严格控制了年份、国家的个体效应,一定程度上避免了遗漏变量带来的内生性问题。

考虑到贸易开放水平在影响OFDI的同时,也可能受OFDI的反向影响,导致内生性问题。本文分别以出口贸易开放度和进口贸易开放度的滞后一期作为出口贸易开放度和进口贸易开放度的工具变量,对结果进行验证,如表4所示。

回归结果显示DWH 统计量的值分别为4.346和3.750,分别在5%和10%水平下拒绝不存在内生性的假设,据此判断贸易开放水平和OFDI存在内生性。从工具变量回归结果来看,考虑内生性后,政策不确定性、出口和进口贸易开放度的系数符号未发生变化,而系数值都有所增加,说明不考虑内生性会低估贸易开放度在经济政策不确定性与OFDI之间的机制作用,因此,有必要对贸易开放水平的内生性进行考虑。

2. 关于经济政策不确定性等各项指标的重新回归。借鉴顾夏铭等(2018)[29]的解决方法,考虑到跨年度统计数据存在较大的波动性,我们基于统计数据本身进行稳健性检验。为平滑经济波动影响,我们计算EPU、OFDI、GDP、CGDP、PIR、IND及EXOPEN和IMOPEN等指标的两年平均数据,代入模型(12)—(14)进行稳健性检验,回归结果如表5—7所示。

根据回归结果,第一,经济政策不确定性指数对我国OFDI的影响系数显著为负,并在1%的水平上显著;第二,经济政策不确定性指数滞后一期对出口贸易开放度和进口贸易开放度的影响系数分别在5%和10%的水平上显著为负;第三,出口贸易开放度以及进口贸易开放度对我国OFDI的影响系数显著为正,分别在10%、1%的水平上显著。综合上述回归结果,经济政策不确定性指数显著影响我国OFDI,即投资东道国经济政策不确定性指数增强将会抑制我国OFDI增长,同时其中一部分影响会通过贸易开放水平进行传导,所得结论基本与前文一致。

五、结论和政策建议

本文以2008—2020年我国对16个国家的OFDI数据为样本,研究了经济政策不确定性和OFDI之间的关系,并验证了经济政策不确定性影响OFDI过程中贸易开放水平的中介效应。结果表明:(1)投资东道国经济政策不确定性和我国OFDI存在负相关关系,随着投资东道国经济政策不确定性的加大,我国OFDI规模显著下降。(2)投资东道国贸易开放水平在经济政策不确定性影响我国OFDI的过程中起到了中介作用,投资东道国经济政策不确定性的升高使得其贸易开放水平降低,使我国企业对未来投资预期更加悲观,从而改变投资策略,减少OFDI规模。其中出口贸易开放水平的中介效应占总效应之比(0.686)略低于进口贸易开放水平(0.75)。

基于以上研究结论,从宏观层面提出以下三条政策建议:

一是降低不确定风险对跨境投资的影响。由于东道国经济政策不确定水平上升显著影响我国企业的国际投资,因此,相关部门应密切关注世界各国和地区的经济政策和经济运行状况,及时更新发布国别贸易投资环境信息、对外投资合作国别指南等市场信息,加强对境内企业的前瞻性引导,为企业提供国际贸易法律服务、贸易促进服务和国际投资服务,减少企业OFDI的盲目性和不确定性,帮助企业积极采取措施应对他国极端事件。

二是推动对外贸易和跨境投资均衡发展。考虑到东道国贸易开放水平在经济政策不确定性对OFDI的影响中存在明显中介效应,一方面,要稳妥有序推进我国资本项目高水平开放,持续提升跨境贸易和投资自由化、便利化水平;另一方面,加强国家间的经贸领域谈判与合作,结合实施RCEP和“一带一路”倡议,减少关税及非关税贸易壁垒,降低企业“走出去”的政策成本。

三是优化对外投资区域分布。推动对外合作应慎重考虑影响我国OFDI的资源、市场和技术等动因,因此,相关部门要保持对外政策的连贯性和一致性,促进国际合作,增强政治互信,实现互利共赢,与多边维持稳定可持续的贸易关系,降低潜在的外部风险。同时,要加强信息共享和政策沟通,维护多边贸易体制,推动全球经济治理的国际合作与共同参与,扩大中国参与区域外国际循环的空间,推动世界经济高质量均衡发展。

参考文献:

[1]田耘,申婷婷.跨国公司对外直接投资动机理论的文献综述 [J].经济论坛,2007,(21).

[2]曹永峰.西方对外直接投资理论综述 [J].当代经济管理,2010,32(03).

[3]張远鹏,杨勇.中国对外直接投资区位选择的影响因素分析 [J].世界经济与政治论坛,2010,(06).

[4]Shun Chiao Chang. 2014. The Determinants and Motivations of China's Outward Foreign Direct Investment:A Spatial Gravity Model Approach [J].Global Economic Review,43(3).

[5]王永钦,杜巨澜,王凯.中国对外直接投资区位选择的决定因素:制度、税负和资源禀赋 [J].经济研究,2014,49(12).

[6]吴先明,黄春桃.中国企业对外直接投资的动因:逆向投资与顺向投资的比较研究 [J].中国工业经济,2016,(01).

[7]谭小芬,张文婧.经济政策不确定性影响企业投资的渠道分析 [J].世界经济,2017,40(12).

[8]申慧慧,于鹏,吴联生.国有股权、环境不确定性与投资效率 [J].经济研究,2012,47(07).

[9]王义中,宋敏.宏观经济不确定性、资金需求与公司投资 [J].经济研究,2014,49(02).

[10]N Bloom,S Bond,JV Reenen. 2007. Uncertainty and Investment Dynamics [J].The Review of Economic Studies,74(2).

[11]饶品贵,岳衡,姜国华.经济政策不确定性与企业投资行为研究 [J].世界经济,2017,40(02).

[12]杨永聪,李正辉.经济政策不确定性驱动了中国OFDI的增长吗——基于动态面板数据的系统GMM估计 [J].国际贸易问题,2018,(03).

[13]Quang Nguyen,Trang Kim. 2017. Policy Uncertainty,Derivatives Use,and Firm-Level FDI [J].Journal of International Business Studies,49(1).

[14]杨柳,潘镇.地区制度发展的动态变化与企业对外直接投资:来自中国上市公司的经验证据 [J].世界经济研究,2020,(04).

[15]祁春凌,邹超.东道国制度质量、制度距离与中国的对外直接投资区位 [J].当代财经,2013,(07).

[16]陈继勇,陈大波.贸易开放度、经济自由度与经济增长——基于中国与“一带一路”沿线国家的分析 [J].武汉大学学报(哲学社会科学版),2017,70(03).

[17]Wajda Lichy Marta,Kawa Pawe?,Fijorek Kamil,Denkowska Sabina. 2020. Trade Openness and Financial Development in the New EU Member States: Evidence from a Granger Panel Bootstrap Causality Test [J].Eastern European Economics,58(3).

[18]张静,孙乾坤,武拉平.贸易成本能够抑制对外直接投资吗——以“一带一路”沿线国家数据为例 [J].国际经贸探索,2018,34(06).

[19]郭卫军,黄繁华.东道国外商投资壁垒与中国对外直接投资 [J].世界经济研究,2020,(05).

[20]Dixit A K,Pindyck R S. 1994. Investment Under Uncertainty,Princeton [M].New Jersey:Princeton University Press.

[21]于津平.汇率变化如何影响外商直接投资 [J].世界经济,2007,(04).

[22]Petrie. 1994. The Regional Clustering of Foreign Direct Investment and Trade [M].Transnational Corporations,DEC.

[23]孙林,李讯.汇率预期管理、贸易开放与外国来华投资——基于贸易开放传导路径的研究 [J].金融发展研究,2022,(01).

[24]杨勇,朱银晨,张晓婷,张彬.外部经济政策不确定性与中国出口贸易——基于行业数据的实证分析 [J].中国地质大学学报(社会科学版),2020,20(03).

[25]张馨月,吴信如.东道国经济政策不确定性对企业OFDI的影响研究——基于中国企业大型投资数据库的经验证据 [J].工业技术经济,2022,41(05).

[26]许锐翔,许祥云,施宇.经济政策不确定性与全球贸易低速增长——基于引力模型的分析 [J].财经研究,2018,44(07).

[27]黄新飞,舒元,徐裕敏.制度距离与跨国收入差距[J].经济研究,2013,48(09).

[28]周凯轩,袁潮清.金融支持对光伏产业上市公司绩效的影響——基于技术创新的中介效应研究 [J].金融与经济,2019,(07).

[29]顾夏铭,陈勇民,潘士远.经济政策不确定性与创新——基于我国上市公司的实证分析 [J].经济研究,2018,53(02).

[30]黄倩,李宽,李姜潞.经济政策不确定性、外部融资与企业绩效 [J].云南财经大学学报,2022,38(11).

作者简介:孙林,山东菏泽人,供职于中国人民银行济南分行,研究方向为国际金融、计量经济和金融市场;董成明,山东临沂人,供职于中国人民银行泰安市中心支行,研究方向为国际金融、产业经济。本文不代表作者所在单位观点。

Abstract:The uncertainty of investment environment will affect the strategy and decision of enterprises' outbound investment,especially the adjustment of economic policies of investment host countries,which has become an important factor affecting enterprises' "going out" investment strategy. This paper examines the impact of economic policy uncertainty in investment host countries on China's outward foreign direct investment(OFDI)and the mediating effect of trade openness level in investment host countries by constructing a mediating effect panel data model. Both theoretical and empirical findings show that: economic policy uncertainty in investment host countries has a direct inhibitory effect on OFDI;the level of trade openness shows a significant mediating effect,i.e.,a decrease in economic policy uncertainty in investment host countries will further boost OFDI growth by increasing the level of trade openness. The indirect impact of economic policy uncertainty on OFDI through export trade openness is slightly lower than the indirect impact on OFDI through import trade openness. Based on the above findings,policy recommendations are made to promote China's OFDI from the macro level.

Key Words:host country economic policy,outward foreign direct investment(OFDI),direct impact,indirect impact,panel data

(责任编辑 刘 阳;校对 LY,WY)