我国印花税存在的问题与解决对策

张晓宇

摘 要:印花税是我国税制体系中不可或缺的一个税种,《中华人民共和国印花税法》的出台标志着我国税收法定原则的进一步落实,有利于完善我国地方税收体系,发挥其在地方财政乃至整个财税体系中的作用。然而,印花税立法后在征收范围、税收優惠和征收管理等方面仍存在一些问题。因此,应明确印花税的征税范围、优化印花税的税收优惠政策和完善印花税的征税管理,以期为我国印花税法律制度提出完善的建议。

关键词:印花税;印花税法;征税范围;税收优惠;征收管理

中图分类号:F23 文献标识码:A doi:10.19311/j.cnki.16723198.2023.10.045

0 引言

印花税是我国地方税收体系不可或缺的一部分,对于我国地方财政收入发挥着重要的作用。2021年我国印花税收入为4076亿元,同比增长32%,占全国税收总收入的2%。印花税作为一个古老的税种,从清末引入我国已经有了100多年的历史。从1988年8月6日国务院公布《中华人民共和国印花税暂行条例》(以下简称《印花税暂行条例》)起,到2018年11月1日财政部起草《中华人民共和国印花税法(征求意见稿)》向社会公开征求意见,再到2021年6月10日,第十三届全国人民代表大会常务委员会第二十九次会议通过《中华人民共和国印花税法》(以下简称《印花税法》),印花税的立法在我国走过了33年的历程,最终迈出了至关重要的一步。虽然印花税的立法终于实现了税收法定化,且相较于《印花税暂行条例》在印花税的概念、税目税率、计税依据和征收管理方面有了一定的变化,但印花税立法后仍存在一些问题与不足,仍需不断完善与改进。

1 印花税在我国的演变过程

1.1 新中国建立前(1909-1949年)

印花税自1909年在我国部分地区开征以来,已经走过113年的历程。清代末年,当时的清政府曾对印花税进行过两次试办。第一次试办是从光绪二十八年十二月初一(1902年12月30日)《遵义试行印花税并原拟办法七条疏》开始的,袁世凯奉旨曾打算在直隶试行,但由于受到激烈的抗议,112天后被暂缓执行。第二次试办始于光绪三十三年十一月初四(1907年12月8日)《印花税办法酌拟税则》十五条,自宣统元年(1909年)各个省份开始实行。民国期间,无论是北洋政府还是南京政府,都继续征收印花税。辛亥革命后,《印花税法》在1912年10月由北洋政府当局颁布。1927年11月21日,南京国民政府颁布了《印花税暂行条例》,此后经过了10多次重大修订和调整。从1938年5月开始,中国共产党在晋察冀地区等各个革命根据地和解放区施行了印花税,以保障抗日和革命工作经费的需求。

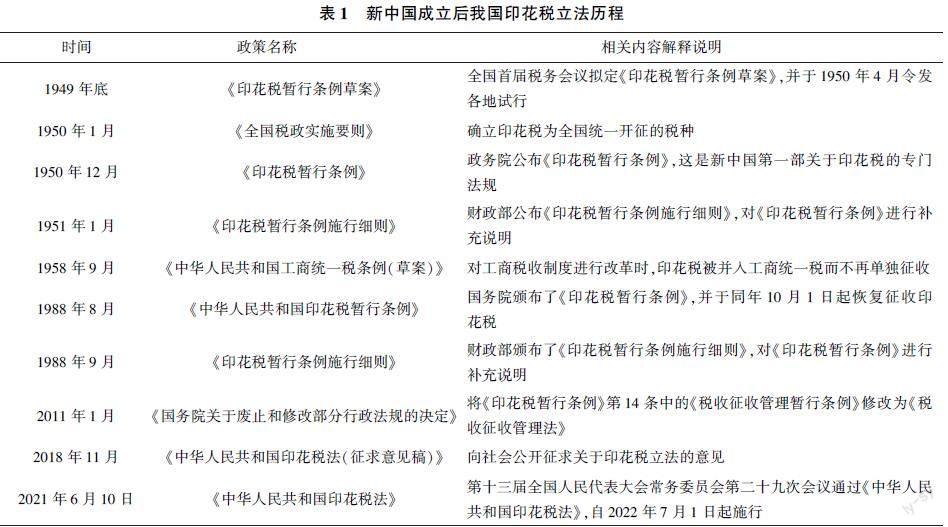

1.2 新中国建立后(1949年至今)

新中国成立后,我国先后对印花税进行立法,大体上可以分为以下三个阶段:

1.2.1 第一个阶段(1949-1987年)

第一个阶段是我国对印花税进行初步认识,并进行立法的探索阶段。这一阶段对印花税也采取了从单独开征到不再单独征收。新中国成立不久,在1949年底的全国首届税务会议拟定了《印花税暂行条例草案》,该条例草案对我国百废待兴的经济状况有一定促进作用,到1958年我国对工商税收制度进行改革时,停征了印花税,将印花税、货物税、商品流通税和营业税合并简化为工商统一税。此后长达30年的时间里,印花税不是作为一个独立的税种单独征收。

1.2.2 第二个阶段(1988-2020年)

第二个阶段是我国对于印花税有了进一步的认识,这一阶段可以说是立法的过渡阶段。1978年我国实行对内搞活、对外开放的政策后,随后也进行了税制改革。1988年8月国务院颁布了《印花税暂行条例》,并于同年10月1日起恢复开征印花税,这标志着我国印花税的立法进入了第二个阶段。《印花税暂行条例》的实施使印花税的征收有了初步的法律依据。

1.2.3 第三个阶段(2021年至今)

第三个阶段是我国对印花税的认识走向了成熟阶段,并采取了专门立法。2021年6月10日颁布了《中华人民共和国印花税法》。《印花税法》的出台说明我国关于印花税的法律体系已经有了大致的轮廓,作为我国18个税种中第12个立法的税种,不仅标志着税收法定原则的进一步落实,也标志着我国税收立法更进了一程。具体的立法历程见表1所示:

2 我国印花税存在的问题

2.1 印花税的征税范围有待完善的问题

(1)印花税的征税范围与《民法典》脱轨。在印花税的具体税目设置中,我国现行的《印花税法》仍与《民法典》中的合同编的相关条款相脱离。在《民法典》中,除了买卖合同、借款合同等具有代表性的合同外,还增加了保理合同、物业服务合同等合同类型,但《印花税法》并未将保理合同、物业服务合同等列入它的征税范围。印花税的征税范围不清晰具体,这就导致纳税人在交易活动中无法明确界定签订的合同是否属于印花税的征税范围。同时,相关合同的类型和税率的适用无法判断,也会给交易活动带来很大的争议。

(2)印花税税目中缺乏有关电子合同征税的相关规定。新颁布的《印花税法》中可以看到,对于个人与电子商务经营者订立的电子订单免征印花税。随着时代的发展与不断进步,电子合同的种类是多种多样的,仅对个人电子订单免税,其他类型的电子商务订单依然需要缴纳印花税。电子商务中的协议和书面合同的确定有很大的差别,并且很难分辨出营业额和同期产生的运杂费。但是,印花税的税目中没有其他类型电子合同的税目,也没有相关的税率,这给实际中的征收带来了很大的不便。

2.2 印花税的税收优惠有待完善的问题

(1)国家鼓励科技创新,技术合同却未有税收优惠政策。党的“十四五”规划中指出:“实施更大力度的研发经费加计扣除、高新技术企业税收优惠等普惠性政策。”在其他税种中,如企业所得税就有关于技术的税收优惠政策,符合条件的技术转让所得免税或减半征税、企业的研究开发费用加计75%扣除等。然而,技术合同仍在印花税的税目税率表中,虽然税率仅为价款、报酬或者使用费的万分之三,并不是很高,但是它会对技术成果的转化、有效的流动和在市场的灵活运转产生一定的阻碍作用。另一方面与国家倡导的关于技术的税收优惠政策背道而驰,不利于发挥税收减免政策的合力。

(2)印花税部分税收优惠政策存在重复规定。印花税的一些税收优惠政策也有一些问题,即重复的条款。例如,国家税务总局对于个人用于生活居住的租房合同实行免征印花税的政策,而财税〔2014〕52号文中对个人出租和承租房屋的租赁合同也免征印花税。二者之间存在着某种程度上的重合,而后者所覆盖的领域要更广泛一些。

2.3 印花税的征收管理有待完善的问题

(1)在实际征管中,对印花税的源泉扣缴未能发挥有效作用。首先,我国的税收法律并没有对相关机构规定承担一定的代扣代缴义务;另一方面,由于征收企业的印花税所得较少,征收机关可收取的税费也相对较少,征收机关对征收企业的征收热情不高,有关凭证没有及时上交,从而导致了税款的流失。此外,由于我国现行的印花税法“刚性”较低,无法有效地对征收单位进行监管和制约,致使其源泉扣缴的效力减弱。

(2)印花税的征收取决于纳税人的税收遵从度。《印花税法》第十六条规定,印花税按季、按年或者按次计征。实行按季、按年计征的,纳税人应当自季度、年度终了之日起十五日内申报缴纳税款;实行按次计征的,纳税人应当自纳税义务发生之日起十五日内申报缴纳税款。这意味着印花税的征税很大程度上取决于纳税人的自觉性,需要纳税人自主申报,纳税人税收遵从度高,就能按时征收税款;反之,则无法按时征收税款。因此,印花税的征管漏洞依然存在。

3 完善我国印花税的对策与建议

3.1 明确印花税的征税范围

(1)梳理印花税税目,使征收范围与《民法典》接轨。可以根据《民法典》合同编的规定,借鉴《民法典》有关债权、契约和经济合同的分类,进一步梳理印花税征收的合同范围,适当考虑将保理合同、物业服务合同等合同类型列入印花税的税目,使印花税的税目分类与《民法典》相协调,进而减少在合同类型判断和税率适用等方面存在的争议。

(2)在印花税的征收范围中增加电子合同的相关规定。随着传统纸质合同的过时,电子合同时代已经到来,很多企业经營者为求便利已经开始逐步使用电子合同来替代纸质合同。所以,制定有关电子合同的印花税税目已经迫在眉睫。将除个人与电子商务经营者订立的电子订单外的其他电子合同列入印花税的税目,并制定符合经济发展需要的税率,不仅能够有效地避免实际交易活动中因缺少有关印花税的规定而带来的不便,还能减少关于电子商务订单是否需要缴纳印花税的争议。

3.2 优化印花税的税收优惠政策

(1)建议增加关于支持科技创新的免征印花税事项,将技术合同列入免征范围。一方面,不应列入印花税税收优惠范围的不要列入,根据现行经济发展态势需要列入税收优惠政策范围的应及时列入。如关于技术合同可以出台相应的税收优惠政策,顺应国家为了鼓励研发和科技成果转化,实行结构性减税的大方向。另一方面,应给予技术服务、技术研发、技术咨询和技术转让等相关方面的税收优惠,大力支持国家关于科技创新的相关政策。

(2)相关部门应出台有关印花税税收优惠的最新实施细则与配套政策,避免印花税税收优惠政策存在重复的情况再次发生。《财政部 税务总局关于印花税法实施后有关优惠政策衔接问题的公告》(财政部 税务总局公告2022年第23号)的文件的颁布,在一定程度上有效规定了印花税继续执行、废止和失效的税收优惠政策,给印花税优惠政策的执行有了具体清晰的参考。但针对上述存在重复税收优惠的问题还应出台具体的文件,规定在实际中究竟适用于哪一项优惠政策,给相关税收优惠政策的执行带来便利。

3.3 完善印花税的征收管理

(1)改进征管方式,利用大数据从源头上对印花税进行核定征收和代扣代缴。对于产权转移书据和营业账簿,可以将其发证机构与合同签证、公证部门等单位进行代扣代缴,力求从根源上控制税收,降低税收损失的风险。对于经常发生的、不易控制的合同,可以考虑由税收部门进行核定,将各种形式的税收征管结合起来,这样既能减少税收损失,又能促进税收的公平性。与此同时,税务机关还可以利用金税工程三期,推动各方协作,实现数据、信息的互通,将内外部资料相互比较和分析,能不断完善印花税的征收和管理,提高税收高效征管的信息化和科技化。

(2)税务机关应从各个方面发力,提升纳税人的税收遵从度。首先,可以通过建立“税收诚信云平台”来完善税收信用管理系统,通过信息化的手段来提升税收信用的管理。另外,可以借鉴海关、市场监管、环保等部门建立纳税人信用评价系统,并将《印花税法》执行中存在的违规行为纳入纳税评估范围,提高这些行为在纳税信誉评价中的比重。其次,要加强对印花税的稽查和执法力度,不定时地对印花税进行专项检查,严厉打击有关的违法违规行为,从而促使纳税人依法纳税,提高印花税税收遵从度。最后,可以针对纳税人建立奖惩制度,对于积极按时缴纳税款的纳税人给予其一定的税收优惠;对于不及时缴纳税款的纳税人将其列入黑名单,取消其享受税收优惠的资格,用强硬有力的手段促使纳税人按时申报缴纳印花税,提高税收遵从的主动性。

4 结语

贯彻落实税收法定原则是依法治国的一项重要工作。完善我国现行的印花税法律法规,有助于构建我国高质量发展、社会公平和市场统一的税收制度,从而使我国的税收在国家治理中的基础性、支柱性和保障性作用得到进一步的体现。对于印花税立法后仍存在的问题提出有针对性的建议,能为我国印花税的发展提供更好的助益。

参考文献

[1]饶立新.中国印花税研究[M].北京:中国税务出版社,2009.

[2]赖文军,徐越,万根华,等.贯彻落实《印花税法》应注意的问题与对策[J].税务研究,2022,(07):137141.

[3]刘东辉.我国印花税正式立法带来的变化及影响[J].商业经济,2022,(05):136139+180.

[4]臧炜尧.普通印花税制度改革研究[D].中国财政科学研究院,2019.

[5]祁红丽.印花税改革探索[J].中国财政,2018,(12):3839.