破产重整上市公司实际控制人信息披露问题研究

贾楠

(上海交通大学凯原法学院,上海 200030)

一、引言

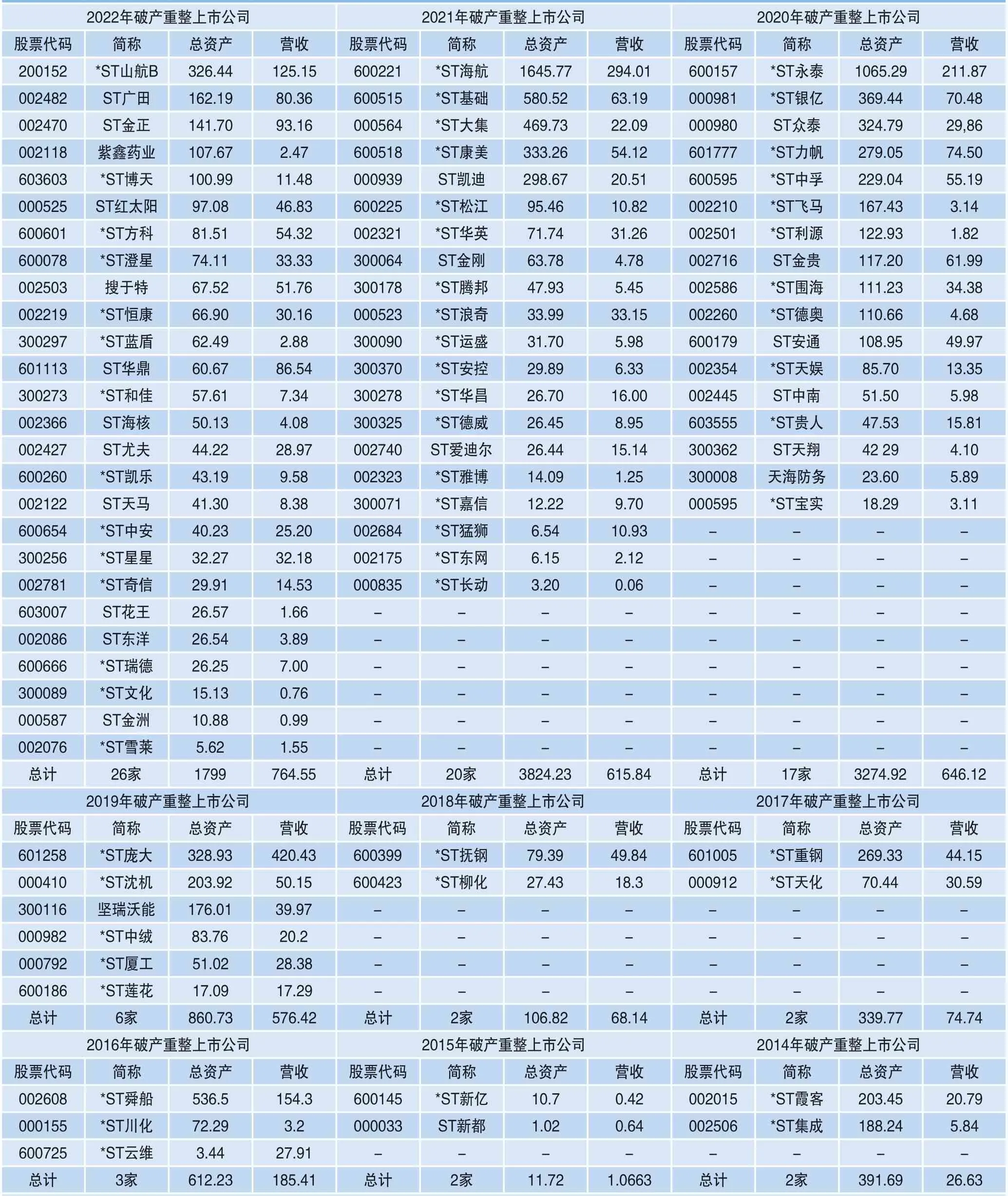

近三年来,新冠疫情对全球各国家/地区的经济社会发展带来了强烈冲击,大量企业陷入经营困境,破产重整上市公司的数量也显著增加。根据Wind资讯以及中国裁判文书网的公开数据统计,我国破产重整上市公司数量由2019年的6家增加至2022的26家(截至2022年10月),具体如表1所示。同时,破产重整上市公司的规模(总资产)也在不断上升,2020年破产重整上市公司总资产达到3274.92亿元,相比2019年的860.7亿元增加近3倍;2022年破产重整上市公司总资产虽有下降,但在营业收入方面达到了764.55亿元,相比2021年的615.84亿元增加了近24%。由此可见,我国上市公司进入破产重整程序的情形已不再鲜见,数量呈增加趋势。有必要加强对此类情形的关注,在法律制度层面对相关主体行为进行引导规范。

表1 2014—2022年我国破产重整上市公司信息统计

信息披露是上市公司破产重整的核心问题之一,而对实际控制人信息的披露更是其中关键,对众多中小投资者的决策具有重要影响。这是因为,实际控制人是破产重整过程中的重要决策者和执行者,对重整企业能否在“生死边缘”被“挽救重生”起到决定性作用。实践中,由于上市公司复杂的内部股权关系以及采取的多种股权融资方式,企业实际控制人变更较为隐蔽,界定难度较大,传统法规中偏原则化的实际控制人界定标准及信息披露规则难以实现针对性的有效规制。同时,破产重整情形下的上市公司信息披露涉及《企业破产法》以及《证券法》中多元价值目标的平衡,这也进一步增加了规制该问题的难度。有鉴于此,本文尝试从实践案例出发,对破产重整情形下上市公司实际控制人的界定标准及信息披露规则进行探索,以期为我国上市公司退出机制的进一步健全完善提供参考。

二、破产重整上市公司实际控制人信息披露的特殊性

相较于一般情形,破产重整情形下上市公司实际控制人的信息披露具有特殊性。一方面,此种情形下实际控制人的界定较为复杂。上市公司往往由于经营不善等因素进入破产程序,在破产制度框架下,实际控制人通常会对宣告破产重整的公司进行大刀阔斧的内部调整和外部整合(尤其是针对股权结构),导致其股权结构出现较大变化;与此同时,破产重整的上市公司往往会引入外部投资者,在股权融资工具日益创新和复杂化的今天,无疑加剧了实际控制人界定的难度。另一方面,对实际控制人信息的披露需考虑多元价值平衡问题,与一般情形下通常仅需遵循《证券法》规范不同,破产重整情形下对上市公司实际控制人信息的披露属《证券法》与《企业破产法》的交叉地带,需在两法体系框架内进行适当的价值平衡,确保信息披露行为同时符合两法的基本原则和价值追求。

(一)破产重整上市公司实际控制人界定的特殊性

对实际控制人进行清晰、明确的界定,是进行相关信息披露的基本前提。目前,我国现行法律法规对实际控制人界定标准的规定,散见于《公司法》《证券法》《上市公司信息披露管理办法》《公开发行股票公司信息披露实施细则》《上市公司收购管理办法》及《关于股票公开发行与上市公司信息披露有关事项的通知》等各层级规范中,主要从持股比例、表决权份额、影响董事选任及股东大会决议的能力等方面加以规范。1从既有实践看,现行规范能较好地应对一般情形下的实际控制人界定问题,取得了较理想的应用效果。

然而,针对破产重整这一特殊情形,传统上以持股比例、表决权份额为主的界定标准面临一定的考验。一方面,破产重整情形下上市公司的股权结构变更频率高、变化大且较为隐蔽,传统界定标准难以充分反映实践中形态各异的控制权传导关系,在实际控制人界定的准确性上面临较大挑战。如表2所示,根据公开信息统计,截至2022年10月,2022年26家破产重整上市公司中,17家发生实际控制人变更;2021年20家破产重整上市公司中,13家发生实际控制人变更;2020年17家破产重整上市公司中,13家发生实际控制人变更。从更长的时间维度看,2014年1月至2022年10月底,80家破产重整上市公司中有55家发生实际控制人变更,占比约69%,足见此类情形下股权结构变化之频繁以及变化幅度之大。与此同时,创新性融资工具的不断推出导致企业股权关系复杂程度提高,并重点呈现在破产重整中的上市公司,如债转股、可转债等,同时也包括了一些公司协议,如股权代持协议、对赌协议、各类商业协议等。2这类具有股权属性的融资工具或协议文件表面上不会对公司股权产生影响,但实际上已对股权架构产生了实质影响,如ST慧球信息披露违法违规案中,重整投资人尽管仅持有3.8%股份,但其通过协议控制的形式间接成为该公司的实际控制人,在该情况下,相关信息披露义务人并没有对实际控制人信息予以披露,证监会遂对其进行处罚。当前,重整投资人的引入正呈增加趋势,在推进破产重组进程中发挥愈加重要的作用,在此趋势下,破产重整上市公司股权结构变化的频率及复杂度也将进一步提升;而传统标准在综合与动态的双重考量上存在一定欠缺,难以充分应对破产重整情形下实际控制人持续动态变化的特征。

表2 2014—2022年我国破产重整上市公司实际控制人变更情况(截至2022年10月)

另一方面,破产重整情形下对实际控制人的界定逻辑也有其特殊性,更注重于考察其是否能够对重整方向及重整方式起到决定性影响,这与一般情形下考察股东能否对上市公司日常经营、战略制定执行等事项产生重大影响的界定逻辑存在明显差异。针对破产重整情形下实际控制人界定的特殊逻辑,传统界定标准未充分兼顾到投资关系与权力支配的双重考量,在界定维度选择上未能充分考虑实际控制人对公司重整方向、方式产生决定性影响的各个方面,可能会导致在部分情形下出现实际控制人认定困难、不准确等问题。

(二)破产重整上市公司实际控制人信息披露的特殊价值需求

作为金融领域两部重要的法律规范,《证券法》与《企业破产法》各有侧重,价值追求也不尽相同。破产重整情形下,对上市公司实际控制人信息的披露既需要遵循《证券法》建构的信息披露规则体系,也需兼顾到《企业破产法》体系下的特殊价值需求,因而显现出一定的特殊性。从法律经济学视角看,《证券法》对信息披露的立法逻辑主要从投资者保护角度出发,强调信息披露制度对投资者知情权、决策科学、公司经营改善、证券市场平稳等方面的关键作用。信息披露的理论基础在于努力消除信息不对称的状态,尽可能塑造完全竞争的理想市场状态,使投资者在充分信息掌握的情形下进行科学决策。3《企业破产法》则强调发挥破产企业的最大剩余价值4,从挽救企业、最大化社会福利的角度出发建构整体的法律体系。结合我国破产重整制度的设计看,其价值追求也更多植根于该种理念,即破产重整企业得到挽救,能够回归市场并正常经营,企业员工岗位得以保留,实现经济和社会的双重稳定。5该理念也符合联合国《破产法立法指南》的初衷。6由此可见,《企业破产法》在基本出发点和价值追求上与《证券法》存在一定差异,处于两法交叉领域的破产重整上市公司信息披露规则需要尽可能兼顾不同的价值取向,以最大化保障公平竞争、提升市场效率。

现实中存在的突出问题在于,中小股东在上市公司重整过程中往往处于劣势地位,实际控制人作为大股东,在复杂的重整环境中通常会优先采取措施保障己方利益,甚至以牺牲中小股东利益为代价,进而造成了重整计划更严重的信息不对称,以中小股东为代表的广大表决方难以通过披露的信息完整、准确地了解重整企业的相关信息。信息披露本是解决该问题的有力途径,但也面临着挽救企业与中小股东保护的潜在冲突。原因在于,从挽救企业的角度出发,快速、灵活、持续的控制权变动具有显著作用7,能够最大化提高重整计划实施的效率与速度,并尽可能在《企业破产法》规定的撤销权约定时间内追踪和撤回债务人所直接或间接导致的损失;但同时会带来实际控制人变更的不确定性,并可能对实际控制人相关信息的披露及时性产生影响,进而在一定程度上影响到中小股东知情权的实现。8因此,为了兼顾保护中小股东和挽救企业两种不同的价值追求,相应的信息披露规则设计也需进行适度的差别化调整,以实现更为理想的规制效果。

三、破产重整上市公司实际控制人界定标准的考量维度与优化方向

如前所述,在破产重整情形下,上市公司实际控制人的传统界定标准存在一定的局限性。首先,传统界定标准通常依赖形式上的表层股权特征,如持股比例、表决权份额等,而这些形式标准在破产重整情形下往往难以准确反映实质上的控制权传导关系;其次,传统界定标准通常采用静态标准来界定实际控制人,而破产重整过程中股东结构和公司治理等方面的变化可能导致实际控制人的动态变更。此外,传统界定标准较为忽视实际控制人对企业的投资和经营关系的影响。对此,实际控制人界定标准应强调三个考量维度并加以适当优化:其一,由形式至实质标准的考量;其二,综合与动态的双重考量;其三,投资关系与权力支配的双重考量。

(一)形式至实质标准的考量

破产重整情形下,上市公司的股权变动方式较为多元,且往往具有较强的隐蔽性,难以通过表层股权特征甄别。从近年来的行政处罚实践看,*ST凯迪、*ST易见、ST美丽、ST天首和ST慧球等多起信息披露违法违规案件中均存在隐瞒实际控制人的情形,且案涉实际控制人均较为隐蔽,本文选取*ST凯迪、ST慧球两起典型案件为例进行分析。

在*ST凯迪信息披露违法违规案(中国证监会处罚字〔2019〕144号)中,证监会调查发现*ST凯迪存在隐瞒实际控制人的现象。2015年,*ST凯迪实施了重大资产重组,其第一大股东为阳光凯迪,持股29.08%。而后调查发现,阳光凯迪还通过另一家公司间接持有*ST凯迪3.76%的股份,尤其该另外一家公司的重大事项决策等均由阳光凯迪控制,因此,阳光凯迪在*ST凯迪中的股份占比已超过了30%。另外,*ST凯迪董事会中的9名成员有5名成员由阳光凯迪选任,超过了半数成员,因此从表层股权特征看,阳光凯迪拥有*ST凯迪的实际控制权。然而,最后调查发现,不晚于2017年3月份,陈某龙通过持有丰盈长江而间接持有阳光凯迪30%的股份,同时还拥有阳光凯迪过半数以上董事会成员选任的决定权,因此实际上陈某龙为*ST凯迪的实际控制人。在2017年年报中,公司并未披露存在实际控制人,证监会遂对*ST凯迪作出行政处罚及采取市场禁入措施。该案揭示了实质性考量的重要性,尤其是针对控股结构以及表决权控制关系的考察。

相较于前述案件,ST慧球信息披露违法违规案(中国证监会行政处罚决定书〔2017〕47号)中,实际控制人的控制权传导结构更为复杂与隐蔽,并且更需在形式标准基础上加入实质标准的审查。该案中,事实上的实际控制人顾某通过中信证券间接持有ST慧球3.8%的股份,从表层股权特征看,该持股比例不显然足以界定为实际控制人。当时企业的最大股东为工商银行广西分行,将其界定为实际控制人可初步符合形式标准的审查条件,但法院并没有采纳该界定。原因在于,工商银行广西分行为ST慧球进行债转股融资的债权人,而债转股的融资方式不同于传统的股权融资方式,在对上市公司控制权的影响上具有差异。9具体而言,该案中工商银行广西分行参与债转股的目的并非在于参与公司日常经营或重要事项决策,而仅在于实现债权转换,虽然债转股融资可导致债权人直接或间接成为最大股东,然而该传导效应具有一定限制,不能客观反映公司的实质控制权传导关系,因此最大股东工商银行广西分行并未被界定为实际控制人。

结合行政处罚决定书反映的情况看,对于顾某的实际控制人身份认定更多是基于其对重整计划的决定权以及公司高层任免权的考量。在重整计划方面,顾某负责破产企业重整方案的设计及推进事宜,具体表现为破产企业通过顾某及其他重整投资方以非公开股票发行方式进行募资,在此过程中,顾某及其团队具有决策及方案设计权,且发行事宜包括发行对象选择等均由顾某负责。在公司高层任免权方面,顾某通过对公司高层的影响力,实际负责公司发展方向以及其他重大事项的决策,董事会成员均向顾某汇报工作,由顾某进行审批及决策,其行为特征也实际反映出顾某对破产重整企业未来发展方向已具有相当的影响能力。因此,法院最终认定了顾某的实际控制人身份。该案揭示了表层股权关系并不能完全反映上市公司控制权传导的真实情况,需要更加注重对实质性因素的考量。

应当看到,证监会和法院对前述案例中实际控制人的界定是准确且适当的,也反映出监管和司法层面由形式向实质标准的转变趋势。但在这一过程中,由于传统标准的欠缺导致的争议以及时间上的滞后值得关注和反思。传统上的形式标准主要关注表层股权关系,尽管审查过程简明高效,但在破产重整等特殊情形下难以准确甄别实际上的控制权结构。相较而言,实质标准则更加强调对实际控制关系的审查,且考量因素覆盖面更广,能够有效克服形式标准的欠缺。

(二)综合与动态的双重考量

实践中,往往只有掌握企业的重要资源、商业影响力、信息和决策权等才能真正掌控企业,而传统界定标准难以反映前述综合情况。同时,传统界定标准主要以单一时点的投资关系为着眼点,难以充分反映实际控制人关系的动态变化,如企业破产重整等情况可能会导致实际控制人的快速变更。有鉴于此,对实际控制人的界定需要兼顾综合与动态的双重考量,对实际控制人认定要件所涉及的综合与动态因素进行具体分析。在综合考量方面,需审查投资比例、股权转让方式、关联交易、协议控制、商业控制、管理层控制等多个方面的因素;在动态考量方面,需审查企业在不同时间段内的实际情况,关注与控制权有关的事实因素的持续性变化及其所导致的实际控制人变更情形。

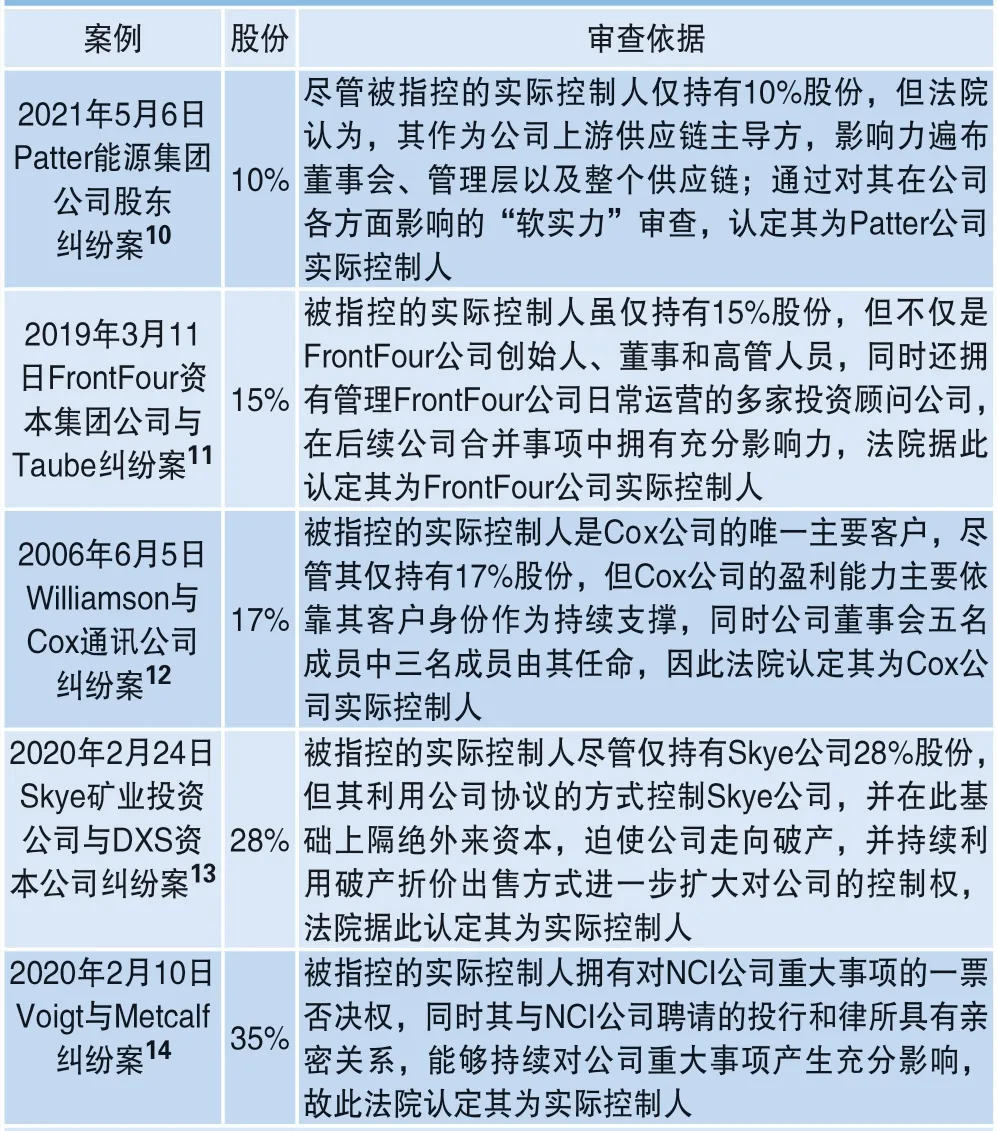

在综合与动态的双重考量方面,美国特拉华州法院的判例经验值得参考。表3列举了具有代表性的五个案例,审查范围涵盖了多项复杂且具体的事实依据。

表3 实际控制人综合与动态的审查案例

从上述案例反映的情况看,基于综合与动态双重考量的界定逻辑主要围绕公司供应链主导权、外部投资顾问公司操控、主要盈利客户身份利用、公司协议控制、一票否决权和重大事项影响力五个方面。如果以传统界定标准进行审查,难以识别上述商业领域中的各类综合情形。如公司供应链主导权以及在合并事项中的影响力,此类行为具有商业控制的特征,需要进行更全面和综合的考量;而在破产重整上市公司中,重整投资方的加入也将导致商业控制情形更复杂和频繁。同时,传统界定标准难以识别具有动态特征的行为,如上述案例中的盈利支撑、利用破产折价出售持续加大控制、利用重大事项影响力持续控制等情形。此类行为的动态特征体现为渐进式、持续性的控制加强,如果不对控制权特征加以动态分析,难以识别在相应时间段内的实际控制权归属。而破产重整情形下对动态考量的需求往往更加迫切,这是因为基于挽救企业的价值追求,进入破产重整程序的企业往往需要尽快进行“大刀阔斧”的改革以尽最大可能重返市场,在这一较短的时间区间内,持续性的动态行为可能会对控制权关系产生显著影响。

(三)投资关系与权力支配的双重考量

如前所述,传统界定标准主要关注表层股权关系,而较忽略实际控制人与企业的投资关系以及对企业经营方向决策的实际影响关系。在破产重整情形下,实际控制人往往通过投资关系、间接权力支配关系实现对企业的控制,对破产重整进程产生重要影响,传统界定标准往往难以反映此种实际情况。此种情况下,涵盖投资关系审查和权力支配审查等多重考量维度的界定标准就显得蔚为重要,可以使实际控制人无处遁形,避免其通过操纵投资关系或利用权力支配关系掩盖真实身份。具体而言,投资关系考量强调审查公司的股权结构,以及股东间的投资关系,如股权的直接或间接持有方、股权转让关系、股东间协议等,以确定实际控制人的身份。权力支配考量则强调审查公司的管理层结构、重要岗位人员和决策流程等,以及相关股东对被审查公司的实际控制情况,以便确认实际控制人对被审查公司的权力支配情况。

对此,相关指引文件15将公司实际控制人的控制权界定为“能够对股东大会的决议产生重大影响或者能够实际支配公司行为的权力”,其渊源是对公司直接或间接的股权投资关系。深圳证券交易所《股票上市规则》中的规定更进一步,将实际控制人界定为“指通过投资关系、协议或者其他安排,能够支配、实际支配公司行为的自然人、法人或者其他组织”,其中对于“投资关系”理念的注重已经涵盖了对投资关系的考量,此种规范方式颇值肯定。

从境外立法看,部分成熟市场的相关规则设计也涵盖了投资关系与权力支配的考量维度,如《美国投资公司法》《德国股份法》和《巴西公司法》等。《美国投资公司法》第2条规定,“控制”是指对公司日常经营以及决策制定和执行具有重要影响能力,但通过在公司担任正式职务而获得控制权的情形除外。此外,该法还规定,除自然人以外,直接或间接通过单个或多个实际控制下的主体对其他公司获得超过25%投票权的情形,应被界定为该公司的控制人,有相反证据的除外。然而,在美国证监会发布声明或利害相关人作出申请针对该相反证据前,对于“控制”的推定将保持不变。一旦该推定发生变化,美国证监会将发布新声明以替换或修改先前作出的声明。16《德国股份法》第17条规定,从属企业是指另一企业(控制企业)可以直接或间接对其施加支配性影响的独立企业。17《巴西公司法》对实际控制人的界定体现在第116条,拥有保证在公司各项会议中的多数投票权以及选举大多数公司领导层的权力;在实践中,使用其权力来指导公司活动和公司部门的运作。18尽管不同法域对实际控制人的界定标准设计存在差异,但整体上均秉承围绕行为要件属性进行综合判断的基本逻辑,包括实际控制人对企业日常经营、决策制定与执行的影响能力,这些能力的甄别也均建立在对企业内部的投资关系与权力支配进行充分审查的基础上。

综上所述,破产重整上市公司实际控制人的界定应着重把握好三个方面:由形式到实质标准的考量、综合与动态的双重考量以及投资关系与权力支配的双重考量。在具体的规则设计中,宜充分体现出前述三方面的规制理念和界定逻辑。应当看到,2022年3月颁布的《深圳证券交易所上市公司自律监管指引第14号——破产重整等事项》和《上海证券交易所上市公司自律监管指引第13号——破产重整等事项》(以下统称《破产重整监管指引文件》)已经丰富和完善了破产重整情形下上市公司的信息披露规定,在此基础上,宜考虑进一步针对破产重整上市公司实际控制人的界定标准进行细化规范,以便实现更加准确、清晰的界定,为相关信息披露制度的有效运转奠定坚实基础。

四、破产重整上市公司实际控制人信息披露的价值平衡及差异化处理

实际控制人在上市公司破产重整进程中发挥着举足轻重的作用,对其相关信息的披露需要同时遵循《证券法》和《企业破产法》的基本原则,在挽救企业与公平清偿等多元价值追求中实现合理均衡。对此,宜采差异化的处理方式,通过听证会等多元形式,分阶段进行差异化的信息披露。

(一)多元价值平衡:挽救企业与公平清偿兼顾

如前所述,破产重整情形下上市公司实际控制人的信息披露具有一定的特殊性,但仅因此种特殊性而动辄对《证券法》进行改动,不利于保障法律的稳定性,也违背立法的经济效益。有鉴于此,可参考《美国破产法》立法经验,设置特定条件下优先适用破产法规定而免除证券法责任的“安全港”规则。该法中,第1125条重点明确了“安全港”及“善意”的概念,即对于就重整计划征集表决意见或根据重整计划参与证券出售或发行的主体,只要其行动系出于善意且不违反第1125条的其他规定,则该主体就可以免于证券法上的责任19;第1145条进一步规定了破产法的优先适用规则及依照重整计划进行证券发行无需根据证券法进行发行申请。因此,基于《美国破产法》所规定的信息披露制度,只要披露义务人的披露行为符合《美国破产法》以及破产法院的意见,则可以豁免《证券法》所规定的披露规则。学术界对前述规定也有较多支持观点,有学者指出,在重整程序中收购并非全部以协议方式进行,如果以持股5%作为强制披露规定,势必将增加公司重整的成本。20鉴于此,可考虑对上市公司重整程序中涉及的实际控制人信息披露内容进行适度调整,尤其借鉴《美国破产法》对一次性披露收购信息的规定,将“安全港”及“善意”理念引入实际控制人的信息披露制度设计中。这种安排更多把焦点放在重整计划上,而因重整计划所导致的实际控制人变更,进而涉及的《证券法》及相关部门规章、规范性文件中的信息披露要求则可予以适当处理,从而保障重整计划的顺利执行以及实现对中小股东权益的有效保护。

在采取“安全港”设计的基础上,尚需对挽救企业与公平清偿的多元价值追求进行充分兼顾,避免由于无法及时准确界定实际控制人和甄别其对重整企业的挽救动机,从而导致的欺诈行为。一方面,在破产重整过程中,企业的生存和发展是最重要的目标。实际控制人信息披露的价值追求应始终围绕挽救企业展开,需客观看到快速、灵活的股权变动对重整计划实施所带来的便利。另一方面,在追求挽救企业效果的同时也必须兼顾公平清偿。实际控制人应保障债权人和股东的合法权益得到充分保护,如无法重整企业,应确保债权人和股东能够获得公平地清偿。在信息披露过程中,实际控制人应始终主动向债权人和股东披露自己的身份和利益关系,以确保交易的透明度和公正性。

(二)差异化的信息披露标准:听证会与阶段式

鉴于立法规范的调整成本较高,可考虑一种更具可操作性的调整方向,即在“挽救企业和兼顾公平清偿”的基本原则下,要求实际控制人信息的披露义务人对不同类型的利害方进行差异化的信息披露。该调整方向是基于重整过程中不同参与方的利益诉求差异,并且其利益诉求乃至所需的信息类型也不尽相同。披露义务人实际上并不需要将所有涉及实际控制人的信息公之于众,可根据特定重整参与方的信息需求进行针对性的披露。该调整逻辑在《美国破产法》第1125条(c)中即得以体现,其更多聚焦于信息披露的获取方为特定参与方而并非社会公众。当然,此种针对性的披露方式仍需严格在司法机关监管下进行,且需以司法机关的指引文件作为依据。

依据披露制度对重大性的界定标准,破产重整上市公司的实际控制人变更属于典型的重大事件,理应对其进行信息披露。同时也应看到,破产重整上市公司与正常经营的上市公司也存有差异,后者信息披露的侧重点在于内幕交易、关联交易等严重侵害投资者权益的行为,而前者则更侧重于重整过程中各利害方对重整事项的影响事件。21有鉴于此,可考虑在上市公司破产重整程序中增设听证会作为重整企业对实际控制人信息的披露程序,此举可趋向债权人利益最大化的标准,并同时兼顾相关主体对信息披露的需求。在美国,听证会是一种重要的披露形式22,可以公开披露破产重整案件的相关信息,使相关方了解案件的进展和具体情况,提高信息的透明度(尤其是实际控制人的身份),对于债权人、股东等市场参与者而言具有重要的参考价值。区别于证券监管措施,《美国破产法》采取的听证会形式更为灵活和高效,使得相关各方能够在公开场合下充分表达意见和解决争议,并在较短时间内确定实际控制人,有效促进破产重整案件的顺利进行。此外,听证会也使法官和当事人更容易掌握案件相关情况,更加全面地了解公司财务状况、经营状况尤其实际控制人的身份信息,以对上市公司破产重整情形下的实际控制人界定进行有效监督。

此外,在具体的披露时点要求上,也可考虑采取分阶段的披露方式,即在破产重整过程中,将实际控制人信息披露分多个阶段进行,以逐步明确实际控制人身份并防止其变更。此种披露方法可以有效应对破产重整情形下实际控制人界定的困难和不确定性,同时保护债权人的利益,防止实际控制人通过破产重整规避责任和转移财产。以美国法为例,首先,第一阶段应包括对公司董事、高管及其他主要股东的披露,此举可帮助破产重整管理人在短时间内确定实际控制人。23其次,在重整计划提交前,实际控制人应进行第二阶段的披露,此阶段实际控制人需要详细披露其与债权人的关系、对公司重整计划的支持程度,以及对未来公司治理的计划。最后,在破产重整完成后,实际控制人则进入第三阶段的披露,该阶段的披露事项应包括实际控制人对公司未来计划、经营方向的支持情况等。对于阶段式披露标准的设计,应结合实际情况,尤其需考虑实际控制人的身份和破产重整上市公司的具体情况,以及避免实际控制人的不当行为损害债权人、股东权益。例如,在第一阶段的披露中,应要求实际控制人披露直接或间接持有的公司股份数量和比例,并披露与公司股份相关的任何协议和安排。在第二阶段的披露中,应要求实际控制人披露与债权人的关系,包括对债权人的欠款情况和是否存在任何影响债权人权益的安排。在第三阶段的披露中,应要求实际控制人对未来公司治理的计划进行详细披露,以及对公司未来发展方向的支持情况。总体而言,阶段式披露方法可以逐步明确实际控制人身份,这种差异化的处理可有效满足破产重整情形下上市公司实际控制人信息披露的特殊价值需求,不失为一种可取的制度优化方向。■

注释

1.如《上市公司收购管理办法》第84条规定:“有下列情形之一的,为拥有上市公司控制权:(一)投资者为上市公司持股50%以上的控股股东;(二)投资者可以实际支配上市公司股份表决权超过30%;(三)投资者通过实际支配上市公司股份表决权能够决定公司董事会半数以上成员选任;(四)投资者依其可实际支配的上市公司股份表决权足以对公司股东大会的决议产生重大影响;(五)中国证监会认定的其他情形。”

2.参见于涛.市场化债转股的进展、问题及对策[J].清华金融评论, 2021, (5): 74-76.

3.See Urquiza F B, Navarro M C A, Trombetta M, et al.Disclosure theories and disclosure measures[J].Spanish Journal of Finance and Accounting/Revista Española de Financiación y Contabilidad, 2010,39(147): 393-420.

4.See Jackson T H, Skeel D A.Bankruptcy and economic recovery[M]//Restructuring Financial Infrastructure to Speed Recovery (Brookings Institution).U of Penn, Inst for Law & Econ Research Paper, 2013: 13-27.

5.参见韩长印.世界银行“办理破产”指标与我国的应对思路——以“破产框架力度指数”为视角[J].法学杂志, 2020, (41): 1-13.

6.Summary of UNCITRAL Legislative Guide on Insolvency Law.(Last amended in 2021) “The advice provided aims at achieving a balance between the need to address a debtor’s financial difficulty as quickly and efficiently as possible; and public policy concerns, such as employment and taxation.”

7.参见齐明.破产重整期间的企业控制权刍议——兼评《破产法》第73条[J].当代法学, 2010, 24(5): 95-100.

8.参见韩长印.简论破产重整计划表决的信息披露机制——以美国法为借鉴[J].人民司法, 2015, (1): 33-36.

9.债转股具有债务清偿的特性,具体表现形式为以特定股份偿还特定债务,因此需遵循《企业破产法》中关于债务清偿的行为规范;同时,债转股也具有债权出资的特性,因此也需遵循《公司法》和《证券法》关于出资事项的规范,这些特征也给实际控制人的界定带来更为复杂的实质考量要素。

10.In re Pattern Energy Grp.Inc.S’holders Litig., 2021 WL 1812674(Del.Ch.May 6, 2021).

11.In re FrontFour Cap.Grp.LLC v.Taube, 2019 WL 1313408 (Del.Ch.Mar.11, 2019).

12.In re Williamson v.Cox Commc’ns, Inc., 2006 WL 1586375 (Del.Ch.June 5, 2006).

13.In re Skye Min.Invs., LLC v.DXS Cap.(U.S.) Ltd., 2020 WL 881544 (Del.Ch.Feb.24, 2020).

14.In re Voigt v.Metcalf, 2020 WL 614999 (Del.Ch.Feb.10, 2020).

15.《〈首次公开发行股票并上市管理办法〉第十二条“实际控制人没有发生变更”的理解和适用——证券期货法律适用意见第1号》。

16.US INVESTMENT COMPANY ACT OF 1940 (Last amended in May 24, 2018), Article 2, “‘Control’means the power to exercise a controlling influence over the management or policies of a company,unless such power is solely the result of an official position with such company....”

17.GERMAN STOCK CORPORATION ACT (AKTIENGESETZ)(Last amended by Article 5 Amendment Act dated 10 May 2016),Article 17, “(1) Legally separate enterprises over which another enterprise (controlling enterprise) is able to exert, directly or indirectly,a controlling influence, shall constitute controlled enterprises.(2) A majority owned enterprise shall be presumed to be controlled by the enterprise with a majority shareholding in it.”

18.BRAZILIAN CORPORATION ACT (DIREITO SOCIETÁRIO BRASILEIRO) (Federal Law No 6,404/1976) ,“Article 116, (a) é titular de direitos de sócio que lhe assegurem, de modo permanente, a maioria dos votos nas deliberações da assembléia-geral e o poder de eleger a maioria dos administradores da companhia; (b) usa efetivamente seu poder para dirigir as atividades sociais e orientar o funcionamento dos órgãos da companhia.”

19.See Gilbane E H.Testing the bankruptcy code safe harbors in the current financial crisis[J].Am.Bankr.Inst.L.Rev., 2010, 18: 241.

20.参见王欣新, 丁燕.论破产法上信息披露制度的构建与完善[J].政治与法律, 2012, (2): 2-12.

21.参见李曙光, 郑志斌.公司重整法律评论:上市公司重整专辑[M].北京: 法律出版社, 2019: 352.

22.See Jacoby M B.Superdelegation and gatekeeping in bankruptcy courts[J].Temp.L.Rev., 2014, 87: 875.

23.See Mendales R E.Looking under the rock: disclosure of bankruptcy issues under the securities laws[J].Ohio St.L J, 1996, 57: 731.