中美国债收益率溢出效应及其影响因素研究

张雪莹封超马世群

(山东财经大学金融学院,山东 济南 250014)

一、引言

国债收益率曲线反映了某一时点不同期限的国债即期利率或到期收益率,包含了大量市场信息,在货币政策传导和宏观经济调控中扮演着重要角色,是各国央行制定货币政策的重要基础(赫国胜和周琳,2019)[18],尤其是一些关键期限的国债收益率更是受到市场关注。2022年9月28日,美国10年期国债收益率盘中创2008年10月来的高位,攀升至4.022%。相比之下,中国10年期国债收益率为2.755%,两者倒挂超过120个基点。未来一段时期内,中美两国货币政策周期的差异将对两国国债收益率之间的关系产生较大影响。

值得注意的是,以“债券通”的实现以及将中国国债纳入富时世界政府债券指数(WGBI)等事件为标志,我国债券市场的开放水平大幅提升,境外机构投资中国国债更加便利,投资规模也显著增加。中美作为世界两大主要经济体,两国国债收益率之间的溢出效应有何变化趋势及特征?受哪些因素的影响?在当前中国金融市场开放不断深化、中美国债收益率倒挂趋势增强的背景下,对上述问题的深入研究,一方面有助于平滑美国国债市场变化对国内债券市场的溢出效应,抵御短期资本流动冲击,有效防范国际金融风险,保持国内金融市场稳定;另一方面,对于深化汇率市场化改革、保持我国货币政策独立性、促进宏观经济复苏也具有十分重要的现实意义。

本文基于利率期限结构视角,研究中美两国国债收益率间的溢出效应及其影响因素。相较于现有的文献,本文可能的边际贡献主要有:第一,采用动态Nelson-Siegel模型提取了中美两国国债收益率的斜率、水平和曲率三个因子。这一方法与仅采用少数几个关键期限利率相比,能够更加全面反映中美国债收益率曲线的潜在信息和不同特征,从而为准确刻画中美两国国债市场的联动关系奠定基础。第二,在研究方法上,多数学者采用格兰杰因果检验、VAR模型和GARCH模型等研究溢出效应,而本文采用的是TVP-VAR connectedness方法,该方法能够克服传统滚窗关联等方法的技术缺陷,避免发生样本损失等问题;同时,TVP-VAR connectedness方法还能够充分反映时变性联动关系,更好地描述中美两国间国债收益率溢出效应的动态变化特征。第三,在研究视角上,以往研究多数侧重于分析中美国债收益率的联动性特征,很少深入探索两者联动的影响因素。本文进一步运用TVP-VAR模型研究中美国债收益率溢出效应的影响因素,在此基础上,从汇率变化、宏观经济运行、短期跨境资本流动等多个方面,为增强我国债券市场抵御国际债券市场溢出冲击的能力、防范和化解金融风险提供政策建议。

二、文献综述

现有大量研究指出,不同国家间国债收益率的变化存在溢出效应。例如,欧盟各国10年期国债收益率表现出较强的运动协同性(Lee,2021)[12];欧元区、美国和日本等国国债市场相互依赖、相互联动(Alexandre et al.,2020;Abakah et al.,2021)[3][1]。随着新兴经济体国债市场的规模逐渐扩大、市场透明度和流动性逐步提高,学者们开始重点关注发达国家债券市场与新兴债券市场的联动关系。Balli et al.(2020)[5]研究发现,美国、英国和日本的债券市场对新兴市场均有不同程度的溢出。此外,新兴市场国家国债收益率对主要发达经济体国债收益率变化的反应幅度在各国之间存在异质性,并且受影响程度随着时间的推移而变化(Belke et al.,2016;Ahmad et al.,2018;Abakah et al.,2021)[6][2][1]。

随着金融全球化进程的加快,作为世界主要经济体的中美国债市场间的依赖程度逐渐增强。学术界开始将研究视角聚焦于中美国债收益率间的溢出联动效应。如有文献指出,中美国债收益率联动过程中,美国国债收益率的波动是中国国债收益率变动的原因(李成等,2010;赵东喜,2012)[22][30];还有文献指出,汇率制度改革重启等条件下,中美长期国债收益率进入互相反馈、相互影响阶段(邱林卉和张华荣,2016)[25]。然而,现有对国债收益率溢出效应的研究大多并未考虑国债收益率曲线的潜在信息,而是仅对一个或几个关键期限的利率进行溢出效应研究(史兹国,2014;邱林卉和张华荣,2016)[28][25]。对收益率曲线内部潜在信息的忽视将导致收益率曲线的溢出情况难以被准确捕捉。

对于国债收益率曲线潜在信息的提取,学者进行了较为充分的研究。Nelson and Siegel于1987年提出静态Nelson-Siegel模型,该模型广泛应用于利率期限结构的拟合。Diebold and Li(2006)[7]对静态Nelson-Siegel模型进行扩展,提出了动态Nelson-Siegel(DNS)模型,并应用该模型很好地对美国国债收益率数据进行了拟合。此外,大量研究表明,DNS模型在我国也有较好的适用性(沈根祥和张靖泽,2021;孔继红和岳伟,2020)[27][21]。因此,本文借鉴上述研究,运用DNS模型拟合中美两国国债收益率曲线并提取两国国债收益率水平、斜率及曲率三因子,尽可能体现更多序列信息,准确展现中美两国国债收益率间的溢出效应。

此外,现有研究不同市场国债收益率溢出效应的文献所采用的研究方法,主要有格兰杰因果检验(邱林卉和张华荣,2016)[25]、VAR模型(史兹国,2014;Belke et al.,2016)[28][6]、GARCH模型(Abakah et al.,2021)[1]等,但这些模型局限于仅能反映相关性是否存在;另外,还有使用一些方法(例如VAR滚动窗口、TVP-VAR(MCMC法)等)获取的溢出指数存在一定技术缺陷;而本文使用TVP-VAR connectedness方法构建溢出指数,刻画不同国家市场间动态溢出效应,能够更准确反映中美两国国债收益率的动态溢出效应。最后,现有文献仅从理论上分析了可能影响中美间国债收益率溢出效应的因素,并未进行实证检验(郭栋,2019;王培辉和陈岩,2021)[17][29];本文则结合相关文献,选取部分宏观经济因素,实证研究这些宏观经济因素对中美两国间国债收益率溢出效应的影响。

三、模型设定与数据选取

(一)模型设定

1.中美两国国债收益率因子的提取——基于动态Nelson-Siegel模型

DNS模型的一般形式是:

其中,yt(τ)代表t时刻到期期限为τ的即期利率;Lt、St、Ct、λ为待估参数。Lt解释为收益率曲线的“水平因子”,代表长期利率水平;St为长期利率与瞬时短期利率之差,反映期限结构曲线的斜率,又被称为“斜率因子”;Ct主要与中期利率有关,反映整个利率期限结构曲线的曲度,又被称为“曲率因子”。可以看出,水平、斜率和曲率三个因子决定了利率期限结构的形态,能够较好地拟合整条国债收益率曲线。通过对比中美两国国债收益率三个因子,能够准确刻画出两国国债收益率的溢出效应。

DNS方法提取的三个因子属于不可观测变量,无法直接进行处理。而状态空间模型(State Space Model)提供了求解不可观测变量的一种解决途径。将DNS模型转化成SSM模型的矩阵表示,就可以通过卡尔曼滤波算法进行求解。其核心机制就是通过极大似然估计进行反复迭代,最终找到最优拟合值。本文参考Diebold and Li(2006)[7]的做法,分别得到中美国债收益率三个因子序列。其中,L-China、S-China、C-China分别表示中国国债收益率的水平、斜率和曲率因子,L-USA、S-USA、C-USA表示美国国债收益率的水平、斜率、曲率因子。

2.时变参数向量自回归关联(TVP-VAR connectedness)方法

本文借鉴Diebold and Yilmaz(2014)[8]、Antonakakis et al.(2020)[4]的研究,采用TVP-VAR connectedness方法来测算中美两国国债收益率三个因子的静态与动态溢出水平。该方法采用广义脉冲响应函数(GIRF)与广义预测误差方差分解(GFEVD)对两国国债收益率因子的溢出效应进行估计。

首先,本文构建了TVP-VAR模型,具体设定如下:

其中,Ωt-1表示至t-1期的所有可用信息集,yt和zt-1分别表示m×1和mp×1维向量,At与Ait分别是m×mp和m×m维矩阵,εt是m×1维误差向量,ξt是m2p×1维向量,而时变方差-协方差矩阵∑t与Ξt分别是m×m和m2p×m2p维矩阵。此外,vec(At)是m2p×1维向量At的向量化形式。

随后,为计算GIRF与GFEVD(Koop et al.,1996;Pesaran and Shin,1998)[11][14],本文使用卡尔曼滤波估计上述方程,并基于Wold定理,将TVP-VAR模型进行VMA变换,即

Bj,t为VMA变换形式中的脉冲响应系数。基于上述变换,本文参考Antonakakis et al.(2020)[4],对广义脉冲响应函数进行计算。具体而言,本文计算了国债收益率因子j受到冲击与国债收益率因子j未受到冲击两种情况下提前H步预测值的差值,该差值即可归因于国债收益率因子j受到的冲击,可如下表示:

在前述推导基础上,对国债收益率因子j施加冲击,yt+H的脉冲响应表示为

本文进一步计算了GFEVD,其表示国债收益率因子j对国债收益率因子i的预测误差方差份额的影响,标准化处理后的溢出效应可表示为:

国债收益率因子i对国债收益率因子j的净溢出冲击( )可表示为:

3.中美两国间国债收益率总净溢出指数

借鉴Gabauer and Gupta(2018)[9]对两国多类政策不确定性跨国溢出水平求和来度量两国政策总溢出效应的指标构建方法,本文进一步构建了中美两国间国债收益率动态总净溢出指数,该指数由美国国债收益率三个因子对中国国债收益率三个因子的净溢出指数(该指数走势如图1所示)表示,具体如式(9)所示:

4.TVP-VAR(时变参数向量自回归)模型

本文选取了Nakajima et al.(2011)[13]提出的带有随机波动性的TVP-VAR模型,系统考察中美国债收益率溢出效应(该变量用基于前文测算的美国各类国债收益率因子对中国各类国债收益率因子的净溢出指数表示)的影响因素。该方法能够充分反映结构突变带来参数的持久变动,减少波动差异带来的估计偏误问题(胡利琴等,2014)[20]。

带有随机波动性的TVP-VAR模型的简化形式可如式(10)所示:

式(12)参数服从随机游走过程:

其中,βp+1~N(μβ0,∑β0),ap+1~N(μa0,∑a0),hp+1~N(μh0,∑h0)。为降低随机波动条件下似然函数的处理难度,本文借助蒙特卡洛(M C M C)方法进行模拟抽样,在获得模型待估参数后验分布的基础上对其进行估计(Nakajima et al.,2011)[13]。本文根据SBIC准则与HQIC准则,确定最优滞后阶数p为1。

(二)数据说明

本文选取2011年1月至2021年12月中美国债即期收益率的月度数据,以每月最后一个交易日的即期国债收益率代表,形成132组月度数据。在期限上,本文选取了到期期限为3个月、6个月、1年、2年、3年、5年、7年、10年和30年的国债收益率数据。

本文除了分析中美国债收益率因子间的溢出关系,还研究了宏观因素对中美两国国债收益率溢出效应的影响。因此,被解释变量是基于TVP-VAR connectedness方法得到的美国国债收益率三个因子总体对中国国债收益率三个因子总体的净溢出指数,代表中美两国国债收益率的溢出效应。而作为解释变量的宏观影响因素包括人民币兑美元汇率(e)、短期跨境资本流动(short)、宏观经济景气指数(mci)。宏观影响因素是根据彭红枫和祝小全(2019)[24]、陈雷等(2022)[16]、穆贝雳(2021)[23]等研究,以及中美国债收益率溢出效应分析选取的。其中,汇率e采用人民币兑美元即期汇率(直接标价法)表示,数据来自CEIC数据库;短期跨境资本流动short参考彭红枫和祝小全(2019)[24]的衡量方法计算得到;宏观经济景气指数mci来自Wind数据库。

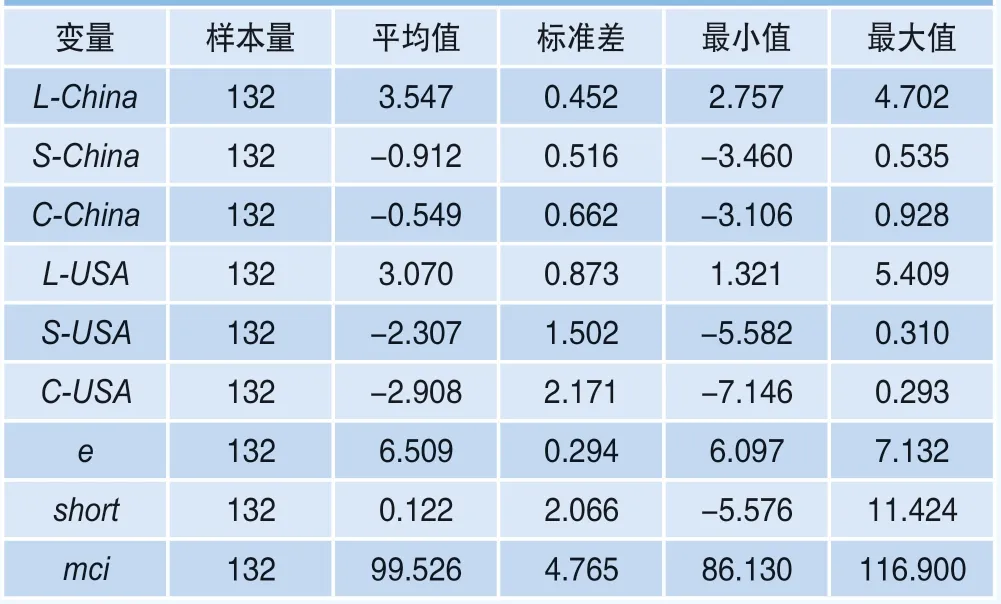

相应变量的描述性统计结果如表1所示。

表1 变量的描述性统计结果

四、中美间国债收益率的溢出效应分析

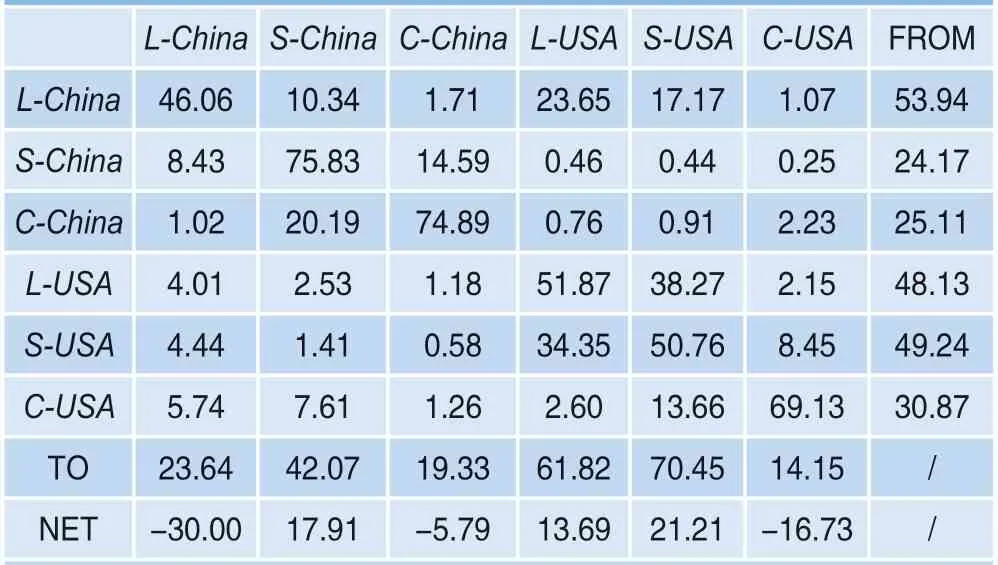

(一)中美两国国债收益率静态溢出效应分析

表2呈现了静态溢出结果,即各因子在样本期内的平均溢出、溢入值。美国国债收益率水平因子、斜率因子和中国国债收益率斜率因子的溢出水平明显高于其他因子,分别高达70.45%、61.82%和42.07%(分别出现在表2第八行第六列、第五列和第三列)。值得注意的是,美国国债收益率水平因子对中国国债收益率三个因子总体净溢出为17.15%(由表2第五列前三个数之和(23.65+0.46+0.76)与表2第六行前三个数之和(4.01+2.53+1.18)作差得出),美国国债收益率斜率因子对中国国债收益率三个因子总体净溢出为12.09%(由表2第六列前三个数之和(17.17+0.44+0.91)与表2第六行前三个数之和(4.44+1.41+0.58)作差得出)。由此可知,美国国债收益率水平、斜率因子对中国国债收益率溢出效应较强,这与美国政策调控目标相关。美国等主要经济体主要通过调控短期利率以稳定经济,而近年来,短期利率的调节渐渐不能满足支撑经济发展的需要,美国开始加大对长期利率水平的调控力度,促使美国长期国债收益率溢出效应增强。同时,我国坚持对外开放政策,不断提高金融市场开放水平,两国之间债券市场的联系不断增强,为美国货币政策调控溢出提供了渠道。

表2 中美国债收益率的静态溢出指数

此外,中国国债收益率水平因子、曲率因子以及美国国债收益率曲率因子成为主要净溢入点,如中国国债收益率水平因子接受其他因子净溢入高达30%(由表2中第九行第二列数值-30%得到,该数值表示中国国债收益率水平因子的净溢出指数,由于数值为负,所以得出中国国债收益率水平因子主要接受其他因子的溢入影响),美国国债收益率曲率因子净溢入指数高达为16.73%(同理由表2中第九行第七列数值-16.73%得到),主要原因在于我国通过长期利率调节经济、美国通过中期利率调节经济的频率低,所以这些因子相对来说主要以接受其他因子的溢出为主,自身溢出效应小。

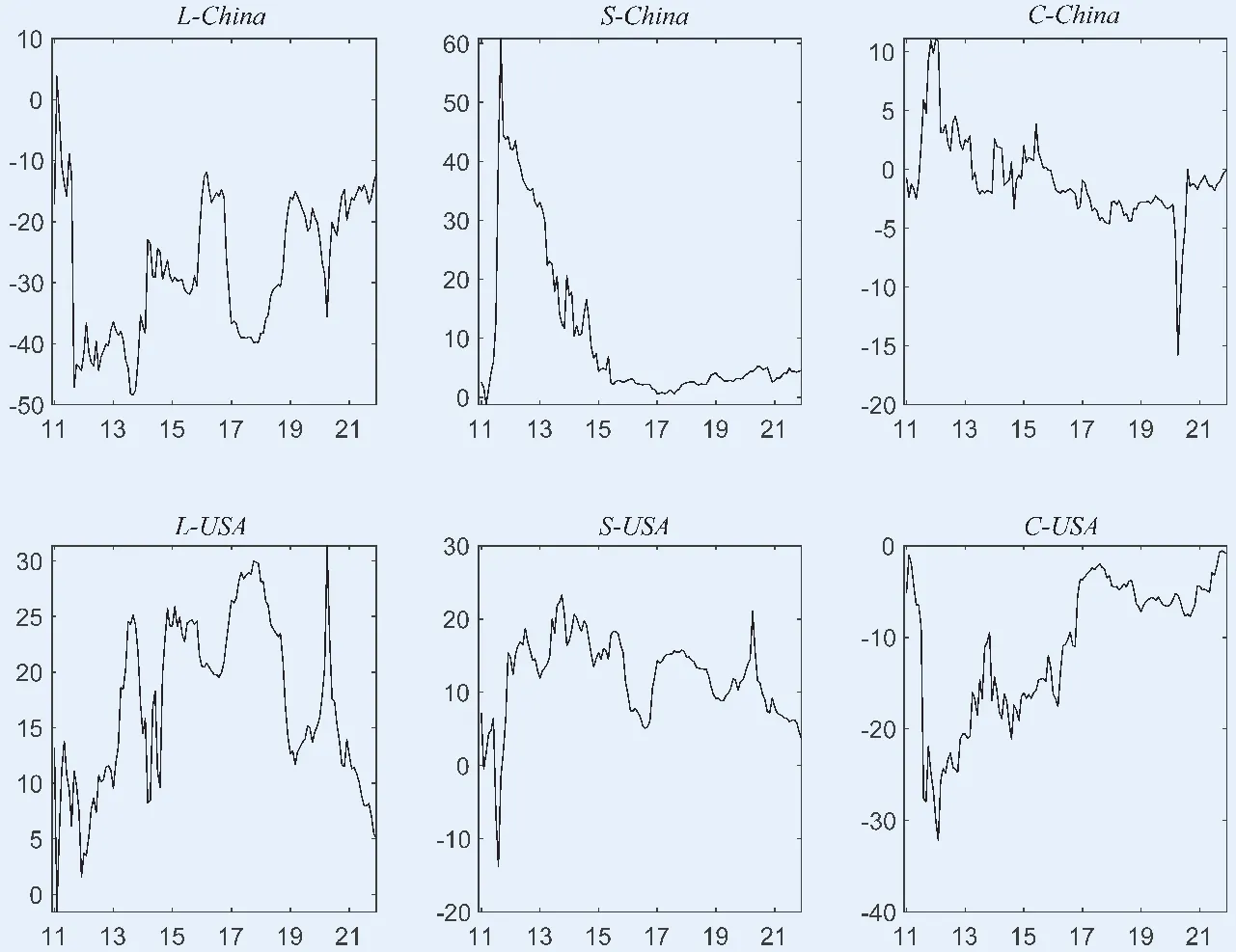

(二)中美两国国债收益率动态溢出效应分析

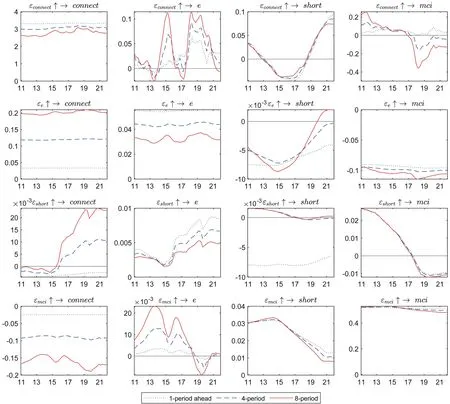

为进一步展示中美间国债收益率的溢出效应的动态变化,本文采用TVP-VAR connectedness方法测度了美国国债收益率三个因子对中国国债收益率三个因子的总净溢出指数(指数的构建如式(9))、一国国债收益率各因子对另一国国债收益率三个因子的净溢出指数(基于式(8)加总得到),结果如图1、图2所示。

图1 美国国债收益率三个因子对中国国债收益率三个因子的动态总净溢出指数

图2 中美国债收益率各因子的动态净溢出指数

从总净溢出指数的动态变化(图1)看,美国国债收益率对中国国债收益率的净溢出指数较高。原因可能在于2008年全球金融危机爆发以后,世界各国国债市场的国债收益率水平均比较稳定且趋于一致(Han et al.,2021)[10]。2011年7月前,美国国债收益率对中国国债收益率的溢出效应更为明显。而2011年7月至2012年4月,以中国国债收益率对美国国债收益率的溢出效应为主。2013年之后,美国国债收益率一直保持对中国国债收益率的强势溢出态势。值得注意的是,2015下半年开始,美国国债收益率对中国国债收益率的溢出指数有所回落,这可能与我国的货币政策有关。2015年12月,美联储宣布进入加息周期,而中国并未被迫跟随美国加息,而是考虑到经济新常态背景下经济增速放缓的事实,一直实施降准降息政策,引导利率下降。所以,美国国债收益率变动并未引起我国国债利率的同步变动(穆贝雳,2021)[23]。同时,我国对汇率制度进行重要变革,从单一盯住制度改为参考一篮子货币,纠正了人民币实际汇率过高的状况。根据三元悖论,实现浮动汇率制度,能够保持货币政策独立性,从而我国债券市场受外部影响较小。此外,2019年底至2020年4月,该溢出指数再次出现波峰。这一现象的主要原因可能是,2019年末相继经历中美贸易摩擦和全球新冠疫情的冲击之后,中美两国的经济周期更加趋于一致,两国国债收益率再次保持较高的相关度。2020年4月之后,我国国内疫情得到明显控制,而美国新冠疫情强势爆发期,相比而言,我国经济稳定发展阶段,美国经济下行压力增大,使得中国对美国的溢出影响更为强烈。因此,2020年4月之后,中美国债收益率的总体溢出水平表现回落趋势。

图2分别展现了中美两国国债收益率各因子对另一国国债收益率三个因子的净溢出水平,可以发现,中美两国国债收益率存在双向溢出关系。具体来看,中国国债收益率的斜率因子净溢出指数为正,其他两个因子的净溢出指数基本为负,这表明美国国债收益率主要受中国国债收益率斜率因子的影响。而美国国债收益率的斜率因子和水平因子的净溢出指数均为正,这说明中国国债收益率主要受美国国债收益率斜率因子和水平因子的影响。此外,在大多数时期,美国国债收益率因子的净溢出水平明显高于中国国债收益率因子的净溢出水平,这说明美国国债市场向中国债市的外溢效应更高,与图1观察结果一致。这一现象或受金融全球化趋势影响所致。金融危机发生后,中美两国国债市场之间的联动性得到加强,而中国国债市场还处于发展阶段,市场运行机制并不完善,应对外部风险的能力不足,因此更易受到来自美国国债市场风险波动的传染。

综上可知,中美两国国债收益率存在双向溢出关系且具有明显的时变性特征;而且,总体来看,美国国债收益率对中国国债收益率曲线的溢出效应更强。

五、中美国债收益率溢出效应的影响因素分析

通过上述分析可知,中美两国间国债收益率存在较强的溢出效应,然而,该溢出效应是否稳定?受何种因素影响?为回答这些问题,本文基于中美两国间国债收益率的净溢出指数,运用TVP-VAR模型对两国国债收益率溢出效应的影响因素进行深入分析。根据彭红枫和祝小全(2019)[24]、陈雷等(2022)[16]、穆贝雳(2021)[23]等研究以及前文的分析,本文重点分析人民币兑美元汇率(e)、短期跨境资本流动(short)、宏观经济景气指数(mci)对中美两国间国债收益率溢出效应的影响。此处,中美两国间国债收益率溢出效应使用基于TVP-VAR connectedness方法得到的美国国债收益率三个因子对中国国债收益率三个因子总体的净溢出指数(connect)衡量。connect指数见式(9),其基本走势如图1所示。

(一)平稳性检验(ADF检验)

本文所用数据为时间序列数据,需要对各序列进行平稳性检验,表3给出了ADF检验结果。宏观经济景气指数在10%水平下通过了平稳性检验;汇率序列在5%水平下通过了平稳性检验;净溢出指数、短期资本流动均在1%水平下通过了平稳性检验。此外,本文还进行了DF-GLS平稳性检验,结果亦显示净溢出指数、短期资本流动、汇率和宏观经济景气指数均为平稳序列(限于篇幅,DF-GLS平稳性检验结果略)。由此,上述序列均通过平稳性检验,该数据可用于构建TVP-VAR模型。

表3 平稳性检验结果

本文借助一般VAR模型最优滞后阶数的确定方法,根据SBIC准则或HQIC准则,确定最优滞后阶数为1。此外,在进行蒙特卡洛模拟抽样之前,需要对参数进行赋值,本文参考了Nakajima et al.(2011)[13]的赋值方法设置参数初始值,随后用MCMC方法进行模拟抽样,抽样次数为10000。Geweke检验结果显示在1%显著性水平下,检验结果均无法拒绝估计参数收敛于后验标准分布的原假设,并且无效因子均小于100,表明蒙特卡洛模拟抽样估计有效(限于篇幅,最优滞后期选择、蒙特卡洛模拟抽样结果略)。

(二)时变脉冲响应分析

本文选取1个月、4个月和8个月的脉冲响应时长代表短期、中期和长期影响,TVP-VAR模型估计结果如图3所示,各变量的互动关系在短期和中长期表现出相异的特征。就图3对角线的响应图而言,各变量自身响应相对平稳。面对自身的潜在波动,溢出指数、汇率、宏观经济景气指数在短期、中长期响应均较为明显,而短期跨境资本流动在短期响应更显著,而长期接近于0。此外,本文还选取1个月、2个月和6个月的脉冲响应时长代表短期、中期和长期影响,估计结果与图3基本一致(限于篇幅,相应结果略)。

本文重点关注各宏观变量对中美国债收益率溢出效应的冲击,如图3第一列图所示。从冲击方向看,人民币对美元汇率(直接标价法)对中美间国债收益率溢出效应产生显著的正向影响,而且长期冲击比短期冲击的反应更强烈。这说明人民币贬值时,中国国债收益率受到美国国债收益率波动的影响更大,即两国国债收益率的关联性增强。人民币兑美元汇率贬值使得以人民币计价的国内金融资产对资本的吸引力下降,尤其是国外资本,进而使国内资产价格与收益的稳定性下降。而具有较强敏感性的逐利资本也将放大这一过程,使得国内金融资产价格间的内部锚定力下降,对境外资产的依赖性与敏感性双双增强,故美国国债收益率的变动对中国国债收益率的影响随之增强。

图3 滞后1个月、4个月和8个月的动态脉冲响应图

短期跨境资本流动对中美两国间国债收益率溢出效应的冲击从2015年下半年开始由负转正。这意味着2015年下半年之前,跨境资本流动量增加会增强中国国债收益率对美国国债收益率的溢出;而之后,跨境资本流动越多,美国国债收益率对中国国债收益率的溢出越强。这可能与2015年“811汇改”有关。“汇改”之前,为减少人民币汇率不稳定性风险,国内资本偏好较为安全的资产,例如中国国债,这使得中国国债收益率的自主性增强,甚至对美国国债收益率产生了微弱影响;“汇改”后,人民币汇率弹性增强,市场化水平提高,较好地发挥了宏观经济和国际收支自动稳定器的作用,保持在合理均衡水平上基本稳定,其波动造成的不稳定性因素减少,资本的风险偏好上升,境内外资本跨境流动规模与频率加快,境内外金融资产关联性增强,此时主要以美国国债收益率溢出中国国债收益率为主。

宏观经济景气指数对中美国债收益率溢出效应产生负向影响,且长期冲击比短期冲击的反应更强烈。这表明当中国经济面临下行压力时,两国间国债收益率因子相互溢出水平更高。例如,受新冠肺炎疫情等危机影响,世界经济遭受严重冲击,中国宏观经济下行压力增大。在此背景下,2020―2021年美联储为刺激经济采取宽松的货币政策;为应对疫情冲击,支持实体经济发展,中国也多次降低存款准备金率,中美两国利率的联动效应通过货币政策关联逐渐增强。

观察图3脉冲响应结果,进一步发现,汇率、短期跨境资本流动和宏观经济景气指数对中美间国债收益率溢出效应的影响具有很强的时滞性,长期冲击比短期冲击的反应更强烈。这可能因为中美间国债收益率溢出关系的形成往往循序渐进,是一个迭代的过程,所以事件发生时间越长,冲击影响越强。此外,各因素的影响具有很强的时变性特征。例如,2019年4月,我国债券被正式纳入彭博-巴克莱综合指数等里程碑事件,标志着中国债券市场与国际市场的逐渐接轨,中国债券市场国际化程度提高(巴曙松和周兆平,2019)[15]。2019年7月,国务院金融委推出11条金融业对外开放措施,涉及多个金融领域,我国金融市场进入更深层次的开放阶段。伴随着资本管制放开程度的加大,短期跨境资本在中美两国间的流动更加频繁,跨境资本流动对中美两国国债收益率溢出效应的影响增强。此外,近几年来,中国国债市场进入了规模和开放程度双增长的快速发展阶段,伴随中美贸易摩擦持续升级和新冠疫情的全球性爆发,中美两国国债市场的溢出强度前所未有。

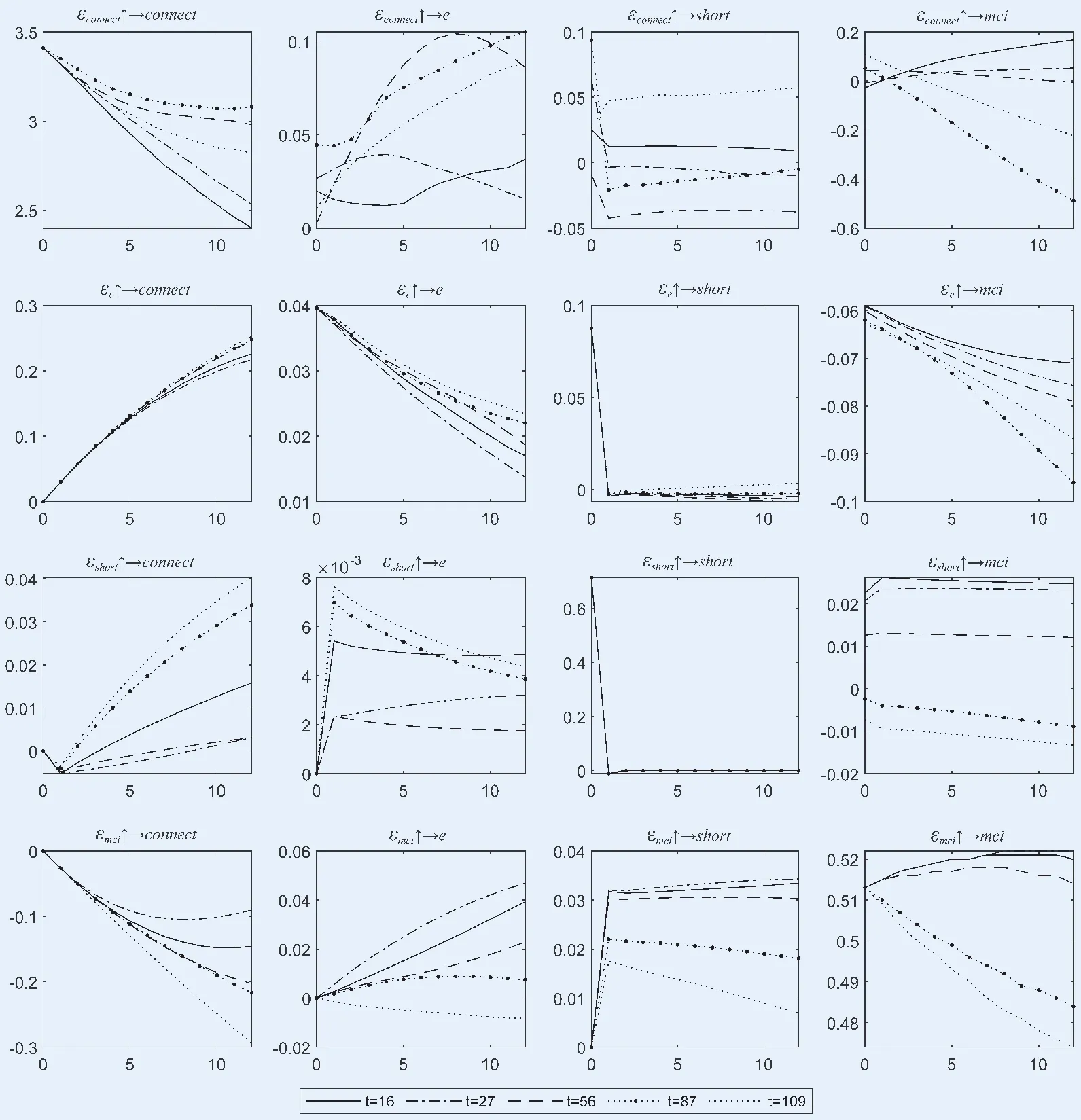

(三)不同时点分析

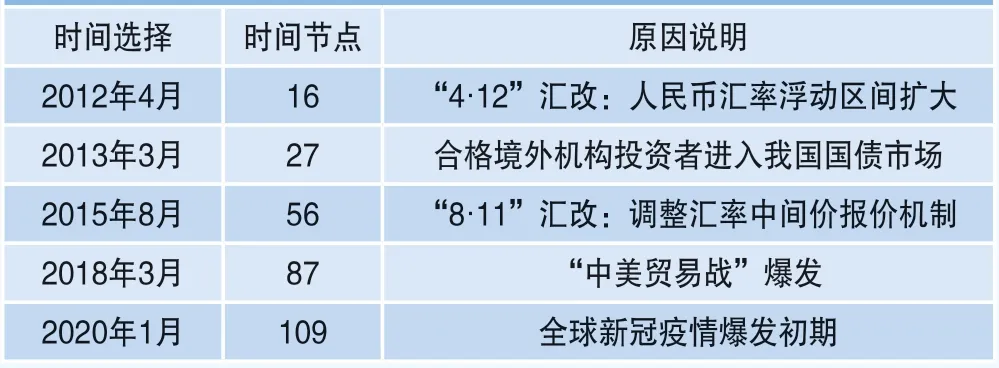

为进一步探究特殊时期下不同宏观经济因素对溢出效应的影响,本文选取了五个时间节点具体分析,表4说明了时间节点的选择以及选择原因。

表4 时间节点选择及原因说明

本文重点分析中美国债收益率溢出效应的影响因素。观察图4第一列结果图可知,各因素在不同时期对中美国债收益率溢出效应的影响存在一定差异。具体来看,汇率变动对中美国债收益率溢出效应的影响与图3结果相呼应。随着滞后期的延长,汇率波动的影响逐渐增强,说明汇率对溢出效应的影响具有时滞性,与图3脉冲响应结果一致。这主要因为汇率对中美两国间国债收益率溢出关系的影响具有很强的惯性。各国汇率制度在短期内不会发生较大改变,所以汇率的变动对中美国债收益率溢出效应的影响在相同汇率体制下不会有太大改变。跨境资本流动对中美间国债收益率溢出效应的影响亦与图3的脉冲响应结果一致,2015年下半年之后,该影响由负转正,原因可能与2015年“811汇改”有关。同时,跨境资本流动对中美国债收益率溢出效应的影响存在明显的时变性特征。例如,2018年初(t=87)、2020年初(t=109)之后影响不断增强,这可能因为中美贸易摩擦持续升级和新冠疫情的全球性爆发对中美两国的经济生活产生极大影响(王培辉和陈岩,2021)[29],跨境资本不断流动放大了中美国债收益率之间的溢出效应。宏观经济景气指数对中美两国间国债收益率溢出效应的影响也具有时滞性,长期冲击此短期冲击更强烈,这可能主要与经济周期有关,结果也与图3基本一致。

图4 不同时点的脉冲响应结果

六、结论与建议

本文利用动态Nelson-Siegel模型对中美两国国债收益率三因子进行提取;并运用TVP-VAR connectedness方法构造时变溢出指数,对中美两国国债收益率因子的动态溢出效应进行识别与捕捉;最终,采用TVP-VAR模型对中美两国国债收益率溢出效应的影响因素进行探究。本文主要结论如下:

第一,中美两国的国债收益率存在双向溢出效应,并且该溢出效应具有明显的非对称性与时变性特征。从总体上看,美国国债收益率对中国国债收益率的溢出效应更强,这可能因为金融全球化趋势加强,使得各国国债市场间的联系和溢出效应逐渐增强,而中国国债市场还处于发展阶段,市场运行机制并不完善,应对外部风险的能力不足,因此更易受到来自美国国债市场风险波动的传染。因此,完善和规范国内债券市场发展尤为重要。此外,美国国债收益率水平因子与斜率因子以及中国国债收益率斜率因子具有较高的溢出水平;而中国国债收益率水平因子与斜率因子以及美国国债收益率曲率因子成为主要净溢入点。

第二,人民币汇率贬值与中国短期资本流动的增加均对中美国债收益率的溢出效应存在积极影响,而中国宏观经济的发展则可削弱中美两国国债收益率相互的溢出影响;短期跨境资本流动对中美国债收益率间溢出效应的影响存在很强的时变性;汇率、宏观经济景气指数以及短期跨境资本流动对中美国债收益率间溢出效应的影响存在很强的时滞性。此外,值得注意的是,汇率波动对中美国债收益率间溢出效应的影响具有较强惯性,这主要与一国汇率制度及其作用机制的稳定性相关。所以,一国想要保持货币政策独立性、抵御外部金融市场风险传染,可以从稳定汇率、减少跨境风险资金流入、稳住宏观经济基本面等方面入手。

综上,中国保持货币政策独立性和债券市场稳定,除了需要分析中美国债收益率的溢出关系,还需要密切关注影响中美国债收益率溢出效应的宏观经济因素,从相应的宏观经济因素入手,缓解美国国债收益率变动对中国市场造成的冲击。具体地,应该丰富国债衍生品市场的交易品种,扩大国债市场交易者规模,增强我国国债市场的流动性,逐步健全和完善我国的国债市场。同时,应继续深化汇率市场化改革,增强人民币汇率双向波动弹性,使人民币汇率在合理的均衡水平上保持基本稳定,缓解汇率渠道冲击;坚持金融市场双向开放,提高抵御短期资本流动风险的能力,保持我国货币政策的独立性,增强抵御国际债券市场联动冲击的能力。