2022 年中国氯碱行业经济运行分析及2023 年展望

张培超

(中国氯碱工业协会)

2022 年中国氯碱行业继续保持稳定发展态势,产能理性增长,开工率有所下降,主导产品烧碱出口大幅增长, 聚氯乙烯市场明显下行, 行业效益较2021 年有所下降。

1 2022 年行业经济运行分析

1.1 产能理性增长,开工率有所下降

2022 年,国内烧碱生产企业163 家,总产能4 658 万t,产能增长150 万t/a,产量3 981 万t,装置开工率85%。 全年烧碱表观消费量3 657 万t,同比下降2%。

2022 年,国内PVC 生产企业71 家,总产能2 810 万t/a,产能净增长97 万t/a(新增112 万t/a,退出15 万t/a),产量约为2 090 万t,同比降低约1.3%,装置开工率约74%。全年PVC 表观消费量约1 930 万t,同比下降约2.6%。国内烧碱和聚氯乙烯产能变化趋势图见图1。

图1 国内烧碱和聚氯乙烯产能变化趋势图

2022 年国内PVC 开工率74%,较2021 年下降4%。 受经济增速放缓以及新冠疫情影响,2022 年国内PVC 需求疲软,下半年市场下行明显,华中、华北等地区PVC 装置降负荷减产较为集中。 此外,年内新增PVC 产能集中在四季度释放,也在一定程度上影响了全年开工率。

2022 年烧碱装置开工率85%,较2021 年下降1%。除局部地区受疫情影响调整开工外,其他时间装置开工负荷较足, 全年烧碱开工率继续保持高位运行。 国内烧碱和聚氯乙烯装置开工率走势图见图2。

图2 国内烧碱和聚氯乙烯装置开工率走势图

1.2 烧碱市场高位震荡,PVC 市场明显下行

国内32%离子膜烧碱市场走势图见图3。 2022年国内烧碱市场整体保持较高水平运行,10 月中下旬价格达到全年高位,32%液碱均价涨至1 453 元/t,11 月市场略有回落。 12 月底32%液碱均价1344 元/t,较年初的1 126 元/t 上涨218 元/t,涨幅19.4%。生产方面,国内烧碱装置生产正常,产量保持相对稳定,除局部地区受疫情影响及企业安排常规停车检修等情况外, 其他企业生产负荷较高, 市场货源供应充足。 下游方面, 随着下游氧化铝企业新增产能陆续投产释放, 带动局部地区烧碱需求量增加,2022 年国内氧化铝企业采购液碱订单价格整体出现上涨,对当地及周边地区烧碱市场形成明显利好支撑。 造纸、印染、化纤等行业较为温和,装置开工负荷不足,对烧碱需求有所减少,采购积极性不高,大多以随用随采为主。外贸方面,澳大利亚和印尼氧化铝新增产能陆续投产,采购烧碱数量明显增加,中国烧碱出口企业加大外贸供应量,出口价格在9、10 月上涨较为明显,也是支撑内贸市场上行的重要原因。

图3 国内32%离子膜烧碱市场走势图

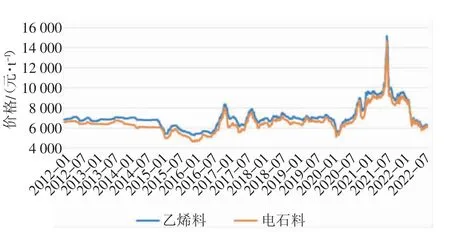

国内PVC 市场走势图见图4。2022 年国内PVC市场整体呈走低态势, 尤其自二季度末开始行情明显下滑,10 月底价格跌至年内谷底, 乙烯法和电石法PVC 均价下滑至5 990 元/t 和5 752 元/t。2022 年底国内乙烯法PVC 均价6 313 元/t, 电石法PVC 均价6 138 元/t, 较年初均价8 908 元/t 和8 361 元/t,分别下跌29.1%和26.6%。 影响国内PVC 市场走势的主要因素包括:

图4 国内PVC市场走势图

(1)需求减少,库存量不断累积。 由于房地产相关数据指标持续走弱,PVC 下游终端制品需求自二季度后明显减少。 并且受疫情、南方多雨、高温天气等多重因素影响,中小塑料制品企业订单不足,三四季度国内PVC 市场供需矛盾逐步加大,厂家库存压力增加。

(2)电石、乙烯等原料价格回落。2022 年国内电石市场均价跌幅约900 元/t, 东南亚、 东北亚乙烯CFR 进口报价从最高1 430 美元/t 和1 400 美元/t下调至年末910 美元/t 和870 美元/t。

(3)外贸出口报价明显下调。2022 年上半年PVC出口量较大, 但之后逐月下降,3 月开始PVC 出口报价出现明显下调, 年初1 月出口均价1 358 美元/t,年底降至795 美元/t。

(4)期货市场对现货市场影响加大。2022 年PVC期货行情接连出现明显下行, 对现货市场形成较大影响。 贸易商及下游客户一方面对现货供需基本面信心不足,另一方面期货行情下跌影响,较难支撑现货行情反弹。

1.3 烧碱和聚氯乙烯出口增长

2012-2022年中国烧碱进出口统计见表1。

表1 2012-2022年中国烧碱进出口统计 万t

2022 年中国烧碱进口0.9 万t, 同比下降84%。2022 年中国烧碱出口324.8 万t,同比增长119%。其中,液碱出口266.3 万t,同比增长143%;固碱出口58.5 万t,同比增长51%。

2022 年中国液碱出口量明显增加,主要流向澳大利亚、印度尼西亚、中国台湾、南非和马耳他等地区, 出口占比分别为30.9%、20.6%、5.4%、4.3%和4.3%。 液碱出口大幅增长主要得益于澳大利亚和印度尼西亚等地区的下游需求增长, 尤其是印度尼西亚下游氧化铝项目投产加大了对烧碱的采购需求;此外,受国际能源价格影响,欧洲当地氯碱装置开工不足,液碱货源供应减少,从而加大烧碱进口,也对中国液碱出口形成利好支撑。2022 年中国液碱出口至欧洲34 万t,2021 年基本没有液碱出口至欧洲。2022 年中国固碱出口市场表现尚可,主要出口至越南、印度尼西亚、加纳、坦桑尼亚和南非等地区,出口占比分别为9.1%、6.7%、6%、4.8%和4.7%。

2012-2022年中国PVC 进出口统计见表2。

表2 2012-2022年中国PVC进出口统计 万t

2022 年中国进口PVC 纯粉36.2 万t,同比下降9.2%,进口主要来自中国台湾、美国、日本、印度尼西亚和泰国等地区, 占比分别为40.5%、25.2%、19.6%、5.1%和3.5%。

2022 年中国出口PVC 纯粉196.6 万t, 同比上涨12.1%,出口主要销至印度、越南、埃及,俄罗斯和土耳其等地区,占比分别为29.6%、10%、5.5%、5.1%和5%。 2022 年下半年中国PVC 出口量逐月减少,同时随着国际PVC 价格持续下调, 中国PVC 出口行情随之走低,对国内市场支撑减弱。另外随着美国氯碱企业恢复生产, 其PVC 大量销往海外市场,对中国出口市场造成一定压力。 年末印度下游客户阶段性加大向中国采购PVC 力度,12 月单月出口量提升。

1.4 上游原料市场震荡下行

(1)原盐市场持续下滑

国内原盐市场价格走势图见图5。 2022 年国内原盐市场整体呈窄幅下滑走势。12 月末国内主要产区工业盐主流出厂价格388 元/t,同比下调76 元/t,跌幅16.4%, 主要消费地工业盐送到价格433 元/t,同比下调122 元/t,跌幅22%。 国内井矿盐企业节能降耗改造力度加大,装置产能增减互现,总产能净减少。 海盐春扒期间汛期提前和秋扒期间多地出现海潮侵袭,为全年海盐产量减少的主要原因。湖盐市场供需格局稳定,产销运行平稳。

图5 国内原盐市场价格走势图

(2)电石市场震荡下行

国内电石市场走势图见图6。 2022 年国内电石市场表现温和,市场波动较为频繁。 一季度,国内电石市场处于冲击历史高位后的震荡回落阶段, 但相对往年常规情况,成交重心仍处于相对高位,电石装置开工负荷较高。3 月中旬至5 月中旬,电石市场继续震荡调整,成本因素对行情的影响作用较为明显。随着电力、煤炭价格不断上涨,电石生产成本提升,市场僵持气氛浓厚。 5 月下旬开始,受PVC 市场下行影响, 电石价格持续下调, 电石企业陆续出现亏损,降负减产甚至停车的厂家增多。下半年随着新增产能陆续释放, 电石企业大多根据成本变化调整市场价格。

图6 国内电石市场走势图

1.5 下游行业需求下降

2022 年国内烧碱表观消费量为3 657 万t,同比减少2%。 烧碱表观消费量下降主要受国内下游需求温和及出口明显增加的双重因素影响。 目前烧碱下游消费结构基本稳定, 下游领域依旧主要集中在氧化铝、化工、造纸、纺织印染、轻工和水处理等方面。 2022 年国内氧化铝产量8 186.2 万t, 同比增长5.6%,但由于国内氧化铝企业增加进口铝土矿的采购数量, 进口铝土矿单耗烧碱较国内铝土矿明显偏低,氧化铝行业耗碱量较上年基本稳定。造纸行业受国内经济增速放缓、新冠疫情、环保持续趋严、供给端扩张和需求端收缩等多重因素影响, 产量有所下降,2022 年国内机制纸及纸板(外购原纸加工除外)产量为13 691.4 万t,同比减少1.3%。 纺织印染行业开工负荷不足,烧碱消费减少,占烧碱下游消费占比由上年10%下降至9%。 随着新能源领域不断发展,磷酸铁锂电池和三元电池需求明显增长, 对烧碱需求出现提升。

2022 年国内PVC 表观消费量预估约1 930 万t,同比减少2.6%。 目前国内PVC 下游消费结构较为稳定, 终端市场和房地产以及日用制品紧密相关。其中,塑料管材管件消费占比约27%,其产能保持在3 000 万t/a以上,产业集中度提升,但中小企业运营相对困难,行业企业数量有减少趋势。型材门窗消费占比约16%,近年来面对铝型材的竞争,国内塑料型材门窗系统市场占比降低, 但随着国家改造城镇老旧小区的力度增强, 塑料型材及配套门窗系统在改造过程中应用有所增加, 为行业后续发展提供动力。 另外,PVC 在医用包装领域的应用发展较快,医用塑料包装在化学稳定性、 加工便捷性以及运输安全性等方面具有较为明显的优势, 逐渐成为国内医用包装领域主流。 2022 年PVC 地板出口507 万t,同比下降11.5%, 对PVC 消费的支撑力度有所减弱。

2 行业面临的问题和挑战

2.1 下游行业消费景气度下降

新冠疫情蔓延对国际经济产生深远影响, 全球经济发展充满众多不确定性, 国际经济政治形势错综复杂,地缘政治风险加大,全球贸易壁垒处于历史高位,国内宏观经济面临下行压力,氯碱行业作为基础化工原材料行业和国民经济各产业发展密切相关, 当前宏观经济下行压力已经传导到氯碱行业。作为烧碱重要需求领域的氧化铝行业增速有所放缓, 造纸、 纺织印染等行业对烧碱需求出现萎缩态势。聚氯乙烯一半以上的消费集中在房地产领域,近年来房地产市场低迷,与聚氯乙烯直接相关的建筑门窗材料和管材消费增长呈减缓态势。 近年发展迅速的PVC 地板, 在北美和欧洲的通胀压力下,2022 年出口出现下降,对国内聚氯乙烯市场的支撑力度减弱。 随着以美国为代表的海外聚氯乙烯生产恢复,2022 年下半年国内PVC 出口市场呈逐月下降态势,出口市场面临较大压力。

2.2 “碱氯失衡”问题比较严重

除聚氯乙烯外,国内耗氯产品总体较为分散,常态化环境督查等政策性因素对耗氯企业生产影响较为明显。 同时,有机氯产品、精细氯产品等下游专用产品、高附加值产品开发力度不足,耗氯产品装置整体开工负荷较低,造成多年来“碱短氯长”、“以碱补氯”的碱氯失衡现象。2022 年,国内烧碱装置开工率保持高位, 液氯产量较高, 但耗氯产品市场相对低迷,对液氯需求有所萎缩,碱氯失衡现象更为加重,局部地区商品氯倒贴运费达1 000 元/t。如何进一步拓展耗氯量占比40%以上的聚氯乙烯的下游消费,更好开发高附加值、 差异化的精细耗氯产品体系是行业企业面临的重要问题。

2.3 电价上涨造成企业运营成本显著增加

近年来,国内氯碱生产技术和装备不断取得新的进步,能源和资源消耗不断降低,但由于产品性质和工艺特点,电作为氯碱生产的主要原料,贯穿于氯碱行业整个生产工艺,约占成本的60%以上。 据中国氯碱工业协会统计的重点氯碱企业数据, 每吨烧碱耗电2 249 kW·h,2022 年烧碱产品耗电量约900 亿kW·h,聚氯乙烯产品耗电约130 亿kW·h, 烧碱和PVC 两个产品耗电约1 030 亿kW·h,电力供应的稳定性和电价对氯碱产品的生产成本影响很大。

随着国家“双碳双控”政策的实施,2022 年氯碱用电价格大幅上调,氯碱生产成本明显增加,企业生产运营压力明显加大。 协会系统调研了26 个省市自治区的重点氯碱企业用电价格上涨情况,基本上所有氯碱企业电价均大幅上涨, 上涨幅度大多在10%~20%,有些企业上涨20%以上。

2.4 国际公约履约任务日益艰巨

国际公约履约已经成为解决全球环境问题的重要手段和有效途径。 《蒙特利尔公约》、《斯德哥尔摩公约》和《关于汞的水俣公约》都与氯碱行业密切相关, 随着履约进程的不断推进以及受控物质清单的增补,履约工作任务日益艰巨。《关于汞的水俣公约》中要求原生汞矿2032 年关闭、无汞催化剂技术和经济均可行5 年后不允许继续使用汞, 使得中国电石法聚氯乙烯面临更大挑战。短链氯化石蜡、六氯丁二烯已经增列至《斯德哥尔摩公约》,中链氯化石蜡正在进行履约谈判,继续积极坚定地履行国际公约,相信经过行业共同努力,一定能完成履约任务,从而更好地促进行业高质量发展。

2.5 遭受海外低价聚氯乙烯货源冲击的风险依然存在

美国以页岩气为原料制取乙烯的成本明显低于传统炼化行业的制造成本, 同时中东地区大量扩产以天然气为原料的乙烯装置, 全球乙烯基原料来源向多元化方向发展。随着国际乙烯进入供需宽松期,国际乙烯价格低位运行, 海外乙烯法聚氯乙烯成本优势增加,以美国、日本、韩国、中国台湾地区为主的传统出口区域的聚氯乙烯产品竞争力大为增加,目前美国聚氯乙烯产能超过800 万t/a, 其国内只消耗六成左右,需大量出口,同时其产品综合成本很低,对中国市场具有较大威胁, 国内遭受海外低价聚氯乙烯进口货源冲击的风险依然存在。

3 2023 年市场展望

3.1 后市影响因素分析

(1)政策

国办发57 号文《关于石化产业调结构促转型增效益的指导意见》和国家发改委《产业结构调整指导目录(2019 年本)》 等政策对氯碱行业发展影响重大,对于烧碱等产品新增产能有明确要求,同时有关政策正在修订中, 将对行业发展提出新的要求。 此外,《关于进一步深化燃煤发电上网电价市场化改革的通知》、《高耗能行业重点领域能效标杆水平和基准水平(2021 年版)》等国家相关政策作为促进氯碱行业节能减碳的重要政策, 在积极稳妥推进碳达峰碳中和的过程中, 将进一步完善能源消耗总量和强度调控,逐步转向碳排放总量和强度的“双控”政策,对氯碱企业节能降碳工作提出更高要求。

(2)原料

2023 年国内原盐市场将保持以国产盐为主,进口盐补充的格局。 由于煤炭、天然气、人工等费用处于高位,国内原盐生产成本将保持较高水平,对原盐市场形成支撑。进口盐市场除受内贸影响外,海运费波动也是重要的市场影响因素。

随着前期投产电石装置的配套下游产能陆续释放,将有效缓解国内电石市场供需矛盾。 另外,后续计划新增的电石产能中, 多数配套下游BDO、PVA等产品,国内商品电石增量有限。随着乙烯来源多元化,国内乙烯供应逐渐宽松的局面仍将延续。

(3)供应

2023 年国内十余家烧碱生产企业计划新建或扩建,主要分布在华南、华北和西北地区,计划扩能365 万t/a。 按经验估算,预计实际国内烧碱产能增长约170 万t/a,产能整体呈稳定增长态势。

2023 年国内计划新增PVC 产能194 万t/a,按经验估算,预计实际PVC 产能增长约100 万t/a。 其中,新增产能中乙烯法工艺占比约60%,国内乙烯法PVC 产能比例将进一步增大。

(4)需求

在稳步推进新型城镇化战略, 加强城市基础设施建设等需求拉动下,国内建材、家电、服装及日用品等需求将有所增加,进而带动烧碱和PVC 产品需求增长。但同时,随着国家环保要求不断提升,造纸、化纤及印染等行业单位耗碱量将呈下降态势。此外,以出口为导向的下游PVC 地板,受到欧美地区通胀影响,对国内市场的支撑力度将有所减弱。

(5)外贸

澳大利亚和印度尼西亚等地区烧碱下游需求继续保持高位, 仍为中国烧碱主要出口地区, 预计2023 年国内烧碱出口量较2022 年将有所减少,但出口量或将在200 万t以上水平。

2022 年下半年开始, 中国PVC 纯粉出口呈下降态势,2023 年全球主要出口区域再度受到极端天气影响存在不确定性,全球PVC 供需格局总体呈恢复状态, 国内PVC 出口量预计较2022 年将有所下降,对国内市场的支撑力度减弱。

(6)期货

近年来,聚氯乙烯期货对现货市场的影响加大,同时烧碱预计将于2023 年在郑州商品交易所上市,氯碱行业主导产品均成为期货上市品种后, 期货对现货市场的影响也将逐渐加深。

3.2 主要产品市场走势预测

2023 年,国内烧碱市场预计仍将延续相对较高水平运行。氯碱企业用电价格较高,烧碱生产成本处于高位仍将对市场运行起到支撑作用。 并且随着国内经济逐步恢复, 与国民经济关联度较大的下游行业预计将有所好转,对烧碱需求增加。

2023 年,PVC 市场将受国内外等众多因素影响,在国家各项政策推动下,PVC 消费支撑有增强预期,预计市场较2022 年下半年有所好转。 近年发展迅速的PVC 地板行业, 受到欧美通胀等因素影响,出口有所回落,对国内市场消费支撑力度减弱。 2023 年PVC 出口预计较2022 年有所回落,进口将保持相对平稳, 但受海外货源冲击风险依然存在。