国库现金管理与企业负债:降杠杆促发展还是加剧融资难融资贵

——基于地方国库现金管理的准自然实验分析

●董志愿 张曾莲

一、引言

2020 年是全面建成小康社会、实现第一个百年奋斗目标的关键一年,我国的发展处于并将长期处于重要战略转型机遇期,“稳中求增” 和高质量发展是我国经济未来发展的重要方向。 作为推动经济发展的三大主体,政府、 企业和银行的高效运行及相互关系对我国经济的高质量发展起着至关重要的作用。 近年来,随着新《预算法》的实施和地方经济的不断发展, 我国地方财政收入逐步增加, 地方国库现金余额逐年增长, 大量资金闲置在国库。 同时,地方政府债务成本过高和债务风险过大等问题却不断浮现, 被视为是我国经济发展中不可忽视的威胁。 为解决 “高国库存款和高地方债务”这一双高并存问题,政府各部门一直在不断探索。 中央国库现金管理取得巨大成功,在此基础上,地方国库现金管理从2014 年起开始试点。2014 年12 月,财政部、人民银行发布《地方国库现金管理试点办法》,把北京、上海等6 个城市划为第一批试点地区;2017年2 月,地方国库现金管理招标试点在全国范围内全面普及。 推行地方国库现金管理的初衷是在不影响国库现金安全和财政支出效率的基础上, 实现财政资金价值的最大化。 但是地方政府在进行国库现金管理的过程中操作不规范、 国库现金管理与政府债务配合机制尚未完善, 导致政府债务并未得到有效控制, 政府与市场的原有边界被打破, 甚至对市场产生了显著的挤出效应 (中国人民银行杭州中心支行国库处课题组,2017)。

我国企业杠杆率高和融资难融资贵并存的问题也一直是理论界和实务界关注的热点话题。 根据中国社会科学院公布的统计数据,2008—2016 年,我国非金融企业部门的杠杆率从98%快速攀升至158.2%。 随着国务院和政府各部门的高度重视以及去杠杆政策的大力实施, 企业杠杆率水平过高问题得到缓解, 但是根据中国社会科学院经济研究所2020 年2 月公布的数据来看,2019 年我国非金融企业部门的杠杆率依然高达151.3%, 大大超过了国际公认的90%的警戒水平 (王宇伟等,2018)。 此外,受新冠肺炎疫情的冲击, 各种研究机构对GDP 增速的预期普遍较为悲观, 居民消费支出水平大幅下降, 实体企业的利润预计将出现大幅度下跌, 企业杠杆率或许还会出现回升,企业融资更加困难。 那么中国企业融资难融资贵问题的背后是否存在着制度性的力量? 地方政府进行国库现金管理是否会对企业负债产生影响呢? 地方政府进行国库现金管理会对企业负债产生怎样的影响呢?

基于对上述问题的研究,本文以2013—2017 年我国全部A 股上市公司为研究样本, 借助逐步开放的地方国库现金管理招标试点提供的自然实验平台, 分别利用普通最小二乘回归和PSM-DID 回归的方法实证检验地方国库现金管理对企业负债的影响。 本文可能的贡献主要在于:第一,从地方国库现金管理的视角对企业负债的影响因素进行探索, 把国家政策与企业发展结合起来,为控制企业负债、推动企业高质量发展提供了新的角度和研究方向;第二,借助逐步开放的地方国库现金管理招标试点提供的自然实验平台, 采用倾向得分匹配和双重差分的方法进行研究;第三,在国家大力推动“降杠杆”“解决企业融资难融资贵”和企业高质量发展的背景下, 本文的研究结论对降低企业杠杆率、缓解企业融资难和融资贵问题、实现企业高质量发展具有很强的实践意义。

二、文献回顾与研究假设

(一)文献回顾

国库现金管理是指政府部门在满足财政收支的基础上,运用科学规范的现金管理制度(赵经涛、范崇鑫,2016;汪晨辰,2018;崔洪利等,2020),通过买入或卖出短中长期债券等金融工具, 或者将部分人民银行国库内的财政存款转为商业银行定期存款(朱兴龙、葛龙,2018;李杨,2019;聂慧敏,2020)的管理活动。 国库现金管理主要是为了实现最少的国库闲置现金余额、 最大的投资收益和最小的债务成本 (甘璐,2014; 周长军,2016;程宇丹、刘凯迪,2019)。 在国库现金管理影响后果的研究上,大量学者从货币政策的角度进行分析,如Kinley(1908)、Hald(1956)、Friedman & Schwarts(1963)等指出国库库存会对货币供应量产生显著影响。 付英俊和李丽丽 (2017)、 朱兴龙和葛龙 (2018)、 胡修林(2019) 等学者分别运用货币供给理论和SVAR 模型、脉冲响应函数等实证分析发现国库现金管理定期存款操作的确会对基础货币和货币供应量产生影响。 还有部分学者研究了国库现金管理对政府债务的影响,如伍宇冰等(2017)研究发现由于地方债和现金管理期限不匹配,导致随着国库现金管理操作的逐步推进,库存余额波动逐年加剧,地方债发行规模不断增加。

在政府债务对企业债务的影响上, 现有的文献比较少, 目前学者们的研究也主要集中在政府债务对企业债务规模和债务融资成本的影响两个方面。 范小云等(2017)从资产组合效应理论出发,研究发现政府的债务融资行为与企业的债务融资成本呈显著正相关,与企业债务融资规模呈显著负相关。 吴秋生和独正元(2019)研究了政府隐性担保对企业负债的影响,研究表明政府隐性担保一定程度上对混合所有制改革与国企过度负债起到了负向调节作用。刘雨佳(2019)以283个地级市的数据为研究样本,基于固定效应模型、差分GMM 模型和系统GMM 模型等方法进行研究, 结果表明政府债务水平与企业债务水平呈显著负相关。 类似的,汪金祥等(2020)构建了全国266 个地级市的面板数据进行研究, 结果也表明政府债务水平与企业债务水平呈显著负相关, 政府债务水平与企业的债务成本呈显著正相关。

通过对已有文献的梳理发现, 学者们对国库现金管理带来的影响后果的研究主要集中在对政府债务和货币政策等宏观层面的影响, 对其带来的微观层面影响的研究少之又少。 对企业负债影响因素的研究则主要集中在外部经营环境和企业自身两个方面, 尚未有文献从地方政府国库现金管理的视角对企业负债进行研究。 本文基于地方国库现金管理视角,运用省级层面的数据, 把政府进行国库现金管理与企业负债结合起来进行研究,具有一定的理论意义和实践意义。

(二)理论分析与研究假设

国库现金管理存款是指为了提高国库资金使用效益,一级政府的财政部门将部分暂时闲置的国库存款转存为商业银行的定期存款①。 2014 年发布的新《预算法》和《地方国库现金管理试点办法》,指出地方政府具有开展现金管理的权力。 同时,《地方国库现金管理试点办法》第二十七条指出“任何单位和个人不得将地方国库现金管理与银行贷款挂钩”。 但是,在国库现金管理的实施过程中,为提高银行购买地方债的积极性,不少地方政府都会将地方债的购买和地方财政存款挂钩,特别是在设计国库现金管理招标打分体系时,把承销的地方债的多少作为关键的一个指标,通过这种方式迫使商业银行在投标国库现金管理时提高地方债的承销量(林嘉立等,2015;张海玉,2015;巴曙松等,2019)。

我们通过对除港澳台之外的31 个省、自治区和直辖市的《省级地方国库现金管理实施细则》和相关招标文件进行梳理发现,有16 个省份明确表明商业银行承销地方政府债券是其参与国库现金存款招标的前提。而且, 地方债承销数量在国库现金管理招标得分体系中所占比例很大,如甘肃省,商业银行的地方贡献度指标为45 分,其中承销地方债占30 分,占贡献度指标的67%;江苏省、吉林省等省份,商业银行承销地方债情况更是占据了35%的评分比重。 2015 年,《关于中央和地方国库现金管理商业银行定期存款质押品管理有关事宜的通知》规定,将地方政府债券纳入中央国库现金管理和地方国库现金管理质押品范围, 进一步推动了地方政府债券的销售, 也间接加剧了进行国库现金管理所在省份企业的融资难和融资贵问题。

如图1 所示,当政府参与国库现金管理试点时,商业银行基于业绩考核激励和加强政银合作, 会努力争取获得更多的财政存款, 势必就会加大对当地地方债的承销。随着国库现金管理试点的不断推进,地方政府债务融资由原先被动的负债开支转变为主动的债务融资,进而导致政府债务规模的增加。地方债具有实际收益率低、可质押范围有限、流动性较差等特点,商业银行购入地方债后,大多只能被动持有至到期,资金流动压力增加,挤占了流动性指标。 汪金祥等(2020)也指出,在信贷资源一定的前提下,政府债务规模的增加会对企业负债产生挤出效应,这主要表现在两个层面:需求竞争和价格竞争。

图1 参与国库现金管理试点对企业负债的影响效应图

1.需求竞争:政府债务规模→企业负债规模。 作为信贷资本的主要供给方, 商业银行受到了地方政府的影响(郭玉清等,2016),基于加强政银合作和获取更多财政存款,商业银行贷款会更多地向政府倾斜,新增的信贷资源会不成比例地流向政府部门而非上市公司(Cong 等,2018)。 Fan 等(2012)对 39 个发达和发展中国家的上市公司进行研究后发现, 政府债务规模与发展中国家上市公司的负债成本呈显著负相关关系。Graham 等(2015)以 1920 至 2010 年间美国的上市公司为研究样本进行研究, 结果表明联邦政府负债率越高,非管制行业上市公司的负债率越低。刘雨佳(2019)以283 个地级市的数据为研究样本, 基于固定效应模型、 差分GMM 模型和系统GMM 模型等方法进行研究, 也发现政府债务水平的升高会对企业债务水平的升高起到抑制作用。由此可见,政府获取信贷资源的增加将会引起政府部门与企业部门之间的资金需求竞争,从而减少了银行对企业的贷款,降低了企业的负债规模。

基于以上分析,本文提出假设1:国库现金管理与企业负债成本显著负相关, 即企业所在省份参与地方国库现金管理试点会降低企业负债规模。

2.价格竞争:政府债务成本→企业负债成本。 地方政府债务的偿债保证是政府财政收入, 具有较高的投资安全性。 企业的融资成本是所有资本来源成本的加权平均值, 企业负债主要包括向商业银行等金融机构贷款和发行企业债券两种方式。一方面,从商业银行等金融机构的视角看,与政府债务成本相比,企业债务的偿债风险较大,在信贷资源相对稀缺的环境中,商业银行等金融机构会基于风险等因素考虑而更倾向于政府, 地方政府就会以较低的成本占用当地更多的优质金融资源(朱晨赫等,2018),导致上市公司很难从金融机构获得贷款, 因此企业只能考虑发行债券或者考虑利率更高的民间借贷。另一方面,从机构投资者的视角看,机构投资者能够持有的资产组合是一定的,在企业风险水平较高的情况下, 除非企业提供给投资者更高的收益,否则投资者也不会选择持有企业债券。因此上市公司只能通过提高债券收益率和缩短企业债券发行期限的方式来吸引这部分投资者, 这将进一步导致公司负债成本的增加。

基于以上分析,本文提出假设2:国库现金管理与企业负债成本显著正相关, 即企业所在省份参与地方国库现金管理试点会提高企业负债成本。

三、研究设计

(一)数据来源

2014 年12 月,财政部、人民银行发布《地方国库现金管理试点办法》,确定北京、上海、广东等6 个省、直辖市为首批试点地区,2016 年4 月, 地方国库现金管理试点地区扩大至天津、河北、吉林等15 个省、直辖市。 2017 年2 月,财政部下发《关于全面开展省级地方国库现金管理的通知》,地方国库现金管理招标试点推向全国。因此,本文以企业所在省份是否参与地方国库现金管理试点作为一项准自然实验,选择2013—2017年我国全部A 股上市公司为研究样本,实证检验了国库现金管理对企业负债的影响。

在数据的预处理上,考虑到金融行业的特殊性,参照证监会2012 年的分类标准,剔除了属于金融行业的上市公司;*ST 和ST 公司对公开披露的财务数据有操纵的可能性,因此将其剔除;同时剔除研究变量缺失的数据,最终样本共2908 家公司,15461 个观测值,为非平衡面板。 其中, 关于地方国库现金管理的数据来源于财政部、 各省财政厅和中国人民银行及其分支机构官方网站的具体通知,其他变量数据均来源于CSMAR数据库。 本文采用的数据处理软件为Stata14,对所有连续变量在1%和99%处进行缩尾处理, 以降低异常值对研究结果的影响。

(二)变量定义

1. 被解释变量为企业负债。本文从企业负债的规模和成本两个方面进行衡量。 借鉴刘雨佳(2019)、汪金祥等(2020)等学者的研究, 采用上市公司的资产负债率, 即上市公司的负债总额与资产总额的比值来衡量企业负债规模(Lev)。 采用上市公司的财务费用率,即利息支出、金融机构手续费和其他财务费用之和与上市公司负债总和的比值来衡量企业负债成本(Cost)。

2.解释变量为国库现金管理。 本文主要从两个方面对国库现金管理进行定义:第一,是否参与地方国库现金管理试点,定义“Treat”变量。 在本文研究的样本区间内, 如果上市公司所在省份参与地方国库现金管理试点,则Treat 赋值为1;否则赋值为0。第二,参与地方国库现金管理试点前后,定义“Post”变量。 上市公司所在省份参与地方国库现金管理试点之后的年份,Post 赋值为1; 参与地方国库现金管理试点当年和参与之前的年份,Post 赋值为0。

3.控制变量。 考虑到影响企业负债的因素比较多,企业规模、 所处发展阶段、 盈利水平等因素不同的企业,其负债成本可能存在较大差距,因此我们选取了企业的规模(Size)、成立时间(His)、上市时间(List)、盈利能力(Roa)、非债务税盾(Ndts)、股权集中度(Top10)、股权性质(Soe)、资产有形性(Tang)以及上市公司所在省份经济增长率(Gdpgr)作为控制变量。 同时,利用年份虚拟变量(year)和行业虚拟变量(industry)来控制时间和行业变化对回归模型的影响, 变量的详细定义和衡量方法如表1 所示。

(三)模型设定

为验证本文的假设,首先构建了模型(1)和模型(2), 采用普通最小二乘回归的方法进行初步回归,实证检验国库现金管理对企业负债的影响。 其中,Yi,t为被解释变量企业负债,包括企业负债规模(Levi,t)和企业负债成本(Costi,t);i,t 为 i 公司在第 t 年的变量,α0为截距项,α1为国库现金管理衡量变量Treati,t和Posti,t的系数。 当被解释变量为Levi,t时,若α1显著为负,则说明国库现金管理与企业负债规模显著负相关, 即参与地方国库现金管理试点会降低企业负债规模, 则假设1 成立;当被解释变量为Costi,t时,若 α1显著为正,则说明国库现金管理与企业负债成本显著正相关, 即参与地方国库现金管理试点会提高企业负债成本, 则假设 2 成立。Control_variables 为表 1 列示的控制变量;εi,t 为随机误差项。 同时,我们还对年份效应和行业效应进行双固定控制。

表1 变量定义及衡量

同时,考虑到参与地方国库现金管理试点和未参与地方国库现金管理试点的两组样本可能在参与前就存在着事前差异,仅通过单一横向的是否参与地方国库现金管理试点或纵向参与前后的对比,会忽略事前差异,继而导致对参与地方国库现金管理实施效果的有偏估计,因而我们进一步构建模型(3),采用多期双重差分模型来控制两组样本的事前差异,重新对参与地方国库现金管理试点对企业负债的影响进行回归。 我们重点关注交乘项 Treat×Post 的系数 β1,与前文一致,当被解释变量为Levi,t时,若β1显著为负,则说明国库现金管理与企业负债规模显著负相关,即参与地方国库现金管理试点会显著降低企业负债规模,则假设1 成立;当被解释变量为Costi,t时,若β1显著为正,则说明国库现金管理与企业负债成本显著正相关,即参与地方国库现金管理试点会显著提高企业负债成本,则假设2 成立。

四、实证结果分析

(一)描述性统计

表2 列示了所有变量的描述性统计结果。可以看出,企业负债规模(Lev)的最小值为0.008,最大值为12.127,标准差为0.302,说明平均而言,我国A 股上市公司的资产负债率存在较大差异,企业负债规模参差不齐。企业负债成本(Cost)的最小值为-5.928,最大值为1.584,说明平均而言,我国A 股上市公司的负债成本存在较大差异;同时,我们发现Cost 的均值为6.97e-07,中位数为0.168,说明总体来看,我国大部分上市公司的负债成本都是高于平均值的,降低企业负债成本成为我国A 股上市公司亟待解决的问题。是否参与国库现金管理试点(Treat)的均值为0.795,中位数为1,说明在我们选取的样本年度内,参与地方国库现金管理的上市公司所占的比例达到79.5%。参与国库现金管理试点前后(Post)的均值为0.525,均值为1,说明在选取的样本中,参与地方国库现金管理试点前后的样本数量基本保持一致,具有较强的可比性。 另外,post 的数据存在部分缺失是因为尚未对对照组的公司样本post 进行赋值。

表2 变量的描述性统计

(二)初步回归结果分析

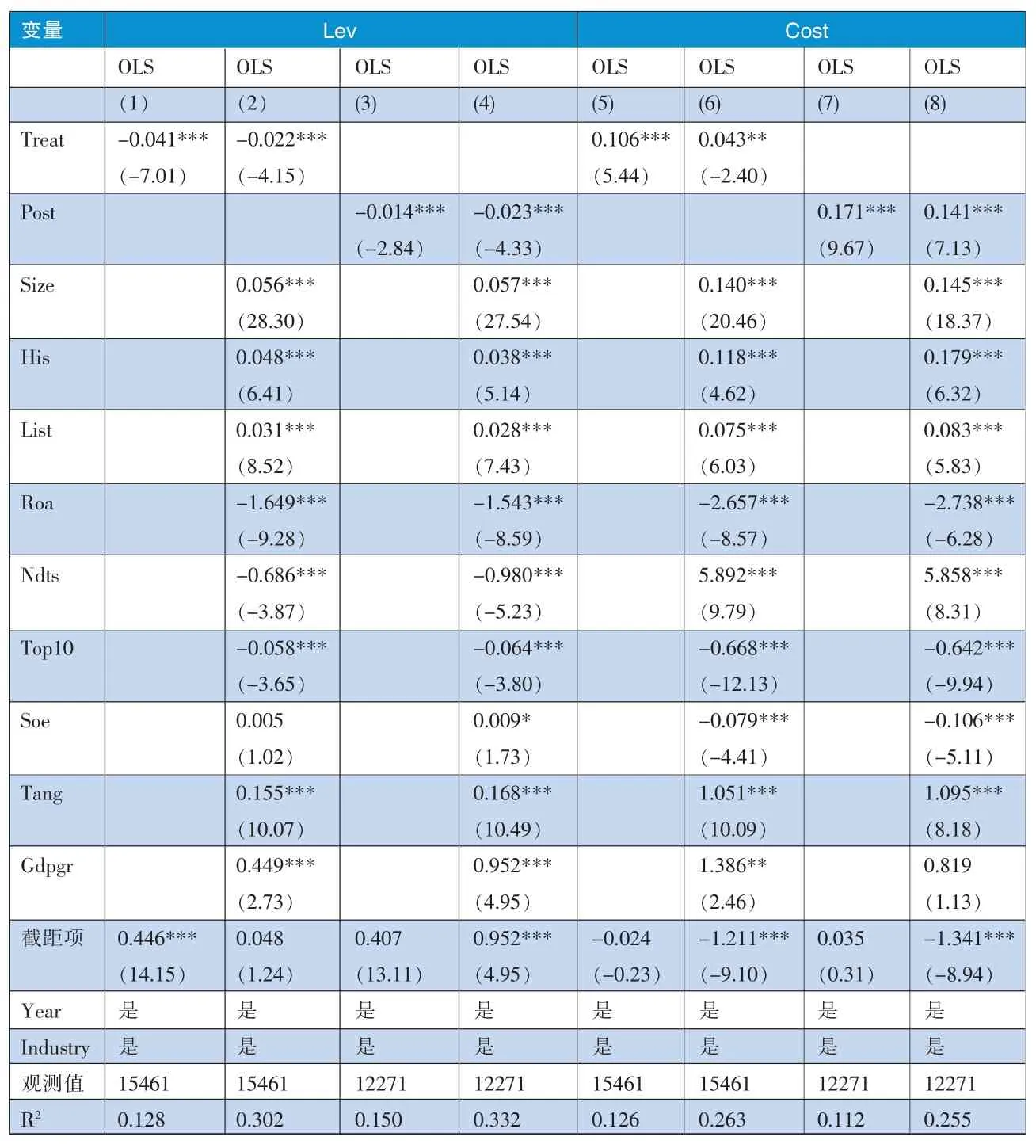

表3 列示了国库现金管理对企业负债影响的初步回归结果。 第(1)列和第(3)中,Lev 与 Treat 的回归系数为-0.041 且在1%的水平下是显著的,Lev 与Post 的回归系数为-0.014 且在1%的水平下是显著的, 说明参与国库现金管理试点会降低企业负债规模。 第(2)列和第(4)列中,Lev 与 Treat 和 Post 的回归系数分别为-0.022 和-0.023, 且在1%的水平下均是显著的,说明企业负债规模与国库现金管理显著负相关,即参与国库现金管理试点确实会降低企业负债规模。 另外,我们发现在考虑控制变量后,模型的R2分别为0.302 和0.332, 模型的拟合效果可以接受,因此,本文假设1 得到基本验证。第(5)列和第(7)列中,Cost 与 Treat 和 Post 的回归系数分别为 0.106 和0.171,且在1%的水平下均是显著的,说明参与国库现金管理试点会显著提高企业负债成本。 第(6)列和第(8)列中,Cost 与 Treat 和 Post 的回归系数分别为0.043 和0.141,且在1%的水平下依然是显著的,说明企业负债成本与国库现金管理显著正相关,即参与国库现金管理试点确实会提高企业负债成本。 另外,我们发现在考虑控制变量后, 模型的R2分别为0.263和0.255,模型的拟合效果可以接受,因此,本文假设2 得到基本验证。

表3 国库现金管理对企业负债影响的初步回归结果

(三)双重差分回归结果分析

在进行双重差分前, 本文首先运用PSM 方法对实验组样本进行匹配,得到相应的对照组。 我们通过1 对1 最近邻匹配,得到与处理组在可观察到的公司特征等方面最接近的对照组样本:以成立时间(His)、上市时间(List)、盈利能力(Roa)、非债务税盾(Ndts)、股权集中度(Top10)、股权性质(Soe)以及资产有形性(Tang)为协变量,应用logit 模型对Treat 进行回归,根据模型预测值计算各公司各年的倾向值得分,即上市公司所在省份参与国库现金管理试点的概率。对实验组的每个观测匹配相同年份中倾向值得分最接近的对照组观测, 其中对照组的post 变量取值参照对应实验组的post 取值。

剔除3 条不满足共同区域假定的观测值后,共得到15458 条观测值,其中处理组为12269 条,控制组为3189 条。为检验匹配是否有效、协变量在处理组与控制组之间是否平衡, 对logit 模型中的协变量进行了平衡检验。 所有变量匹配后(Matched)的标准化偏差(%bias)均远小于10%;同时除企业规模外,剩余变量匹配后的标准化偏差均小于匹配之前(Unmatched)的。从图2 也可以看出,与匹配前对比,匹配后大部分变量的标准化偏差均大幅缩小。 另外,图3 显示了倾向值得分匹配后样本的共同取值范围。

图2 PSM 匹配前后各变量标准化偏差

图3 倾向得分的共同取值范围

在为对照组的post 变量赋值后,我们共得到5402 个观测值, 使用匹配后的样本进行双重差分检验,表4列示了国库现金管理对企业负债影响的双重差分检验结果。 第(1)列和第(2)列列示了企业负债规模(Lev)作为被解释变量的回归结果,交乘项Treat×Post 的系数为-0.022 且在 1%的水平下是显著的,说明企业负债规模与国库现金管理显著负相关。 第(2) 列中交乘项 Treat×Post 的系数为-0.029 且在1%的水平下是显著的,再次验证了企业负债规模与国库现金管理显著负相关,即参与国库现金管理试点会降低企业负债规模。第(3)列中,交乘项 Treat×Post 的系数为0.067 且在5%的水平下是显著的,说明企业负债成本与国库现金管理显著正相关。 第(4)列中,交乘项Treat×Post 的 系 数 为 0.075 且 在 1%的水平下是显著的,再次验证了企业负债成本与国库现金管理显著正相关,即参与国库现金管理试点确实会提高企业负债成本。

表4 国库现金管理对企业负债影响的双重差分回归结果

五、稳健性检验

(一)替换企业负债规模衡量方法

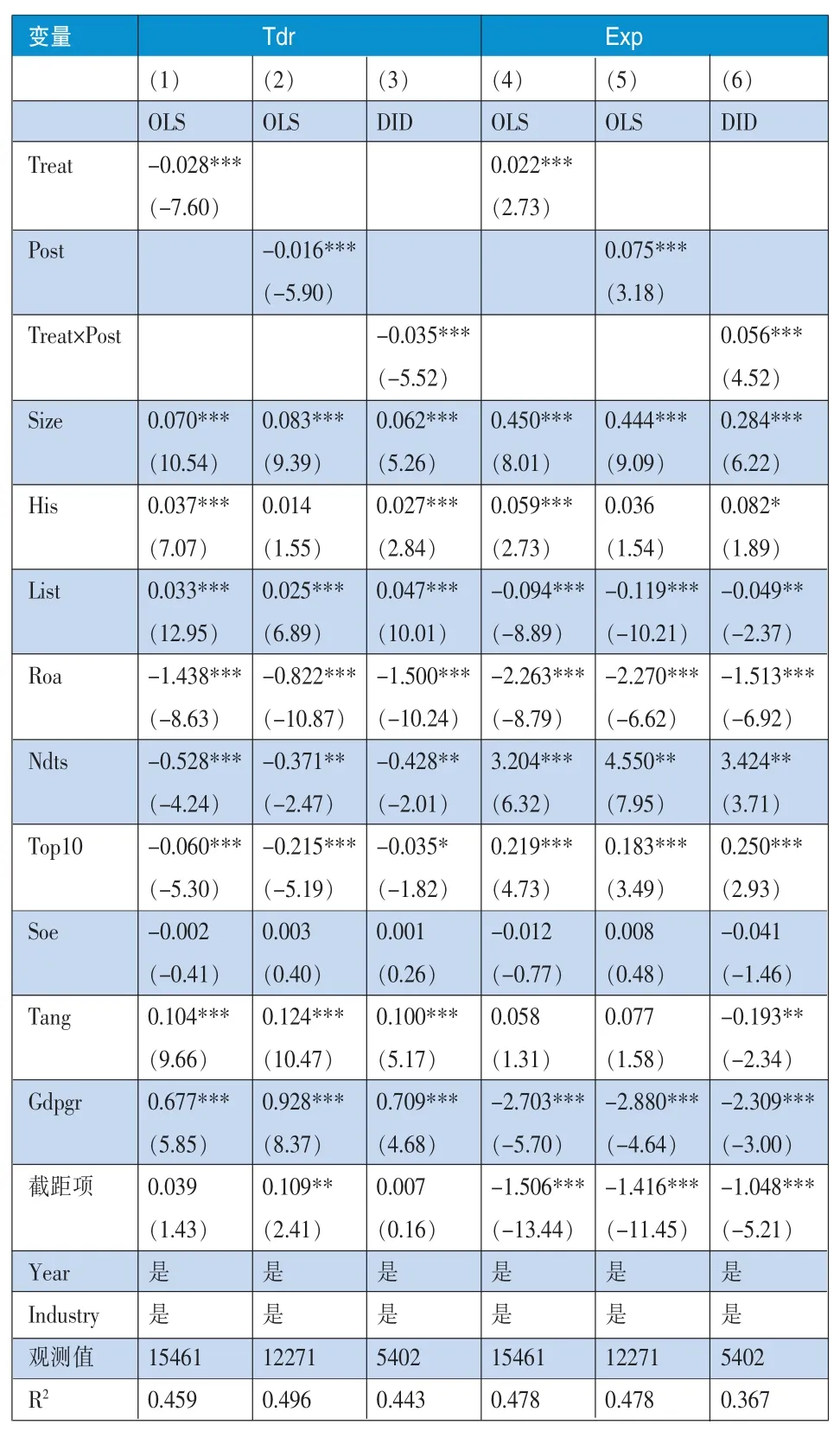

前文研究中,采用上市公司的资产负债率来衡量企业负债规模。 为检验回归结论的稳健性,本文接下来替换了企业负债规模的衡量指标,采用上市公司的有形资产负债率(Tdr)来衡量企业负债规模。 替换企业负债规模衡量方法后的回归结果如表5 中第(1)列至第(3)列所示,其中,第(1)列和第(2)列列示了采用普通最小二乘模型(OLS)进行回归的结果,第(3)列列示了采用双重差分模型(DID)进行回归的结果。 我们发现第(1)列和第(2)列中 Tdr 与 Treat 和 Post 的回归系数分别为-0.028 和-0.016, 且在1%的水平下均是显著的,说明企业负债规模与国库现金管理显著负相关,与前文结论保持一致。 第(3)列中交乘项Treat×Post 的系数为-0.035 且在1%的水平下也是显著的,再次说明企业负债规模与国库现金管理显著负相关,即参与国库现金管理试点确实会降低企业负债水平,本文结论具有稳健性。

表5 稳健性检验回归结果——替换被解释变量衡量方法

(二)替换企业负债成本衡量方法

前文研究中,采用上市公司的财务费用率来衡量企业负债成本。 为检验回归结论的稳健性,本文接下来替换了企业负债成本的衡量指标,采用上市公司财务费用的绝对值(Exp)来衡量企业负债成本,同时为缩小样本差距和消除异方差, 对其进行标准化处理。替换企业负债成本衡量方法后的回归结果如表5 中第(4)列至第(6)列所示,其中,第(4)列和第(5)列列示了采用普通最小二乘模型(OLS)进行回归的结果,第(6)列列示了采用双重差分模型(DID)进行回归的结果。 我们发现第(4)列和第(5)列中 Exp 与 Treat 和Post 的回归系数分别为0.022 和0.075, 且在1%的水平下均是显著的,说明企业负债成本与国库现金管理显著正相关,与前文结论保持一致。第(6)列中交乘项Treat×Post 的系数为0.056 且在1%的水平下也是显著的,再次说明企业负债成本与国库现金管理显著正相关,即参与国库现金管理试点确实会提高企业负债成本,本文结论具有稳健性。

(三)缩短时间窗格

为检验国库现金管理对企业负债的影响是否稳定,进一步采用缩短时间窗格的方法来验证本文结论是否稳健。 根据《关于中央和地方国库现金管理商业银行定期存款质押品管理有关事宜的通知》 规定,2015 年将地方政府债券纳入中央国库现金管理和地方国库现金管理质押品范围。 为剔除其他因素的影响,更好的衡量参与国库现金管理试点对企业负债的影响,接下来剔除了2014 年及之前年份的数据,仅采用2015—2017 年三年的数据重新进行OLS 回归和PSM-DID 回归。 缩小样本区间后的回归结果如表6所示,其中,第(1)列至第(3)列列示了企业负债规模(Lev)作为被解释变量的回归结果,第(4)列至第(6)列列示了企业负债成本(Cost)作为被解释变量的回归结果。 我们发现,第(1)列和第(2)列中 Lev 与 Treat和Post 的回归系数分别为-0.021 和-0.009,且分别在1%和10%的水平下是显著的; 第 (3) 列中交乘项Treat×Post 的系数为-0.023 且在1%的水平下是显著的。 第(4)列和第(5)列中 Cost 与 Treat 和 Post 的回归系数分别为0.073 和0.098,且在1%的水平下均是显著的;第(6)列中交乘项 Treat×Post 的系数为 0.100 且在1%的水平下是显著的。 缩小样本区间后的回归结果与前文研究结论保持一致,回归结论具有稳健性。

表6 稳健性检验回归结果——缩小样本区间

六、结论与建议

本文以2013—2017 年我国全部A 股上市公司为研究样本,借助逐步开放的地方国库现金管理招标试点提供的自然实验平台,分别利用普通最小二乘回归和PSM-DID 回归的方法, 从企业负债规模和负债成本两个层面实证检验国库现金管理对企业负债的影响。研究发现参与国库现金管理试点会降低企业负债规模,提高企业负债成本。 通过替换被解释变量衡量方法和缩小样本区间等稳健性检验后发现,研究结论具有稳健性。

基于研究结论本文提出以下建议:第一,国库现金管理制度本身是为了提升国库资金使用效率,但地方政府在国库现金管理实施时由于绑定银行认购政府债券,虽然能降低企业规模,但降低的是更需要资金企业的债务规模,实质上该政策加剧了企业的融资难和融资贵问题。建议正确认识地方国库现金管理的目的和意义,明确地方国库现金管理招标方式,按照价格招标的规则开展招标工作,避免政府行政干预招标,尤其应该避免将国库现金管理存款作为销售地方政府债券的筹码。第二,加快现金管理操作平台建设,提高地方国库现金管理的操作效率与监管实时性,加强对地方政府债务发行的监管,保障地方国库现金管理操作的公开透明。 完善政府债券发行方式,构建短期债券、中期债券和长期债券发行组合,增强地方国库现金管理与政府债务的协调配合。

注释:

①本文主要关注国库现金管理存款这种国库现金管理方式。