税收负担降低了碳排放强度吗?

王 锋 罗 珊 单 静

(中国矿业大学经济管理学院,江苏 徐州 221116)

一、引言

从1990年IPCC发布了《第一次评估报告》起,温室气体与气候变化关系就逐渐被人们认识,减少二氧化碳排放,实现低碳发展,成为国际社会重点关注的问题(林伯强、毛东昕,2014)[1],中国也始终以绿色低碳发展为方向,把节能减排贯穿于经济社会发展的全过程和各领域。党的十八大以来,中国能源生产和利用方式发生了重大变革,能源消费结构日益低碳化,对降低碳排放强度起到了重要作用。《新时代的中国能源发展》白皮书指出,中国2019年碳排放强度比2005年降低了48.1%,提前实现了2015年提出的碳排放强度下降40%-45%的目标。面对气候变化、环境风险挑战,中国向世界庄严承诺,中国将提高国家自主贡献力度,使二氧化碳排放在2030年前达到峰值,努力争取在2060年前实现碳中和。“双碳”目标的提出,给中国带来了新的机遇和挑战。

税收政策的宏观经济效应对微观层面的企业投资行为具有重要影响。地方政府凭借国家强制力参与社会分配,直接影响企业的运营成本,从而影响本地区对企业投资的吸引力。我们试图探讨地方政府通过税收竞争吸引资本和技术等生产要素流入,是否会牺牲地区环境质量以换取地区经济发展?同时,税收政策对碳排放影响的空间溢出效应也不容忽视,因为税负的区域性调整会引起不同成本弹性的产业进行转移,从而影响相关区域的碳排放。因此,中国“双碳”目标的实现,需要合理的税负水平与之相适应。学者对碳排放的研究视角一般包括绝对碳排放总量、人均碳排放量以及碳排放强度。Jotzo和Pezzey(2007)[2]指出,碳排放强度能够衡量一个国家或地区的碳排放总量与经济发展水平之间的关系。因此,对于探求经济发展与环境保护的平衡路径的发展中国家来说,用碳排放强度来量化减排目标和衡量减排成效更有现实意义。

二、文献综述与理论机制分析

税收对环境影响的研究,最早可追溯到1920年出版的《福利经济学》,该书系统地分析了环境与税收的理论关系,提出用税收来弥补排污者生产的私人成本和社会成本之间的差异,这种税后来被称为“庇古税”。Coase对庇古的外部性理论提出质疑,认为污染排放量引起的损失很难用货币进行衡量,并且强调由于市场失灵的存在,需要政府通过税收手段对环境污染进行必要的干预。自此,国内外学者对于税收对环境污染的影响问题做了大量研究,虽然研究结果因划分区域不同、污染物种类不同以及税收种类不同存在一定的差异,但基本能证明税收竞争和环境污染之间存在关联。

从区域层面来看:国内外学者一般认为降低实际税率会加剧环境污染。从国际资本流动来看,税收竞争将加剧本国环境污染,同时缓解外国环境污染,并且环境税对污染的抑制效果随资本跨国流动而减弱(Hadjiyiannis等,2009)[3]。周林意和朱德米(2018)[4]发现地方政府对实际税率采取“逐底竞争”策略,相似的市场环境和相邻的空间距离是污染企业转移时依次注重考虑的问题。上官绪明和葛斌华(2019)[5]认为税收竞争趋向降低实际税率,对本地PM 2.5的影响显著为正,并且税收竞争对大中城市雾霾污染的负面影响显著大于小城市。陆凤芝和杨浩昌(2019)[6]发现税收竞争对环境污染的影响具有异质性,其中全国层面以及东、中、西三区域层面,政府竞争都加剧了本地的环境污染,在东部地区,地方政府竞争会改善邻近地区的生态环境,而中西部地区的税收竞争会恶化邻近地区的环境污染。

从分税种层面来看:现有研究表明不同税种对不同污染物排放影响的结论并不一致。崔亚飞和刘小川(2010)[7]发现地方政府在税收竞争中对污染治理采取“骑跷跷板”策略,对二氧化硫放松监管和治理,侧重治理工业固废和废水。李佳佳和罗能生(2016)[8]认为地方政府对税负水平采取“趋优竞争”策略,企业所得税方面采取“趋劣竞争”策略,增值税和环境税方面采取“骑跷跷板”策略,对废气和工业固体废物放松管制,对废水严格管制。Bai等(2019)[9]发现企业所得税和增值税税负对本地和邻近地区的环境都会带来负面影响。张宏翔和席丽娟(2018)[10]指出税收竞争会加剧工业废水和废气污染,但能缓解固体废物污染,并且随着经济的发展,税收竞争对工业废水污染的恶化程度将会加强,对工业废气污染的恶化程度减弱。

地方政府提高地区的税负水平。一方面,会降低企业投资的回报率预期,使得原本想要进入地区的高污染、高耗能企业“望而却步”;另一方面,会降低区域内现有企业的税后利润,使得高污染、低附加值产业转移出地区,最终使得本地区的碳排放强度下降。本地区税负加重,高污染企业转移至邻近地区,使得邻近地区碳排放强度上升。新古典税收竞争理论则认为地区产业是否因为税收政策而转移出地区,还取决于资本流动性的强弱和区际市场规模的差异。安虎森(2006)[11]指出,产业对税率的敏感程度随该区域产业数量的增加或随该区域资本存量的增加而下降。这就意味着,如果排放二氧化碳的相关企业对地区资源或者市场高度依赖,相比于转移出地区,企业更倾向于将税收负担增加带来的内部成本外部化,进一步提高产量,使得本地区碳排放强度上升。一旦高污染企业选择扩产,会使得邻近地区资本、劳动等要素从邻近地区流出,邻近地区碳排放强度下降,但是邻近地区也可能被迫为其相邻地区碳排放强度上升带来的“负外部性”买单,碳排放强度随邻近地区碳排放强度的上升而上升。地区税负(以税负上升为例)对本地区以及邻近地区碳排放强度影响的理论机制如图1所示。

图1 地区税负对本地-邻地碳排放强度作用的理论机制图

三、模型设定与数据说明

(一)计量模型设计

为了识别地方政府税收负担对本地区以及其邻近地区的碳排放强度的影响,本文构建纳入空间溢出效应的空间计量模型。遵循选择空间模型的基本原则,首先构建空间杜宾面板模型(SDPM),然后判断SDPM是否被简化为空间误差面板模型(SEPM)和空间滞后面板模型(SLPM)两种非嵌套模型,本文采用LR和Wald检验进行判断,进而根据Hausman检验结果来判断空间面板模型应当选择随机效应还是固定效应。模型检验结果如表1所示。

表1 地理距离空间权重矩阵下空间面板模型的Wald、LR和Hausman检验结果

根据LR检验和Wald检验结果,模型显著拒绝了空间杜宾模型退化为空间滞后模型或空间误差模型的原假设。此外,本文运用修正后的Hausman检验结果(连玉君等,2014)[12]进行固定效应和随机效应模型的选择,P值均为0.0001,故可以拒绝随机效应的原假设,说明应选择固定效应模型。因此,本文构造如下函数形式的空间面板杜宾模型:

CEIit=∂+ρWCEIit+β1TAXit+β2WTAXit+β3Wcontrol+ηt+μi+εit

(1)

其中,CEIit表示省份i在t年的碳排放强度;WCEIit表示因变量CEIit的空间滞后项,W为地理距离空间权重矩阵;TAXit表示省份i在t年的税收负担;WTAXit是相邻地区的税收负担。control是加入模型中的一系列控制变量;μi代表地区固定效应,ηt代表时间固定效应,εit是随机扰动项;β1值的大小和正负体现税收负担对本地区碳排放强度的直接影响,β2值的大小表示税收负担对相邻地区碳排放强度的空间溢出效应;β3表示控制变量对碳排放强度的影响。

(二)变量及数据说明

1.被解释变量

碳排放强度(CEI)。本文借鉴程叶青等(2013)[13]的测量方法,对我国各省份的碳排放强度进行测算。具体计算公式如式(2):

(2)

其中:TECit为第i个省份在第t年的碳排放总量,GDPit为第i个省份在第t年的地区生产总值,CEIit实质上衡量了单位GDP的CO2排放量,能够反映地区经济发展水平对碳排放的贡献程度,也从侧面反映了经济结构的合理性和经济发展中的科学技术水平(张丽峰,2011)[14],能够反映当下的低碳经济水平(孙丽文等,2021)[15]。

各省份碳排放总量的数据来源于CEADs中国碳核算数据库。Shan等(2017)[16]在核算碳排放总量时仍然采用IPCC(2006)的部门性方法计算CO2的排放量,核算得到的与化石燃料相关的二氧化碳排放总量等于化石燃料消耗量乘以排放因子,如式(3):

(3)

式中下标i和j分别表示化石燃料的种类和所在行业,ADij(化石燃料消耗)、NCVi(净热值)、EFi(排放因子)、Oij(氧化效率)是不同化石燃料的排放参数。

2.核心解释变量

地区税负水平(TAX)。本文借鉴钱金保和才国伟(2018)[17]的计算方法,使用地区税收收入占GDP的比重来衡量地区税负水平。由于地方政府还可以通过其他费用征返等方法来影响企业的实际税率,参考唐飞鹏(2017)[18]的做法,使用地方政府财政收入与GDP的比值(Fiscal)衡量广义口径的地区税负水平(以下简称“广义税收负担”),并对模型进行稳健性检验。

3.控制变量

为了缓解因为遗漏变量引起的估计偏误,借鉴上官绪明和葛斌华(2019)[5]对控制变量的分类方法,将模型中引入的控制变量分为地区特征变量和地区经济变量。

相关的地区特征变量包括:(1)城镇化水平(urb)(%):用地区城镇人口占总人口的比重表示;(2)地区人口密度(lnpop):用各省份每平方公里人口数(取对数处理)衡量;(3)地区绿化(green):用人均公园绿地面积(平方米/人)表示。

相关地区经济变量包括:(1)产业结构(ind)(%):采用第二产业增加值占GDP比重表示;(2)经济发展水平(lnpgdp):用地区人均GDP(取对数处理)表示;(3)对外开放程度(fdi)(%):采用外商直接投资占GDP的比重表示。

4.数据来源

研究数据由2007-2018年中国30个省(市)(港澳台、西藏地区除外)的面板数据构成。城市绿化的数据来源于EPS数据平台。对于对外开放程度的数据,利用当年汇率将其计价单位转换为人民币,汇率数据来自中国国家统计局网站,其余数据来源于各省份统计年鉴。表2为变量的描述性统计。

表2 主要变量的描述性统计

四、实证结果及分析

空间面板模型与传统的面板数据模型相比,最大的区别就是引入了空间效应。选用空间杜宾面板模型进行实证分析的前提就是各变量存在空间相关性,因此需要对模型的关键变量进行空间相关性检验,然后对模型结果进行解释。

(一)变量的空间相关性检验

Moran's I指数是最常见的空间相关性检验方法(叶阿忠等,2020)[19],反映的是空间邻近的区域单元属性值的相关性,如果X为区域观察值,则该变量的全局Moran's I统计量如下:

(4)

本文用Moran's I指数来检验被解释变量和核心解释变量的空间自相关性。图2显示了2007-2018年碳排放强度、税收负担和广义税收负担Moran's I指数变动情况。可以看出,12年间碳排放强度存在空间自相关性,Moran's I指数在0.06-0.12之间波动,均通过1%的显著性检验,表明中国12年间碳排放强度在空间上并非随机分布,而会受与之相近地区碳排放强度的影响,在地理空间中呈现出集聚现象。从时间趋势来看,Moran's I指数整体上有波动上升的趋势,说明碳排放强度的空间相关性在上升,所在地区受临近地区碳排放强度的影响在上升。

图2 碳排放强度、税收负担和广义税收负担Moran's I趋势图

12年间税收负担和广义税收负担具有正向的空间自相关性,其中税收负担的Moran's I指数值在0.015-0.05之间波动,广义税收负担的Moran's I指数值在0.02-0.05之间波动,均通过10%的显著性检验,表明12年间税负在空间分布上不是随机的,会受与之相近地区的税收负担水平的影响,在地理空间呈现出集聚现象。从整个时间段来看,税收负担的 Moran's I指数和广义税收负担的Moran's I指数均呈现出波动下降的趋势。

(二)全国层面的估计结果

1.SDPM整体估计结果分析

本文运用OLS方法对没有考虑空间效应的模型进行估计。当省际碳排放强度存在明显的空间效应时,进一步用空间杜宾面板模型进行估计。结果如表3所示。

表3 全国层面的OLS与SDPM估计结果

续表3

(1)从表3的结果可以看出,与普通面板的OLS结果相比,税收负担对碳排放强度的空间外溢效应较为明显,通过了1%的显著性检验。空间计量模型整体的R2达到了0.692,并且解释变量和被解释变量的空间滞后项在10%的显著性水平下绝大多数都统计显著,说明选择空间面板模型是合适的。

(2)在控制了地区特征变量和地区经济变量后,在5%的显著性水平上,税收负担对本地碳排放强度的影响显著为正,即税收负担每提高1%,会使碳排放强度增加4.8%。这是因为一些污染较为严重的企业可以给地方政府带来较多的税收收入,地方政府为了获得更多的税收收入,对高污染企业降低引进门槛,使得地区税负没有对地区的资源节约和环境保护发挥积极作用,反而导致愈加严重的环境污染。W×TAX的回归系数在5%的显著性水平上为正,说明邻近地区的税负上升会增加本地区的碳排放强度。换句话说,邻近地区的政府为了获取更多的税收收入,引进能上缴更多税收的高污染企业的同时,二氧化碳作为外溢性污染物,给本地区带来明显的负外部性。

(3)碳排放强度还受到其他控制变量的影响。其中:城镇化率与碳排放强度呈现显著负相关,即城镇化的发展在一定程度上降低了碳排放强度,这可能是因为城镇化进程一方面提高了农村人口的劳动利用率,另一方面促进了企业的集聚带来更多产出,使得单位GDP的碳排放量下降,但城镇化率的空间溢出效应符号为负,在统计上并不显著;产业结构的系数为正,说明第二产业占GDP的比重越高,碳排放强度越强,这意味着地方政府在引进企业时应当综合考虑企业给地区带来的经济效益以及环境效应;人口密度的上升会降低本地区的碳排放强度,可能是本地区人口密度上升造成本地区市场规模扩大,使得更加先进的技术得以引进,从而单位GDP的能耗降低,同时邻近地区的人口密度上升会带来本地区碳排放强度的上升,但这种空间溢出效应在统计上并不显著;人均公园绿地面积与碳排放强度呈现显著的负相关,这在一定程度上说明良好的生态和生活环境有利于降低碳排放强度,并且人均公园绿地面积的空间溢出效应符号显著为负,这表明相邻地区的生态环境能够带来明显的正外部性;外商投资占GDP的比重在一定程度上反映了地区的对外开放水平,结果显示外商投资占比对本地碳排放强度有负向影响,而邻近地区的对外开放水平对本地区的碳排放强度有正向影响,但是结果均不显著;人均GDP系数为负,说明地区经济水平的发展降低了碳排放强度,一方面是因为经济发展增强了人民对良好环境的偏好,迫使政府提高环保要求,在引进投资时主动选择低污染企业,另一方面,经济发展使得原本高耗能、低产值的企业被淘汰或者从经济发达地区流入周围地区,从而造成本地区碳排放强度下降。同时,人均GDP的空间溢出效应为正,意味着邻近地区的经济发展会提升本地的碳排放强度,这也进一步说明高污染企业被迫迁移到了经济发展相对缓慢的本地。

2.基于SDPM模型的空间效应分解

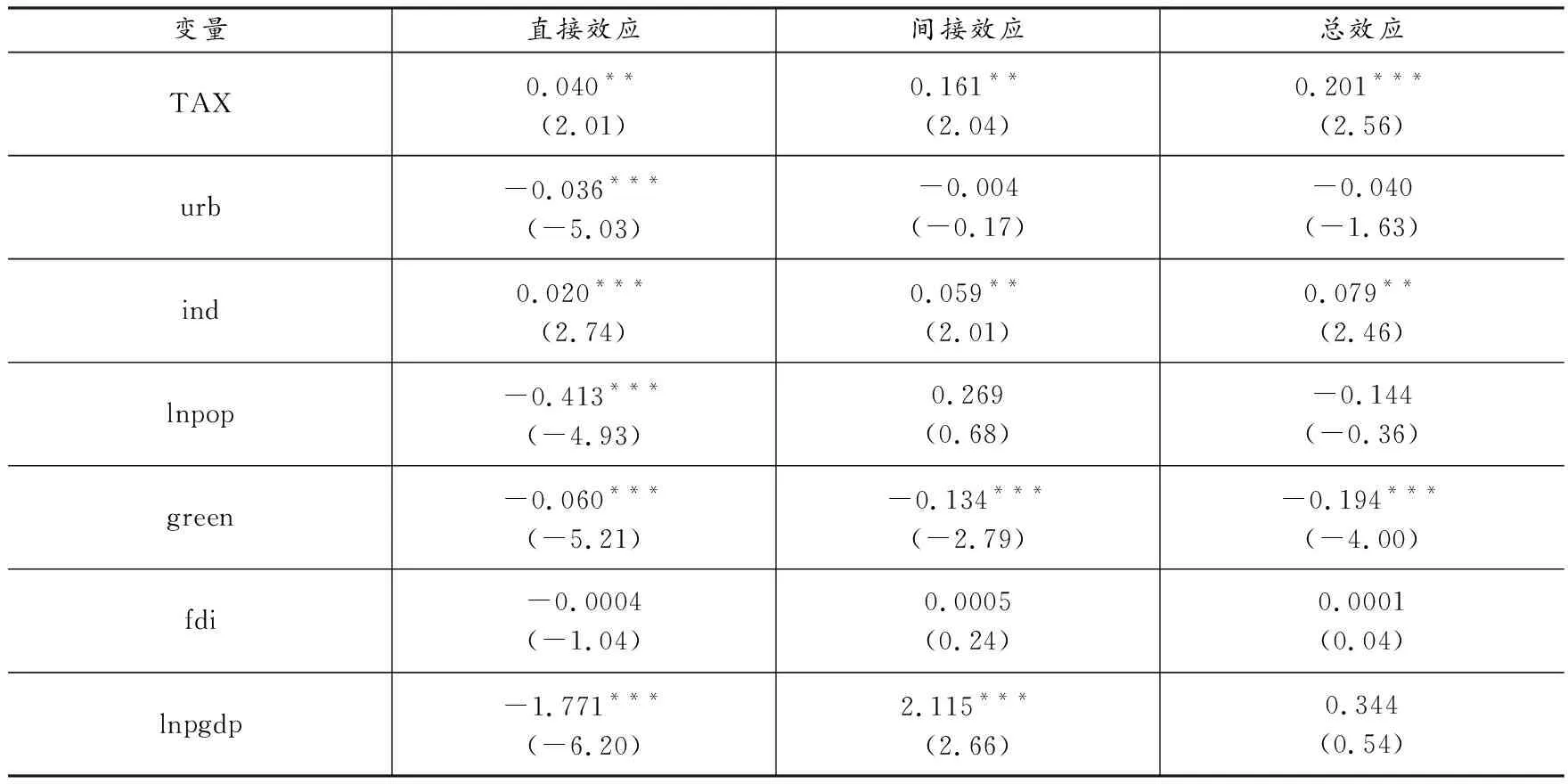

为了测度解释变量对被解释变量的影响程度,需要进一步估算直接效应、间接效应以及总效应。直接效应表示本省碳排放强度影响因素的变化所引起本省碳排放变化的均值,包括其通过影响到相邻省份的碳排放强度又反过来影响本省份碳排放强度的反馈效应。间接效应是指本地区碳排放强度影响因素对相邻省份碳排放强度的影响。直接效应加间接效应为总效应。估计结果如表4所示。

表4 全国层面碳排放强度的空间效应分解

(1)核心解释变量的估计结果

税收负担对碳排放强度的直接效应系数为正,说明随着本地区税收负担的增加,本地区碳排放强度上升;税收负担对碳排放强度的间接效应也为正,说明邻近地区税收负担的增加会导致本地区碳排放强度的上升,这表明,地区之间的税收政策具有“模仿效应”;税收负担对碳排放强度总效应的系数显著为正,说明本地区税负增加,碳排放强度随之增加,地方政府对于减排目标,在税收负担方面采取了“趋劣竞争”策略。

(2)控制变量的估计结果

一是城镇化水平和人口密度对碳排放强度的直接效应系数均为负,说明随着本地区城镇化水平的提高以及人口密度的提升,本地区的碳排放强度下降;但是城镇化水平和人口密度对碳排放强度的间接效应和总效应均不显著。城镇化水平和人口密度通过改变居民的生活生产方式影响碳排放强度,并且其影响具有两面性:一方面,在城市扩张初期,较为初级的产业结构蓬勃发展,与之配套的落后生产工艺流程被加以应用,这种粗放式的增长带来了碳强度的上升;另一方面,随着城镇化水平的提升,劳动力集聚推动城市基础设施不断完善,知识和服务得以共享,使得生产效率上升,碳强度下降。但是,过高的城市人口密度会带来集聚不经济的问题,过度拥挤导致各类竞争成本上升(王少剑、黄永源,2019)[20],给碳排放带来消极影响。

二是产业结构对碳排放强度的直接效应、间接效应以及总效应均为正,这说明本地区和邻近地区的第二产业占比上升都会促使碳排放强度上升。目前大量研究均表明,不合理的产业结构是造成碳排放增长的重要驱动因素(Sliaupa,2008[21];曹丽斌等,2017[22]),中国经济的增长是“牺牲”农业补贴换取工业发展实现的,工业的高增长依赖于各种经济资源以及生产要素的大量投入,从而造成高耗能和高排放的局面(张克中等,2011)[23]。

三是城市绿化水平对地区碳排放强度的直接效应、间接效应以及总效应均为负,说明城市绿化有助于缓解本地区碳排放强度,并且城市绿化还具有明显的“正外部性”,邻近地区的城市绿化能使本地区从中受益。

四是外商投资对碳排放强度的影响是唯一不显著的变量。贸易全球化是一把“双刃剑”,发展中国家在享受外资流入带来的先进技术与管理理念的同时,也被迫承受发达国家对自身资源的消耗以及污染的转移。

五是人均GDP对碳排放强度的直接效应为负而间接效应为正,说明随着地区经济的发展,能源使用效率随经济的发展逐步提升,本地区碳排放强度会下降,邻近地区的经济发展会提高本地的碳排放强度,但是总效应并不显著。人均GDP主要通过影响居民的消费习惯及生活方式影响碳排放:收入增加使得人们对私人交通、住宅的需求量增大而导致碳排放增加,而满足住宅需求和交通基础设施的建筑业增加会提升碳排放强度,第三产业中交通业占比的提高也会增加碳排放强度。但是当人们收入达到一定水平后,对“金山银山”的偏好会转向对“绿水青山”的追求,他们也有足够的财力购买节能产品,使用绿色环保建筑、清洁能源和新型交通工具,自发形成的环保意识也将督促地方政府对高污染、高耗能、低附加值的产业进行规制,从而降低碳排放。

3.全国层面的稳健性检验

中国的各种税率是相对固定的,地方政府对税收收入不具有很大的“自由裁量权”,但是各省份在吸引企业投资的各种政策方面却存在很大差异,而这些政策的核心就体现在各种费用的征收和减免上,此时地方政府具有独立的决策权,间接影响了企业面临的实际税率。本文采用地方政府财政收入与GDP的比值衡量广义口径的地区税负,对模型进行稳健性检验。回归结果如表5所示。

表5 全国层面的稳健性检验结果

与税收收入作为核心解释变量的模型结果相比,财政收入占GDP比重的大小对碳排放强度的作用方向没有变化,控制变量的影响效果也具有一致性,结论仍然成立。

(三)税收负担对碳排放强度的异质性效应

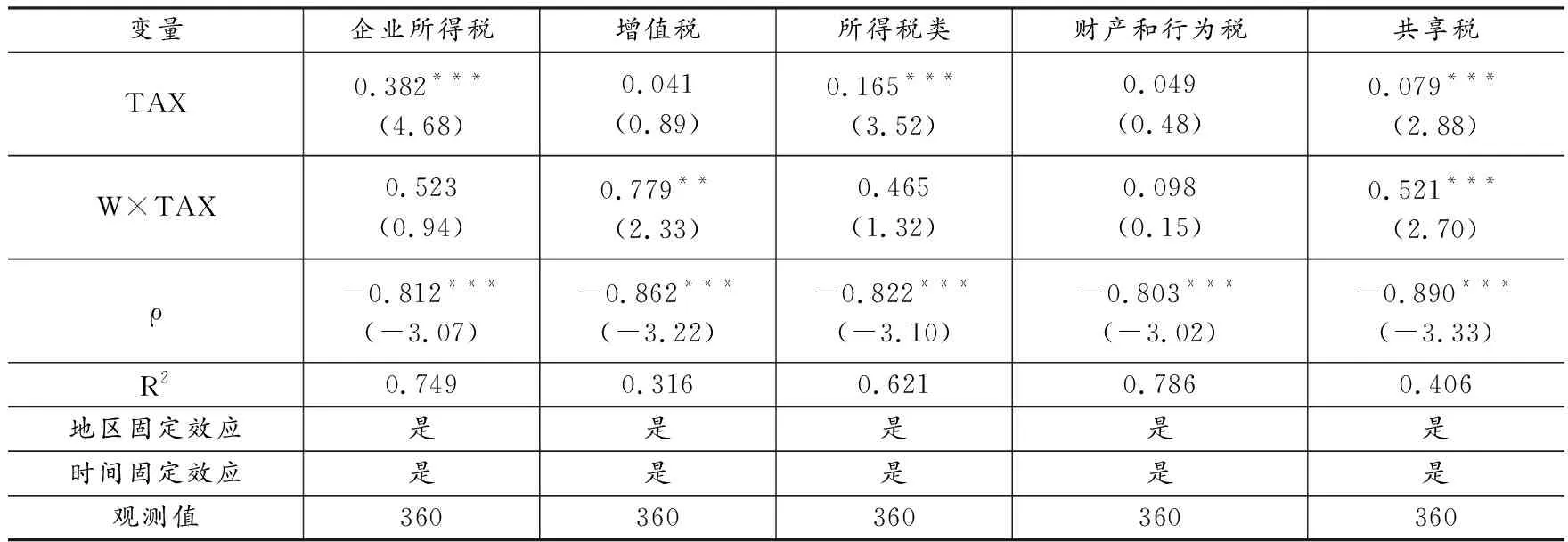

1.分税种对碳排放强度的异质性效应

不同税种对碳排放强度的影响可能存在差异,本文对税收按照不同的分类标准(1)所得税类包括企业所得税、个人所得税、土地增值税三个税种;财产和行为税类包括房产税、车船税、契税、印花税四个税种。中央政府地方政府共享税收收入包括企业所得税、个人所得税、增值税、资源税、城建税和印花税六个税种。进行分类,分税种的指标均以相应的税收收入占GDP的比重进行衡量,估计结果见表6。

表6 税收负担与碳排放强度的分税种估计结果

(1)企业所得税对本地区碳排放强度的影响为正,说明随着本地区企业所得税的增加,碳排放强度在增加,这是由于企业所得税的上升,企业内部成本随之上升,企业将内部成本外部化,为了保持利润,企业会在加大产出的同时降低节能减排的支出,导致二氧化碳排放强度增强;企业所得税的空间溢出效应为正,但是影响效果不显著。在所得税类的回归结果中也出现了与企业所得税高度相似的情形。

(2)增值税对本地区的碳排放强度的影响为正,但是并不显著;增值税的空间溢出效应为正且较大,说明邻近地区的增值税税负增加提高了本地的碳排放强度。

(3)根据征税对象对税收进行分类,结果显示本地区和邻近地区的财产和行为税对碳排放强度的影响都不显著。这可能是因为与不动产以及特定行为相关的税种的税基较为稳定,地方政府的操纵空间有限。

根据税收收入的归属对税收进行分类,进一步探讨中央政府和地方政府共享税收收入对碳排放强度的影响。崔亚飞和刘小川(2010)[7]选取增值税来考察共享税设置对地方政府污染治理的影响,因为增值税是归属中央政府较多的税种。借鉴其研究思路,本文进一步根据国家征税收入的划分规定,较为全面地核算了共享税的总量。结果显示,随着共享税收入的增加,碳排放强度增强,且共享税收入的空间溢出效应显著为正,这表明在地方政府能分享一定比例的税收收入的前提下,地方政府为了增加本地区财政收入,有动力增加对共享税的征收,这使得企业将内部成本外部化,导致碳排放强度的上升。

2.税收负担对碳排放强度的区域异质性效应

进一步从东部、中部、西部三个经济区层面,分别构建空间杜宾面板模型探讨政府税收负担对碳排放强度影响的区域异质性效应。估计结果见表7。

表7 税收负担与碳排放强度的分区域回归结果

(1)东部地区:本地区及邻近地区的税收负担对碳排放强度影响均为负,但结果都不显著。

(2)中部地区:税收负担对本地区的碳排放强度的影响为正,虽然这种影响不显著,但是在10%的显著性水平下,空间溢出负效应则反映出邻近地区的税收负担上升有助于降低本地区的碳排放强度。这可能是邻近地区税收负担上升,企业内部成本外部化,促使周围劳动、资本等要素流入,造成了虹吸现象,进而减少了周围地区的产业分布,降低了本地的碳排放强度(田建国、王玉海,2018)[24]。

(3)西部地区:税收竞争对本地区碳排放强度的影响及其空间溢出效应和全国层面的符号一致,均呈现出“趋劣竞争”的特点。这可能是因为,西部地区存在较多依靠自然资源而形成的重工业区域,这些区域内的企业对税负的敏感度不高,因此,西部地区税收负担即使增加,企业也不会选择转移出本地区,而倾向于将内部成本外部化,使得本地区碳排放强度上升。这在一定程度上打破了传统税收竞争理论,说明产业集聚与税收竞争之间存在区域结构差异(薛钢等,2020)[25],产业集聚水平创造了特定的“租金”,对此租金加征一定税率的税收不会导致产业集聚区内流动要素的向外转移。

五、结论与建议

(一)研究结论

本文以2007-2018年中国30个省(区,市)(港澳台、西藏地区除外)的面板数据为样本,构建空间杜宾面板模型,系统考察了地方的税负水平对碳排放强度的影响,并采用广义口径的地区税负对模型进行了稳健性检验。得到以下主要结论:

1.整体上,本地区和邻近地区的税收负担以及广义口径的地区税负对碳排放强度的影响均为正,降低税负水平能够显著降低本地区和邻近地区的碳排放强度。城镇化水平、人口密度、地区绿化水平、经济发展水平有利于缓解本地区碳排放强度,但是邻近地区经济发展水平会推高本地区的碳排放强度。本地区和邻近地区的第二产业占比都会推升碳排放强度。

2.区域异质性分析发现,东部、中部、西部三个地区的税收负担对碳排放强度的影响存在显著差异。东部地区的税收负担没有对本省的碳排放强度产生影响,也不存在空间溢出效应。中部地区的税收负担没有对本省的碳排放强度产生影响,但是邻近地区的税收负担会降低本地区的碳排放强度。西部地区的税收负担和全国层面的税收负担对碳排放强度的作用方向具有一致性,在碳减排政策上采取了“趋劣竞争”策略。

3.分税种的异质性分析发现,不同的税收种类会对碳排放强度产生不同的影响,并且税收收入在中央政府和地方政府之间的归属也会显著影响碳排放强度。

(二)政策建议

1.结合所在区域的减排目标,适当“减税降费”,降低企业实际成本。由于税收负担存在明显的空间溢出效应,而二氧化碳作为外溢性排放物,具有很强的负外部性,这意味着地方政府应当意识到地区之间的生态环境“休戚与共”,降低碳排放强度需要地方政府间达成合作共识,协同合作制定更加科学合理的税费政策。

2.不同种类的税收对碳排放强度有不同的影响,中央政府在制定税收政策的过程中应当做好顶层设计,合理划定各类税收的征税范围,同时规范各类费用的征收管理,使企业面临的税费能更加有效地促进企业节能减排,同时财政分权也会影响碳排放强度。因此,在制定相关税收政策的同时应当明确各种税费收入在中央和地方的归属,合理地调整留存在地方的收入比例,逐步建立并完善支持能源绿色低碳转型的财税金融体制。

3.税收对碳排放强度的影响存在地区差异,地方政府应当结合本地区所在的地理区位以及地区经济发展水平,“因地制宜”制定差异化环保政策。西部地区地方政府为发展经济,在减排上具有“趋劣竞争”的动机,因此应当对西部地区的节能减排技术和产业多元化发展等方面给予更多的激励政策。

4.单纯依靠实施税收政策来改善碳排放强度的作用有限,政府还应当提高城镇化发展的水平和质量,加大对区域内城市绿化水平的投资,大力推进产业升级,促进产业合理布局,积极调整区域内的能源消费结构,降低高耗能、高污染企业的比重,引进先进的生产技术,提高地区经济发展水平,合理规划地区人口规模,使得人口密度同地区的资源环境承载能力相适应。