我国加氢站建造趋势分析

胡杭健 刘再斌 段志祥 李文波

(中国特种设备检测研究院 北京 100029)

1 我国加氢站建设概况

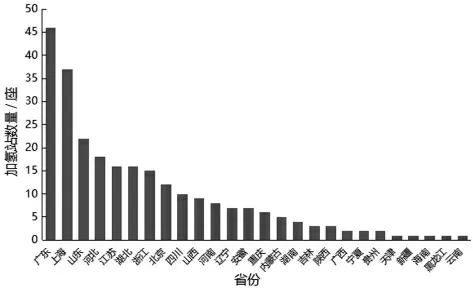

作为21 世纪最具发展潜力的绿色能源,氢能在降低碳排放、实现碳中和、建立清洁低碳安全高效的能源体系中发挥关键性作用[1]。交通运输是氢能源应用的重要领域,受到高度重视。2020 年12 月,国务院发布的《新时代的中国能源发展》白皮书中指出:我国将在2025 年建成加氢站200 座、2035 年1 500 座,2050 年10 000 座、燃料电池汽车总数达到500 万辆[2]。截至2021 年底,国内已建加氢站255 座,氢燃料电池汽车保有量9 000 辆左右[3],大致分布区域如图1 所示。

图1 我国加氢站分布图

由图1 可知,加氢站主要集中在我国东南部沿海地区,西部及东北部地区建设相对较少,整体呈现由沿海向内陆逐渐呈阶梯状分布。其中,广东、上海、山东、河北、江苏5 个省市占据了全国加氢站总数的1/2。

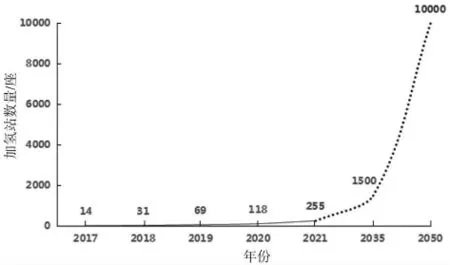

2006—2019 年,我国加氢站建设处于探索阶段,数量增长缓慢,建成投用的加氢站也都是处于试验阶段的试点工程项目;2020 年开始,随着加氢站(合建站)建设相关的法规、标准相继出台,氢能产业供应链逐步完善,相关技术和设备国产化进程加快,加氢站建设进入高速发展阶段,见图2。尤其是2021 年底确立了氢能五大示范群(京津冀城市群、上海城市群、广东城市群、河南城市群、河北城市群)之后,更是给加氢站的建设提供了巨大的动力。

图2 加氢站建设趋势图

2 加氢站规模与成本分析

目前国内多为加注压力35 MPa 气氢加氢站,主要加注对象为公交车、商务客车和物流车[4]。其他还有液氢加氢站和加注压力35/70 MPa 加氢站(这类加氢站不仅可以给商用车加氢,还可用于小型轿车加氢)。

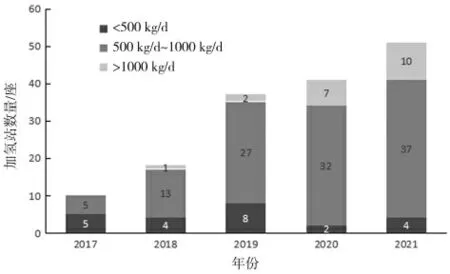

加氢站日加注能力趋势见图3。由图3 可知,国内加氢站加注能力设计主要集中在500 kg/d~1 000 kg/d 之间。由于加氢站主要依据氢燃料电池汽车的分布而建设,基本需求为每50 辆建1 个加氢站。目前加氢车辆主要集中在运行线路相对固定的公交车、商务客车和物流车上,储氢气瓶主要为35 MPa铝内胆碳纤维缠绕瓶(Ⅲ型气瓶)(70 MPa 的Ⅳ型气瓶主要用于小型轿车),储氢密度25 g/L~30 g/L[5],总容积400 L~1 200 L,一次性可充装氢气10 kg~36 kg,所以1 个日加注量500 kg~1 000 kg 的加氢站基本能满足运行需求。

图3 加氢站日加注能力趋势图

目前氢能产业发展良好,氢燃料电池汽车不断增加,中石化、中石油、中海油等央企也增加了在加氢站建设上的投入。国内加氢站建设运营主体由前期的燃料电池企业、加氢站设备总成企业等逐渐向央企、各地方能源型企业转移。其中,中石化规划在“十四五”期间建成1 000 座加氢站或油氢合建站。

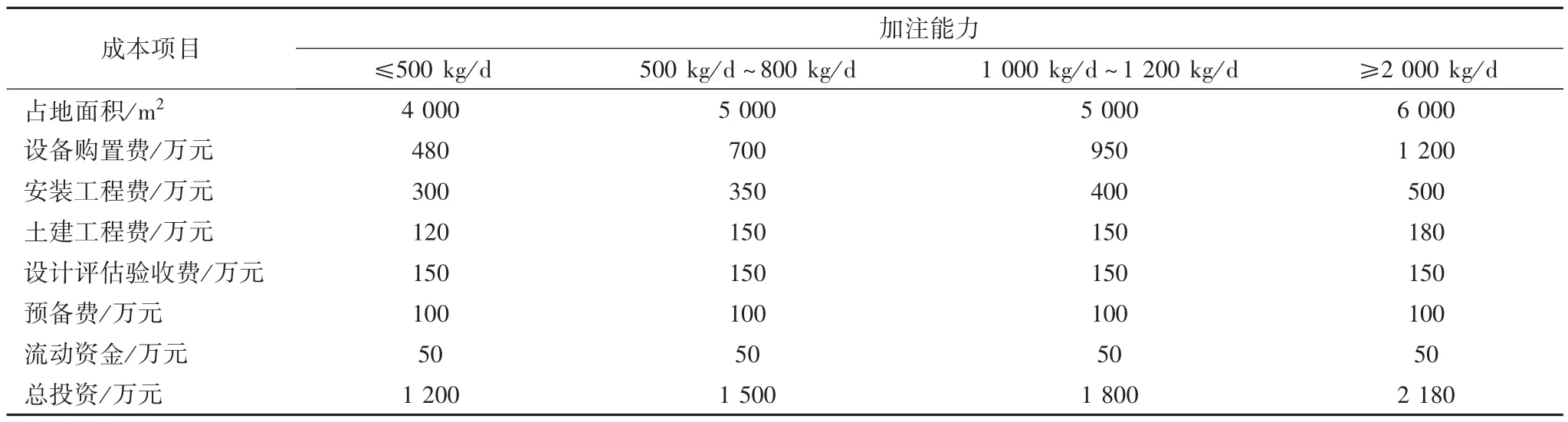

加氢站按氢供应方式主要分为外供氢加氢站、站内制氢加氢站和液氢加氢站3 类。目前国内建造最多的是外供氢加氢站(气氢)。这类加氢站核心设备国产化程度较高,能够使用我国自主研发的储氢装置、压缩系统、加氢系统、站控系统等[6]。此类设备制造的发展方向主要是通过产业规模化,从而降低设备成本,促进氢能产业的发展。例如中船重工718 所、中鼎恒盛、北京天高等生产的隔膜压缩机系统需求达到100 套/a时,系统成本可降低50%;上海舜华、厚普股份等公司生产的加氢系统需求达到500 套/a 时,成本可降低30%;总体设备成本可降低30%~40%[7]。这类加氢站建造成本可参考表1[8]。

表1 加氢站规模与成本对比

横向对比液氢加氢站:由于液氢需要保持低温(-253 ℃),需要使用低温型压缩机和空压机,在存储设备上多了液氢储罐和气化器等关键设备;而且很多低温关键核心设备如液氢泵、液氢阀门等还依赖进口,此类设备及系统价格相对较高。相关机构进行测算得出液氢加氢站建造成本比气氢加氢站整体高出30%左右。

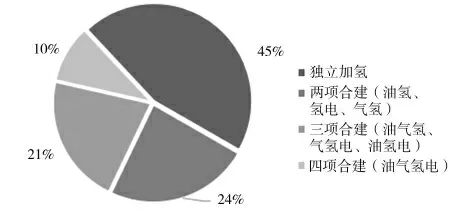

2021 年6 月发布的《汽车加油加气加氢站技术标准》(GB 50156—2021),增加了加氢合建站相关内容,允许现有加油站和加气站进行扩建和改建成为加油加氢合建站、加气加氢合建站等[9]。在2021 年当年新增的近百座加氢站中,根据公开信息能够搜索到的已建成或投运的51 座加氢站,按加氢站加注介质进行分类如图4 所示。

图4 加氢站类型占比图

独立加氢站只占比45%,加氢站已开始逐步向加氢、加气、加油、充电等一体化的综合型能源站转变。合建站成为一种趋势,主要原因有2 点。

(1)经济效益方面。加氢站投资成本大,单纯建立纯加注氢气的加氢站,短期内氢燃料电池汽车规模有限,难以实现良性循环。如果配合其他能源加注业务,能帮助加氢站实现良好的经济效益。

(2)土地资源方面。城市土地资源稀缺,土地集约化利用需求较高,建立占地面积较大的纯加注氢气加氢站难度高。如果在现有加油站和加气站的基础上改建或扩建为油氢、气氢等共建站则会相对容易,土建成本也会降低[10]。

3 加氢站形势与政策分析

加氢站的建设,事关中国能源发展战略和氢能产业布局。中央和各部委联合发布一系列指导性文件,各地方政府也结合当地氢能产业发展现状相继出台了一系列相关政策[11]。

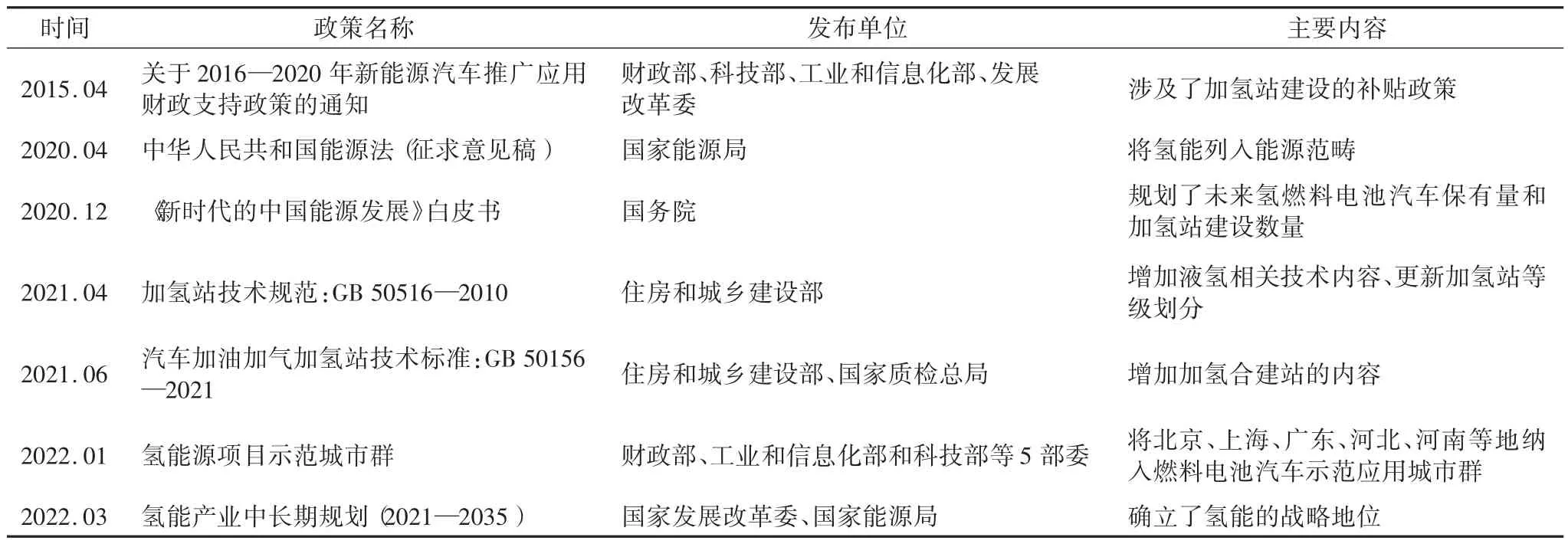

(1)国家政策。我国从2015 年开始发布加氢站建设相关指导文件,其中较为关键的见表2。

表2 国家加氢站指导性文件清单

分析相关指导性文件可以发现,国家对氢能产业政策一直持积极态度。政策也涵盖了技术路线、发展规划、基础设施建设等细分领域,政策出台频率不断增加,支持力度不断加大。《氢能产业中长期规划(2021—2035)》中确立了氢能的战略地位,并指出了氢能未来发展方向。

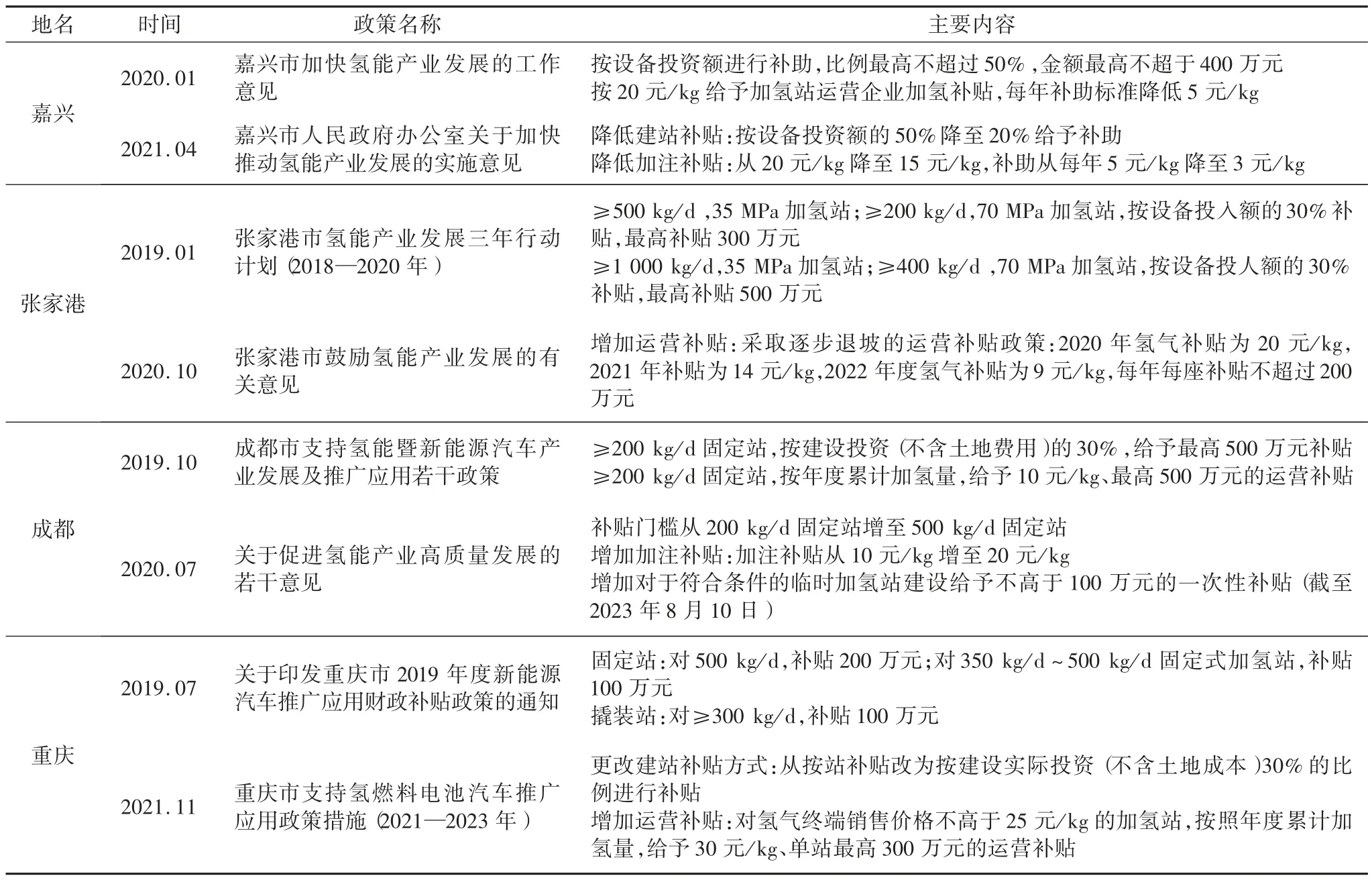

(2)地方政府政策。地方政府发展氢能的积极性也非常高,佛山、广州、上海、如皋、宁波、苏州、常熟等20 多个城市发布了氢能产业规划和加氢站建设、运营相关补贴政策,一方面是为了贯彻中央践行绿色发展的理念,另一方面是为了促进当地产业结构调整,实现经济效益。

对比分析各地方政策补贴相关内容可以发现:补贴主要针对加注能力≥500 kg/d 的加氢站;补贴金额主要按投资设备总额的百分比和累计加注量进行补贴[12]。对比嘉兴、张家港、成都、重庆4 个城市先后发布的氢能补贴政策(表3)可发现,除嘉兴补贴略有退坡外,其余3 地补贴不降反升,在建站补贴不变的政策下,提高了运营补贴。

表3 4 地加氢站补助政策对比

(3)科研专项。自2018 年开始,科技部在国家重点研发计划中启动实施“可再生能源与氢能技术”重点专项实施周期为5 年(2018—2022 年)。2018 年拟在6 个技术方向启动32~64个项目,拟安排国拨经费总概算为6.565 亿元。2019 年拟在6 个技术方向启动24~45 个项目,拟安排国拨经费总概算约4.38 亿元。2020 年拟在氢能、太阳能、风能、可再生能源耦合与系统集成技术4 个技术方向启动14~28 个项目,拟安排国拨经费总概算为6.06 亿元。2021 年度重点专项部署将围绕氢能绿色制取与规模转存体系、氢能安全存储与快速输配体系、氢能便捷改质与高效动力系统及“氢进万家”综合示范4 个技术方向展开。从资金扶持力度来看,基础前沿技术、共性关键技术、示范应用3 方面拟启动18 个项目,拟安排国拨经费7.95 亿元。另外,在“国家质量基础的共性技术研究与应用”“新能源汽车”等重点专项也设置了加氢站和氢能汽车相关研究项目。

(4)社会发展。2020 年6 月,《2020 年国民经济和社会发展计划的主要任务》明确指出,要制定国家氢能产业发展战略规划;支持新能源汽车、储能产业发展,推动智能汽车创新发展战略实施。这是氢能首次被写入年度国民经济和社会发展计划。

(5)应用示范。2022 年2 月,我国举办了冬季奥运会,为助力“绿色冬奥”,奥组委配置了16 个加氢站为近千辆氢燃料电池客车保驾护航,集中展示了中国在氢能燃料电池汽车领域的发展成果,打造出了一个完美的绿色冬奥氢能示范应用场景。

4 加氢站风险与机遇分析

(1)政策方面。目前氢能产业建设主要依靠国家和地方政策指引,未来存在补贴金额降低,补贴门槛升高的可能[13]。现有阶段,在国家和地方多重利好政策加持下,我国氢能源行业有望进入高速成长期。

(2)经营方面。氢能产业处于发展初期,存在相关制度和规划不完善的现象;存在未来经济下行压力增加,氢能产业核心技术突破缓慢,导致氢能投资规模不及预期;企业经营发展存在不确定性。但随着上下游技术发展与进步,产业链正在逐渐完善,为今后加氢站稳定运营提供了基础保障。

(3)市场方面。由于行业产业升级和降本需求迫切,行业竞争日益加剧;加之全国统一大市场的建设步伐加快,地方市场壁垒被打破,龙头企业将主导全国氢能产业发展,资金少、抗风险能力差的中小企业将面临更大的挑战。如果企业能够依据自身相关技术优势和核心竞争力,整合上下游企业资源、扩大产业规模,将会在未来的市场竞争中立于不败之地。

(4)盈利模式。氢能产业处于发展初期,目前存在加氢站投资金额大,加氢车辆少等情况,且已建成加氢站大部分处于亏损阶段,存在盈利不稳定的情况。可以利用现有加油、加气站的场地设施改扩建加氢站,不仅可以降低建站成本、增加盈利方式也能加大抗风险能力。

(5)设备运行。运氢、储氢、加氢设备均属于特种设备,高压、低温运行存在一定风险,企业要落实设备安全管理制度,定期进行自行检查和定期检验,或安装在线监测设备对设备进行实时监测和预警分析,以降低设备运行风险。

(6)其他因素。存在受地域自然灾害或其他不可抗力因素影响(如新冠疫情、洪涝灾害等导致车辆运行停滞等情况),经营可能受到一定程度的影响。

5 结语

我国加氢站建设目前处于快速上升期,加氢站建造数量逐年递增。虽然目前加氢站因初始成本投资大、产业链不完善、氢气加注价格高、加氢车辆规模小等综合因素影响,大部分处于亏损状态,但地方政府和社会关注度高,出台了不少补贴政策,鼓励加氢站建设。随着“以奖代补”示范政策落地,国内氢燃料电池汽车产业正在快速发展,氢燃料电池汽车在不断投入市场;加氢站建设标准、法规、监管等体系也在逐步完善[14],加氢站建造规模及加注能力也在逐步提升。

目前国内氢供应链和下游应用已初具规模,部分氢能产业关键技术已取得一定的成果;燃料电池汽车也已开始批量生产,区域化氢能社会示范项目正在逐步推广,珠三角、长三角、京津冀等氢能产业集群正在形成。

未来随着技术突破,制氢、运氢、储氢成本不断降低,氢气价格必将持续走低;并且随着核心部件国产化程度逐步提升,加之规模化建设等因素,加氢站建造成本下降呈现积极快速趋势,整体投资金额也将逐年下降,产业规模将大幅度提升。预计到2035 年之后,随着制氢、储运、加注等相关技术和法规标准相继成熟和完善[15],顺应我国碳中和趋势,氢能产业将进入爆发式增长阶段。