供应链金融对中小企业投资效率的影响

——基于融资约束的中介效应

齐胜雨

(郑州大学商学院 河南郑州 450000)

文献回顾与研究假设

(一)供应链金融和投资效率

闫俊宏等(2007)认为供应链金融是将风险管理从单个企业层面转化为整个供应链层面。高戌煦(2017)认为供应链金融能显著减少产融企业的投资不足和投资过度。王宁宁(2019)的研究表明供应链中客户的适当集中有助于减少无效投资,提高中小企业的投资效率。周晓林(2020)发现供应链金融可以提升中小型企业的投资效率,并且信息不对称在二者之间起调节作用。张一兰(2021)研究发现供应链中客户集中度的提高可以对投资过度起直接作用,也能通过抑制融资约束来间接减少企业的投资不足。根据以上,提出如下假设1:

H1:供应链金融会对中小企业投资效率产生促进效应。

(二)供应链金融、融资约束和投资效率

闫俊宏等(2007)发现中小企业在使用供应链融资时,可以减少自身在融资过程中受到的约束。余剑梅(2011)发现供应链金融可以有效降低中小企业融资成本,拓宽融资渠道。姚王信等(2016)研究发现科技型中小企业受到的融资约束可以通过供应链金融得到减少。于海静等(2017)发现供应链金融在缓解中小企业融资困境方面发挥了显著作用。谭荻(2020)研究结果显示供应链金融能够通过缓解融资约束来提升中小企业的研发投入。张兆芹(2022)发现供应链金融对国有企业融资约束问题的缓解作用更显著。

企业面临的融资约束会对企业的投资效率产生影响。连玉君(2009)通过进行定性和定量分析,发现融资约束会导致上市公司的投资不足。顾群等(2012)发现融资约束程度越高,对R&D 投资效率的促进效应就越强。潘玉香等(2016)的研究表明高融资约束的企业比低融资约束的企业更容易产生投资不足。顾海峰等(2021)发现融资约束能从投资过度和投资不足两个方面影响企业投资效率。颜恩点(2022)通过研究发现产业政策能通过多种方式给予企业资金支持,显著提升投资效率。

综上,供应链金融能在一定程度上对中小企业的融资约束起抑制作用,而融资约束会降低企业的投资效率,由此提出假设2:

H2:供应链金融能通过缓解融资约束对中小企业投资效率产生促进效应。

研究设计

(一)数据来源与数据处理

数据来源与数据选择。本文选取2014-2020年上市中小企业作为研究样本,并对企业做了如下筛选:剔除ST、ST*的企业;剔除财务数据部分缺失及财务异常的企业。

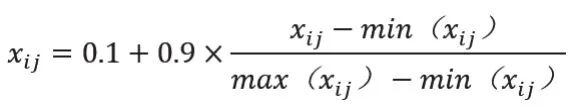

数据处理。本文实证分析部分首先要用DEA模型测量中小企业的投资效率,该模型要求投入变量和产出变量均为非负变量,因此对数据统一进行归一化处理,公式如下:

下标i表示第i个决策单元,即第i个企业;下标j表示第j个变量。

(二)变量选择

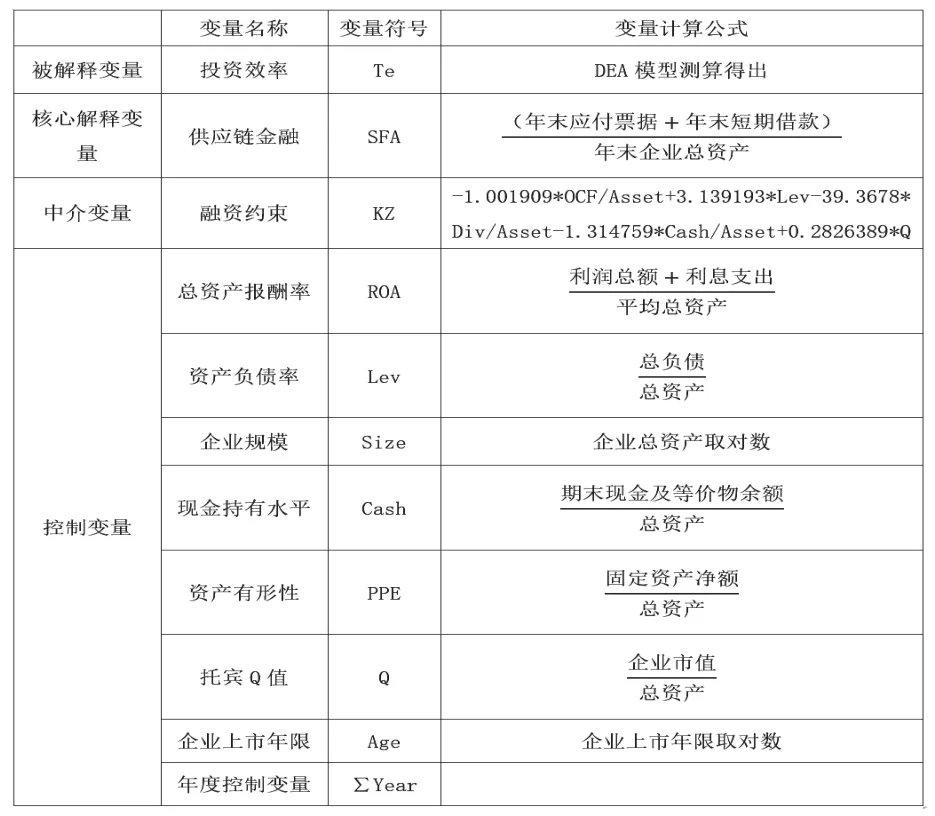

被解释变量——企业投资效率。本文采用数据包络分析方法(DEA)度量中小企业的投资效率,选择以投入为导向、规模报酬可变的BCC模型。

度量企业投资效率首先要选取合理的投入和产出指标,本文确立了以下投入产出变量:选取固定资产净额(X1)、无形资产净额(X2)和营业成本(X3)来衡量中小企业的资本投入,用应付职工薪酬(X4)来反映中小企业的劳动力投入。产出指标选取总资产报酬率(Y1)衡量企业盈利水平,用每股收益(Y2)衡量企业的发展能力,主营业务收入(Y3)衡量企业的经营成果。表1为产出投入指标。

表1 投入产出指标

如表2所示,中小企业的综合效率存在较大提升空间。此外,企业的规模效率低于纯技术效率,意味着中小企业的规模效率拉低了综合效率水平。因此中小企业规模效率仍有较大提升空间,企业应该注重调整自身规模以达到最优生产规模。

表2 2014-2020年中小企业投资效率均值结果

核心解释变量——供应链金融。本文对供应链金融的衡量采用了姚王信等学者的方法,具体计算公式如下:

中介变量——融资约束。本文采用KZ指数来衡量中小企业的融资约束程度。KZ指数越大,企业面临的融资约束就越严重。其计算公式如下:

KZ= -1.001909*OCF/Asset+3.139193*Lev-39.3678*Div/Asset-1.314759*Cash/Asset+0.2826389*Q

控制变量。供应链金融并不是唯一影响企业效率的因素,本文还选取了总资产报酬率(ROA)、资产负债率(Lev)、企业规模(Size)、现金持有水平(Cash)、企业上市年限(Age)、资产有形性(PPE)和托宾Q值(Q)作为控制变量,除了以上变量外,再加入年度哑变量。表3为变量定义及说明。

表3 变量定义及说明

实证检验

(一)模型的构建

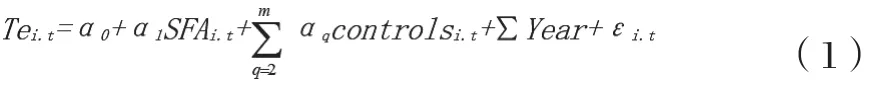

DEA模型测度企业投资效率值在(0,1]之间,为了避免较大的误差,采用Tobit模型进行假设检验。为检验供应链金融对投资效率的影响,构建了模型(1):

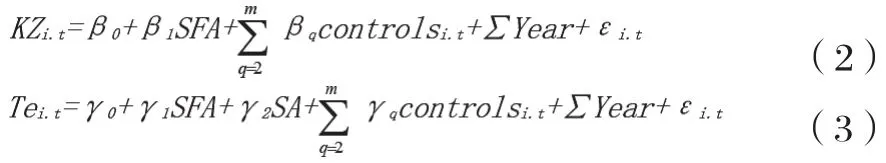

为检验融资约束在供应链金融和投资效率之间的中介作用,构建模型(2)和(3)如下:

(二)多重共线性检验

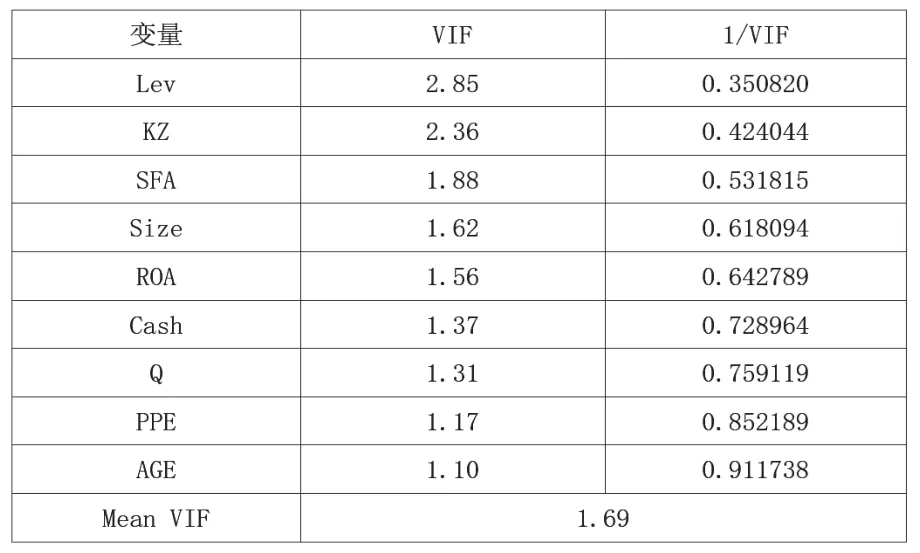

为避免变量之间可能存在严重多重共线性,影响模型结果,本文计算了各变量的方差膨胀系数,结果如表4所示,VIF的均值为1.69,说明本文选取的变量之间不存在严重共线性。

表4 多重共线性检验

(三)Tobit模型回归分析

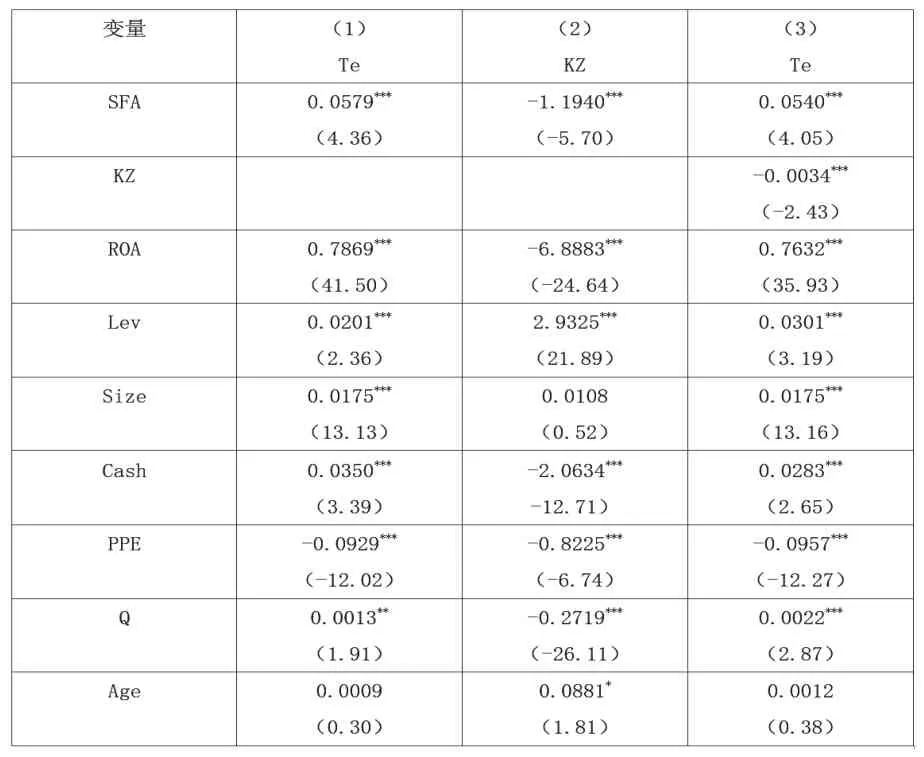

本文用 Stata进行Tobit回归来检验提出的两个假设。首先,利用模型(1)来检验供应链金融对中小企业投资效率的促进效应,模型(2)(3)用于检验融资约束在供应链金融和中小企业投资效率之间的中介效应。表5详细展示了三个模型的回归结果。

表5 回归结果

根据模型(1)结果,供应链金融(SFA)回归系数显著为正,这说明随着中小企业供应链金融发展水平的提升,企业的投资效率也会提高,验证了假设H1。根据模型(2)结果,供应链金融系数显著为负,说明供应链金融能减少企业的融资约束。模型(3)的回归结果显示融资约束系数显著为负,说明融资约束会减低企业的投资效率,但供应链金融系数显著为正,说明融资约束在供应链金融促进企业投资效率中发挥了部分中介作用,验证了假设H2。

(四)稳健性检验

替换解释变量。为保证模型结果的稳健性,本文使用年末短期借款和年末总资产的比值替换供应链金融发展程度指标,检验模型结果的稳健性。短期借款中包括抵押借款,供应链中存货质押、商品质押和应收账款融资模式都是抵押借款。因此短期借款虽然不能完全反映中小企业对供应链金融的运用程度,但其在供应链金融发展程度指标中占主要地位。替换解释变量后模型回归结果如表6所示。

表6 稳健性检验

根据(1)列显示,供应链金融(SFA)回归系数显著为正,这说明随着企业更深入的运用供应链金融,企业的投资效率也会提高,验证了假设H1。模型(2)结果说明供应链金融能减少企业的融资约束。模型(3)的回归结果显示融资约束系数显著为负,说明融资约束会减低企业的投资效率,但供应链金融系数显著为正,说明融资约束在供应链金融促进企业投资效率中发挥了部分中介作用,验证了假设H2。

改变样本量。在上一小节中,本文选取了2014-2020年310家上市中小企业作为样本进行研究,现改变样本量,随机剔除部分企业得到260家企业共计1820个观测值,对新的样本进行模型回归后结果如表7所示。

表7 稳健性检验(改变样本量)

改变样本量后,模型(1)供应链金融(SFA)回归系数显著为正,验证了假设H1。模型(2)结果说明供应链金融能减少企业的融资约束。模型(3)的回归结果显示融资约束系数显著为负,说明融资约束会减低企业的投资效率,但供应链金融系数显著为正,说明融资约束在供应链金融促进企业投资效率方面发挥了部分中介作用,验证了假设H2。

对策建议

完善中小企业信用担保体系。第一,是政府可以设立以中小企业为服务对象的信用担保部门,专门为中小企业融资提供服务。此外,还可以与企业共同投资设立担保基金,与担保企业共担风险。第二,政府可以对服务于中小企业的担保企业或担保部门进行风险补偿,从而提高对中小企业的贷款担保水平。第三,使用多种类型的奖励补贴,对符合要求的信用担保公司为中小企业提供担保进行激励。

中小企业要提高运用供应链金融的积极性。中小企业的供应链金融发展水平指数普遍不高,说明大部分中小企业对供应链金融的运用不够,没有最大程度的利用供应链金融的融资优势。这种现象的原因一方面是我国供应链金融体系不够完善,另一方面是中小企业自身的参与积极性不高。中小企业要提高运用供应链金融融资的积极性,减少自身受到的融资约束,增加现金持有量,从而提高自身投资效率。

金融机构要不断创新业务模式。目前许多金融机构缺少对中小企业更具有针对性的金融服务。金融机构应更加重视各类中小企业的差异化融资需求,结合供应链金融在不同行业的特点,为供应链中有不同需求的融资主体提供差异化金融服务。要大力推动金融机构将服务重心转移到中小企业上,努力促进金融服务精准化,更好的为中小企业的发展提供服务。