基金家族共同持股:市场结构与定价效率

郭白滢 易 苗 刘朋春

华东师范大学 经济学院,上海 200062

一、问题提出

基金作为资本市场主要的参与者,其交易行为对于证券价格的影响一直是学术界关注的重要问题(孔东民和王江元,2016[1];Chung et al.,2018[2];许年行等,2013[3])。已有文献通常将基金视作同质个体,分析持股基金群体的决策行为对于股票价格市场异象的影响。事实上,在基金的个体与市场之间存在着基金家族这种组织形式。所谓基金家族,是指同一基金公司旗下的所有基金(Alexander and Stefan,2008[4])。基金家族是分析基金行为及其影响的重要层面。其一,基金家族为了整体利益而采取“家族策略”,基金个体的很多行为只有放入家族背景才能得到合理解释。其二,信息在家族内部与家族之间传播的效率存在差异。

持有同一股票的基金共同组成一个市场(以下简称持股基金市场)。如前所述,如果考虑基金家族这个重要层面,那么持股基金市场可以通过广度(持股家族数量)与深度(家族共同持股成员平均数量)两个维度来刻画。由于基金家族内部与家族之间信息的分布与传播存在明显差异,持股基金市场的结构将直接影响定价效率。本文拟基于中国基金市场数据,探讨持股基金的市场结构对于股价同步性与信息融入速度的影响。

本文可能的贡献有三点。第一,目前大部分关于基金行为对于定价效率影响的文献以基金为研究对象(Ekkehart and Eric,2009[5];孔东民等,2015[6];郭白滢和李瑾,2019[7]),而基金家族作为资本市场重要的策略主体,其决策与交易行为对于市场的影响尚未获得足够重视。本文从基金家族视角区分市场的广度与深度,验证了市场结构对于定价效率的影响。第二,现有对于基金行为的研究通常侧重于总量效应(孔东民等,2015;侯宇和叶冬艳,2008[8];王咏梅和王亚平,2011[9]),以持股基金总数或者基金持股比例为解释变量,关注基金异质性与其间作用关系的不多。值得注意的是,信息在家族之间和家族内部的传播效率存在明显差异,本文从家族视角重新审视基金交互行为的市场影响。第三,本文的研究结论可以作为FOF等机构制定策略的经验参考,也能够作为管理部门的监管依据。

二、文献综述

就现有文献来看,基金持股对于市场定价效率的影响具有两面性。一方面,基金之间的信息竞争与信息合作促进了信息融入股票价格,提高了市场的定价效率;另一方面,基金的正反馈交易、羊群效应以及过度自信等行为阻碍了股价对于信息的吸收,并且增加了价格中的“噪音”,从而降低了市场的定价效率。

基金持股对于市场定价效率的提升作用。基金被认为是理性的知情交易者,相比个体投资者具有信息优势(Balsam et al.,2002[10];Cohen et al.,2002[11];Collins et al.,2003[12])。此外,基金的交易行为能够向市场传递信息(Chakravarty,2001[13])。因此,基金持股可以促使信息融入股票价格,从而提高市场定价效率(Kyle,1985[14]、Foster,1993[15];Holden,1992[16])。Ayers and Freeman(2003)[17]研究发现,基金持股提高了股价中特质信息的含量。王亚平等(2009)[18]研究发现,股价同步性与信息透明度之间的正向关系随着基金持股比例的提高而减弱。潘婉彬等(2013)[19]和孔东民等(2015)研究表明,基金持股比例的提高加速了股票价格对新信息的吸收,降低了股价变动的同步性。郭白滢和李瑾(2018)[20]研究提出,基金之间的信息共享降低了股价同步性,并且抑制了股价的长期特质波动。

基金持股对于市场定价效率的降低作用。基金的正反馈交易、频繁换手以及羊群行为等将噪音引入股价,降低了股价的信息含量(DeLong et al.,1990[21];Scharfstein and Stein,1990[22])。王磊等(2011)[23]研究发现,基金在交易过程中表现出“羊群效应”,加剧了市场对于公司前景预期的过度反应。王咏梅和王亚平(2011)研究表明,基金交易频率越高,股价信息效率越低,市场的稳定性越差。许年行等(2013)研究指出,基金的“羊群行为”减少了股价对私有信息的吸收,提高了股价变动的同步性。

有学者指出,已有研究之所以就基金持股对于市场定价效率影响问题存在争议是由于忽略了基金之间的异质性。Boone and White(2015)[24]研究认为,准指数投资者与短期机构投资者对管理者和分析师信息产出的影响不同。陶瑜等(2016)[25]研究发现,在各类机构中基金与一般法人的交易显著加大了股价同步性,QFII则相反。而且,有学者认为国内基金对股市信息效率的影响还取决于其所处的发展阶段(胡金焱和亓彬,2012[26])和市场行情(郭白滢和李瑾,2019)。

现有文献在三个方面值得进一步拓展。第一,很多文献用基金持股份额或者持股基金数量表示基金的市场参与程度,但是类似标定方法无法反映基金的个体差异以及它们之间的相互关系;第二,现有部分研究虽然注意到了基金个体的异质性,但是与定价效率具有直接关系的基金在信息获取与传播方面表现出来的异质性没有受到关注;第三,基金家族是股票市场中重要的策略主体,在研究基金交易行为与市场定价效率时不能忽略这个层面。因此,本文期望从市场的广度(持股家族数量)与深度(家族共同持股成员平均数量)对于持股基金市场进行解构,检验与比较持股基金市场结构对于定价效率的影响。

三、理论分析与研究假说

(一)持股基金市场结构描述

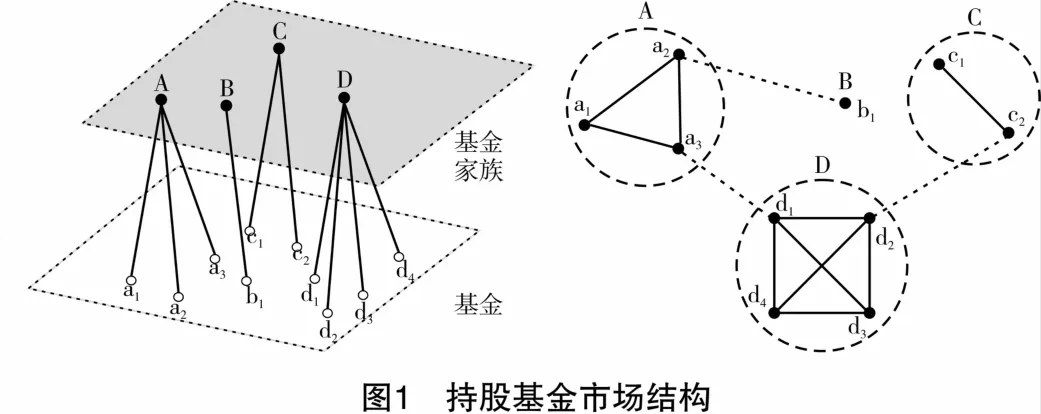

持有股票i的基金市场可以划分为家族与成员两个层面(图1)。在家族层面,家族A、B、C、D均持有该股票;在成员层面,每个家族有不同数量的成员共同持有该股票,例如家族A中的成员a1、a2、a3。

本文从两个维度观察与衡量持股基金市场,分别是市场广度(持股家族数量)与市场深度(家族共同持股成员平均数量)。如前所述,由于基金家族是市场中重要的策略主体,家族内部的基金之间与分属不同家族的基金之间的合作与竞争关系存在明显差异,且这种差异对于持股基金群体的行为具有决定作用。因此,在研究基金群体行为及其影响时,持股基金的市场结构(广度与深度)成为一个重要的视角。值得注意的是,持股基金市场结构对于基金之间信息的分布与传播具有重要作用,从而影响了股票市场的定价效率。

(二)理论分析与假说提出

在基金家族之间,基金倾向于信息竞争。所谓信息竞争是指由于信息的排他性而产生的市场中个体之间的对立关系(Akins et al.,2012[27])。信息竞争可以提升市场的信息效率(Akins et al.,2012;王亚男和孔东民,2013[28]),从而降低股价同步性。但基金家族之间的信息竞争将导致信息不对称程度加深,可能加剧基金群体的“羊群效应”,在一定程度上阻碍了私有信息融入股价,从而在一定条件下提高了股价的同步性(Bikhchandani and Sharma,2001[29];许年行等,2013)。对于信息融入速度,已有研究表明投资者信息竞争越激烈,信息融入速度越快(Kyle,1985;Foster,1996;Holden,1992)。然而,持股基金数量的增加将导致基金之间信息传播的范围扩大与路径延长,从而降低信息融入速度(Hou and Moskowitz,2005[30])。也就是说,持股基金家族数量的增加对于股价同步性与信息融入速度都同时具有正面和负面的作用(图2)。为了检验持股基金市场广度的实际影响,本文提出研究假说1。

假说1:随着持股基金市场广度的扩展,股价的同步性降低,信息融入速度下降。

在基金家族内部,基金倾向于信息合作。研究资源共享、人员交叠以及沟通便利等为基金家族成员之间信息共享提供了有利条件。信息共享能够使得更多的信息融入股价,提升了市场的信息效率,从而降低了股价同步性(郭白滢和李瑾,2018)。此外,在旗下多个成员共同持股的条件下,为了家族整体收益,基金家族通常会采取策略交易行为(例如市值管理),客观上减缓了股票向均衡价格的收敛速度,表现为信息融入速度的降低(余音等,2018[31]),如图2所示。为了检验持股基金市场深度的实际影响,本文提出研究假说2。

假说2:随着持股基金市场深度的扩展,股价的同步性降低,信息融入速度下降。

持股基金市场存在两种典型结构。一种是“扁平型”,即持股家族较多,但是每个家族共同持股的成员较少;另一种是“垂直型”,即持股家族较少,但是每个家族共同持股的成员较多。如前所述,持股基金市场的广度与深度对于股价同步性与信息融入速度作用的方向可能相同,这样就不能直接推定市场结构改变对于定价效率的影响。因为在持股基金数量一定的条件下,持股基金市场的广度与深度负相关。为了检验持股基金市场结构的实际影响,本文提出研究假说3。

假说3:随着持股基金市场结构的“扁平化”,股价的同步性提高,信息融入速度降低。

四、研究设计

(一)市场定价效率的衡量

股票市场定价效率可以通过多个方面体现,例如股价同步性、市场稳定性、崩盘风险以及信息融入速度等。这些表现与衡量方式具有独立性,同时又有一定的关联①例如Jin and Myers(2006)[32]认为,信息的有效性与市场的稳定性是一致的,而Brandt et al.(2010)[33]发现,个体波动率很大程度上受噪音的影响。。本文使用股价同步性与信息融入速度来表征市场定价效率,这也是相关文献最为常见的两种衡量方式。

对于股价同步性,本文借鉴Durnev et al.(2003)[34]的测度方法,基于季度内个股日交易数据对式(1)进行估计,得到拟合优度R2,然后按照式(2)构建指标syn:

其中,d表示日,t表示季度,i表示股票;r为股票收益率,rm为市场收益率,rI为股票所属行业的收益率,市场收益率与行业收益率均是基于个股收益率加权平均得出,权重为个股流通市值。根据定义,指标syn取值越大,股价同步性越高。

对于信息融入速度,本文借鉴Hou and Moskowitz(2005)的测度方法,基于季度内个股日交易数据对式(3)进行估计,得到市场收益率及其滞后项的系数β与γ,然后按照式(4)构建指标delay:

其中,变量的定义同式(1)。根据定义,指标delay取值越大,信息融入速度越慢。

(二)持股基金市场结构对于定价效率的影响检验

本文基于式(5)分别检验持股基金市场的广度(持股家族数量)与深度(家族共同持股成员平均数量)对于定价效率的影响:

其中,eff代表syn或delay;dim代表nfamily或nmember;controls为控制变量,包括前10大股东持股比例(holder10)、外资持股比例(qfii)、公司总规模(mcap)、总资产收益率(roa)、总资产负债率(lev)、是否为国际“四大”审计(big4)以及所属行业(indus)。式(5)中变量的定义与计算方法如表1所示。

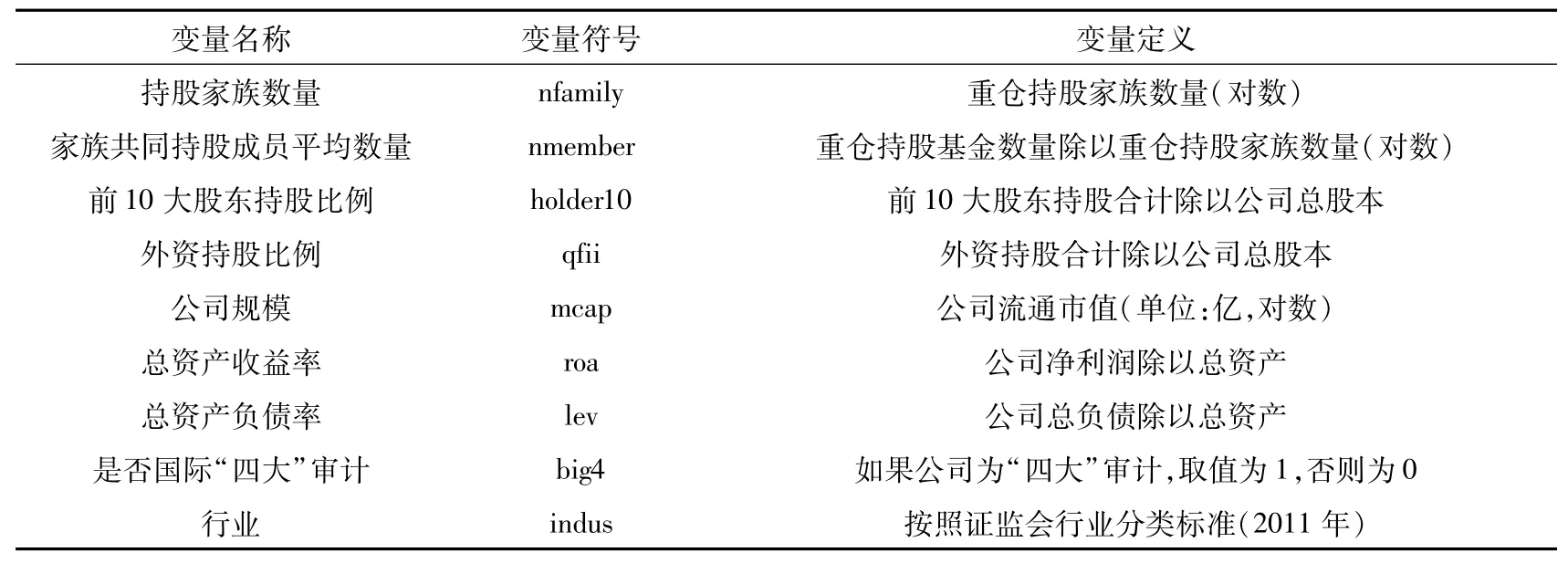

表1 式(5)中变量的定义与计算方法

为了比较“扁平型”与“垂直型”结构条件下市场的定价效率,本文在式(5)的基础上控制市场中持股基金总数,构建式(6)进一步探讨持股基金市场结构对于定价效率的影响。

其中,nfund为持股基金总数,其他变量的定义同式(5)。

(三)数据来源与处理

本文选取2005第一季度到2021年第四季度沪深两市所有在A股上市公司的股票以及公募证券投资基金作为样本。遵循惯例,基金类型选择普通股票型基金和偏股混合型基金。对于基金持股数据,本文选择了来自于基金季报中的重仓持股数据。这主要考虑到虽然基金半年报包括了基金的持股明细数据,但是中国基金具有较高的换手率,该频率的数据不能及时反映基金持仓水平变化情况。基金重仓持股数据来自iFind数据库,上市公司财务数据、股票交易行情数据以及基金基本信息数据等均来自国泰安CSMAR数据库。本文对原始数据进行了常规处理:剔除金融类上市公司;剔除数据缺失的公司;通过不同数据源比对修订有明显错误和补全缺失的样本数据;剔除在基金构建组合时上市未满一年以及研究期间内退市的公司;对所有连续型变量进行上下各0.5%的缩尾处理。

五、实证结果分析

(一)描述性统计

描述性统计结果如表2所示。股价同步性指标syn的均值为-0.163,标准差为1.046;信息融入速度指标delay的均值为0.193,标准差为0.198,可以看出两个指标在不同股票之间的差异较大。此外,个股持股基金数量与家族数量的差异也较大,持股基金数量均值为9.925,标准差为19.606;持股基金家族数量的均值为5.530,标准差为8.040。

表2 描述性统计结果

图3(a)和(b)中分别为2021年第四季度nfamily和nmember这两个变量的核密度函数估计结果。从图3可以看到,持股家族数量的平均值为8.947,标准差为15.616,家族共同持股成员平均数量的均值为1.774,标准差为1.078。对于个股来说,这两个变量都具有较大的差异,而且这与股票流通市值直接相关。

(二)持股基金市场的广度与深度对于定价效率的影响

本文采用面板数据固定效应模型对于式(5)进行估计(表3)。由表3第1列和第4列的结果可知,持股基金市场广度的扩展导致股价同步性降低与信息融入速度的下降。如前所述,这可以解释为随着持股家族数量的增加,家族之间的信息竞争对于股价同步性与信息融入速度的降低作用成为主导。以上结果说明假说1成立。由表3第2列和第5列的结果可知,持股基金市场深度的扩展导致股价同步性显著降低与信息融入速度的降低。如前所述,这可以解释为随着家族共同持股成员数量的增加,成员之间的信息共享提高了股价的信息含量,从而降低了股价同步性。同时,多个成员持股的家族策略交易行为导致信息融入速度下降。以上结果说明假说2成立。

表3第3列和第6列的结果显示,如果控制了持股基金市场广度和深度两个维度中的一个,那么另一个的扩展将导致股价同步性降低与信息融入速度下降。这也说明持股基金市场的广度和深度对于股价同步性与信息融入速度的影响具有独立性。

表3 持股基金市场的广度和深度与市场定价效率

(三)持股基金市场的结构对于定价效率的影响

本文采用面板数据固定效应模型对于式(6)进行估计(表4)。由表4第2列的结果可知,在持股基金数量一定的情况下,持股家族数量增加同时家族持股成员平均数量减少(即市场的“扁平化”)导致股价同步性提高。如前所述,持股家族数量增加使得股价同步性降低,而家族共同持股成员数量减少使得股价同步性上升。由此可见,在市场“扁平化”过程中后一种效应强于前一种。表4第4列的结果显示,持股基金市场的“扁平化”导致信息融入的速度降低。以上结果说明假说3成立。此外,作为对照,第1列和第3列检验了持股基金总量变化对于股价同步性与信息融入速度的影响,结论与相关文献一致(Ayers and Freeman,2003;潘婉彬等,2013;Hou and Moskowitz,2005)。

表4 持股基金市场结构与市场定价效率

六、进一步分析

(一)持股基金市场结构对于定价效率的影响是否具有“门槛效应”

持股基金市场结构对于股票定价效率具有显著影响,可以进一步检验其影响是否具有“门槛效应”。首先考虑持股基金市场广度与深度对于市场定价效率的影响,本文采用Hansen(1999)[35]的方法寻找并检验门槛值,构建单一门槛模型:

其中,τ为特定的门槛值,I(·)为指示函数,其他变量与式(5)相同。

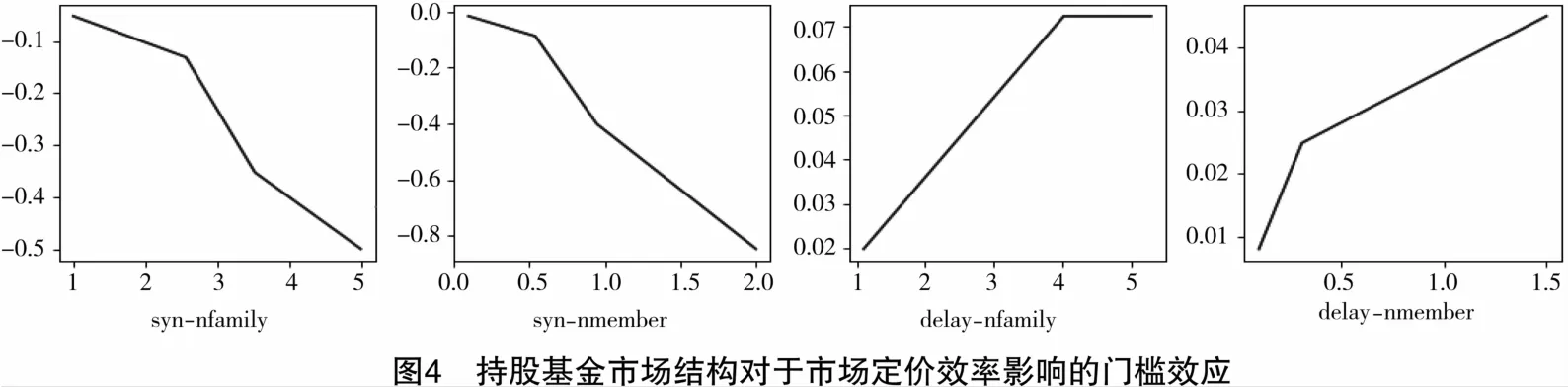

本文采用面板门槛效应模型对于式(7)进行估计(图4)。持股基金市场的广度与深度对于定价效率的影响具有显著的双重门槛效应,并且随着持股家族数量或者家族共同持股成员平均数量的增加,股价同步性下降速度经历了加速再减缓的过程。也就是说,基金家族之间信息竞争与家族成员之间信息共享促进私有信息融入的作用都随着各自维度的扩展得到了增强,而超过一定阈值后这种作用被减弱。同时,这两个变量对于信息融入速度的影响均存在显著的单重门槛效应,而且随着持股家族数量或者家族共同持股成员平均数量的增加,信息融入速度的下降速度减慢。

本文进一步控制持股基金总数,观察市场结构变化对于定价效率的影响是否同样具有“门槛效应”,为此构建方程(8)。

本文采用面板数据门槛效应模型对式(8)进行估计,结果如表5所示。从Part A的结果可以看到,从单一到三重门槛效应均显著。

表5 门槛效应检验

续表5

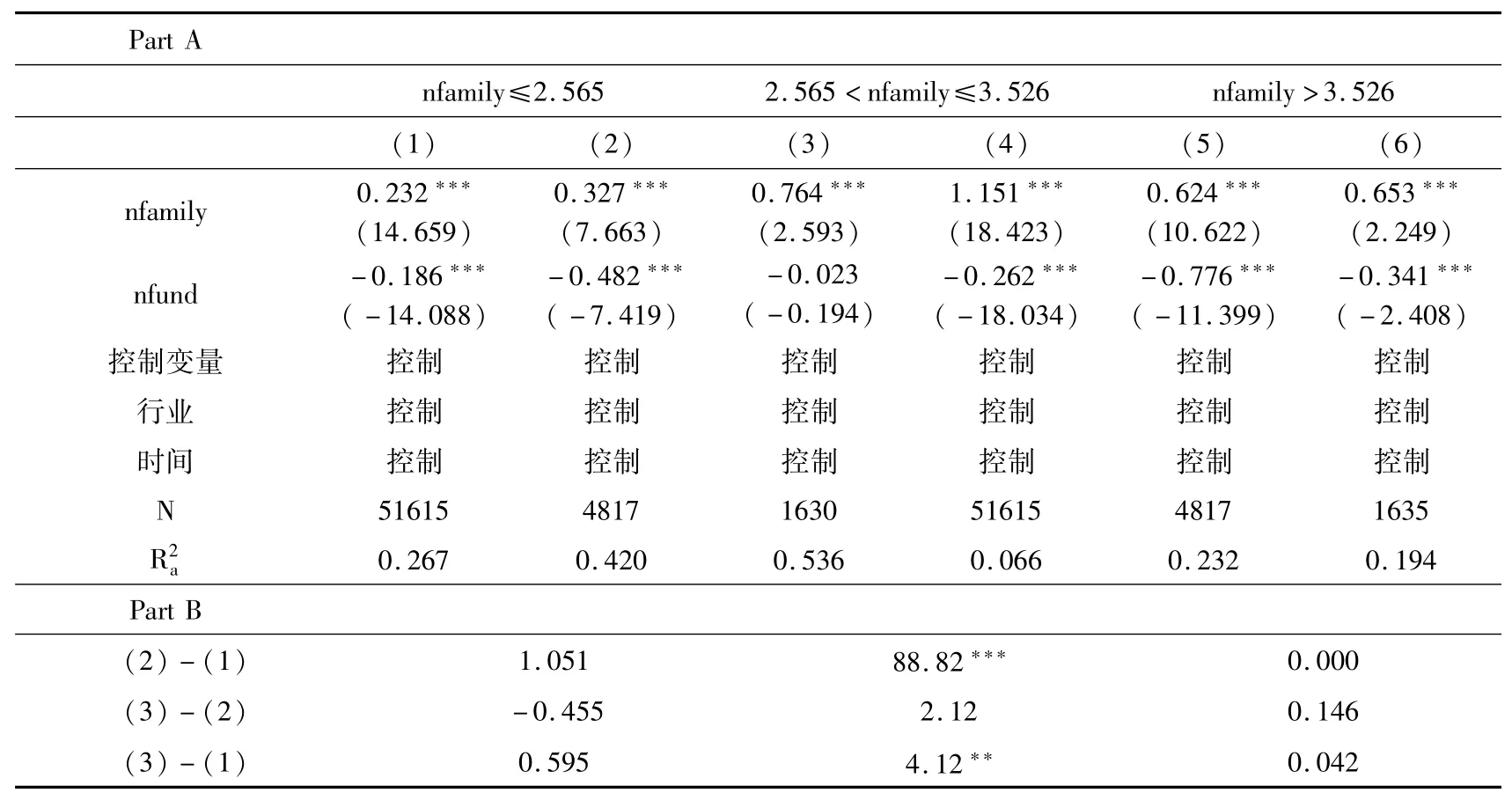

本文根据以上得到的双重门槛值(2.565和3.526)将样本分为3组,基于每组样本数据对于式(6)行估计,并采用SUR模型检验持股家族数量系数的组间差异是否显著(表6)。从表6Part A可以看到,各组中持股家族数量对于股价同步性均有显著的正向影响,其中后两组中的系数大于第一组。从表6Part B可以看到,第二组内持股家族数量的系数要显著大于第一组,而第二组与第三组没有显著差异。结果说明,在持股基金市场“扁平化”过程中,当持股基金家族数量超过一定阈值后,股价同步性的提高速度加快。

表6 根据持股家族数量分组回归结果

(二)持股家族规模差异对于定价效率的影响

“羊群效应”是由个体间的信息不对称导致的,那么随着个体间信息不对称程度的增大,“羊群效应”也被增强。对于基金家族来说,“大家族”往往比“小家族”更具信息优势。因此,基金家族规模差异增大将增强持股基金市场中的“羊群效应”。为了检验这一推论构建方程(9)。

其中,sdfamily表示持股基金家族规模的标准差,其他变量的定义同式(5)。

本文采用面板数据固定效应对式(9)进行估计(表7)。表7第1列和第2列的结果显示,持股家族规模的差异将导致股价同步性的上升。这可以解释为,由于家族间规模的差异增强了市场中“小家族”的“羊群行为”,从而阻碍了其私有信息融入股价,股价同步性提高。表7第3列和第4列的结果表明,持股家族规模差异对于信息融入速度具有负面影响。这可以解释为,“大家族”引领“小家族”的方式事实上减缓了信息融入速度。

表7 基金家族规模差异与市场定价效率

(三)稳健性检验

本文采用两种方法检验基准回归结果的稳健性。第一,替换表征信息融入速度的指标。基于年内个股日交易数据分别对于式(10)和式(3)进行估计得到拟合系数R'2和R2,然后根据式(11)构建衡量信息融入速度的另一个指标delay:

第二,基于年度数据对于式(5)中的其他变量进行了计算,在此基础上重新估计式(5)和式(6),结果如表8所示。从表8的结果可以看到,持股基金市场的广度与深度的扩展降低了股价同步性,同时降低了信息融入速度。持股基金市场的“扁平化”提高了股价同步性,同时降低了信息融入的速度。以上的结论与之前一致,说明结论具有稳健性。

表8 稳健性检验

七、结论与启示

基金家族是介于基金个体与市场之间一种重要的组织形式,也是资本市场主要的决策主体。本文从市场的广度(持股家族数量)与深度(家族共同持股成员平均数量)对于持股基金市场进行了解构,在此基础上探讨持股基金市场结构对于定价效率的影响。

本文的主要结论有三点。第一,随着持股基金市场在广度和深度上的扩展,股价同步性降低,信息融入股价速度下降。这说明,更多的家族或者家族成员持股一方面促使更多的特质信息融入股价,另一方面造成信息在基金之间传递以及基金交易操作的延迟性。此外,持股基金市场的“扁平化”,即更多的持股家族与更少的家族共同持股成员数量,导致股价同步性的提升与信息融入速度的降低,这是市场结构两个维度共同变化的结果。第二,持股基金市场两个维度的变化对于股价同步性的影响具有双重门槛效应,而对于信息融入速度的影响具有单一门槛效应。当市场广度或深度的拓展超过一定阈值后,股价同步性降低更快,而信息融入速度降低更慢。在市场“扁平化”过程中,持股家族数量超过一定阈值后,股价同步性提升速度加快。第三,在持股家族数量一定的条件下,随着持股家族规模差异的增大,股价同步性明显提高。这可能是由于持股家族规模差异增大后,小基金的“羊群行为”更为明显,从而阻碍了信息融入股价。

根据本文研究结论,提出三点建议。第一,由更多基金家族参与的市场竞争并没有带来市场定价效率的持续提升,这可能是由于包括羊群效应在内的机构负面行为对于市场效率的反噬。因此,相关部门应该对于持股基金的市场结构进行监控与管理,维持持股基金之间的适度竞争。第二,就基金家族之间的竞争态势来说,“势均力敌”要比“相差悬殊”更有利于市场定价效率的提升。因此,相关部门可以引导与促进力量相对平衡的市场竞争局面的形成。第三,基于持股基金市场结构与股票定价效率之间的关系,投资机构能够构建股票的统计套利策略,FOF等基金投资机构可以将持股基金市场结构作为预测基金行为以及收益的参考。